Содержание

- 2. Развитие рынка слияний и поглощений в России Показатель 2001 2002 2003 2004 2005 2006 I/07 Кол-во

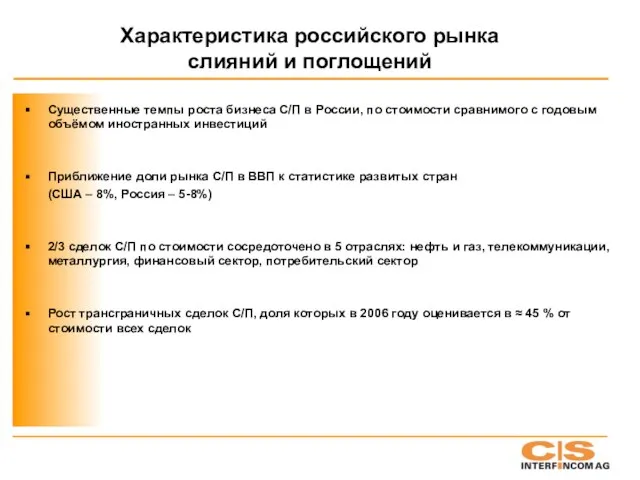

- 3. Характеристика российского рынка слияний и поглощений Существенные темпы роста бизнеса С/П в России, по стоимости сравнимого

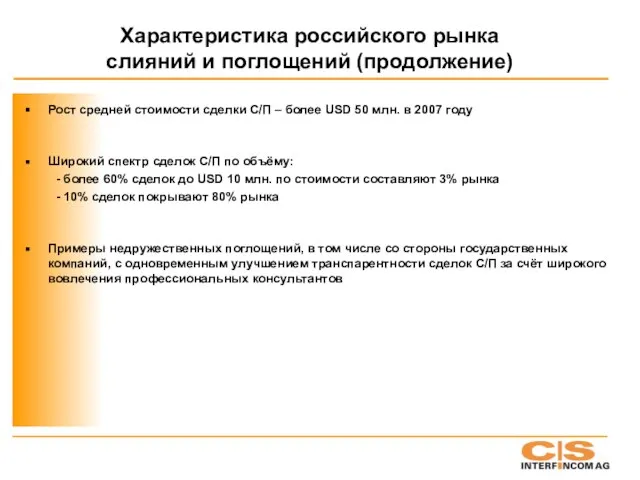

- 4. Характеристика российского рынка слияний и поглощений (продолжение) Рост средней стоимости сделки С/П – более USD 50

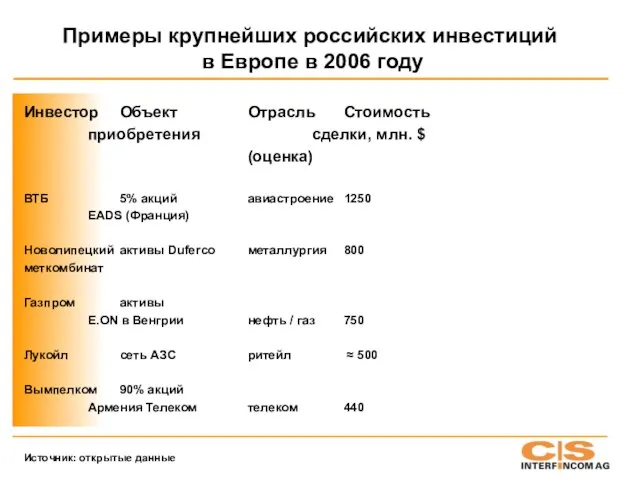

- 5. Примеры крупнейших российских инвестиций в Европе в 2006 году Инвестор Объект Отрасль Стоимость приобретения сделки, млн.

- 6. Традиционные цели сделок слияний и поглощений Увеличение доли на рынке Синергия бизнесов участников сделки Диверсификация деятельности

- 7. Специфические цели покупки и развития бизнесов российских инвесторов в Европе Производственные технологии в рыночной среде Привлечение

- 8. Ограничения для российских инвестиций в Европе Требования антимонопольного законодательства Отраслевые ограничения: авиакомпании, банки Ограничения стратегической безопасности

- 9. Подготовка и проведение сделок слияния и поглощения Определение объекта приобретения, консультации, заключение меморандума о намерениях Due

- 10. Внешняя поддержка сделок слияний и поглощений Инвестиционные консультанты Юристы Аудиторы Профессиональные оценщики Кредиторы

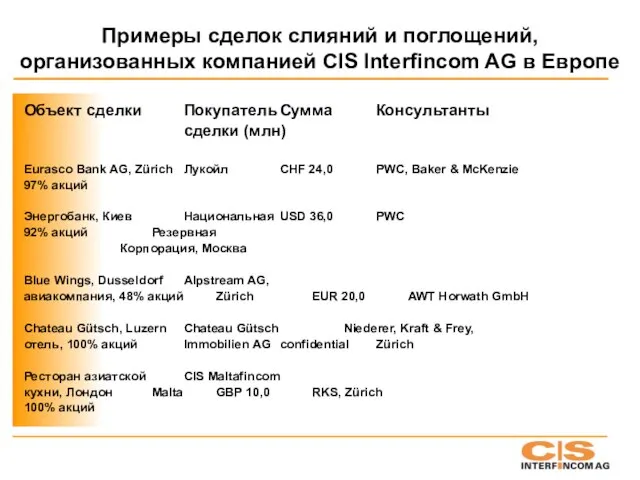

- 11. Примеры сделок слияний и поглощений, организованных компанией CIS Interfincom AG в Европе Объект сделки Покупатель Сумма

- 12. Выводы Развитие российских компаний расширяет рынок С/П и экспансию капитала за рубеж. Отсутствуют запретительные ограничения для

- 14. Скачать презентацию

Розы на день матери

Розы на день матери Тот, кто не знает своего прошлого, не может понять настоящее и предвидеть будущее. Н.М Карамзин

Тот, кто не знает своего прошлого, не может понять настоящее и предвидеть будущее. Н.М Карамзин Дефектология

Дефектология 10 аргументов в пользу выбора профессии в сфере туристического бизнеса и гостеприимства

10 аргументов в пользу выбора профессии в сфере туристического бизнеса и гостеприимства Многообразие птиц

Многообразие птиц Солнце – вечный огонь Вселенной. Солнечная система

Солнце – вечный огонь Вселенной. Солнечная система Эскиз сюжетной росписи кухонной доски

Эскиз сюжетной росписи кухонной доски Переход одних частей речи в другие.

Переход одних частей речи в другие. Автор: Дмитриев Александр; Карымов Савва.

Автор: Дмитриев Александр; Карымов Савва. Развитие мыслительной деятельности на уроке

Развитие мыслительной деятельности на уроке История компьютерных сетей

История компьютерных сетей Технологическая карта современного урока

Технологическая карта современного урока Роль всех литературно-художественных направлений всех эпох в развитии литературы

Роль всех литературно-художественных направлений всех эпох в развитии литературы ЖОСТОВО

ЖОСТОВО ООО Формула фасада Стиль в архитектуре

ООО Формула фасада Стиль в архитектуре Состав и польза шоколада

Состав и польза шоколада Презентация на тему Деление многозначных чисел

Презентация на тему Деление многозначных чисел Methods of Study of Nanosized Systems

Methods of Study of Nanosized Systems Цветовой круг. Цветоведение

Цветовой круг. Цветоведение Презентация в состоянии подготовки (ее надо выложить)

Презентация в состоянии подготовки (ее надо выложить) Разряды прилагательных по значеню

Разряды прилагательных по значеню МУНИЦИПАЛЬНОЕ ОБРАЗОВАНИЕ "ИКРЯНИНСКИЙ РАЙОН"

МУНИЦИПАЛЬНОЕ ОБРАЗОВАНИЕ "ИКРЯНИНСКИЙ РАЙОН" Теоретические и практические вопросы подготовки к ЕГЭ по математике

Теоретические и практические вопросы подготовки к ЕГЭ по математике Перфоративная язва

Перфоративная язва Oracle. Средства хранения данных и автоматизации деятельности предприятий.

Oracle. Средства хранения данных и автоматизации деятельности предприятий. Культура и религия

Культура и религия Методы и средства обеспечения информационной безопасности в системе 1С:Предприятие 8.1

Методы и средства обеспечения информационной безопасности в системе 1С:Предприятие 8.1 B3: Анализ программы

B3: Анализ программы