Слайд 2Автоматизация выдачи кредитов

Функция кредитной организации: выдача кредитов

Технологически наиболее простые ниши:

Кредитование юридических лиц

Автокредитование

Ипотека

– активное государственное регулирование

Потребительское кредитование – объективно технологически сложное

Слайд 3Потребительское кредитование - проблемы

Непрозрачность расходов клиентов

Непрозрачность доходов клиентов

Отсутствие истории взаимоотношений с клиентом

Отсутствие

гарантий доходов клиента на срок кредитования

Частичная компенсация рисков - целевое кредитование

Дополнительная проблема – кредит надо выдавать очень быстро

Слайд 4NTR Lab: подход к кредитному скорингу

Кредитный скоринг: широко применяется с 1966 года

для принятие решения о выдаче/невыдаче кредита

Классические методы опираются на кредитную историю

Российская ситуация – отсутствие не только кредитной истории но, зачастую, и верифицируемых доходов

Слайд 5Наше решение

Адаптивные методы, опирающиеся на расширенную демографическую, ситуационную и историческую информацию и

анализ достоверности данных.

Демографическая информация – анкетная.

Ситуационная информация – о том за каким кредитом, в какое место и время пришел клиент.

Историческая информация – об истории финансовых операций с клиентом.

Слайд 6Что делать с анкетной информацией?

проверка информации (мы не хотим выдавать кредит тому,

кто нас обманывает)

кредитный скоринг.

Слайд 7Проверка заявки

на полноту и непротиворечивость (в случае необходимости информация уточняется)

на наличие

информации о клиенте в черном списке

по внешним базам данных.

на соответствие данных данным других анкет.

Такие проверки могут выявить, например, ситуацию, когда жена уже получила кредит, а муж подал заявку на еще один потребительский кредит

Слайд 8Скоринг (асчет кредитного рейтинга)

Нейронная сеть для кредитного скоринга (хороший метод из-за свойства

универсальной аппроксимации)

Нейронная сеть обучается на конкретных демографических и ситуационных данных

Выдается один из лимитов кредитования (напр., $0, $200, $2000, $3000)

Слайд 9Проблема запуска системы. Основные идеи

Взять сначала как можно больше анкетных и ситуационных

данных о клиенте. В дальнейшем те пункты анкеты, которые не влияют на кредитный риск, отбросить

Начальное обучение нейронной сети производится на основе специально сгенерированной выборки анкет и простой скоринговой модели и экспертных оценок.

Слайд 10Дальнейшие направления

Извлечение правил из нейронной сети для понимания факторов, влияющих на кредитные

риски и управления ими

Утверждение и использование в операционной деятельности дерева решений

«ПРАВА РЕБЁНКА»

«ПРАВА РЕБЁНКА» Теория вероятности и математическая статистика

Теория вероятности и математическая статистика Личные окончания глаголов настоящего времени

Личные окончания глаголов настоящего времени Аренда под магазин с отдельным входом с улицы

Аренда под магазин с отдельным входом с улицы Uchebnaya_praktika_Golub_Maria_20PI-2

Uchebnaya_praktika_Golub_Maria_20PI-2 Жан Фуке

Жан Фуке Требования положения о ВКР в ГАПОУ СО ЕТЭТ. Структура введения

Требования положения о ВКР в ГАПОУ СО ЕТЭТ. Структура введения Веселые старты

Веселые старты Lec 7 Marketing information and research

Lec 7 Marketing information and research Граффити и вандализм

Граффити и вандализм ОТЧЕТ о научно-практической деятельности отделения неотложной хирургии приобретенных пороков сердца за 2009 год и направления дал

ОТЧЕТ о научно-практической деятельности отделения неотложной хирургии приобретенных пороков сердца за 2009 год и направления дал Навыки обслуживания клиентов

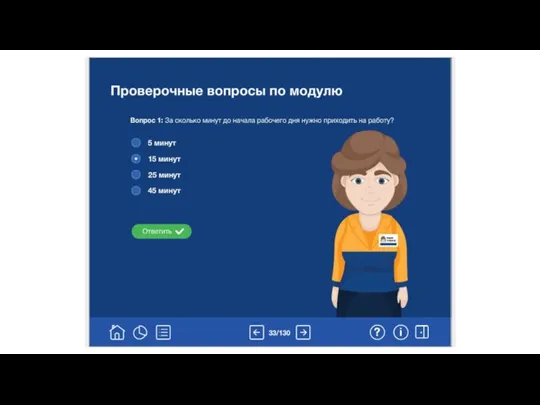

Навыки обслуживания клиентов Практикум для урока «Собственность»

Практикум для урока «Собственность» УСТРОЙСТВО КОМПЬЮТЕРА И ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ

УСТРОЙСТВО КОМПЬЮТЕРА И ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ Волейбол. История и рекорды

Волейбол. История и рекорды Продвижение Орифлейм

Продвижение Орифлейм Гласные в приставках пре- и при-

Гласные в приставках пре- и при- Полуостров Камчатка

Полуостров Камчатка Интерактивный календарь

Интерактивный календарь Презентация на тему Полупроводники

Презентация на тему Полупроводники Геральдика. История гербов различных регионов, областей, городов Российской Федерации

Геральдика. История гербов различных регионов, областей, городов Российской Федерации Traditions and Customs in Great Britain

Traditions and Customs in Great Britain Техническое обслуживание и ремонт трансформатора ТДТНГ 40500\115\38,5\6,6 кВ Смоленск – 1

Техническое обслуживание и ремонт трансформатора ТДТНГ 40500\115\38,5\6,6 кВ Смоленск – 1 Руководство молодому ритору

Руководство молодому ритору Graduate admitted student webinar living in St. Louis

Graduate admitted student webinar living in St. Louis НазванияХимическихЭлементов

НазванияХимическихЭлементов Словосочетание

Словосочетание dc687bf20b1e430dbaadc8c0ccada226

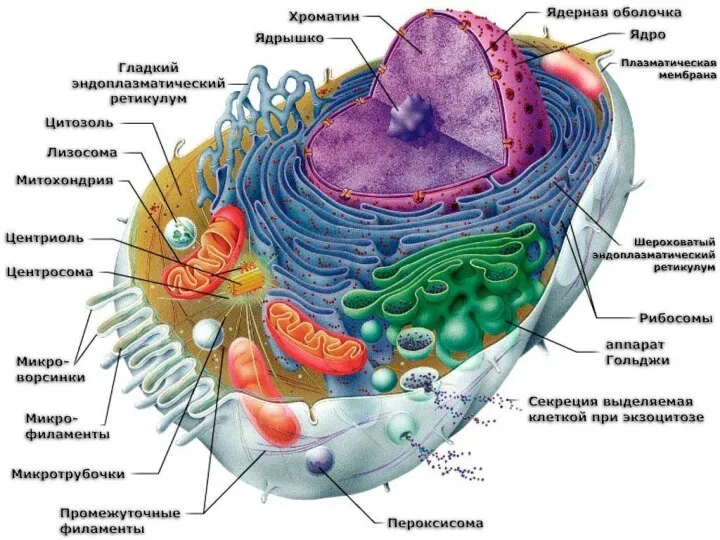

dc687bf20b1e430dbaadc8c0ccada226