Содержание

- 2. Исследовательский проект UpConsumer Представляют: комплексное исследование потребительских предпочтений состоятельных москвичей

- 3. UpConsumer Monitor Создатели Марина Власова – директор MarketUp, кандидат философских наук. Один из лучших специалистов по

- 4. Маргарита Гражданинова – управляющий директор креативного агентства «Соус», кандидат экономических наук. Магистр экономики Роттердамского университета и

- 5. Описание проекта

- 6. Что такое UpConsumer Monitor? UpConsumer Monitor – количественное исследование, проводится методом личного интервью, охватывает 1000 представителей

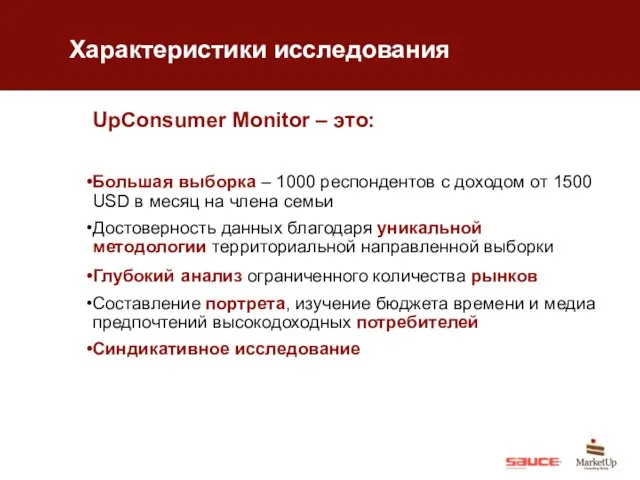

- 7. Характеристики исследования UpConsumer Monitor – это: Большая выборка – 1000 респондентов с доходом от 1500 USD

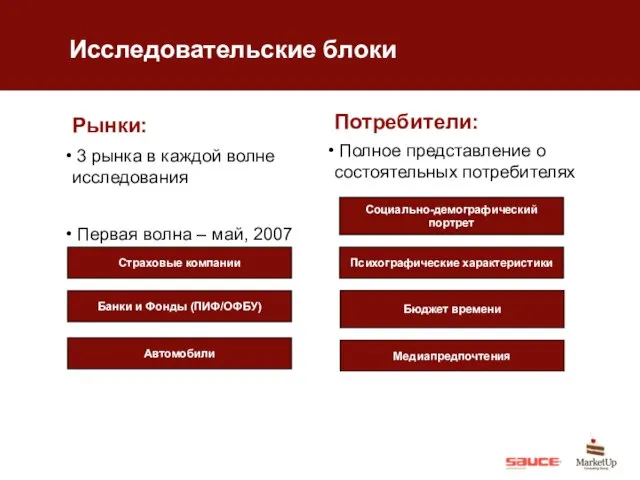

- 8. Исследовательские блоки Рынки: 3 рынка в каждой волне исследования Первая волна – май, 2007 Потребители: Полное

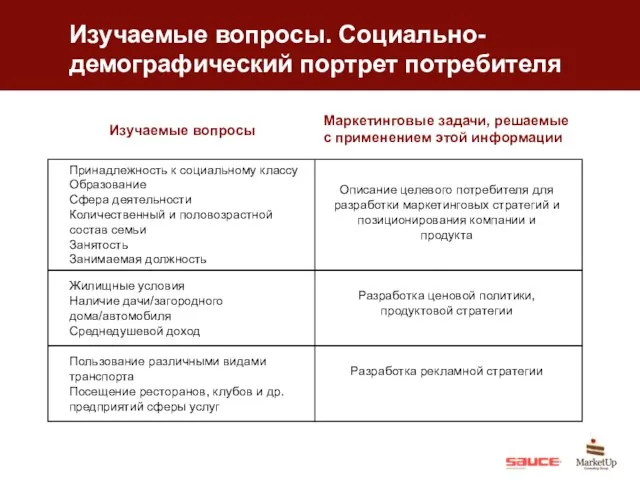

- 9. Изучаемые вопросы. Социально-демографический портрет потребителя Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации Принадлежность к

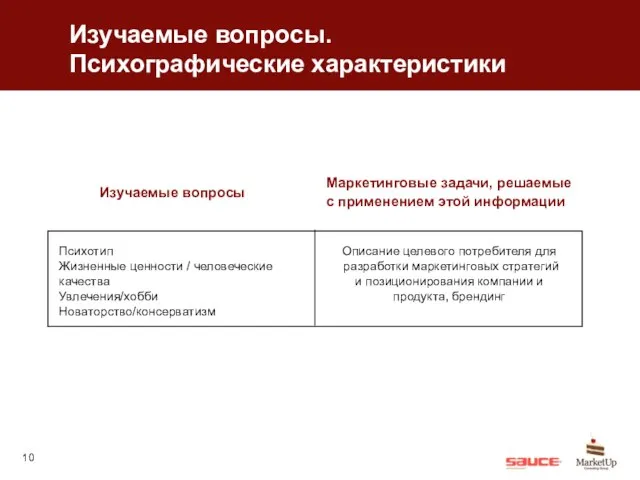

- 10. Изучаемые вопросы. Психографические характеристики Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации Психотип Жизненные ценности

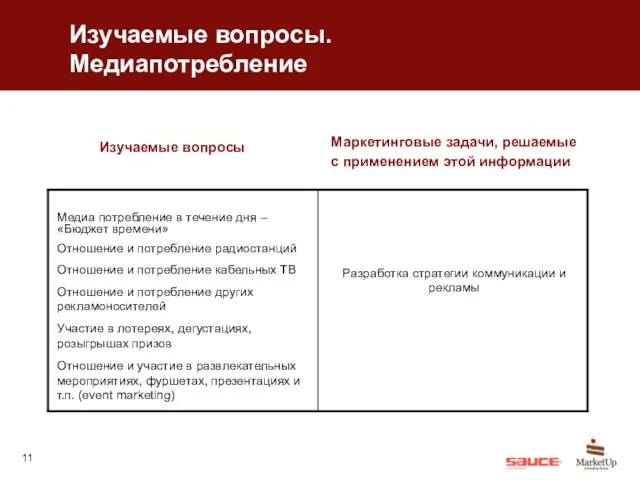

- 11. Изучаемые вопросы. Медиапотребление Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации

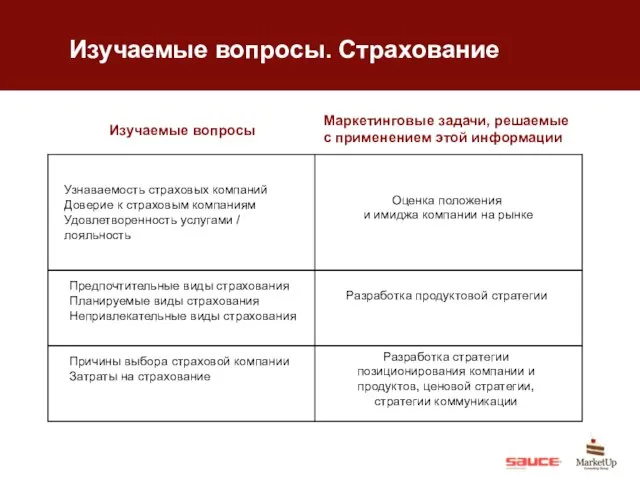

- 12. Изучаемые вопросы. Страхование Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации Узнаваемость страховых компаний Доверие

- 13. Изучаемые вопросы. Банки Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации Узнаваемость банков Доверие к

- 14. Изучаемые вопросы. ПИФы Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации Узнаваемость ПИФов Доверие к

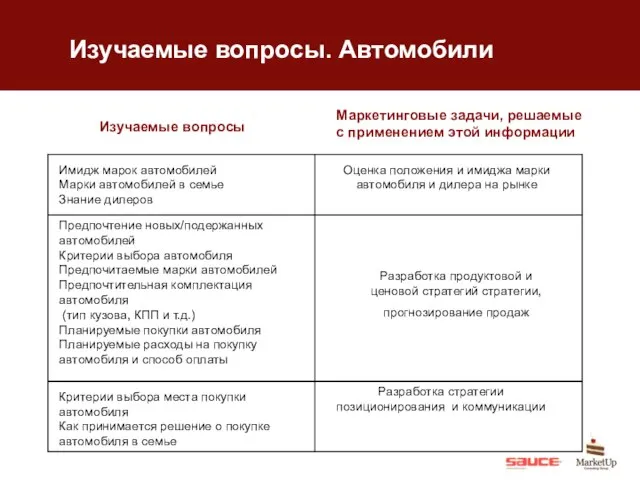

- 15. Изучаемые вопросы. Автомобили Изучаемые вопросы Маркетинговые задачи, решаемые с применением этой информации Имидж марок автомобилей Марки

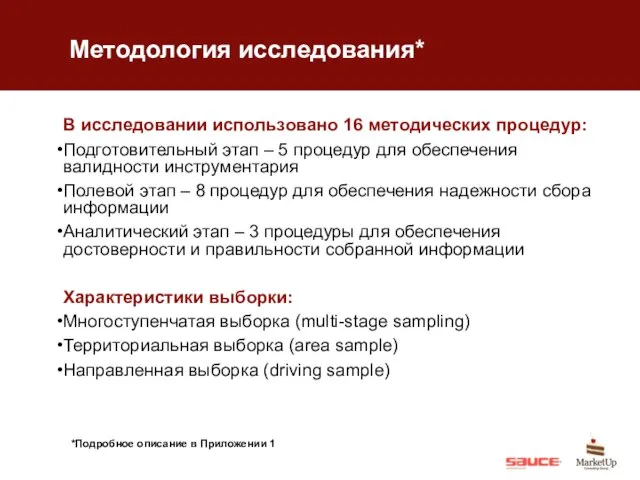

- 16. Методология исследования* В исследовании использовано 16 методических процедур: Подготовительный этап – 5 процедур для обеспечения валидности

- 17. Место на рынке исследований

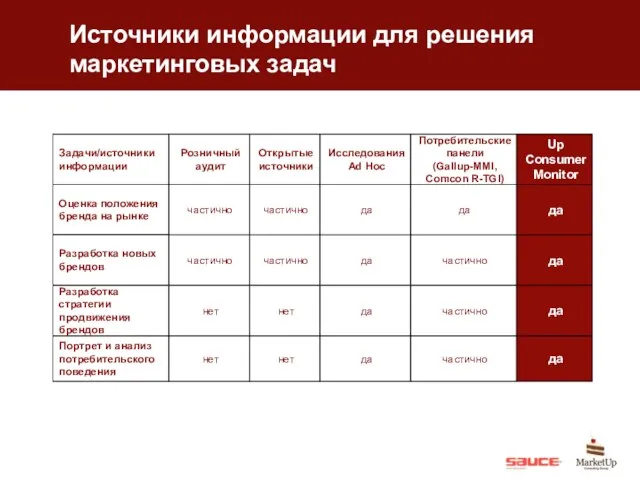

- 18. Источники информации для решения маркетинговых задач Портрет и анализ потребительского поведения нет нет да частично да

- 19. Сравнительные характеристики исследований Характеристики исследований Ad Hoc Потребительские панели (Gallup-MMI, Comcon R-TGI) UpConsumer Monitor Схема построения

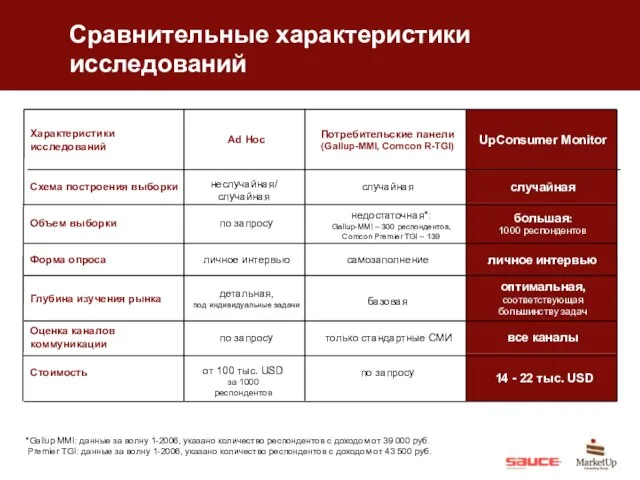

- 20. Стоимость исследования * Возможность разработки отчета для конкретного бренда оценивается методологами для каждого запроса исходя из

- 21. Результаты пилотного исследования

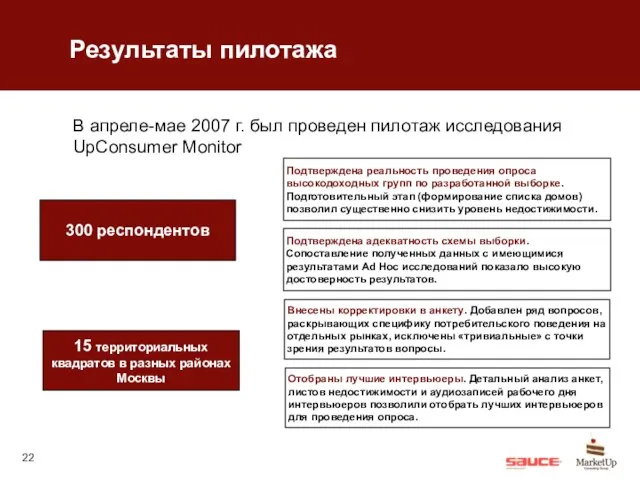

- 22. Результаты пилотажа В апреле-мае 2007 г. был проведен пилотаж исследования UpConsumer Monitor 300 респондентов 15 территориальных

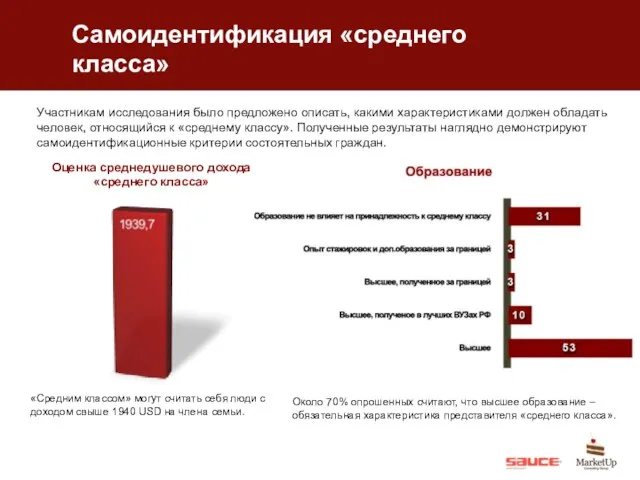

- 23. Самоидентификация «среднего класса» Около 70% опрошенных считают, что высшее образование – обязательная характеристика представителя «среднего класса».

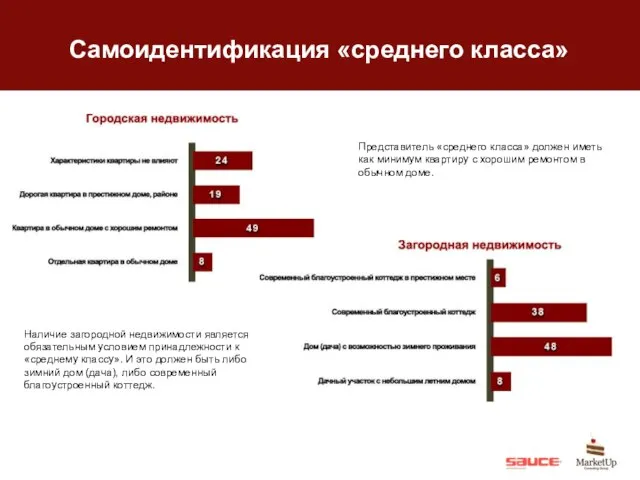

- 24. Самоидентификация «среднего класса» Представитель «среднего класса» должен иметь как минимум квартиру с хорошим ремонтом в обычном

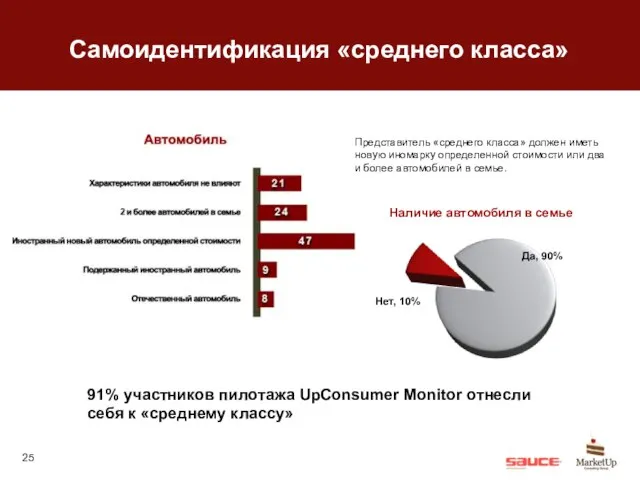

- 25. Самоидентификация «среднего класса» Представитель «среднего класса» должен иметь новую иномарку определенной стоимости или два и более

- 26. Отношение к немедийным коммуникациям Из различных видов немедийных коммуникаций обеспеченные москвичи предпочитают праздники, презентации, фуршеты. *

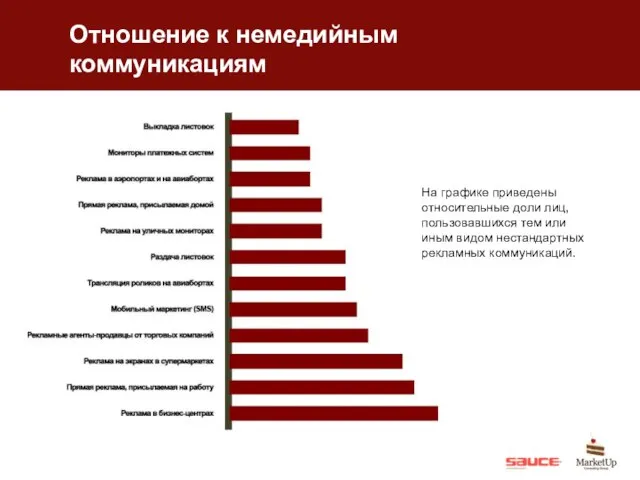

- 27. Отношение к немедийным коммуникациям Отношение к немедийным коммуникациям На графике приведены относительные доли лиц, пользовавшихся тем

- 28. Рынок: автомобили Автомобили, которые есть в семье, вы покупали новыми или подержанными? Намерение приобрести автомобиль в

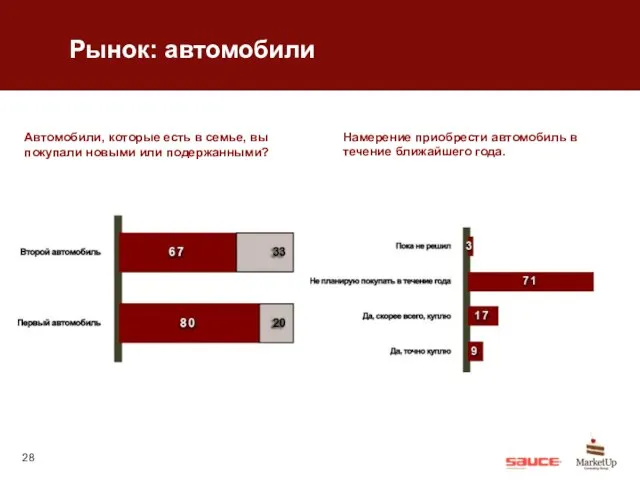

- 29. Рынок: страхование Всего около 5% состоятельных москвичей на сегодняшний день не пользуются страховыми услугами. Примерно половина

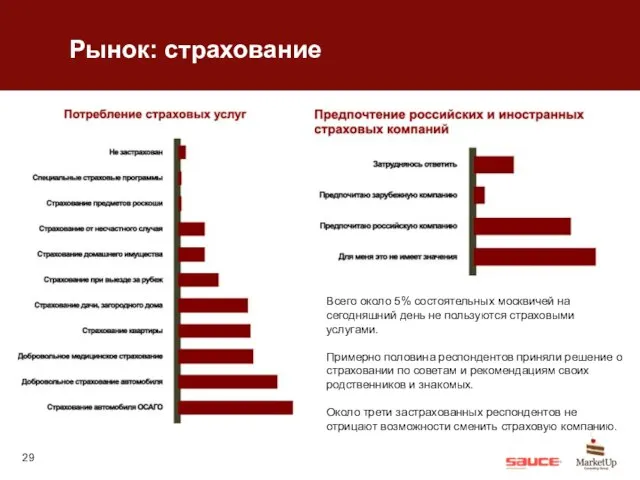

- 30. Рынок: банки и Фонды (ПИФы/ОФБУ) Общий уровень удовлетворенности своим банком Из максимально возможных 10 баллов Около

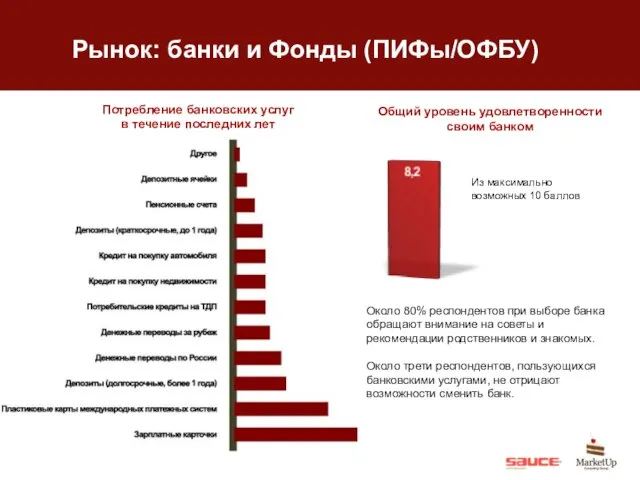

- 31. РБК daily, 25 мая 2007 года, первая полоса Пресса о проекте

- 32. Представители MarketUp и SAUCE Strategy готовы подробно представить программу UpConsumer Monitor и ответить на ваши вопросы.

- 33. Описание методологии Приложение №1

- 34. UpConsumer Monitor Алгоритм построения выборки Шаг 1: Разметка территориальной выборки На первом этапе карта Москвы автоматически

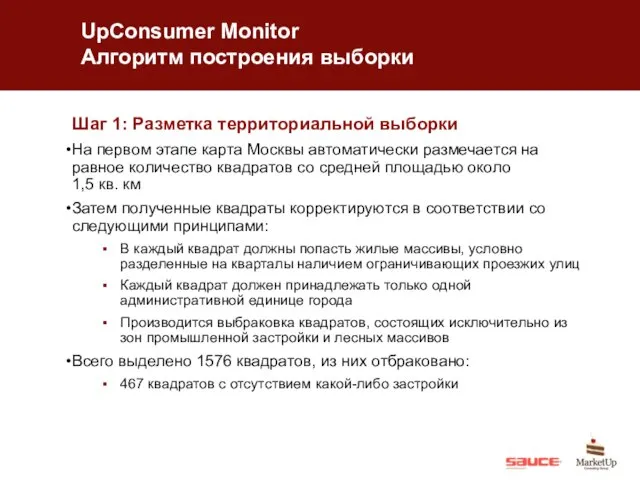

- 35. UpConsumer Monitor Алгоритм построения выборки Шаг 2: Подготовка и проведение районирования территории Каждый квадрат выборки привязан

- 36. UpConsumer Monitor Алгоритм построения выборки Шаг 3: Картография жилого фонда На отобранных территориях проводится детальная опись

- 37. UpConsumer Monitor Алгоритм построения выборки Шаг 4: Отбор домохозяйств На основе закодированных признаков разрабатывается сводный индекс

- 38. UpConsumer Monitor Методические процедуры Подготовительный этап. 5 процедур Обеспечение валидности инструментария: Привлечение экспертов UpConsumer на стадии

- 39. UpConsumer Monitor Методические процедуры Полевой этап. 8 процедур Обеспечение надежности сбора информации Организационные процедуры, повышающие уровень

- 40. UpConsumer Monitor Методические процедуры Аналитический этап. 3 процедуры. Достоверность и правильность собранной информации. Тщательная чистка данных

- 42. Скачать презентацию

Этапы принятия решения

Этапы принятия решения Викторина Iч 2022 26.10

Викторина Iч 2022 26.10 Режущий инструмент лущильных станков

Режущий инструмент лущильных станков Презентация на тему На пути к индустриальной эре

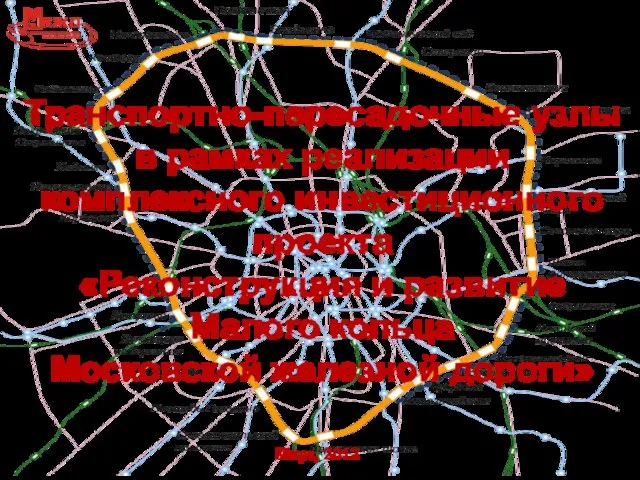

Презентация на тему На пути к индустриальной эре  Транспортно-пересадочные узлы в рамках реализации комплексного инвестиционного проекта «Реконструкция и развитиеМалого кольца

Транспортно-пересадочные узлы в рамках реализации комплексного инвестиционного проекта «Реконструкция и развитиеМалого кольца Презентация (2)

Презентация (2) Петрович. Моя корзина

Петрович. Моя корзина Бер өн менән генә айырылған һүҙҙәр уйла

Бер өн менән генә айырылған һүҙҙәр уйла Источники и системы теплоснабжения

Источники и системы теплоснабжения Природный стиль. Драма

Природный стиль. Драма Уильям Шекспир

Уильям Шекспир Как усовершенствовать учебную деятельность

Как усовершенствовать учебную деятельность Декларация о правах ребенка

Декларация о правах ребенка Ташкент – столица Узбекистана

Ташкент – столица Узбекистана История становления СПО НИКА УралГУФК

История становления СПО НИКА УралГУФК Месяц безопасности

Месяц безопасности Презентация на тему Родная природа в стихотворениях русских поэтов 19 века

Презентация на тему Родная природа в стихотворениях русских поэтов 19 века Рельеф Южной Америки

Рельеф Южной Америки Yarema Zyelyk

Yarema Zyelyk Еко-туризм в селі Дмитрівка, Одеській області

Еко-туризм в селі Дмитрівка, Одеській області Правила проведения аварийно-спасательных работ при обрушении зданий и сооружений

Правила проведения аварийно-спасательных работ при обрушении зданий и сооружений Карьера

Карьера Акционерный капитал

Акционерный капитал Стилистическая эволюция в творчестве Матиса Готхарта-Нитхарта

Стилистическая эволюция в творчестве Матиса Готхарта-Нитхарта ПРЕДВАРИТЕЛЬНЫЕ ИТОГИ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОГО РАЗВИТИЯ ОМСКОЙ ОБЛАСТИ В 2010 ГОДУ

ПРЕДВАРИТЕЛЬНЫЕ ИТОГИ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОГО РАЗВИТИЯ ОМСКОЙ ОБЛАСТИ В 2010 ГОДУ Самообразование педагога

Самообразование педагога Олимпийские игры. Где и когда проходили первые Олимпийские игры

Олимпийские игры. Где и когда проходили первые Олимпийские игры Таёжная область Северного Урала

Таёжная область Северного Урала