Содержание

- 2. Подзаголовок Поволжский институт управления имени П.А. Столыпина Сущность НДС Дано: Предприятие А занимается заготовкой древесины, которую

- 3. Подзаголовок Поволжский институт управления имени П.А. Столыпина 1 этап Определяется НДС, начисленный на сумму всей выручки

- 4. Подзаголовок Поволжский институт управления имени П.А. Столыпина Налогоплательщики (ст. 143 НК РФ) Организации Индивидуальные предприниматели Лица,

- 5. Подзаголовок Поволжский институт управления имени П.А. Столыпина Получение права на освобождение от обязанностей плательщика НДС (ст.

- 6. Подзаголовок Поволжский институт управления имени П.А. Столыпина Объекты обложения (ст. 146 НК РФ) Реализация товаров (работ,

- 7. Операции, освобождаемые от НДС (ст.149 НК РФ): Реализация медицинских товаров и услуг (по перечню указанному в

- 8. «Исходящий» НДС = Налоговая база Х Ставку налога Порядок формирования налоговой базы: НБ определяется в зависимости

- 9. Для всех налогоплательщиков момент определения налоговой базы – день отгрузки или передачи товаров (работ, услуг) или

- 10. Порядок исчисления налога «Исходящий» НДС к уплате – «входящий» НДС к вычету = НДС к уплате

- 11. Восстановление «входящего» НДС, ранее принятого к вычету Одним из условий принятия к вычету входящего НДС по

- 12. Порядок применения налоговых вычетов Налоговые вычеты производятся на основании счетов-фактур Счет-фактура – документ, служащий основанием для

- 13. Налоговый период. Сроки представления отчетности, уплаты и возмещения налога. Налоговый период для всех налогоплательщиков – квартал.

- 14. Порядок и сроки уплаты налога (ст. 174 НК РФ) Уплата налога по операциям, признаваемым объектом налогообложения

- 15. Такой порядок уплаты налога (по частям) не распространяется: на лиц, указанных в п. 5 ст. 173

- 16. Порядок возмещения НДС при экспорте Поволжский институт управления имени П.А. Столыпина

- 17. Процедура возмещения НДС по ставке 0% Поволжский институт управления имени П.А. Столыпина

- 18. Моменты возникновения права на вычет НДС Поволжский институт управления имени П.А. Столыпина

- 20. Скачать презентацию

Слайд 2

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

Сущность НДС

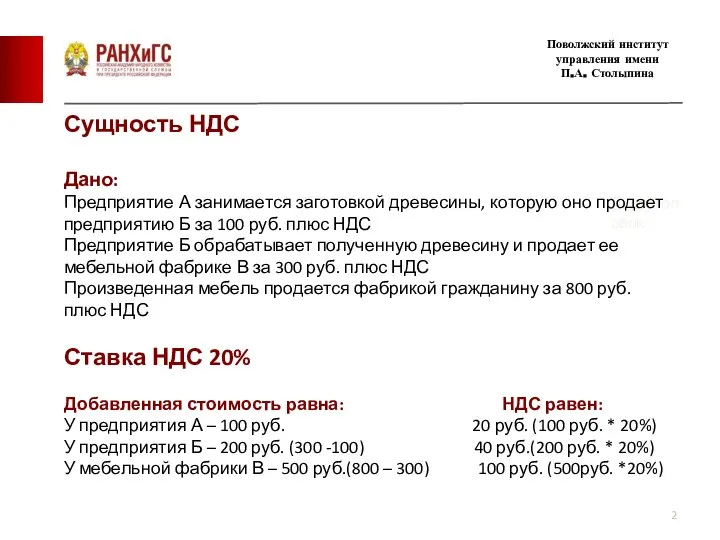

Дано:

Предприятие А занимается заготовкой

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

Сущность НДС

Дано:

Предприятие А занимается заготовкой

Предприятие Б обрабатывает полученную древесину и продает ее мебельной фабрике В за 300 руб. плюс НДС

Произведенная мебель продается фабрикой гражданину за 800 руб. плюс НДС

Ставка НДС 20%

Добавленная стоимость равна: НДС равен:

У предприятия А – 100 руб. 20 руб. (100 руб. * 20%)

У предприятия Б – 200 руб. (300 -100) 40 руб.(200 руб. * 20%)

У мебельной фабрики В – 500 руб.(800 – 300) 100 руб. (500руб. *20%)

Слайд 3

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

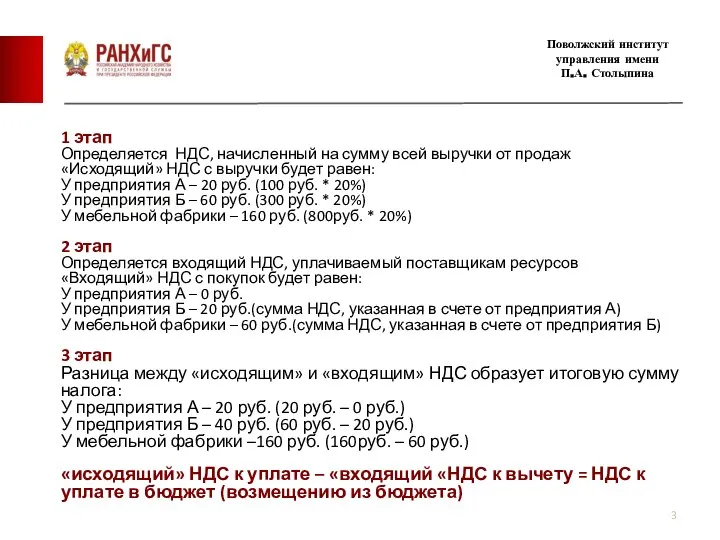

1 этап

Определяется НДС, начисленный на

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

1 этап

Определяется НДС, начисленный на

«Исходящий» НДС с выручки будет равен:

У предприятия А – 20 руб. (100 руб. * 20%)

У предприятия Б – 60 руб. (300 руб. * 20%)

У мебельной фабрики – 160 руб. (800руб. * 20%)

2 этап

Определяется входящий НДС, уплачиваемый поставщикам ресурсов

«Входящий» НДС с покупок будет равен:

У предприятия А – 0 руб.

У предприятия Б – 20 руб.(сумма НДС, указанная в счете от предприятия А)

У мебельной фабрики – 60 руб.(сумма НДС, указанная в счете от предприятия Б)

3 этап

Разница между «исходящим» и «входящим» НДС образует итоговую сумму налога:

У предприятия А – 20 руб. (20 руб. – 0 руб.)

У предприятия Б – 40 руб. (60 руб. – 20 руб.)

У мебельной фабрики –160 руб. (160руб. – 60 руб.)

«исходящий» НДС к уплате – «входящий «НДС к вычету = НДС к уплате в бюджет (возмещению из бюджета)

Слайд 4

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

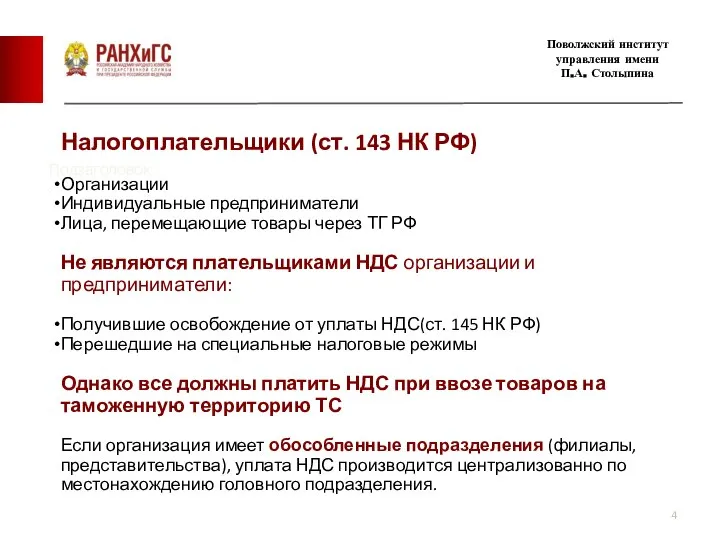

Налогоплательщики (ст. 143 НК РФ)

Организации

Индивидуальные предприниматели

Лица,

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

Налогоплательщики (ст. 143 НК РФ)

Организации

Индивидуальные предприниматели

Лица,

Не являются плательщиками НДС организации и предприниматели:

Получившие освобождение от уплаты НДС(ст. 145 НК РФ)

Перешедшие на специальные налоговые режимы

Однако все должны платить НДС при ввозе товаров на таможенную территорию ТС

Если организация имеет обособленные подразделения (филиалы, представительства), уплата НДС производится централизованно по местонахождению головного подразделения.

Слайд 5

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

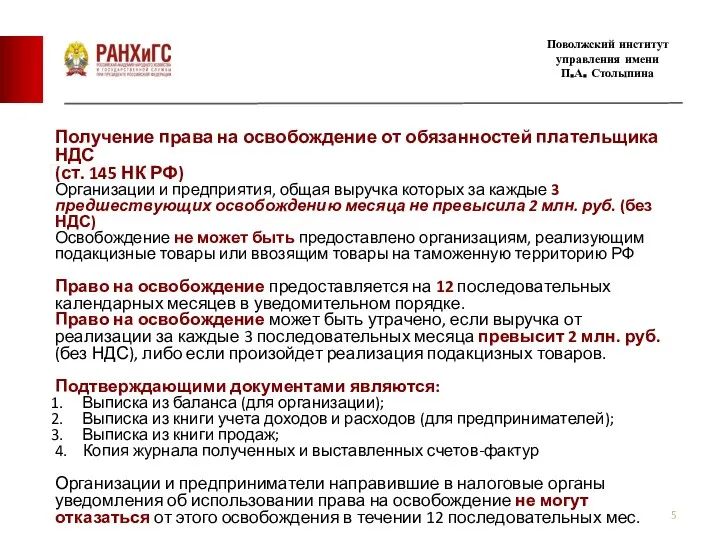

Получение права на освобождение от обязанностей

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

Получение права на освобождение от обязанностей

(ст. 145 НК РФ)

Организации и предприятия, общая выручка которых за каждые 3 предшествующих освобождению месяца не превысила 2 млн. руб. (без НДС)

Освобождение не может быть предоставлено организациям, реализующим подакцизные товары или ввозящим товары на таможенную территорию РФ

Право на освобождение предоставляется на 12 последовательных календарных месяцев в уведомительном порядке.

Право на освобождение может быть утрачено, если выручка от реализации за каждые 3 последовательных месяца превысит 2 млн. руб. (без НДС), либо если произойдет реализация подакцизных товаров.

Подтверждающими документами являются:

Выписка из баланса (для организации);

Выписка из книги учета доходов и расходов (для предпринимателей);

Выписка из книги продаж;

4. Копия журнала полученных и выставленных счетов-фактур

Организации и предприниматели направившие в налоговые органы уведомления об использовании права на освобождение не могут отказаться от этого освобождения в течении 12 последовательных мес.

Слайд 6

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

Объекты обложения (ст. 146 НК

Подзаголовок

Поволжский институт управления имени

П.А. Столыпина

Объекты обложения (ст. 146 НК

Реализация товаров (работ, услуг) на территории РФ;

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на таможенную территорию РФ.

Место реализации товаров, работ, услуг (ст. 147,148 НК РФ):

Считается территория РФ, если товар находится на ней и не отгружается и не транспортируется или товар в момент начала отгрузки или транспортировки находится на этой территории.

Если услуги связаны с недвижимым имуществом, которое находится в РФ (строительство, монтаж и пр.), то местом реализации услуг признается РФ.

Местом реализации выполненных работ (оказанных услуг), связанных с движимым имуществом признается РФ, если это имущество находится на территории РФ (монтаж, сборка, переработка, обработка, ремонт, техническое обслуживание)

Местом реализации транспортных услуг признается РФ, если услуги оказываются российскими организациями и при этом пункт отправления или пункт назначения находятся на территории РФ.

Если РФ не является местом реализации товаров (работ, услуг) и исходящий НДС не возникает, то входящий НДС к вычету не принимается и включается в их стоимость.

Слайд 7Операции, освобождаемые от НДС (ст.149 НК РФ):

Реализация медицинских товаров и услуг (по

Операции, освобождаемые от НДС (ст.149 НК РФ):

Реализация медицинских товаров и услуг (по

Реализация услуг по перевозке пассажиров;

Осуществление банками банковских операций;

Реализация продуктов питания, произведенных столовыми при учебных, медицинских заведениях полностью или частично финансируемых из бюджета;

Услуги по содержанию детей в дошкольных учреждениях, занятия с несовершеннолетними детьми в кружках и секциях;

Реализация услуг учреждениями культуры и искусства (по перечню указанному в статье);

Реализация исключительных прав на изобретения, полезные модели, промышленные образцы, исключительных прав на программы для ЭВМ, базы данных, секреты производства и т. д.

Входящий НДС по товарам (работам, услугам) к вычету не принимается и включается в затраты.

Предприятие, осуществляющее облагаемые и не облагаемые налогом операции, обязано вести раздельный учет этих операций для целей НДС.

Поволжский институт управления имени

П.А. Столыпина

Слайд 8«Исходящий» НДС = Налоговая база Х Ставку налога

Порядок формирования налоговой базы:

НБ определяется

«Исходящий» НДС = Налоговая база Х Ставку налога

Порядок формирования налоговой базы:

НБ определяется

НБ определяется отдельно по каждому виду товаров, работ, услуг облагаемых по разным ставкам. Необходимо учитывать следующее:

В выручку включаются все доходы, полученные и напрямую связанные с расчетами по оплате товаров, работ, услуг как в натуральной так и в денежной форме, включая оплату ценными бумагами.

Выручка в иностранной валюте пересчитывается в рубли по курсу Банка России;

Цены на реализуемую продукцию устанавливаются налогоплательщиком по согласованию с покупателем и в этом размере включаются в НБ.

Налоговая база определяется:

Стоимость реализуемых товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов и без включения в них налога.

Стоимость этих товаров (работ, услуг), исчисленная исходя из цен реализации идентичных или однородных товаров, действовавших в предыдущем налоговом периоде.

Стоимость выполненных работ, исходя из всех фактических расходов налогоплательщика на их выполнение.

Сумма ТС этих товаров, подлежащей уплате ТП и акцизов.

Поволжский институт управления имени

П.А. Столыпина

Слайд 9Для всех налогоплательщиков момент определения налоговой базы – день отгрузки или передачи

Для всех налогоплательщиков момент определения налоговой базы – день отгрузки или передачи

Налоговые ставки

Налогообложение по 0% производится при реализации товаров, помещаемых под таможенную процедуру экспорта при условии их фактического вывоза; услуг по перевозке товаров, пассажиров и багажа за пределы территории ТС.

Налогообложение по пониженной 10% ставке применяется при реализации продовольственных товаров (мясо, молоко, яйца, сахар, соль, овощи, крупа, мука и т.д.), товаров детского ассортимента, научной книжной продукции, на редакционные и издательские услуги, лекарства и изделия медицинского назначения.

По общей 20% ставке реализация всех товаров не указанных выше.

Законодательно установлены расчетные ставки НДС, которые используют организации розничной торговли, общественного питания, и др. предприятия которые получают доход в виде разницы в ценах, надбавках.

НДС = НДС/100 + НДС

В зависимости от основной ставки расчетные будут 10%/110% и 20%/120%

Поволжский институт управления имени

П.А. Столыпина

Слайд 10Порядок исчисления налога

«Исходящий» НДС к уплате – «входящий» НДС к вычету =

Порядок исчисления налога

«Исходящий» НДС к уплате – «входящий» НДС к вычету =

Налоговые вычеты – это суммы на которые уменьшается «исходящий» НДС, начисленный к уплате в бюджет.

НК РФ называет их суммами налога, предъявляемыми покупателям поставщиками товаров (работ, услуг).

При этом под товарами понимается любое имущество, материалы, основные средства, нематериальные активы.

Ст. 171 НК РФ содержит перечень вычетов по налогу, среди которых названы суммы НДС:

Предъявляемые поставщиками покупателям за приобретаемые товары (работы, услуги);

Уплаченные на таможне при ввозе товаров на территорию ТС;

Уплаченные продавцом по реализованным товарам (работам, услугам) в случаях их последующего возврата (отказа от них) покупателем;

Уплаченные с полученных от покупателей авансов под поставки товаров в будущем;

Уплаченные при выполнении строительно-монтажных работ хозяйственным способом.

Поволжский институт управления имени

П.А. Столыпина

Слайд 11Восстановление «входящего» НДС, ранее принятого к вычету

Одним из условий принятия к вычету

Восстановление «входящего» НДС, ранее принятого к вычету

Одним из условий принятия к вычету

заключается в том, чтобы в последующем эти ресурсы были использованы для операций, облагаемых налогом.

Если у предприятия нет необлагаемых операций, то предполагается что оно имеет право на вычет «входящего» НДС по всем приобретаемым ресурсам. Но если такие операции появились, то ранее произведенный вычет необходимо восстановить.

Ст. 170 НК РФ содержит перечень случаев, когда суммы «входящего» НДС по приобретенным ресурсам, принятые налогоплательщиком к вычету, подлежат восстановлению:

Ресурсы в последующем использованы для операций, освобожденных от налогообложения;

Ресурсы в последующем использованы для операций по производству или реализации товаров (работ, услуг) местом реализации которых не признается территория РФ;

Ресурсы использованы для операций не признаваемых НК РФ реализацией (передача ресурсов в виде вкладов в уставный капитал обществ или товариществ);

Налогоплательщик перешел на уплату специальных режимов.

Восстановленную сумму налогоплательщик включает в расходы для целей налогообложения.

Поволжский институт управления имени

П.А. Столыпина

Слайд 12Порядок применения налоговых вычетов

Налоговые вычеты производятся на основании счетов-фактур

Счет-фактура – документ, служащий

Порядок применения налоговых вычетов

Налоговые вычеты производятся на основании счетов-фактур

Счет-фактура – документ, служащий

Счет-фактура может быть составлен и выставлен на бумажном носителе или в электронной форме. (С 2015 года только в электронной форме)

Сумма НДС должна быть выделена отдельной строкой:

В расчетных документах(поручениях, требованиях, приходных кассовых ордерах);

В первичных учетных документах (счетах, счетах-фактурах, накладных и др.)

Плательщики НДС при совершении операций облагаемых и не облагаемых НДС, составляют: журналы учета выставленных и полученных счетов-фактур;

счета-фактуры; книги покупок; книги продаж.

Поставщик товаров (работ, услуг) выписывает на имя покупателя счет-фактуру в 2 х экземплярах не позднее 5 дней со дня отгрузки товаров (выполнения работ, оказания услуг)

Если товары не облагаются налогом, не документах делается пометка «без НДС»

В счете-фактуре не допускаются подчистки, помарки. Все исправления заверяются подписью руководителя и печатью с указанием даты исправления.

Поволжский институт управления имени

П.А. Столыпина

Слайд 13Налоговый период. Сроки представления отчетности, уплаты и возмещения налога.

Налоговый период для всех

Налоговый период. Сроки представления отчетности, уплаты и возмещения налога.

Налоговый период для всех

Декларация представляется не позднее 25 числа месяца следующего за отчетным налоговым периодом.

В соответствии с положениями ст. 176 НК РФ, если по итогам налогового периода сумма вычетов «входящего» НДС превысит сумму «исходящего»НДС, то полученная разница подлежит возмещению налогоплательщику после проведения камеральной проверки.

Камеральная проверка обоснованности суммы заявленной к возмещению, проводится в течении 2 мес. со дня представления декларации по НДС (ст. 88 НК РФ)

Решение о возмещении суммы налога д.б. принято налоговым органом в течении 7 дней после завершения КНП, при условии отсутствия нарушений НК РФ.

Возмещение превышения суммы вычетов «входящего» НДС над суммой «исходящего» НДС происходит:

Либо в виде зачета этой суммы в счет погашения недоимок по НДС, другим федеральным налогам, а также задолженности по пеням и штрафам;

Либо в виде возврата суммы превышения на банковский счет налогоплательщика.

С 2010 г. введен заявительный порядок возмещения НДС (ст. 176.1 НК РФ)

Поволжский институт управления имени

П.А. Столыпина

Слайд 14Порядок и сроки уплаты налога (ст. 174 НК РФ)

Уплата налога по операциям,

Порядок и сроки уплаты налога (ст. 174 НК РФ)

Уплата налога по операциям,

При ввозе товаров на территорию РФ и иные территории, находящиеся под её юрисдикцией, сумма НДС, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством ТС и законодательством РФ о таможенном деле.

Начиная с 1 января 2014 г. плательщики НДС (в том числе являющиеся налоговыми агентами) обязаны представлять декларации в электронной форме по телекоммуникационным каналам связи.

С 1 января 2015 года налоговые агенты, которые не являются плательщиками НДС или являются налогоплательщиками, освобожденными от исчисления и уплаты налога, также обязаны представлять декларацию по НДС в электронном формате.

До 1 января 2015 года они имели право предоставлять декларацию в бумажном виде, но эта норма изменена Федеральным законом от 28.06.2013 N 134-ФЗ.

Поволжский институт управления имени

П.А. Столыпина

Слайд 15Такой порядок уплаты налога (по частям) не распространяется:

на лиц, указанных в п.

Такой порядок уплаты налога (по частям) не распространяется:

на лиц, указанных в п.

на налоговых агентов, которые приобретают работы или услуги у иностранных организаций, не состоящих на учете в налоговых органах;

на случаи представления уточненных налоговых деклараций за периоды, предшествующие III кварталу 2008 г.

Налоговые агенты, приобретающие работы или услуги у иностранцев, обязаны уплачивать НДС одновременно с выплатой (перечислением) денежных средств иностранным лицам, не состоящим на учете в налоговых органах. В иных вышеперечисленных ситуациях налог уплачивается не позднее 25-го числа месяца, следующего за истекшим кварталом.

Налоговые агенты (организации и индивидуальные предприниматели) производят уплату налога по месту своего нахождения.

Организации, в состав которых входят обособленные подразделения, уплачивают НДС по месту постановки на учет самой организации, без распределения его по обособленным подразделениям.

Исключение из этого правила - крупнейшие налогоплательщики (абз. 4 п. 3 ст. 80 НК РФ).

Поволжский институт управления имени

П.А. Столыпина

Слайд 16Порядок возмещения НДС при экспорте

Поволжский институт управления имени

П.А. Столыпина

Порядок возмещения НДС при экспорте

Поволжский институт управления имени

П.А. Столыпина

Слайд 17Процедура возмещения НДС по ставке 0%

Поволжский институт управления имени

П.А. Столыпина

Процедура возмещения НДС по ставке 0%

Поволжский институт управления имени

П.А. Столыпина

Загадка Бермудского треугольника

Загадка Бермудского треугольника Александр Афанасьевич Потебня

Александр Афанасьевич Потебня Создание модели деревянной шкатулки

Создание модели деревянной шкатулки Интернет в бизнесе или бизнес в Интернет?

Интернет в бизнесе или бизнес в Интернет? Эффективное обучение - мифы и реальность

Эффективное обучение - мифы и реальность Мини - проект «Витаминка»

Мини - проект «Витаминка» Adobe Photoshop: панель инструментов

Adobe Photoshop: панель инструментов Бальные танцы (продолжение). Слушание музыки, 3 класс

Бальные танцы (продолжение). Слушание музыки, 3 класс Льюис Кэрролл

Льюис Кэрролл Управляющий совет

Управляющий совет Космос детям

Космос детям Нормативные документы по преподаванию информатики

Нормативные документы по преподаванию информатики Упражнения для развития мышц живота: ошибки и их последствия

Упражнения для развития мышц живота: ошибки и их последствия Использование модели ткацкого станка в исследовательской деятельности

Использование модели ткацкого станка в исследовательской деятельности Петр Великий

Петр Великий Возможности программы Easy Stone на примере готовых проектов. Проекты изделий из камня. Компания Юта

Возможности программы Easy Stone на примере готовых проектов. Проекты изделий из камня. Компания Юта Поговорим о любимых домашних питомцах

Поговорим о любимых домашних питомцах 20151115_muzykalnaya_zhivopis_i_zhivopisnaya_muzyka

20151115_muzykalnaya_zhivopis_i_zhivopisnaya_muzyka Опыт работы потребительского общества Бакалы в производстве безалкогольных напитков

Опыт работы потребительского общества Бакалы в производстве безалкогольных напитков Ecological problems

Ecological problems Дзюдо

Дзюдо Хорошее настроение

Хорошее настроение ВСЕУКРАИНСКОЕ ОБЪЕДИНЕНИЕ ОБЛАСТНЫХ ОРГАНИЗАЦИЙ РАБОТОДАТЕЛЕЙ ПРЕДПРИЯТИЙ МЕТАЛЛУРГИЧЕСКОГО КОМПЛЕКСА ФЕДЕРАЦИЯ МЕТАЛЛУРГОВ У

ВСЕУКРАИНСКОЕ ОБЪЕДИНЕНИЕ ОБЛАСТНЫХ ОРГАНИЗАЦИЙ РАБОТОДАТЕЛЕЙ ПРЕДПРИЯТИЙ МЕТАЛЛУРГИЧЕСКОГО КОМПЛЕКСА ФЕДЕРАЦИЯ МЕТАЛЛУРГОВ У Формирование правовой культуры на уроках истории и обществознания

Формирование правовой культуры на уроках истории и обществознания Надежность систем теплоснабжения. Лекция №9

Надежность систем теплоснабжения. Лекция №9 Народные игрушки

Народные игрушки Презентация к уроку « Подземные воды» 2 класс по программе Занкова

Презентация к уроку « Подземные воды» 2 класс по программе Занкова Презентация на тему Биотические факторы

Презентация на тему Биотические факторы