Слайд 3Налог на прибыль относится к общегосударственному виду налога.

Согласно ст.184 НК КР налогоплательщиком

налога на прибыль является:

1) отечественная организация;

2) иностранная организация, осуществляющая деятельность через постоянное учреждение в Кыргызской Республике;

3) индивидуальный предприниматель;

4) налоговый агент, выплачивающий иностранной организации доход из источника в Кыргызской Республике, не связанный с постоянным учреждением в Кыргызской Республике

Слайд 5 Согласно ст.186 НК КР Налоговой базой по налогу на прибыль является прибыль,

исчисленная по правилам, установленным законодательством Кыргызской Республики о бухгалтерском учете, с учетом особенностей, предусмотренных настоящим разделом.

Налоговая база по налогу на прибыль не увеличивается и не уменьшается на доходы и расходы, возникшие в результате оценки активов и обязательств в соответствии с законодательством Кыргызской Республики о бухгалтерском учете.

Слайд 6 Налоговым периодом по налогу на прибыль является календарный год.

Ставка налога на прибыль

установлена в размере 10 процентов.

Слайд 7 Ставка налога на прибыль для лизинговых компаний с 1 января 2017 года

устанавливается в размере 5 процентов.

Налог на прибыль уплачивается по месту налоговой регистрации налогоплательщика.

НБКР, Агентство по защите депозитов, Фонд защиты депозитов и Социальный фонд Кыргызской Республики не являются плательщиками налога на прибыль.

Слайд 8Освобождается от налогообложения прибыль:

1) благотворительных организаций;

2) обществ инвалидов I и II групп;

3)

сельскохозяйственных производителей;

4) учреждений уголовно-исполнительной системы Кыргызской Республики;

5) сельскохозяйственных товарно-сервисных кооперативов;

6) налогоплательщика, полученная от реализации товаров промышленной переработки ягод, плодов и овощей из собственного сырья;

7) кредитных союзов;

8) предприятий пищевой и перерабатывающей промышленности, сроком на 3 года.

9) лизинговых компаний (утрачивает силу с 1 января 2017 года).

10) дошкольных образовательных организаций (детских садов, созданных на основе частной формы собственности);

11) частных медицинских учреждений кардиохирургической направленности.

Слайд 9 При этом субъект малого и среднего предпринимательства имеет право определить налоговую базу

по налогу на прибыль в упрощенном порядке, установленном главой 34-1 Налогового кодекса.

Субъект малого и среднего предпринимательства, у которого размер выручки в течение календарного года превысил 30000000 сомов, теряет право применения упрощенного исчисления облагаемой базы по налогу на прибыль с первого числа года, следующего за данным календарным годом.

Слайд 10 Не облагаются налогом на прибыль:

1) стоимость имущества, полученного в качестве паевого вклада

или вклада в уставный капитал, и других видов вклада субъекта в организацию, в которой субъект является участником;

2) стоимость безвозмездно полученных организацией основных средств и денежные средства на капитальные вложения по развитию ее собственной производственной базы по решению Правительства Кыргызской Республики

3) полученные некоммерческими организациями:

а) членские и вступительные взносы;

б) гуманитарная помощь и гранты, при условии их использования в уставных целях;

в) стоимость безвозмездно полученных активов при условии их использования в уставных целях;

4) доход, полученный по договору финансовой аренды (лизинга) от реализации основных средств

Слайд 11 Доходы, полученные иностранной организацией, не связанной с постоянным учреждением в Кыргызской Республике,

от источников в Кыргызской Республике, подлежат налогообложению налоговыми агентами у источника выплаты доходов без осуществления вычетов по следующим ставкам:

1) дивиденды и проценты - 10 процентные доходы;

2) страховые платежи, полученные:

а) по договорам страхования или перестрахования рисков, за исключением по договорам обязательного страхования - 5 процентов;

б) по договорам обязательного страхования или перестрахования по обязательному страхованию рисков - 10 процентов;

3) авторские гонорары, роялти - 10 процентов;

4) работы, услуги - 10 процентов;

5) телекоммуникационные или транспортные услуги в международной связи и перевозках между Кыргызской Республикой и другими государствами - 5 процентов.

Современное облагораживание драгоценных рубинов и сапфиров

Современное облагораживание драгоценных рубинов и сапфиров Определение машины Тьюринга

Определение машины Тьюринга Понятие «средний»

Понятие «средний» Образ Усть-Сысольска

Образ Усть-Сысольска Рисуем портрет мамы

Рисуем портрет мамы plakat2

plakat2 Интегрированный фестиваль творчества Путь к успеху

Интегрированный фестиваль творчества Путь к успеху Подборка книг по финансовой грамотности

Подборка книг по финансовой грамотности Поведенческие реакции в стрессе

Поведенческие реакции в стрессе Мусаева Алина..Мк-19-2р

Мусаева Алина..Мк-19-2р Презентация на тему Мастер-класс по педагогическим технологиям

Презентация на тему Мастер-класс по педагогическим технологиям Измерение информации 9 класс

Измерение информации 9 класс Презентация на тему Понятие, признаки, функции социального партнерства

Презентация на тему Понятие, признаки, функции социального партнерства  Парк мечты.

Парк мечты. Устройство компьютера

Устройство компьютера Презентация на тему Диктанты-предложения при подготовке к ЕГЭ 10-11 класс

Презентация на тему Диктанты-предложения при подготовке к ЕГЭ 10-11 класс Псалом 85, молитва Давида

Псалом 85, молитва Давида Духовная сфера общества

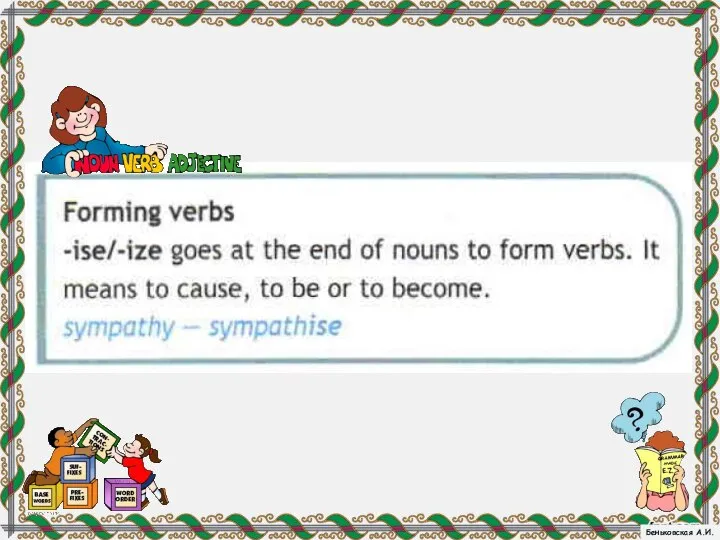

Духовная сфера общества Module_3f_s_52_Word_formation

Module_3f_s_52_Word_formation Притчи

Притчи Социальная среда подростка

Социальная среда подростка Дымковская игрушка

Дымковская игрушка Youtube

Youtube Йогурт

Йогурт Летняя математическая школа

Летняя математическая школа Мезенская роспись

Мезенская роспись ИННОВАЦИОННАЯ РОЛЬ НАУЧНО-ОБРАЗОВАТЕЛЬНОГО КОМПЛЕКСА В ОБЕСПЕЧЕНИИ ЭНЕРГОЭФФЕКТИВНОСТИ ОТРАСЛЕЙ ТЭК

ИННОВАЦИОННАЯ РОЛЬ НАУЧНО-ОБРАЗОВАТЕЛЬНОГО КОМПЛЕКСА В ОБЕСПЕЧЕНИИ ЭНЕРГОЭФФЕКТИВНОСТИ ОТРАСЛЕЙ ТЭК Спортивные сборы по хоккею в Бресте

Спортивные сборы по хоккею в Бресте