Содержание

- 2. Налоговый кодекс РФ Глава 28 Транспортный налог Статья 356. Общие положения Статья 357. Налогоплательщики Статья 358.

- 3. Транспортный налог — это налог, взимаемый с владельцев зарегистрированных транспортных средств. Этот налог относится к региональным

- 4. Налогоплательщики - это лица, на которых зарегистрированы транспортные средства, признаваемые объектом обложения. По транспортным средствам, зарегистрированным

- 5. Не являются объектом налогообложения: автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с

- 6. Налоговая база определяется: в отношении транспортных средств, имеющих двигатели - как мощность двигателя транспортного средства в

- 7. Нало́говый пери́од — период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и

- 8. Налоговым кодексом Российской Федерации установлены следующие ставки транспортного налога: Указанные налоговые ставки могут быть увеличены (уменьшены)

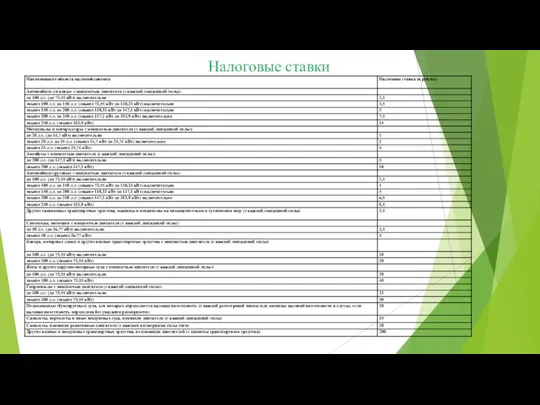

- 9. Налоговые ставки

- 10. Налогоплательщики-организации, исчисляют сумму налога (авансового платежа) самостоятельно. Сумма налога, подлежащая уплате физическими лицами, исчисляется налоговыми органами

- 11. Налоговая декларация Налогоплательщики-организации по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств

- 12. С налогового периода 2022 года от уплаты налога освобождаются следующие лица, на которых зарегистрированы транспортные средства,

- 14. Скачать презентацию

Слайд 2Налоговый кодекс РФ Глава 28 Транспортный налог

Статья 356. Общие положения

Статья 357. Налогоплательщики

Статья

Налоговый кодекс РФ Глава 28 Транспортный налог

Статья 356. Общие положения

Статья 357. Налогоплательщики

Статья

Статья 359. Налоговая база

Статья 360. Налоговый период. Отчетный период

Статья 361. Налоговые ставки

Статья 362. Порядок исчисления суммы налога и сумм авансовых платежей по налогу

Статья 363. Порядок и сроки уплаты налога и авансовых платежей по налогу

Статья 363.1. Налоговая декларация

Слайд 3Транспортный налог — это налог, взимаемый с владельцев зарегистрированных транспортных средств. Этот

Транспортный налог — это налог, взимаемый с владельцев зарегистрированных транспортных средств. Этот

Транспортный налог устанавливается и вводится в действие в соответствии НК РФ и законами субъектов РФ о налоге, и обязателен к уплате на территории соответствующего субъекта РФ.

Вводя налог, законодательные органы субъекта РФ определяют ставку налога в пределах, установленных НК РФ, порядок и сроки его уплаты, налоговые льготы и основания для их использования.

Слайд 4Налогоплательщики - это лица, на которых зарегистрированы транспортные средства, признаваемые объектом обложения.

По

Налогоплательщики - это лица, на которых зарегистрированы транспортные средства, признаваемые объектом обложения.

По

Объектом налогообложения признаются:

автомобили, автобусы;

мотоциклы, мотороллеры;

самоходные машины и механизмы на пневматическом и гусеничном ходу;

самолеты, вертолеты;

теплоходы, яхты, парусные суда, катера;

снегоходы, мотосани, моторные лодки, гидроциклы;

несамоходные (буксируемые суда);

другие водные и воздушные транспортные средства зарегистрированные в установленном порядке.

Слайд 5Не являются объектом налогообложения:

автомобили легковые, специально оборудованные для использования инвалидами, а также

Не являются объектом налогообложения:

автомобили легковые, специально оборудованные для использования инвалидами, а также

промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

транспортные средства, находящиеся в розыске, а также транспортные средства, розыск которых прекращен, с месяца начала розыска соответствующего транспортного средства до месяца его возврата лицу, на которое оно зарегистрировано. Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со статьей 85 НК РФ;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов;

морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

суда, зарегистрированные в Российском открытом реестре судов лицами, получившими статус участника специального административного района в соответствии с Федеральным законом от 3 августа 2018 года № 291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края»;

воздушные суда, зарегистрированные в Государственном реестре гражданских воздушных судов лицами, получившими статус участника специального административного района в соответствии с Федеральным законом от 3 августа 2018 года № 291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края»;

весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил, зарегистрированные в порядке, установленном до дня вступления в силу Федерального закона от 23 апреля 2012 года № 36-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части определения понятия маломерного судна».

Слайд 6Налоговая база определяется:

в отношении транспортных средств, имеющих двигатели - как мощность двигателя

Налоговая база определяется:

в отношении транспортных средств, имеющих двигатели - как мощность двигателя

в отношении водных несамоходных транспортных средств, для которых определяется валовая вместимость - как валовая вместимость в регистровых тоннах;

в отношении воздушных транспортных средств, имеющих реактивные двигатели как тяга реактивного двигателя (суммарная тяга всех реактивных двигателей) в килограммах силы;

в отношении прочих водных и воздушных транспортных средств - как единица транспортного средства.

Налоговая база определяется отдельно по каждому транспортному средству.

Слайд 7Нало́говый пери́од — период времени применительно к отдельным налогам, по окончании которого

Нало́говый пери́од — период времени применительно к отдельным налогам, по окончании которого

Налоговым периодом признается календарный год.

Отчетными периодами для плательщиков-организаций признаются первый квартал, второй квартал, третий квартал (законодательные органы субъектов РФ вправе не устанавливать отчетные периоды).

Слайд 8Налоговым кодексом Российской Федерации установлены следующие ставки транспортного налога:

Указанные налоговые ставки могут

Налоговым кодексом Российской Федерации установлены следующие ставки транспортного налога:

Указанные налоговые ставки могут

Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

Слайд 9Налоговые ставки

Налоговые ставки

Слайд 10Налогоплательщики-организации, исчисляют сумму налога (авансового платежа) самостоятельно.

Сумма налога, подлежащая уплате физическими лицами,

Налогоплательщики-организации, исчисляют сумму налога (авансового платежа) самостоятельно.

Сумма налога, подлежащая уплате физическими лицами,

Налог, подлежащий уплате в бюджет, исчисляется в отношении каждого транспортного средства.

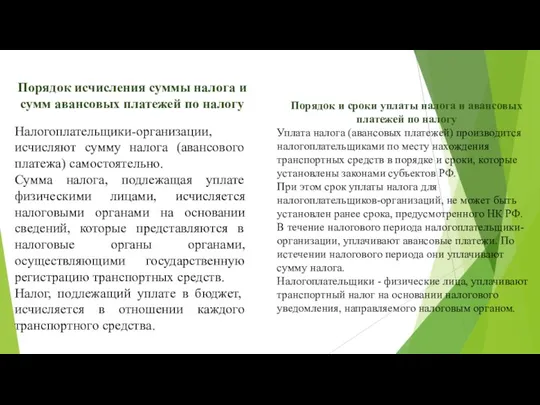

Порядок исчисления суммы налога и сумм авансовых платежей по налогу

Порядок и сроки уплаты налога и авансовых платежей по налогу

Уплата налога (авансовых платежей) производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

При этом срок уплаты налога для налогоплательщиков-организаций, не может быть установлен ранее срока, предусмотренного НК РФ.

В течение налогового периода налогоплательщики-организации, уплачивают авансовые платежи. По истечении налогового периода они уплачивают сумму налога.

Налогоплательщики - физические лица, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

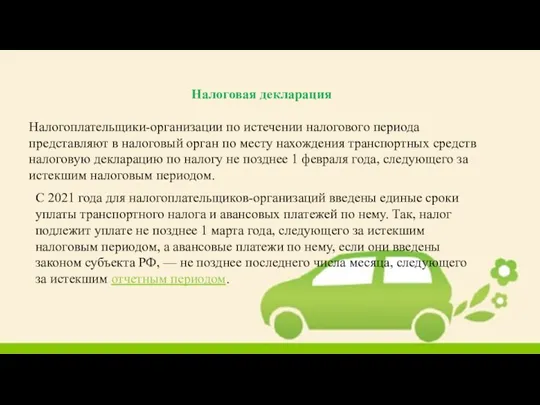

Слайд 11Налоговая декларация

Налогоплательщики-организации по истечении налогового периода представляют в налоговый орган по месту

Налоговая декларация

Налогоплательщики-организации по истечении налогового периода представляют в налоговый орган по месту

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему, если они введены законом субъекта РФ, — не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Слайд 12С налогового периода 2022 года от уплаты налога освобождаются следующие лица, на

С налогового периода 2022 года от уплаты налога освобождаются следующие лица, на

Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры орденов Славы, Трудовой Славы, Герои Кубани, Герои труда Кубани, ветераны Великой Отечественной войны, ветераны боевых действий, физические лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года № 1244-I «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года № 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и в соответствии с Федеральным законом от 10 января 2002 года № 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне», физические лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах, инвалиды I и II групп - в отношении автомобилей легковых с мощностью двигателя до 150 лошадиных сил включительно, моторных лодок с мощностью двигателя до 20 лошадиных сил включительно, мотоциклов и мотороллеров с мощностью двигателя до 35 лошадиных сил включительно;

лица, имеющие трех и более несовершеннолетних детей, - в отношении автомобилей легковых с мощностью двигателя до 150 лошадиных сил включительно, автобусов с мощностью двигателя до 150 лошадиных сил включительно;

один из родителей (законных представителей) ребенка-инвалида, имеющего заключение о наличии медицинских показаний для приобретения транспортного средства в соответствии с индивидуальной программой реабилитации или реабилитации ребенка-инвалида, выдаваемой федеральными государственными учреждениями медико-социальной экспертизы, - в отношении автомобилей легковых с мощностью двигателя до 150 лошадиных сил включительно;

физические лица - в отношении автомобилей, оснащенных исключительно электрическими двигателями мощностью до 150 лошадиных сил включительно.

Налоговые льготы предоставляются в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога в порядке, предусмотренном пунктом 3 статьи 361.1 НК РФ.

ЛЬГОТЫ ПО НАЛОГУ

Мужчины и аборты

Мужчины и аборты Задачи по теме «Обыкновенные дроби»

Задачи по теме «Обыкновенные дроби» Present Simple & Present Continuous

Present Simple & Present Continuous  Логические задачи

Логические задачи 4

4 Спецификация фьючерсного контракта на сахар Данов Сергей, Руководитель отдела развития Департамент срочного рынка РТС 19/10/2007 Кра

Спецификация фьючерсного контракта на сахар Данов Сергей, Руководитель отдела развития Департамент срочного рынка РТС 19/10/2007 Кра Упражнения утренней гимнастики

Упражнения утренней гимнастики Задачи на 2014-2015 учебный год (4 класс) ФГОС

Задачи на 2014-2015 учебный год (4 класс) ФГОС Готовы ответить на Ваши вопросы !

Готовы ответить на Ваши вопросы ! Построение модели взаимодействия стажировочных и пилотных площадок

Построение модели взаимодействия стажировочных и пилотных площадок Введение. Понятие дизайна. Традиционные виды искусства

Введение. Понятие дизайна. Традиционные виды искусства Семья Бузуновых. Спорт - здоровый образ жизни

Семья Бузуновых. Спорт - здоровый образ жизни Художественное мышление в авангарде науки. Тест

Художественное мышление в авангарде науки. Тест Мадонна Луиза Вероника Чикконе

Мадонна Луиза Вероника Чикконе Бабочки 3 класс

Бабочки 3 класс Презентация на тему Океаны Земли

Презентация на тему Океаны Земли Плетение из листьев початков кукурузы

Плетение из листьев початков кукурузы Роль ИКТ в осуществлении дифференцированного подхода к обучению школьников геометрии

Роль ИКТ в осуществлении дифференцированного подхода к обучению школьников геометрии Учёт архивных документов

Учёт архивных документов Закупочный факторинг

Закупочный факторинг Решение задач с использованием единиц измерения Древней Руси

Решение задач с использованием единиц измерения Древней Руси История возникновения и развития баскетбола

История возникновения и развития баскетбола Назначение машин переменного тока и их классификация

Назначение машин переменного тока и их классификация Речевая ситуация

Речевая ситуация Развитие системы национальных статистических классификаций

Развитие системы национальных статистических классификаций Условный оператор

Условный оператор  Презентация на тему Русские народные песни

Презентация на тему Русские народные песни  Презентация на тему Подобные слагаемые

Презентация на тему Подобные слагаемые