Содержание

- 2. НДС – это косвенный налог на реализуемые товары, работы, услуги, базой которого служит стоимость, добавленная на

- 3. Налогоплательщики: (ст. 143 НК РФ) ЮЛ и ИП; 2. лица, признаваемые налогоплательщиками НДС в связи с

- 4. Не признаются налогоплательщиками: (ст. 143 НК РФ) иностранные организаторы XXII Олимпийских зимних игр и XI Паралимпийских

- 5. Освобождение от обязанностей налогоплательщика: (ст. 145 НК РФ) Если выручка за 3 предшествующих последовательных месяца Это

- 6. Освобождение от обязанностей налогоплательщика резидентов «Сколково»: (ст. 145.1 НК РФ) Срок освобождения – 10 лет; Освобождение

- 7. Объект налогообложения: (ст. 146 НК РФ) реализация на возмездной основе товаров (работ, услуг) на территории РФ,

- 8. Не признаются объектом налогообложения: (п. 2 ст. 146 НК РФ) операции, указанные в пункте 3 статьи

- 9. Операции, не подлежащие налогообложению (освобождаемые от налогообложения): Полный исчерпывающий перечень операций, не подлежащих налогообложению (освобождаемых от

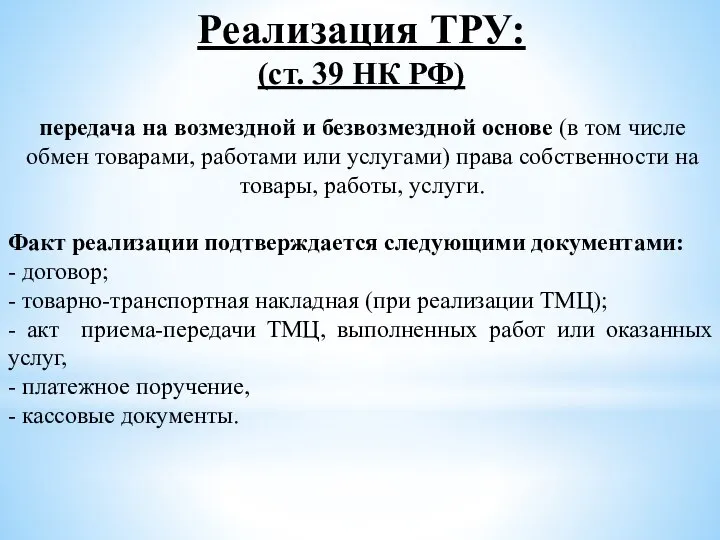

- 10. Реализация ТРУ: (ст. 39 НК РФ) передача на возмездной и безвозмездной основе (в том числе обмен

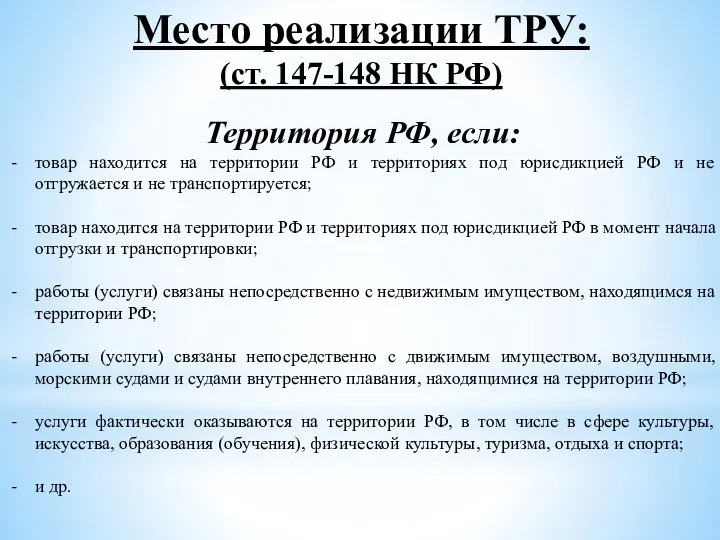

- 11. Место реализации ТРУ: (ст. 147-148 НК РФ) Территория РФ, если: товар находится на территории РФ и

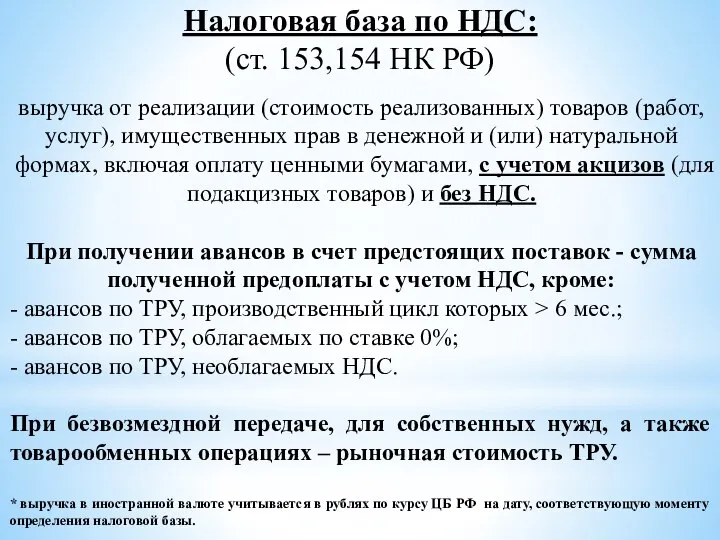

- 12. Налоговая база по НДС: (ст. 153,154 НК РФ) выручка от реализации (стоимость реализованных) товаров (работ, услуг),

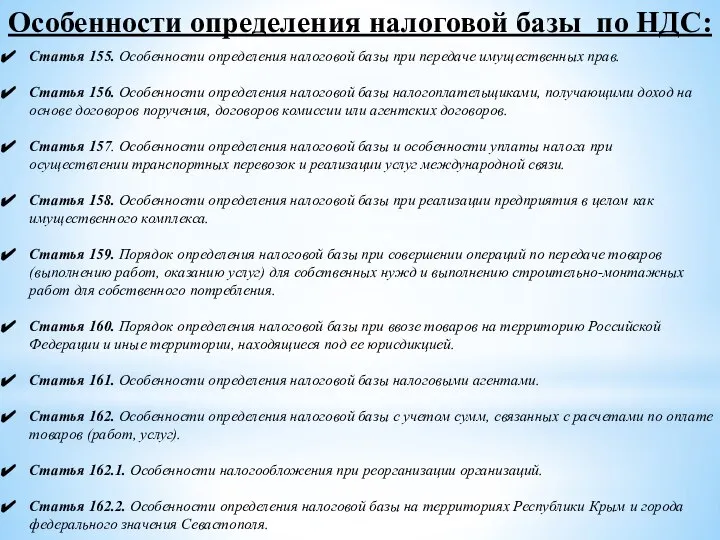

- 13. Особенности определения налоговой базы по НДС: Статья 155. Особенности определения налоговой базы при передаче имущественных прав.

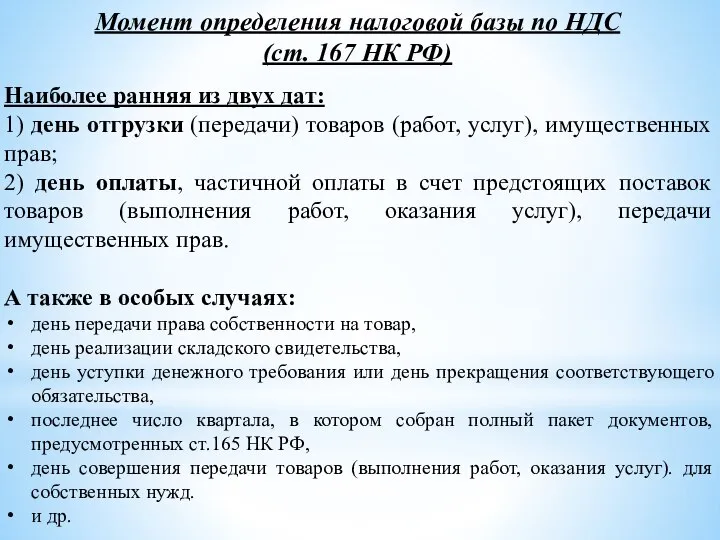

- 14. Момент определения налоговой базы по НДС (ст. 167 НК РФ) Наиболее ранняя из двух дат: 1)

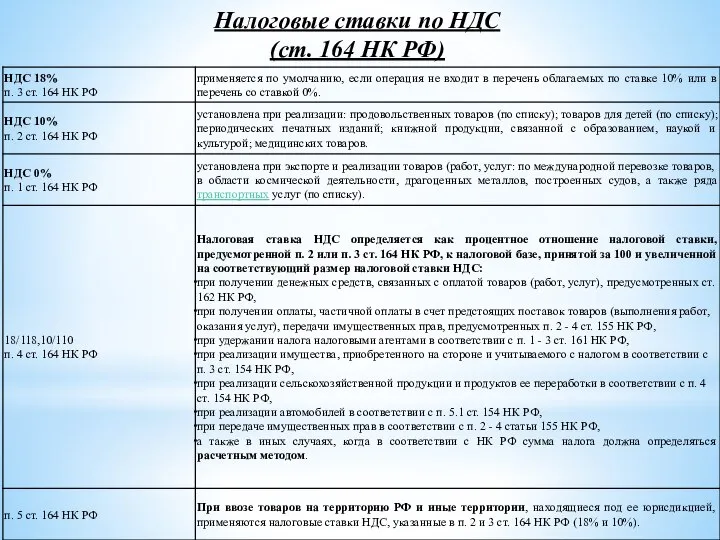

- 15. Налоговые ставки по НДС (ст. 164 НК РФ)

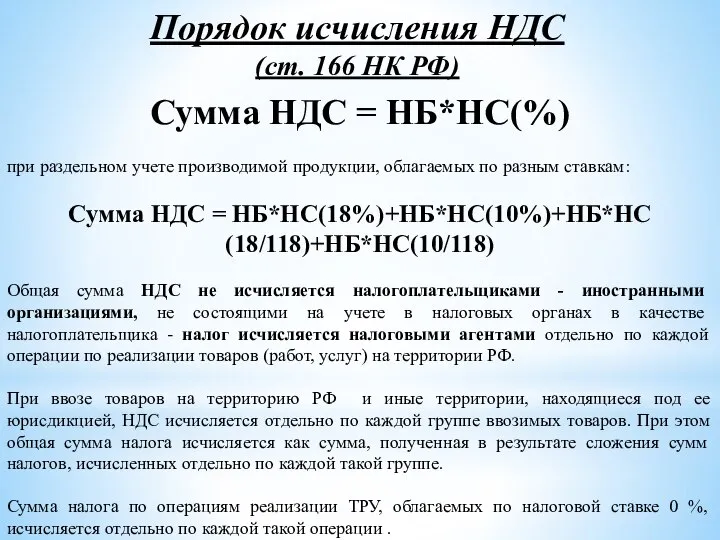

- 16. Порядок исчисления НДС (ст. 166 НК РФ) Сумма НДС = НБ*НС(%) при раздельном учете производимой продукции,

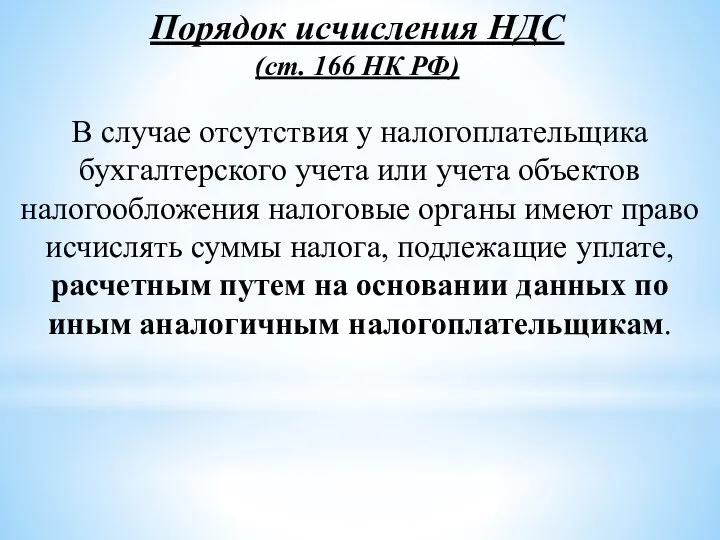

- 17. Порядок исчисления НДС (ст. 166 НК РФ) В случае отсутствия у налогоплательщика бухгалтерского учета или учета

- 18. Налоговые вычеты по НДС (ст. 171 НК РФ) Налогоплательщики имеют право уменьшить общую сумму НДС на:

- 19. Налоговые вычеты по НДС (ст. 171 НК РФ) суммы налога, уплаченные покупателями - налоговыми агентами; суммы

- 20. Налоговые вычеты по НДС применяются на основании счетов-фактур (ст. 169 НК РФ)

- 21. Сумма НДС подлежащая уплате в бюджет (ст. 173 НК РФ) НДС к уплате = НДС начисленный

- 22. 1. В налоговую декларацию подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика. 2.

- 23. Порядок возмещения НДС из бюджета (ст. 176 НК РФ) после представления налоговой декларации налоговый орган проверяет

- 24. Порядок возмещения НДС из бюджета (ст. 176 НК РФ) В случае выявления нарушений законодательства должен быть

- 25. Порядок возмещения НДС из бюджета (ст. 176.1 НК РФ) Заявительный порядок возмещения НДС из бюджета –

- 26. Заявительный характер возмещения НДС из бюджета (ст. 176 НК РФ) При отсутствии у налогоплательщика недоимки по

- 28. Скачать презентацию

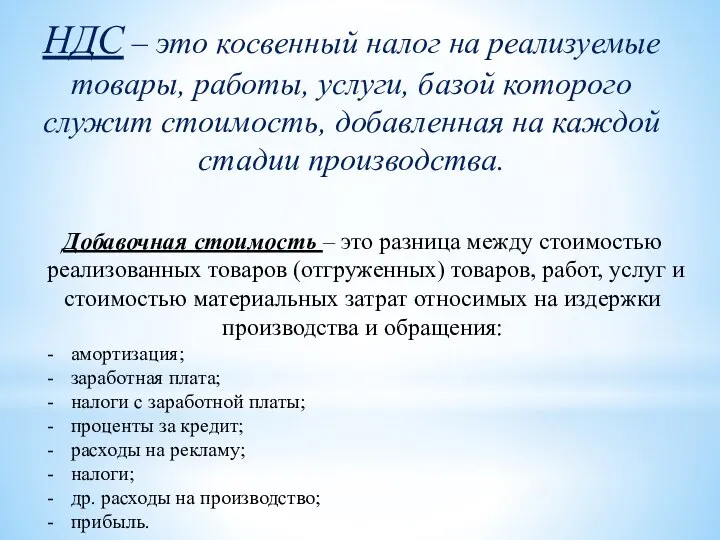

Слайд 2НДС – это косвенный налог на реализуемые товары, работы, услуги, базой которого

НДС – это косвенный налог на реализуемые товары, работы, услуги, базой которого

Добавочная стоимость – это разница между стоимостью реализованных товаров (отгруженных) товаров, работ, услуг и стоимостью материальных затрат относимых на издержки производства и обращения:

амортизация;

заработная плата;

налоги с заработной платы;

проценты за кредит;

расходы на рекламу;

налоги;

др. расходы на производство;

прибыль.

Слайд 3Налогоплательщики:

(ст. 143 НК РФ)

ЮЛ и ИП;

2. лица, признаваемые налогоплательщиками НДС в связи

Налогоплательщики:

(ст. 143 НК РФ)

ЮЛ и ИП;

2. лица, признаваемые налогоплательщиками НДС в связи

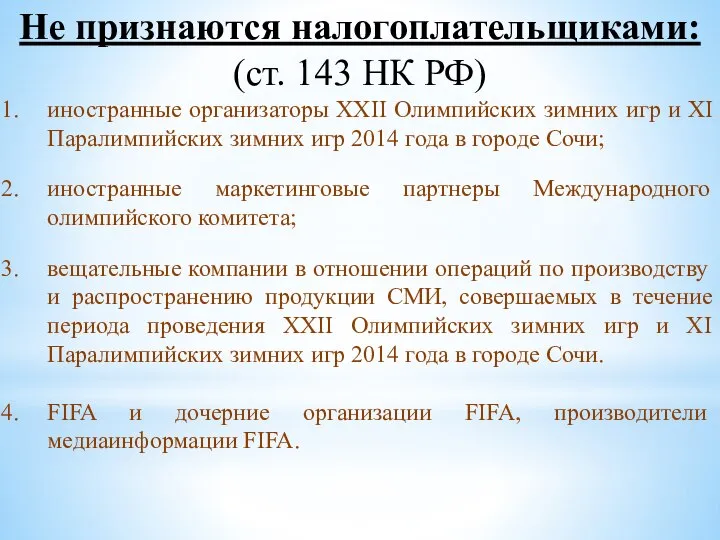

Слайд 4Не признаются налогоплательщиками:

(ст. 143 НК РФ)

иностранные организаторы XXII Олимпийских зимних игр и

Не признаются налогоплательщиками:

(ст. 143 НК РФ)

иностранные организаторы XXII Олимпийских зимних игр и

иностранные маркетинговые партнеры Международного олимпийского комитета;

вещательные компании в отношении операций по производству и распространению продукции СМИ, совершаемых в течение периода проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи.

FIFA и дочерние организации FIFA, производители медиаинформации FIFA.

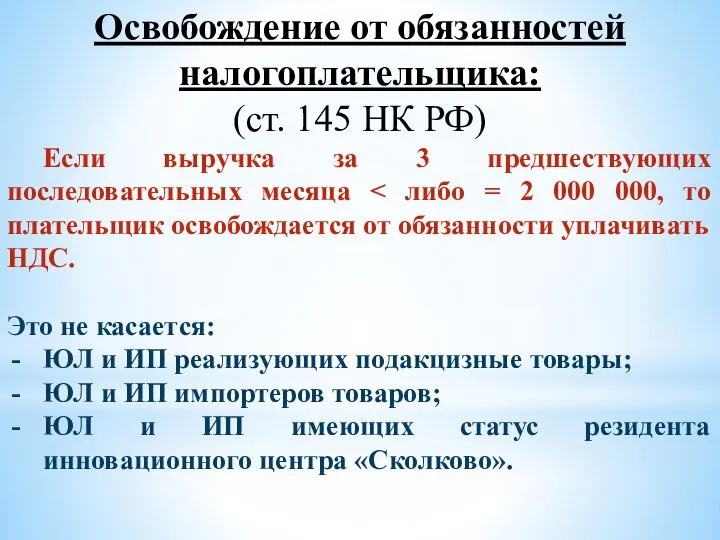

Слайд 5Освобождение от обязанностей налогоплательщика:

(ст. 145 НК РФ)

Если выручка за 3 предшествующих последовательных

Освобождение от обязанностей налогоплательщика:

(ст. 145 НК РФ)

Если выручка за 3 предшествующих последовательных

Это не касается:

ЮЛ и ИП реализующих подакцизные товары;

ЮЛ и ИП импортеров товаров;

ЮЛ и ИП имеющих статус резидента инновационного центра «Сколково».

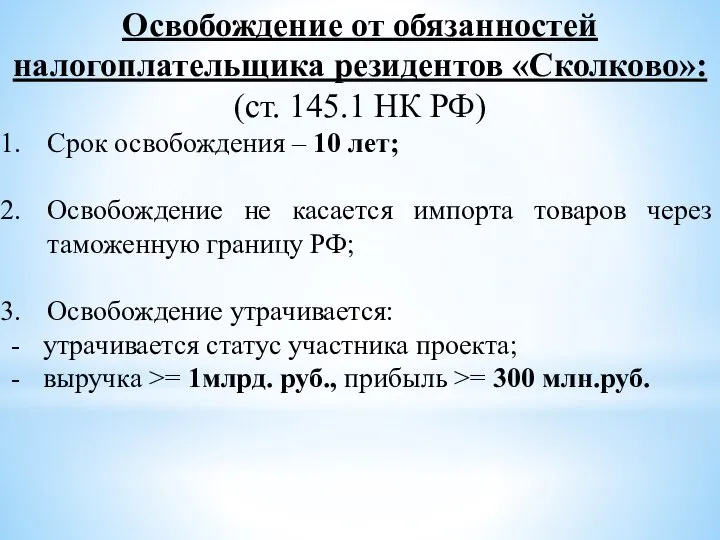

Слайд 6Освобождение от обязанностей налогоплательщика резидентов «Сколково»:

(ст. 145.1 НК РФ)

Срок освобождения – 10

Освобождение от обязанностей налогоплательщика резидентов «Сколково»:

(ст. 145.1 НК РФ)

Срок освобождения – 10

Освобождение не касается импорта товаров через таможенную границу РФ;

Освобождение утрачивается:

утрачивается статус участника проекта;

выручка >= 1млрд. руб., прибыль >= 300 млн.руб.

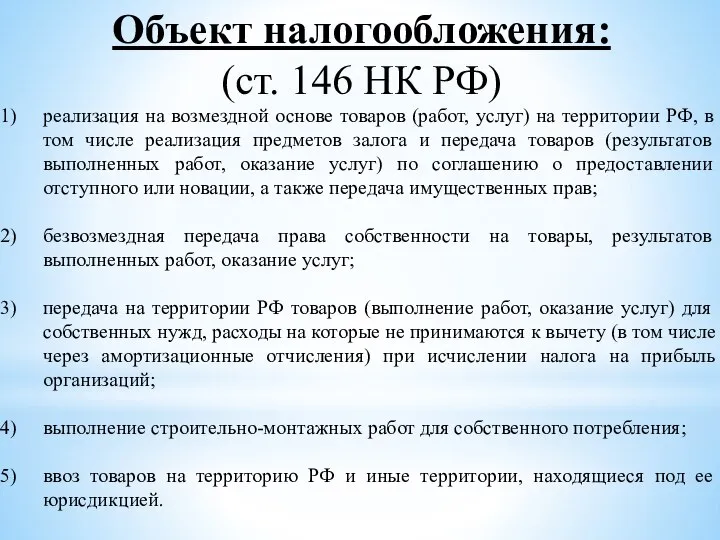

Слайд 7Объект налогообложения:

(ст. 146 НК РФ)

реализация на возмездной основе товаров (работ, услуг) на

Объект налогообложения:

(ст. 146 НК РФ)

реализация на возмездной основе товаров (работ, услуг) на

безвозмездная передача права собственности на товары, результатов выполненных работ, оказание услуг;

передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

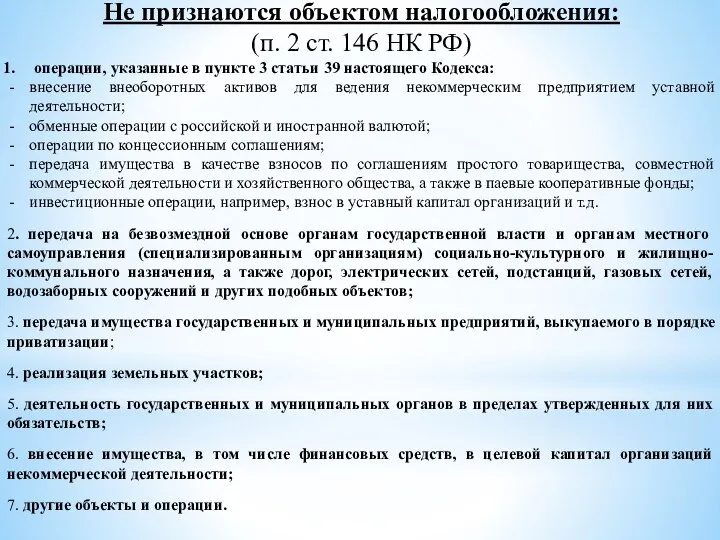

Слайд 8Не признаются объектом налогообложения:

(п. 2 ст. 146 НК РФ)

операции, указанные в пункте

Не признаются объектом налогообложения:

(п. 2 ст. 146 НК РФ)

операции, указанные в пункте

внесение внеоборотных активов для ведения некоммерческим предприятием уставной деятельности;

обменные операции с российской и иностранной валютой;

операции по концессионным соглашениям;

передача имущества в качестве взносов по соглашениям простого товарищества, совместной коммерческой деятельности и хозяйственного общества, а также в паевые кооперативные фонды;

инвестиционные операции, например, взнос в уставный капитал организаций и т.д.

2. передача на безвозмездной основе органам государственной власти и органам местного самоуправления (специализированным организациям) социально-культурного и жилищно-коммунального назначения, а также дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов;

3. передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

4. реализация земельных участков;

5. деятельность государственных и муниципальных органов в пределах утвержденных для них обязательств;

6. внесение имущества, в том числе финансовых средств, в целевой капитал организаций некоммерческой деятельности;

7. другие объекты и операции.

Слайд 9Операции, не подлежащие налогообложению (освобождаемые от налогообложения):

Полный исчерпывающий перечень операций, не подлежащих

Операции, не подлежащие налогообложению (освобождаемые от налогообложения):

Полный исчерпывающий перечень операций, не подлежащих

в ст. 149 и 150 НК РФ.

Слайд 10Реализация ТРУ:

(ст. 39 НК РФ)

передача на возмездной и безвозмездной основе (в том

Реализация ТРУ:

(ст. 39 НК РФ)

передача на возмездной и безвозмездной основе (в том

Факт реализации подтверждается следующими документами:

- договор;

- товарно-транспортная накладная (при реализации ТМЦ);

- акт приема-передачи ТМЦ, выполненных работ или оказанных услуг,

- платежное поручение,

- кассовые документы.

Слайд 11Место реализации ТРУ:

(ст. 147-148 НК РФ)

Территория РФ, если:

товар находится на территории РФ

Место реализации ТРУ:

(ст. 147-148 НК РФ)

Территория РФ, если:

товар находится на территории РФ

товар находится на территории РФ и территориях под юрисдикцией РФ в момент начала отгрузки и транспортировки;

работы (услуги) связаны непосредственно с недвижимым имуществом, находящимся на территории РФ;

работы (услуги) связаны непосредственно с движимым имуществом, воздушными, морскими судами и судами внутреннего плавания, находящимися на территории РФ;

услуги фактически оказываются на территории РФ, в том числе в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта;

и др.

Слайд 12Налоговая база по НДС:

(ст. 153,154 НК РФ)

выручка от реализации (стоимость реализованных) товаров

Налоговая база по НДС:

(ст. 153,154 НК РФ)

выручка от реализации (стоимость реализованных) товаров

При получении авансов в счет предстоящих поставок - сумма полученной предоплаты с учетом НДС, кроме:

- авансов по ТРУ, производственный цикл которых > 6 мес.;

- авансов по ТРУ, облагаемых по ставке 0%;

- авансов по ТРУ, необлагаемых НДС.

При безвозмездной передаче, для собственных нужд, а также товарообменных операциях – рыночная стоимость ТРУ.

* выручка в иностранной валюте учитывается в рублях по курсу ЦБ РФ на дату, соответствующую моменту определения налоговой базы.

Слайд 13Особенности определения налоговой базы по НДС:

Статья 155. Особенности определения налоговой базы при

Особенности определения налоговой базы по НДС:

Статья 155. Особенности определения налоговой базы при

Статья 156. Особенности определения налоговой базы налогоплательщиками, получающими доход на основе договоров поручения, договоров комиссии или агентских договоров.

Статья 157. Особенности определения налоговой базы и особенности уплаты налога при осуществлении транспортных перевозок и реализации услуг международной связи.

Статья 158. Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса.

Статья 159. Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления.

Статья 160. Порядок определения налоговой базы при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией.

Статья 161. Особенности определения налоговой базы налоговыми агентами.

Статья 162. Особенности определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг).

Статья 162.1. Особенности налогообложения при реорганизации организаций.

Статья 162.2. Особенности определения налоговой базы на территориях Республики Крым и города федерального значения Севастополя.

Слайд 14Момент определения налоговой базы по НДС

(ст. 167 НК РФ)

Наиболее ранняя из двух

Момент определения налоговой базы по НДС

(ст. 167 НК РФ)

Наиболее ранняя из двух

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

А также в особых случаях:

день передачи права собственности на товар,

день реализации складского свидетельства,

день уступки денежного требования или день прекращения соответствующего обязательства,

последнее число квартала, в котором собран полный пакет документов, предусмотренных ст.165 НК РФ,

день совершения передачи товаров (выполнения работ, оказания услуг). для собственных нужд.

и др.

Слайд 15Налоговые ставки по НДС

(ст. 164 НК РФ)

Налоговые ставки по НДС

(ст. 164 НК РФ)

Слайд 16Порядок исчисления НДС

(ст. 166 НК РФ)

Сумма НДС = НБ*НС(%)

при раздельном учете производимой

Порядок исчисления НДС

(ст. 166 НК РФ)

Сумма НДС = НБ*НС(%)

при раздельном учете производимой

Сумма НДС = НБ*НС(18%)+НБ*НС(10%)+НБ*НС(18/118)+НБ*НС(10/118)

Общая сумма НДС не исчисляется налогоплательщиками - иностранными организациями, не состоящими на учете в налоговых органах в качестве налогоплательщика - налог исчисляется налоговыми агентами отдельно по каждой операции по реализации товаров (работ, услуг) на территории РФ.

При ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, НДС исчисляется отдельно по каждой группе ввозимых товаров. При этом общая сумма налога исчисляется как сумма, полученная в результате сложения сумм налогов, исчисленных отдельно по каждой такой группе.

Сумма налога по операциям реализации ТРУ, облагаемых по налоговой ставке 0 %, исчисляется отдельно по каждой такой операции .

Слайд 17Порядок исчисления НДС

(ст. 166 НК РФ)

В случае отсутствия у налогоплательщика бухгалтерского учета

Порядок исчисления НДС

(ст. 166 НК РФ)

В случае отсутствия у налогоплательщика бухгалтерского учета

Слайд 18Налоговые вычеты по НДС

(ст. 171 НК РФ)

Налогоплательщики имеют право уменьшить общую сумму

Налоговые вычеты по НДС

(ст. 171 НК РФ)

Налогоплательщики имеют право уменьшить общую сумму

предъявленный налогоплательщику НДС при приобретении ТРУ, а также имущественных прав на территории РФ,

уплаченный налогоплательщиком НДС при ввозе товаров на территорию РФ, в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории,

уплаченный НДС при ввозе товаров, перемещаемых через границу РФ без таможенного оформления,

в отношении:

ТРУ, а также имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения, за исключением случаев, когда НДС включается в стоимость (п. 2 ст.170 НК РФ);

ТРУ, приобретаемых для перепродажи.

Слайд 19Налоговые вычеты по НДС

(ст. 171 НК РФ)

суммы налога, уплаченные покупателями - налоговыми

Налоговые вычеты по НДС

(ст. 171 НК РФ)

суммы налога, уплаченные покупателями - налоговыми

суммы налога, предъявленные продавцами налогоплательщику - иностранному лицу, не состоявшему на учете в налоговых органах РФ, при приобретении им ТРУ, имущественных прав или уплаченные им при ввозе товаров на территорию РФ для его производственных целей или для осуществления им иной деятельности;

суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них, а также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг);

суммы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств,

суммы налога, предъявленные налогоплательщику по ТРУ, приобретенным им для выполнения строительно-монтажных работ,

суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства;

суммы налога, уплаченные по расходам на командировки;

суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг);

у налогоплательщика, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок ТРУ, передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих ТРУ, имущественных прав.

у налогоплательщика, получившего в качестве вклада (взноса) в уставный (складочный) капитал (фонд) имущество, нематериальные активы и имущественные права, подлежат суммы налога, которые были восстановлены акционером.

Слайд 20Налоговые вычеты по НДС

применяются на основании счетов-фактур (ст. 169 НК РФ)

Налоговые вычеты по НДС

применяются на основании счетов-фактур (ст. 169 НК РФ)

Слайд 21Сумма НДС подлежащая уплате в бюджет

(ст. 173 НК РФ)

НДС к уплате

Сумма НДС подлежащая уплате в бюджет

(ст. 173 НК РФ)

НДС к уплате

НДС начисленный (с реализации) – НДС к вычету (по приобретенным ТРУ) + НДС восстановленный.

В случае, если сумма НДС была выделена лицами, которые освобождены от обязанностей налогоплательщиков, либо по операциям, освобожденным от уплаты НДС, то НДС подлежит перечислению в бюджет.

Если сумма НДС к вычету по приобретенным ТРУ превышает сумму НДС начисленного + НДС восстановленного, то эта разница подлежит возмещению налогоплательщику из бюджета.

Слайд 221. В налоговую декларацию подлежат включению сведения, указанные в книге покупок и

1. В налоговую декларацию подлежат включению сведения, указанные в книге покупок и

2. Состав сведений, указанных в книге покупок и книге продаж, в журнале учета полученных и выставленных счетов-фактур, в выставленных счетах-фактурах, включаемых в налоговую декларацию, определяется федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

3. Иностранные организации, имеющие на территории РФ несколько обособленных подразделений, самостоятельно выбирают подразделение, по месту учета в налоговом органе которого они будут представлять налоговые декларации и уплачивать налог в целом по операциям всех находящихся на территории Российской Федерации обособленных подразделений иностранной организации. О своем выборе иностранные организации уведомляют в письменной форме налоговые органы по месту нахождения своих обособленных подразделений на территории Российской Федерации.

Декларация по НДС

Слайд 23Порядок возмещения НДС из бюджета

(ст. 176 НК РФ)

после представления налоговой декларации налоговый

Порядок возмещения НДС из бюджета

(ст. 176 НК РФ)

после представления налоговой декларации налоговый

по окончании проверки в течение 7 дней налоговый орган обязан принять решение о возмещении соответствующих сумм (если не были выявлены нарушения законодательства о налогах и сборах).

Слайд 24Порядок возмещения НДС из бюджета

(ст. 176 НК РФ)

В случае выявления нарушений законодательства

Порядок возмещения НДС из бюджета

(ст. 176 НК РФ)

В случае выявления нарушений законодательства

После рассмотрения материалов проверки выносится решение о привлечении (отказе в привлечении) к ответственности.

Одновременно принимается решение о возмещении (отказе в возмещении) суммы налога.

Слайд 25Порядок возмещения НДС из бюджета

(ст. 176.1 НК РФ)

Заявительный порядок возмещения НДС из

Порядок возмещения НДС из бюджета

(ст. 176.1 НК РФ)

Заявительный порядок возмещения НДС из

Данный порядок могут применять:

налогоплательщики, у которых сумма налогов (НДС+акцизы+налог на прибыль+НДПИ), за 3 года до года, в котором подается заявление составляет не менее 7 миллиардов рублей. Указанные налогоплательщики вправе применить заявительный порядок возмещения налога, если со дня создания соответствующей организации до дня подачи налоговой декларации прошло не менее 3 лет;

налогоплательщики, предоставившие вместе с налоговой декларацией, в которой заявлено право на возмещение налога, действующую банковскую гарантию (банковская гарантия должна быть предоставлена банком, включенным в перечень банков, отвечающих установленным ст. 74.1 НК РФ требованиям для принятия банковских гарантий в целях налогообложения).

налогоплательщики - резиденты территории опережающего социально-экономического развития (ТОР), предоставившие вместе с налоговой декларацией договор поручительства управляющей компании, определенной Правительством РФ.

Слайд 26Заявительный характер возмещения НДС из бюджета

(ст. 176 НК РФ)

При отсутствии у налогоплательщика

Заявительный характер возмещения НДС из бюджета

(ст. 176 НК РФ)

При отсутствии у налогоплательщика

Решение о зачете (возврате) суммы налога принимается налоговым органом одновременно с вынесением решения о возмещении суммы налога (полностью или частично).

Поручение на возврат суммы налога, направляется налоговым органом в территориальный орган Федерального казначейства на следующий день после дня принятия налоговым органом этого решения.

Территориальный орган ФК в течение 5 дней со дня получения поручения осуществляет возврат налогоплательщику суммы НДС и уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

Налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о возмещении (полностью или частично), о принятом решении о зачете (возврате) суммы налога, подлежащей возмещению, или об отказе в возмещении лично под расписку или иным способом, подтверждающим факт и дату его получения в течение 5 дней со дня принятия соответствующего решения.

При нарушении сроков возврата суммы налога считая с 12-го дня после завершения камеральной налоговой проверки, начисляются проценты исходя из ставки рефинансирования ЦБ РФ.

Сталь

Сталь Царёв курган

Царёв курган Кто вы господин дракон?

Кто вы господин дракон? Современная электрическая нагрузка квартиры на примере пассивных потребителей активной мощности

Современная электрическая нагрузка квартиры на примере пассивных потребителей активной мощности Культура Беларуси во второй половине 17- первой половине 18 в

Культура Беларуси во второй половине 17- первой половине 18 в Презентация на тему Права и обязанности потребителей

Презентация на тему Права и обязанности потребителей  Общая характеристика истории и литературы ХХ века

Общая характеристика истории и литературы ХХ века Презентация на тему ЛЕТОПИСИ ЛЕТОПИСЦЫ ЗЕМЛИ РУССКОЙ

Презентация на тему ЛЕТОПИСИ ЛЕТОПИСЦЫ ЗЕМЛИ РУССКОЙ  Презентация ошибки кадастровых инженеров

Презентация ошибки кадастровых инженеров Германская служба академических обменов (DAAD) Лектор ДААД – Ola Bouziane WartiniУРФУ факультет Экономики и Управления Екатеринбург

Германская служба академических обменов (DAAD) Лектор ДААД – Ola Bouziane WartiniУРФУ факультет Экономики и Управления Екатеринбург Прохождение военной службы по призыву

Прохождение военной службы по призыву Городская экспериментальная площадка «Совершенствование форм организации образовательного процесса в обучении по индивидуальн

Городская экспериментальная площадка «Совершенствование форм организации образовательного процесса в обучении по индивидуальн Техника безопасности в школе на уроке информатики

Техника безопасности в школе на уроке информатики Пастор

Пастор Реализация. Макет

Реализация. Макет Хозяйство Центрального района

Хозяйство Центрального района СООТНОШЕНИЕ ПОЛИТИЧЕСКИХ РЕЖИМОВ С ДЕМОКРАТИЕЙ

СООТНОШЕНИЕ ПОЛИТИЧЕСКИХ РЕЖИМОВ С ДЕМОКРАТИЕЙ  Исследование силовой подготовки девушек и женщин, занимающихся фитнесом

Исследование силовой подготовки девушек и женщин, занимающихся фитнесом AGP Dust

AGP Dust Мукополисахаридоз типа I-Н (синдром Гурлер)

Мукополисахаридоз типа I-Н (синдром Гурлер)  LIBRO

LIBRO Презентация на тему Этические нормы речевой культуры

Презентация на тему Этические нормы речевой культуры

О ПОДХОДАХ К РЕШЕНИЮ ПРОБЛЕМ ЗАЩИТЫ ПЕРСОНАЛЬНЫХ ДАННЫХ В ПРИВОЛЖСКОМ ФЕДЕРАЛЬНОМ ОКРУГЕ

О ПОДХОДАХ К РЕШЕНИЮ ПРОБЛЕМ ЗАЩИТЫ ПЕРСОНАЛЬНЫХ ДАННЫХ В ПРИВОЛЖСКОМ ФЕДЕРАЛЬНОМ ОКРУГЕ Краткая история компьютера

Краткая история компьютера Моя любимая школа

Моя любимая школа Знакомство с народными праздниками. День народного единства.

Знакомство с народными праздниками. День народного единства. Ghost-busters. Che cosa mangiano le scimmie?

Ghost-busters. Che cosa mangiano le scimmie? Презентация на тему экономический и политический кризис начала 20-х годов 9 класс

Презентация на тему экономический и политический кризис начала 20-х годов 9 класс