Содержание

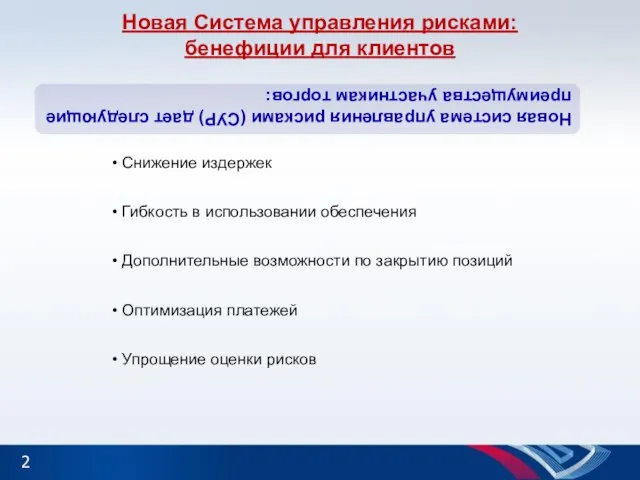

- 2. Снижение издержек Гибкость в использовании обеспечения Дополнительные возможности по закрытию позиций Оптимизация платежей Упрощение оценки рисков

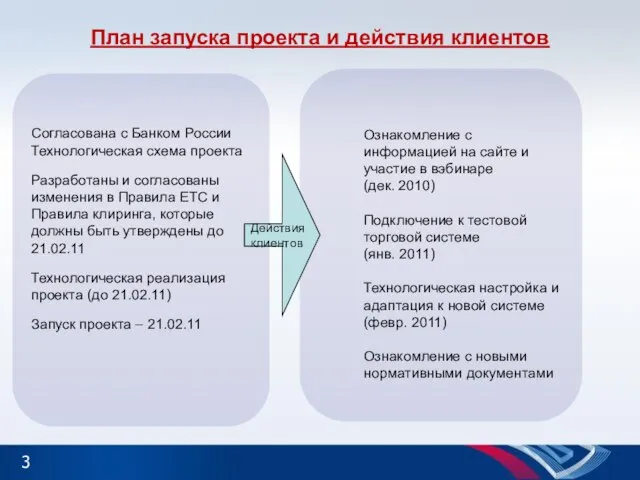

- 3. План запуска проекта и действия клиентов Сейчас: Согласована с Банком России Технологическая схема проекта Разработаны и

- 4. Суть новаций Единое обеспечение Единое биржевое свидетельство Единая оценка рисков

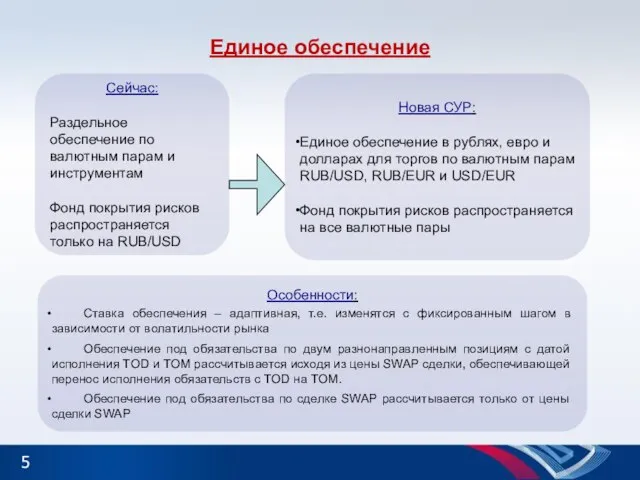

- 5. Единое обеспечение Сейчас: Раздельное обеспечение по валютным парам и инструментам Фонд покрытия рисков распространяется только на

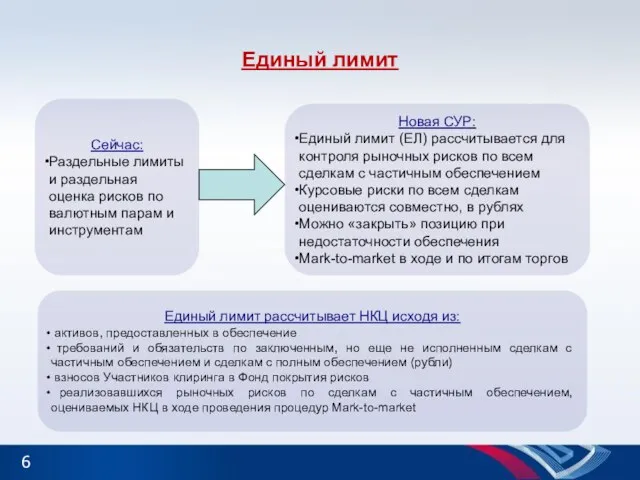

- 6. Единый лимит Сейчас: Раздельные лимиты и раздельная оценка рисков по валютным парам и инструментам Новая СУР:

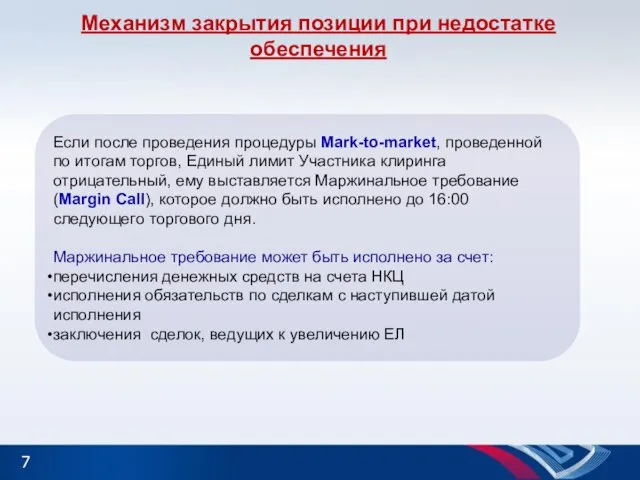

- 7. Механизм закрытия позиции при недостатке обеспечения Если после проведения процедуры Mark-to-market, проведенной по итогам торгов, Единый

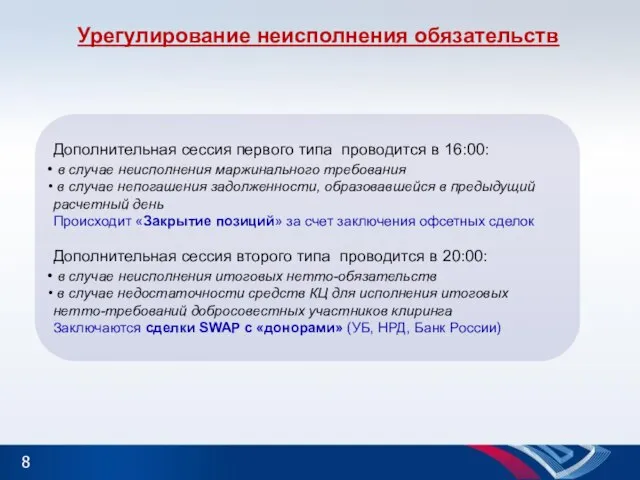

- 8. Урегулирование неисполнения обязательств Дополнительная сессия первого типа проводится в 16:00: в случае неисполнения маржинального требования в

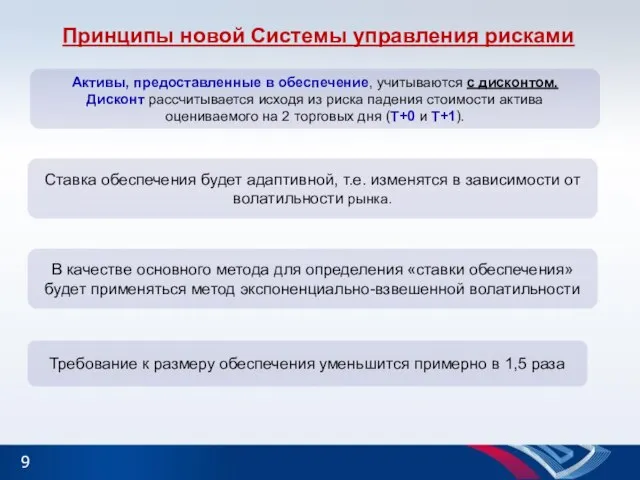

- 9. Принципы новой Системы управления рисками Активы, предоставленные в обеспечение, учитываются с дисконтом. Дисконт рассчитывается исходя из

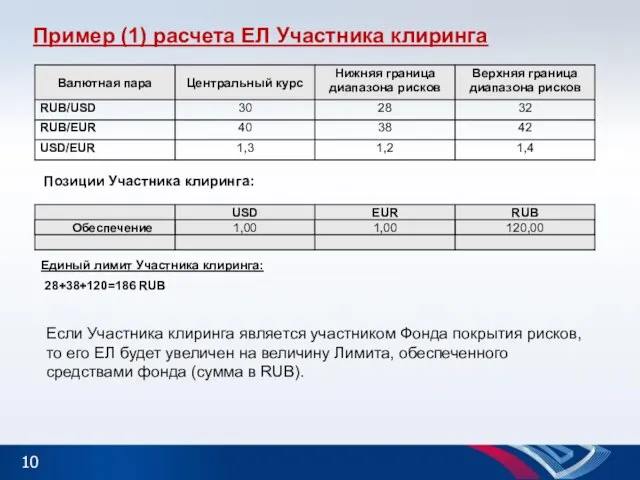

- 10. Пример (1) расчета ЕЛ Участника клиринга Позиции Участника клиринга: Единый лимит Участника клиринга: 28+38+120=186 RUB Если

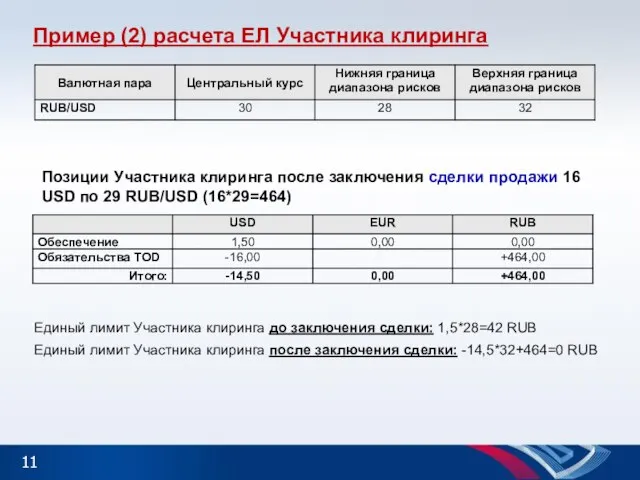

- 11. Пример (2) расчета ЕЛ Участника клиринга Позиции Участника клиринга после заключения сделки продажи 16 USD по

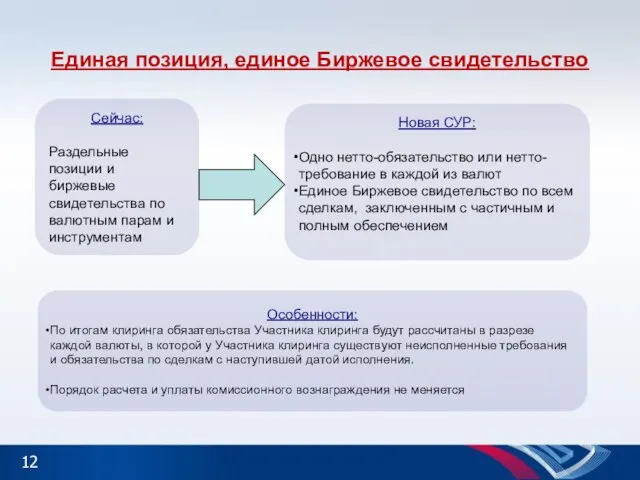

- 12. Единая позиция, единое Биржевое свидетельство Сейчас: Раздельные позиции и биржевые свидетельства по валютным парам и инструментам

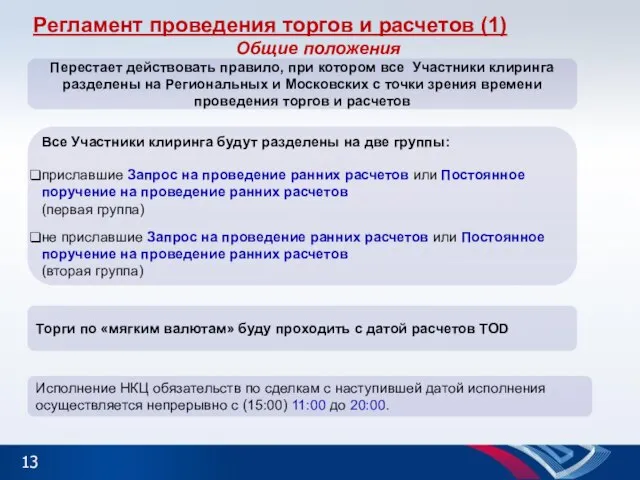

- 13. Регламент проведения торгов и расчетов (1) Общие положения Перестает действовать правило, при котором все Участники клиринга

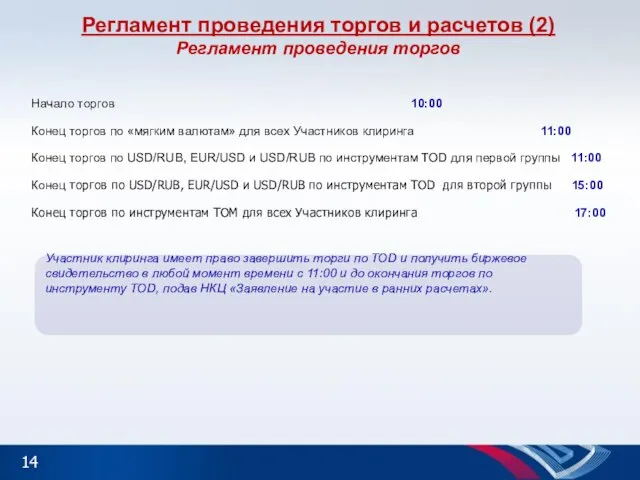

- 14. Регламент проведения торгов и расчетов (2) Регламент проведения торгов Участник клиринга имеет право завершить торги по

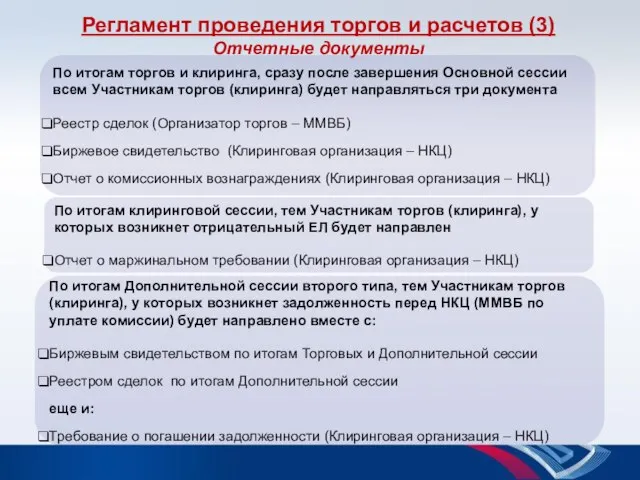

- 15. Регламент проведения торгов и расчетов (3) Отчетные документы По итогам торгов и клиринга, сразу после завершения

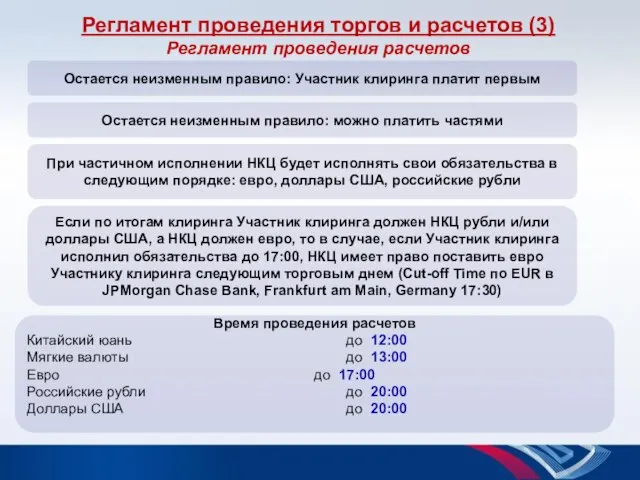

- 16. Регламент проведения торгов и расчетов (3) Регламент проведения расчетов Остается неизменным правило: Участник клиринга платит первым

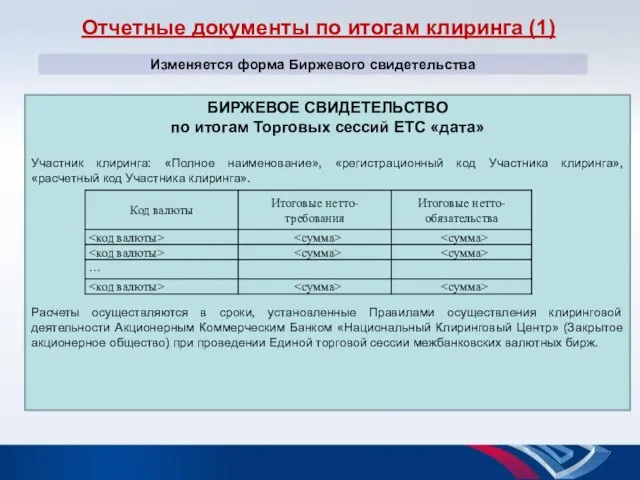

- 17. Отчетные документы по итогам клиринга (1) Изменяется форма Биржевого свидетельства БИРЖЕВОЕ СВИДЕТЕЛЬСТВО по итогам Торговых сессий

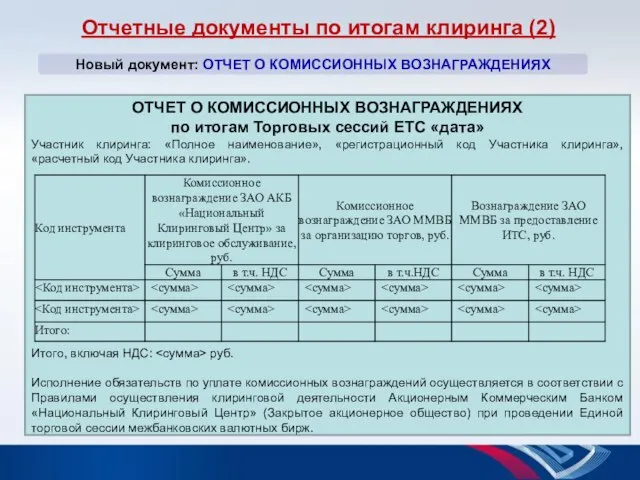

- 18. Отчетные документы по итогам клиринга (2) Новый документ: ОТЧЕТ О КОМИССИОННЫХ ВОЗНАГРАЖДЕНИЯХ ОТЧЕТ О КОМИССИОННЫХ ВОЗНАГРАЖДЕНИЯХ

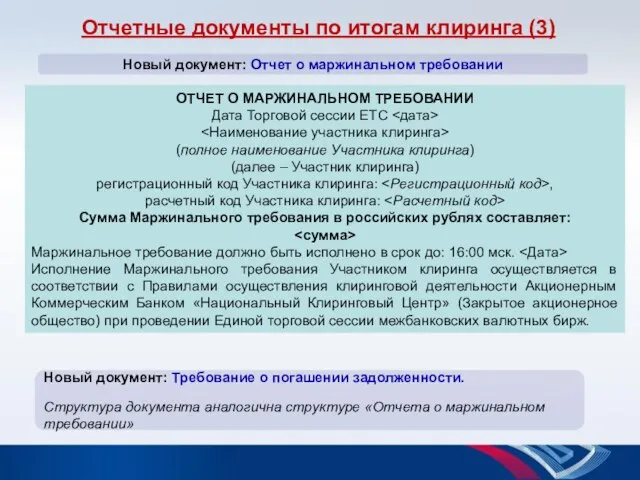

- 19. Отчетные документы по итогам клиринга (3) Новый документ: Отчет о маржинальном требовании ОТЧЕТ О МАРЖИНАЛЬНОМ ТРЕБОВАНИИ

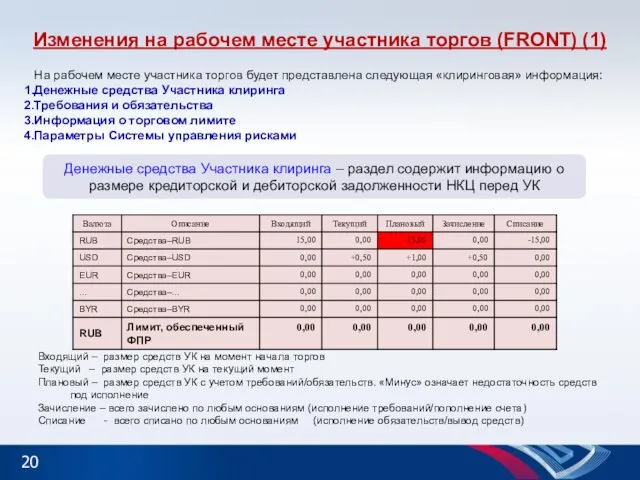

- 20. Изменения на рабочем месте участника торгов (FRONT) (1) На рабочем месте участника торгов будет представлена следующая

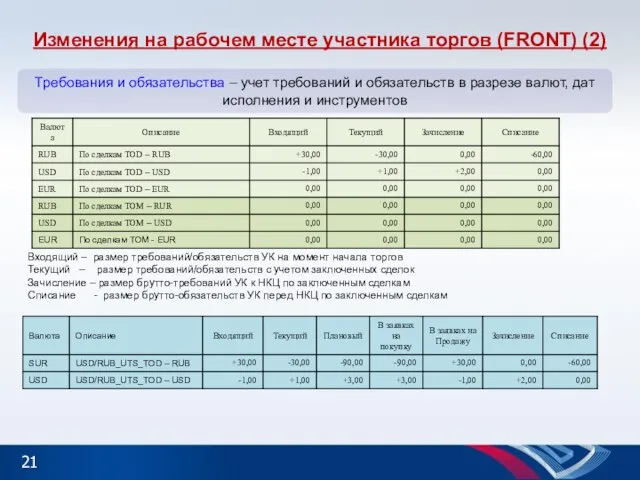

- 21. Изменения на рабочем месте участника торгов (FRONT) (2) Требования и обязательства – учет требований и обязательств

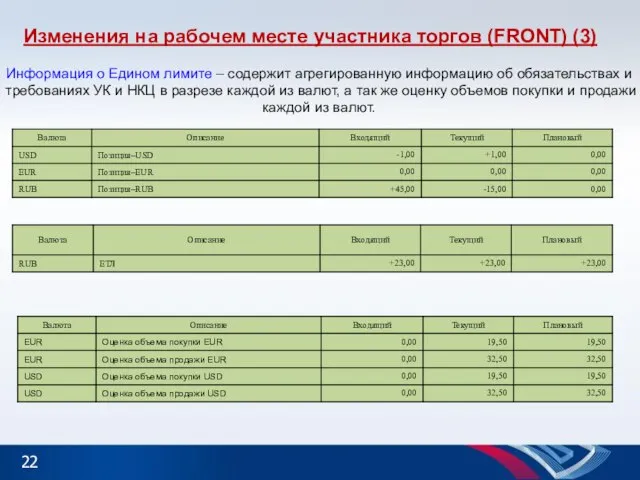

- 22. Информация о Едином лимите – содержит агрегированную информацию об обязательствах и требованиях УК и НКЦ в

- 24. Скачать презентацию

Техническое регулирование деятельности предприятий и организаций нефтегазового комплекса

Техническое регулирование деятельности предприятий и организаций нефтегазового комплекса Рельеф Африки

Рельеф Африки ПРОГРАММИРУЕМ ДИВАН:тестирование послезавтра

ПРОГРАММИРУЕМ ДИВАН:тестирование послезавтра Современный урок в начальной школе

Современный урок в начальной школе Этапы создания проекта

Этапы создания проекта ОБРАЗОВАНИЕ И БИЗНЕС – ДВЕ ВЕЩИ СОВМЕСТИМЫЕ ?

ОБРАЗОВАНИЕ И БИЗНЕС – ДВЕ ВЕЩИ СОВМЕСТИМЫЕ ? Презентация на тему Исчисляемые и неисчисляемые существительные

Презентация на тему Исчисляемые и неисчисляемые существительные Муниципальное общеобразовательное учреждение средняя общеобразовательная школа №21 имени дважды Героя Советского Союза летчик

Муниципальное общеобразовательное учреждение средняя общеобразовательная школа №21 имени дважды Героя Советского Союза летчик Гражданская оборона Российской Федерации

Гражданская оборона Российской Федерации SOCIETY’S NEED FOR LAW

SOCIETY’S NEED FOR LAW  Согласный звук [Ц]. Буквы Ц, ц

Согласный звук [Ц]. Буквы Ц, ц ООО «Триэф»

ООО «Триэф» Историкам про живопись

Историкам про живопись Карта Рождения. Занятие 1

Карта Рождения. Занятие 1 Kuv_2022_MS_13_Recons_авг (1)

Kuv_2022_MS_13_Recons_авг (1) Права на вещи

Права на вещи  лекция 20.1

лекция 20.1 Описание технологического процесса монтаж плиты перекрытия автомобильным краном КС-6471

Описание технологического процесса монтаж плиты перекрытия автомобильным краном КС-6471 Бородино (6 класс)

Бородино (6 класс) Сингапур

Сингапур Древнеегипетская цивилизация

Древнеегипетская цивилизация Профессия педиатр

Профессия педиатр Совершенствуя себя, мы совершенствуем мир…

Совершенствуя себя, мы совершенствуем мир… Отраслевые решения «1С» для сельского хозяйства и пищевой промышленности в ВУЗЫ

Отраслевые решения «1С» для сельского хозяйства и пищевой промышленности в ВУЗЫ 8 ways of SUCCESS

8 ways of SUCCESS С. Прокофьев.Опера «Война и мир. Главные музыкальные эпизоды»

С. Прокофьев.Опера «Война и мир. Главные музыкальные эпизоды» Хлороводородная кислота

Хлороводородная кислота Волонтерский отряд«Исток»

Волонтерский отряд«Исток»