Содержание

- 2. NTR Scoring Система для кредитного скоринга (оценки кредитоспособности заемщика на основе демографических, исторических и ситуационных данных)

- 3. История NTR Scoring 2000-2001 – заказная разработка системы кредитного скоринга для одного из лидеров рынка потребительского

- 4. NTR Lab: подход к кредитному скорингу Кредитный скоринг: широко применяется с 1966 года Классические методы опираются

- 5. Проблемы потребительского кредитования Непрозрачность расходов клиентов Непрозрачность доходов клиентов Отсутствие истории взаимоотношений с клиентом Отсутствие гарантий

- 6. NTR Scoring – используемая информация Демографическая информация - это анкетная информация о клиенте. Ситуационная информация -

- 7. NTR Scoring – общий подход к выбору и построению методов Адаптивные методы, основанные на расширенной демографике

- 8. NTR Scoring – общая архитектура Возможность конструировать скоринговую систему на основе голосования нескольких скоринговых моделей Возможность

- 9. Функциональность системы

- 10. Модули Проверка заявки Кредитный скоринг Фронт-офис

- 11. Проверка заявки на полноту и достаточность информации (заявка проверяется сама по себе) на наличие информации о

- 12. Проверка каждого поля на допустимость соответствующего значения Проверка совокупности полей на непротиворечивость Результатом логического контроля является

- 13. Поиск совпадений Каждая вновь вводимая в клиентскую БД заявка на получение кредита сравнивается со всеми ранее

- 14. Кредитный скоринг Ключевое предположение Прошлый опыт может быть использован для предсказания платежеспособности заемщика Два основных типа

- 15. Модели, основанные на правилах, в NTR Scoring Линейная скоринговая модель Для каждого признака определяется его вес,

- 16. Общая схема построения статистических моделей Этап 1 Постановка задачи Подготовка данных Этап 2 Анализ данных Построение

- 17. Обучение моделей Обучающие данные Модель Тестовые данные Популяция Истинный уровень ошибок Определяемый уровень ошибок Кажущийся уровень

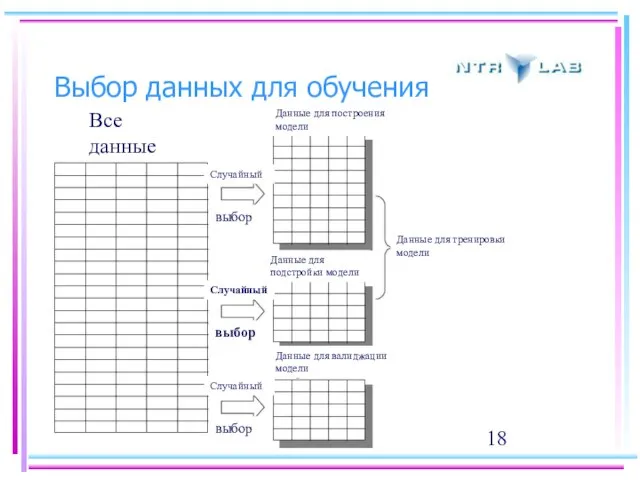

- 18. Выбор данных для обучения Все данные Случайный выбор Случайный выбор Случайный выбор Данные для построения модели

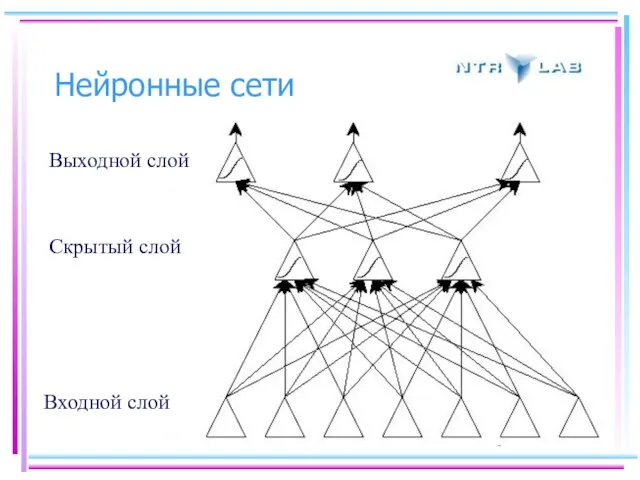

- 19. Нейронные сети Выходной слой Скрытый слой Входной слой

- 20. Передаточная функция Y = 1 / (1+ exp(-k(Σ Win * Xin))

- 21. Обучение Прямой ход: Вычисляются результаты для примера и ошибки. Обратный ход (обратное распространение ошибки): Ошибки на

- 22. k ближайших соседей (k-NN) Общий принцип – обучение по примерам. Запоминаются обучающие примеры и для принятия

- 23. Principal Component Analysis Тоже метод обучения по примерам Данные переводятся в двумерную плоскость, соответствующую главным компонентам

- 24. Локально взвешенная регрессия (обучение по примерам) Тоже метод обучения по примерам В окрестности примера строится линейная

- 25. Линейный дискриминантный анализ (1) Предположим, что нам надо классифицировать клиентам по двум классам с1 и с2

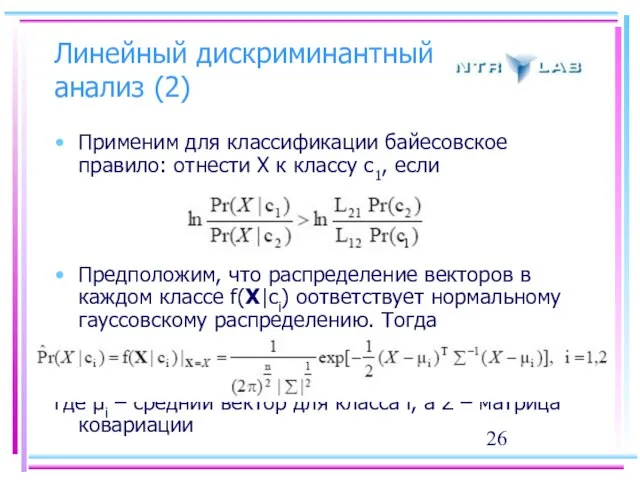

- 26. Линейный дискриминантный анализ (2) Применим для классификации байесовское правило: отнести Х к классу c1, если Предположим,

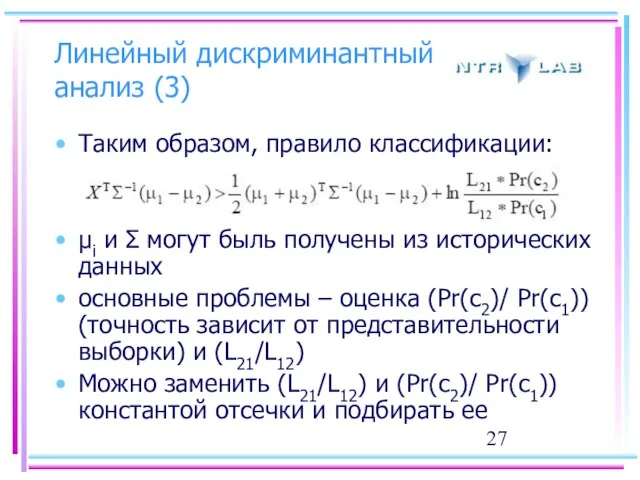

- 27. Линейный дискриминантный анализ (3) Таким образом, правило классификации: μi и Σ могут быль получены из исторических

- 28. Функции фронт-офиса Ведение жизненного цикла кредита Управление информацией о клиентах Управление информацией о Продуктах Управление скорингом

- 29. Ведение жизненного цикла кредита Открытие кредита Выпуск пластиковой карты Отслеживание погашения кредита с учетом грейс-периода Возобновление

- 30. Управление информацией о клиентах создание единой базы данных по клиентам Банка, зарегистрированных в рамках Системы; автоматизация

- 31. Управление информацией о Продуктах автоматизация процедур управления продуктами; обеспечение целостности информации по кредитам в Системе; получение

- 32. Управление скорингом анализ истории предоставления кредитов расчет и перерасчет скоринговых коэффициентов

- 33. Функции управления клиентами регистрация и ведение заявок клиентов на предоставление Продукта; выполнение проверок зарегистрированных заявок; выполнение

- 34. Функции управления продуктами регистрация и ведение информации о кредитах; регистрация событий, связанных с жизненным циклом кредита;

- 36. Скачать презентацию

Станковая скульптура: бюст

Станковая скульптура: бюст Отчёт директората цифрового телевидения Alma tv за период с 13 по 19 Октября 2017г

Отчёт директората цифрового телевидения Alma tv за период с 13 по 19 Октября 2017г Системный подход на благо людей и природы

Системный подход на благо людей и природы Живете

Живете Этико-правовые проблемы конца жизни человека

Этико-правовые проблемы конца жизни человека ПРИЧИНЫ ВОЗНИКНОВЕНИЯ ПОЖАРОВ В ЖИЛЫХ И ОБЩЕСТВЕННЫХ ЗДАНИЯХ.

ПРИЧИНЫ ВОЗНИКНОВЕНИЯ ПОЖАРОВ В ЖИЛЫХ И ОБЩЕСТВЕННЫХ ЗДАНИЯХ. УСПЕНСКИЙ СОБОР

УСПЕНСКИЙ СОБОР Опале листя: користь чи шкода

Опале листя: користь чи шкода Государственное управление в области природопользования и охраны окружающей среды

Государственное управление в области природопользования и охраны окружающей среды Магнитная гидродинамика солнечных явлений

Магнитная гидродинамика солнечных явлений Пишем проект!

Пишем проект! Этапы речевого развития

Этапы речевого развития Растения Чувашской республики

Растения Чувашской республики Эффективность стратегии диверсификации на российском рынке(эмпирическое исследование)

Эффективность стратегии диверсификации на российском рынке(эмпирическое исследование) Стресс и пути его преодоления

Стресс и пути его преодоления Интерактивные формы и методы в преподавании русского языка и литературы. Тема: Групповые формы работы на уроках русского языка и л

Интерактивные формы и методы в преподавании русского языка и литературы. Тема: Групповые формы работы на уроках русского языка и л Западный и Восточный типы культуры

Западный и Восточный типы культуры Упражнение Настроение

Упражнение Настроение Выполняй правила безопасности на дороге!

Выполняй правила безопасности на дороге! Тихонова Тамара Вячеславовна учитель истории и обществознания ГОУ лицей № 150

Тихонова Тамара Вячеславовна учитель истории и обществознания ГОУ лицей № 150 ОРКиСЭ

ОРКиСЭ Непревзойденные преимущества систем T2Red + T2Reflecta

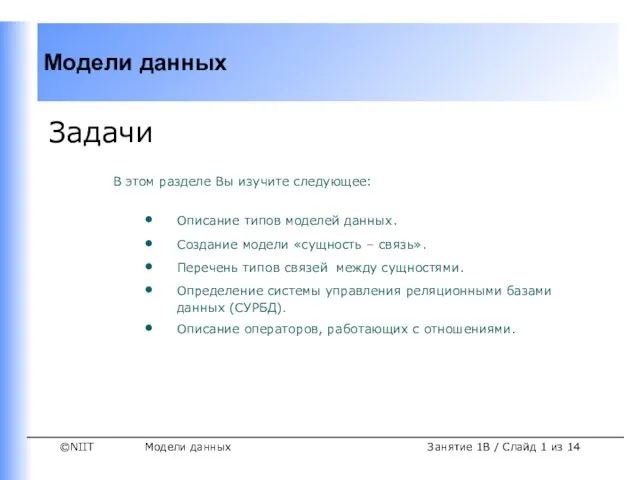

Непревзойденные преимущества систем T2Red + T2Reflecta Модели данных

Модели данных  Модель организации внеурочной деятельности на основе краткосрочных курсов

Модель организации внеурочной деятельности на основе краткосрочных курсов История развития системы железнодорожной автоматики, применяемые на железнодорожном транспорте (АТМ) в России

История развития системы железнодорожной автоматики, применяемые на железнодорожном транспорте (АТМ) в России Высокоранговые и Низкопримативные правят миром

Высокоранговые и Низкопримативные правят миром Ртуть

Ртуть Презентация на тему: клавиатура.Авторы: Суханов Г.

Презентация на тему: клавиатура.Авторы: Суханов Г.