Содержание

- 2. ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ НАСТОЯЩИЙ ДОКУМЕНТ НЕ ЯВЛЯЕТСЯ РЕКЛАМОЙ ЦЕННЫХ БУМАГ НА ТЕРРИТОРИИ РОССИЙСКОЙ ФЕДЕРАЦИИ И НЕ ЯВЛЯЕТСЯ

- 3. СОДЕРЖАНИЕ Обзор Компании. Розничный сегмент. Верофарм. Early Learning Center - Центр Раннего Развития (ELC). Заключение.

- 4. I. Обзор Компании

- 5. ОАО «Аптечная сеть 36,6» - лидер на рынке фармацевтической розницы России Первая компания, предложившая своим покупателям

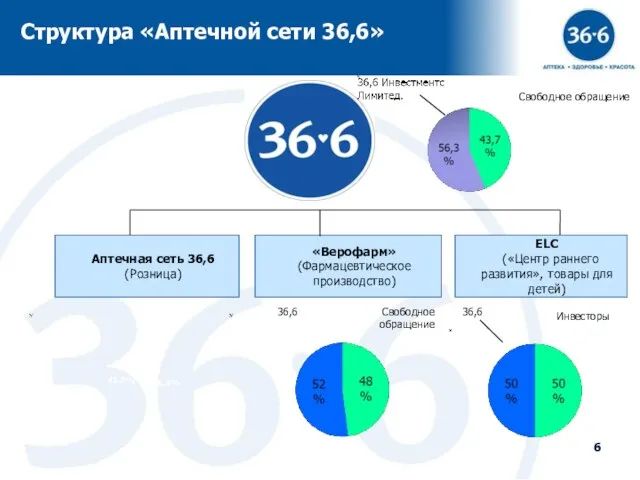

- 6. Структура «Аптечной сети 36,6» ELC («Центр раннего развития», товары для детей) Свободное обращение

- 7. Открытие первой аптеки под брендом 36,6 2003 IPO 36,6 2006 IPO Верофарм История развития ОАО «Аптечная

- 8. Совет Директоров Кривошеев Сергей Анатольевич Председатель Совета директоров Бектемиров Артем Альбертович Генеральный директор Столин Владимир Викторович

- 9. Менеджмент

- 10. Основные финансовые показатели (Консолидированные данные) Источник: 2004-2008 аудированные данные по МСФО

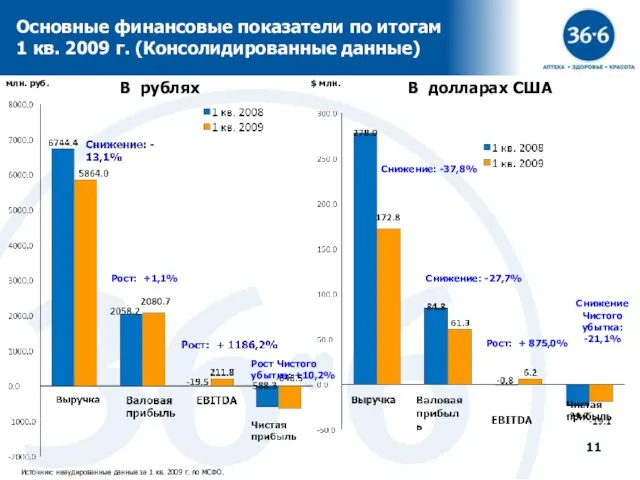

- 11. Основные финансовые показатели по итогам 1 кв. 2009 г. (Консолидированные данные) Источник: неаудированные данные за 1

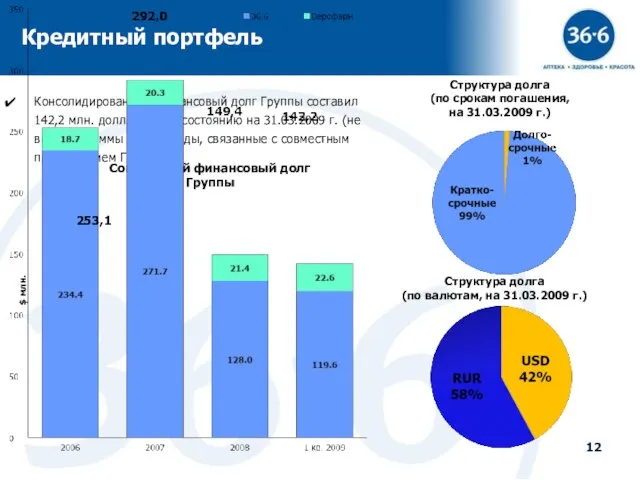

- 12. Кредитный портфель Структура долга (по валютам, на 31.03.2009 г.) Структура долга (по срокам погашения, на 31.03.2009

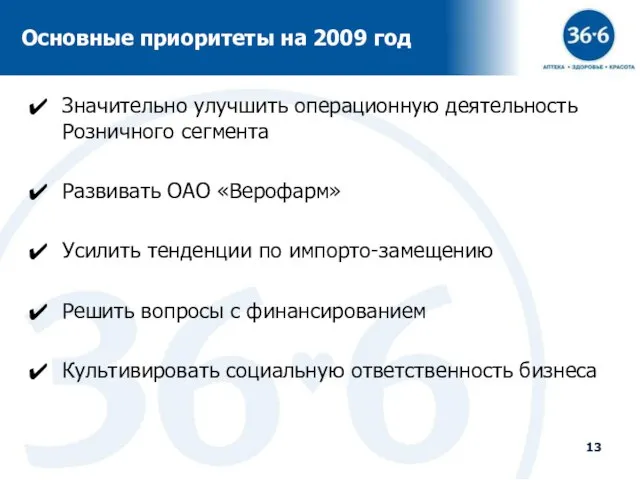

- 13. Основные приоритеты на 2009 год Значительно улучшить операционную деятельность Розничного сегмента Развивать ОАО «Верофарм» Усилить тенденции

- 14. II. Розничный сегмент

- 15. Оборот российского розничного рынка Рост реальных располагаемых доходов населения и реального ВВП Источник: Министерство экономического развития,

- 16. Товарооборот ведущих российских аптечных сетей (млн., долл. США) Розничный фармацевтический рынок России Источник: ЦМИ «Фармэксперт» Розничный

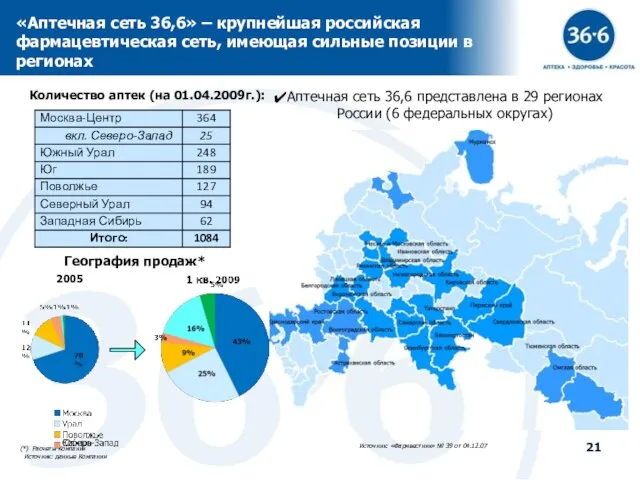

- 17. Ключевые показатели операционной деятельности 4,97 %* доля на российском рынке фармрозницы 1084 аптек в 29 регионах

- 18. Ключевые показатели операционной деятельности (продолжение) Ср. чек в сопоставимых аптеках, руб. Покупки в сопоставимых аптеках, млн.

- 19. Ключевые финансовые показатели (Розничный сегмент) Источник: 2004-2008 аудированные данные по МСФО

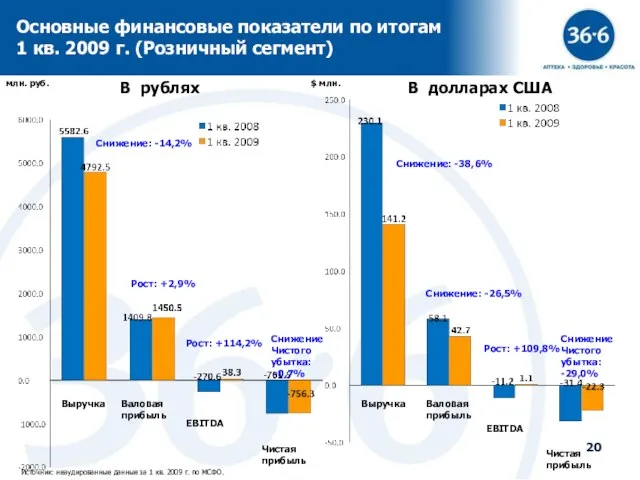

- 20. Основные финансовые показатели по итогам 1 кв. 2009 г. (Розничный сегмент) Источник: неаудированные данные за 1

- 21. (*) Расчеты Компании Источник: данные Компании Аптечная сеть 36,6 представлена в 29 регионах России (6 федеральных

- 22. Широкий ассортиментный ряд 36,6 запустила новые проекты, призванные дифференцировать ассортиментное предложение и обеспечить более высокую маржу

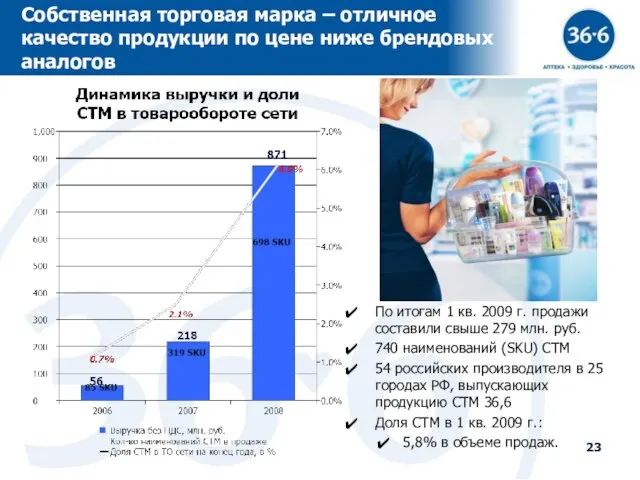

- 23. Собственная торговая марка – отличное качество продукции по цене ниже брендовых аналогов По итогам 1 кв.

- 24. Социальная значимость деятельности «Аптечной сети 36,6» Поддержание ассортимента жизненно важных лекарств Заслон на пути распространения поддельных

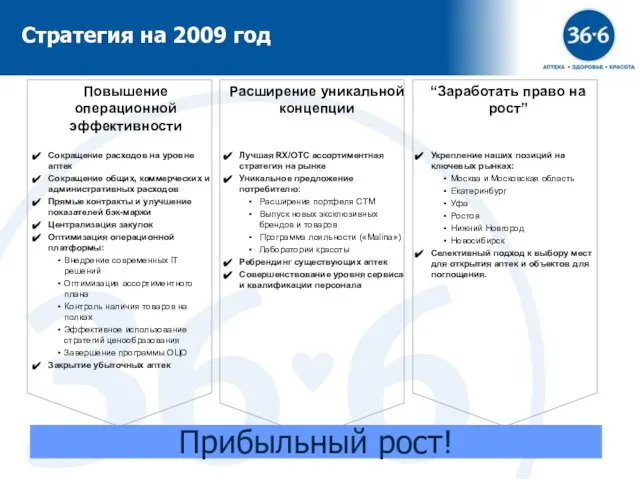

- 25. Стратегия на 2009 год Прибыльный рост!

- 26. III. Верофарм

- 27. «Верофарм» - один из крупнейших российских фармацевтических производителей Доля рынка 6,1% в 2008 году. Компания управляет

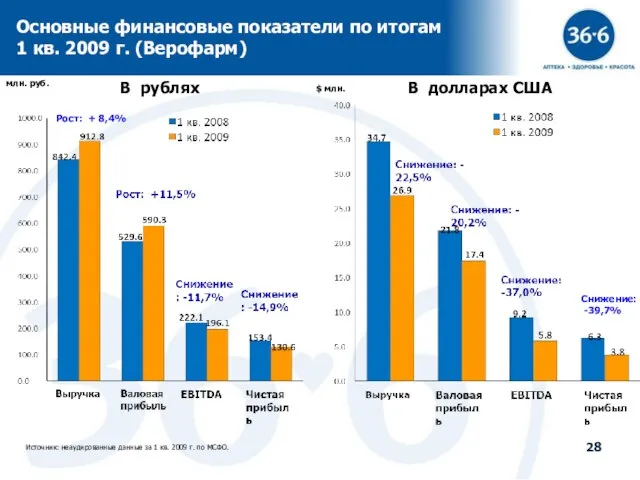

- 28. Основные финансовые показатели по итогам 1 кв. 2009 г. (Верофарм) Источник: неаудированные данные за 1 кв.

- 29. IV. Early Learning Center – Центр Раннего Развития (ELC) «Сеть игровых магазинов развивающих игрушек для детей

- 30. Early Learning Center – Центр Раннего Развития (ELC) Один из крупнейших ритейлеров детских игрушек в Соединенном

- 31. V. Заключение

- 32. «Аптечная сеть 36,6» - это: Лидер российского фармацевтического рынка - привлекательный актив для инвесторов Новая стратегия

- 34. Скачать презентацию

Предквантум

Предквантум Старинные зимние обычаи и праздники, «Рождество», «Святки»

Старинные зимние обычаи и праздники, «Рождество», «Святки» ВИДЕО-СТЕНА DIBOSS LB-40

ВИДЕО-СТЕНА DIBOSS LB-40 Новый подход к интеграции календарно-сетевых графиков и смет

Новый подход к интеграции календарно-сетевых графиков и смет Областной конкурс Методическая разработка дистанционного урока - 2021

Областной конкурс Методическая разработка дистанционного урока - 2021 Музей путешествий. Поклонная гора. Парк Победы

Музей путешествий. Поклонная гора. Парк Победы Товары и услуги

Товары и услуги Техническое регулирование

Техническое регулирование 20140305_lekarstvennye_rasteniya_buturlinovskogo_rayona

20140305_lekarstvennye_rasteniya_buturlinovskogo_rayona Консолидация ритейла в Украине: роль логистики 1.Предпосылки для консолидации ритейла 2.Когда ритейлеру нужен 3PL-оператор? 3.Case study 4.

Консолидация ритейла в Украине: роль логистики 1.Предпосылки для консолидации ритейла 2.Когда ритейлеру нужен 3PL-оператор? 3.Case study 4. Project on the Indian Ocean

Project on the Indian Ocean  Портретная студийная съёмка

Портретная студийная съёмка Внешняя политика Советского государства 1920-х

Внешняя политика Советского государства 1920-х СТРОКА, ОБОРВАННАЯ ПУЛЕЙ

СТРОКА, ОБОРВАННАЯ ПУЛЕЙ ЕГЭ В 3 «Площади»

ЕГЭ В 3 «Площади» Цветовой контраст (хроматический)

Цветовой контраст (хроматический) Фотожурналист Владимир Вяткин

Фотожурналист Владимир Вяткин 26-27 апреля 2006 года Центр практической психологии РГУ имени С.А. Есенина Московский городской психолого-педагогический университе

26-27 апреля 2006 года Центр практической психологии РГУ имени С.А. Есенина Московский городской психолого-педагогический университе Кейс-стади для педагогов

Кейс-стади для педагогов Об аксиомах геометрии

Об аксиомах геометрии Презентация на тему Родная природа в стихотворениях поэтов xx века

Презентация на тему Родная природа в стихотворениях поэтов xx века  Каталог Атоми

Каталог Атоми Особенности организации и проведения школьного этапа Всероссийской олимпиады школьников по русскому языку Соловьева Т.В., предсе

Особенности организации и проведения школьного этапа Всероссийской олимпиады школьников по русскому языку Соловьева Т.В., предсе Создание новогодней открытки на основе пейзажа «Зимние россыпи»

Создание новогодней открытки на основе пейзажа «Зимние россыпи» Внесем порядок в хаос! ИЗО 7 класс

Внесем порядок в хаос! ИЗО 7 класс Космонавты, рожденные Украиной: космонавты Луганщины

Космонавты, рожденные Украиной: космонавты Луганщины Межрегиональный образовательный форум «Открытое образовательное пространство: живая праКтика тьюторства»

Межрегиональный образовательный форум «Открытое образовательное пространство: живая праКтика тьюторства» ДДК. Экскурсия

ДДК. Экскурсия