Содержание

- 2. Характеристика ОАО "Челнынефтепродукт" (Татарстан (республика); ИНН 1639004699) зарегистрировано 12 июля 2002 года регистрирующим органом Инспекция МНС

- 3. Об учетной политике ОАО «Челнынефтепродукт» Настоящий приказ разработан в соответствии со следующими основными нормативными документами, регулирующими

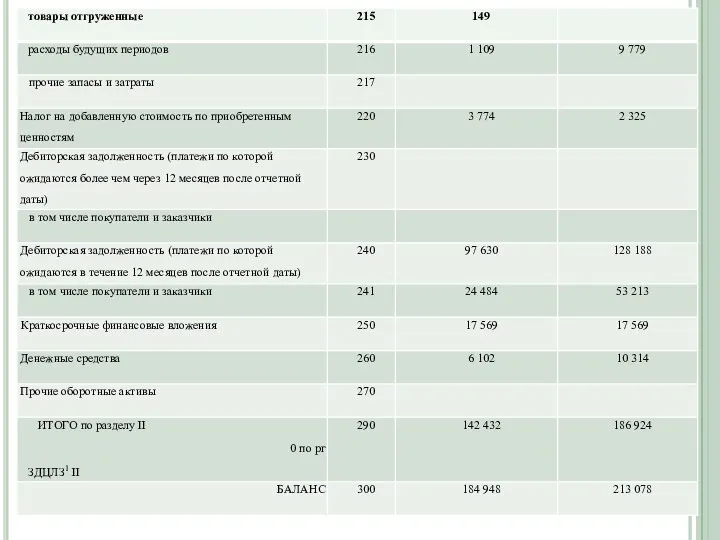

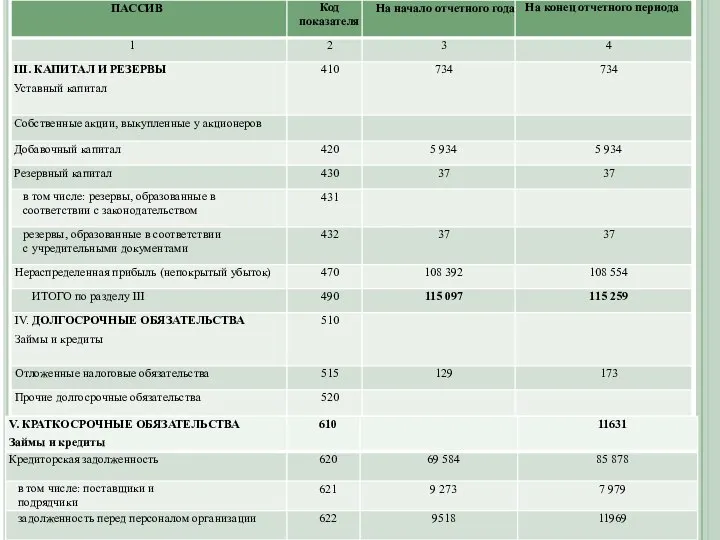

- 4. Бухгалтерская отчетность ОАО “Челнынефтепродукт” за 2005 год.

- 7. Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова (подпись) (расшифровка подписи) (подпись) (расшифровка подписи) “30” марта 2006

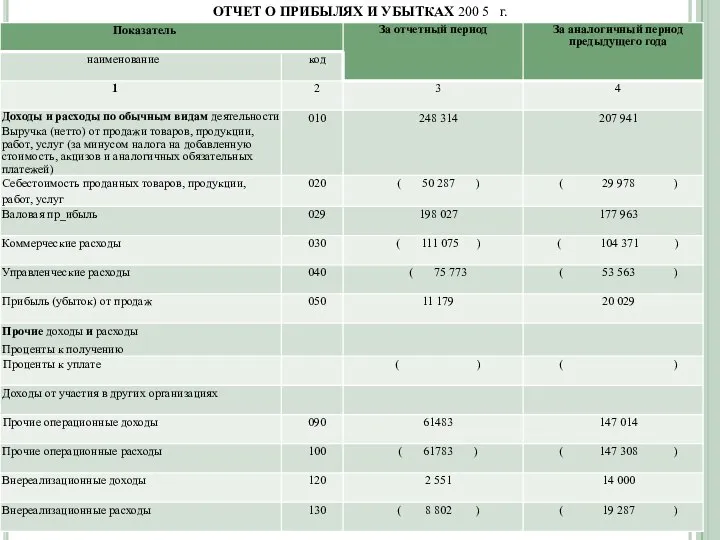

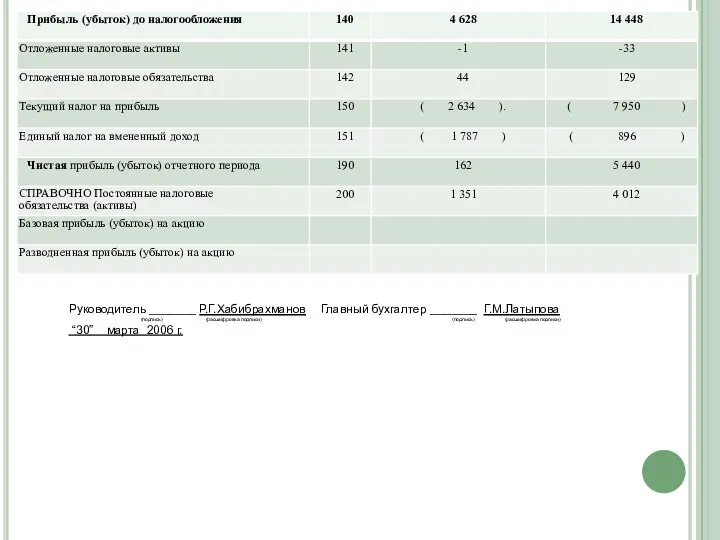

- 8. ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ 200 5 г.

- 9. Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова (подпись) (расшифровка подписи) (подпись) (расшифровка подписи) “30” марта 2006

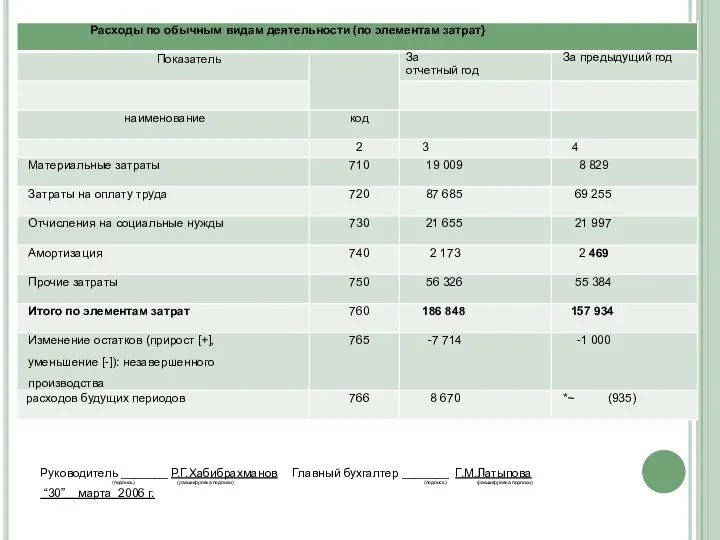

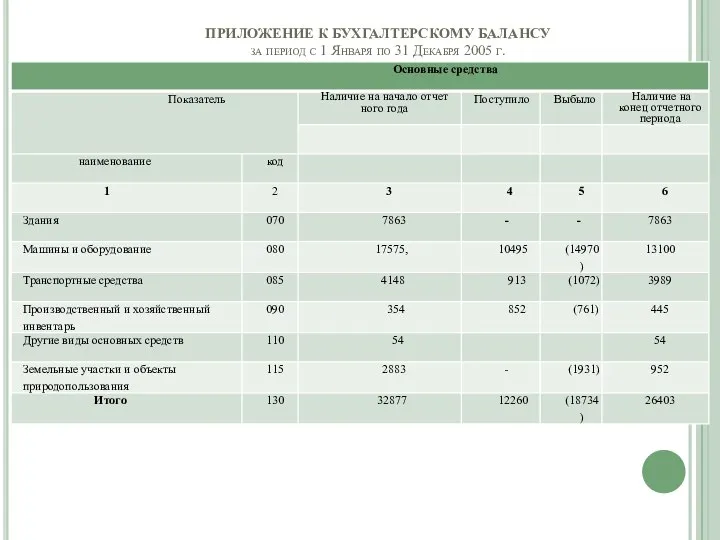

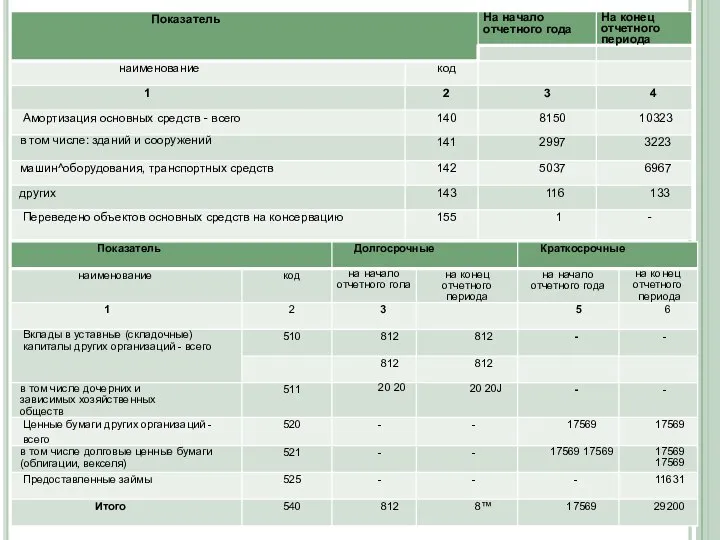

- 10. ПРИЛОЖЕНИЕ К БУХГАЛТЕРСКОМУ БАЛАНСУ за период с 1 Января по 31 Декабря 2005 г.

- 12. Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова (подпись) (расшифровка подписи) (подпись) (расшифровка подписи) “30” марта 2006

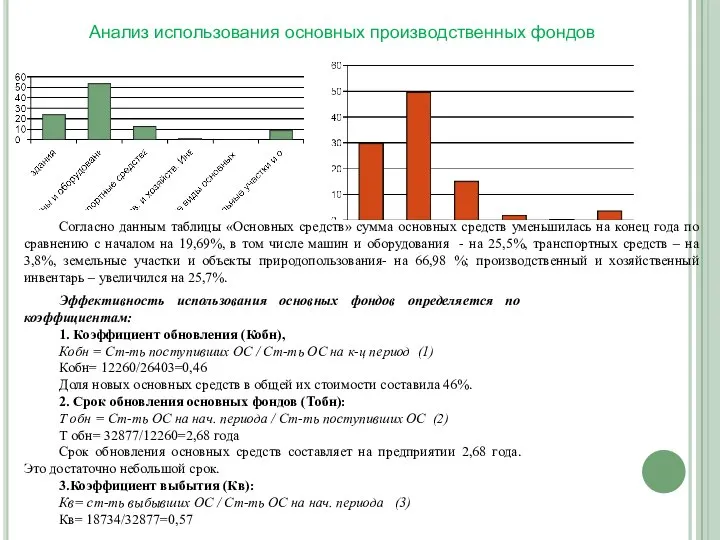

- 13. Согласно данным таблицы «Основных средств» сумма основных средств уменьшилась на конец года по сравнению с началом

- 14. 4. Коэффициент прироста (Кпр): Кпр= ст-ть прироста ОС / Ст-ть ОС на нач. периода (4) Кпр=

- 15. Анализ использования материальных ресурсов Материальные затраты за отчетный год составили 19009 руб., в предыдущем 8829 руб.

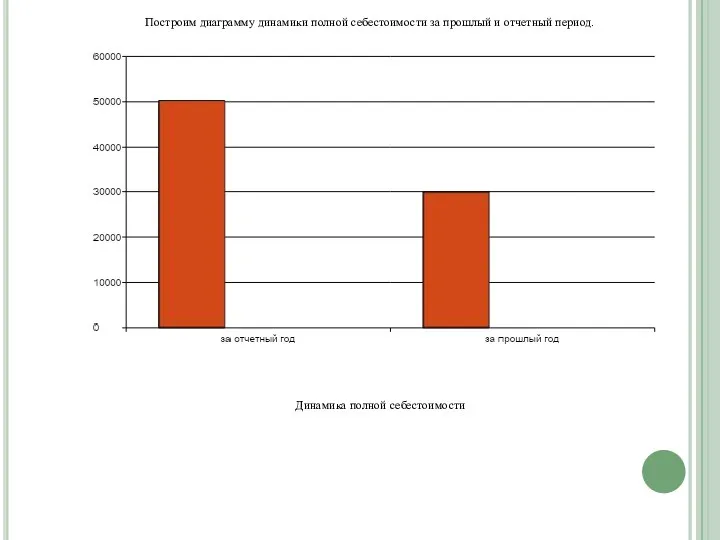

- 16. 4. Удельный вес материальных затрат в себестоимости продукции = Материальные затраты / Себестоимость продукции(11) Динамика этого

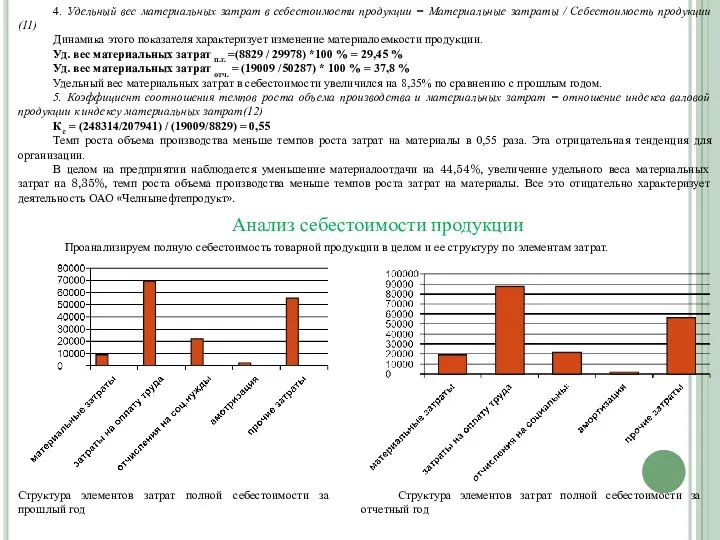

- 17. Построим диаграмму динамики полной себестоимости за прошлый и отчетный период. Динамика полной себестоимости

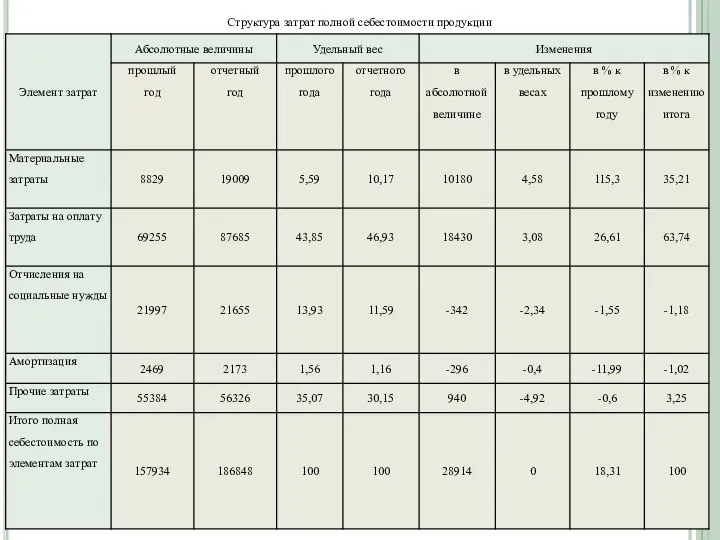

- 18. Структура затрат полной себестоимости продукции

- 19. По полученным данным таблицы , рисункам можно сделать следующие выводы: По сравнению с прошлым годом себестоимость

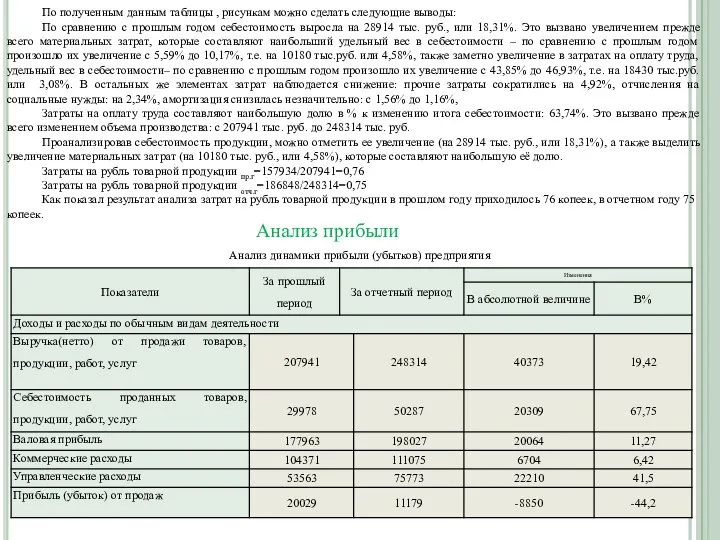

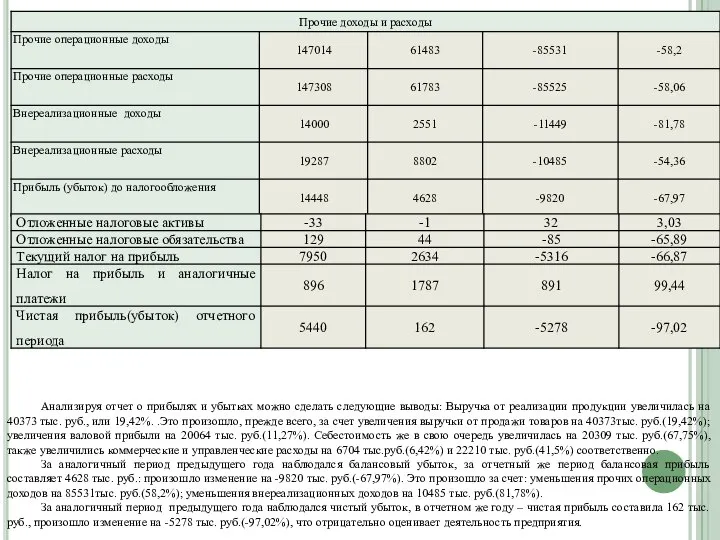

- 20. Анализируя отчет о прибылях и убытках можно сделать следующие выводы: Выручка от реализации продукции увеличилась на

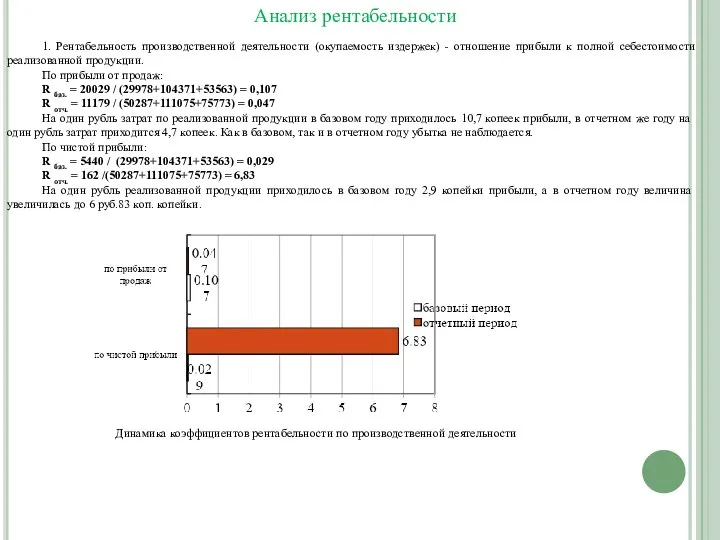

- 21. Анализ рентабельности 1. Рентабельность производственной деятельности (окупаемость издержек) - отношение прибыли к полной себестоимости реализованной продукции.

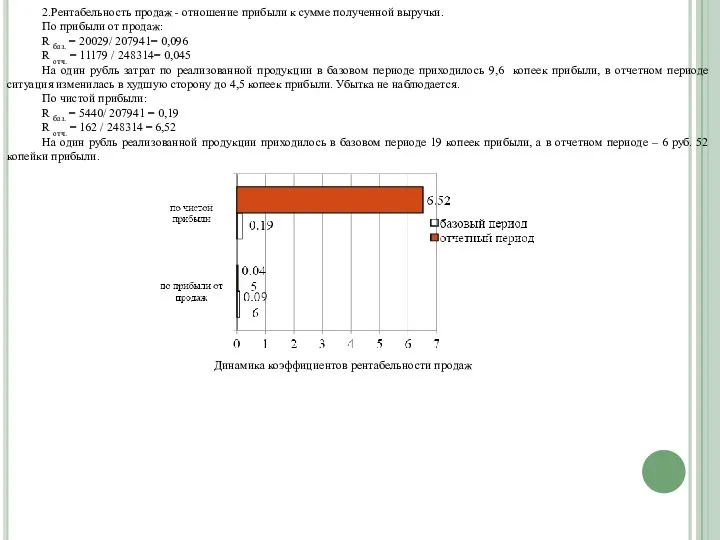

- 22. 2.Рентабельность продаж - отношение прибыли к сумме полученной выручки. По прибыли от продаж: R баз. =

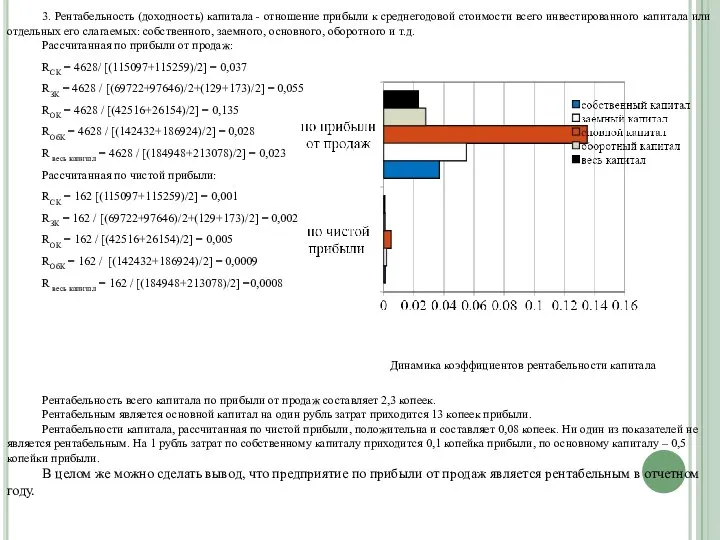

- 23. 3. Рентабельность (доходность) капитала - отношение прибыли к среднегодовой стоимости всего инвестированного капитала или отдельных его

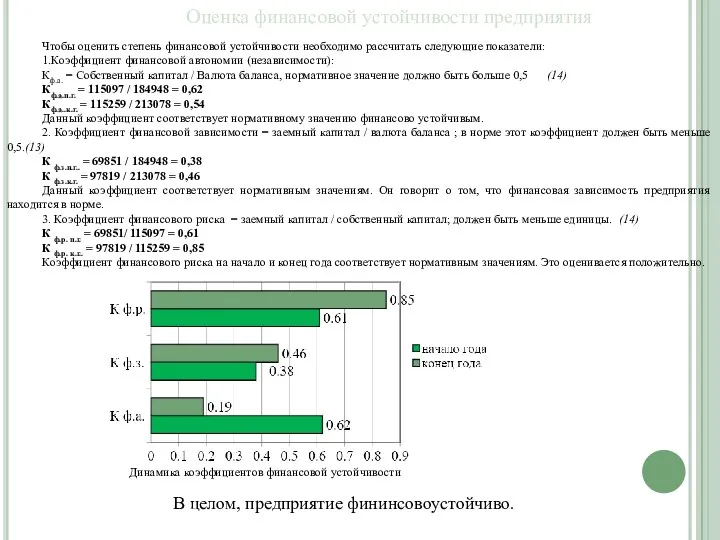

- 24. Оценка финансовой устойчивости предприятия Чтобы оценить степень финансовой устойчивости необходимо рассчитать следующие показатели: 1.Коэффициент финансовой автономии

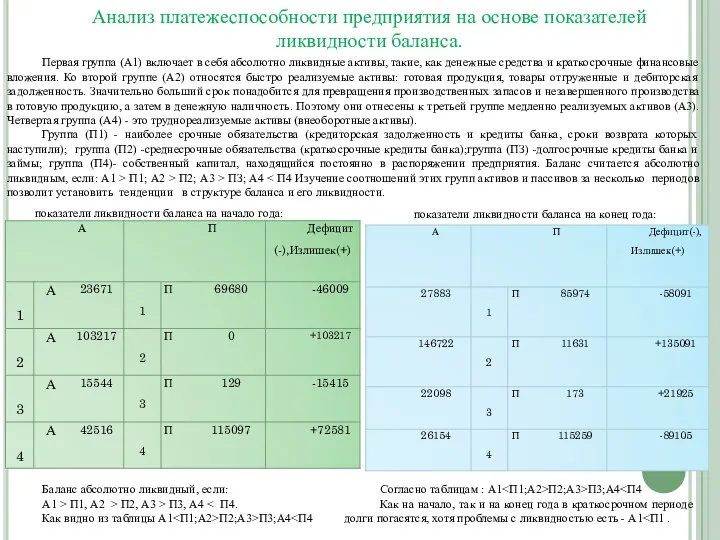

- 25. Анализ платежеспособности предприятия на основе показателей ликвидности баланса. Первая группа (А1) включает в себя абсолютно ликвидные

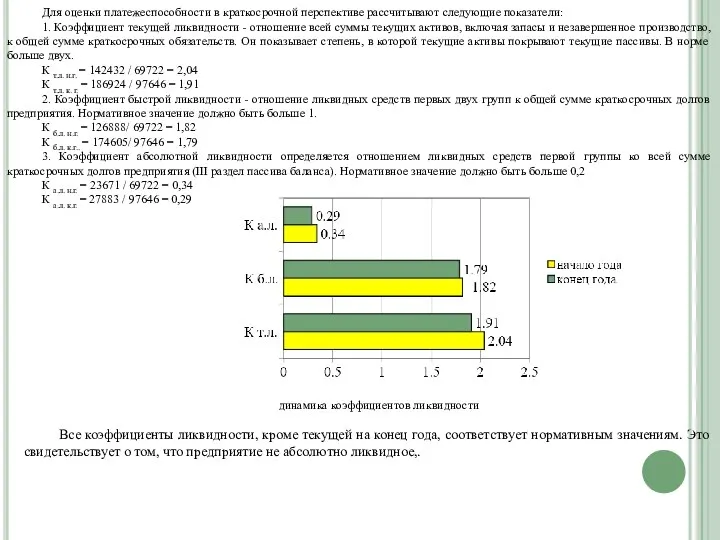

- 26. Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели: 1. Коэффициент текущей ликвидности - отношение всей

- 28. Скачать презентацию

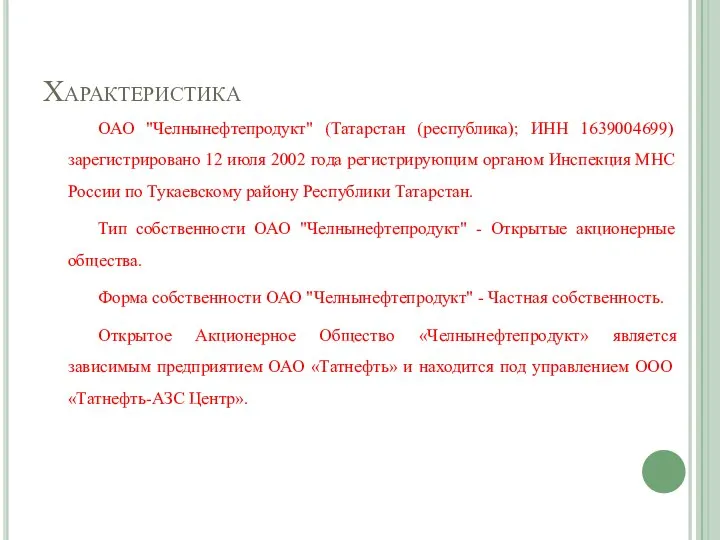

Слайд 2Характеристика

ОАО "Челнынефтепродукт" (Татарстан (республика); ИНН 1639004699) зарегистрировано 12 июля 2002 года регистрирующим

Характеристика

ОАО "Челнынефтепродукт" (Татарстан (республика); ИНН 1639004699) зарегистрировано 12 июля 2002 года регистрирующим

Тип собственности ОАО "Челнынефтепродукт" - Открытые акционерные общества.

Форма собственности ОАО "Челнынефтепродукт" - Частная собственность.

Открытое Акционерное Общество «Челнынефтепродукт» является зависимым предприятием ОАО «Татнефть» и находится под управлением ООО «Татнефть-АЗС Центр».

Слайд 3

Об учетной политике

ОАО «Челнынефтепродукт»

Настоящий приказ разработан в соответствии со следующими основными нормативными

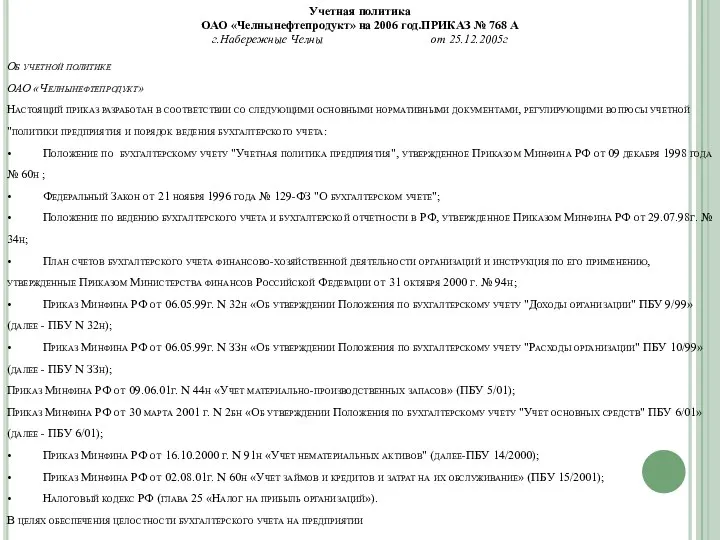

Об учетной политике ОАО «Челнынефтепродукт» Настоящий приказ разработан в соответствии со следующими основными нормативными

Учетная политика

ОАО «Челнынефтепродукт» на 2006 год.ПРИКАЗ № 768 А

г.Набережные Челны от 25.12.2005г

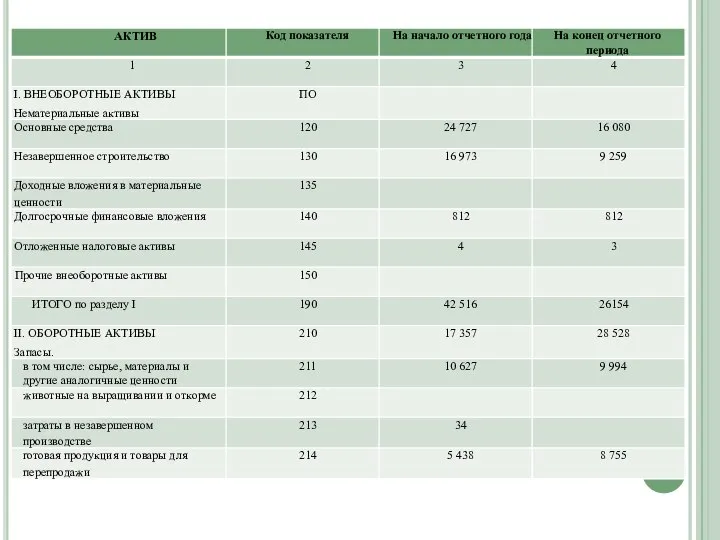

Слайд 4Бухгалтерская отчетность ОАО “Челнынефтепродукт” за 2005 год.

Бухгалтерская отчетность ОАО “Челнынефтепродукт” за 2005 год.

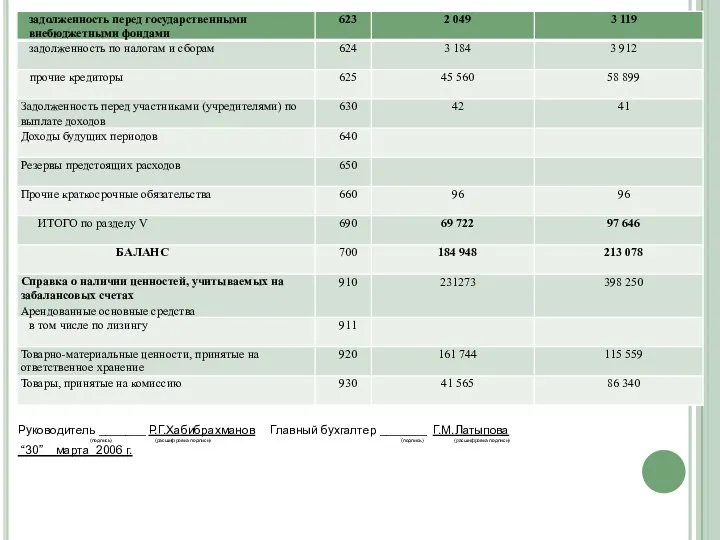

Слайд 7Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова

(подпись) (расшифровка подписи) (подпись) (расшифровка

Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова

(подпись) (расшифровка подписи) (подпись) (расшифровка

“30” марта 2006 г.

Слайд 8ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ 200 5 г.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ 200 5 г.

Слайд 9Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова

(подпись) (расшифровка подписи) (подпись) (расшифровка

Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова

(подпись) (расшифровка подписи) (подпись) (расшифровка

“30” марта 2006 г.

Слайд 12Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова

(подпись) (расшифровка подписи) (подпись) (расшифровка

Руководитель _______ Р.Г.Хабибрахманов Главный бухгалтер _______ Г.М.Латыпова

(подпись) (расшифровка подписи) (подпись) (расшифровка

“30” марта 2006 г.

Слайд 13Согласно данным таблицы «Основных средств» сумма основных средств уменьшилась на конец года

Согласно данным таблицы «Основных средств» сумма основных средств уменьшилась на конец года

Эффективность использования основных фондов определяется по коэффициентам:

1. Коэффициент обновления (Кобн),

Кобн = Ст-ть поступивших ОС / Ст-ть ОС на к-ц период (1)

Кобн= 12260/26403=0,46

Доля новых основных средств в общей их стоимости составила 46%.

2. Срок обновления основных фондов (Тобн):

Т обн = Ст-ть ОС на нач. периода / Ст-ть поступивших ОС (2)

Т обн= 32877/12260=2,68 года

Срок обновления основных средств составляет на предприятии 2,68 года. Это достаточно небольшой срок.

3.Коэффициент выбытия (Кв):

Кв= ст-ть выбывших ОС / Ст-ть ОС на нач. периода (3)

Кв= 18734/32877=0,57

Анализ использования основных производственных фондов

Слайд 144. Коэффициент прироста (Кпр):

Кпр= ст-ть прироста ОС / Ст-ть ОС на нач.

4. Коэффициент прироста (Кпр):

Кпр= ст-ть прироста ОС / Ст-ть ОС на нач.

Кпр= (26403-32877)/32877=-0,2

Выбытие основных средст за отчетный период составило 57%, тогда как прирост снизился на 20 %, это оценивается отрицательно.

5. Коэффициент износа (Кизн)

Кизн = Сумма износа ОФ / Первонач. ст-ть ОФ (5)

Кизнн.г. =8150 /32877 = 0,25; Кизнк.г. =10323 / 26403 = 0,39

На начало года величина износа составила 25% от стоимости основных фондов, а к концу года увеличилась и составила уже 39%. В целом Кизн не должен превышать 50%.

6. Коэффициент годности (Кг):

Кг = Остаточная ст-ть ОФ / Первонач. Ст-ть ОФ (6)

Кгн.г. = (32877-8150) /32877 = 0,75; Кгк.г. = (26403 - 10323) /26403 = 0,61

Остаточная стоимость основных средств по отношению к их первоначальной стоимости на начало года составила 75%, а концу года снизилась до 61%.

В норме сумма Кг и Кизн должна составлять единицу:

Кгн.г+ Кизнн.г =0,75+0,25=1; Кгк.г + Кизнк.г.= 0,61+0,39=1

Таким образом, сумма Кг и Кизн соответствует норме.

Для обобщающей характеристики эффективности и интенсивности использования ОПФ рассчитаем следующие показатели:

Фондорентабельность = Прибыль / Среднегодовая ст-ть ОС, (7)

В качестве прибыли используем прибыль от реализации продукции и чистую прибыль.

Фондорентабельность(прибыль от реализации)=

=11179/[(32877+26403)/2]=0,4

Фондорентабельность(чистая прибыль)= 162/[(32877+26403)/2]=0,005

Фондоотдача ОС = Выручка от реализации / Среднегодовая стоимость ОС;(8)

Фондоотдача ОС= 248314/[(32877+26403)/2]= 8,38

В отчетном году на один рубль основных средств приходится 8,38 рублей выручки от реализации товара.

Фондоемкость = Среднегодовая стоимость ОС / Выручка от реализации;(9)

Фондоемкость =[(32877+26403)/2]/248314=0,12

На один рубль выручки от реализации товара (услуг, работ) приходится 12 копеек основных средств.

В целом по анализу основных средств предприятия ОАО Челнынефтепродукт» можно отметить их уменьшение на конец года на 19,69%. Доля новых основных средств в общей стоимости составила 46%. Наблюдается небольшой срок обновления - 2,68 года и хорошие показатели рентабельности основных фондов.

Слайд 15Анализ использования материальных ресурсов

Материальные затраты за отчетный год составили 19009 руб., в

Анализ использования материальных ресурсов

Материальные затраты за отчетный год составили 19009 руб., в

Для характеристики эффективности использования материальных ресурсов применяется система обобщающих и частных показателей.

Обобщающие показатели:

Прибыль на рубль материальных затрат можно рассчитать используя чистую прибыль, балансовую прибыль, прибыль от реализации продукции.

Прибыль на рубль материальных затрат – наиболее обобщающий показатель эффективности использования материальных ресурсов; определяется делением суммы полученной прибыли от основной деятельности на сумму материальных затрат.

Чистая прибыль на рубль материальных затрат пр.г.= 5440/8829=0,62

Чистая прибыль на рубль материальных затрат отч.г = 162/19009=0,009

Т.е. на один рубль материальных затрат в прошлом году приходилось меньше 1 коп. чистого убытка, а в отчетном году имеется большая положительная тенденция, так как на рубль материальных затрат приходится 0,009 коп. чистой прибыли.

Прибыль от реализации на рубль материальных затрат п.г. = 20029/8829=2,27

Прибыль от реализации на рубль материальных затрат отч. = 11179/19009=0,59

Т.е. на один рубль материальных затрат приходится 2,27 копеек прибыли от реализации продукции в прошлом году. В отчетном году прибыль от реализации продукции уменьшилась до 59 коп. на рубль материальных затрат.

2. Материалоотдача = Выручка от реализации / МЗ (10)

Материалоотдача п.г. = 207941/ 8829 = 23,55

Материалоотдача отч. = 248314 / 19009 = 13,06

Этот показатель характеризует отдачу материалов, т. е. количество произведенной продукции с каждого рубля потребленных материальных ресурсов.

Материалоотдача снизилась с 23,55 рублей в предыдущем году до 13,06 рублей в отчетном, т.е. на 44,54%.

3. Материалоемкость – это коэффициент обратный материалоотдаче. Показывает, сколько материальных затрат требуется или фактически приходится на производство единицы продукции.

Материалоемкость п.г.. =0,04 Материалоемкость отч. = 0,08

Для получения одного рубля выручки от реализации продукции в прошлом году пришлось потратить 4 копеек материальных запасов, а в отчетном на 4 копеек больше.

Слайд 164. Удельный вес материальных затрат в себестоимости продукции = Материальные затраты /

4. Удельный вес материальных затрат в себестоимости продукции = Материальные затраты /

Динамика этого показателя характеризует изменение материалоемкости продукции.

Уд. вес материальных затрат п.г. =(8829 / 29978) *100 % = 29,45 %

Уд. вес материальных затрат отч. = (19009 /50287) * 100 % = 37,8 %

Удельный вес материальных затрат в себестоимости увеличился на 8,35% по сравнению с прошлым годом.

5. Коэффициент соотношения темпов роста объема производства и материальных затрат = отношение индекса валовой продукции к индексу материальных затрат(12)

Кс = (248314/207941) / (19009/8829) = 0,55

Темп роста объема производства меньше темпов роста затрат на материалы в 0,55 раза. Эта отрицательная тенденция для организации.

В целом на предприятии наблюдается уменьшение материалоотдачи на 44,54%, увеличение удельного веса материальных затрат на 8,35%, темп роста объема производства меньше темпов роста затрат на материалы. Все это отицательно характеризует деятельность ОАО «Челнынефтепродукт».

Анализ себестоимости продукции

Проанализируем полную себестоимость товарной продукции в целом и ее структуру по элементам затрат.

Структура элементов затрат полной себестоимости за прошлый год

Структура элементов затрат полной себестоимости за отчетный год

Слайд 17Построим диаграмму динамики полной себестоимости за прошлый и отчетный период.

Динамика полной себестоимости

Построим диаграмму динамики полной себестоимости за прошлый и отчетный период.

Динамика полной себестоимости

Слайд 18Структура затрат полной себестоимости продукции

Структура затрат полной себестоимости продукции

Слайд 19По полученным данным таблицы , рисункам можно сделать следующие выводы:

По сравнению с

По полученным данным таблицы , рисункам можно сделать следующие выводы:

По сравнению с

Затраты на оплату труда составляют наибольшую долю в % к изменению итога себестоимости: 63,74%. Это вызвано прежде всего изменением объема производства: с 207941 тыс. руб. до 248314 тыс. руб.

Проанализировав себестоимость продукции, можно отметить ее увеличение (на 28914 тыс. руб., или 18,31%), а также выделить увеличение материальных затрат (на 10180 тыс. руб., или 4,58%), которые составляют наибольшую её долю.

Затраты на рубль товарной продукции пр.г=157934/207941=0,76

Затраты на рубль товарной продукции отч.г=186848/248314=0,75

Как показал результат анализа затрат на рубль товарной продукции в прошлом году приходилось 76 копеек, в отчетном году 75 копеек.

Анализ прибыли

Анализ динамики прибыли (убытков) предприятия

Слайд 20Анализируя отчет о прибылях и убытках можно сделать следующие выводы: Выручка от

Анализируя отчет о прибылях и убытках можно сделать следующие выводы: Выручка от

За аналогичный период предыдущего года наблюдался балансовый убыток, за отчетный же период балансовая прибыль составляет 4628 тыс. руб.: произошло изменение на -9820 тыс. руб.(-67,97%). Это произошло за счет: уменьшения прочих операционных доходов на 85531тыс. руб.(58,2%); уменьшения внереализационных доходов на 10485 тыс. руб.(81,78%).

За аналогичный период предыдущего года наблюдался чистый убыток, в отчетном же году – чистая прибыль составила 162 тыс. руб., произошло изменение на -5278 тыс. руб.(-97,02%), что отрицательно оценивает деятельность предприятия.

Слайд 21Анализ рентабельности

1. Рентабельность производственной деятельности (окупаемость издержек) - отношение прибыли к полной

Анализ рентабельности

1. Рентабельность производственной деятельности (окупаемость издержек) - отношение прибыли к полной

По прибыли от продаж:

R баз. = 20029 / (29978+104371+53563) = 0,107

R отч. = 11179 / (50287+111075+75773) = 0,047

На один рубль затрат по реализованной продукции в базовом году приходилось 10,7 копеек прибыли, в отчетном же году на один рубль затрат приходится 4,7 копеек. Как в базовом, так и в отчетном году убытка не наблюдается.

По чистой прибыли:

R баз. = 5440 / (29978+104371+53563) = 0,029

R отч. = 162 /(50287+111075+75773) = 6,83

На один рубль реализованной продукции приходилось в базовом году 2,9 копейки прибыли, а в отчетном году величина увеличилась до 6 руб.83 коп. копейки.

Динамика коэффициентов рентабельности по производственной деятельности

Слайд 222.Рентабельность продаж - отношение прибыли к сумме полученной выручки.

По прибыли от продаж:

R

2.Рентабельность продаж - отношение прибыли к сумме полученной выручки.

По прибыли от продаж:

R

R отч. = 11179 / 248314= 0,045

На один рубль затрат по реализованной продукции в базовом периоде приходилось 9,6 копеек прибыли, в отчетном периоде ситуация изменилась в худшую сторону до 4,5 копеек прибыли. Убытка не наблюдается.

По чистой прибыли:

R баз. = 5440/ 207941 = 0,19

R отч. = 162 / 248314 = 6,52

На один рубль реализованной продукции приходилось в базовом периоде 19 копеек прибыли, а в отчетном периоде – 6 руб. 52 копейки прибыли.

Динамика коэффициентов рентабельности продаж

Слайд 233. Рентабельность (доходность) капитала - отношение прибыли к среднегодовой стоимости всего инвестированного

3. Рентабельность (доходность) капитала - отношение прибыли к среднегодовой стоимости всего инвестированного

Рассчитанная по прибыли от продаж:

RСК = 4628/ [(115097+115259)/2] = 0,037

RЗК = 4628 / [(69722+97646)/2+(129+173)/2] = 0,055

RОК = 4628 / [(42516+26154)/2] = 0,135

RОбК = 4628 / [(142432+186924)/2] = 0,028

R весь капитал = 4628 / [(184948+213078)/2] = 0,023

Рассчитанная по чистой прибыли:

RСК = 162 [(115097+115259)/2] = 0,001

RЗК = 162 / [(69722+97646)/2+(129+173)/2] = 0,002

RОК = 162 / [(42516+26154)/2] = 0,005

RОбК = 162 / [(142432+186924)/2] = 0,0009

R весь капитал = 162 / [(184948+213078)/2] =0,0008

Динамика коэффициентов рентабельности капитала

Рентабельность всего капитала по прибыли от продаж составляет 2,3 копеек.

Рентабельным является основной капитал на один рубль затрат приходится 13 копеек прибыли.

Рентабельности капитала, рассчитанная по чистой прибыли, положительна и составляет 0,08 копеек. Ни один из показателей не является рентабельным. На 1 рубль затрат по собственному капиталу приходится 0,1 копейка прибыли, по основному капиталу – 0,5 копейки прибыли.

В целом же можно сделать вывод, что предприятие по прибыли от продаж является рентабельным в отчетном году.

Слайд 24Оценка финансовой устойчивости предприятия

Чтобы оценить степень финансовой устойчивости необходимо рассчитать следующие показатели:

1.Коэффициент

Оценка финансовой устойчивости предприятия

Чтобы оценить степень финансовой устойчивости необходимо рассчитать следующие показатели:

1.Коэффициент

Кф.а. = Собственный капитал / Валюта баланса, нормативное значение должно быть больше 0,5 (14)

Кф.а.н.г. = 115097 / 184948 = 0,62

Кф.а..к.г. = 115259 / 213078 = 0,54

Данный коэффициент соответствует нормативному значению финансово устойчивым.

2. Коэффициент финансовой зависимости = заемный капитал / валюта баланса ; в норме этот коэффициент должен быть меньше 0,5.(13)

К ф.з.н.г.. = 69851 / 184948 = 0,38

К ф.з.к.г. = 97819 / 213078 = 0,46

Данный коэффициент соответствует нормативным значениям. Он говорит о том, что финансовая зависимость предприятия находится в норме.

3. Коэффициент финансового риска = заемный капитал / собственный капитал; должен быть меньше единицы. (14)

К ф.р. н.г. = 69851/ 115097 = 0,61

К ф.р. к.г.. = 97819 / 115259 = 0,85

Коэффициент финансового риска на начало и конец года соответствует нормативным значениям. Это оценивается положительно.

Динамика коэффициентов финансовой устойчивости

В целом, предприятие фининсовоустойчиво.

Слайд 25Анализ платежеспособности предприятия на основе показателей ликвидности баланса.

Первая группа (А1) включает в

Анализ платежеспособности предприятия на основе показателей ликвидности баланса.

Первая группа (А1) включает в

Группа (П1) - наиболее срочные обязательства (кредиторская задолженность и кредиты банка, сроки возврата которых наступили); группа (П2) -среднесрочные обязательства (краткосрочные кредиты банка);группа (ПЗ) -долгосрочные кредиты банка и займы; группа (П4)- собственный капитал, находящийся постоянно в распоряжении предприятия. Баланс считается абсолютно ликвидным, если: А1 > П1; А2 > П2; A3 > ПЗ; А4 < П4 Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции в структуре баланса и его ликвидности.

показатели ликвидности баланса на начало года:

Баланс абсолютно ликвидный, если:

А1 > П1, А2 > П2, А3 > П3, А4 < П4.

Как видно из таблицы А1<П1;А2>П2;А3>П3;А4<П4

показатели ликвидности баланса на конец года:

Согласно таблицам : А1<П1;А2>П2;А3>П3;А4<П4

Как на начало, так и на конец года в краткосрочном периоде долги погасятся, хотя проблемы с ликвидностью есть - А1<П1 .

Слайд 26Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели:

1. Коэффициент текущей ликвидности

Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели:

1. Коэффициент текущей ликвидности

К т.л. н.г. = 142432 / 69722 = 2,04

К т.л. к. г. = 186924 / 97646 = 1,91

2. Коэффициент быстрой ликвидности - отношение ликвидных средств первых двух групп к общей сумме краткосрочных долгов предприятия. Нормативное значение должно быть больше 1.

К б.л. н.г. = 126888/ 69722 = 1,82

К б.л. к.г.. = 174605/ 97646 = 1,79

3. Коэффициент абсолютной ликвидности определяется отношением ликвидных средств первой группы ко всей сумме краткосрочных долгов предприятия (III раздел пассива баланса). Нормативное значение должно быть больше 0,2

К а.л. н.г. = 23671 / 69722 = 0,34

К а.л. к.г. = 27883 / 97646 = 0,29

динамика коэффициентов ликвидности

Все коэффициенты ликвидности, кроме текущей на конец года, соответствует нормативным значениям. Это свидетельствует о том, что предприятие не абсолютно ликвидное,.

Структура документа Excel

Структура документа Excel Городской пляж ОАО «Оазис»

Городской пляж ОАО «Оазис» Компьютерные презентации

Компьютерные презентации Презентация на тему Неправильное питание

Презентация на тему Неправильное питание Презентация проектов. Рекламное агентство Креативное бюро Секрет успеха

Презентация проектов. Рекламное агентство Креативное бюро Секрет успеха Михайлова Татьяна Николаевна

Михайлова Татьяна Николаевна Today Learning language

Today Learning language Русская народная вышивка

Русская народная вышивка Золотые руки

Золотые руки Обеспечение карьерного роста в образовательном учреждении

Обеспечение карьерного роста в образовательном учреждении Kids Clothing Ramraj Cotton

Kids Clothing Ramraj Cotton Портфолио учителя

Портфолио учителя Опыт взаимодействия Педагогического STEM-парка и Курского государственного университета

Опыт взаимодействия Педагогического STEM-парка и Курского государственного университета Какую профессию выбрать?

Какую профессию выбрать? Составление текста из предложений

Составление текста из предложений Разработка модельного комплекта для изготовления отливки детали в песчано-глинистой форме

Разработка модельного комплекта для изготовления отливки детали в песчано-глинистой форме VoiceBase.com

VoiceBase.com 6 grudnia Mikołaja

6 grudnia Mikołaja Калининград

Калининград Klassifikatsia_elektropotrebiteley_i_po_stepeni_ikh_nadyozhnosti

Klassifikatsia_elektropotrebiteley_i_po_stepeni_ikh_nadyozhnosti Об организации и объеме оказания лечебной и реабилитационной помощи в государственных наркологических учреждениях Санкт–Пе

Об организации и объеме оказания лечебной и реабилитационной помощи в государственных наркологических учреждениях Санкт–Пе Итоги второго (краевого) этапа ИСО

Итоги второго (краевого) этапа ИСО General anatomy of the опорно-impellent device

General anatomy of the опорно-impellent device Место стратегического управления в общей системе менеджмента и управления предприятием

Место стратегического управления в общей системе менеджмента и управления предприятием Пожары и взрывы

Пожары и взрывы Инновационная политика в Европе: Опыт и уроки европейских инновационных проектов Trendchart и Scoreboard, задачи на будущее Клэр Наувелаер

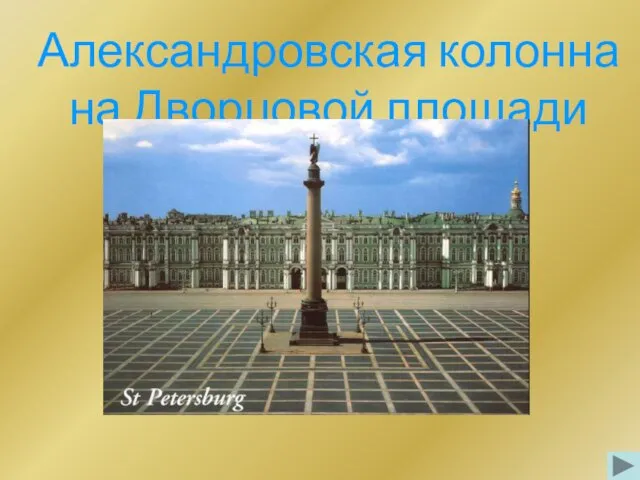

Инновационная политика в Европе: Опыт и уроки европейских инновационных проектов Trendchart и Scoreboard, задачи на будущее Клэр Наувелаер Александровская колонна на Дворцовой площади

Александровская колонна на Дворцовой площади Татарский танец

Татарский танец