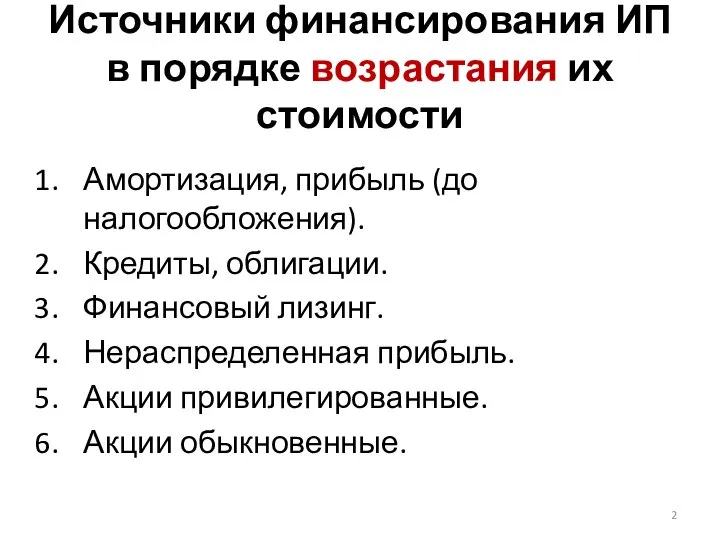

Слайд 2Источники финансирования ИП в порядке возрастания их стоимости

Амортизация, прибыль (до налогообложения).

Кредиты, облигации.

Финансовый

лизинг.

Нераспределенная прибыль.

Акции привилегированные.

Акции обыкновенные.

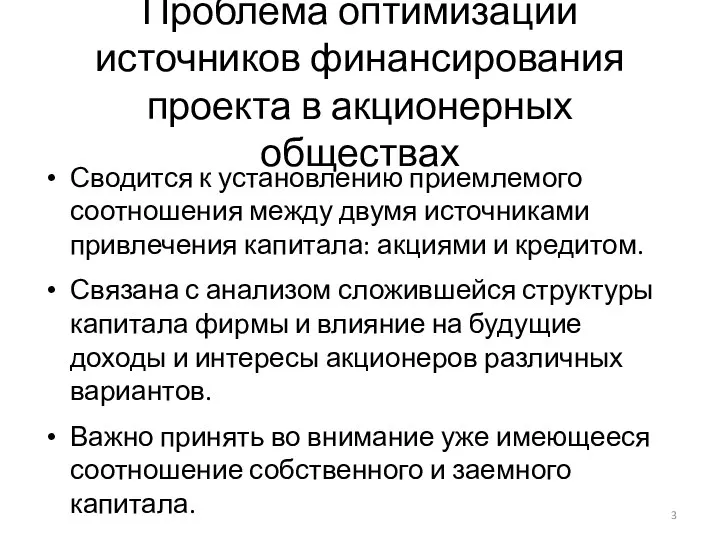

Слайд 3Проблема оптимизации источников финансирования проекта в акционерных обществах

Сводится к установлению приемлемого соотношения

между двумя источниками привлечения капитала: акциями и кредитом.

Связана с анализом сложившейся структуры капитала фирмы и влияние на будущие доходы и интересы акционеров различных вариантов.

Важно принять во внимание уже имеющееся соотношение собственного и заемного капитала.

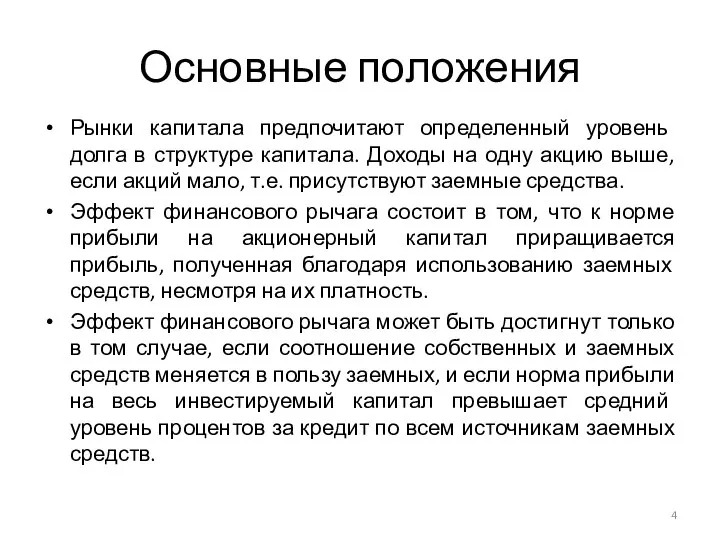

Слайд 4Основные положения

Рынки капитала предпочитают определенный уровень долга в структуре капитала. Доходы на

одну акцию выше, если акций мало, т.е. присутствуют заемные средства.

Эффект финансового рычага состоит в том, что к норме прибыли на акционерный капитал приращивается прибыль, полученная благодаря использованию заемных средств, несмотря на их платность.

Эффект финансового рычага может быть достигнут только в том случае, если соотношение собственных и заемных средств меняется в пользу заемных, и если норма прибыли на весь инвестируемый капитал превышает средний уровень процентов за кредит по всем источникам заемных средств.

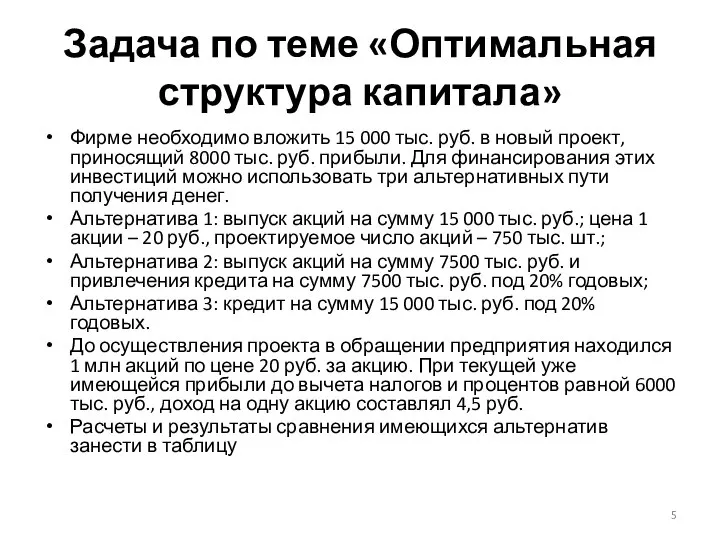

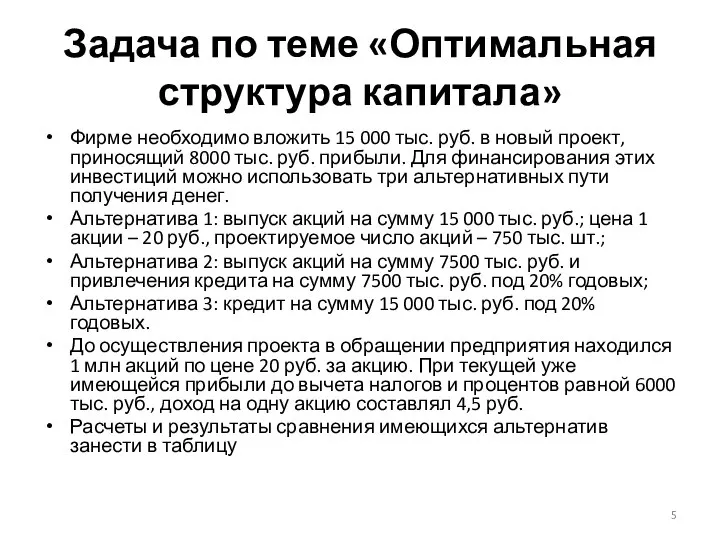

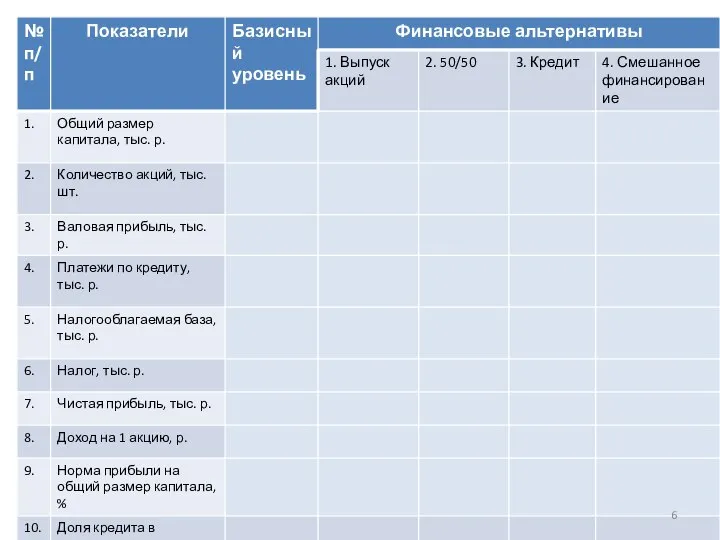

Слайд 5Задача по теме «Оптимальная структура капитала»

Фирме необходимо вложить 15 000 тыс. руб. в

новый проект, приносящий 8000 тыс. руб. прибыли. Для финансирования этих инвестиций можно использовать три альтернативных пути получения денег.

Альтернатива 1: выпуск акций на сумму 15 000 тыс. руб.; цена 1 акции – 20 руб., проектируемое число акций – 750 тыс. шт.;

Альтернатива 2: выпуск акций на сумму 7500 тыс. руб. и привлечения кредита на сумму 7500 тыс. руб. под 20% годовых;

Альтернатива 3: кредит на сумму 15 000 тыс. руб. под 20% годовых.

До осуществления проекта в обращении предприятия находился 1 млн акций по цене 20 руб. за акцию. При текущей уже имеющейся прибыли до вычета налогов и процентов равной 6000 тыс. руб., доход на одну акцию составлял 4,5 руб.

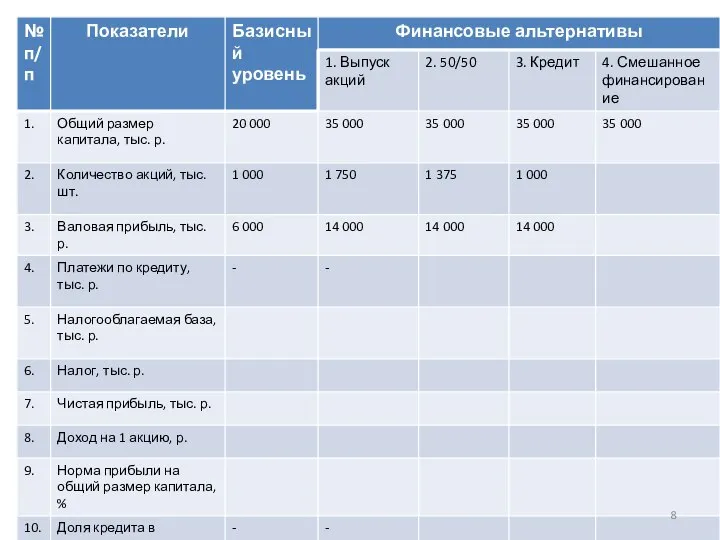

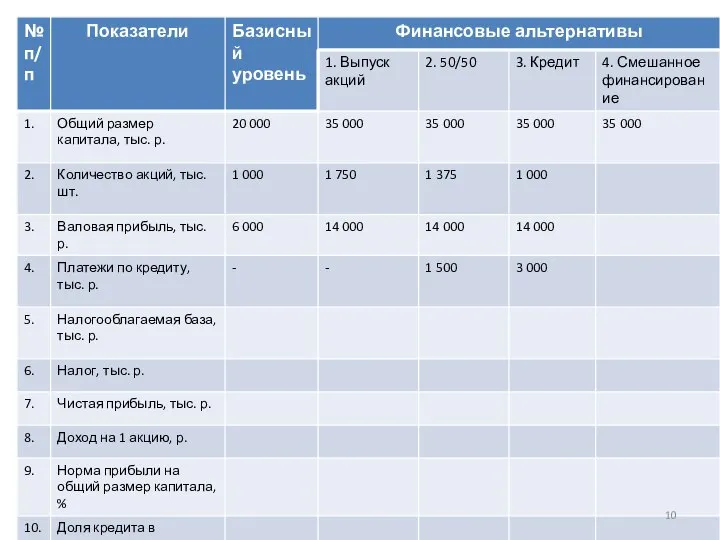

Расчеты и результаты сравнения имеющихся альтернатив занести в таблицу

Слайд 7Строка 1, 2, 3: количество акций

Строки 1, 3 заполняем в соответствии с

условием задачи.

Количество акций находится в зависимости от варианта финансирования. Например, при 100% финансировании проекта за счет акций, надо общую необходимую сумму поделить на стоимость 1 акции.

Проверяем:

Слайд 9Строка 4: платежи по кредиту

Эта строка заполняется для вариантов, где появляется кредит

(50/50 и 100% кредит)

Берем указанный в условии задачи процент по кредиту от той суммы, что берем в кредит.

Проверяем:

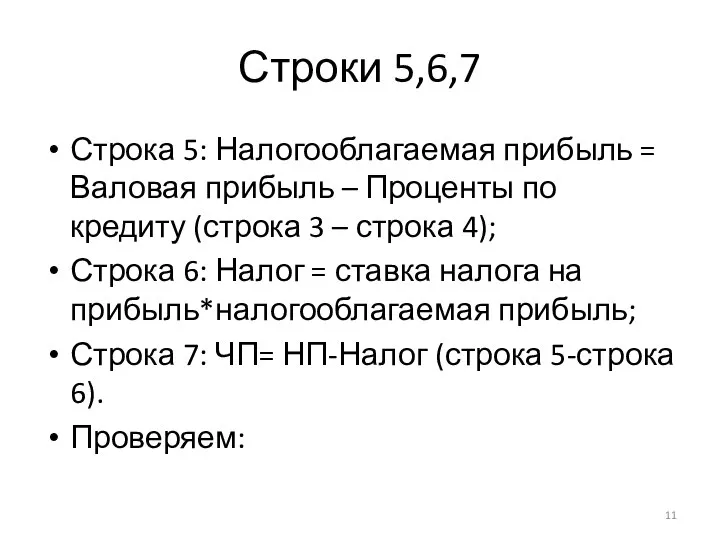

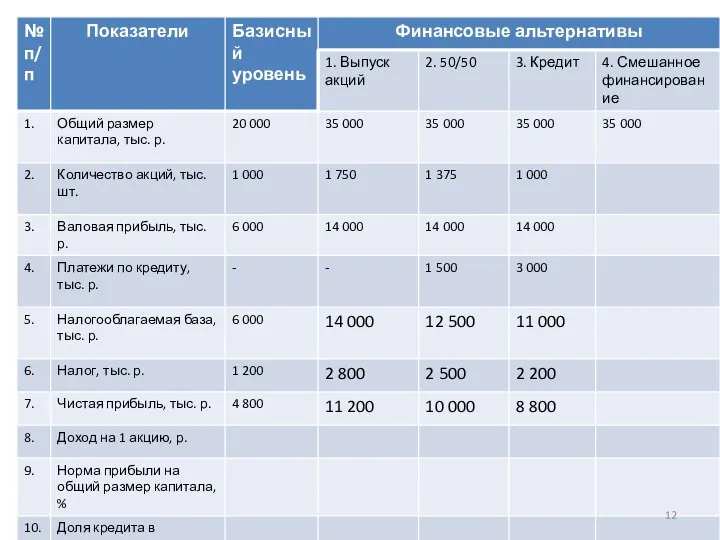

Слайд 11Строки 5,6,7

Строка 5: Налогооблагаемая прибыль = Валовая прибыль – Проценты по кредиту

(строка 3 – строка 4);

Строка 6: Налог = ставка налога на прибыль*налогооблагаемая прибыль;

Строка 7: ЧП= НП-Налог (строка 5-строка 6).

Проверяем:

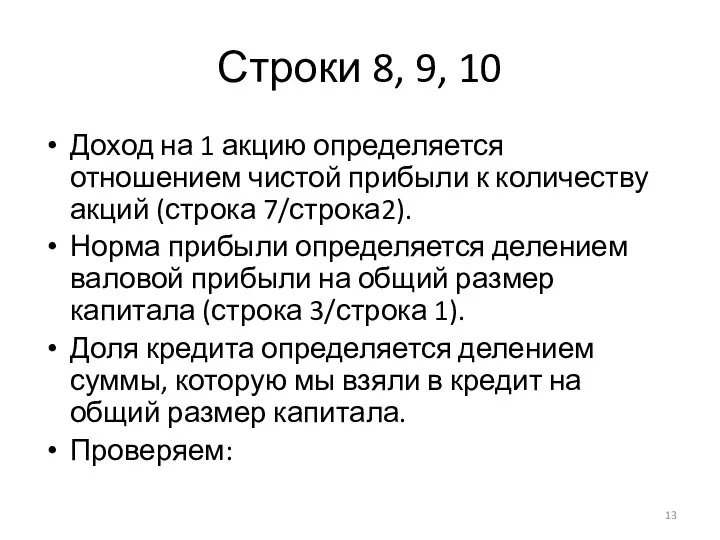

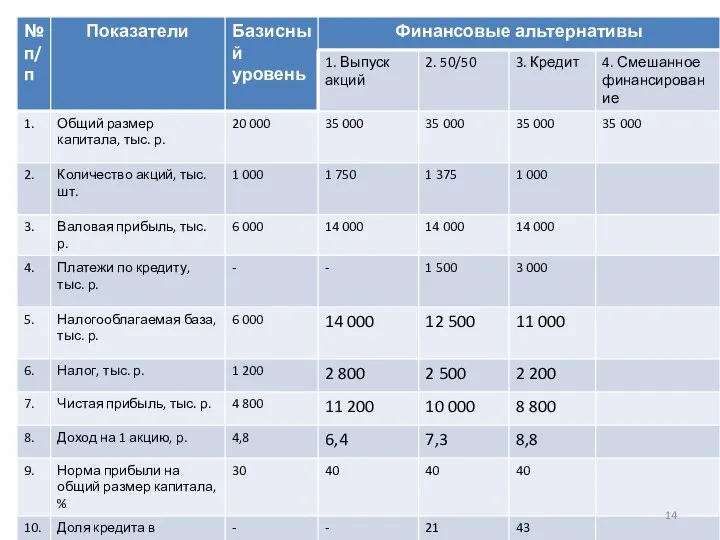

Слайд 13Строки 8, 9, 10

Доход на 1 акцию определяется отношением чистой прибыли к

количеству акций (строка 7/строка2).

Норма прибыли определяется делением валовой прибыли на общий размер капитала (строка 3/строка 1).

Доля кредита определяется делением суммы, которую мы взяли в кредит на общий размер капитала.

Проверяем:

Слайд 15

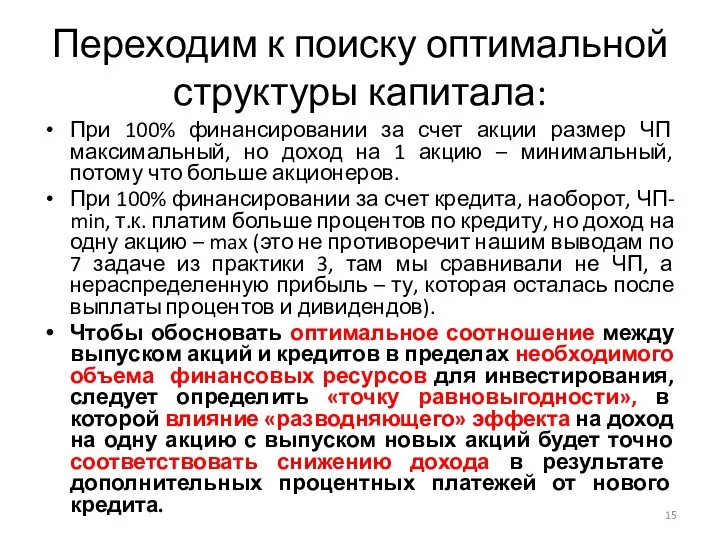

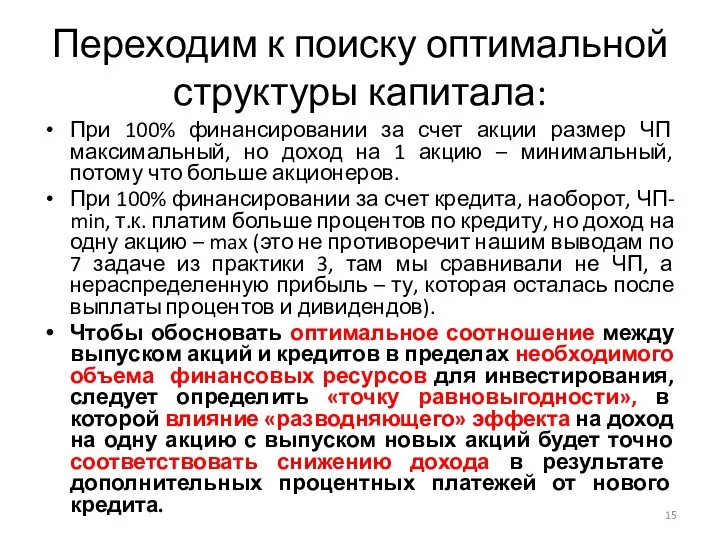

Переходим к поиску оптимальной структуры капитала:

При 100% финансировании за счет акции размер

ЧП максимальный, но доход на 1 акцию – минимальный, потому что больше акционеров.

При 100% финансировании за счет кредита, наоборот, ЧП- min, т.к. платим больше процентов по кредиту, но доход на одну акцию – max (это не противоречит нашим выводам по 7 задаче из практики 3, там мы сравнивали не ЧП, а нераспределенную прибыль – ту, которая осталась после выплаты процентов и дивидендов).

Чтобы обосновать оптимальное соотношение между выпуском акций и кредитов в пределах необходимого объема финансовых ресурсов для инвестирования, следует определить «точку равновыгодности», в которой влияние «разводняющего» эффекта на доход на одну акцию с выпуском новых акций будет точно соответствовать снижению дохода в результате дополнительных процентных платежей от нового кредита.

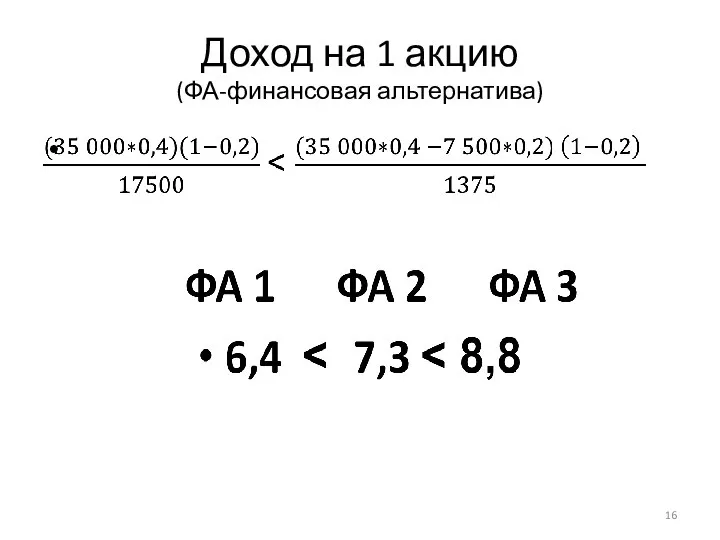

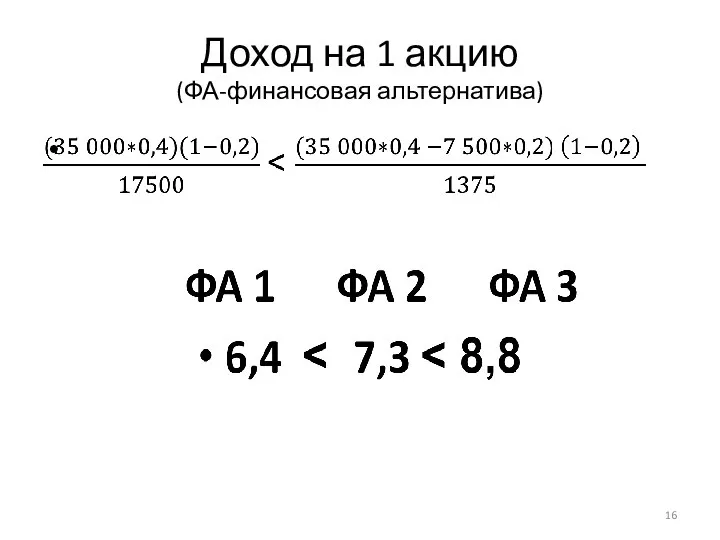

Слайд 16Доход на 1 акцию

(ФА-финансовая альтернатива)

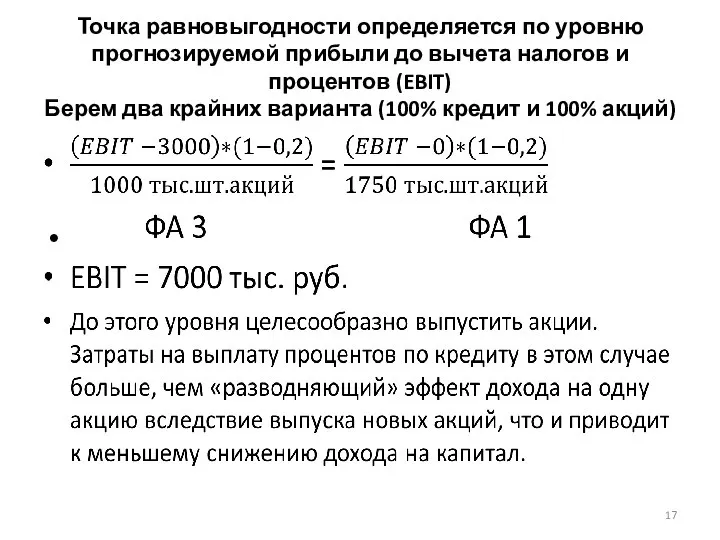

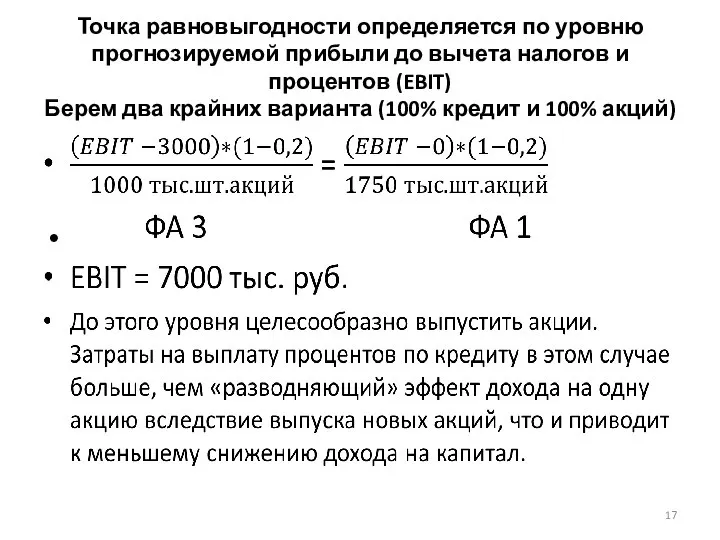

Слайд 17Точка равновыгодности определяется по уровню прогнозируемой прибыли до вычета налогов и процентов

(EBIT)

Берем два крайних варианта (100% кредит и 100% акций)

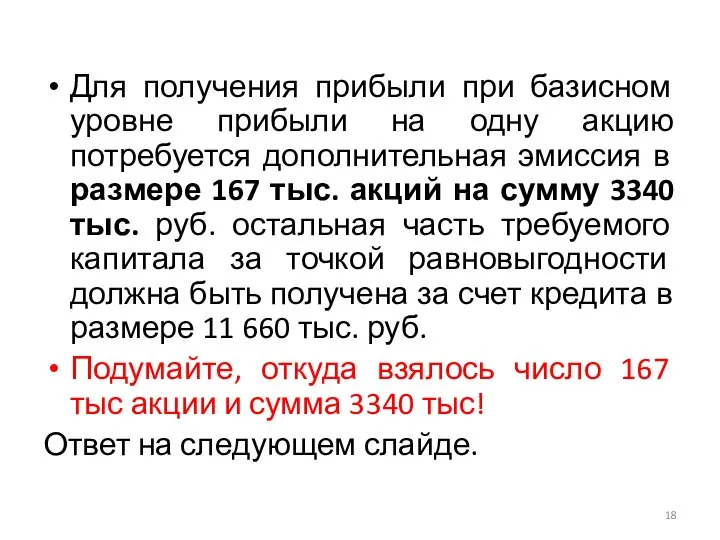

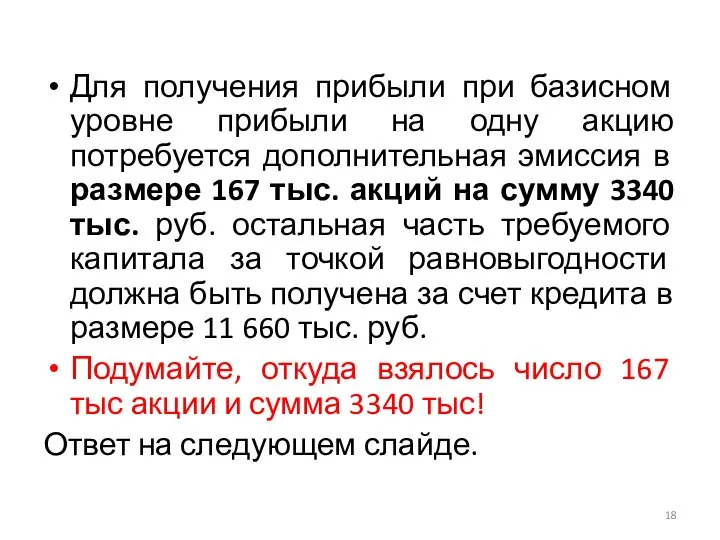

Слайд 18Для получения прибыли при базисном уровне прибыли на одну акцию потребуется дополнительная

эмиссия в размере 167 тыс. акций на сумму 3340 тыс. руб. остальная часть требуемого капитала за точкой равновыгодности должна быть получена за счет кредита в размере 11 660 тыс. руб.

Подумайте, откуда взялось число 167 тыс акции и сумма 3340 тыс!

Ответ на следующем слайде.

Слайд 19Объяснение

Дело в том, что прибыли в 6000 тыс. руб. соответствует 1000 акций

(по условию). Соответственно, нам надо узнать какому числу акций будет соответствовать прибыль в 7000 тыс. руб. (мы нашли ее на слайде 18, и именно этот размер прибыли является точкой равновыгодности).

Надо составить пропорцию:

1000 – 6000

Х - 7000

Искомое количество акций 1167 тыс. (округляем до целого числа), 1000 тыс. уже есть, значит довыпустить надо 167 тыс.

167 тыс. акции по цене 20 р за шт = 3340 тыс. руб. именно на эту сумму надо выпустить акции, а на оставшуюся сумму ( 15 000 – 3340) возьмем кредит. Таким образом из 15000 тыс. руб. 22% мы финансируем за счет дополнительного собственного капитала, а 78 % - за счет заемных средств.

Заполняем таблицу.

Слайд 21Далее для последнего столбца выполняем те же расчеты, что и ранее.

Проверяем:

Слайд 23Резюме

В процессе ТЭО проекта можно добиться такой структуры финансирования, при которой средний

процент за пользование капиталом становится наименьшим, а доходы на акцию – наибольшими. Необходимо проследить связь затрат на привлечение инвестиций, уровня эффективности в различных формах проявления, в том числе уровня дохода, и, наконец, размера дохода на собственный капитал и на одну акцию.

Модернизация технической базы (машинных дворов) и ремонтных мастерских сельскохозяйственных предприятий и других агропромышле

Модернизация технической базы (машинных дворов) и ремонтных мастерских сельскохозяйственных предприятий и других агропромышле Пәндері кестесі

Пәндері кестесі O_svyatykh_lyudyakh

O_svyatykh_lyudyakh Управление введением ФГОСна школьном уровне(на примере МОУ Академический лицей г.Томска)

Управление введением ФГОСна школьном уровне(на примере МОУ Академический лицей г.Томска) СО НКО Республики Мордовия: Точки роста в меняющейся культурной среде

СО НКО Республики Мордовия: Точки роста в меняющейся культурной среде "555"

"555" С Новым Годом! Пусть Новый 2022–ой принесет гармонию и счастье

С Новым Годом! Пусть Новый 2022–ой принесет гармонию и счастье Mari El and Scotland

Mari El and Scotland  Вербальное и невербальное общение

Вербальное и невербальное общение Теле2. Шаблон

Теле2. Шаблон Воронежская государственная медицинская академия им. Н.Н. Бурденко УЧЁНЫЙ СОВЕТ29.06.2011 г.

Воронежская государственная медицинская академия им. Н.Н. Бурденко УЧЁНЫЙ СОВЕТ29.06.2011 г. Презентация на тему "Взаимодействие классного руководителя с учителями – предметниками" - скачать презентации по Педагогике

Презентация на тему "Взаимодействие классного руководителя с учителями – предметниками" - скачать презентации по Педагогике Легенды озера Воже

Легенды озера Воже КАК НАШИ ПРЕДКИ ВСТРЕЧАЛИ НАЧАЛО НОВОГО ГОДА

КАК НАШИ ПРЕДКИ ВСТРЕЧАЛИ НАЧАЛО НОВОГО ГОДА Вторая мировая война

Вторая мировая война Социально-бытовая ориентировка

Социально-бытовая ориентировка СПОСОБЫ ВЫРАЖЕНИЯ АГРЕССИИ

СПОСОБЫ ВЫРАЖЕНИЯ АГРЕССИИ Электронная почта

Электронная почта  Механизм формирования заработной платы

Механизм формирования заработной платы «Успешная профориентация – успешная жизнь» ( мастер-класс)

«Успешная профориентация – успешная жизнь» ( мастер-класс) Индустрия аутсорсинга: тренды 2010 года

Индустрия аутсорсинга: тренды 2010 года Организация работы пилорамы

Организация работы пилорамы Компьютерная графика

Компьютерная графика 65-летию Победы посвящается…

65-летию Победы посвящается… Научно – методическое портфолио педагога как условие его профессионального становления

Научно – методическое портфолио педагога как условие его профессионального становления Морской бой

Морской бой Всего предлагается 82 вида задач.

Всего предлагается 82 вида задач. Требования к современной подготовке управленцев

Требования к современной подготовке управленцев