Содержание

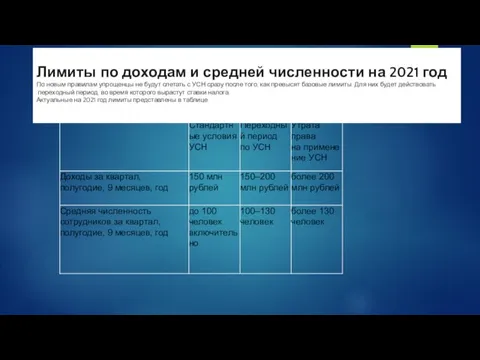

- 2. Лимиты по доходам и средней численности на 2021 год По новым правилам упрощенцы не будут слетать

- 3. лимиты, по стандартным правилам: Доходы налогоплательщика определяются в соответствии со ст. 346.15 и подп. 1, 3

- 4. В 2021 году для УСН начал действовать новый коэффициент дефлятор — 1,032. Сначала предполагалось, что на

- 5. Стандартные условия УСН До тех пор, пока доходы налогоплательщика не превысят 150 млн рублей и средняя

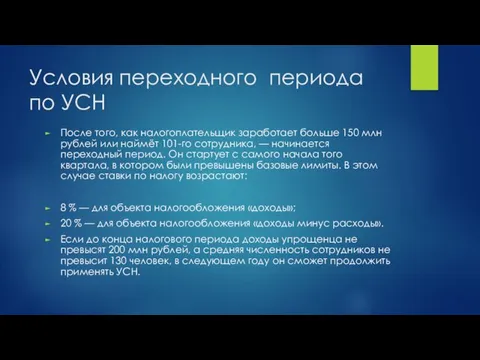

- 6. Условия переходного периода по УСН После того, как налогоплательщик заработает больше 150 млн рублей или наймёт

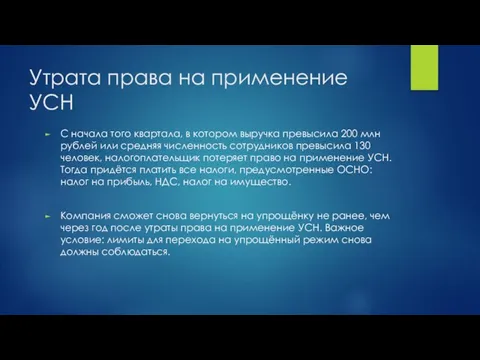

- 7. Утрата права на применение УСН С начала того квартала, в котором выручка превысила 200 млн рублей

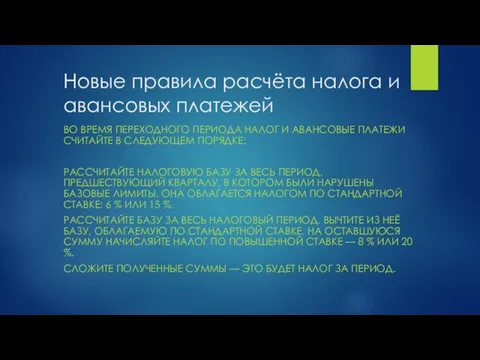

- 8. Новые правила расчёта налога и авансовых платежей ВО ВРЕМЯ ПЕРЕХОДНОГО ПЕРИОДА НАЛОГ И АВАНСОВЫЕ ПЛАТЕЖИ СЧИТАЙТЕ

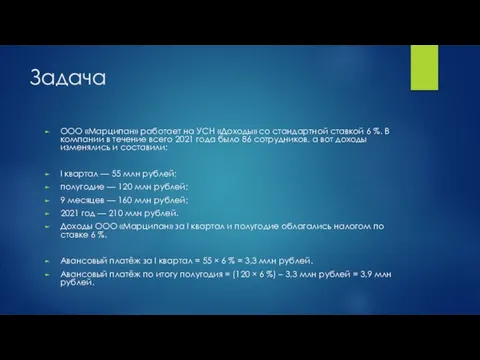

- 9. Задача ООО «Марципан» работает на УСН «Доходы» со стандартной ставкой 6 %. В компании в течение

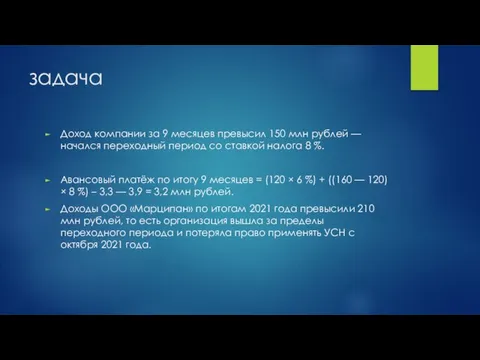

- 10. задача Доход компании за 9 месяцев превысил 150 млн рублей — начался переходный период со ставкой

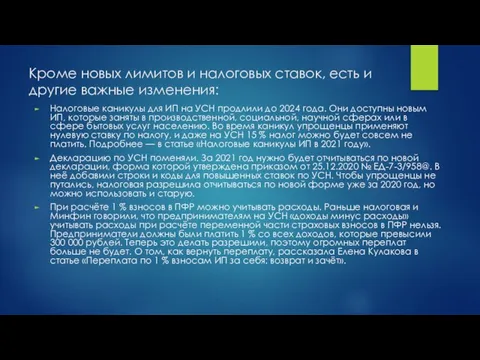

- 11. Кроме новых лимитов и налоговых ставок, есть и другие важные изменения: Налоговые каникулы для ИП на

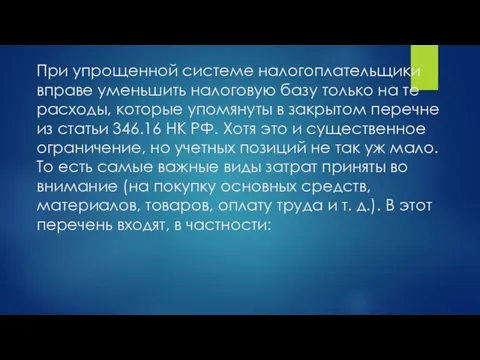

- 12. При упрощенной системе налогоплательщики вправе уменьшить налоговую базу только на те расходы, которые упомянуты в закрытом

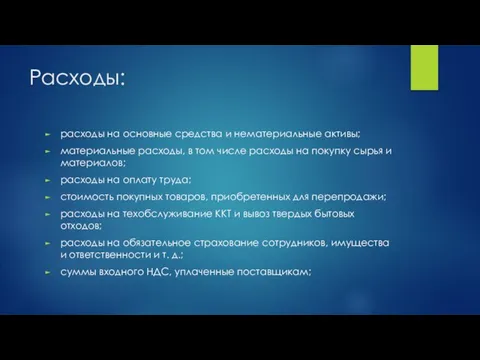

- 13. Расходы: расходы на основные средства и нематериальные активы; материальные расходы, в том числе расходы на покупку

- 14. расходы другие налоги, сборы и страховые взносы, уплаченные в соответствии с законодательством. Исключение – сам единый

- 15. Расходы надо подтвердить документально. К примеру, можно использовать: первичные учетные документы (накладные, акты и т. д.);

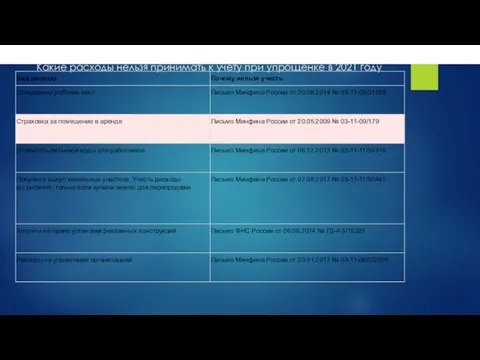

- 16. Какие расходы нельзя принимать к учету при упрощенке в 2021 году Таблица 2. Расходы, которые не

- 17. Какие налоги ИП на УСН не должен платить в 2021 году Предприниматели на УСН получили освобождение

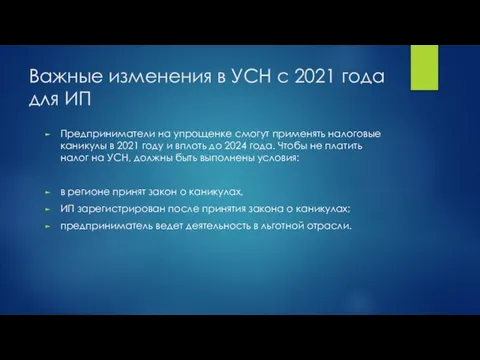

- 18. Важные изменения в УСН с 2021 года для ИП Предприниматели на упрощенке смогут применять налоговые каникулы

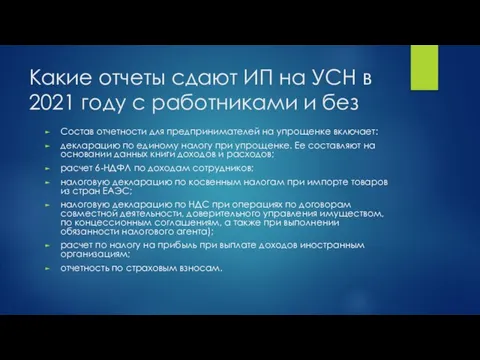

- 19. Какие отчеты сдают ИП на УСН в 2021 году с работниками и без Состав отчетности для

- 20. 2. Особенности бухгалтерского учета на малых предприятиях

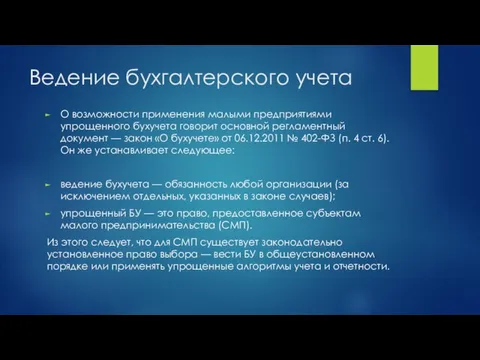

- 21. Ведение бухгалтерского учета О возможности применения малыми предприятиями упрощенного бухучета говорит основной регламентный документ — закон

- 22. Упрощенный Бухгалтерский учет — это система формирования документированной систематизированной информации об учетных объектах, освобожденная от отдельных

- 23. К малому бизнесу хозяйственные общества и партнерства; производственные и потребкооперативы; КФХ (крестьянско-фермерские хозяйства); ИП. При этом

- 24. Применение упрощенного бухучета для субъектов малого бизнеса недоступно, если не выполняется одно из следующих условий: должно

- 25. С 2016 года малые предприятия определяют доход, а не выручку Выручка и доход — понятия не

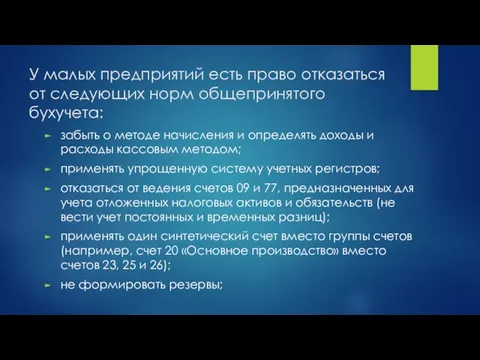

- 26. У малых предприятий есть право отказаться от следующих норм общепринятого бухучета: забыть о методе начисления и

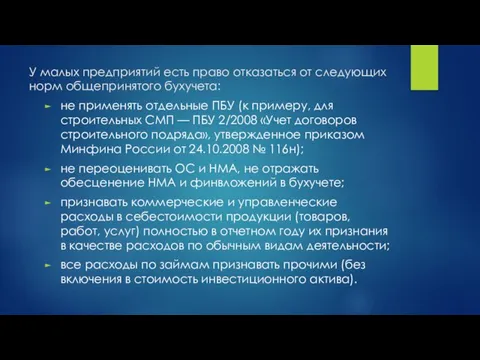

- 27. У малых предприятий есть право отказаться от следующих норм общепринятого бухучета: не применять отдельные ПБУ (к

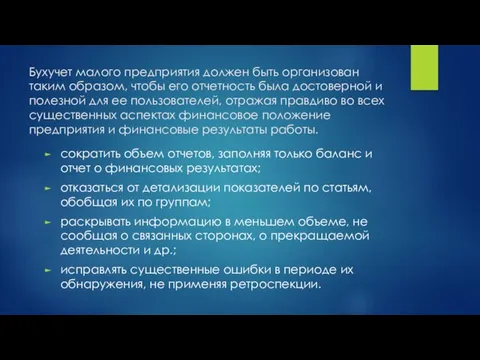

- 28. Бухучет малого предприятия должен быть организован таким образом, чтобы его отчетность была достоверной и полезной для

- 30. Скачать презентацию

25 октября - День государственного флага Донецкой Народной Республики

25 октября - День государственного флага Донецкой Народной Республики Презентация на тему ГИА 2017. Модуль ГЕОМЕТРИЯ (№13)

Презентация на тему ГИА 2017. Модуль ГЕОМЕТРИЯ (№13) Использование интегративной технологии развивающего обучения в преподавании курса физики основной школы

Использование интегративной технологии развивающего обучения в преподавании курса физики основной школы Интерьер крестьянских изб

Интерьер крестьянских изб Цели внедрения электронного акта выполненных работ

Цели внедрения электронного акта выполненных работ Открытки (3)

Открытки (3) МДШОБ Кәлпе орта мектебі

МДШОБ Кәлпе орта мектебі Кто Хочет Стать Миллионером (тест с гейм-шоу)

Кто Хочет Стать Миллионером (тест с гейм-шоу) Презентация на тему Квадратичная функция, её свойства и график

Презентация на тему Квадратичная функция, её свойства и график Презентация на тему Базисные условия поставки Инкотермс - 2000

Презентация на тему Базисные условия поставки Инкотермс - 2000  ПОРТБИЛЕТ

ПОРТБИЛЕТ Правила проведения мозгового штурма. Занятие №23 -

Правила проведения мозгового штурма. Занятие №23 - Управление

Управление Интерьерный салон Interio Terri

Интерьерный салон Interio Terri Переводчик в сфере профессиональных коммуникаций

Переводчик в сфере профессиональных коммуникаций Целое и части

Целое и части Символы России. Президент нашей страны

Символы России. Президент нашей страны ЧИСТЫЕ ПОЛИТИЧЕСКИЕ ИГРЫ

ЧИСТЫЕ ПОЛИТИЧЕСКИЕ ИГРЫ Использование плазменных технологий для переработки радиоактивных отходов в зоне Чернобыльской АЭС Гнеденко В.Г., Горячев И.В. О

Использование плазменных технологий для переработки радиоактивных отходов в зоне Чернобыльской АЭС Гнеденко В.Г., Горячев И.В. О ПЛЕНАРНЫЙ ДОКЛАД А.Ю.РоманченкоЗаместителя Руководителя Федерального агентства по печати и массовым коммуникациям22 марта 2006

ПЛЕНАРНЫЙ ДОКЛАД А.Ю.РоманченкоЗаместителя Руководителя Федерального агентства по печати и массовым коммуникациям22 марта 2006  Подарочный счёт. Бонусная программа компании MICELLIFE

Подарочный счёт. Бонусная программа компании MICELLIFE Волейбол (англ. volleyball от volley — ударять мяч с лёта и ball — мяч)

Волейбол (англ. volleyball от volley — ударять мяч с лёта и ball — мяч) Должность психолога в банковской сфере

Должность психолога в банковской сфере Мой мишка

Мой мишка Проверочная работа по теме «Вводные слова и вставные конструкции» 8кл.

Проверочная работа по теме «Вводные слова и вставные конструкции» 8кл. Распознавание эмоций на практике

Распознавание эмоций на практике Empire State Building

Empire State Building Ньютон и Лейбниц – создатели математического анализа

Ньютон и Лейбниц – создатели математического анализа