Содержание

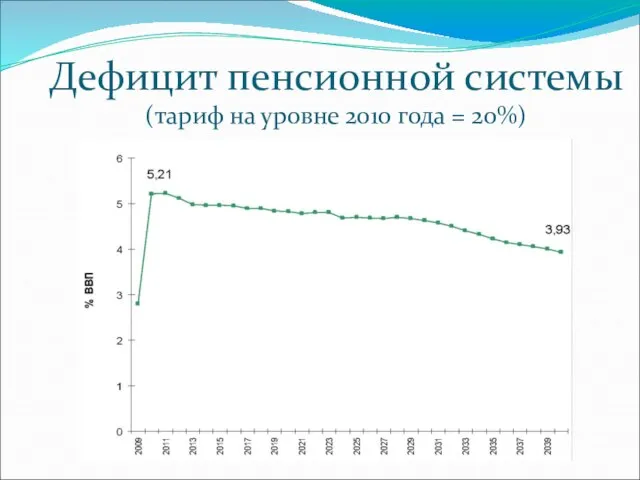

- 2. Дефицит пенсионной системы (тариф на уровне 2010 года = 20%)

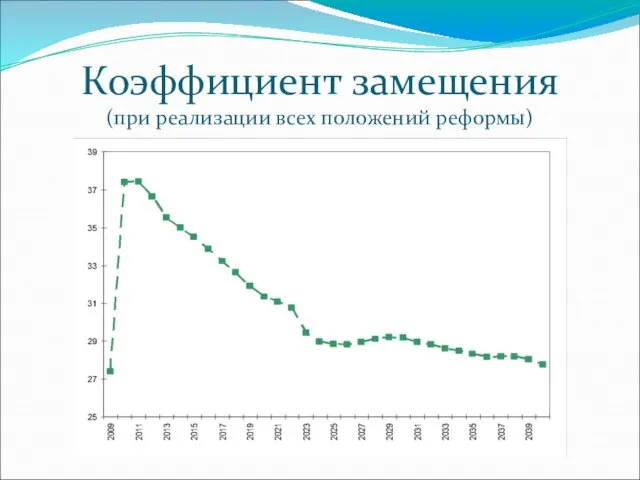

- 3. Коэффициент замещения (при реализации всех положений реформы)

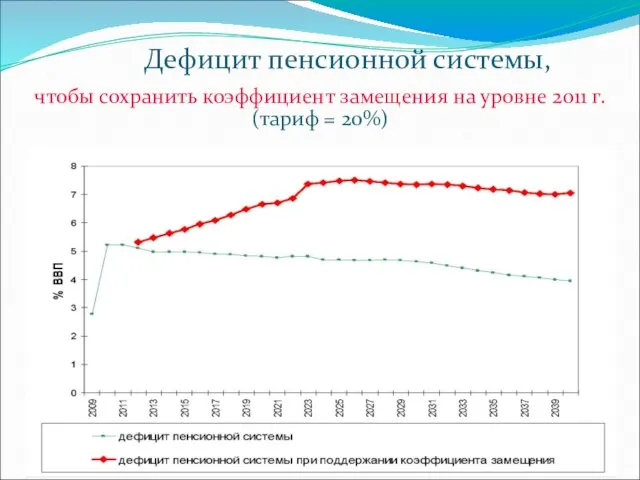

- 4. Дефицит пенсионной системы, чтобы сохранить коэффициент замещения на уровне 2011 г. (тариф = 20%)

- 5. Как сбалансировать систему? Где найти 5% ВВП в год в течение ближайших 10 лет? Можно ли

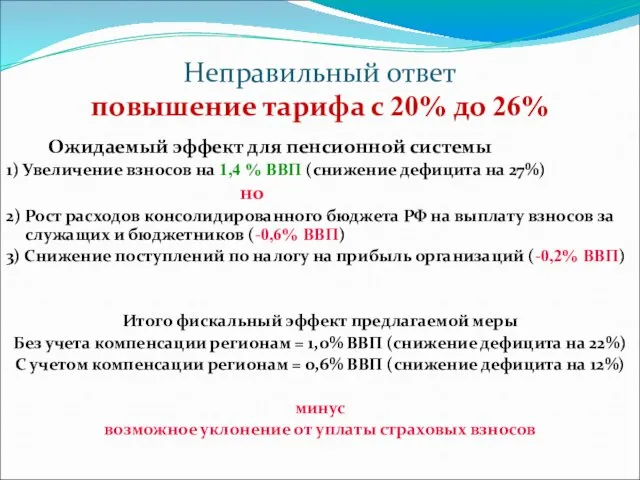

- 6. Неправильный ответ повышение тарифа с 20% до 26% Ожидаемый эффект для пенсионной системы 1) Увеличение взносов

- 7. Цена решения о повышении тарифа снижение конкурентоспособности российской экономики, снижение занятости, уход заработных плат «в тень»

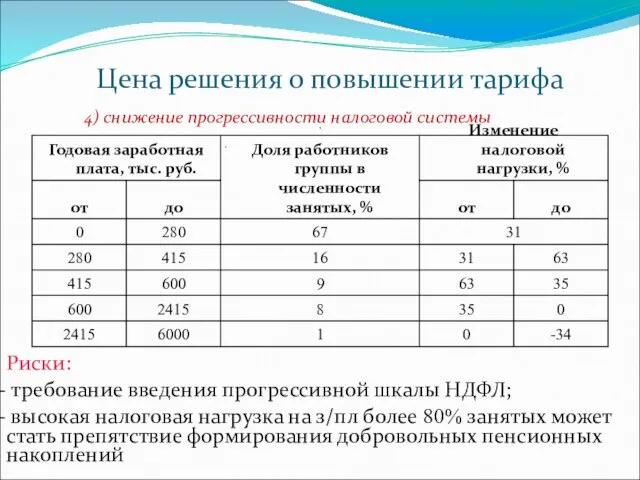

- 8. Цена решения о повышении тарифа 4) снижение прогрессивности налоговой системы Риски: требование введения прогрессивной шкалы НДФЛ;

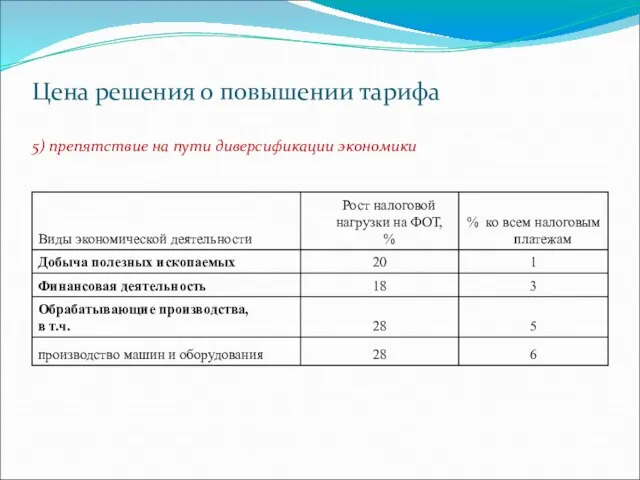

- 9. Цена решения о повышении тарифа 5) препятствие на пути диверсификации экономики

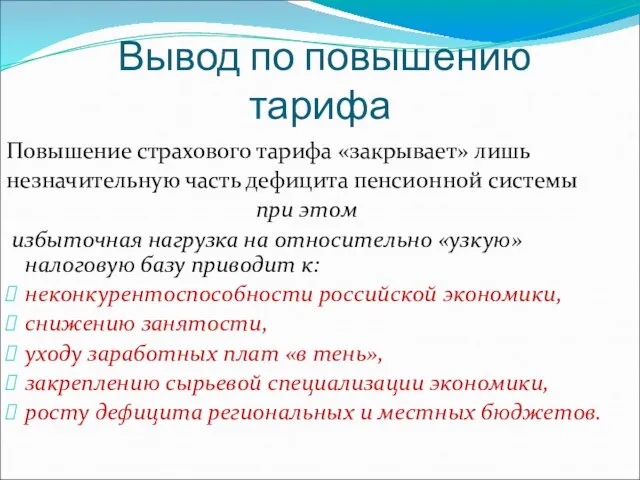

- 10. Вывод по повышению тарифа Повышение страхового тарифа «закрывает» лишь незначительную часть дефицита пенсионной системы при этом

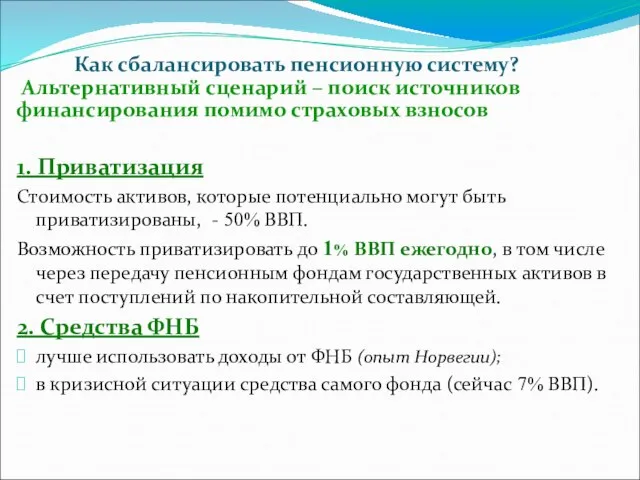

- 11. Как сбалансировать пенсионную систему? Альтернативный сценарий – поиск источников финансирования помимо страховых взносов 1. Приватизация Стоимость

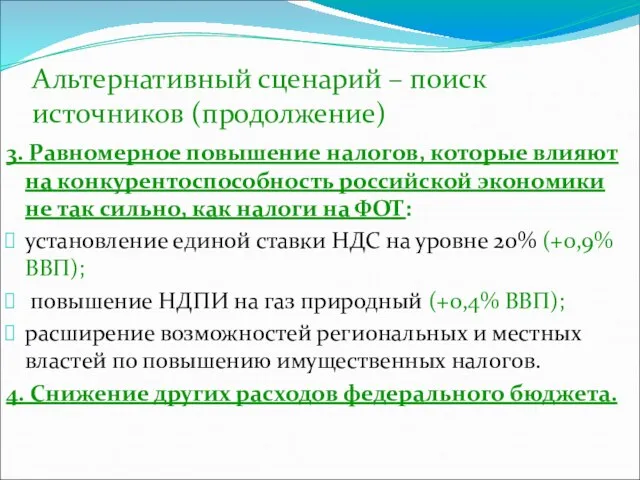

- 12. Альтернативный сценарий – поиск источников (продолжение) 3. Равномерное повышение налогов, которые влияют на конкурентоспособность российской экономики

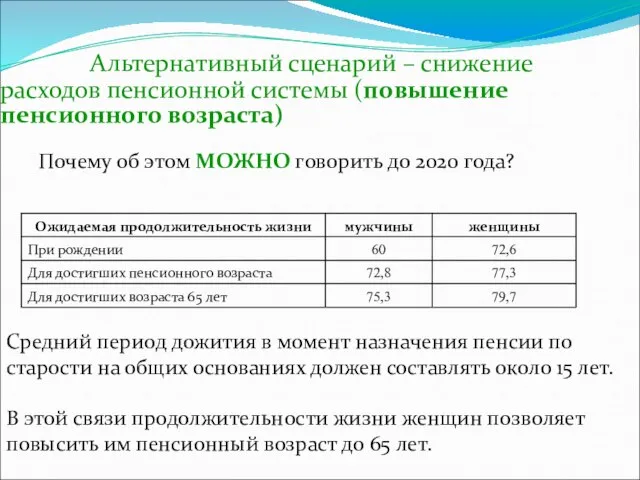

- 13. Альтернативный сценарий – снижение расходов пенсионной системы (повышение пенсионного возраста) Почему об этом МОЖНО говорить до

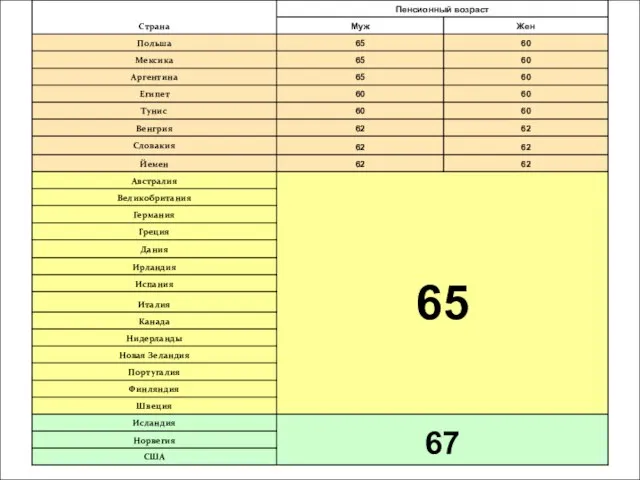

- 14. Альтернативный сценарий – повышение пенсионного возраста Почему об этом НУЖНО говорить до 2020 года? 1) Другого

- 16. Альтернативный сценарий - Повышение пенсионного возраста стимулирование добровольного более позднего выхода на пенсию Женщины старше 45

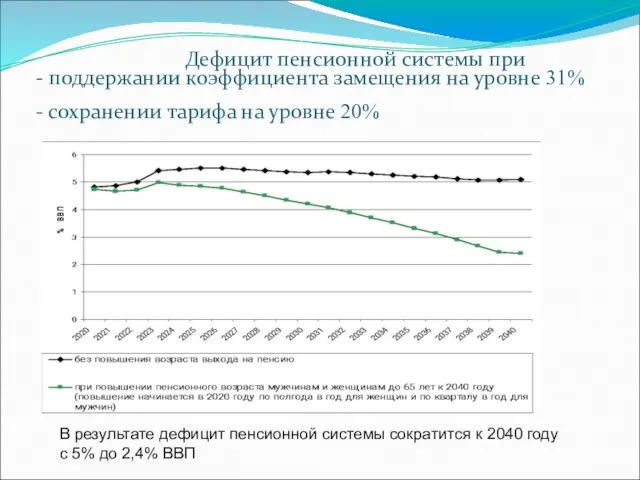

- 17. Дефицит пенсионной системы при - поддержании коэффициента замещения на уровне 31% - сохранении тарифа на уровне

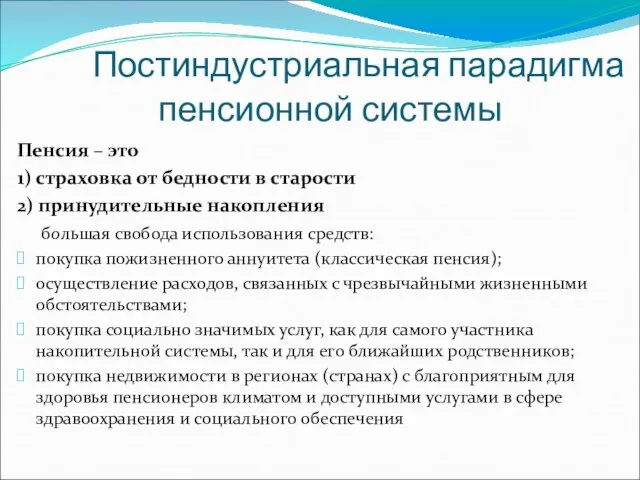

- 18. Постиндустриальная парадигма пенсионной системы Пенсия – это 1) страховка от бедности в старости 2) принудительные накопления

- 20. Скачать презентацию

Презентация на тему Образ черкесского воина в творчестве М.Ю.Лермонтова

Презентация на тему Образ черкесского воина в творчестве М.Ю.Лермонтова Презентация без названия

Презентация без названия Русская механика

Русская механика 85098d15eff741ddb056b49a74c773e6

85098d15eff741ddb056b49a74c773e6 Общественный фонд«Добровольное Общество «Милосердие»проект«Казахстан без Сирот!»

Общественный фонд«Добровольное Общество «Милосердие»проект«Казахстан без Сирот!» Олимпийские игры – символ мира и единения

Олимпийские игры – символ мира и единения Правила личной гигиены

Правила личной гигиены Предложение Группы компаний СИС для ОФИСНЫХ ЗДАНИЙ. - презентация___________________________________________________________________________________________________________________

Предложение Группы компаний СИС для ОФИСНЫХ ЗДАНИЙ. - презентация___________________________________________________________________________________________________________________ Дизайн упаковки. Темы для выпускной квалификационной работы

Дизайн упаковки. Темы для выпускной квалификационной работы Двухфакторная теория Герцберга

Двухфакторная теория Герцберга 20170225_pochvy

20170225_pochvy Компьютер и здоровье 10 класс

Компьютер и здоровье 10 класс Правила санитарии, гигиены и безопасной работы

Правила санитарии, гигиены и безопасной работы Нормативные документы. Обязанности вожатого

Нормативные документы. Обязанности вожатого Презентация на тему Темза

Презентация на тему Темза  «Беспроводные системы связи в управлении перевозочным процессом и обеспечении безопасности движения»

«Беспроводные системы связи в управлении перевозочным процессом и обеспечении безопасности движения» Презентация на тему Как вести себя дома

Презентация на тему Как вести себя дома  Криминогенные ситуации в доме, в подъезде, на улице (5 класс)

Криминогенные ситуации в доме, в подъезде, на улице (5 класс) Древние орнаменты в творчестве художников разного времени. 6 класс

Древние орнаменты в творчестве художников разного времени. 6 класс Внедрение принципов экологического менеджмента в пао ФСК ЕЭС

Внедрение принципов экологического менеджмента в пао ФСК ЕЭС Югендстиль. Возникновение и описание

Югендстиль. Возникновение и описание Хит 2009 Экзотический фрукт!

Хит 2009 Экзотический фрукт! С чего начать свое дело: бизнес-план (пошаговая инструкция: как составить бизнес-план)

С чего начать свое дело: бизнес-план (пошаговая инструкция: как составить бизнес-план) Обучение иноязычному дискурсу с применением компьютерных технологий. Темы работ

Обучение иноязычному дискурсу с применением компьютерных технологий. Темы работ Представление курса

Представление курса Зеленый материк планеты

Зеленый материк планеты ПРОЕКТЫ СТАНДАРТОВ В СИСТЕМЕ ПЕРСОНАЛЬНОГО УЧЕТА НАСЕЛЕНИЯ РОССИИ Е. В. Бойченко ЗАО «ИВЦ ИНСОФТ»

ПРОЕКТЫ СТАНДАРТОВ В СИСТЕМЕ ПЕРСОНАЛЬНОГО УЧЕТА НАСЕЛЕНИЯ РОССИИ Е. В. Бойченко ЗАО «ИВЦ ИНСОФТ» Формы отчета о самообследовании

Формы отчета о самообследовании