Содержание

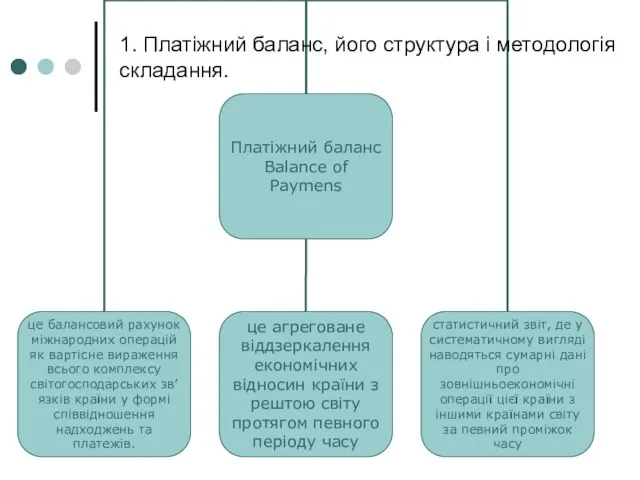

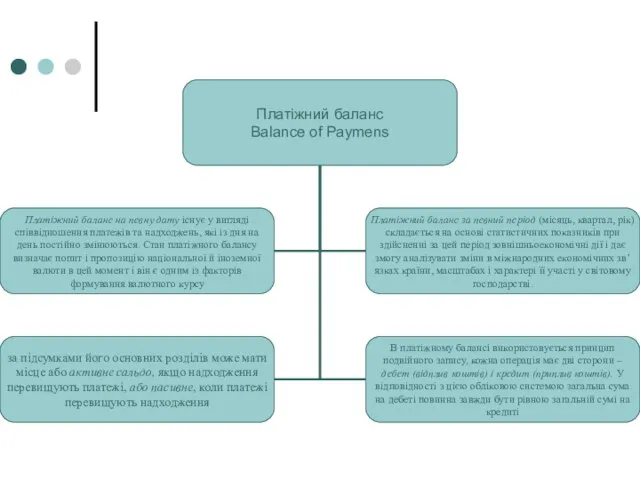

- 2. 1. Платіжний баланс, його структура і методологія складання.

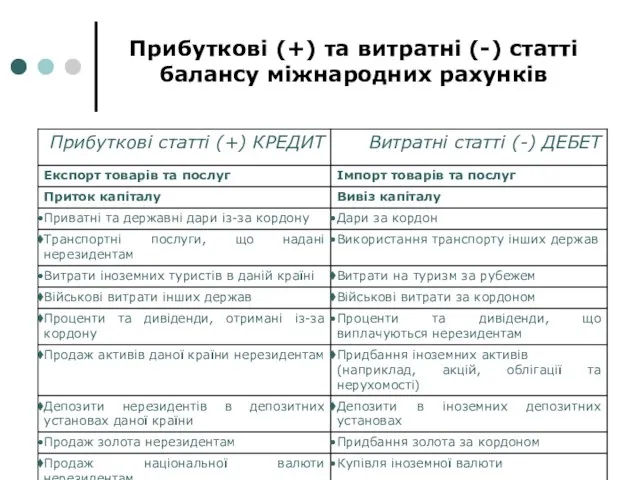

- 4. Прибуткові (+) та витратні (-) статті балансу міжнародних рахунків

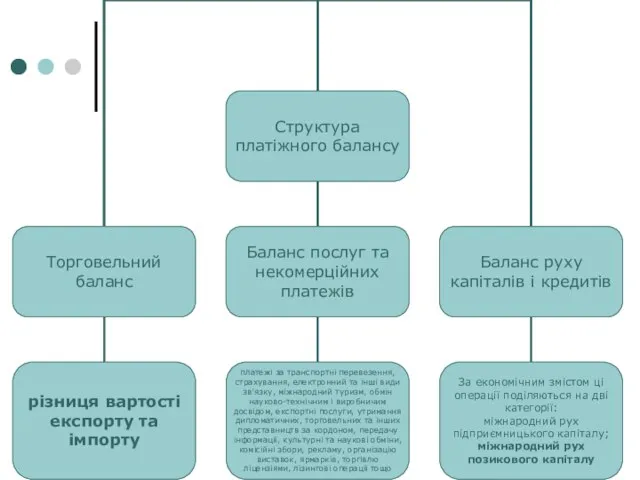

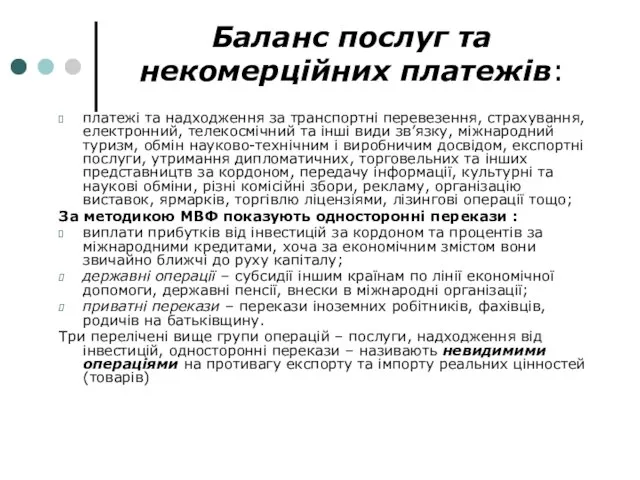

- 6. Баланс послуг та некомерційних платежів: платежі та надходження за транспортні перевезення, страхування, електронний, телекосмічний та інші

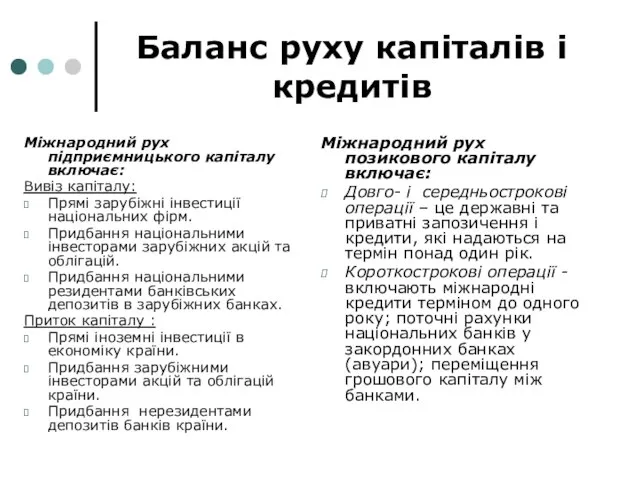

- 7. Баланс руху капіталів і кредитів Міжнародний рух підприємницького капіталу включає: Вивіз капіталу: Прямі зарубіжні інвестиції національних

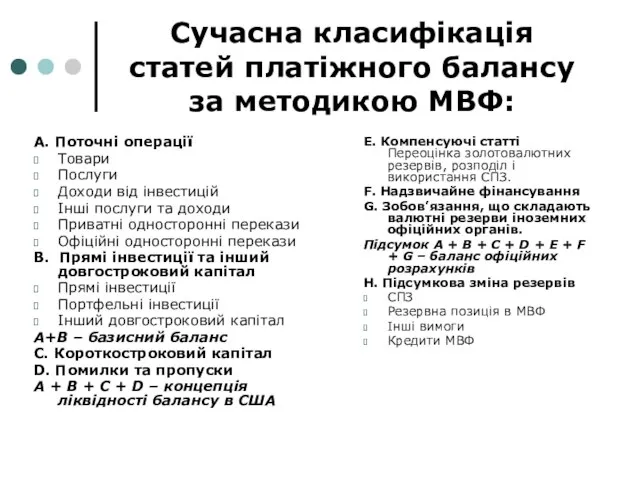

- 8. Сучасна класифікація статей платіжного балансу за методикою МВФ: А. Поточні операції Товари Послуги Доходи від інвестицій

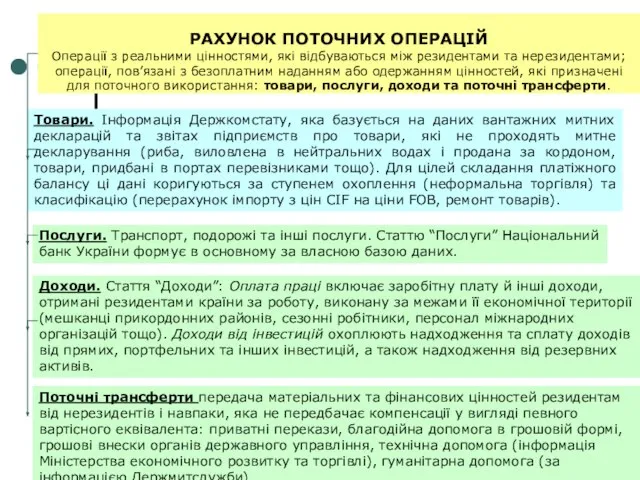

- 9. РАХУНОК ПОТОЧНИХ ОПЕРАЦІЙ Операції з реальними цінностями, які відбуваються між резидентами та нерезидентами; операції, пов’язані з

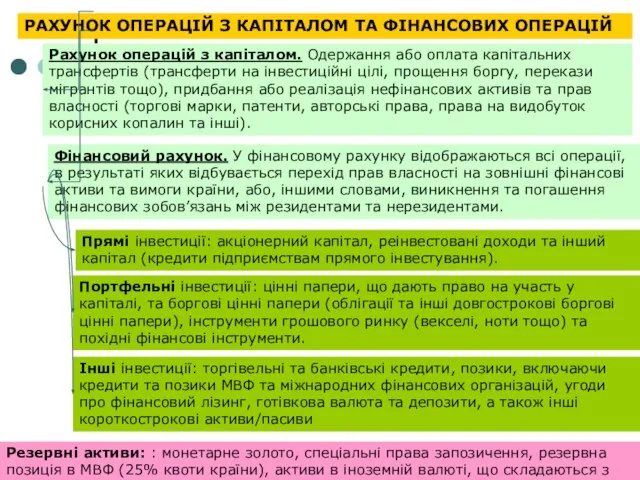

- 10. РАХУНОК ОПЕРАЦІЙ З КАПІТАЛОМ ТА ФІНАНСОВИХ ОПЕРАЦІЙ Рахунок операцій з капіталом. Одержання або оплата капітальних трансфертів

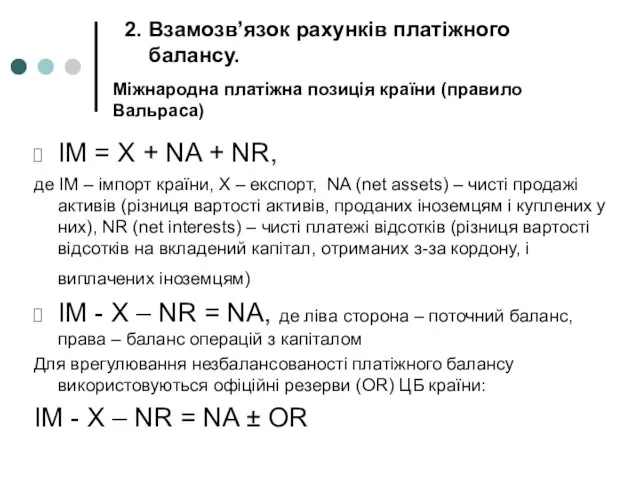

- 11. Міжнародна платіжна позиція країни (правило Вальраса) IM = X + NA + NR, де IM –

- 12. Концепції платіжного балансу Механізму потоків готівки Еластичності Абсорбційний підхід Монетарний підхід Умова Маршалла - Лернера (самостійне

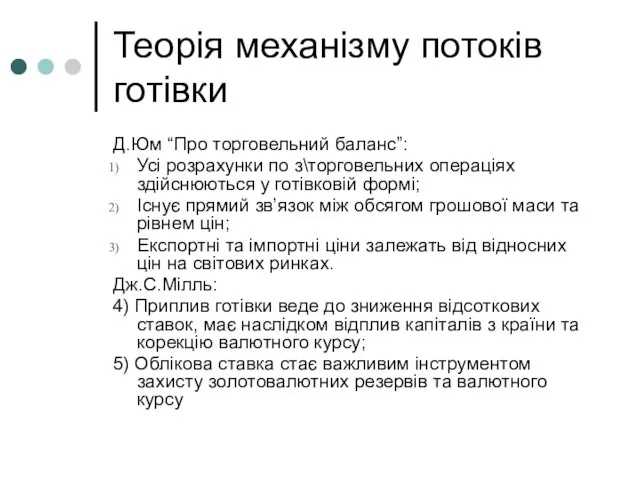

- 13. Теорія механізму потоків готівки Д.Юм “Про торговельний баланс”: Усі розрахунки по з\торговельних операціях здійснюються у готівковій

- 14. Концепція еластичності Стосується більшою мірою торгівельного балансу, розглядає зв’язок між девальвацією національної валюти і торгівельним балансом

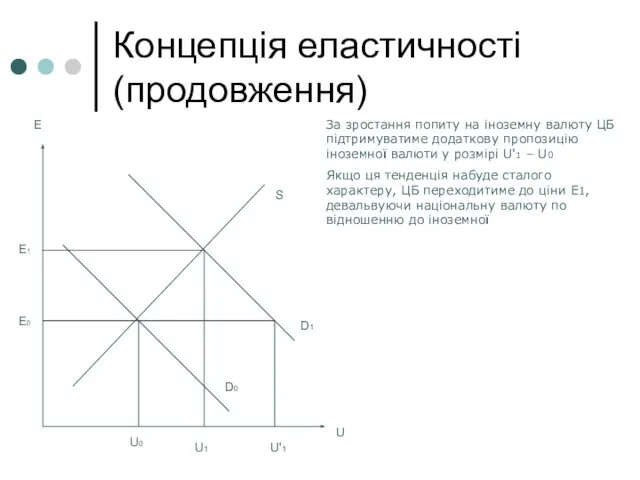

- 15. Концепція еластичності (продовження) E U'1 U E1 E0 U0 U1 D0 D1 S За зростання попиту

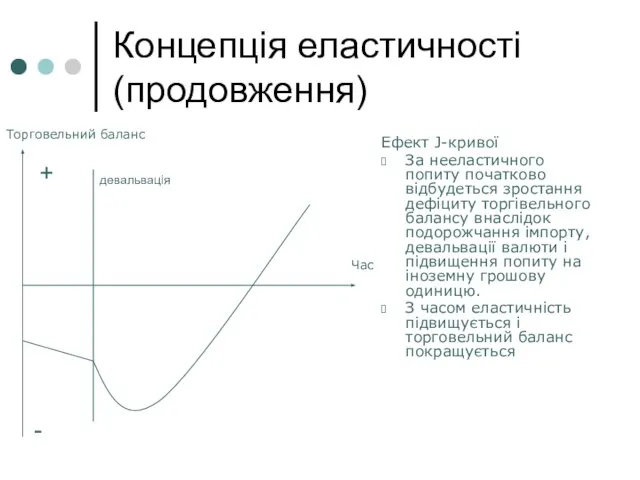

- 16. Концепція еластичності (продовження) Ефект J-кривої За нееластичного попиту початково відбудеться зростання дефіциту торгівельного балансу внаслідок подорожчання

- 17. Абсорбційний підхід Торгівельний баланс розглядається як різниця між тим, що виробляється у країні, та тим, що

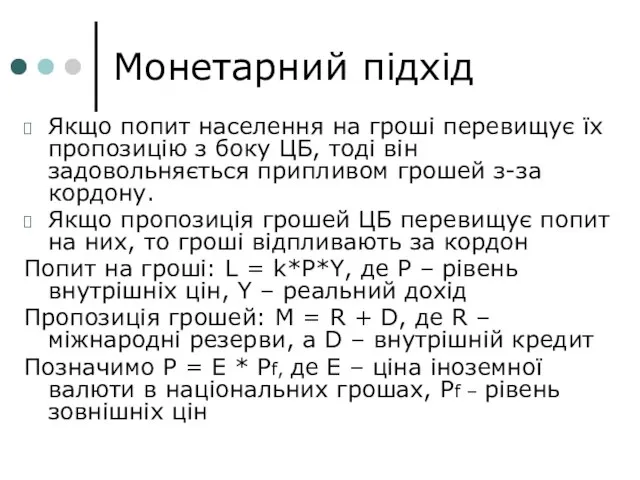

- 18. Монетарний підхід Якщо попит населення на гроші перевищує їх пропозицію з боку ЦБ, тоді він задовольняється

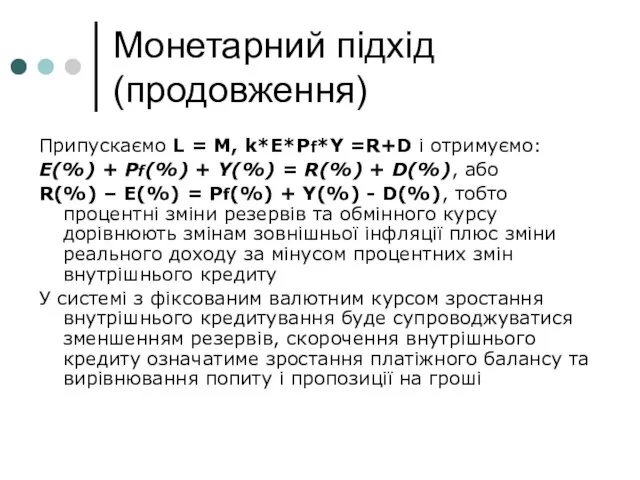

- 19. Монетарний підхід (продовження) Припускаємо L = M, k*E*Pf*Y =R+D і отримуємо: E(%) + Pf(%) + Y(%)

- 20. 3. Фактори впливу на рівновагу платіжного балансу країни: класифікація та управління Нерівномірність економічного і політичного розвитку

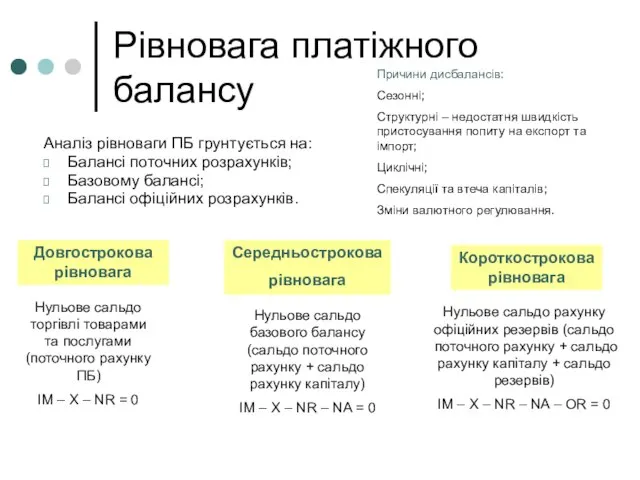

- 21. Рівновага платіжного балансу Аналіз рівноваги ПБ грунтується на: Балансі поточних розрахунків; Базовому балансі; Балансі офіційних розрахунків.

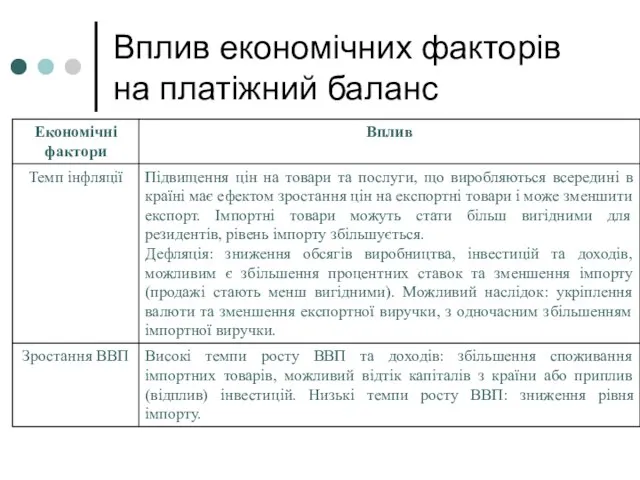

- 22. Вплив економічних факторів на платіжний баланс

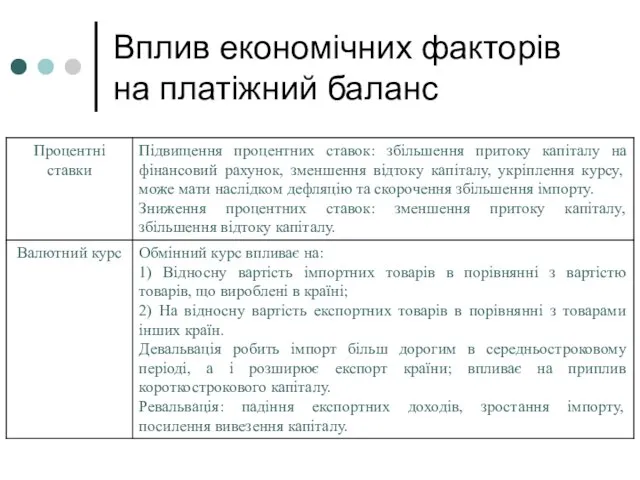

- 23. Вплив економічних факторів на платіжний баланс

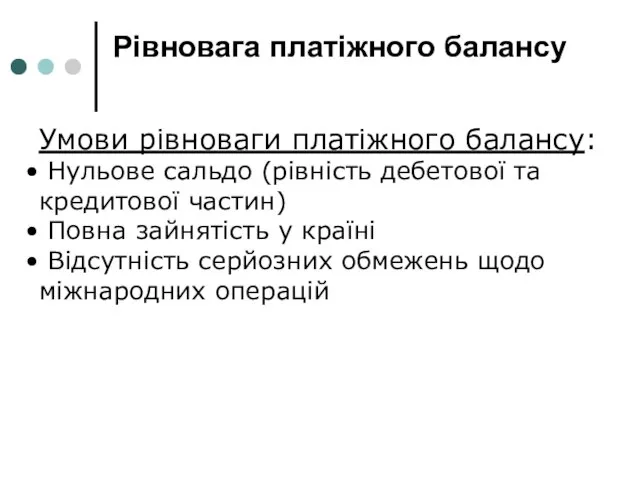

- 24. Рівновага платіжного балансу Умови рівноваги платіжного балансу: Нульове сальдо (рівність дебетової та кредитової частин) Повна зайнятість

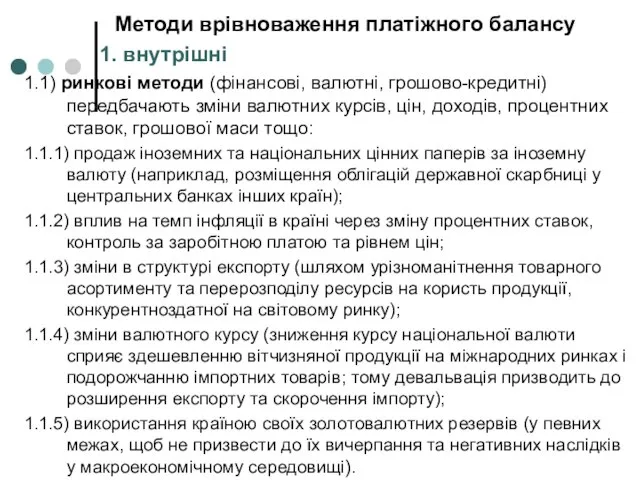

- 25. Методи врівноваження платіжного балансу 1.1) ринкові методи (фінансові, валютні, грошово-кредитні) передбачають зміни валютних курсів, цін, доходів,

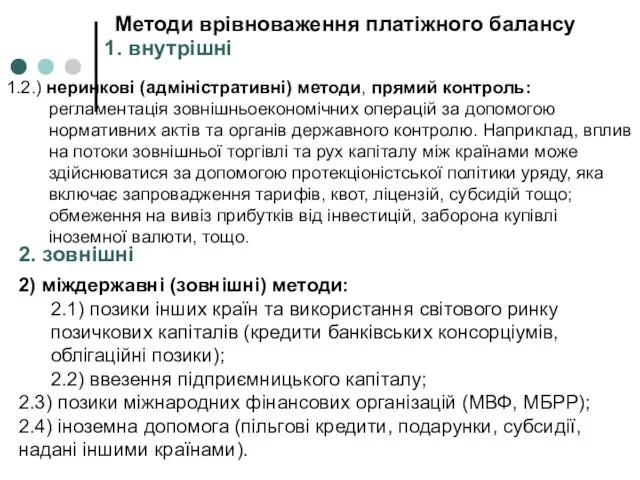

- 26. 1.2.) неринкові (адміністративні) методи, прямий контроль: регламентація зовнішньоекономічних операцій за допомогою нормативних актів та органів державного

- 27. Заходи регулювання рестрикційні – кредитні обмеження, у т. ч. підвищення процентних ставок, стримування росту грошової маси;

- 28. Лекція-аналіз “Динаміка платіжного балансу України”

- 29. Динаміка рахунку поточних операцій ПБ України, 1998-2010 рр., млн.дол.США

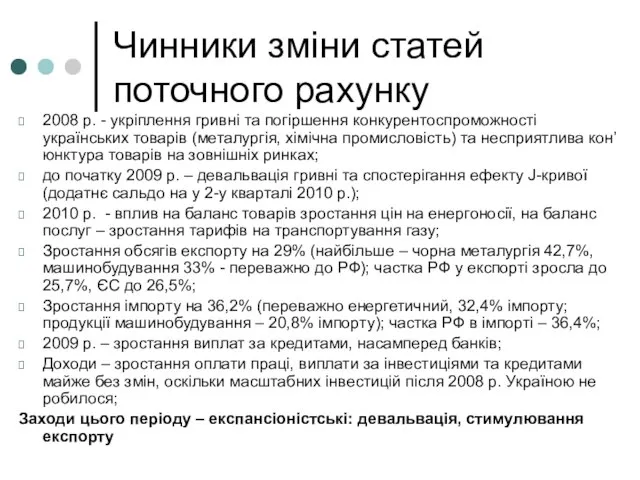

- 30. Чинники зміни статей поточного рахунку 2008 р. - укріплення гривні та погіршення конкурентоспроможності українських товарів (металургія,

- 31. девальвація Ефект J-кривої 2011 р., 1 квартал: погіршення стану поточного рахунку, дефіцит майже у 3% ВВП

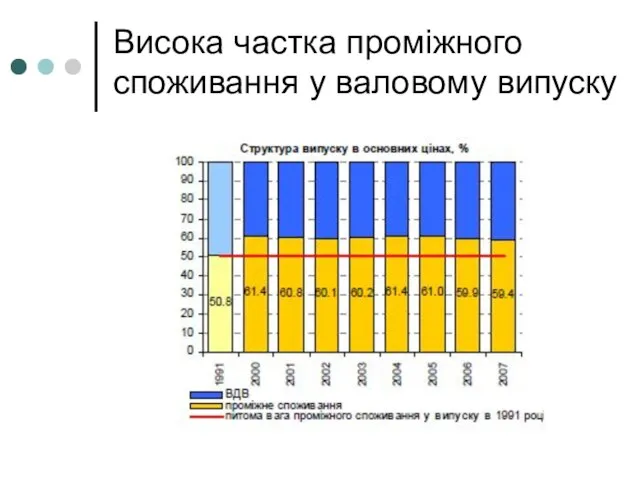

- 32. Висока частка проміжного споживання у валовому випуску

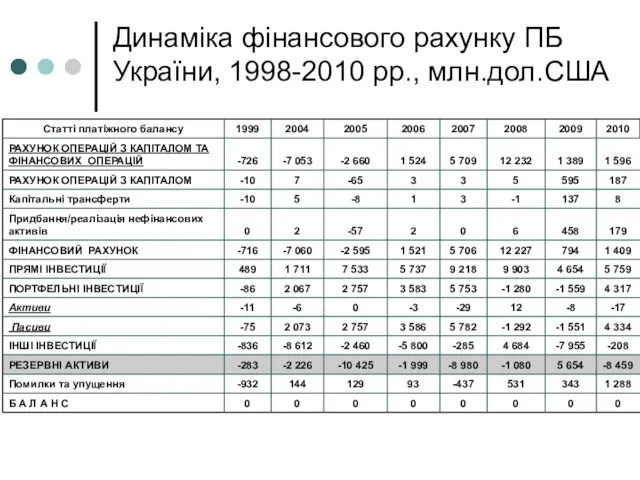

- 33. Динаміка фінансового рахунку ПБ України, 1998-2010 рр., млн.дол.США

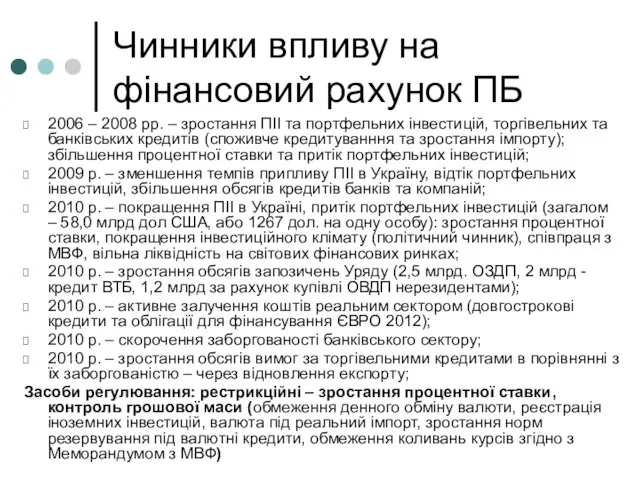

- 34. Чинники впливу на фінансовий рахунок ПБ 2006 – 2008 рр. – зростання ПІІ та портфельних інвестицій,

- 35. Валовий зовнішній борг України, 2004 – 2008 рр.

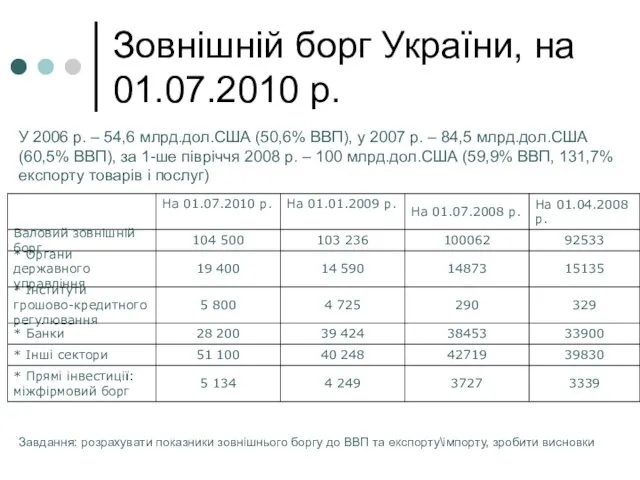

- 36. Зовнішній борг України, на 01.07.2010 р. У 2006 р. – 54,6 млрд.дол.США (50,6% ВВП), у 2007

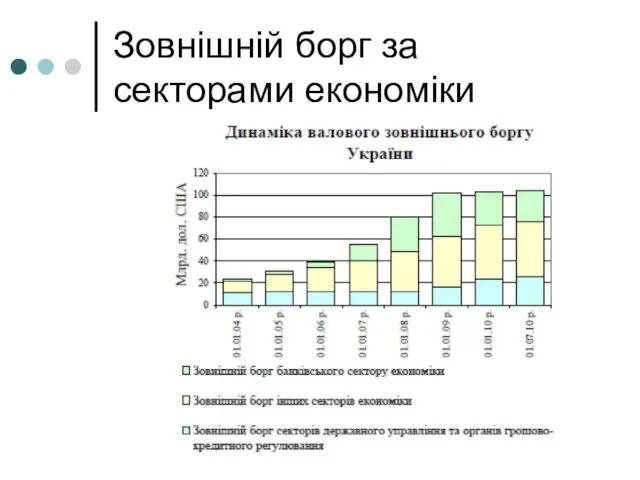

- 37. Зовнішній борг за секторами економіки

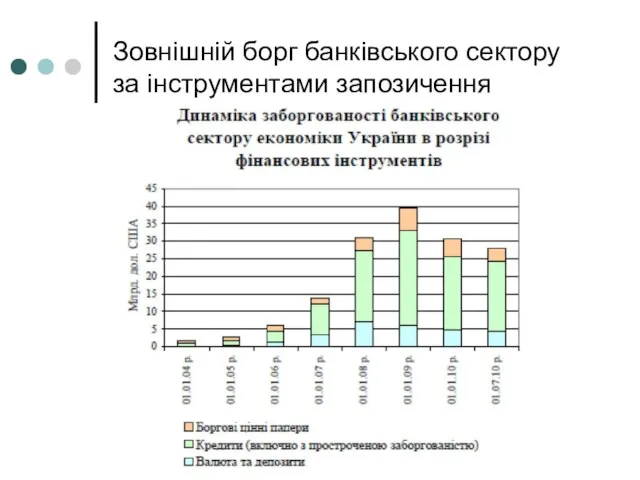

- 38. Зовнішній борг банківського сектору за інструментами запозичення

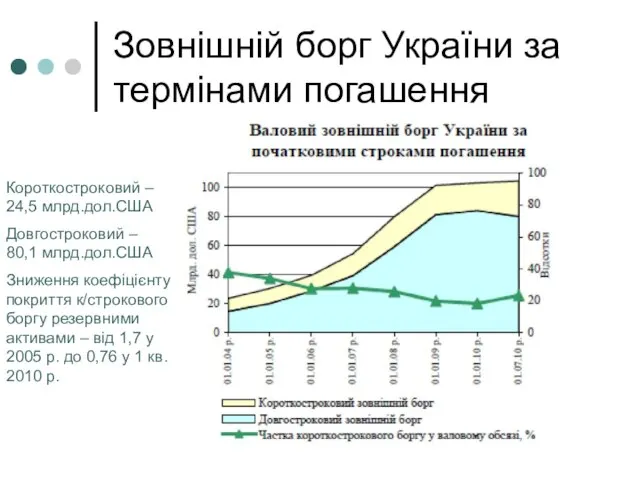

- 39. Зовнішній борг України за термінами погашення Короткостроковий – 24,5 млрд.дол.США Довгостроковий – 80,1 млрд.дол.США Зниження коефіцієнту

- 41. Скачать презентацию

Тема урока:Прикладная среда графического редактора Paint.

Тема урока:Прикладная среда графического редактора Paint. Презентация на тему Система национальных счетов

Презентация на тему Система национальных счетов Двадцатилетний брак великого князя Московского Василия III с Соломонией Сабуровой был бесплоден. Отправив законную жену в монастыр

Двадцатилетний брак великого князя Московского Василия III с Соломонией Сабуровой был бесплоден. Отправив законную жену в монастыр Cn(H2O)m

Cn(H2O)m 20140111_prezentatsiya_k_igre

20140111_prezentatsiya_k_igre Умей предупреждать болезни

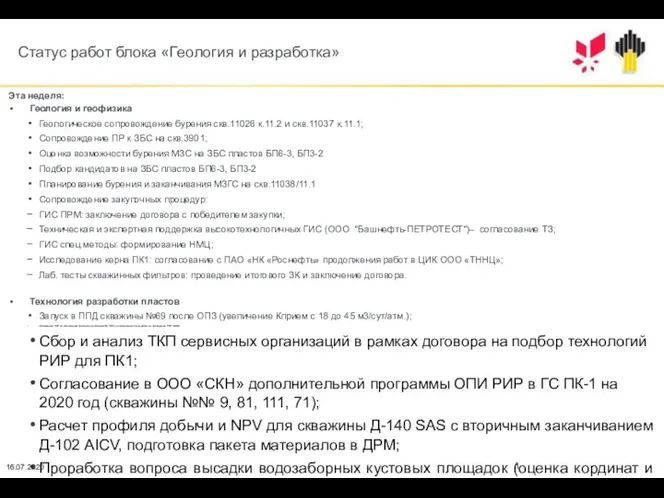

Умей предупреждать болезни Еженедельное совещание. Статус работ блока Геология и разработка

Еженедельное совещание. Статус работ блока Геология и разработка Изделие Святой Николаус-Чудотворец

Изделие Святой Николаус-Чудотворец Среднее арифметическое, мода и размах ряда.

Среднее арифметическое, мода и размах ряда. Амплуа игроков в волейболе и их функции

Амплуа игроков в волейболе и их функции Страховые представители АО Страховая компания СОГАЗ-Мед

Страховые представители АО Страховая компания СОГАЗ-Мед «EVA 2011 Москва» 28 – 30 ноября 2011 Сбор и долговременное сохранение электронной информации в сфере культуры. Л.А. Куйбышев, Н.В. Браккер,

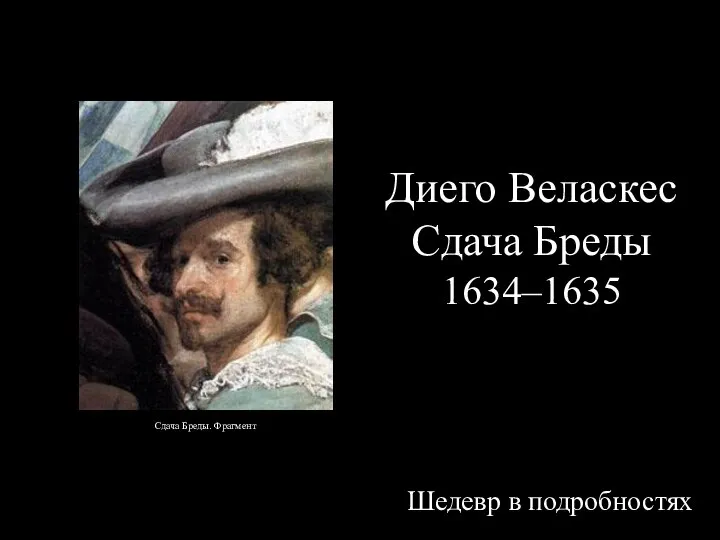

«EVA 2011 Москва» 28 – 30 ноября 2011 Сбор и долговременное сохранение электронной информации в сфере культуры. Л.А. Куйбышев, Н.В. Браккер,  Диего Веласкес. Сдача Бреды 1634–1635

Диего Веласкес. Сдача Бреды 1634–1635 К НЕМУ НЕ ЗАРАСТЕТНАРОДНАЯ ТРОПА А. С. Пушкину посвящается…

К НЕМУ НЕ ЗАРАСТЕТНАРОДНАЯ ТРОПА А. С. Пушкину посвящается… тема: «Воображение как общая способность»

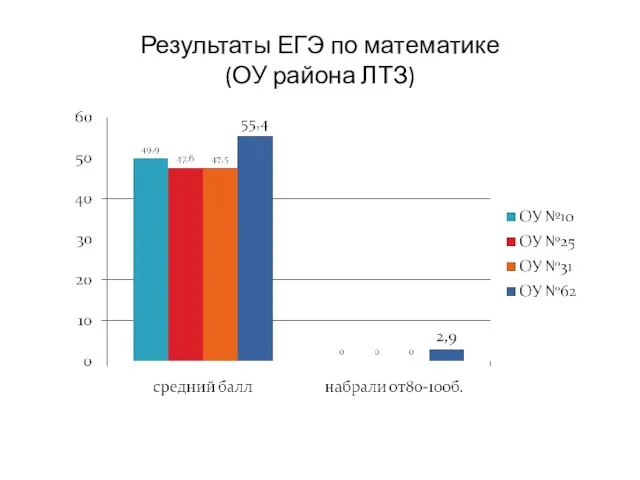

тема: «Воображение как общая способность» Результаты ЕГЭ по математике (ОУ района ЛТЗ)

Результаты ЕГЭ по математике (ОУ района ЛТЗ) Качество влияния личности на ход истории (на примере А. Гитлера и И. Сталина)

Качество влияния личности на ход истории (на примере А. Гитлера и И. Сталина) Организация обучения учителей по курсу «Основы религиозных культур и светской этики» в Калининградской области

Организация обучения учителей по курсу «Основы религиозных культур и светской этики» в Калининградской области ООО Глобал Контейнер Лоджистикс

ООО Глобал Контейнер Лоджистикс Жак Рене Ширак

Жак Рене Ширак Игра в слова

Игра в слова Бизнес-план Пончиковой

Бизнес-план Пончиковой Занятие 3 года обучения на каникулах. Декоративный натюрморт

Занятие 3 года обучения на каникулах. Декоративный натюрморт Лабораторная группаРезультаты серологического этапа ДЭН выводы, задачи2008 год

Лабораторная группаРезультаты серологического этапа ДЭН выводы, задачи2008 год Виды наказаний

Виды наказаний Ультразвуковой датчик

Ультразвуковой датчик Легенды театральной сцены

Легенды театральной сцены ПОДПИСКА

ПОДПИСКА