Содержание

- 2. Система принципов налогообложения Принцип построения системы налогов и сборов представляет собой исходное положение, лежащее в основе

- 3. Принципы построения налоговой системы: 1) непосредственно закрепленные законодательством о налогах и сборах. – принцип единства системы

- 4. 2) не имеющие непосредственного закрепления в законодательстве о налогах и сборах. – принцип эффективности (нейтралитета) системы

- 5. В ст. 3 НК РФ дан исчерпывающий перечень строго определенных принципов и направлений налоговой политики государства:

- 6. 3. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и

- 7. 5. Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные

- 8. Классификация налогов и сборов в современной теории и практике налогообложения Налог – обязательный, индивидуально безвозмездный платеж,

- 9. Видовое многообразие налогов способствует их классификации по различным основаниям:

- 10. 1) в зависимости от плательщика: – налоги с организаций – обязательные платежи, взыскиваемые только с налогоплательщиков-организаций

- 11. 2) в зависимости от формы обложения: а) прямые (подоходно-имущественные) – налоги, взимаемые в процессе приобретения материальных

- 12. 3) по территориальному уровню: а) к федеральным налогам и сборам относятся: – налог на добавленную стоимость;

- 13. 4) в зависимости от канала поступления: – государственные налоги – полностью зачисляемые в государственные бюджеты; –

- 14. 5) в зависимости от характера использования: – налоги общего значения – используемые на общие цели, без

- 15. 6) в зависимости от периодичности взимания: – разовые налоги – уплачиваемые один раз в течение определенного

- 16. Действие налогового законодательства в пространстве, времени и по кругу лиц В ведении Российской Федерации находятся федеральные

- 17. Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и (или) сборов, а

- 18. Таким образом, по общему правилу акты вступают в силу при одновременном соблюдении двух условий: – истечении

- 19. Во-первых, имеют обратную силу независимо от специального указания на это (п.3 ст. 5 НК РФ) акты

- 20. Во-вторых, могут иметь обратную силу, если прямо предусматривают это (п.4 ст.5 НК РФ) акты законодательства о

- 21. При этом согласно п.2 ст.5 НК РФ обратной силы не имеют акты налогового законодательства: – устанавливающие

- 22. Таким образом, по общему правилу акты законодательства о налогах и сборах вступают в законную силу, т.

- 23. При этом действие содержащихся в них правовых норм в строго определенных Кодексом случаях может распространяться на

- 25. Скачать презентацию

Презентация на тему Россия – Родина моя 1 класс

Презентация на тему Россия – Родина моя 1 класс Яна

Яна Презентация на тему "Проектная методика" - скачать презентации по Педагогике

Презентация на тему "Проектная методика" - скачать презентации по Педагогике Иврит с удовольствием

Иврит с удовольствием Единый государственный экзамен по английскому языку

Единый государственный экзамен по английскому языку Устройства вывода информации 7 класс

Устройства вывода информации 7 класс Декоративная доска для кухни. Декупаж. Ягодное настроение

Декоративная доска для кухни. Декупаж. Ягодное настроение Ведение кассовой книги и хранение денег. Ревизия кассы и контроль за соблюдением кассовой дисциплины

Ведение кассовой книги и хранение денег. Ревизия кассы и контроль за соблюдением кассовой дисциплины Основы моделирования изделия

Основы моделирования изделия Антуан де Сент-Экзюпери

Антуан де Сент-Экзюпери C юбилеем, родная школа

C юбилеем, родная школа Веревочный парк

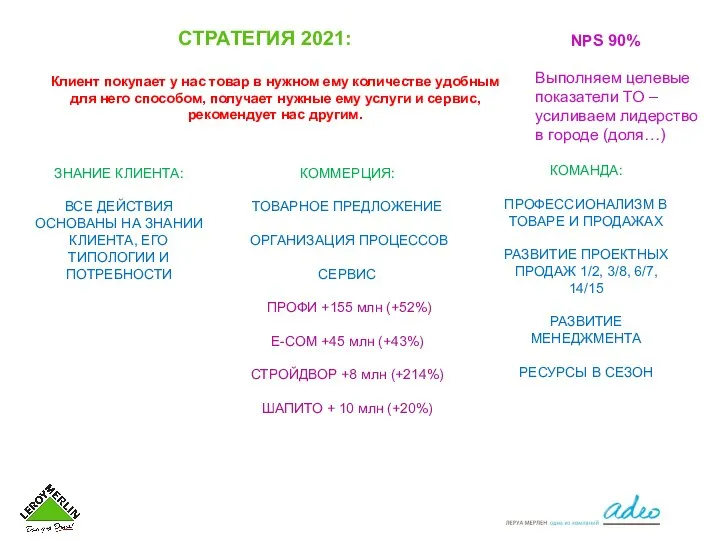

Веревочный парк Стратегия 2021

Стратегия 2021 Волосы- показатель здоровья

Волосы- показатель здоровья Обновление содержания курса географии в УМК нового поколения

Обновление содержания курса географии в УМК нового поколения Соединение волокон. Потери (2020)

Соединение волокон. Потери (2020) Фрунзенский район ГОУ СОШ №303 Исследование освещённости рабочего места и рабочей зоны.

Фрунзенский район ГОУ СОШ №303 Исследование освещённости рабочего места и рабочей зоны. ШКОЛА №4

ШКОЛА №4 Презентация на тему Интересные факты о витаминах

Презентация на тему Интересные факты о витаминах  Украшение и реальность

Украшение и реальность Презентация на тему Дизайн - проект развивающей среды в младшей группе "Теремок"

Презентация на тему Дизайн - проект развивающей среды в младшей группе "Теремок" Ганс-Христиан Андерсон

Ганс-Христиан Андерсон Управление маркетингом и реклама

Управление маркетингом и реклама Азбука. Игра

Азбука. Игра Презентация на тему Три главных вопроса экономики

Презентация на тему Три главных вопроса экономики  Управление проектами

Управление проектами О формировании нормативной базы проектирования объектов переработки ПНГ, хранения и транспорта СУГ (ШФЛУ)

О формировании нормативной базы проектирования объектов переработки ПНГ, хранения и транспорта СУГ (ШФЛУ) Система перечней документов

Система перечней документов