Содержание

- 3. Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

- 4. Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 . Общая система налогообложения (ОСНО,

- 5. Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 . Общая система налогообложения (ОСНО,

- 6. Вопрос – виды налогов на ОСН?

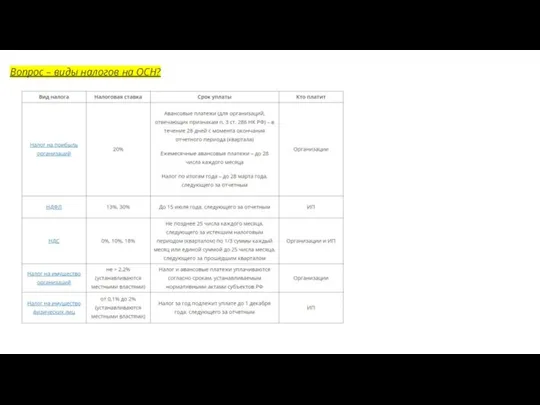

- 7. Вопрос – виды налогов на ОСН?

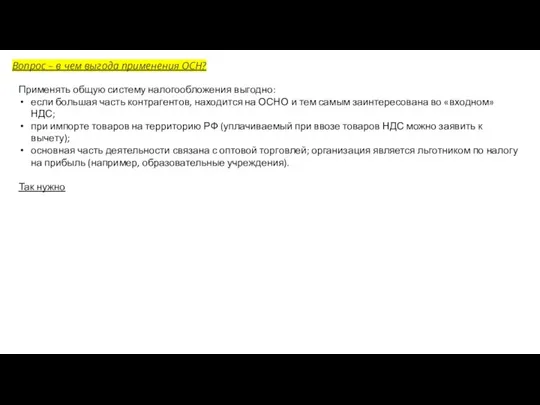

- 8. Вопрос – в чем выгода применения ОСН?

- 9. Вопрос – в чем выгода применения ОСН? Применять общую систему налогообложения выгодно: если большая часть контрагентов,

- 10. Вопрос – в чем выгода применения ОСН? Применять общую систему налогообложения выгодно: если большая часть контрагентов,

- 11. Вопрос – расскажите, что Вы знаете про УСН Вопрос - Кто имеет право применять УСН в

- 12. Вопрос – расскажите, что Вы знаете про УСН Упрощенная система налогообложения (УСНО, УСН, упрощенка) – специальный

- 13. Вопрос – расскажите, что Вы знаете про ЕНВД Вопрос – Как рассчитать налог ЕНВД?

- 14. Вопрос – расскажите, что Вы знаете про ЕНВД Единый налог на вмененный доход (ЕНВД, вмененка) –

- 15. Вопрос – Как рассчитать налог ЕНВД? Единый налог на вменённый доход за один месяц рассчитывается по

- 16. Единый сельскохозяйственный налог Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, который предназначен специально для сельскохозяйственных

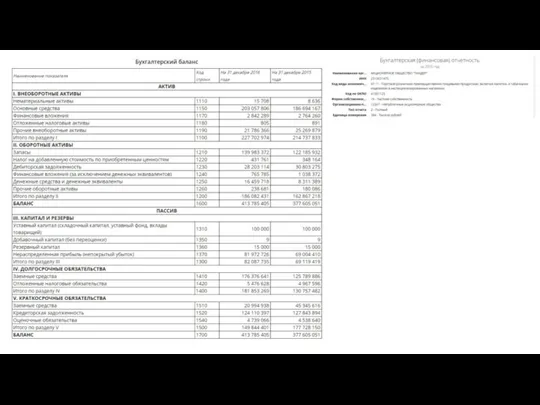

- 17. СУЩНОСТЬ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ И ЛИКВИДНОСТИ ОРГАНИЗАЦИИ Платежеспособность фирмы - способность фирмы своевременно и в полном объеме

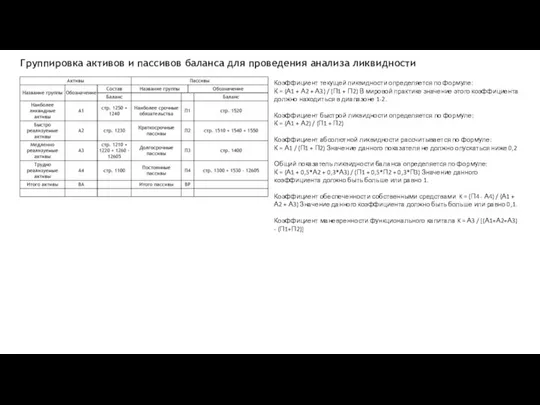

- 18. Группировка активов и пассивов баланса для проведения анализа ликвидности Коэффициент текущей ликвидности определяется по формуле: К

- 21. Скачать презентацию

Слайд 3Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

Слайд 4Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

Общая

Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

Общая

Упрощенная система налогообложения

Единый налог на вменённый доход для отдельных видов деятельности

Единый сельскохозяйственный налог

Патентная система налогообложения

Слайд 5Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

Общая

Вопрос – назовите основные виды налогообложения в РФ. Их всего 5 .

Общая

Вопрос – виды налогов на ОСН?

Слайд 6Вопрос – виды налогов на ОСН?

Вопрос – виды налогов на ОСН?

Слайд 7Вопрос – виды налогов на ОСН?

Вопрос – виды налогов на ОСН?

Слайд 8Вопрос – в чем выгода применения ОСН?

Вопрос – в чем выгода применения ОСН?

Слайд 9Вопрос – в чем выгода применения ОСН?

Применять общую систему налогообложения выгодно:

Вопрос – в чем выгода применения ОСН?

Применять общую систему налогообложения выгодно:

если большая часть контрагентов, находится на ОСНО и тем самым заинтересована во «входном» НДС;

при импорте товаров на территорию РФ (уплачиваемый при ввозе товаров НДС можно заявить к вычету);

основная часть деятельности связана с оптовой торговлей; организация является льготником по налогу на прибыль (например, образовательные учреждения).

Так нужно

Слайд 10Вопрос – в чем выгода применения ОСН?

Применять общую систему налогообложения выгодно:

Вопрос – в чем выгода применения ОСН?

Применять общую систему налогообложения выгодно:

если большая часть контрагентов, находится на ОСНО и тем самым заинтересована во «входном» НДС;

при импорте товаров на территорию РФ (уплачиваемый при ввозе товаров НДС можно заявить к вычету);

основная часть деятельности связана с оптовой торговлей; организация является льготником по налогу на прибыль (например, образовательные учреждения).

Так нужно

Слайд 11Вопрос – расскажите, что Вы знаете про УСН

Вопрос - Кто имеет право

Вопрос – расскажите, что Вы знаете про УСН

Вопрос - Кто имеет право

Слайд 12Вопрос – расскажите, что Вы знаете про УСН

Упрощенная система налогообложения (УСНО, УСН,

Вопрос – расскажите, что Вы знаете про УСН

Упрощенная система налогообложения (УСНО, УСН,

Применяя УСН, предприниматели и организации платят только один налог в соответствии с самостоятельно заранее выбранной облагаемой базой (6% от доходов или 15% от доходов, уменьшенных на величину расходов).

Вопрос - Кто имеет право применять УСН в 2018 году?

ИП и организации, отвечающие определенным условиям, в частности: Лимит дохода по итогам отчетного или налогового периода не превышает 150 000 000 руб. Количество сотрудников менее 100 человек. Стоимость основных средств менее 150 млн. руб. Доля участия других организаций не более 25%.

Слайд 14Вопрос – расскажите, что Вы знаете про ЕНВД

Единый налог на вмененный доход

Вопрос – расскажите, что Вы знаете про ЕНВД

Единый налог на вмененный доход

ЕНВД применяется в отношении следующих видов предпринимательской деятельности (п. 2 ст. 346.26 НК РФ):

Бытовые и ветеринарные услуги.

Ремонт, техническое обслуживание и мойка автомототранспортных средств. Предоставление мест для стоянки или хранения автотранспортных средств.

Перевозка пассажиров и грузов (при условии, что количество используемых для оказания этих услуг транспортных средств не более 20).

Розничная торговля, через магазины и павильоны, с площадью торгового зала не более 150 квадратных метров по каждому объекту.

Розничная торговля, через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети.

Общественное питание через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту. Общественное питание через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

Распространение наружной рекламы с использованием рекламных конструкций. Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств.

Предоставление помещений для временного размещения или проживания (при условии, что площадь помещений не более 500 кв. метров).

Передача во временное владение или пользование торговых мест или земельных участков.

Слайд 15Вопрос – Как рассчитать налог ЕНВД?

Единый налог на вменённый доход за один

Вопрос – Как рассчитать налог ЕНВД?

Единый налог на вменённый доход за один

Базовая доходность устанавливается государством в расчёте на единицу физического показателя и зависит от вида предпринимательской деятельности.

Физический показатель у каждого вида деятельности свой (как правило, это количество работников, квадратных метров и т.д.).

К1 – коэффициент-дефлятор. Его значение, на каждый календарный год устанавливает Министерство экономического развития России в 2018 году он составляет 1,868.

К2 – корректирующий коэффициент. Его устанавливают власти муниципальных образований с целью уменьшения размера налога ЕНВД, для тех или иных видов деятельности. Узнать его значение вы можете на официальном сайте ФНС (в верхней части сайта выберите свой регион, после чего внизу страницы в разделе «Особенности регионального законодательства» появится правовой акт с необходимой информацией).

Слайд 16Единый сельскохозяйственный налог Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, который

Единый сельскохозяйственный налог Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, который

Патентная система налогообложения Патентная система налогообложения (ПСН) – специальный налоговый режим, который могут применять только индивидуальные предприниматели, при этом средняя численность наёмных работников, у них не должна превышать 15 человек. Применяя ПСН, индивидуальный предприниматель получает право покупать патенты (по одному на каждый) на определённые виды деятельности (как правило, это оказание бытовых услуг населению и розничная торговля). При расчёте стоимости патента размер реального полученного дохода не имеет значения. Налог на ПСН рассчитывается исходя от потенциально возможного к получению дохода, который устанавливается законами субъектов России.

Слайд 17СУЩНОСТЬ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ И ЛИКВИДНОСТИ ОРГАНИЗАЦИИ

Платежеспособность фирмы - способность фирмы своевременно и

СУЩНОСТЬ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ И ЛИКВИДНОСТИ ОРГАНИЗАЦИИ

Платежеспособность фирмы - способность фирмы своевременно и

Кредитоспособность фирмы - это способность фирмы-заемщика обслуживать и эффективно использовать кредит, т.е. своевременно осуществлять взносы по его погашению, включая основную сумму долга и проценты по нему, на основе эффективного использования кредита

Ликвидность фирмы - это способность быстро и с минимальным уровнем финансовых потерь преобразовать свои активы (имущество) в денежные средства, что по времени соответствует сроку погашения обязательств.

Слайд 18Группировка активов и пассивов баланса для проведения анализа ликвидности

Коэффициент текущей ликвидности определяется

Группировка активов и пассивов баланса для проведения анализа ликвидности

Коэффициент текущей ликвидности определяется

К = (А1 + А2 + А3) / (П1 + П2) В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2.

Коэффициент быстрой ликвидности определяется по формуле:

К = (А1 + А2) / (П1 + П2)

Коэффициент абсолютной ликвидности рассчитывается по формуле:

К = А1 / (П1 + П2) Значение данного показателя не должно опускаться ниже 0,2

Общий показатель ликвидности баланса определяется по формуле:

К = (А1 + 0,5*А2 + 0,3*А3) / (П1 + 0,5*П2 + 0,3*П3) Значение данного коэффициента должно быть больше или равно 1.

Коэффициент обеспеченности собственными средствами K = (П4 - А4) / (А1 + А2 + А3) Значение данного коэффициента должно быть больше или равно 0,1.

Коэффициент маневренности функционального капитала K = А3 / [(А1+А2+А3) - (П1+П2)]

Политическая система Режимы

Политическая система Режимы Презентация на тему что растёт на подоконнике

Презентация на тему что растёт на подоконнике Противоречия в отечественной художественной культуре последних десятилетий ХХ века

Противоречия в отечественной художественной культуре последних десятилетий ХХ века Окно в будущее. Проект союза художников Республики Татарстан (СХРТ)

Окно в будущее. Проект союза художников Республики Татарстан (СХРТ) НАШИ МЕДАЛИСТЫ

НАШИ МЕДАЛИСТЫ Уже в продаже

Уже в продаже Президент Республики Беларусь А.Лукашенко

Президент Республики Беларусь А.Лукашенко Психопрофилактика — это комплекс мероприятий, направленный на предотвращение у людей возникновения заболеваний, их обострений, с

Психопрофилактика — это комплекс мероприятий, направленный на предотвращение у людей возникновения заболеваний, их обострений, с Выборы в демократическом обществе

Выборы в демократическом обществе Гибкие печатные платы

Гибкие печатные платы Секреты женственности

Секреты женственности ПАМЯТКА БРЯНСК ПИКЕР

ПАМЯТКА БРЯНСК ПИКЕР Вебинар. КонсультантПлюс

Вебинар. КонсультантПлюс Сканеры штрих кода

Сканеры штрих кода Правила судейства игры Баскетбол

Правила судейства игры Баскетбол Деревянная игрушка как вид декоративно-прикладного искусства

Деревянная игрушка как вид декоративно-прикладного искусства Социальная и техническая коммуникация

Социальная и техническая коммуникация Весенний свадебный ресторан

Весенний свадебный ресторан Изготовление дверного блока

Изготовление дверного блока Поздравление с 8 Марта!!!

Поздравление с 8 Марта!!! Вытяжка. Основные группы получаемых деталей

Вытяжка. Основные группы получаемых деталей Презентация на тему Рост и развитие животных

Презентация на тему Рост и развитие животных Вода (3 класс) Плешаков

Вода (3 класс) Плешаков Blue Beauty. Photos by Astronaut Sunita Williams

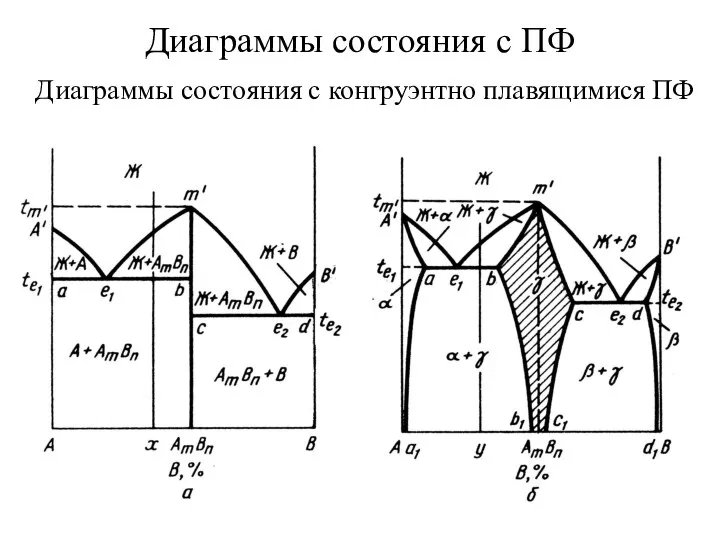

Blue Beauty. Photos by Astronaut Sunita Williams Диаграммы состояния с ПФ. Диаграммы состояния с конгруэнтно плавящимися ПФ

Диаграммы состояния с ПФ. Диаграммы состояния с конгруэнтно плавящимися ПФ Роспись матрёшки (7 класс)

Роспись матрёшки (7 класс) организация и проведение промо-мероприятий безадресное распространение адресные рассылки по Липецку и Липецкой области про

организация и проведение промо-мероприятий безадресное распространение адресные рассылки по Липецку и Липецкой области про Le français en ligne. Leçon 6

Le français en ligne. Leçon 6