Содержание

- 2. Какие бывают требования Требование о представлении пояснений (п. 3 ст. 88 НК РФ) – Приложение N

- 3. Какие бывают требования Подавать пояснения нужно, если инспекция направила вам такое требование. Это возможно в следующих

- 4. Какие бывают требования Содержание пояснений зависит от того: • какую информацию запросила инспекция; • какие расхождения

- 5. Требование Шаг 1. Проверьте требование При камеральной проверке в требовании о предоставлении документов инспекторы должны указать:

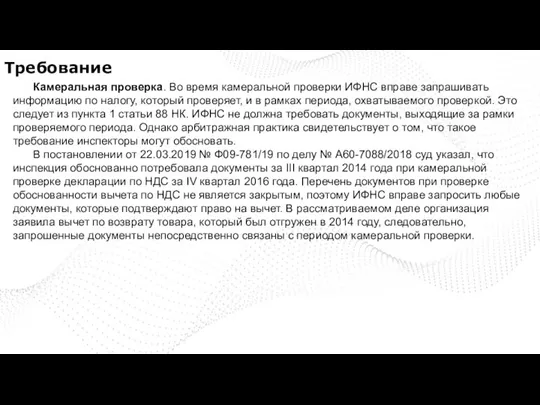

- 6. Требование Камеральная проверка. Во время камеральной проверки ИФНС вправе запрашивать информацию по налогу, который проверяет, и

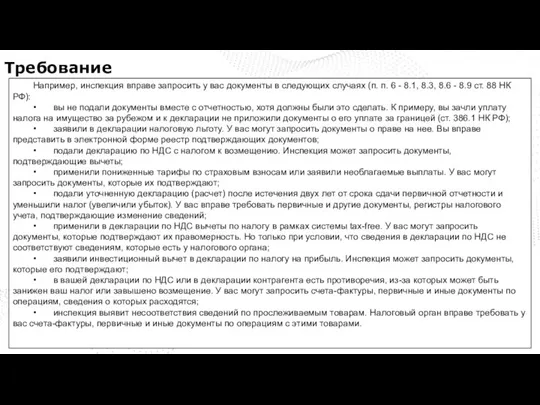

- 7. Требование Например, инспекция вправе запросить у вас документы в следующих случаях (п. п. 6 - 8.1,

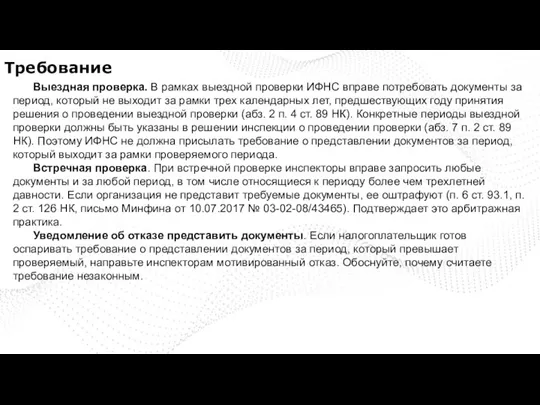

- 8. Требование Выездная проверка. В рамках выездной проверки ИФНС вправе потребовать документы за период, который не выходит

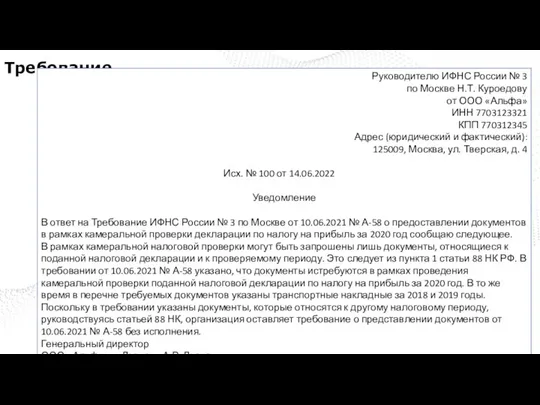

- 9. Требование Руководителю ИФНС России № 3 по Москве Н.Т. Куроедову от ООО «Альфа» ИНН 7703123321 КПП

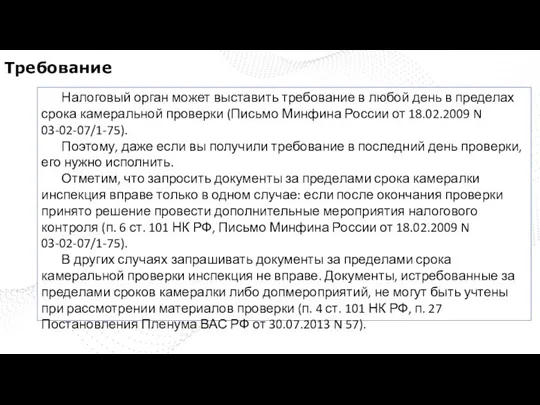

- 10. Требование Налоговый орган может выставить требование в любой день в пределах срока камеральной проверки (Письмо Минфина

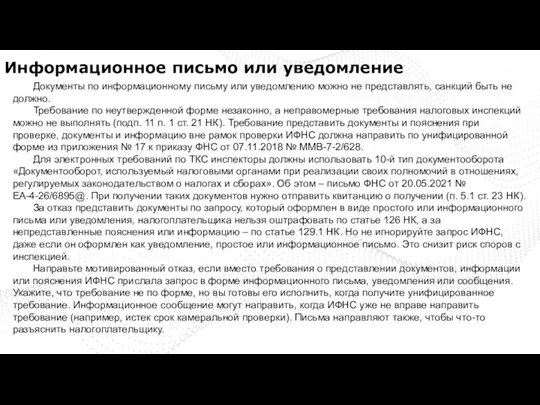

- 11. Информационное письмо или уведомление Документы по информационному письму или уведомлению можно не представлять, санкций быть не

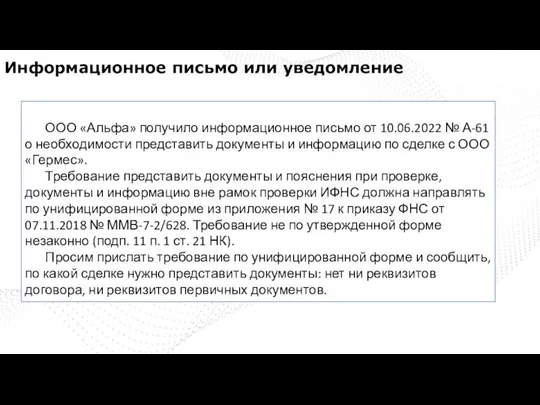

- 12. Информационное письмо или уведомление ООО «Альфа» получило информационное письмо от 10.06.2022 № А-61 о необходимости представить

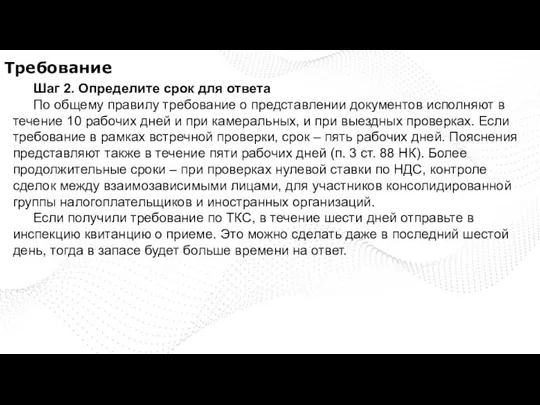

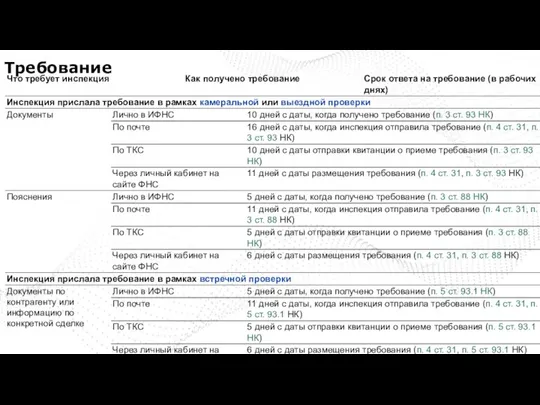

- 13. Требование Шаг 2. Определите срок для ответа По общему правилу требование о представлении документов исполняют в

- 14. Требование

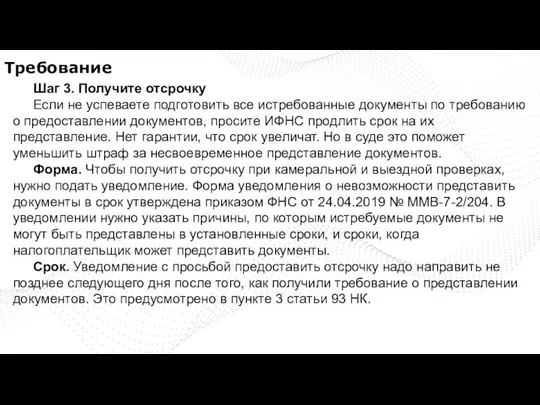

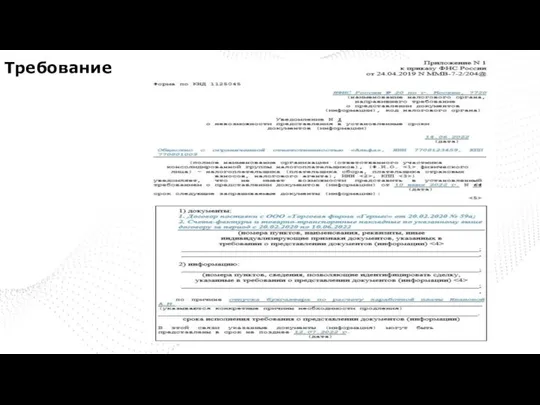

- 15. Требование Шаг 3. Получите отсрочку Если не успеваете подготовить все истребованные документы по требованию о предоставлении

- 16. Требование

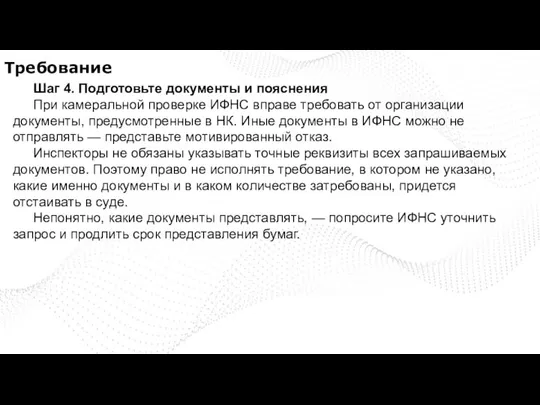

- 17. Требование Шаг 4. Подготовьте документы и пояснения При камеральной проверке ИФНС вправе требовать от организации документы,

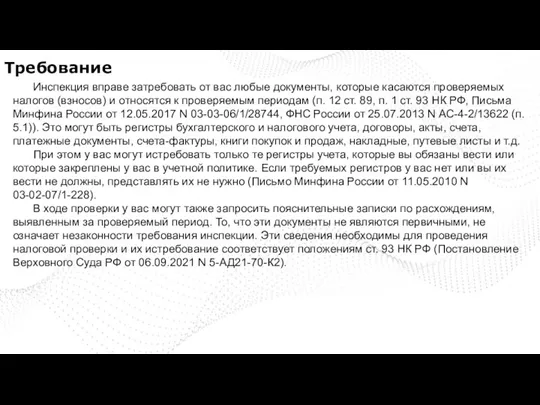

- 18. Требование Инспекция вправе затребовать от вас любые документы, которые касаются проверяемых налогов (взносов) и относятся к

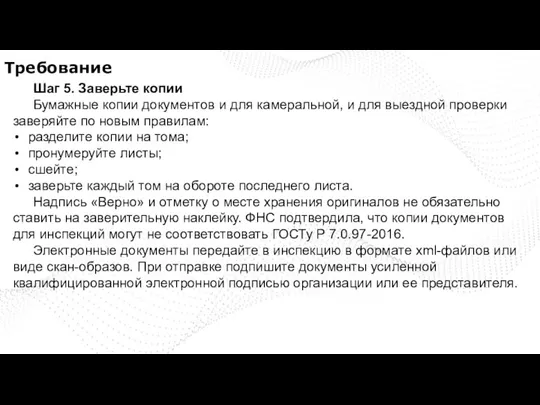

- 19. Требование Шаг 5. Заверьте копии Бумажные копии документов и для камеральной, и для выездной проверки заверяйте

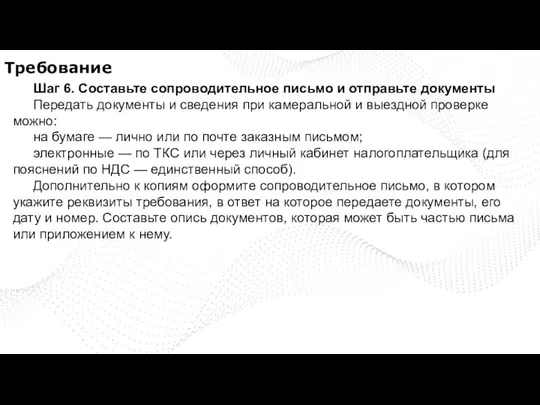

- 20. Требование Шаг 6. Составьте сопроводительное письмо и отправьте документы Передать документы и сведения при камеральной и

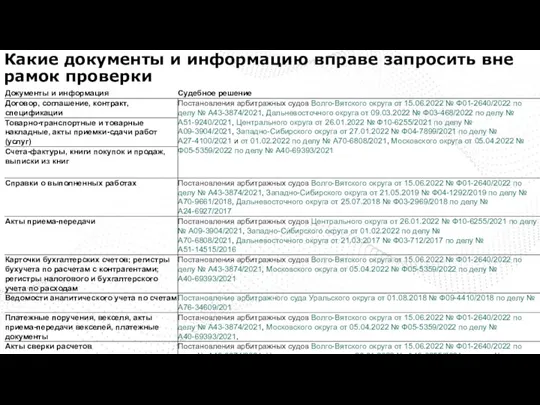

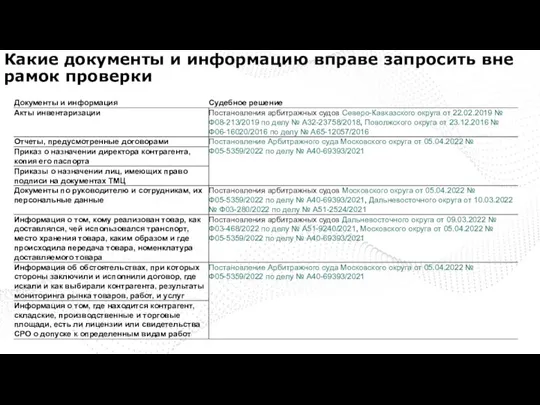

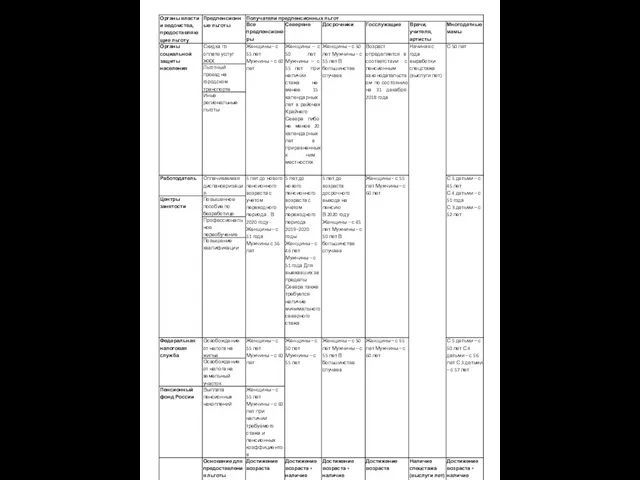

- 21. Какие документы и информацию вправе запросить вне рамок проверки

- 22. Какие документы и информацию вправе запросить вне рамок проверки

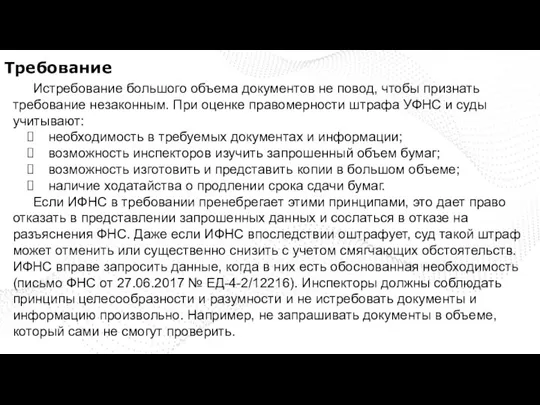

- 23. Требование Истребование большого объема документов не повод, чтобы признать требование незаконным. При оценке правомерности штрафа УФНС

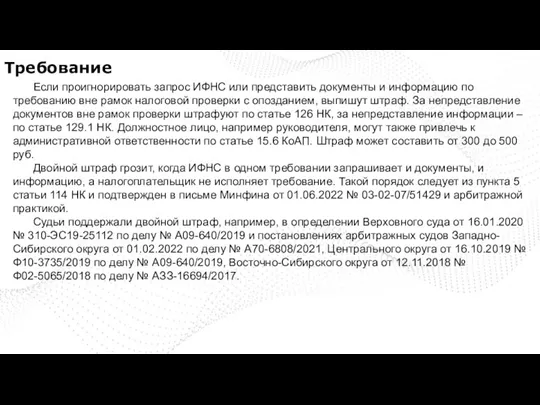

- 24. Требование Если проигнорировать запрос ИФНС или представить документы и информацию по требованию вне рамок налоговой проверки

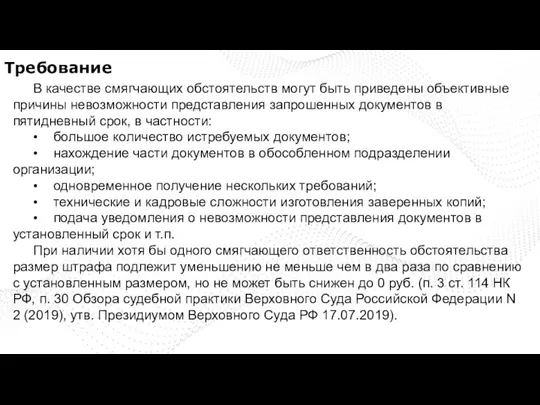

- 25. Требование В качестве смягчающих обстоятельств могут быть приведены объективные причины невозможности представления запрошенных документов в пятидневный

- 26. Как минимизировать количество документов А) Определить, какие документы вами уже представлены ранее по любому основанию (выездная,

- 27. Что можно не представлять 1. Налоговую и бухгалтерскую отчетность; 2. Сведения о численности работников, их доходов;

- 28. Когда можно не представлять документы на камералке Пункт 7 статьи 88 НК РФ При проведении камеральной

- 29. Камеральная проверка дебиторской задолженности 1. Проверить есть ли основания выставлять требование о представлении документов. 2. Если

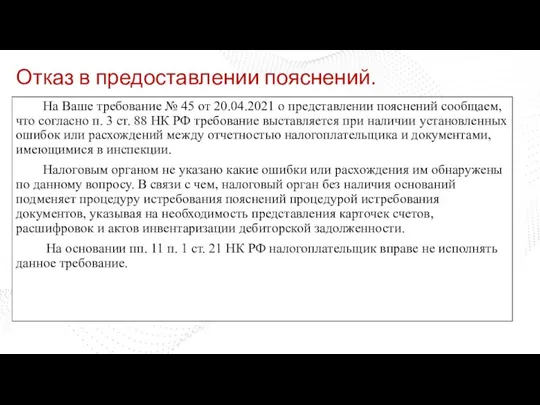

- 30. Отказ в предоставлении пояснений. На Ваше требование № 45 от 20.04.2021 о представлении пояснений сообщаем, что

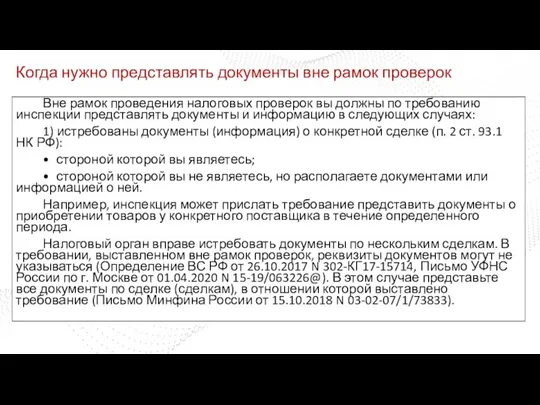

- 31. Когда нужно представлять документы вне рамок проверок Вне рамок проведения налоговых проверок вы должны по требованию

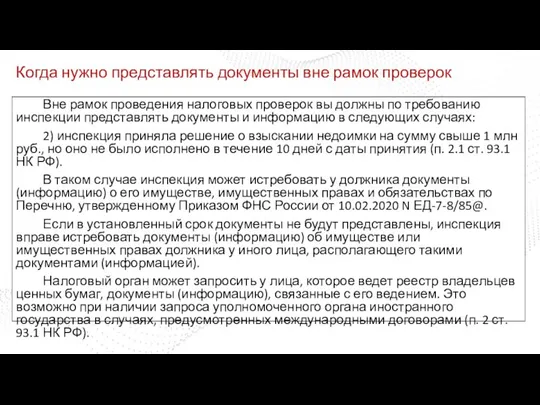

- 32. Когда нужно представлять документы вне рамок проверок Вне рамок проведения налоговых проверок вы должны по требованию

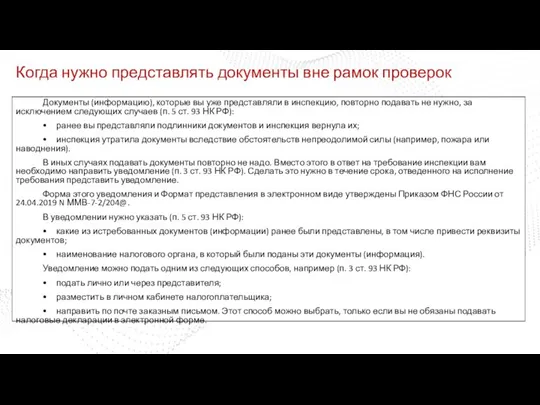

- 33. Когда нужно представлять документы вне рамок проверок Документы (информацию), которые вы уже представляли в инспекцию, повторно

- 34. Требование вне рамок проверки Пункт 2 статьи 93.1 НК РФ предполагает истребование документов и информации только

- 35. Истребование документов ФНС России сообщила о нарушениях, которые встречаются при составлении требований о представлении документов (информации)

- 36. Истребование документов Конституционный Суд РФ пояснил некоторые аспекты истребования документов вне рамок налоговых проверок. Согласно п.

- 37. Истребование документов ФНС России разъяснила, как инспекция истребует документы, касающиеся деятельности проверяемой организации (ИП), у третьего

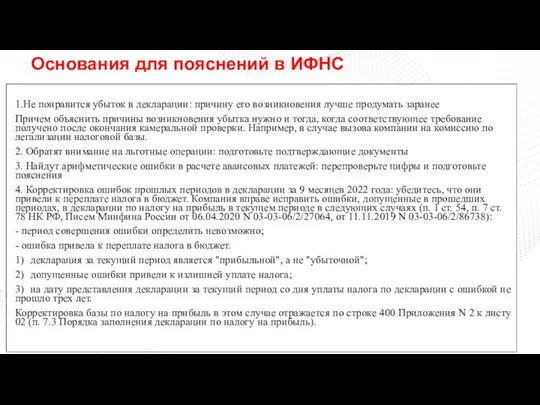

- 39. Основания для пояснений в ИФНС 1.Не понравится убыток в декларации: причину его возникновения лучше продумать заранее

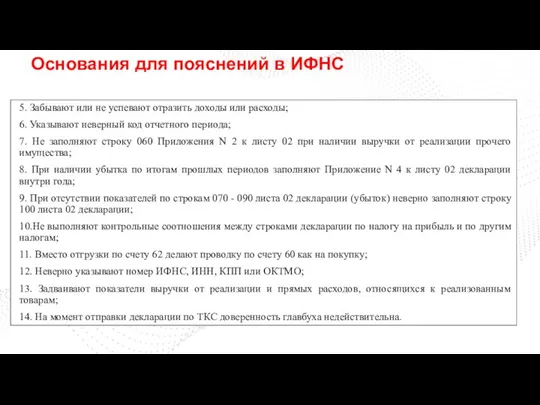

- 40. Основания для пояснений в ИФНС 5. Забывают или не успевают отразить доходы или расходы; 6. Указывают

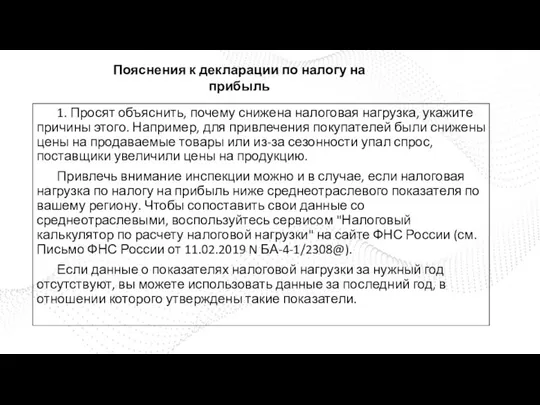

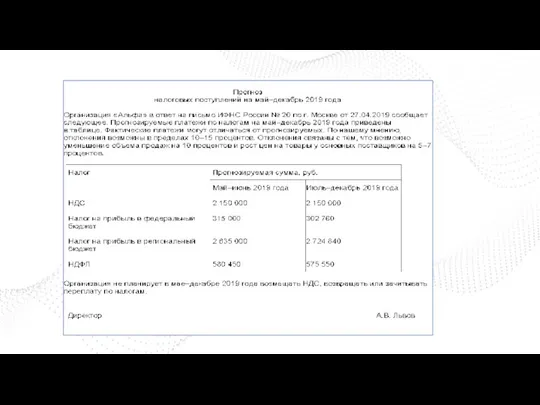

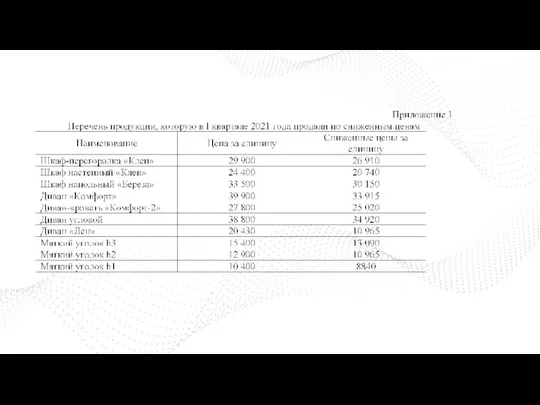

- 41. 1. Просят объяснить, почему снижена налоговая нагрузка, укажите причины этого. Например, для привлечения покупателей были снижены

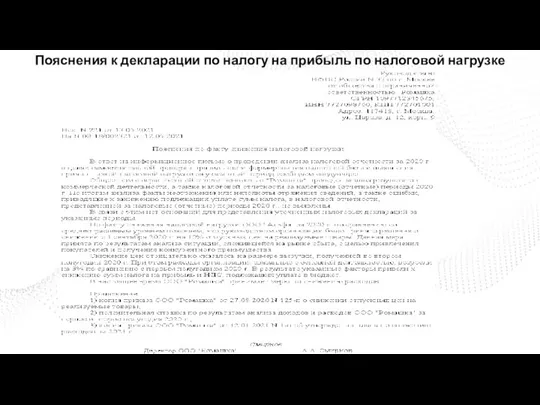

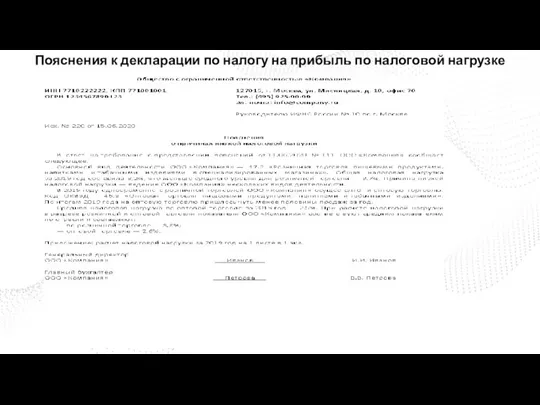

- 42. Пояснения к декларации по налогу на прибыль по налоговой нагрузке

- 43. Пояснения к декларации по налогу на прибыль по налоговой нагрузке

- 44. Пояснения к декларации по налогу на прибыль по налоговой нагрузке

- 45. 2. По убыткам, в том числе у новой организации, причина может крыться в закупке дорогого оборудования,

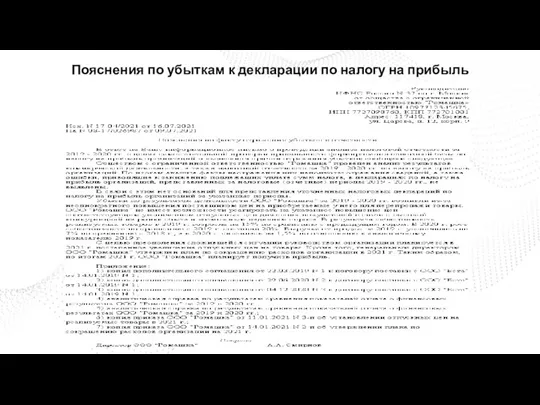

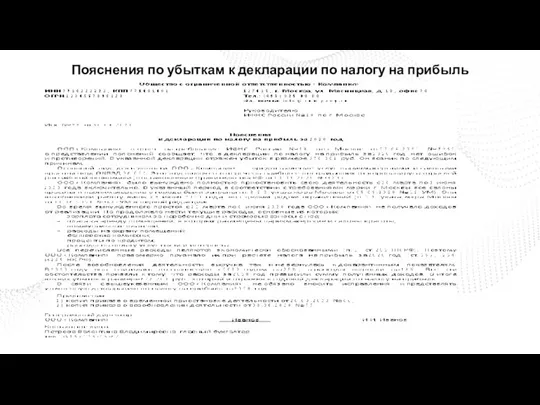

- 46. Пояснения по убыткам к декларации по налогу на прибыль

- 47. Пояснения по убыткам к декларации по налогу на прибыль

- 48. 3. Расхождения в данных о доходах от реализации товаров (работ, услуг) в декларациях по НДС и

- 49. Налоговики сравнивают декларации НДС и прибыли для того чтобы найти доходы, которые компания забыла обложить НДС.

- 50. Расхождения не обязательно означают ошибки — есть и «разрешенные» причины расхождений. возвраты поставщикам (увеличивают базу НДС,

- 51. По результатам инвентаризации были оприходованы излишки Выявленные излишки в налоговую базу по НДС не включаются. В

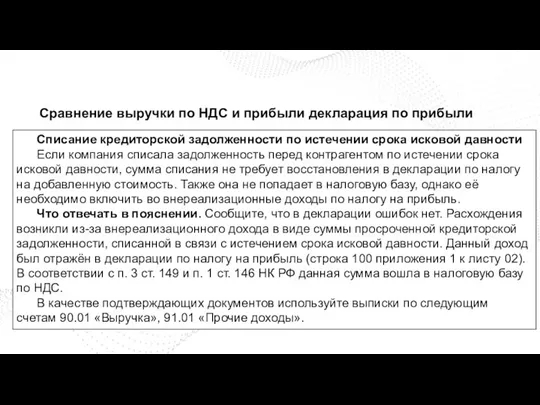

- 52. Списание кредиторской задолженности по истечении срока исковой давности Если компания списала задолженность перед контрагентом по истечении

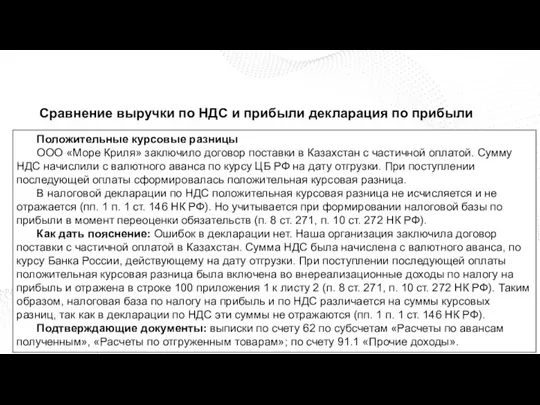

- 53. Положительные курсовые разницы ООО «Море Криля» заключило договор поставки в Казахстан с частичной оплатой. Сумму НДС

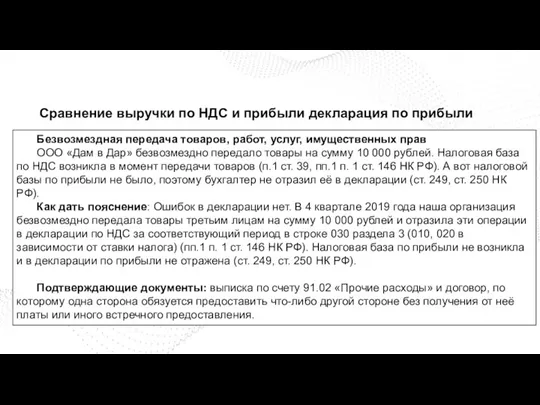

- 54. Безвозмездная передача товаров, работ, услуг, имущественных прав ООО «Дам в Дар» безвозмездно передало товары на сумму

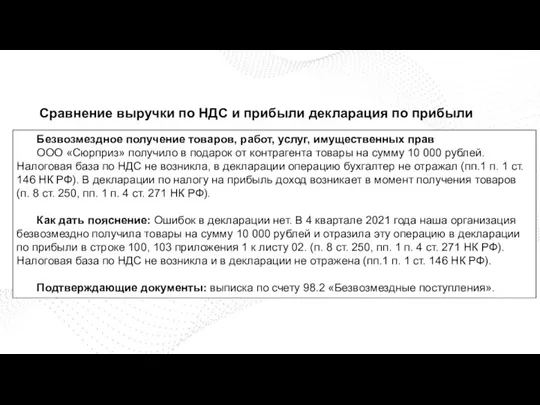

- 55. Безвозмездное получение товаров, работ, услуг, имущественных прав ООО «Сюрприз» получило в подарок от контрагента товары на

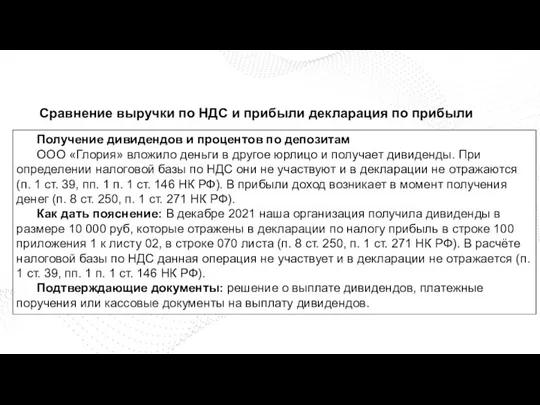

- 56. Получение дивидендов и процентов по депозитам ООО «Глория» вложило деньги в другое юрлицо и получает дивиденды.

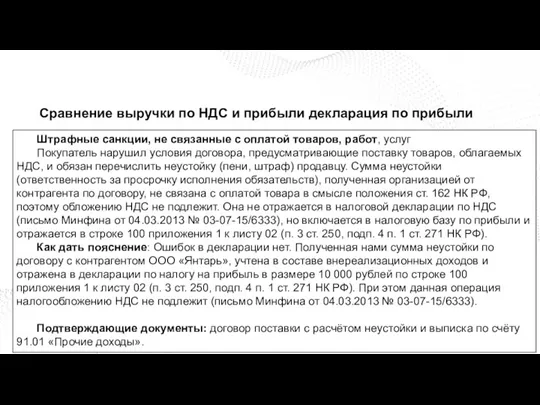

- 57. Штрафные санкции, не связанные с оплатой товаров, работ, услуг Покупатель нарушил условия договора, предусматривающие поставку товаров,

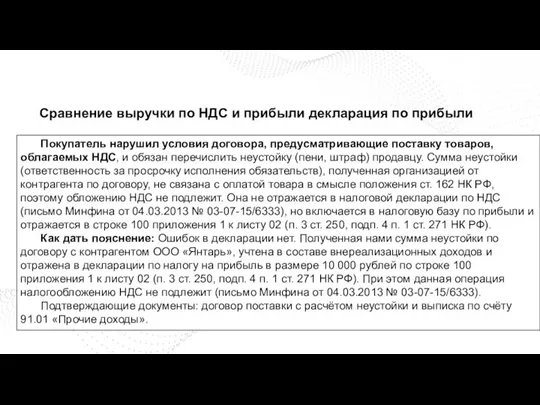

- 58. Покупатель нарушил условия договора, предусматривающие поставку товаров, облагаемых НДС, и обязан перечислить неустойку (пени, штраф) продавцу.

- 59. Пояснения к декларации по налогу на прибыль по расхождением с НДС

- 60. Пояснения к декларации по налогу на прибыль по расхождением с НДС

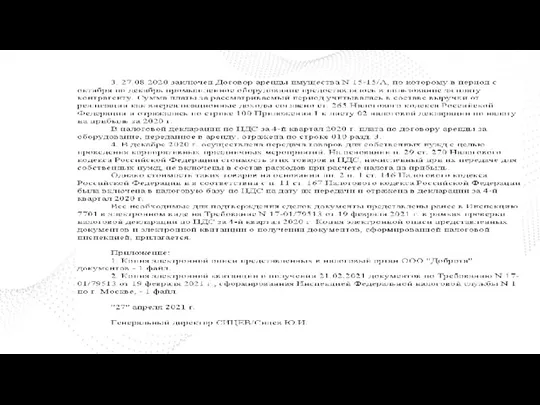

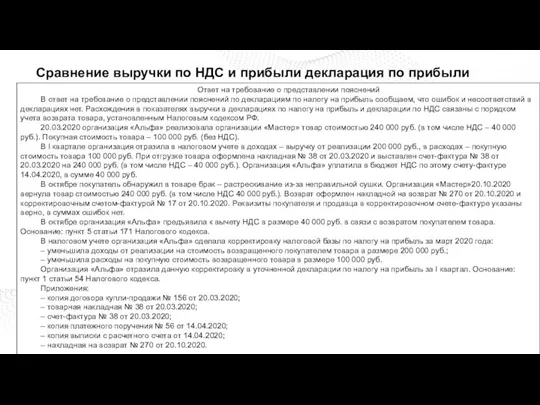

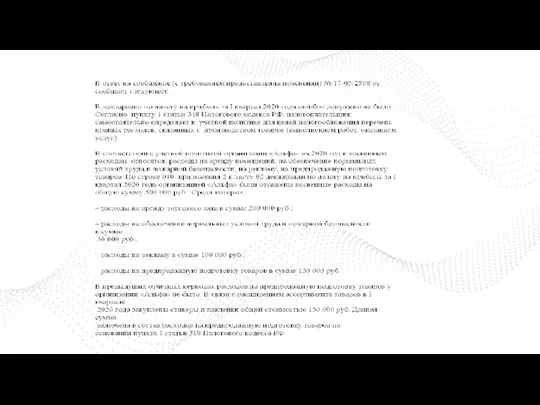

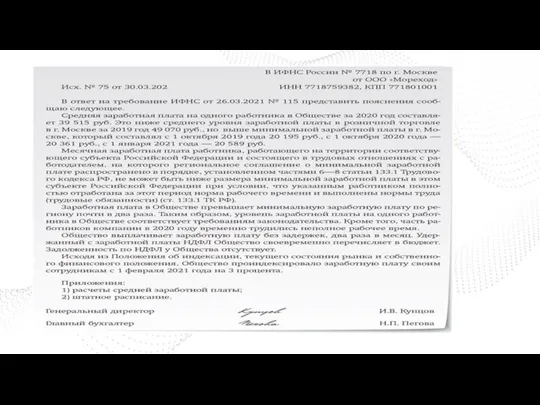

- 61. Ответ на требование о представлении пояснений В ответ на требование о представлении пояснений по декларациям по

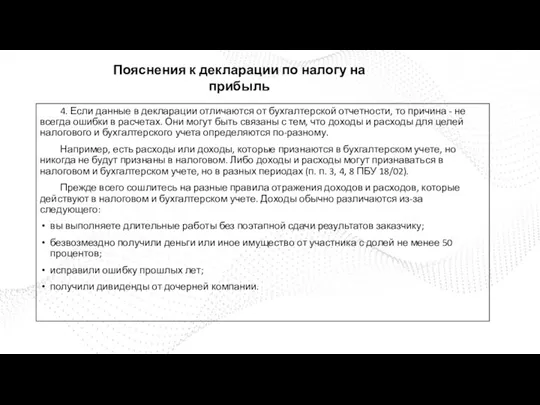

- 62. 4. Если данные в декларации отличаются от бухгалтерской отчетности, то причина - не всегда ошибки в

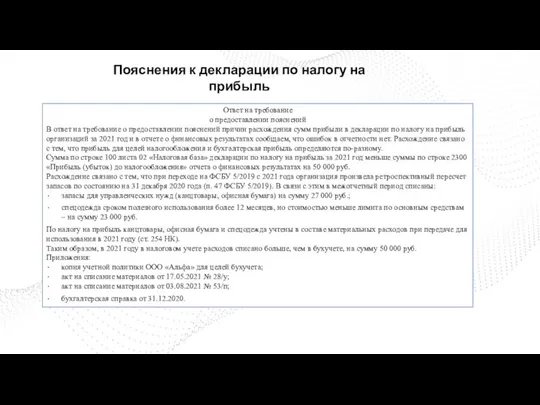

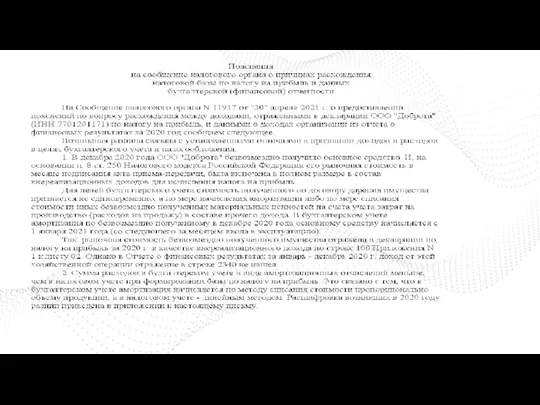

- 63. Пояснения к декларации по налогу на прибыль Ответ на требование о предоставлении пояснений В ответ на

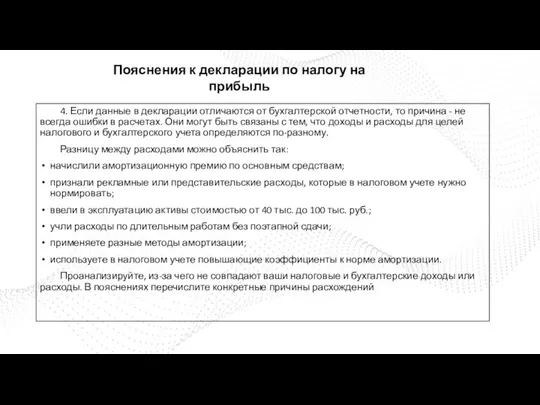

- 64. 4. Если данные в декларации отличаются от бухгалтерской отчетности, то причина - не всегда ошибки в

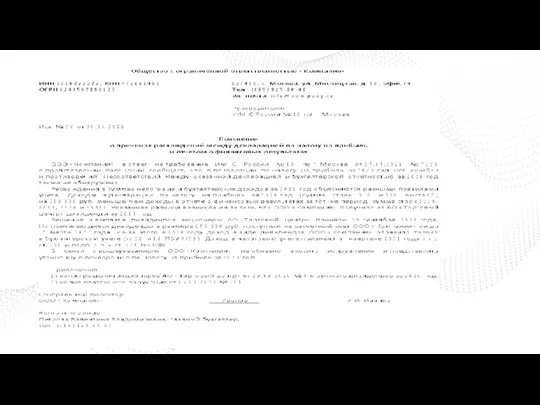

- 65. Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

- 66. Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

- 67. Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

- 68. 5. Расшифруйте дебиторскую и кредиторскую задолженность за три последних года» Многие компании используют дебиторскую и кредиторскую

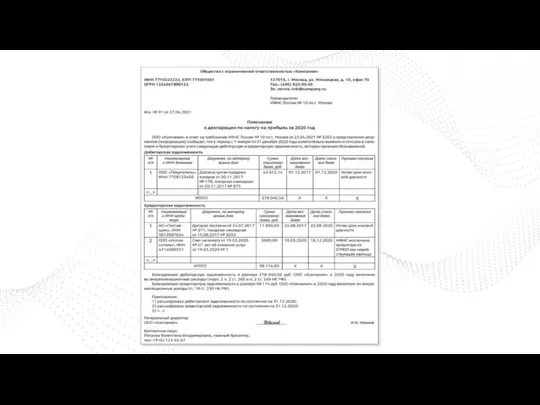

- 69. Пояснения к декларации по налогу на прибыль по дебиторке и кредиторке

- 70. Пояснения к декларации по налогу на прибыль по дебиторке и кредиторке

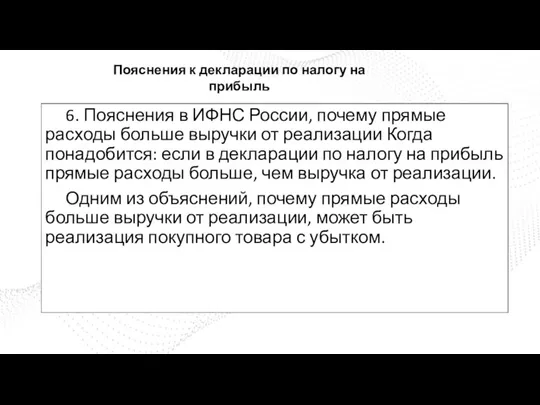

- 71. 6. Пояснения в ИФНС России, почему прямые расходы больше выручки от реализации Когда понадобится: если в

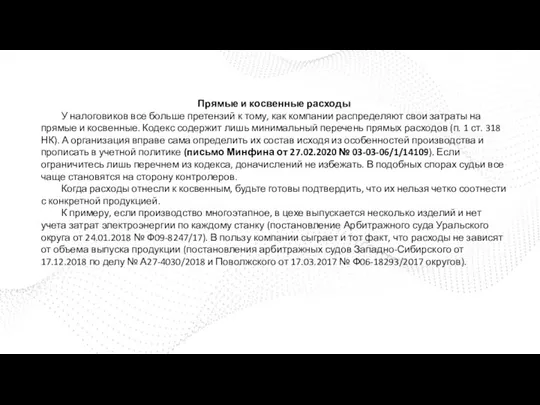

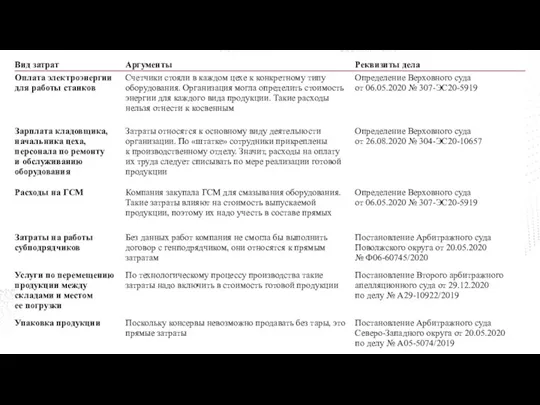

- 72. Прямые и косвенные расходы У налоговиков все больше претензий к тому, как компании распределяют свои затраты

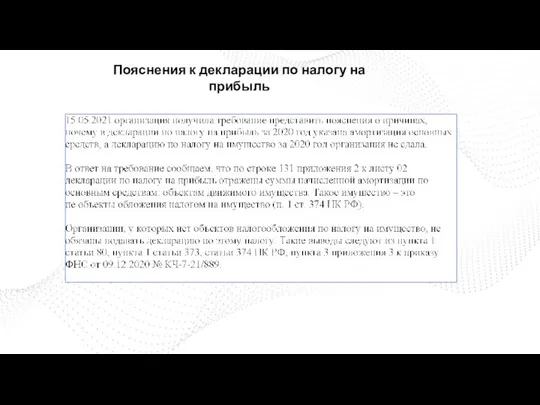

- 77. Пояснения к декларации по налогу на прибыль

- 78. Пояснения к декларации по налогу на прибыль доходы: близки к расходам

- 79. Пояснения к декларации по налогу на прибыль доходы: строка 400

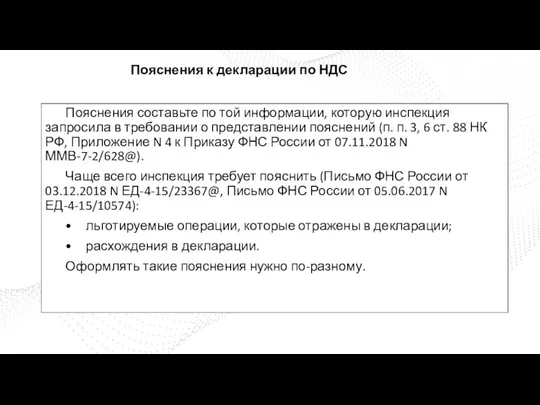

- 80. Пояснения составьте по той информации, которую инспекция запросила в требовании о представлении пояснений (п. п. 3,

- 81. Требование предоставить пояснения к декларации по НДС или к уточненной декларации, налоговая направляет в компанию, если:

- 82. Вместе с пояснениями компания может предоставить и документы, их подтверждающие: Счета-фактуры; Первичные документы (акты, накладные), которые

- 83. Пояснения по льготируемым операциям можно составить в виде реестра документов, которые подтверждают льготы по НДС (п.

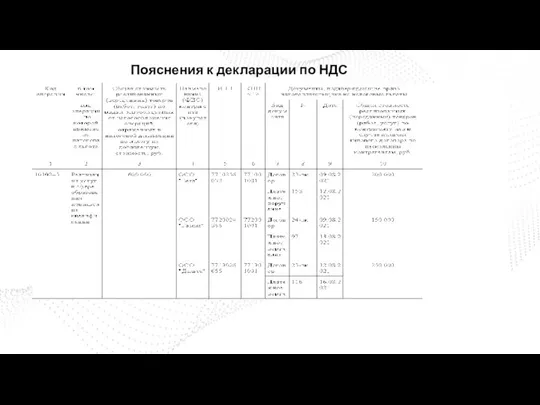

- 84. Пояснения к декларации по НДС

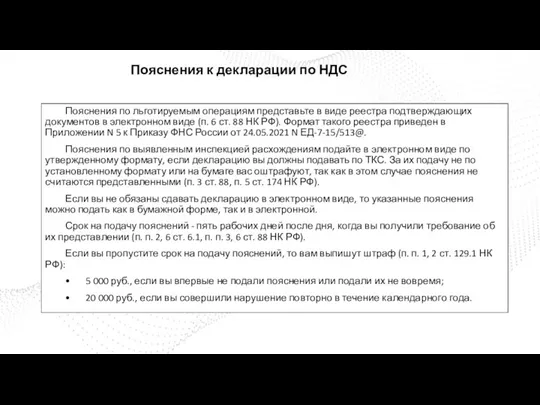

- 85. Пояснения по льготируемым операциям представьте в виде реестра подтверждающих документов в электронном виде (п. 6 ст.

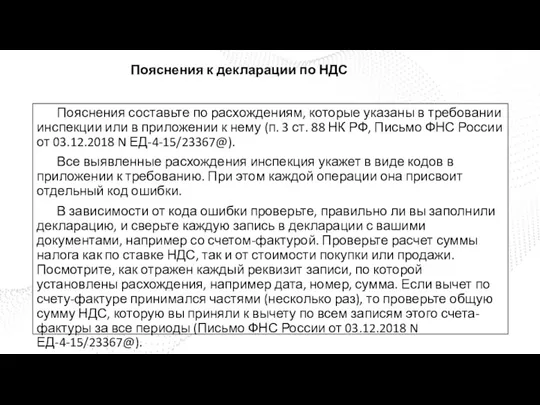

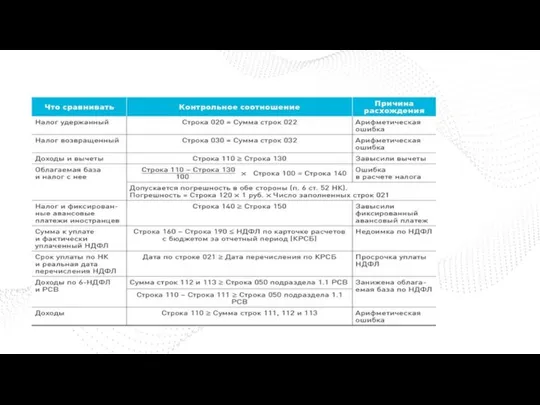

- 86. Пояснения составьте по расхождениям, которые указаны в требовании инспекции или в приложении к нему (п. 3

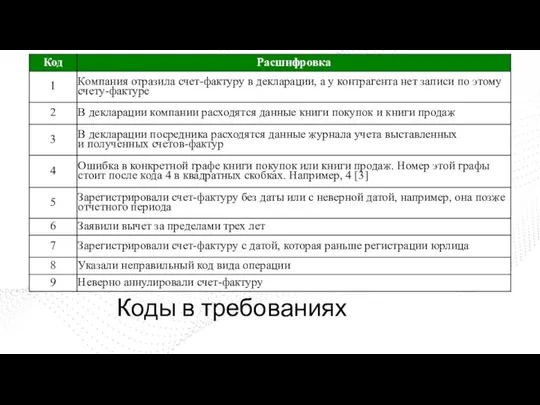

- 87. Коды в требованиях

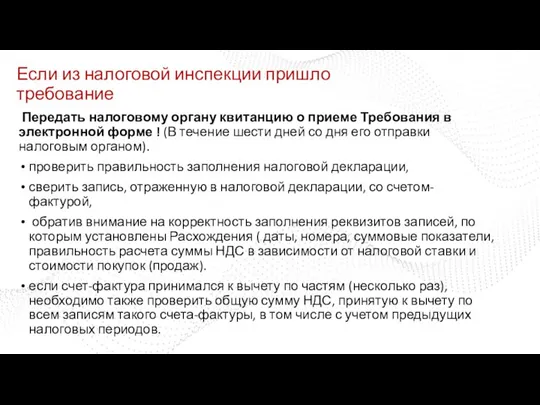

- 88. Если из налоговой инспекции пришло требование Передать налоговому органу квитанцию о приеме Требования в электронной форме

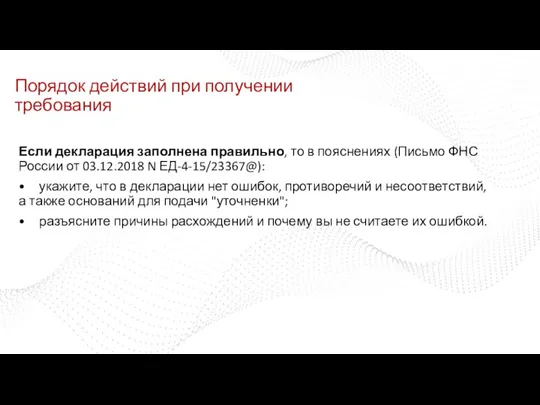

- 89. Порядок действий при получении требования Если декларация заполнена правильно, то в пояснениях (Письмо ФНС России от

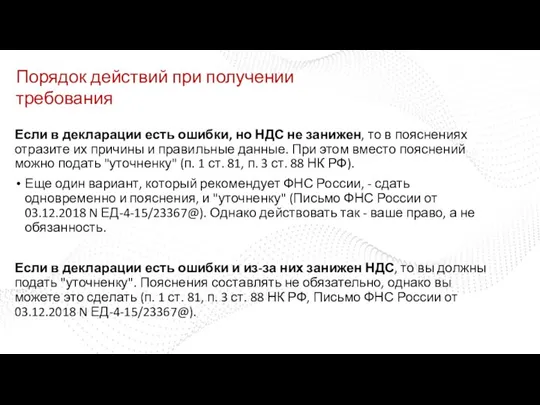

- 90. Если в декларации есть ошибки, но НДС не занижен, то в пояснениях отразите их причины и

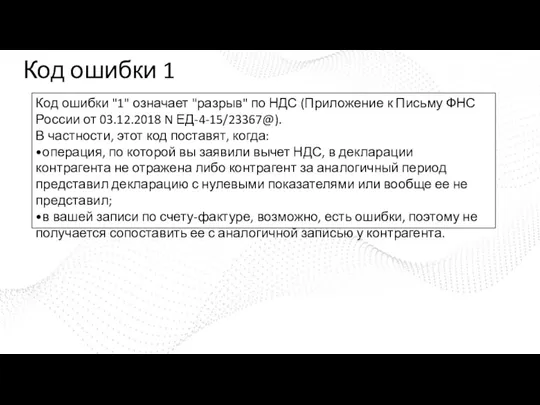

- 91. Код ошибки 1 Код ошибки "1" означает "разрыв" по НДС (Приложение к Письму ФНС России от

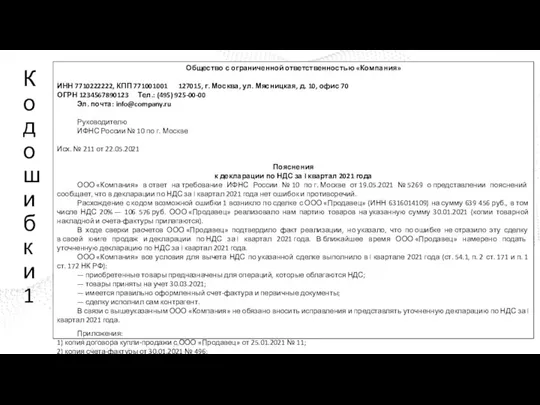

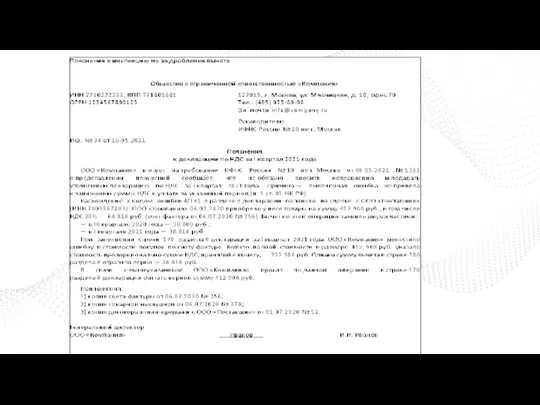

- 92. Код ошибки 1 Общество с ограниченной ответственностью «Компания» ИНН 7710222222, КПП 771001001 127015, г. Москва, ул.

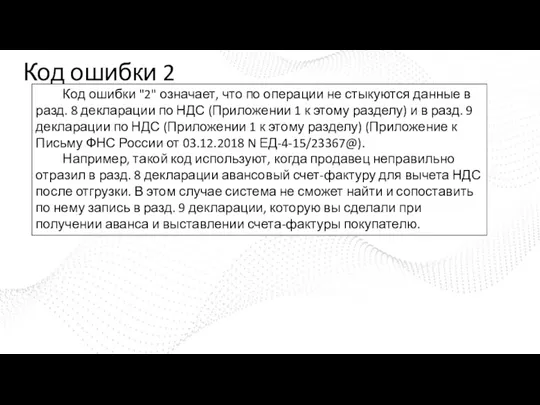

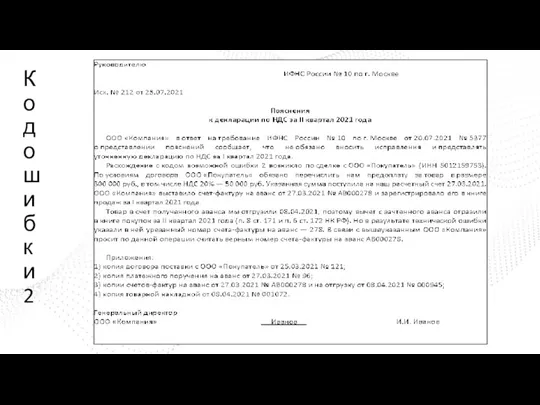

- 93. Код ошибки 2 Код ошибки "2" означает, что по операции не стыкуются данные в разд. 8

- 94. Код ошибки 2

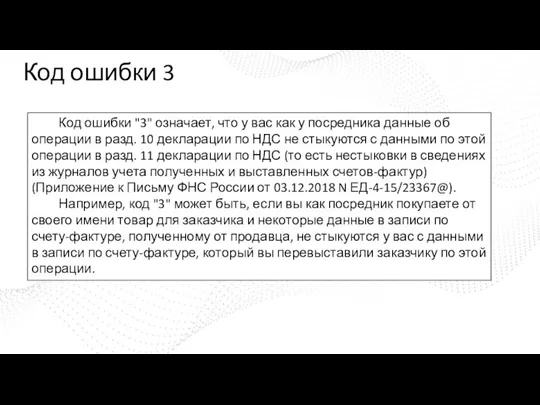

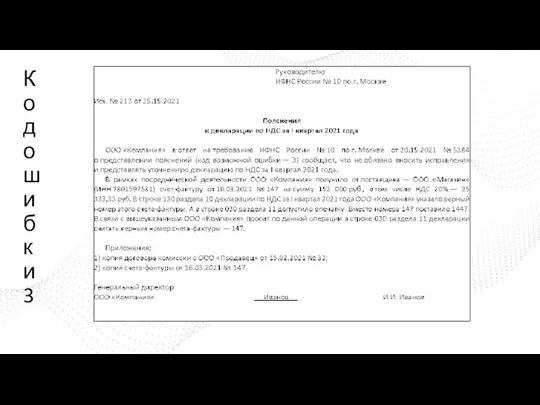

- 95. Код ошибки 3 Код ошибки "3" означает, что у вас как у посредника данные об операции

- 96. Код ошибки 3

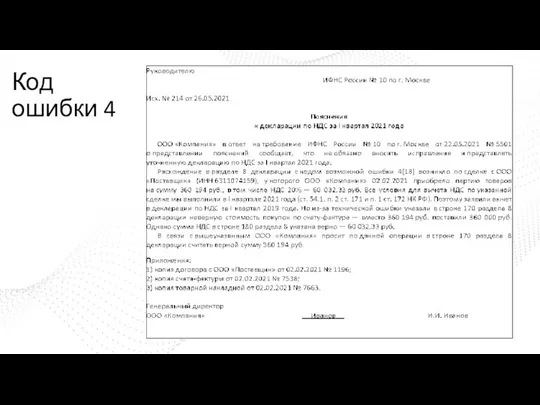

- 97. Код ошибки 4 Код ошибки "4" означает, что, возможно, ошибка - в какой-либо графе сведений из

- 98. Код ошибки 4

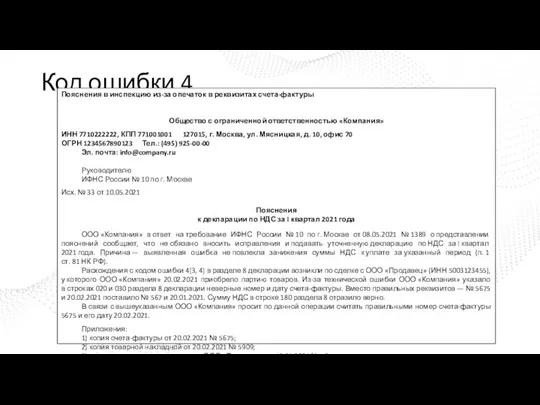

- 99. Код ошибки 4 Пояснения в инспекцию из-за опечаток в реквизитах счета-фактуры Общество с ограниченной ответственностью «Компания»

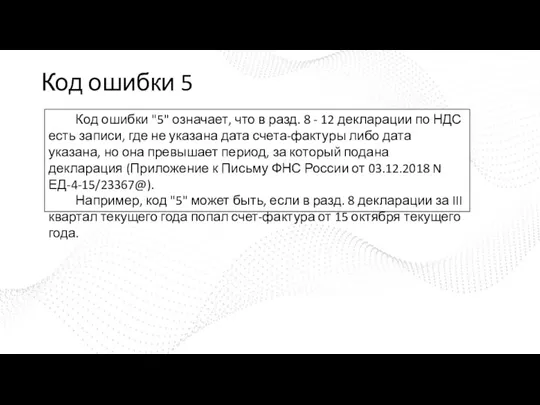

- 100. Код ошибки 5 Код ошибки "5" означает, что в разд. 8 - 12 декларации по НДС

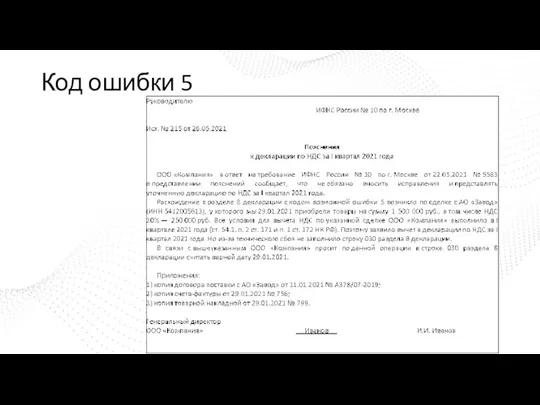

- 101. Код ошибки 5

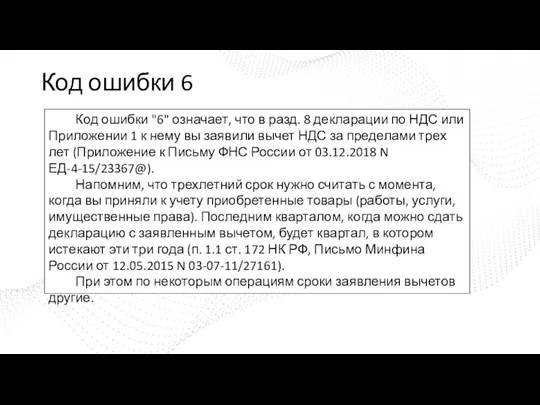

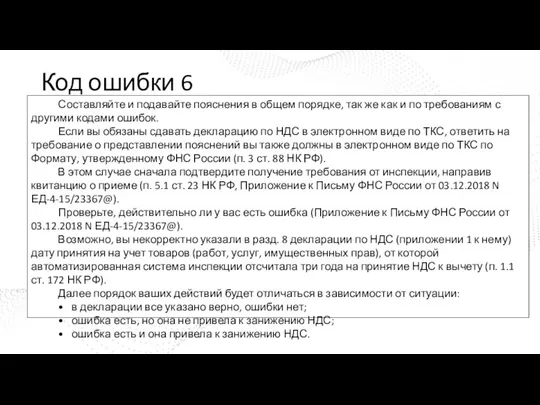

- 102. Код ошибки 6 Код ошибки "6" означает, что в разд. 8 декларации по НДС или Приложении

- 103. Код ошибки 6 Составляйте и подавайте пояснения в общем порядке, так же как и по требованиям

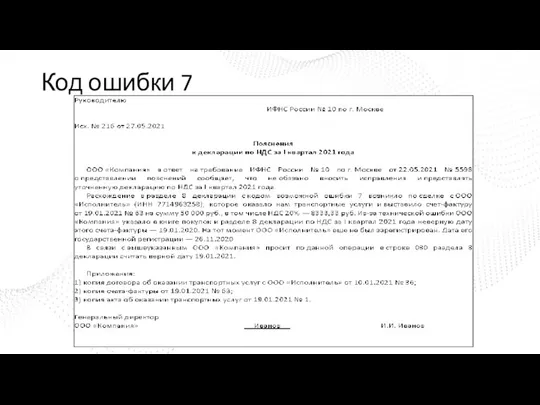

- 104. Код ошибки 7 Код ошибки "7" означает, что в разд. 8 декларации по НДС или Приложении

- 105. Код ошибки 7

- 106. Код ошибки 8 Код ошибки "8" означает, что в декларации по НДС в сведениях из книг

- 107. Код ошибки 8

- 108. Код ошибки "9" означает ошибки при аннулировании записей в разд. 9 декларации по НДС или Приложении

- 111. Основания для пояснений в ИФНС

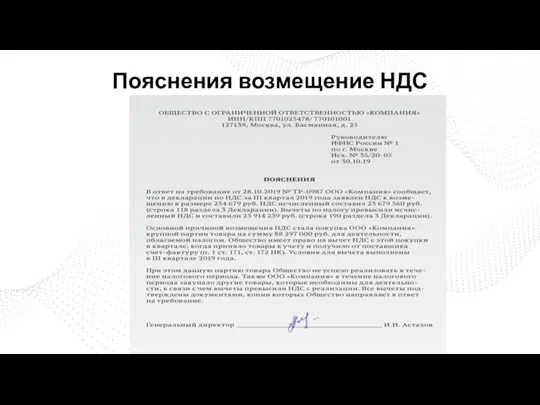

- 112. Пояснения возмещение НДС

- 113. Пояснения налоговая нагрузка НДС

- 114. Пояснения из-за округления НДС

- 115. Пояснения из-за восстановления

- 116. Пояснения из-за восстановления

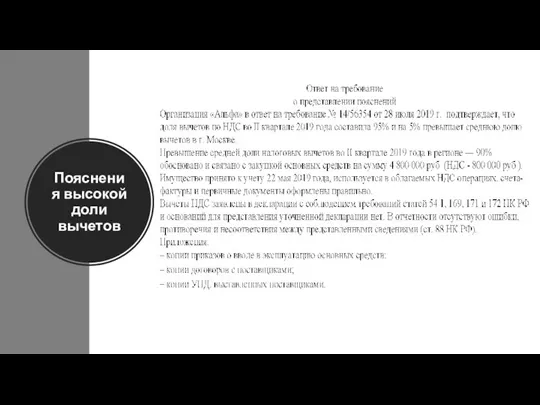

- 117. Пояснения высокой доли вычетов

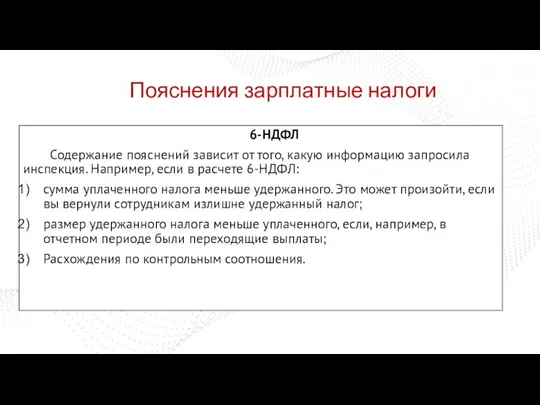

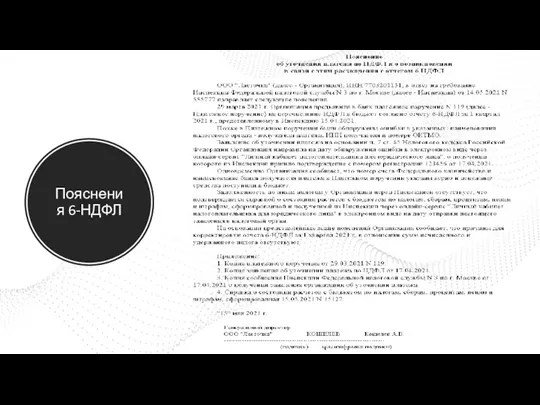

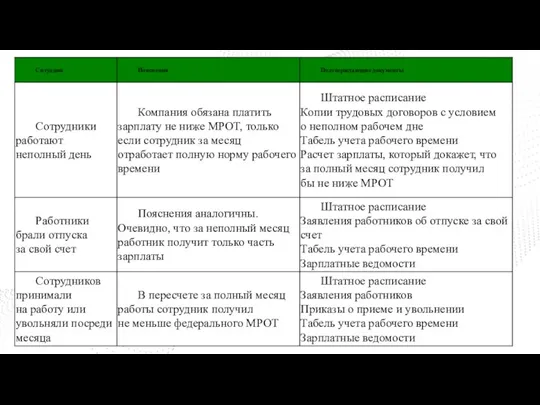

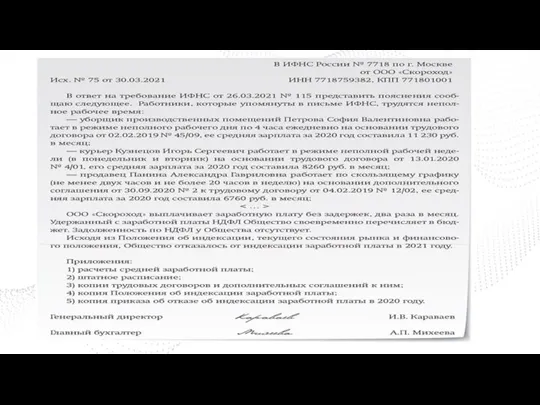

- 118. Пояснения зарплатные налоги 6-НДФЛ Содержание пояснений зависит от того, какую информацию запросила инспекция. Например, если в

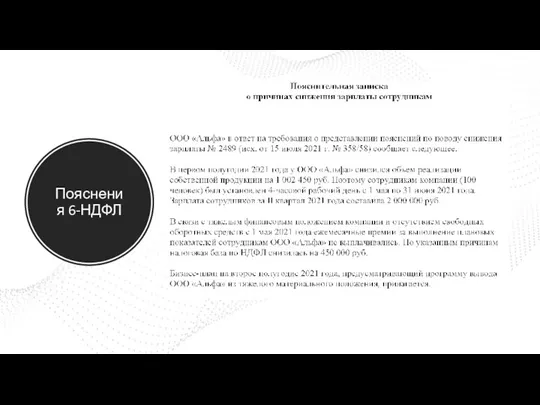

- 119. Пояснения 6-НДФЛ

- 120. Пояснения 6-НДФЛ

- 121. Пояснения 6-НДФЛ

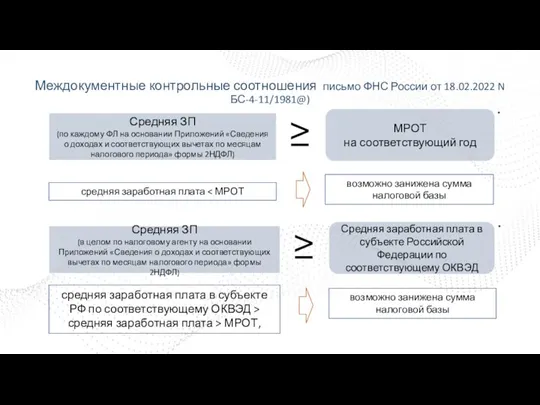

- 122. средняя заработная плата в субъекте РФ по соответствующему ОКВЭД > средняя заработная плата > МРОТ, МРОТ

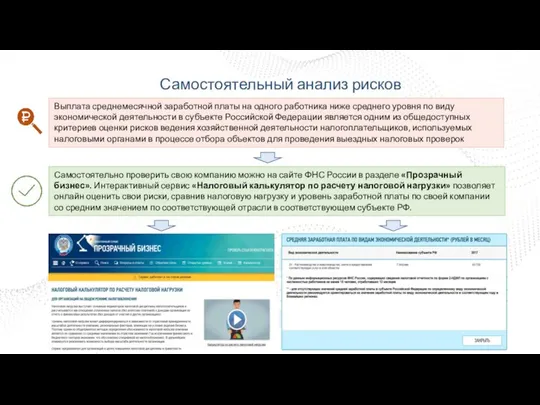

- 123. Самостоятельный анализ рисков Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической

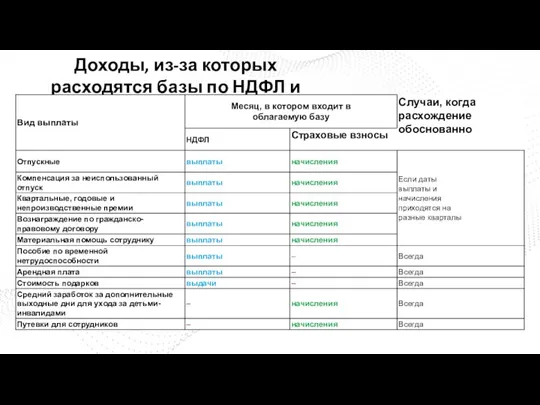

- 130. Доходы, из-за которых расходятся базы по НДФЛ и страховым взносов

- 131. Пояснения 6-НДФЛ

- 132. Пояснения 6-НДФЛ

- 133. Пояснения 6-НДФЛ

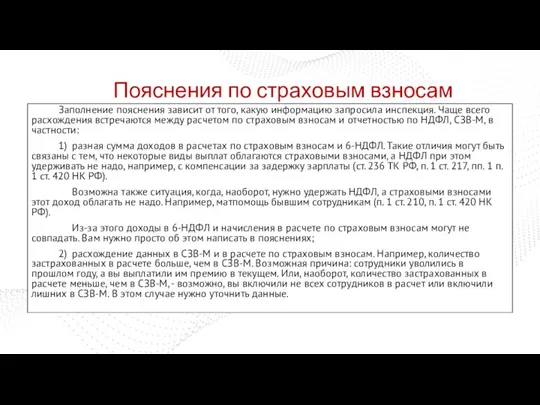

- 134. Пояснения по страховым взносам Заполнение пояснения зависит от того, какую информацию запросила инспекция. Чаще всего расхождения

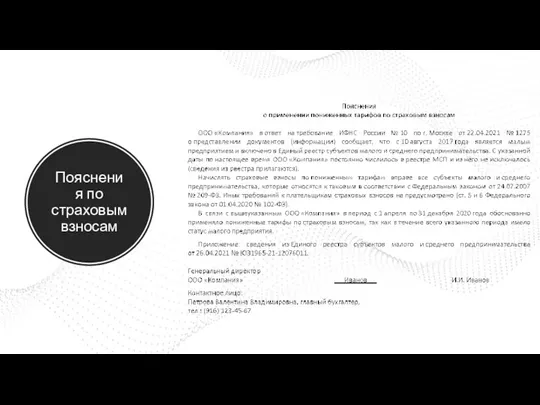

- 135. Пояснения по страховым взносам

- 136. Критерии оценки работодателя при работе с самозанятыми Дата регистрации самозанятого, дата Договора и дата первого чека

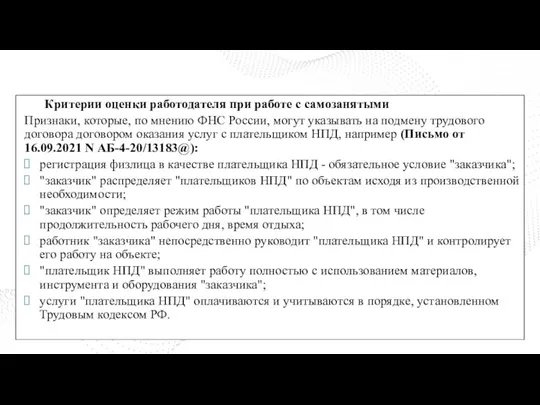

- 137. Критерии оценки работодателя при работе с самозанятыми Признаки, которые, по мнению ФНС России, могут указывать на

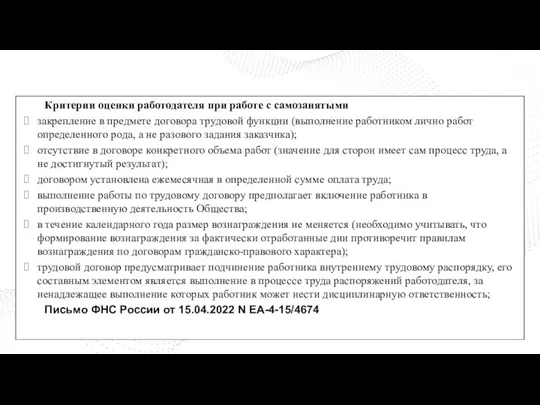

- 138. Критерии оценки работодателя при работе с самозанятыми закрепление в предмете договора трудовой функции (выполнение работником лично

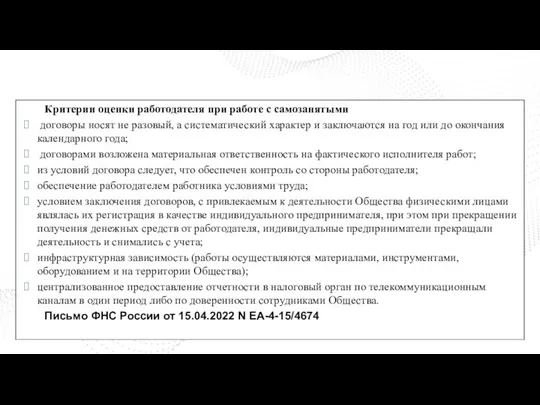

- 139. Критерии оценки работодателя при работе с самозанятыми договоры носят не разовый, а систематический характер и заключаются

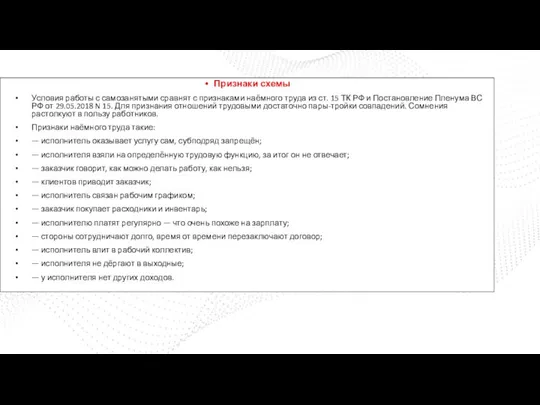

- 140. Признаки схемы Условия работы с самозанятыми сравнят с признаками наёмного труда из ст. 15 ТК РФ

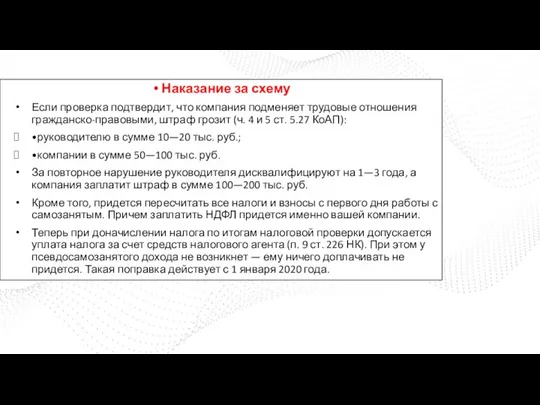

- 141. Наказание за схему Если проверка подтвердит, что компания подменяет трудовые отношения гражданско-правовыми, штраф грозит (ч. 4

- 142. Пояснения по самозанятым

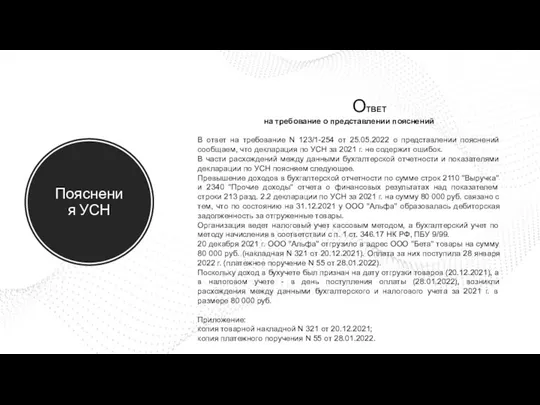

- 143. Пояснения УСН ОТВЕТ на требование о представлении пояснений В ответ на требование N 123/1-254 от 25.05.2022

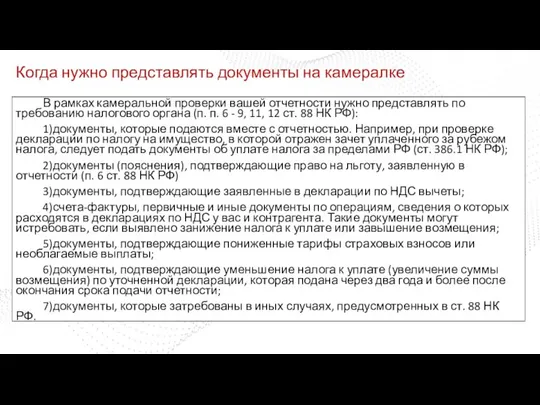

- 144. Когда нужно представлять документы на камералке В рамках камеральной проверки вашей отчетности нужно представлять по требованию

- 146. Скачать презентацию

Слайд 2Какие бывают требования

Требование о представлении пояснений (п. 3 ст. 88 НК РФ)

Какие бывают требования

Требование о представлении пояснений (п. 3 ст. 88 НК РФ)

Требование о представлении документов (информации) (ст. 88, 89 и 93.1 НК РФ) - Приложение N 4 к приказу ФНС России от 07.11.2018 N ММВ-7- 2/628@. Требование о представлении документов выставляется в рамках камеральных налоговых проверок, выездных налоговых проверок и вне рамок налоговых проверок.

Слайд 3Какие бывают требования

Подавать пояснения нужно, если инспекция направила вам такое требование. Это

Какие бывают требования

Подавать пояснения нужно, если инспекция направила вам такое требование. Это

• при камеральной проверке, если:

◦проверяющие нашли ошибки или противоречия в декларации или расчете;

◦проверяющие нашли несоответствия между сведениями в отчетности и данными, которые есть у них;

◦вы заявили в уточненной декларации (расчете) сумму к уплате меньше, чем изначально;

◦вы заявили в отчетности убыток;

◦вы заявили льготы;

◦вы заявили инвестиционный налоговый вычет в декларации по налогу на прибыль;

• при проведении налогового мониторинга.

Слайд 4Какие бывают требования

Содержание пояснений зависит от того:

• какую информацию запросила инспекция;

• какие расхождения и

Какие бывают требования

Содержание пояснений зависит от того:

• какую информацию запросила инспекция;

• какие расхождения и

• по какому налогу их запрашивают.

Но независимо от этого вам нужно в первую очередь самим проверить, есть ли ошибки в вашей декларации (расчете) или нет.

Если ошибок нет, то в пояснениях так и укажите: ошибок, противоречий и несоответствий в декларации нет, а также нет и оснований для подачи "уточненки". Обязательно распишите причины расхождений и почему вы считаете, что ошибок нет. К пояснениям вы можете приложить подтверждающие документы (п. 4 ст. 88 НК РФ). Например, выписки из регистров налогового и бухгалтерского учета.

Если ошибки есть, но налог не занижен, то напишите об этом и укажите правильные данные, если нужно - приложите подтверждающие документы. Вместо пояснений вы можете подать "уточненку" (п. 1 ст. 81, п. 3 ст. 88 НК РФ). Но это ваше право, а не обязанность. Тут нужно помнить, что по "уточненке" начнется новая камеральная проверка (п. 9.1 ст. 88 НК РФ).

Если ошибки есть и из-за них занижен налог, то вы должны подать "уточненку" (п. 1 ст. 81, п. 3 ст. 88 НК РФ). Пояснения составлять не обязательно.

Слайд 5Требование

Шаг 1. Проверьте требование

При камеральной проверке в требовании о предоставлении документов инспекторы

Требование

Шаг 1. Проверьте требование

При камеральной проверке в требовании о предоставлении документов инспекторы

сведения об организации;

на каком основании запрашиваются документы, какая проверка проводится;

какие документы нужны ИФНС, когда их нужно отдать;

сведения о контрагенте и сделке, по которой нужны документы;

отметку о получении требования.

В требовании представить пояснения инспекторы сообщают, какие ошибки и противоречия выявили в отчетности, предлагают объясниться в письменном виде или представить уточненку. В документе указывают срок ответа, есть место для отметки о получении. Обычно ответить можно в произвольной форме, но для пояснений по НДС действует особый порядок.

При выездной проверке на территории организации инспекторы предъявляют письменное требование о представлении копий, а оригиналы запрашивают устно. При проверках на территории ИФНС требование представить документы оформляют в письменном виде, но запросить могут копии и подлинники. Обязательные сведения в письменном требовании такие же, как при камеральной проверке.

Требование с нарушениями. ФНС поручила инспекциям усилить контроль за оформлением требований, чтобы снизить количество жалоб на нарушения при истребовании документов. Инспекторов обязали контролировать, есть ли в требовании обязательные сведения и реквизиты, исключить истребование документов и информации, которые не относятся к предмету проверки или не связаны с конкретной сделкой, указанной в требовании. Об этом – письмо ФНС от 23.12.2021 № СД-4-2/18103.

Если ИФНС выслала требования с нарушениями, запрашиваемые документы и информацию можно не предоставлять. Однако, чтобы избежать штрафа, не игнорируйте требование. Безопаснее ответить инспекторам, даже если они ошиблись в ИНН организации или прислали требование, адресованное другому налогоплательщику. Это снизит риск споров с инспекцией и штрафов. Чтобы пояснить инспекторам, почему отказываетесь представить документы, или сообщить, что не располагаете запрошенными бумагами, отправьте в ИФНС письменное уведомление.

Слайд 6Требование

Камеральная проверка. Во время камеральной проверки ИФНС вправе запрашивать информацию по налогу,

Требование

Камеральная проверка. Во время камеральной проверки ИФНС вправе запрашивать информацию по налогу,

В постановлении от 22.03.2019 № Ф09-781/19 по делу № А60-7088/2018 суд указал, что инспекция обоснованно потребовала документы за III квартал 2014 года при камеральной проверке декларации по НДС за IV квартал 2016 года. Перечень документов при проверке обоснованности вычета по НДС не является закрытым, поэтому ИФНС вправе запросить любые документы, которые подтверждают право на вычет. В рассматриваемом деле организация заявила вычет по возврату товара, который был отгружен в 2014 году, следовательно, запрошенные документы непосредственно связаны с периодом камеральной проверки.

Слайд 7Требование

Например, инспекция вправе запросить у вас документы в следующих случаях (п. п.

Требование

Например, инспекция вправе запросить у вас документы в следующих случаях (п. п.

• вы не подали документы вместе с отчетностью, хотя должны были это сделать. К примеру, вы зачли уплату налога на имущество за рубежом и к декларации не приложили документы о его уплате за границей (ст. 386.1 НК РФ);

• заявили в декларации налоговую льготу. У вас могут запросить документы о праве на нее. Вы вправе представить в электронной форме реестр подтверждающих документов;

• подали декларацию по НДС с налогом к возмещению. Инспекция может запросить документы, подтверждающие вычеты;

• применили пониженные тарифы по страховым взносам или заявили необлагаемые выплаты. У вас могут запросить документы, которые их подтверждают;

• подали уточненную декларацию (расчет) после истечения двух лет от срока сдачи первичной отчетности и уменьшили налог (увеличили убыток). У вас вправе требовать первичные и другие документы, регистры налогового учета, подтверждающие изменение сведений;

• применили в декларации по НДС вычеты по налогу в рамках системы tax-free. У вас могут запросить документы, которые подтверждают их правомерность. Но только при условии, что сведения в декларации по НДС не соответствуют сведениям, которые есть у налогового органа;

• заявили инвестиционный вычет в декларации по налогу на прибыль. Инспекция может запросить документы, которые его подтверждают;

• в вашей декларации по НДС или в декларации контрагента есть противоречия, из-за которых может быть занижен ваш налог или завышено возмещение. У вас могут запросить счета-фактуры, первичные и иные документы по операциям, сведения о которых расходятся;

• инспекция выявит несоответствия сведений по прослеживаемым товарам. Налоговый орган вправе требовать у вас счета-фактуры, первичные и иные документы по операциям с этими товарами.

Слайд 8Требование

Выездная проверка. В рамках выездной проверки ИФНС вправе потребовать документы за период,

Требование

Выездная проверка. В рамках выездной проверки ИФНС вправе потребовать документы за период,

Встречная проверка. При встречной проверке инспекторы вправе запросить любые документы и за любой период, в том числе относящиеся к периоду более чем трехлетней давности. Если организация не представит требуемые документы, ее оштрафуют (п. 6 ст. 93.1, п. 2 ст. 126 НК, письмо Минфина от 10.07.2017 № 03-02-08/43465). Подтверждает это арбитражная практика.

Уведомление об отказе представить документы. Если налогоплательщик готов оспаривать требование о представлении документов за период, который превышает проверяемый, направьте инспекторам мотивированный отказ. Обоснуйте, почему считаете требование незаконным.

Слайд 9Требование

Руководителю ИФНС России № 3

по Москве Н.Т. Куроедову

от ООО «Альфа»

ИНН 7703123321

КПП 770312345

Адрес

Требование

Руководителю ИФНС России № 3

по Москве Н.Т. Куроедову

от ООО «Альфа»

ИНН 7703123321

КПП 770312345

Адрес

125009, Москва, ул. Тверская, д. 4

Исх. № 100 от 14.06.2022

Уведомление

В ответ на Требование ИФНС России № 3 по Москве от 10.06.2021 № А-58 о предоставлении документов в рамках камеральной проверки декларации по налогу на прибыль за 2020 год сообщаю следующее.

В рамках камеральной налоговой проверки могут быть запрошены лишь документы, относящиеся к поданной налоговой декларации и к проверяемому периоду. Это следует из пункта 1 статьи 88 НК РФ. В требовании от 10.06.2021 № А-58 указано, что документы истребуются в рамках проведения камеральной проверки поданной налоговой декларации по налогу на прибыль за 2020 год. В то же время в перечне требуемых документов указаны транспортные накладные за 2018 и 2019 годы. Поскольку в требовании указаны документы, которые относятся к другому налоговому периоду, руководствуясь статьей 88 НК, организация оставляет требование о представлении документов от 10.06.2021 № А-58 без исполнения.

Генеральный директор

ООО «Альфа» Львов А.В. Львов

Слайд 10Требование

Налоговый орган может выставить требование в любой день в пределах срока камеральной

Требование

Налоговый орган может выставить требование в любой день в пределах срока камеральной

Поэтому, даже если вы получили требование в последний день проверки, его нужно исполнить.

Отметим, что запросить документы за пределами срока камералки инспекция вправе только в одном случае: если после окончания проверки принято решение провести дополнительные мероприятия налогового контроля (п. 6 ст. 101 НК РФ, Письмо Минфина России от 18.02.2009 N 03-02-07/1-75).

В других случаях запрашивать документы за пределами срока камеральной проверки инспекция не вправе. Документы, истребованные за пределами сроков камералки либо допмероприятий, не могут быть учтены при рассмотрении материалов проверки (п. 4 ст. 101 НК РФ, п. 27 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

Слайд 11Информационное письмо или уведомление

Документы по информационному письму или уведомлению можно не представлять,

Информационное письмо или уведомление

Документы по информационному письму или уведомлению можно не представлять,

Требование по неутвержденной форме незаконно, а неправомерные требования налоговых инспекций можно не выполнять (подп. 11 п. 1 ст. 21 НК). Требование представить документы и пояснения при проверке, документы и информацию вне рамок проверки ИФНС должна направить по унифицированной форме из приложения № 17 к приказу ФНС от 07.11.2018 № ММВ-7-2/628.

Для электронных требований по ТКС инспекторы должны использовать 10-й тип документооборота «Документооборот, используемый налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах». Об этом – письмо ФНС от 20.05.2021 № ЕА-4-26/6895@. При получении таких документов нужно отправить квитанцию о получении (п. 5.1 ст. 23 НК).

За отказ представить документы по запросу, который оформлен в виде простого или информационного письма или уведомления, налогоплательщика нельзя оштрафовать по статье 126 НК, а за непредставленные пояснения или информацию – по статье 129.1 НК. Но не игнорируйте запрос ИФНС, даже если он оформлен как уведомление, простое или информационное письмо. Это снизит риск споров с инспекцией.

Направьте мотивированный отказ, если вместо требования о представлении документов, информации или пояснения ИФНС прислала запрос в форме информационного письма, уведомления или сообщения. Укажите, что требование не по форме, но вы готовы его исполнить, когда получите унифицированное требование. Информационное сообщение могут направить, когда ИФНС уже не вправе направить требование (например, истек срок камеральной проверки). Письма направляют также, чтобы что-то разъяснить налогоплательщику.

Слайд 12Информационное письмо или уведомление

ООО «Альфа» получило информационное письмо от 10.06.2022 № А-61

Информационное письмо или уведомление

ООО «Альфа» получило информационное письмо от 10.06.2022 № А-61

Требование представить документы и пояснения при проверке, документы и информацию вне рамок проверки ИФНС должна направлять по унифицированной форме из приложения № 17 к приказу ФНС от 07.11.2018 № ММВ-7-2/628. Требование не по утвержденной форме незаконно (подп. 11 п. 1 ст. 21 НК).

Просим прислать требование по унифицированной форме и сообщить, по какой сделке нужно представить документы: нет ни реквизитов договора, ни реквизитов первичных документов.

Слайд 13Требование

Шаг 2. Определите срок для ответа

По общему правилу требование о представлении документов

Требование

Шаг 2. Определите срок для ответа

По общему правилу требование о представлении документов

Если получили требование по ТКС, в течение шести дней отправьте в инспекцию квитанцию о приеме. Это можно сделать даже в последний шестой день, тогда в запасе будет больше времени на ответ.

Слайд 14Требование

Требование

Слайд 15Требование

Шаг 3. Получите отсрочку

Если не успеваете подготовить все истребованные документы по

Требование

Шаг 3. Получите отсрочку

Если не успеваете подготовить все истребованные документы по

Форма. Чтобы получить отсрочку при камеральной и выездной проверках, нужно подать уведомление. Форма уведомления о невозможности представить документы в срок утверждена приказом ФНС от 24.04.2019 № ММВ-7-2/204. В уведомлении нужно указать причины, по которым истребуемые документы не могут быть представлены в установленные сроки, и сроки, когда налогоплательщик может представить документы.

Срок. Уведомление с просьбой предоставить отсрочку надо направить не позднее следующего дня после того, как получили требование о представлении документов. Это предусмотрено в пункте 3 статьи 93 НК.

Слайд 16Требование

Требование

Слайд 17Требование

Шаг 4. Подготовьте документы и пояснения

При камеральной проверке ИФНС вправе требовать от

Требование

Шаг 4. Подготовьте документы и пояснения

При камеральной проверке ИФНС вправе требовать от

Инспекторы не обязаны указывать точные реквизиты всех запрашиваемых документов. Поэтому право не исполнять требование, в котором не указано, какие именно документы и в каком количестве затребованы, придется отстаивать в суде.

Непонятно, какие документы представлять, — попросите ИФНС уточнить запрос и продлить срок представления бумаг.

Слайд 18Требование

Инспекция вправе затребовать от вас любые документы, которые касаются проверяемых налогов (взносов)

Требование

Инспекция вправе затребовать от вас любые документы, которые касаются проверяемых налогов (взносов)

При этом у вас могут истребовать только те регистры учета, которые вы обязаны вести или которые закреплены у вас в учетной политике. Если требуемых регистров у вас нет или вы их вести не должны, представлять их не нужно (Письмо Минфина России от 11.05.2010 N 03-02-07/1-228).

В ходе проверки у вас могут также запросить пояснительные записки по расхождениям, выявленным за проверяемый период. То, что эти документы не являются первичными, не означает незаконности требования инспекции. Эти сведения необходимы для проведения налоговой проверки и их истребование соответствует положениям ст. 93 НК РФ (Постановление Верховного Суда РФ от 06.09.2021 N 5-АД21-70-К2).

Слайд 19Требование

Шаг 5. Заверьте копии

Бумажные копии документов и для камеральной, и для выездной

Требование

Шаг 5. Заверьте копии

Бумажные копии документов и для камеральной, и для выездной

разделите копии на тома;

пронумеруйте листы;

сшейте;

заверьте каждый том на обороте последнего листа.

Надпись «Верно» и отметку о месте хранения оригиналов не обязательно ставить на заверительную наклейку. ФНС подтвердила, что копии документов для инспекций могут не соответствовать ГОСТу Р 7.0.97-2016.

Электронные документы передайте в инспекцию в формате xml-файлов или виде скан-образов. При отправке подпишите документы усиленной квалифицированной электронной подписью организации или ее представителя.

Слайд 20Требование

Шаг 6. Составьте сопроводительное письмо и отправьте документы

Передать документы и сведения при

Требование

Шаг 6. Составьте сопроводительное письмо и отправьте документы

Передать документы и сведения при

на бумаге — лично или по почте заказным письмом;

электронные — по ТКС или через личный кабинет налогоплательщика (для пояснений по НДС — единственный способ).

Дополнительно к копиям оформите сопроводительное письмо, в котором укажите реквизиты требования, в ответ на которое передаете документы, его дату и номер. Составьте опись документов, которая может быть частью письма или приложением к нему.

Слайд 21Какие документы и информацию вправе запросить вне рамок проверки

Какие документы и информацию вправе запросить вне рамок проверки

Слайд 22Какие документы и информацию вправе запросить вне рамок проверки

Какие документы и информацию вправе запросить вне рамок проверки

Слайд 23Требование

Истребование большого объема документов не повод, чтобы признать требование незаконным. При оценке

Требование

Истребование большого объема документов не повод, чтобы признать требование незаконным. При оценке

необходимость в требуемых документах и информации;

возможность инспекторов изучить запрошенный объем бумаг;

возможность изготовить и представить копии в большом объеме;

наличие ходатайства о продлении срока сдачи бумаг.

Если ИФНС в требовании пренебрегает этими принципами, это дает право отказать в представлении запрошенных данных и сослаться в отказе на разъяснения ФНС. Даже если ИФНС впоследствии оштрафует, суд такой штраф может отменить или существенно снизить с учетом смягчающих обстоятельств. ИФНС вправе запросить данные, когда в них есть обоснованная необходимость (письмо ФНС от 27.06.2017 № ЕД-4-2/12216). Инспекторы должны соблюдать принципы целесообразности и разумности и не истребовать документы и информацию произвольно. Например, не запрашивать документы в объеме, который сами не смогут проверить.

Слайд 24Требование

Если проигнорировать запрос ИФНС или представить документы и информацию по требованию вне

Требование

Если проигнорировать запрос ИФНС или представить документы и информацию по требованию вне

Двойной штраф грозит, когда ИФНС в одном требовании запрашивает и документы, и информацию, а налогоплательщик не исполняет требование. Такой порядок следует из пункта 5 статьи 114 НК и подтвержден в письме Минфина от 01.06.2022 № 03-02-07/51429 и арбитражной практикой.

Судьи поддержали двойной штраф, например, в определении Верховного суда от 16.01.2020 № 310-ЭС19-25112 по делу № А09-640/2019 и постановлениях арбитражных судов Западно-Сибирского округа от 01.02.2022 по делу № А70-6808/2021, Центрального округа от 16.10.2019 № Ф10-3735/2019 по делу № А09-640/2019, Восточно-Сибирского округа от 12.11.2018 № Ф02-5065/2018 по делу № АЗЗ-16694/2017.

Слайд 25Требование

В качестве смягчающих обстоятельств могут быть приведены объективные причины невозможности представления запрошенных

Требование

В качестве смягчающих обстоятельств могут быть приведены объективные причины невозможности представления запрошенных

• большое количество истребуемых документов;

• нахождение части документов в обособленном подразделении организации;

• одновременное получение нескольких требований;

• технические и кадровые сложности изготовления заверенных копий;

• подача уведомления о невозможности представления документов в установленный срок и т.п.

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше чем в два раза по сравнению с установленным размером, но не может быть снижен до 0 руб. (п. 3 ст. 114 НК РФ, п. 30 Обзора судебной практики Верховного Суда Российской Федерации N 2 (2019), утв. Президиумом Верховного Суда РФ 17.07.2019).

Слайд 26Как минимизировать

количество документов

А) Определить, какие документы вами уже представлены ранее по любому

Как минимизировать

количество документов

А) Определить, какие документы вами уже представлены ранее по любому

«На ваше требование № 5 от 05.08.2022 сообщаем, что накладные за 1 квартал 2022 года ранее были представлены в ответ на требование № 2 от 30.04.2022 с сопроводительным письмом № 12 от 15.05.2022 (см. приложение – реестр и протокол)».

Б) Определить, какие документы можно безопасно не представлять

Слайд 27Что можно не представлять

1. Налоговую и бухгалтерскую отчетность;

2. Сведения о численности работников,

Что можно не представлять

1. Налоговую и бухгалтерскую отчетность;

2. Сведения о численности работников,

3. Сведения о виде деятельности;

4. Сведения о транспорте, земельных участках и недвижимости на балансе компании;

5. Сведения о суммах уплаченных налогов;

6. Аналогичные сведения, которыми налоговый орган располагает в силу закона, так как является администратором таких данных.

Слайд 28Когда можно не представлять документы на камералке

Пункт 7 статьи 88 НК РФ

При

Когда можно не представлять документы на камералке

Пункт 7 статьи 88 НК РФ

При

Документы для камеральной проверки истребуются только при

наличии прямых оснований, указанных в ст. 88 НК РФ

Слайд 29Камеральная проверка дебиторской задолженности

1. Проверить есть ли основания выставлять требование о

представлении документов.

2.

Камеральная проверка дебиторской задолженности

1. Проверить есть ли основания выставлять требование о

представлении документов.

2.

представлении пояснений – в случае ошибок или расхождений

(как правило их нет).

Варианты ответа на требование:

1. Указать что налоговым органом не могут быть выявлены

ошибки и расхождения по дебиторской задолженности и

отказать в даче пояснений.

2. Предоставить пояснений или карточку счета 91 о списании

дебиторской задолженности.

Слайд 30Отказ в предоставлении пояснений.

На Ваше требование № 45 от 20.04.2021 о представлении

Отказ в предоставлении пояснений.

На Ваше требование № 45 от 20.04.2021 о представлении

Налоговым органом не указано какие ошибки или расхождения им обнаружены по данному вопросу. В связи с чем, налоговый орган без наличия оснований подменяет процедуру истребования пояснений процедурой истребования документов, указывая на необходимость представления карточек счетов, расшифровок и актов инвентаризации дебиторской задолженности.

На основании пп. 11 п. 1 ст. 21 НК РФ налогоплательщик вправе не исполнять данное требование.

Слайд 31Когда нужно представлять документы вне рамок проверок

Вне рамок проведения налоговых проверок вы

Когда нужно представлять документы вне рамок проверок

Вне рамок проведения налоговых проверок вы

1) истребованы документы (информация) о конкретной сделке (п. 2 ст. 93.1 НК РФ):

• стороной которой вы являетесь;

• стороной которой вы не являетесь, но располагаете документами или информацией о ней.

Например, инспекция может прислать требование представить документы о приобретении товаров у конкретного поставщика в течение определенного периода.

Налоговый орган вправе истребовать документы по нескольким сделкам. В требовании, выставленном вне рамок проверок, реквизиты документов могут не указываться (Определение ВС РФ от 26.10.2017 N 302-КГ17-15714, Письмо УФНС России по г. Москве от 01.04.2020 N 15-19/063226@). В этом случае представьте все документы по сделке (сделкам), в отношении которой выставлено требование (Письмо Минфина России от 15.10.2018 N 03-02-07/1/73833).

Слайд 32Когда нужно представлять документы вне рамок проверок

Вне рамок проведения налоговых проверок вы

Когда нужно представлять документы вне рамок проверок

Вне рамок проведения налоговых проверок вы

2) инспекция приняла решение о взыскании недоимки на сумму свыше 1 млн руб., но оно не было исполнено в течение 10 дней с даты принятия (п. 2.1 ст. 93.1 НК РФ).

В таком случае инспекция может истребовать у должника документы (информацию) о его имуществе, имущественных правах и обязательствах по Перечню, утвержденному Приказом ФНС России от 10.02.2020 N ЕД-7-8/85@.

Если в установленный срок документы не будут представлены, инспекция вправе истребовать документы (информацию) об имуществе или имущественных правах должника у иного лица, располагающего такими документами (информацией).

Налоговый орган может запросить у лица, которое ведет реестр владельцев ценных бумаг, документы (информацию), связанные с его ведением. Это возможно при наличии запроса уполномоченного органа иностранного государства в случаях, предусмотренных международными договорами (п. 2 ст. 93.1 НК РФ).

Слайд 33Когда нужно представлять документы вне рамок проверок

Документы (информацию), которые вы уже представляли

Когда нужно представлять документы вне рамок проверок

Документы (информацию), которые вы уже представляли

• ранее вы представляли подлинники документов и инспекция вернула их;

• инспекция утратила документы вследствие обстоятельств непреодолимой силы (например, пожара или наводнения).

В иных случаях подавать документы повторно не надо. Вместо этого в ответ на требование инспекции вам необходимо направить уведомление (п. 3 ст. 93 НК РФ). Сделать это нужно в течение срока, отведенного на исполнение требования представить уведомление.

Форма этого уведомления и Формат представления в электронном виде утверждены Приказом ФНС России от 24.04.2019 N ММВ-7-2/204@.

В уведомлении нужно указать (п. 5 ст. 93 НК РФ):

• какие из истребованных документов (информации) ранее были представлены, в том числе привести реквизиты документов;

• наименование налогового органа, в который были поданы эти документы (информация).

Уведомление можно подать одним из следующих способов, например (п. 3 ст. 93 НК РФ):

• подать лично или через представителя;

• разместить в личном кабинете налогоплательщика;

• направить по почте заказным письмом. Этот способ можно выбрать, только если вы не обязаны подавать налоговые декларации в электронной форме.

Слайд 34Требование вне рамок проверки

Пункт 2 статьи 93.1 НК РФ предполагает истребование документов

Требование вне рамок проверки

Пункт 2 статьи 93.1 НК РФ предполагает истребование документов

Можно не представлять документы, не имеющие отношения к сделке с контрагентом, например:

- Ваши налоговые регистры и карточки всех счетов с 01 по 99;

- Кадровые документы по всем вашим сотрудникам;

- Иные документы, в которых не расписывается ваш контрагент.

Слайд 35Истребование документов

ФНС России сообщила о нарушениях, которые встречаются при составлении требований о

Истребование документов

ФНС России сообщила о нарушениях, которые встречаются при составлении требований о

Речь идет в том числе и о нарушениях в поручениях об истребовании. В частности, допускаются такие нарушения:

• не отражается мероприятие налогового контроля, при проведении которого возникла необходимость в представлении документов (информации);

• не указываются сведения, позволяющие идентифицировать истребуемые документы, информацию или сделку;

• запрашиваются документы (информация), которые не относятся к предмету проверки;

• документы запрашиваются за пределами срока проведения налоговой проверки.

Поручено усилить контроль за составлением и направлением требований и поручений об истребовании документов (информации).

Письмо ФНС России от 23.12.2021 N СД-4-2/18103@

Слайд 36Истребование документов

Конституционный Суд РФ пояснил некоторые аспекты истребования документов вне рамок налоговых

Истребование документов

Конституционный Суд РФ пояснил некоторые аспекты истребования документов вне рамок налоговых

Согласно п. 2 ст. 93.1 НК РФ документы (информация) как предмет истребования должны относиться именно к сделке, а не ко всей деятельности налогоплательщика (ее части), не к периоду (налоговому периоду) и т.п. Налоговый орган может определить предмет истребования по любому ясному и недвусмысленному признаку, позволяющему понять, по какой конкретно сделке налогоплательщик обязан представить документы (информацию). Таким признаком может быть, в частности, переданный (подлежащий передаче) конкретный товар (партия), выполненные работы (оказанные услуги), время поставки и приема-передачи и т.д.

Недопустимо требовать документы (информацию), которые нельзя связать с теми или иными сделками.

При этом у налогоплательщика нет оснований отказать в представлении документов (информации) лишь на том основании, что налоговый орган не указал в требовании, например, номер или дату заключения договоров.

Количество запросов (требований) положениями НК РФ не ограничено. Налоговый орган может истребовать документы (информацию), относящиеся как к одной, так и к нескольким конкретным сделкам.

Суды, принимая решение о правомерности привлечения к ответственности за непредставление документов (информации), должны учитывать как реальную необходимость их истребования (разумность и обоснованность требований инспекции), так и реальную возможность проверяющих изучить эти документы. Если объем документов (информации) велик, налоговый орган должен быть готов аргументированно пояснить свой запрос вышестоящему налоговому органу или суду.

Определение Конституционного Суда РФ от 07.04.2022 N 821-О

Слайд 37Истребование документов

ФНС России разъяснила, как инспекция истребует документы, касающиеся деятельности проверяемой организации

Истребование документов

ФНС России разъяснила, как инспекция истребует документы, касающиеся деятельности проверяемой организации

Сделать это территориальный налоговый орган может только через инспекцию, в которой такое третье лицо состоит на налоговом учете. Затребовать и получить необходимые документы (информацию) у данного лица напрямую нельзя. Исключений из этого правила не предусмотрено.

Письмо ФНС России от 03.08.2022 N СД-4-22/10067@

Слайд 39Основания для пояснений в ИФНС

1.Не понравится убыток в декларации: причину его возникновения

Основания для пояснений в ИФНС

1.Не понравится убыток в декларации: причину его возникновения

Причем объяснить причины возникновения убытка нужно и тогда, когда соответствующее требование получено после окончания камеральной проверки. Например, в случае вызова компании на комиссию по легализации налоговой базы.

2. Обратят внимание на льготные операции: подготовьте подтверждающие документы

3. Найдут арифметические ошибки в расчете авансовых платежей: перепроверьте цифры и подготовьте пояснения

4. Корректировка ошибок прошлых периодов в декларации за 9 месяцев 2022 года: убедитесь, что они привели к переплате налога в бюджет. Компания вправе исправить ошибки, допущенные в прошедших периодах, в декларации по налогу на прибыль в текущем периоде в следующих случаях (п. 1 ст. 54, п. 7 ст. 78 НК РФ, Писем Минфина России от 06.04.2020 N 03-03-06/2/27064, от 11.11.2019 N 03-03-06/2/86738):

- период совершения ошибки определить невозможно;

- ошибка привела к переплате налога в бюджет.

1) декларация за текущий период является "прибыльной", а не "убыточной";

2) допущенные ошибки привели к излишней уплате налога;

3) на дату представления декларации за текущий период со дня уплаты налога по декларации с ошибкой не прошло трех лет.

Корректировка базы по налогу на прибыль в этом случае отражается по строке 400 Приложения N 2 к листу 02 (п. 7.3 Порядка заполнения декларации по налогу на прибыль).

Слайд 40Основания для пояснений в ИФНС

5. Забывают или не успевают отразить доходы или

Основания для пояснений в ИФНС

5. Забывают или не успевают отразить доходы или

6. Указывают неверный код отчетного периода;

7. Не заполняют строку 060 Приложения N 2 к листу 02 при наличии выручки от реализации прочего имущества;

8. При наличии убытка по итогам прошлых периодов заполняют Приложение N 4 к листу 02 декларации внутри года;

9. При отсутствии показателей по строкам 070 - 090 листа 02 декларации (убыток) неверно заполняют строку 100 листа 02 декларации;

10.Не выполняют контрольные соотношения между строками декларации по налогу на прибыль и по другим налогам;

11. Вместо отгрузки по счету 62 делают проводку по счету 60 как на покупку;

12. Неверно указывают номер ИФНС, ИНН, КПП или ОКТМО;

13. Задваивают показатели выручки от реализации и прямых расходов, относящихся к реализованным товарам;

14. На момент отправки декларации по ТКС доверенность главбуха недействительна.

Слайд 411. Просят объяснить, почему снижена налоговая нагрузка, укажите причины этого. Например, для

1. Просят объяснить, почему снижена налоговая нагрузка, укажите причины этого. Например, для

Привлечь внимание инспекции можно и в случае, если налоговая нагрузка по налогу на прибыль ниже среднеотраслевого показателя по вашему региону. Чтобы сопоставить свои данные со среднеотраслевыми, воспользуйтесь сервисом "Налоговый калькулятор по расчету налоговой нагрузки" на сайте ФНС России (см. Письмо ФНС России от 11.02.2019 N БА-4-1/2308@).

Если данные о показателях налоговой нагрузки за нужный год отсутствуют, вы можете использовать данные за последний год, в отношении которого утверждены такие показатели.

Пояснения к декларации по налогу на прибыль

Слайд 42Пояснения к декларации по налогу на прибыль по налоговой нагрузке

Пояснения к декларации по налогу на прибыль по налоговой нагрузке

Слайд 43Пояснения к декларации по налогу на прибыль по налоговой нагрузке

Пояснения к декларации по налогу на прибыль по налоговой нагрузке

Слайд 44Пояснения к декларации по налогу на прибыль по налоговой нагрузке

Пояснения к декларации по налогу на прибыль по налоговой нагрузке

Слайд 452. По убыткам, в том числе у новой организации, причина может крыться

2. По убыткам, в том числе у новой организации, причина может крыться

Пояснения к декларации по налогу на прибыль

Слайд 46Пояснения по убыткам к декларации по налогу на прибыль

Пояснения по убыткам к декларации по налогу на прибыль

Слайд 47Пояснения по убыткам к декларации по налогу на прибыль

Пояснения по убыткам к декларации по налогу на прибыль

Слайд 483. Расхождения в данных о доходах от реализации товаров (работ, услуг) в

3. Расхождения в данных о доходах от реализации товаров (работ, услуг) в

Пояснения к декларации по налогу на прибыль

Слайд 49Налоговики сравнивают декларации НДС и прибыли для того чтобы найти доходы, которые

Налоговики сравнивают декларации НДС и прибыли для того чтобы найти доходы, которые

В самом простом случае (если мы анализируем 1-й квартал отчетного периода и у нас нет сложностей в учете) для сверки нам достаточно внимательно посмотреть обе декларации и сверить строки 010 + 020 (Лист 02) в Прибыли и строку 010 (Раздел 3) в декларации по НДС.

Сложности начинаются, если нам нужно сравнить показатели за 9 месяцев или за год. Прибыль посчитать легко — она указывается в декларациях нарастающим итогом. А вот с НДС уже проблема — отчетность квартальная, значит надо брать все декларации с начала года и суммировать их показатели.

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 50Расхождения не обязательно означают ошибки — есть и «разрешенные» причины расхождений.

возвраты поставщикам

Расхождения не обязательно означают ошибки — есть и «разрешенные» причины расхождений.

возвраты поставщикам

возвраты покупателей (уменьшают доход в прибыли, а в НДС — нет);

корректировки реализаций (различные варианты оформления вызывают различные расхождения);

необлагаемые НДС доходы;

разные периоды признания доходов при экспортных реализациях.

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 51По результатам инвентаризации были оприходованы излишки

Выявленные излишки в налоговую базу по НДС

По результатам инвентаризации были оприходованы излишки

Выявленные излишки в налоговую базу по НДС

Что отвечать в пояснении. Сообщите, что в декларации ошибки отсутствуют. Излишки товарно-материальных ценностей, которые были выявлены по результатам инвентаризации, были включены во внереализационные доходы (п. 20 ст. 250 НК РФ) и отражены в декларации по налогу на прибыль (строка 104 приложения 1 к листу 02). Исходя из п. 1 ст. 146 НК РФ, на момент оприходования излишков объекта налогообложения НДС не возникало.

Для подтверждения используйте акт инвентаризационной комиссии и выписку по счёту 91 «Прочие доходы и расходы».

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 52Списание кредиторской задолженности по истечении срока исковой давности

Если компания списала задолженность перед

Списание кредиторской задолженности по истечении срока исковой давности

Если компания списала задолженность перед

Что отвечать в пояснении. Сообщите, что в декларации ошибок нет. Расхождения возникли из-за внереализационного дохода в виде суммы просроченной кредиторской задолженности, списанной в связи с истечением срока исковой давности. Данный доход был отражён в декларации по налогу на прибыль (строка 100 приложения 1 к листу 02). В соответствии с п. 3 ст. 149 и п. 1 ст. 146 НК РФ данная сумма вошла в налоговую базу по НДС.

В качестве подтверждающих документов используйте выписки по следующим счетам 90.01 «Выручка», 91.01 «Прочие доходы».

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 53Положительные курсовые разницы

ООО «Море Криля» заключило договор поставки в Казахстан с частичной

Положительные курсовые разницы

ООО «Море Криля» заключило договор поставки в Казахстан с частичной

В налоговой декларации по НДС положительная курсовая разница не исчисляется и не отражается (пп. 1 п. 1 ст. 146 НК РФ). Но учитывается при формировании налоговой базы по прибыли в момент переоценки обязательств (п. 8 ст. 271, п. 10 ст. 272 НК РФ).

Как дать пояснение: Ошибок в декларации нет. Наша организация заключила договор поставки с частичной оплатой в Казахстан. Сумма НДС была начислена с валютного аванса, по курсу Банка России, действующему на дату отгрузки. При поступлении последующей оплаты положительная курсовая разница была включена во внереализационные доходы по налогу на прибыль и отражена в строке 100 приложения 1 к листу 2 (п. 8 ст. 271, п. 10 ст. 272 НК РФ). Таким образом, налоговая база по налогу на прибыль и по НДС различается на суммы курсовых разниц, так как в декларации по НДС эти суммы не отражаются (пп. 1 п. 1 ст. 146 НК РФ).

Подтверждающие документы: выписки по счету 62 по субсчетам «Расчеты по авансам полученным», «Расчеты по отгруженным товарам»; по счету 91.1 «Прочие доходы».

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 54Безвозмездная передача товаров, работ, услуг, имущественных прав

ООО «Дам в Дар» безвозмездно передало

Безвозмездная передача товаров, работ, услуг, имущественных прав

ООО «Дам в Дар» безвозмездно передало

Как дать пояснение: Ошибок в декларации нет. В 4 квартале 2019 года наша организация безвозмездно передала товары третьим лицам на сумму 10 000 рублей и отразила эти операции в декларации по НДС за соответствующий период в строке 030 раздела 3 (010, 020 в зависимости от ставки налога) (пп.1 п. 1 ст. 146 НК РФ). Налоговая база по прибыли не возникла и в декларации по прибыли не отражена (ст. 249, ст. 250 НК РФ).

Подтверждающие документы: выписка по счету 91.02 «Прочие расходы» и договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от неё платы или иного встречного предоставления.

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 55Безвозмездное получение товаров, работ, услуг, имущественных прав

ООО «Сюрприз» получило в подарок

Безвозмездное получение товаров, работ, услуг, имущественных прав

ООО «Сюрприз» получило в подарок

Как дать пояснение: Ошибок в декларации нет. В 4 квартале 2021 года наша организация безвозмездно получила товары на сумму 10 000 рублей и отразила эту операцию в декларации по прибыли в строке 100, 103 приложения 1 к листу 02. (п. 8 ст. 250, пп. 1 п. 4 ст. 271 НК РФ). Налоговая база по НДС не возникла и в декларации не отражена (пп.1 п. 1 ст. 146 НК РФ).

Подтверждающие документы: выписка по счету 98.2 «Безвозмездные поступления».

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 56Получение дивидендов и процентов по депозитам

ООО «Глория» вложило деньги в другое юрлицо

Получение дивидендов и процентов по депозитам

ООО «Глория» вложило деньги в другое юрлицо

Как дать пояснение: В декабре 2021 наша организация получила дивиденды в размере 10 000 руб, которые отражены в декларации по налогу прибыль в строке 100 приложения 1 к листу 02, в строке 070 листа (п. 8 ст. 250, п. 1 ст. 271 НК РФ). В расчёте налоговой базы по НДС данная операция не участвует и в декларации не отражается (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ).

Подтверждающие документы: решение о выплате дивидендов, платежные поручения или кассовые документы на выплату дивидендов.

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 57Штрафные санкции, не связанные с оплатой товаров, работ, услуг

Покупатель нарушил условия договора,

Штрафные санкции, не связанные с оплатой товаров, работ, услуг

Покупатель нарушил условия договора,

Как дать пояснение: Ошибок в декларации нет. Полученная нами сумма неустойки по договору с контрагентом ООО «Янтарь», учтена в составе внереализационных доходов и отражена в декларации по налогу на прибыль в размере 10 000 рублей по строке 100 приложения 1 к листу 02 (п. 3 ст. 250, подп. 4 п. 1 ст. 271 НК РФ). При этом данная операция налогообложению НДС не подлежит (письмо Минфина от 04.03.2013 № 03-07-15/6333).

Подтверждающие документы: договор поставки с расчётом неустойки и выписка по счёту 91.01 «Прочие доходы».

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 58Покупатель нарушил условия договора, предусматривающие поставку товаров, облагаемых НДС, и обязан перечислить

Покупатель нарушил условия договора, предусматривающие поставку товаров, облагаемых НДС, и обязан перечислить

Как дать пояснение: Ошибок в декларации нет. Полученная нами сумма неустойки по договору с контрагентом ООО «Янтарь», учтена в составе внереализационных доходов и отражена в декларации по налогу на прибыль в размере 10 000 рублей по строке 100 приложения 1 к листу 02 (п. 3 ст. 250, подп. 4 п. 1 ст. 271 НК РФ). При этом данная операция налогообложению НДС не подлежит (письмо Минфина от 04.03.2013 № 03-07-15/6333).

Подтверждающие документы: договор поставки с расчётом неустойки и выписка по счёту 91.01 «Прочие доходы».

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 59Пояснения к декларации по налогу на прибыль по расхождением с НДС

Пояснения к декларации по налогу на прибыль по расхождением с НДС

Слайд 60Пояснения к декларации по налогу на прибыль по расхождением с НДС

Пояснения к декларации по налогу на прибыль по расхождением с НДС

Слайд 61Ответ на требование о представлении пояснений

В ответ на требование о представлении пояснений

Ответ на требование о представлении пояснений

В ответ на требование о представлении пояснений

20.03.2020 организация «Альфа» реализовала организации «Мастер» товар стоимостью 240 000 руб. (в том числе НДС – 40 000 руб.). Покупная стоимость товара – 100 000 руб. (без НДС).

В I квартале организация отразила в налоговом учете в доходах – выручку от реализации 200 000 руб., в расходах – покупную стоимость товара 100 000 руб. При отгрузке товара оформлена накладная № 38 от 20.03.2020 и выставлен счет-фактура № 38 от 20.03.2020 на 240 000 руб. (в том числе НДС – 40 000 руб.). Организация «Альфа» уплатила в бюджет НДС по этому счету-фактуре 14.04.2020, в сумме 40 000 руб.

В октябре покупатель обнаружил в товаре брак – растрескивание из-за неправильной сушки. Организация «Мастер»20.10.2020 вернула товар стоимостью 240 000 руб. (в том числе НДС 40 000 руб.). Возврат оформлен накладной на возврат № 270 от 20.10.2020 и корректировочным счетом-фактурой № 17 от 20.10.2020. Реквизиты покупателя и продавца в корректировочном счете-фактуре указаны верно, в суммах ошибок нет.

В октябре организация «Альфа» предъявила к вычету НДС в размере 40 000 руб. в связи с возвратом покупателем товара. Основание: пункт 5 статьи 171 Налогового кодекса.

В налоговом учете организация «Альфа» сделала корректировку налоговой базы по налогу на прибыль за март 2020 года:

– уменьшила доходы от реализации на стоимость возвращенного покупателем товара в размере 200 000 руб.;

– уменьшила расходы на покупную стоимость возвращенного товара в размере 100 000 руб.

Организация «Альфа» отразила данную корректировку в уточненной декларации по налогу на прибыль за I квартал. Основание: пункт 1 статьи 54 Налогового кодекса.

Приложения:

– копия договора купли-продажи № 156 от 20.03.2020;

– товарная накладная № 38 от 20.03.2020;

– счет-фактура № 38 от 20.03.2020;

– копия платежного поручения № 56 от 14.04.2020;

– копия выписки с расчетного счета от 14.04.2020;

– накладная на возврат № 270 от 20.10.2020.

Сравнение выручки по НДС и прибыли декларация по прибыли

Слайд 624. Если данные в декларации отличаются от бухгалтерской отчетности, то причина -

4. Если данные в декларации отличаются от бухгалтерской отчетности, то причина -

Например, есть расходы или доходы, которые признаются в бухгалтерском учете, но никогда не будут признаны в налоговом. Либо доходы и расходы могут признаваться в налоговом и бухгалтерском учете, но в разных периодах (п. п. 3, 4, 8 ПБУ 18/02).

Прежде всего сошлитесь на разные правила отражения доходов и расходов, которые действуют в налоговом и бухгалтерском учете. Доходы обычно различаются из-за следующего:

вы выполняете длительные работы без поэтапной сдачи результатов заказчику;

безвозмездно получили деньги или иное имущество от участника с долей не менее 50 процентов;

исправили ошибку прошлых лет;

получили дивиденды от дочерней компании.

Пояснения к декларации по налогу на прибыль

Слайд 63Пояснения к декларации по налогу на прибыль

Ответ на требование

о предоставлении пояснений

В

Пояснения к декларации по налогу на прибыль

Ответ на требование

о предоставлении пояснений

В

Сумма по строке 100 листа 02 «Налоговая база» декларации по налогу на прибыль за 2021 год меньше суммы по строке 2300 «Прибыль (убыток) до налогообложения» отчета о финансовых результатах на 50 000 руб.

Расхождение связано с тем, что при переходе на ФСБУ 5/2019 с 2021 года организация произвела ретроспективный пересчет запасов по состоянию на 31 декабря 2020 года (п. 47 ФСБУ 5/2019). В связи с этим в межотчетный период списаны:

запасы для управленческих нужд (канцтовары, офисная бумага) на сумму 27 000 руб.;

спецодежда сроком полезного использования более 12 месяцев, но стоимостью меньше лимита по основным средствам – на сумму 23 000 руб.

По налогу на прибыль канцтовары, офисная бумага и спецодежда учтены в составе материальных расходов при передаче для использования в 2021 году (ст. 254 НК).

Таким образом, в 2021 году в налоговом учете расходов списано больше, чем в бухучете, на сумму 50 000 руб.

Приложения:

копия учетной политики ООО «Альфа» для целей бухучета;

акт на списание материалов от 17.05.2021 № 28/у;

акт на списание материалов от 03.08.2021 № 53/п;

бухгалтерская справка от 31.12.2020.

Слайд 644. Если данные в декларации отличаются от бухгалтерской отчетности, то причина -

4. Если данные в декларации отличаются от бухгалтерской отчетности, то причина -

Разницу между расходами можно объяснить так:

начислили амортизационную премию по основным средствам;

признали рекламные или представительские расходы, которые в налоговом учете нужно нормировать;

ввели в эксплуатацию активы стоимостью от 40 тыс. до 100 тыс. руб.;

учли расходы по длительным работам без поэтапной сдачи;

применяете разные методы амортизации;

используете в налоговом учете повышающие коэффициенты к норме амортизации.

Проанализируйте, из-за чего не совпадают ваши налоговые и бухгалтерские доходы или расходы. В пояснениях перечислите конкретные причины расхождений

Пояснения к декларации по налогу на прибыль

Слайд 65Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

Слайд 66Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

Слайд 67Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

Пояснения к декларации по налогу на прибыль по расхождением с бухотчетностью

Слайд 685. Расшифруйте дебиторскую и кредиторскую задолженность за три последних года»

Многие компании используют

5. Расшифруйте дебиторскую и кредиторскую задолженность за три последних года»

Многие компании используют

Безопаснее подготовить для инспекторов расшифровки по долгам и другие документы, которые они запросили. По суммам ориентируйтесь на те показатели, которые отразили в бухгалтерском балансе и «прибыльной» декларации. Дебиторку на конец каждого года вы указываете в строке 1230 баланса, кредиторку — в строке 1520.

Общую сумму списанной дебиторки компания отражает в строке 302 приложения № 2 к листу 02 декларации по прибыли. Для кредиторки в декларации не предусмотрено отдельной ячейки. Ее вы включаете в строку 100 приложения № 1 к листу 02. Проверьте, чтобы показатель в этой строке превышал сумму списанной кредиторки.

Укажите в пояснениях, какие долги в течение 2020 года вы признали просроченными и поэтому включили во внереализационные доходы или расходы. Добавьте причину списания

Пояснения к декларации по налогу на прибыль

Слайд 69Пояснения к декларации по налогу на прибыль по дебиторке и кредиторке

Пояснения к декларации по налогу на прибыль по дебиторке и кредиторке

Слайд 70Пояснения к декларации по налогу на прибыль по дебиторке и кредиторке

Пояснения к декларации по налогу на прибыль по дебиторке и кредиторке

Слайд 716. Пояснения в ИФНС России, почему прямые расходы больше выручки от реализации

6. Пояснения в ИФНС России, почему прямые расходы больше выручки от реализации

Одним из объяснений, почему прямые расходы больше выручки от реализации, может быть реализация покупного товара с убытком.

Пояснения к декларации по налогу на прибыль

Слайд 72

Прямые и косвенные расходы

У налоговиков все больше претензий к тому, как компании

Прямые и косвенные расходы

У налоговиков все больше претензий к тому, как компании

Когда расходы отнесли к косвенным, будьте готовы подтвердить, что их нельзя четко соотнести с конкретной продукцией.

К примеру, если производство многоэтапное, в цехе выпускается несколько изделий и нет учета затрат электроэнергии по каждому станку (постановление Арбитражного суда Уральского округа от 24.01.2018 № Ф09-8247/17). В пользу компании сыграет и тот факт, что расходы не зависят от объема выпуска продукции (постановления арбитражных судов Западно-Сибирского от 17.12.2018 по делу № А27-4030/2018 и Поволжского от 17.03.2017 № Ф06-18293/2017 округов).

Слайд 77Пояснения к декларации по налогу на прибыль

Пояснения к декларации по налогу на прибыль

Слайд 78Пояснения к декларации по налогу на прибыль доходы: близки к расходам

Пояснения к декларации по налогу на прибыль доходы: близки к расходам

Слайд 79Пояснения к декларации по налогу на прибыль доходы: строка 400

Пояснения к декларации по налогу на прибыль доходы: строка 400

Слайд 80Пояснения составьте по той информации, которую инспекция запросила в требовании о представлении

Пояснения составьте по той информации, которую инспекция запросила в требовании о представлении

Чаще всего инспекция требует пояснить (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@, Письмо ФНС России от 05.06.2017 N ЕД-4-15/10574):

• льготируемые операции, которые отражены в декларации;

• расхождения в декларации.

Оформлять такие пояснения нужно по-разному.

Пояснения к декларации по НДС

Слайд 81Требование предоставить пояснения к декларации по НДС или к уточненной декларации, налоговая

Требование предоставить пояснения к декларации по НДС или к уточненной декларации, налоговая

При проверке были обнаружены ошибки в документе или были найдены расхождения в данных декларации и информации, которой владеет налоговая служба. Налоговая оценивает декларацию по всем приходящим документам и может запросить пояснения.

Уменьшилась сумма налога в уточненной декларации. То есть вы уже направили в налоговую уточненку, по которой налог оказался меньше.

В декларации заявлены налоговые льготы. К категориям налогоплательщиков, которые по льготам могут освобождаться от НДС, относятся религиозные организации, общественные организации инвалидов, коллегии адвокатов, пенсионеры, многодетные, чернобыльцы.

В декларации заявлено возмещение налогов. Возмещения могут быть, только если сумма вычетов выше, чем исчисленная сумма НДС.

Информация об операциях, представленная в декларации, не совпадает с информацией, которую указали в своих декларациях по НДС другие налогоплательщики, и налицо занижение налогов. По закону налоговая может выслать запрос на пояснения, только если действительно есть сведения о том, что налог занижен, либо сумма к возмещению НДС завышена.

Пояснения к декларации по НДС

Слайд 82Вместе с пояснениями компания может предоставить и документы, их подтверждающие:

Счета-фактуры;

Первичные

Вместе с пояснениями компания может предоставить и документы, их подтверждающие:

Счета-фактуры;

Первичные

Договоры с поставщиками;

Копии книг продаж, покупок, журнала учета счетов-фактур.

Документы можно перечислить в пояснительной записке в конце.

Пояснения к декларации по НДС

Слайд 83Пояснения по льготируемым операциям можно составить в виде реестра документов, которые подтверждают

Пояснения по льготируемым операциям можно составить в виде реестра документов, которые подтверждают

Пояснения к декларации по НДС

Слайд 84Пояснения к декларации по НДС

Пояснения к декларации по НДС

Слайд 85Пояснения по льготируемым операциям представьте в виде реестра подтверждающих документов в электронном

Пояснения по льготируемым операциям представьте в виде реестра подтверждающих документов в электронном

Пояснения по выявленным инспекцией расхождениям подайте в электронном виде по утвержденному формату, если декларацию вы должны подавать по ТКС. За их подачу не по установленному формату или на бумаге вас оштрафуют, так как в этом случае пояснения не считаются представленными (п. 3 ст. 88, п. 5 ст. 174 НК РФ).

Если вы не обязаны сдавать декларацию в электронном виде, то указанные пояснения можно подать как в бумажной форме, так и в электронной.

Срок на подачу пояснений - пять рабочих дней после дня, когда вы получили требование об их представлении (п. п. 2, 6 ст. 6.1, п. п. 3, 6 ст. 88 НК РФ).

Если вы пропустите срок на подачу пояснений, то вам выпишут штраф (п. п. 1, 2 ст. 129.1 НК РФ):

• 5 000 руб., если вы впервые не подали пояснения или подали их не вовремя;

• 20 000 руб., если вы совершили нарушение повторно в течение календарного года.

Пояснения к декларации по НДС

Слайд 86Пояснения составьте по расхождениям, которые указаны в требовании инспекции или в приложении

Пояснения составьте по расхождениям, которые указаны в требовании инспекции или в приложении

Все выявленные расхождения инспекция укажет в виде кодов в приложении к требованию. При этом каждой операции она присвоит отдельный код ошибки.

В зависимости от кода ошибки проверьте, правильно ли вы заполнили декларацию, и сверьте каждую запись в декларации с вашими документами, например со счетом-фактурой. Проверьте расчет суммы налога как по ставке НДС, так и от стоимости покупки или продажи. Посмотрите, как отражен каждый реквизит записи, по которой установлены расхождения, например дата, номер, сумма. Если вычет по счету-фактуре принимался частями (несколько раз), то проверьте общую сумму НДС, которую вы приняли к вычету по всем записям этого счета-фактуры за все периоды (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@).

Пояснения к декларации по НДС

Слайд 87Коды в требованиях

Коды в требованиях

Слайд 88Если из налоговой инспекции пришло требование

Передать налоговому органу квитанцию о приеме

Если из налоговой инспекции пришло требование

Передать налоговому органу квитанцию о приеме

проверить правильность заполнения налоговой декларации,

сверить запись, отраженную в налоговой декларации, со счетом-фактурой,

обратив внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения ( даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж).

если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов.

Слайд 89Порядок действий при получении требования

Если декларация заполнена правильно, то в пояснениях (Письмо

Порядок действий при получении требования

Если декларация заполнена правильно, то в пояснениях (Письмо

• укажите, что в декларации нет ошибок, противоречий и несоответствий, а также оснований для подачи "уточненки";

• разъясните причины расхождений и почему вы не считаете их ошибкой.

Слайд 90Если в декларации есть ошибки, но НДС не занижен, то в пояснениях

Если в декларации есть ошибки, но НДС не занижен, то в пояснениях

Еще один вариант, который рекомендует ФНС России, - сдать одновременно и пояснения, и "уточненку" (Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@). Однако действовать так - ваше право, а не обязанность.

Если в декларации есть ошибки и из-за них занижен НДС, то вы должны подать "уточненку". Пояснения составлять не обязательно, однако вы можете это сделать (п. 1 ст. 81, п. 3 ст. 88 НК РФ, Письмо ФНС России от 03.12.2018 N ЕД-4-15/23367@).

Порядок действий при получении требования

Слайд 91Код ошибки 1

Код ошибки "1" означает "разрыв" по НДС (Приложение к

Код ошибки 1

Код ошибки "1" означает "разрыв" по НДС (Приложение к

В частности, этот код поставят, когда:

•операция, по которой вы заявили вычет НДС, в декларации контрагента не отражена либо контрагент за аналогичный период представил декларацию с нулевыми показателями или вообще ее не представил;

•в вашей записи по счету-фактуре, возможно, есть ошибки, поэтому не получается сопоставить ее с аналогичной записью у контрагента.

Слайд 92Код ошибки 1

Общество с ограниченной ответственностью «Компания»

ИНН 7710222222, КПП 771001001 127015, г. Москва, ул.

Код ошибки 1

Общество с ограниченной ответственностью «Компания»

ИНН 7710222222, КПП 771001001 127015, г. Москва, ул.

ОГРН 1234567890123 Тел.: (495) 925-00-00

Эл. почта: [email protected]

Руководителю

ИФНС России № 10 по г. Москве

Исх. № 211 от 22.05.2021

Пояснения

к декларации по НДС за I квартал 2021 года

ООО «Компания» в ответ на требование ИФНС России № 10 по г. Москве от 19.05.2021 № 5269 о представлении пояснений сообщает, что в декларации по НДС за I квартал 2021 года нет ошибок и противоречий.

Расхождение с кодом возможной ошибки 1 возникло по сделке с ООО «Продавец» (ИНН 6316014109) на сумму 639 456 руб., в том числе НДС 20% — 106 576 руб. ООО «Продавец» реализовало нам партию товаров на указанную сумму 30.01.2021 (копии товарной накладной и счета-фактуры прилагаются).

В ходе сверки расчетов ООО «Продавец» подтвердило факт реализации, но указало, что по ошибке не отразило эту сделку в своей книге продаж и декларации по НДС за I квартал 2021 года. В ближайшее время ООО «Продавец» намерено подать уточненную декларацию по НДС за I квартал 2021 года.

ООО «Компания» все условия для вычета НДС по указанной сделке выполнило в I квартале 2021 года (ст. 54.1, п. 2 ст. 171 и п. 1 ст. 172 НК РФ):

— приобретенные товары предназначены для операций, которые облагаются НДС;

— товары приняты на учет 30.03.2021;

— имеется правильно оформленный счет-фактура и первичные документы;

— сделку исполнил сам контрагент.

В связи с вышеуказанным ООО «Компания» не обязано вносить исправления и представлять уточненную декларацию по НДС за I квартал 2021 года.

Приложения:

1) копия договора купли-продажи с ООО «Продавец» от 25.01.2021 № 11;

2) копия счета-фактуры от 30.01.2021 № 496;

3) копия товарной накладной от 30.01.2021 № 512.

Генеральный директор

ООО «Компания» Иванов И.И. Иванов

Слайд 93Код ошибки 2

Код ошибки "2" означает, что по операции не стыкуются

Код ошибки 2

Код ошибки "2" означает, что по операции не стыкуются

Например, такой код используют, когда продавец неправильно отразил в разд. 8 декларации авансовый счет-фактуру для вычета НДС после отгрузки. В этом случае система не сможет найти и сопоставить по нему запись в разд. 9 декларации, которую вы сделали при получении аванса и выставлении счета-фактуры покупателю.

Слайд 94Код ошибки 2

Код ошибки 2

Слайд 95Код ошибки 3

Код ошибки "3" означает, что у вас как у

Код ошибки 3

Код ошибки "3" означает, что у вас как у

Например, код "3" может быть, если вы как посредник покупаете от своего имени товар для заказчика и некоторые данные в записи по счету-фактуре, полученному от продавца, не стыкуются у вас с данными в записи по счету-фактуре, который вы перевыставили заказчику по этой операции.

Слайд 96Код ошибки 3

Код ошибки 3

Слайд 97Код ошибки 4

Код ошибки "4" означает, что, возможно, ошибка - в

Код ошибки 4

Код ошибки "4" означает, что, возможно, ошибка - в

В приложении к требованию о представлении пояснений вам пришлют таблицу с данными из раздела декларации, в котором, возможно, есть ошибка (п. 2.7 Письма ФНС России от 16.07.2013 N АС-4-2/12705, Приложения N N 2.1 - 2.7 к данному Письму).

В графе "Справочно: Код возможной ошибки" этой таблицы будет указан код ошибки "4" и в скобках номер графы, в которой, возможно, ошибка.

Например, комбинация "4[3]" к разд. 8 декларации по НДС может означать, что вы допустили техническую ошибку в номере счета-фактуры продавца при его регистрации в книге покупок.

Слайд 98Код ошибки 4

Код ошибки 4

Слайд 99Код ошибки 4

Пояснения в инспекцию из-за опечаток в реквизитах счета-фактуры

Общество с ограниченной

Код ошибки 4

Пояснения в инспекцию из-за опечаток в реквизитах счета-фактуры

Общество с ограниченной

ИНН 7710222222, КПП 771001001 127015, г. Москва, ул. Мясницкая, д. 10, офис 70

ОГРН 1234567890123 Тел.: (495) 925-00-00

Эл. почта: [email protected]

Руководителю

ИФНС России № 10 по г. Москве

Исх. № 33 от 10.05.2021

Пояснения

к декларации по НДС за I квартал 2021 года

ООО «Компания» в ответ на требование ИФНС России № 10 по г. Москве от 08.05.2021 № 1389 о представлении пояснений сообщает, что не обязано вносить исправления и подавать уточненную декларацию по НДС за I квартал 2021 года. Причина — выявленная ошибка не повлекла занижения суммы НДС к уплате за указанный период (п. 1 ст. 81 НК РФ).

Расхождения с кодом ошибки 4[3, 4] в разделе 8 декларации возникли по сделке с ООО «Продавец» (ИНН 5003123455), у которого ООО «Компания» 20.02.2021 приобрело партию товаров. Из-за технической ошибки ООО «Компания» указало в строках 020 и 030 раздела 8 декларации неверные номер и дату счета-фактуры. Вместо правильных реквизитов — № 5675 и 20.02.2021 поставило № 567 и 20.01.2021. Сумму НДС в строке 180 раздела 8 отразило верно.

В связи с вышеуказанным ООО «Компания» просит по данной операции считать правильными номер счета-фактуры 5675 и его дату 20.02.2021.

Приложения:

1) копия счета-фактуры от 20.02.2021 № 5675;

2) копия товарной накладной от 20.02.2021 № 5909;