Содержание

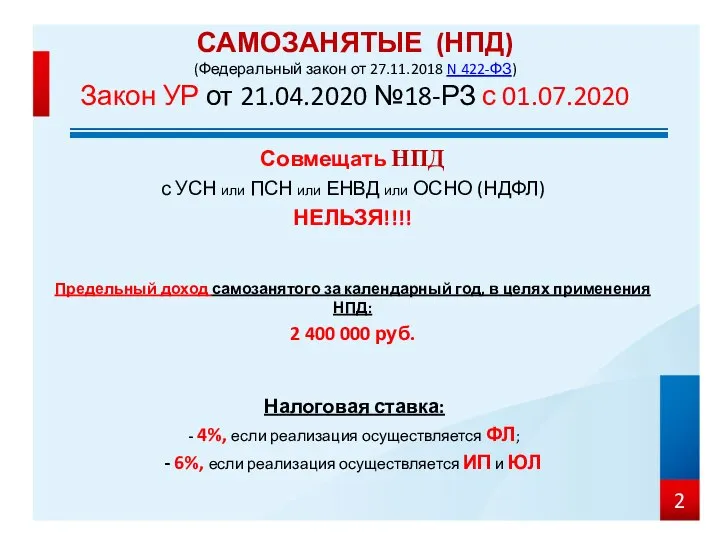

- 2. Совмещать НПД с УСН или ПСН или ЕНВД или ОСНО (НДФЛ) НЕЛЬЗЯ!!!! Предельный доход самозанятого за

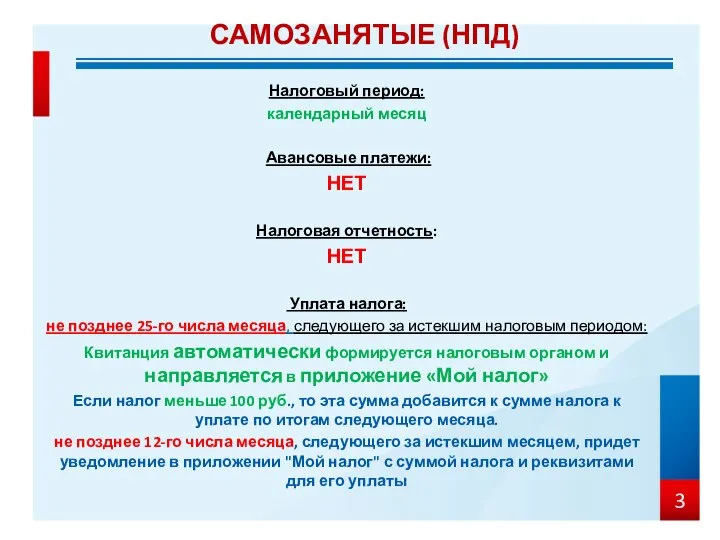

- 3. Налоговый период: календарный месяц Авансовые платежи: НЕТ Налоговая отчетность: НЕТ Уплата налога: не позднее 25-го числа

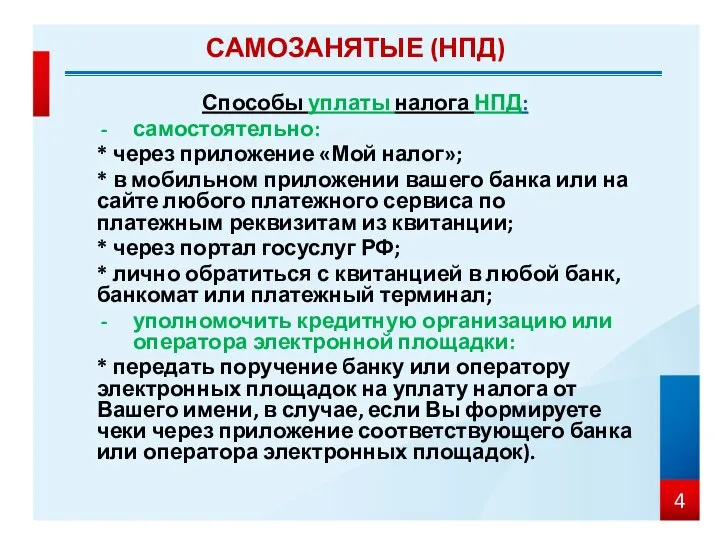

- 4. Способы уплаты налога НПД: самостоятельно: * через приложение «Мой налог»; * в мобильном приложении вашего банка

- 5. Налоговый вычет в размере не более 10 000 руб., рассчитанного нарастающим итогом в следующем порядке: -

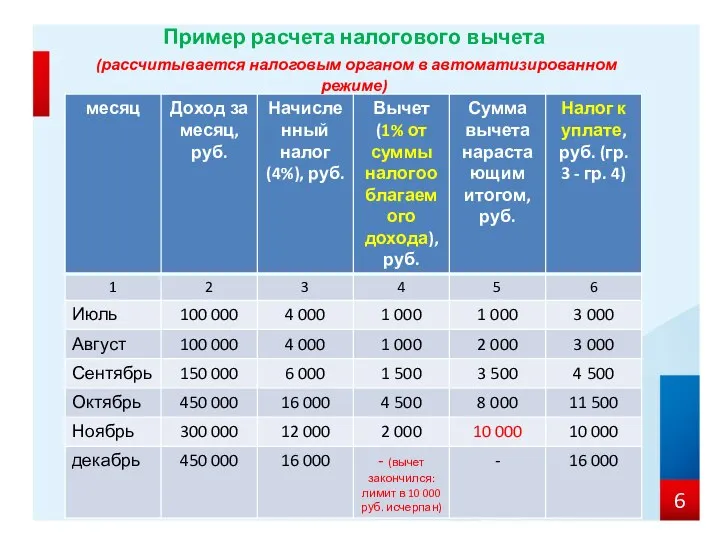

- 6. Пример расчета налогового вычета (рассчитывается налоговым органом в автоматизированном режиме)

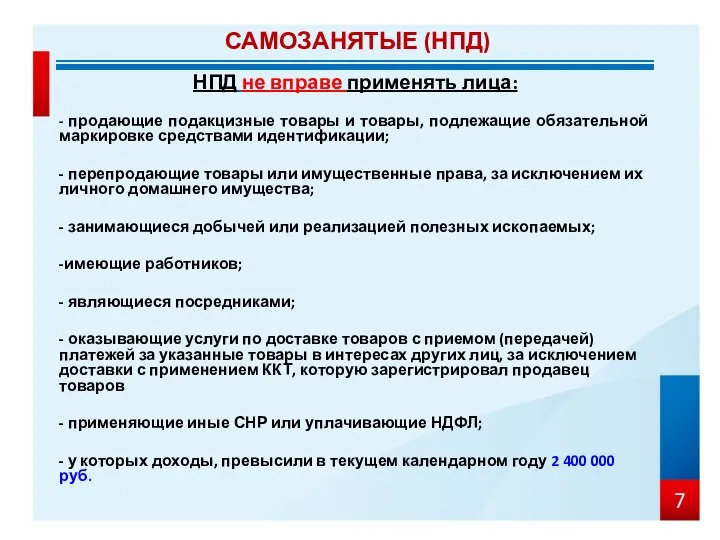

- 7. НПД не вправе применять лица: - продающие подакцизные товары и товары, подлежащие обязательной маркировке средствами идентификации;

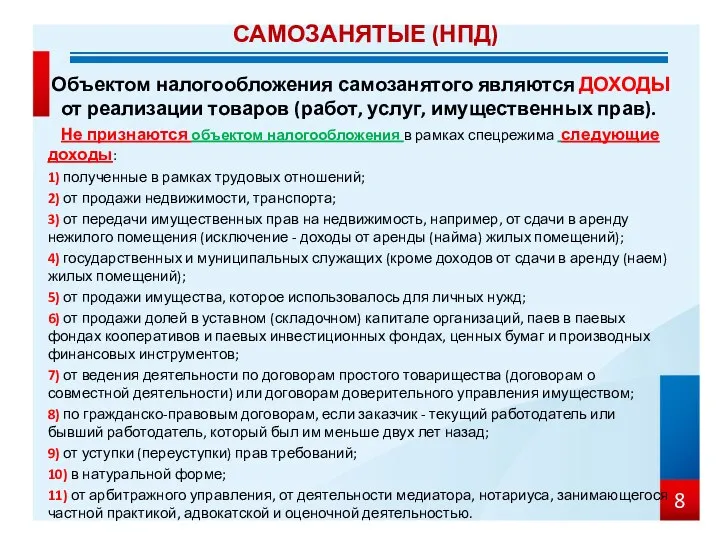

- 8. Объектом налогообложения самозанятого являются ДОХОДЫ от реализации товаров (работ, услуг, имущественных прав). Не признаются объектом налогообложения

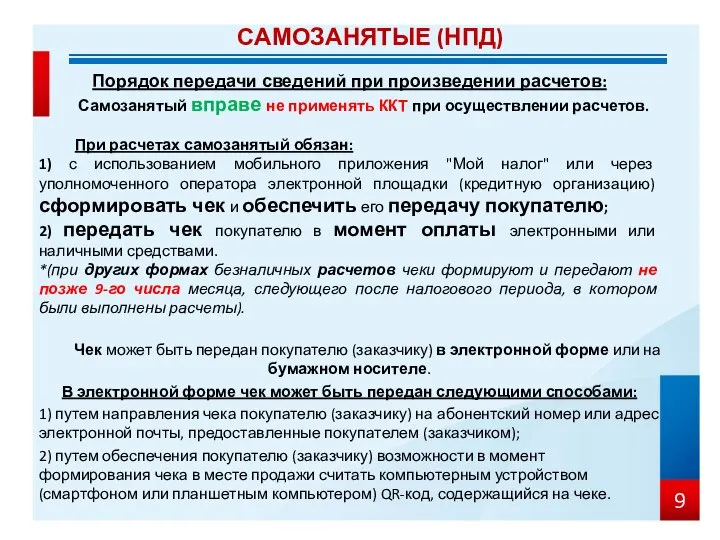

- 9. Порядок передачи сведений при произведении расчетов: Самозанятый вправе не применять ККТ при осуществлении расчетов. При расчетах

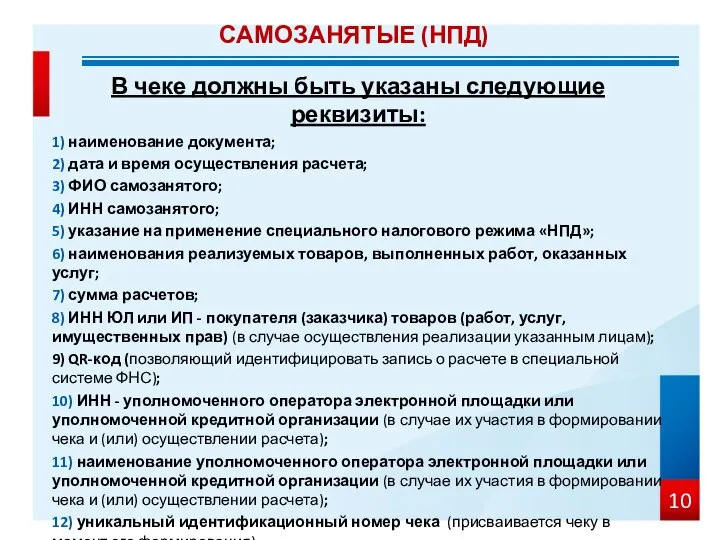

- 10. В чеке должны быть указаны следующие реквизиты: 1) наименование документа; 2) дата и время осуществления расчета;

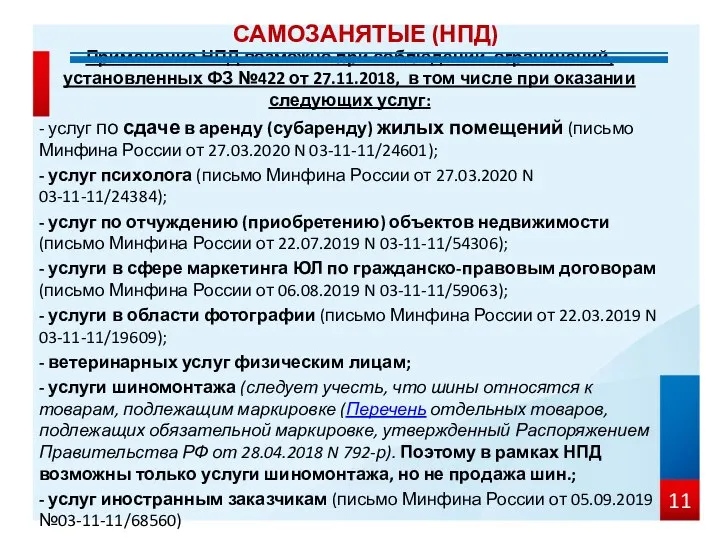

- 11. Применение НПД возможно при соблюдении ограничений, установленных ФЗ №422 от 27.11.2018, в том числе при оказании

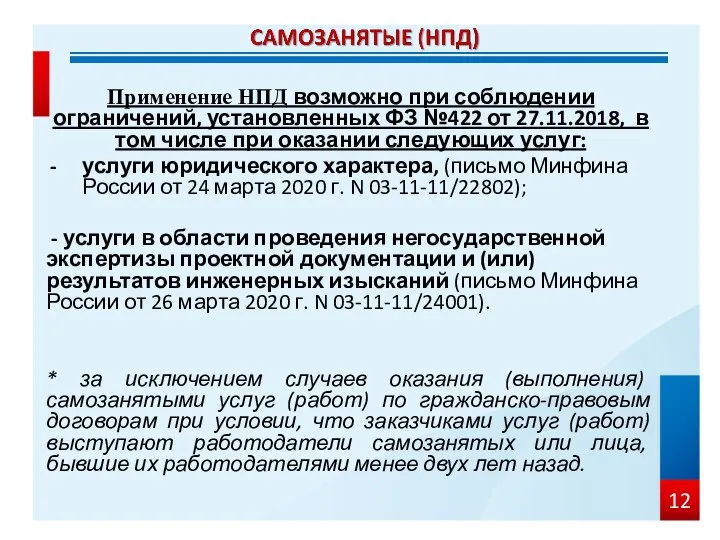

- 12. Применение НПД возможно при соблюдении ограничений, установленных ФЗ №422 от 27.11.2018, в том числе при оказании

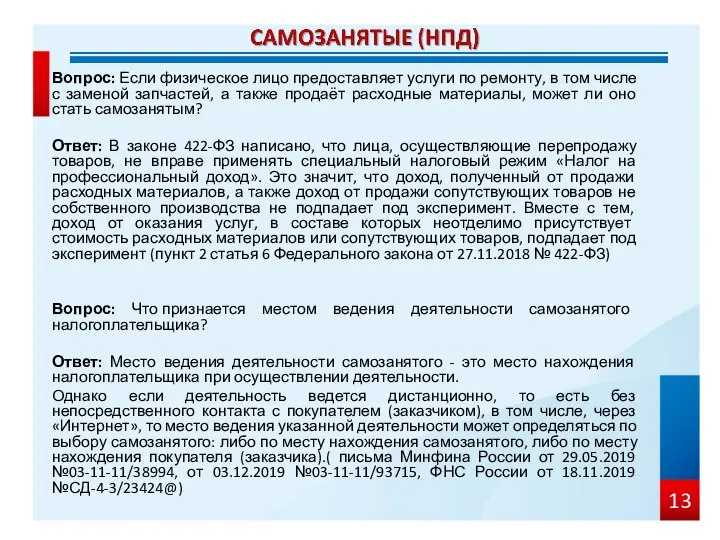

- 13. Вопрос: Если физическое лицо предоставляет услуги по ремонту, в том числе с заменой запчастей, а также

- 15. Скачать презентацию

Слайд 2Совмещать НПД

с УСН или ПСН или ЕНВД или ОСНО (НДФЛ)

НЕЛЬЗЯ!!!!

Предельный

Совмещать НПД

с УСН или ПСН или ЕНВД или ОСНО (НДФЛ)

НЕЛЬЗЯ!!!!

Предельный

2 400 000 руб.

Налоговая ставка:

- 4%, если реализация осуществляется ФЛ;

- 6%, если реализация осуществляется ИП и ЮЛ

САМОЗАНЯТЫЕ (НПД)

(Федеральный закон от 27.11.2018 N 422-ФЗ)

Закон УР от 21.04.2020 №18-РЗ с 01.07.2020

Слайд 3Налоговый период:

календарный месяц

Авансовые платежи:

НЕТ

Налоговая отчетность:

НЕТ

Уплата налога:

не позднее 25-го числа

Налоговый период:

календарный месяц

Авансовые платежи:

НЕТ

Налоговая отчетность:

НЕТ

Уплата налога:

не позднее 25-го числа

Квитанция автоматически формируется налоговым органом и направляется в приложение «Мой налог»

Если налог меньше 100 руб., то эта сумма добавится к сумме налога к уплате по итогам следующего месяца.

не позднее 12-го числа месяца, следующего за истекшим месяцем, придет уведомление в приложении "Мой налог" с суммой налога и реквизитами для его уплаты

САМОЗАНЯТЫЕ (НПД)

Слайд 4Способы уплаты налога НПД:

самостоятельно:

* через приложение «Мой налог»;

* в мобильном приложении вашего

самостоятельно:

* через приложение «Мой налог»;

* в мобильном приложении вашего

* через портал госуслуг РФ;

* лично обратиться с квитанцией в любой банк, банкомат или платежный терминал;

уполномочить кредитную организацию или оператора электронной площадки:

* передать поручение банку или оператору электронных площадок на уплату налога от Вашего имени, в случае, если Вы формируете чеки через приложение соответствующего банка или оператора электронных площадок).

САМОЗАНЯТЫЕ (НПД)

Слайд 5Налоговый вычет в размере не более 10 000 руб.,

рассчитанного нарастающим итогом в

Налоговый вычет в размере не более 10 000 руб.,

рассчитанного нарастающим итогом в

- в отношении налога, облагаемого по ставке 4%, - сумма вычета определяется в размере 1% дохода;

- в отношении налога, облагаемого по ставке 6%, - сумма вычета определяется в размере 2% дохода.

* срок использования не ограничен

Уменьшение суммы налога на сумму налогового вычета осуществляется налоговым органом самостоятельно !

+ 12 130 руб.

(без применения ограничений в зависимости от ставки налога)

*остаток неиспользованного в 2020г. налогового вычета переносится на 2021г.,

для самозанятых, зарегистрированных после 01.06.2020 не превышающем в размере 10 000 руб.

САМОЗАНЯТЫЕ (НПД)

Слайд 6Пример расчета налогового вычета

(рассчитывается налоговым органом в автоматизированном режиме)

Пример расчета налогового вычета

(рассчитывается налоговым органом в автоматизированном режиме)

Слайд 7НПД не вправе применять лица:

- продающие подакцизные товары и товары, подлежащие обязательной

НПД не вправе применять лица:

- продающие подакцизные товары и товары, подлежащие обязательной

- перепродающие товары или имущественные права, за исключением их личного домашнего имущества;

- занимающиеся добычей или реализацией полезных ископаемых;

-имеющие работников;

- являющиеся посредниками;

- оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением доставки с применением ККТ, которую зарегистрировал продавец товаров

- применяющие иные СНР или уплачивающие НДФЛ;

- у которых доходы, превысили в текущем календарном году 2 400 000 руб.

САМОЗАНЯТЫЕ (НПД)

Слайд 8Объектом налогообложения самозанятого являются ДОХОДЫ от реализации товаров (работ, услуг, имущественных прав).

Объектом налогообложения самозанятого являются ДОХОДЫ от реализации товаров (работ, услуг, имущественных прав).

1) полученные в рамках трудовых отношений;

2) от продажи недвижимости, транспорта;

3) от передачи имущественных прав на недвижимость, например, от сдачи в аренду нежилого помещения (исключение - доходы от аренды (найма) жилых помещений);

4) государственных и муниципальных служащих (кроме доходов от сдачи в аренду (наем) жилых помещений);

5) от продажи имущества, которое использовалось для личных нужд;

6) от продажи долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

7) от ведения деятельности по договорам простого товарищества (договорам о совместной деятельности) или договорам доверительного управления имуществом;

8) по гражданско-правовым договорам, если заказчик - текущий работодатель или бывший работодатель, который был им меньше двух лет назад;

9) от уступки (переуступки) прав требований;

10) в натуральной форме;

11) от арбитражного управления, от деятельности медиатора, нотариуса, занимающегося частной практикой, адвокатской и оценочной деятельностью.

САМОЗАНЯТЫЕ (НПД)

Слайд 9Порядок передачи сведений при произведении расчетов:

Самозанятый вправе не применять ККТ при

Порядок передачи сведений при произведении расчетов:

Самозанятый вправе не применять ККТ при

При расчетах самозанятый обязан:

1) с использованием мобильного приложения "Мой налог" или через уполномоченного оператора электронной площадки (кредитную организацию) сформировать чек и обеспечить его передачу покупателю;

2) передать чек покупателю в момент оплаты электронными или наличными средствами.

*(при других формах безналичных расчетов чеки формируют и передают не позже 9-го числа месяца, следующего после налогового периода, в котором были выполнены расчеты).

Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе.

В электронной форме чек может быть передан следующими способами:

1) путем направления чека покупателю (заказчику) на абонентский номер или адрес электронной почты, предоставленные покупателем (заказчиком);

2) путем обеспечения покупателю (заказчику) возможности в момент формирования чека в месте продажи считать компьютерным устройством (смартфоном или планшетным компьютером) QR-код, содержащийся на чеке.

САМОЗАНЯТЫЕ (НПД)

Слайд 10В чеке должны быть указаны следующие реквизиты:

1) наименование документа;

2) дата и время

В чеке должны быть указаны следующие реквизиты:

1) наименование документа;

2) дата и время

3) ФИО самозанятого;

4) ИНН самозанятого;

5) указание на применение специального налогового режима «НПД»;

6) наименования реализуемых товаров, выполненных работ, оказанных услуг;

7) сумма расчетов;

8) ИНН ЮЛ или ИП - покупателя (заказчика) товаров (работ, услуг, имущественных прав) (в случае осуществления реализации указанным лицам);

9) QR-код (позволяющий идентифицировать запись о расчете в специальной системе ФНС);

10) ИНН - уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

11) наименование уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

12) уникальный идентификационный номер чека (присваивается чеку в момент его формирования).

САМОЗАНЯТЫЕ (НПД)

Слайд 11Применение НПД возможно при соблюдении ограничений, установленных ФЗ №422 от 27.11.2018, в

Применение НПД возможно при соблюдении ограничений, установленных ФЗ №422 от 27.11.2018, в

- услуг по сдаче в аренду (субаренду) жилых помещений (письмо Минфина России от 27.03.2020 N 03-11-11/24601);

- услуг психолога (письмо Минфина России от 27.03.2020 N 03-11-11/24384);

- услуг по отчуждению (приобретению) объектов недвижимости (письмо Минфина России от 22.07.2019 N 03-11-11/54306);

- услуги в сфере маркетинга ЮЛ по гражданско-правовым договорам (письмо Минфина России от 06.08.2019 N 03-11-11/59063);

- услуги в области фотографии (письмо Минфина России от 22.03.2019 N 03-11-11/19609);

- ветеринарных услуг физическим лицам;

- услуги шиномонтажа (следует учесть, что шины относятся к товарам, подлежащим маркировке (Перечень отдельных товаров, подлежащих обязательной маркировке, утвержденный Распоряжением Правительства РФ от 28.04.2018 N 792-р). Поэтому в рамках НПД возможны только услуги шиномонтажа, но не продажа шин.;

- услуг иностранным заказчикам (письмо Минфина России от 05.09.2019 №03-11-11/68560)

САМОЗАНЯТЫЕ (НПД)

Слайд 12Применение НПД возможно при соблюдении ограничений, установленных ФЗ №422 от 27.11.2018, в

Применение НПД возможно при соблюдении ограничений, установленных ФЗ №422 от 27.11.2018, в

услуги юридического характера, (письмо Минфина России от 24 марта 2020 г. N 03-11-11/22802);

- услуги в области проведения негосударственной экспертизы проектной документации и (или) результатов инженерных изысканий (письмо Минфина России от 26 марта 2020 г. N 03-11-11/24001).

* за исключением случаев оказания (выполнения) самозанятыми услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели самозанятых или лица, бывшие их работодателями менее двух лет назад.

Слайд 13Вопрос: Если физическое лицо предоставляет услуги по ремонту, в том числе с

Вопрос: Если физическое лицо предоставляет услуги по ремонту, в том числе с

Ответ: В законе 422-ФЗ написано, что лица, осуществляющие перепродажу товаров, не вправе применять специальный налоговый режим «Налог на профессиональный доход». Это значит, что доход, полученный от продажи расходных материалов, а также доход от продажи сопутствующих товаров не собственного производства не подпадает под эксперимент. Вместе с тем, доход от оказания услуг, в составе которых неотделимо присутствует стоимость расходных материалов или сопутствующих товаров, подпадает под эксперимент (пункт 2 статья 6 Федерального закона от 27.11.2018 № 422-ФЗ)

Вопрос: Что признается местом ведения деятельности самозанятого налогоплательщика?

Ответ: Место ведения деятельности самозанятого - это место нахождения налогоплательщика при осуществлении деятельности.

Однако если деятельность ведется дистанционно, то есть без непосредственного контакта с покупателем (заказчиком), в том числе, через «Интернет», то место ведения указанной деятельности может определяться по выбору самозанятого: либо по месту нахождения самозанятого, либо по месту нахождения покупателя (заказчика).( письма Минфина России от 29.05.2019 №03-11-11/38994, от 03.12.2019 №03-11-11/93715, ФНС России от 18.11.2019 №СД-4-3/23424@)

Химический состав растений

Химический состав растений Золотая империя Чжурчжэней - Цзинь

Золотая империя Чжурчжэней - Цзинь Презентация на тему Как разрушаются камни

Презентация на тему Как разрушаются камни Культурное развитие человека

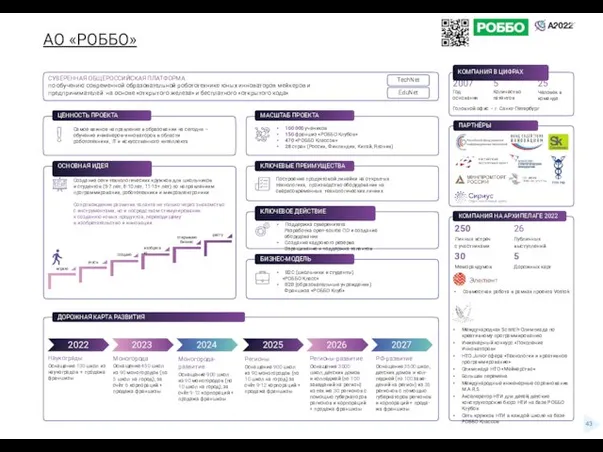

Культурное развитие человека Слайд по КЛН_фин

Слайд по КЛН_фин Обсуждаемые вопросы Определение и характеристики массива Принципы работы с массивами Объявление (декларация) Создание (выделение

Обсуждаемые вопросы Определение и характеристики массива Принципы работы с массивами Объявление (декларация) Создание (выделение Тексты по проверке техники чтения в начальной школе

Тексты по проверке техники чтения в начальной школе 8 Дыхание животныхПрезентация Microsoft PowerPoint

8 Дыхание животныхПрезентация Microsoft PowerPoint МОЙ ЛЮБИМЫЙ И РОДНОЙ ГОРОД КРАСНОДАР

МОЙ ЛЮБИМЫЙ И РОДНОЙ ГОРОД КРАСНОДАР Нотариат

Нотариат Маркетинговые исследования. Кабинетные и полевые исследования

Маркетинговые исследования. Кабинетные и полевые исследования Взаимодействие специалистов социально-педагогической службы с классными руководителями

Взаимодействие специалистов социально-педагогической службы с классными руководителями Тайм-менеджмент

Тайм-менеджмент Weihnachten in Deutschland

Weihnachten in Deutschland Требования положения о ВКР в ГАПОУ СО ЕТЭТ. Структура введения

Требования положения о ВКР в ГАПОУ СО ЕТЭТ. Структура введения Детская площадка из шин в Токио

Детская площадка из шин в Токио Презентация на тему А 5 Синтаксические нормы

Презентация на тему А 5 Синтаксические нормы Сочинение по картине В.М.Васнецова «Иван-царевич на Сером Волке»

Сочинение по картине В.М.Васнецова «Иван-царевич на Сером Волке» Состав гидросферы

Состав гидросферы Презентация на тему Все профессии важны

Презентация на тему Все профессии важны  Операционная система Windows.Файловая система

Операционная система Windows.Файловая система Семь основных моделей первичной профилактики зависимостей

Семь основных моделей первичной профилактики зависимостей Презентация на тему Сочинение по картине Левитана «Весна. Большая вода» 4 класс

Презентация на тему Сочинение по картине Левитана «Весна. Большая вода» 4 класс AzerGold Gift. May post plan

AzerGold Gift. May post plan Дружба и любовь

Дружба и любовь Галицкий Михаил Викторович, Директор ГБОУ СОШ №1189

Галицкий Михаил Викторович, Директор ГБОУ СОШ №1189 История возникновения и развития зимних видов спорта

История возникновения и развития зимних видов спорта Человек и космос

Человек и космос