Слайд 2Понятие

Производная ценная бумага, ПЦБ, представляет собой финансовый инструмент, закрепляющий права и обязательства

по отношению к ценным бумагам, товарам, валюте, любым активам. По сути, является механизмом, позволяющим зарабатывать на колебании цен на фондовом рынке.

Простым языком, это бумага, обеспечивающая права держателя на покупку или продажу других ценных бумаг.

Слайд 3Производные ценные бумаги и их особенности

Дериватив является специфическим, но довольно действенным в

условиях нестабильной российской экономики и постоянной угрозы инфляции.

Главные особенности и преимущества подобного типа бумаг заключаются в следующем:

1) цена базируется на стоимости основного биржевого актива;

2) внешняя форма обращения сходна с привычными для игроков бондами;

3) период существования ограничен по времени, обычно составляет от нескольких часов до 2-3 месяцев;

4) инвестор не только сохраняет, но и приумножает свой капитал;

5) создается основа для устойчивой и успешной работы приобретенных активов;

6) процесс купли-продажи позволяет получать хороший доход с минимальными рисками при работе.

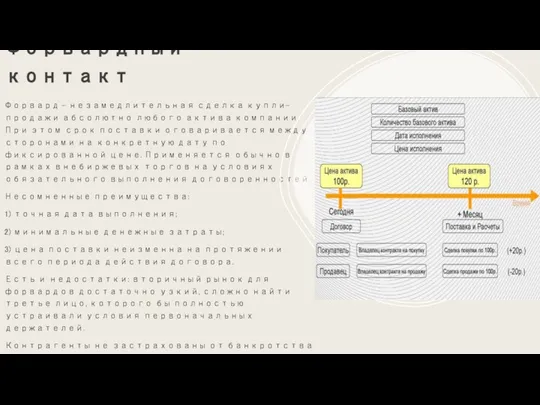

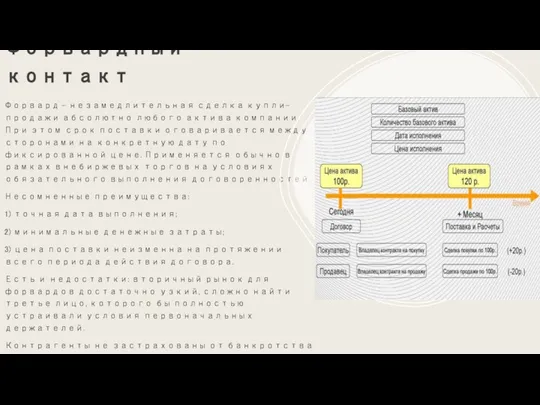

Слайд 5Форвардный контакт

Форвард – незамедлительная сделка купли-продажи абсолютно любого актива компании. При этом

срок поставки оговаривается между сторонами на конкретную дату по фиксированной цене. Применяется обычно в рамках внебиржевых торгов на условиях обязательного выполнения договоренностей.

Несомненные преимущества:

1) точная дата выполнения;

2) минимальные денежные затраты;

3) цена поставки неизменна на протяжении всего периода действия договора.

Есть и недостатки: вторичный рынок для форвардов достаточно узкий, сложно найти третье лицо, которого бы полностью устраивали условия первоначальных держателей.

Контрагенты не застрахованы от банкротства одного из участников сделки

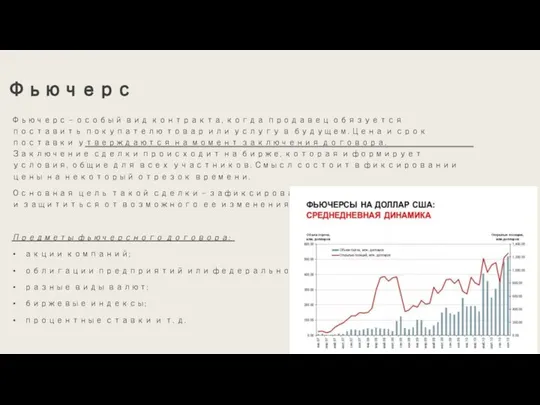

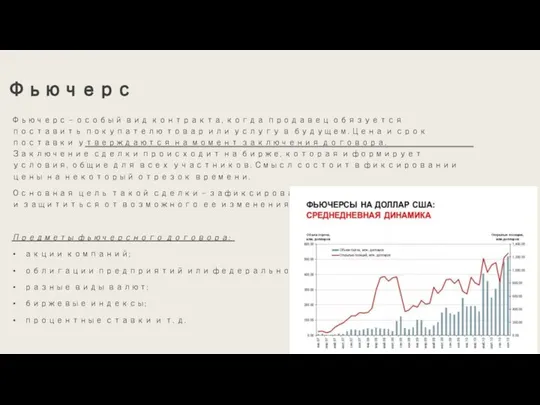

Слайд 6Фьючерс

Фьючерс – особый вид контракта, когда продавец обязуется поставить покупателю товар или

услугу в будущем. Цена и срок поставки утверждаются на момент заключения договора. Заключение сделки происходит на бирже, которая и формирует условия, общие для всех участников. Смысл состоит в фиксировании цены на некоторый отрезок времени.

Основная цель такой сделки - зафиксировать цену на товар (услугу) и защититься от возможного ее изменения в будущем.

Предметы фьючерсного договора:

акции компаний;

облигации предприятий или федерального займа;

разные виды валют;

биржевые индексы;

процентные ставки и т. д.

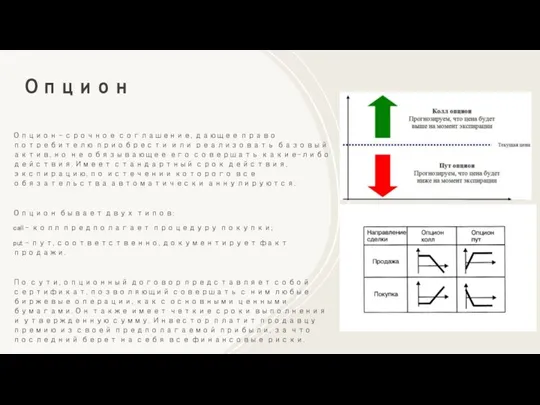

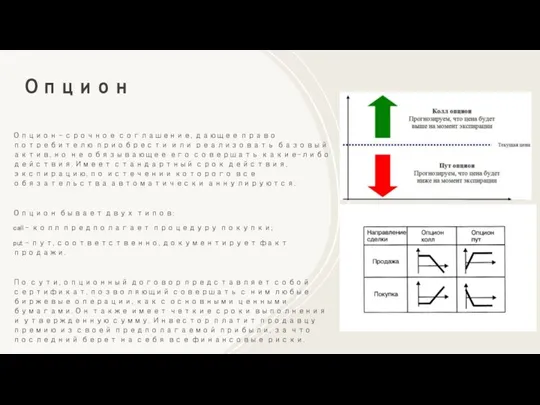

Слайд 8Опцион

Опцион – срочное соглашение, дающее право потребителю приобрести или реализовать базовый актив,

но не обязывающее его совершать какие-либо действия. Имеет стандартный срок действия, экспирацию, по истечении которого все обязательства автоматически аннулируются.

Опцион бывает двух типов:

call – колл предполагает процедуру покупки;

put – пут, соответственно, документирует факт продажи.

По сути, опционный договор представляет собой сертификат, позволяющий совершать с ним любые биржевые операции, как с основными ценными бумагами. Он также имеет четкие сроки выполнения и утвержденную сумму. Инвестор платит продавцу премию из своей предполагаемой прибыли, за что последний берет на себя все финансовые риски.

Слайд 10Варрант

Варрант – документальное обязательство на приобретение активов. Теоретически не является деривативом, но

обладает некоторыми свойствами опциона. Данным документом пользуются в основном эмитенты облигаций. Они продают свои бумаги при первичном размещении по выгодной цене, а владелец варранта, согласно письменному обязательству, должен их приобрести.

Второе значение варранта подразумевает свидетельство, выдаваемое складом о приеме товара на хранение. Такая доверенность является юридическим документом, позволяющим продать или заложить товар. Владелец, по факту, может использовать ее в качестве ценного актива для торговли на рынке. А покупатель, в свою очередь, становится собственником залогового имущества.

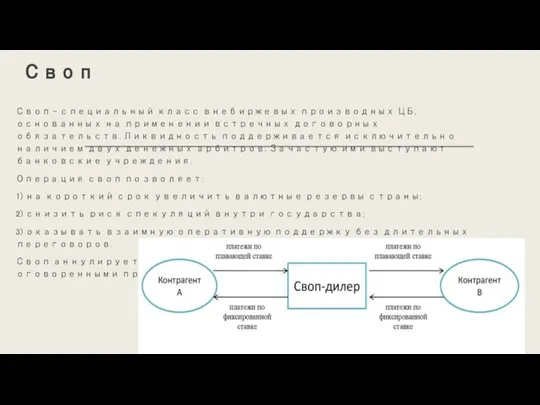

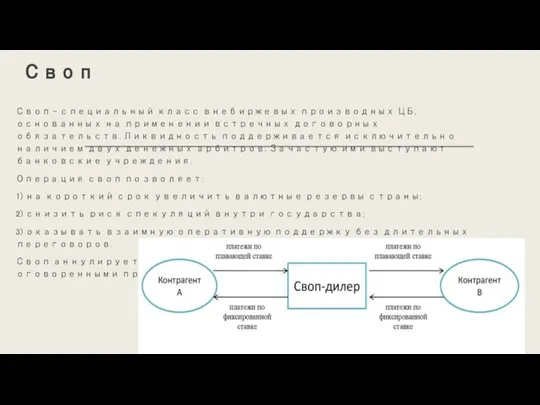

Слайд 11Своп

Своп – специальный класс внебиржевых производных ЦБ, основанных на применении встречных договорных

обязательств. Ликвидность поддерживается исключительно наличием двух денежных арбитров. Зачастую ими выступают банковские учреждения.

Операция своп позволяет:

1) на короткий срок увеличить валютные резервы страны;

2) снизить риск спекуляций внутри государства;

3) оказывать взаимную оперативную поддержку без длительных переговоров.

Своп аннулируется по факту возвращения средств с оговоренными процентами компании-кредитору.

Слайд 13Рынок производных ценных бумаг

Фондовый рынок – многогранная структура с большим количеством разнообразных

по сути и значению активов. Производные, как и основные, ценные бумаги занимают в нем свою значимую нишу. Они являются важными ПЦБ второго уровня, предоставляющими возможность контрагентам подготовится к выполнению обязательств, мобилизовать ресурсы, максимально эффективно их применить.

Цель рынка деривативов — оберегать участников финансовых сделок от потерь. Работает система по принципу хеджирования – перенесение рисков с первого участника на соучастника согласно оговоренным условиям. Прибыль получается благодаря спекуляции на колебании цен.

Организация пресс-конференции и приемы

Организация пресс-конференции и приемы Осознанность. Практика осознанности

Осознанность. Практика осознанности Интеллектуальные технологии лидерства

Интеллектуальные технологии лидерства Компьютерный сленг расширяет

Компьютерный сленг расширяет УИП_Презентация Тема 4

УИП_Презентация Тема 4 Лекция №3 ЭВМ – средство обработки информации. Комбинационные схемы и конечные автоматы.

Лекция №3 ЭВМ – средство обработки информации. Комбинационные схемы и конечные автоматы. Введение в управление программами Мастер-класс Евгений Тыртышный, Директор по консалтингу TSPMC, Ведущий Менеджер Проектов, IPMA Level B, P

Введение в управление программами Мастер-класс Евгений Тыртышный, Директор по консалтингу TSPMC, Ведущий Менеджер Проектов, IPMA Level B, P Пресное тесто. Тесто для приготовления пельменей и вареников. 7 класс

Пресное тесто. Тесто для приготовления пельменей и вареников. 7 класс Political Science — A political order

Political Science — A political order  Штучные

Штучные Синтез новых сплавов -интерметаллидов системыMg-Si-Sn

Синтез новых сплавов -интерметаллидов системыMg-Si-Sn Перспектива

Перспектива Проект Tuva_read

Проект Tuva_read Огюст Ренуар

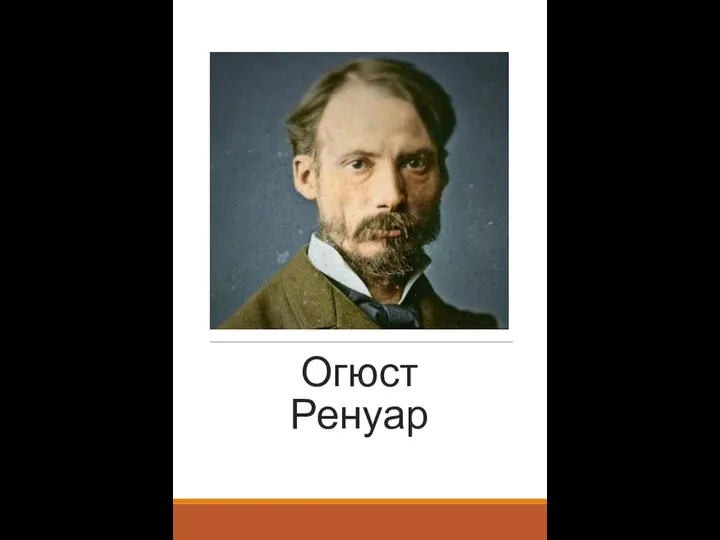

Огюст Ренуар Учим дорожные знаки

Учим дорожные знаки Color expressions

Color expressions МОЙ КЛАСС

МОЙ КЛАСС Нормативный договор как источник права в современной России

Нормативный договор как источник права в современной России Wigs and Hair extension

Wigs and Hair extension Оренбург религиозный

Оренбург религиозный ДОБРО ПОЖАЛОВАТЬ !

ДОБРО ПОЖАЛОВАТЬ ! Сложное предложение

Сложное предложение Клуб привилегий - LifeClub

Клуб привилегий - LifeClub Тема урока:

Тема урока: VRITIii STOMACH CANCER (3)

VRITIii STOMACH CANCER (3) История возникновения и развития математики

История возникновения и развития математики Verb management. Pronomen

Verb management. Pronomen Структура сайта: что должно быть обязательно, а от чего стоит избавиться

Структура сайта: что должно быть обязательно, а от чего стоит избавиться