Содержание

- 2. Риск-менеджмент НФК на рынке факторинга За 2006 году в НФК предотвращено 11 попыток крупного мошенничества Клиентов

- 3. Риск Клиента (прямые риски Фактора): мошенничество Клиента («воздушные» поставки/«зависимые» дебиторы), риск прямого платежа, риск возврата/взаимозачета. Риск

- 4. Фиктивные накладные без ведома Дебиторов (подделка Клиентом печатей и подписей Дебитора). «Воздушные» Дебиторы, при использовании в

- 5. Получение Клиентом финансирования под «несуществующие» поставки и/или под «несуществующих/зависимых» Дебиторов. Далее оплата Клиентом напрямую за Дебиторов

- 6. Вы не верифицируете поставки с Дебиторами случайным образом для Клиента и не проводите выборочно физическую верификацию

- 7. Новые подразделения и новые задачи в рамках риск-менеджмента по защите от прямых рисков (мошенничества Клиентов): постановка

- 8. Постановка новых задач подразделениям Продавцов в рамках системы риск-менеджмента по снижению риска Клиента: оценка Клиента при

- 9. Создание сети независимых Кредитных контролеров отвечающих за Клиента, которые собирают и анализируют информацию, связанную с историей

- 10. Создание единой Службы риск-мониторинга по Клиентам. Приоритетной задачей Службы риск-мониторинга является выявление и пресечения рисков по

- 11. Постановка новых задач в подразделениях Клиентского обслуживания в части выявление и пресечения рисков по Клиентам в

- 12. Некоторые, краткие примеры нехарактерного поведения Клиентов, которые могут указывать на возможный повышенный риск наличия мошенничества (полный

- 13. 5. Клиент точно указывал даты и суммы во всех документах - В предоставляемых документах клиент стал

- 14. Постановка новых задач автоматизированному программному модулю в рамках риск-менеджмента на выявление и пресечения рисков по Клиентам

- 15. Управление кредитными рисками Факторов осуществляется посредством систем сбора информации с последующим установлением Лимитов на Дебиторов профессиональными

- 16. Решение о величине кредитного лимита принимается Андеррайтерами на основании анализа следующих данных о Дебиторе: Первым источником

- 17. Создание сети независимых Кредитных контролеров по Дебиторам, которые собирают и анализируют информацию по Дебиторам необходимую для

- 18. Управление кредитными рисками (защита от дефолтов по Дебиторам) Создание и построение работы Службы коллекторских услуг для

- 19. В заключении… Описанная в презентации примеры построения системы риск-менеджмента основывается на общепринятых на Западе принципах риск-менеджмента

- 21. Скачать презентацию

Культура речи нормы русского языка

Культура речи нормы русского языка Автоматизация звуков Л,ЛЬ

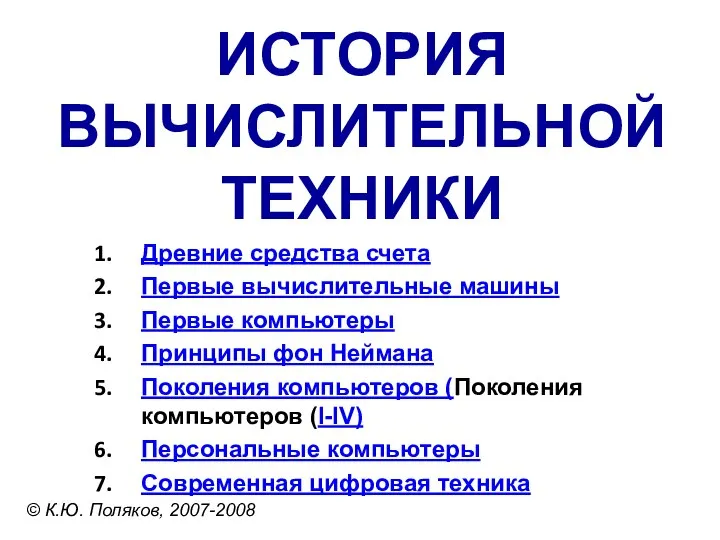

Автоматизация звуков Л,ЛЬ 1 История ЭВМ

1 История ЭВМ Iskusstvo_skladyvania_salfetok (1)

Iskusstvo_skladyvania_salfetok (1) Игра Знатоки безопасности

Игра Знатоки безопасности Умножение десятичной дроби на натуральное число

Умножение десятичной дроби на натуральное число Органы инспекций как перспективное направление развития деятельности по оценке соответствия

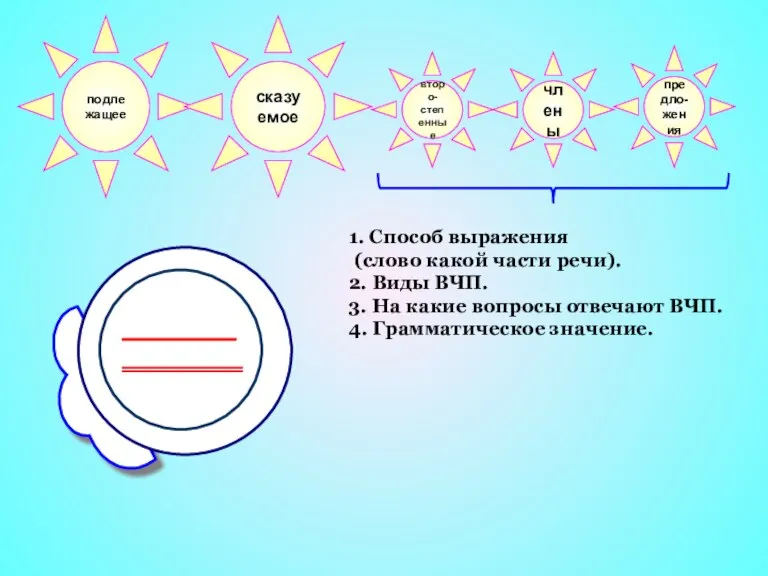

Органы инспекций как перспективное направление развития деятельности по оценке соответствия Второстепенные члены предложения и их особенности

Второстепенные члены предложения и их особенности Славянские боги и праздники

Славянские боги и праздники Презентация на тему Психология сновидений

Презентация на тему Психология сновидений  Формирование функциональной грамотности младших школьников на уроках и во внеурочной деятельности

Формирование функциональной грамотности младших школьников на уроках и во внеурочной деятельности 209-ФЗ: Новые возможности предпринимательства

209-ФЗ: Новые возможности предпринимательства Природа и человек в повествовании в рассказах В.Астафьева «Царь-рыба»

Природа и человек в повествовании в рассказах В.Астафьева «Царь-рыба» Презентация на тему Социально-личностное развитие в ДОУ

Презентация на тему Социально-личностное развитие в ДОУ Санкт-Петербургский горный университет. Кафедра безопасности производств

Санкт-Петербургский горный университет. Кафедра безопасности производств Программа создания первичных звеньев СМС. Роснефть

Программа создания первичных звеньев СМС. Роснефть Презентация на тему Дробные числительные

Презентация на тему Дробные числительные  Презентация на тему Монголия

Презентация на тему Монголия  Презентация на тему Дмитрий Иванович (Донской) Владимирский и московский князь 1362 - 1389

Презентация на тему Дмитрий Иванович (Донской) Владимирский и московский князь 1362 - 1389  Главные члены предложения

Главные члены предложения 20140413_vnutrennie_vody_evrazii

20140413_vnutrennie_vody_evrazii Улы жәндіктер мен жануарлар шаққан кездегі алғашқы көмек

Улы жәндіктер мен жануарлар шаққан кездегі алғашқы көмек ХІМІЯ ВИСОКОМОЛЕКУЛЯРНИХ СПОЛУК

ХІМІЯ ВИСОКОМОЛЕКУЛЯРНИХ СПОЛУК ОТ ПОЗНАНИЯ!

ОТ ПОЗНАНИЯ! Археология – помощник истории

Археология – помощник истории классификация станков

классификация станков Шляпочные грибы 6 класс

Шляпочные грибы 6 класс Восемь мгновений войны

Восемь мгновений войны