Содержание

- 2. Обращаем Ваше внимание, что справочная информация, изложенная в презентации, является базовой и носит ознакомительный характер! По

- 3. Преимущества ИП Простой процесс регистрации деятельности Упрощённый порядок ведения бухгалтерского и налогового учёта Очевидная экономия: Налог

- 4. Список документов для регистрации ИП 1. Паспортные данные (скан): разворот с информацией о выданном паспорте и

- 5. Алгоритм регистрации ИП для не имеющих постоянной прописки в Москве

- 6. Выплаты для ИП Все выплаты для ИП делятся на две группы: 1. Налоговые отчисления: по УСН

- 8. Скачать презентацию

Слайд 2Обращаем Ваше внимание, что справочная информация, изложенная в презентации, является базовой и

Обращаем Ваше внимание, что справочная информация, изложенная в презентации, является базовой и

носит ознакомительный характер! По всем дополнительным вопросам просьба обращаться в компетентные органы и учреждения.

Слайд 3Преимущества ИП

Простой процесс регистрации деятельности

Упрощённый порядок ведения бухгалтерского и налогового учёта

Очевидная экономия:

Преимущества ИП

Простой процесс регистрации деятельности

Упрощённый порядок ведения бухгалтерского и налогового учёта

Очевидная экономия:

Налог на доход 6 %

Налог на доходы физического лица 13% (НДФЛ 13%)

Налог на имущество физического лица

Единый социальный налог

Налог на добавочную стоимость (НДС)

Слайд 4Список документов для регистрации ИП

1. Паспортные данные (скан):

разворот с информацией о выданном

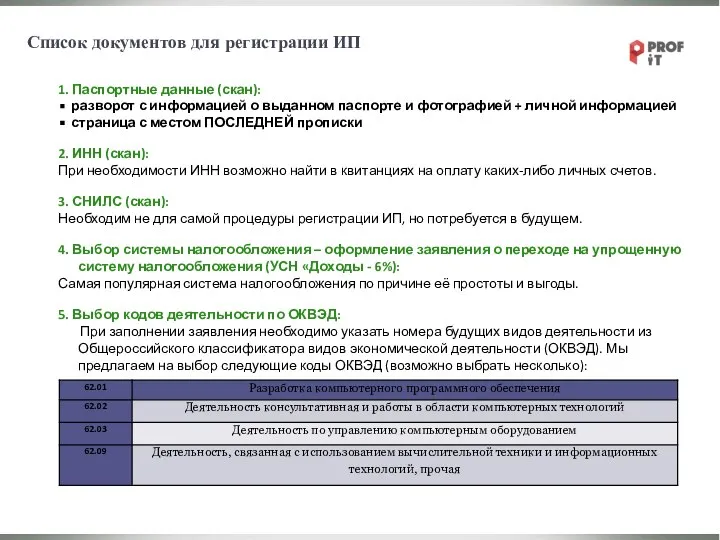

Список документов для регистрации ИП

1. Паспортные данные (скан):

разворот с информацией о выданном

паспорте и фотографией + личной информацией

страница с местом ПОСЛЕДНЕЙ прописки

2. ИНН (скан):

При необходимости ИНН возможно найти в квитанциях на оплату каких-либо личных счетов.

3. СНИЛС (скан):

Необходим не для самой процедуры регистрации ИП, но потребуется в будущем.

4. Выбор системы налогообложения – оформление заявления о переходе на упрощенную систему налогообложения (УСН «Доходы - 6%):

Самая популярная система налогообложения по причине её простоты и выгоды.

5. Выбор кодов деятельности по ОКВЭД:

При заполнении заявления необходимо указать номера будущих видов деятельности из Общероссийского классификатора видов экономической деятельности (ОКВЭД). Мы предлагаем на выбор следующие коды ОКВЭД (возможно выбрать несколько):

страница с местом ПОСЛЕДНЕЙ прописки

2. ИНН (скан):

При необходимости ИНН возможно найти в квитанциях на оплату каких-либо личных счетов.

3. СНИЛС (скан):

Необходим не для самой процедуры регистрации ИП, но потребуется в будущем.

4. Выбор системы налогообложения – оформление заявления о переходе на упрощенную систему налогообложения (УСН «Доходы - 6%):

Самая популярная система налогообложения по причине её простоты и выгоды.

5. Выбор кодов деятельности по ОКВЭД:

При заполнении заявления необходимо указать номера будущих видов деятельности из Общероссийского классификатора видов экономической деятельности (ОКВЭД). Мы предлагаем на выбор следующие коды ОКВЭД (возможно выбрать несколько):

Слайд 5Алгоритм регистрации ИП

для не имеющих постоянной прописки в Москве

Алгоритм регистрации ИП

для не имеющих постоянной прописки в Москве

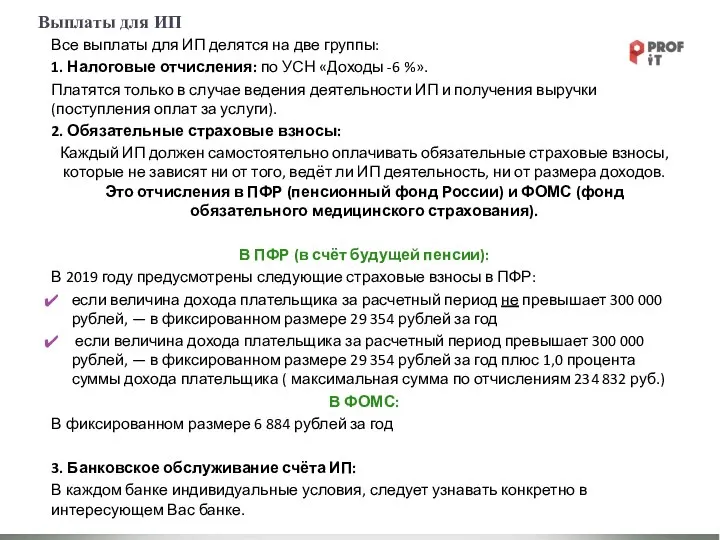

Слайд 6Выплаты для ИП

Все выплаты для ИП делятся на две группы:

1. Налоговые отчисления:

Выплаты для ИП

Все выплаты для ИП делятся на две группы:

1. Налоговые отчисления:

по УСН «Доходы -6 %».

Платятся только в случае ведения деятельности ИП и получения выручки (поступления оплат за услуги).

2. Обязательные страховые взносы:

Каждый ИП должен самостоятельно оплачивать обязательные страховые взносы, которые не зависят ни от того, ведёт ли ИП деятельность, ни от размера доходов. Это отчисления в ПФР (пенсионный фонд России) и ФОМС (фонд обязательного медицинского страхования).

В ПФР (в счёт будущей пенсии):

В 2019 году предусмотрены следующие страховые взносы в ПФР:

если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 29 354 рублей за год

если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 29 354 рублей за год плюс 1,0 процента суммы дохода плательщика ( максимальная сумма по отчислениям 234 832 руб.)

В ФОМС:

В фиксированном размере 6 884 рублей за год

3. Банковское обслуживание счёта ИП:

В каждом банке индивидуальные условия, следует узнавать конкретно в интересующем Вас банке.

Платятся только в случае ведения деятельности ИП и получения выручки (поступления оплат за услуги).

2. Обязательные страховые взносы:

Каждый ИП должен самостоятельно оплачивать обязательные страховые взносы, которые не зависят ни от того, ведёт ли ИП деятельность, ни от размера доходов. Это отчисления в ПФР (пенсионный фонд России) и ФОМС (фонд обязательного медицинского страхования).

В ПФР (в счёт будущей пенсии):

В 2019 году предусмотрены следующие страховые взносы в ПФР:

если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 29 354 рублей за год

если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 29 354 рублей за год плюс 1,0 процента суммы дохода плательщика ( максимальная сумма по отчислениям 234 832 руб.)

В ФОМС:

В фиксированном размере 6 884 рублей за год

3. Банковское обслуживание счёта ИП:

В каждом банке индивидуальные условия, следует узнавать конкретно в интересующем Вас банке.

Конкурентная стратегия

Конкурентная стратегия Экстрасенсорное общение

Экстрасенсорное общение Презентация без названия

Презентация без названия Дистанционный конкурс на лучший школьный инновационный проект «Инновации рождаются в школе» НП «Телешкола»

Дистанционный конкурс на лучший школьный инновационный проект «Инновации рождаются в школе» НП «Телешкола» Повторение понятий

Повторение понятий Михаил Врубель Ведь женщины

Михаил Врубель Ведь женщины Бережно ласкающий гель, обволакивающий аромат, заботливая мягкость. Что еще нужно, чтобы почувствовать легкость. Окунуться в мир б

Бережно ласкающий гель, обволакивающий аромат, заботливая мягкость. Что еще нужно, чтобы почувствовать легкость. Окунуться в мир б Базы данных EBSCO по бизнесу и экономике Андрей Соколов

Базы данных EBSCO по бизнесу и экономике Андрей Соколов Культура Древнего Египта

Культура Древнего Египта Путешествие в мир искусства

Путешествие в мир искусства Lektsia_1

Lektsia_1 Почему важно помнить героев, их подвиги

Почему важно помнить героев, их подвиги Литературное чтение

Литературное чтение Как подготовиться к ЭССЕ?

Как подготовиться к ЭССЕ? Акулы и человек

Акулы и человек Фильтры/кондиционеры охлаждающей жидкости

Фильтры/кондиционеры охлаждающей жидкости Портфолио методического объединения учителей информатики и ИКТ за 2011-2012 учебный год Руководитель МО – Заломина Е.Ю.

Портфолио методического объединения учителей информатики и ИКТ за 2011-2012 учебный год Руководитель МО – Заломина Е.Ю. Спинной мозг, структуры и функции

Спинной мозг, структуры и функции  Плавающие подсвечники

Плавающие подсвечники Проблема компенсации в специальной психологии

Проблема компенсации в специальной психологии Виктор Петрович Астафьев

Виктор Петрович Астафьев Презентация на тему Общие закономерности развития науки

Презентация на тему Общие закономерности развития науки  Презентация на тему Измерение пространства и времени

Презентация на тему Измерение пространства и времени Презентация на тему Простые вещества металлы 8 класс

Презентация на тему Простые вещества металлы 8 класс  Прибыль. Финансы и кредит

Прибыль. Финансы и кредит Международный день птиц

Международный день птиц Сертификация QA

Сертификация QA “Внутренний контроль качества образования. Поиск оптимальной модели. Опыт работы по организации внутришкольного контроля ”

“Внутренний контроль качества образования. Поиск оптимальной модели. Опыт работы по организации внутришкольного контроля ”