Содержание

- 2. Что такое кредитный рейтинг? Кредитные рейтинги — самые распространенные и широко используемые. Они присваиваются всеми ведущими

- 3. Кредитный рейтинг - это рейтинг - это комплексная оценка состояния анализируемого субъекта, которая дает возможность отнести

- 4. Что даёт наличие рейтинга?

- 5. Как влияют кредитные рейтинги на выпуск долговых обязательств ? При выпуске долговых обязательств кредитный и прочие

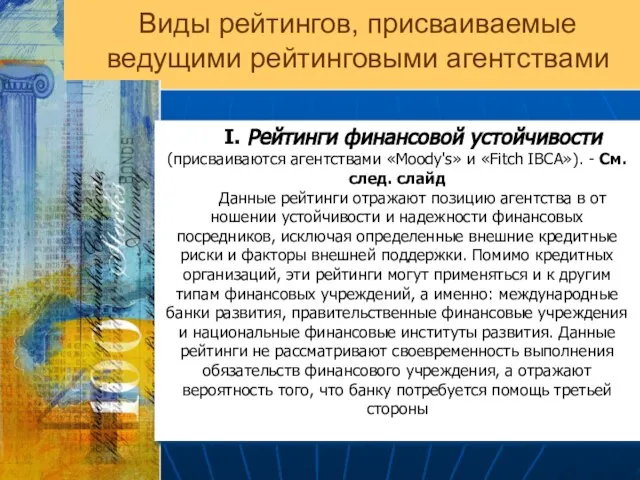

- 6. Виды рейтингов, присваиваемые ведущими рейтинговыми агентствами I. Рейтинги финансовой устойчивости (присваиваются агентствами «Moody's» и «Fitch IBCA»).

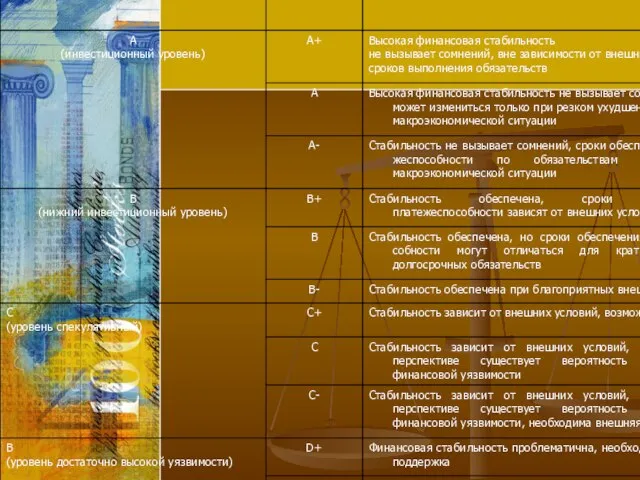

- 7. Рейтинги финансовой устойчивости

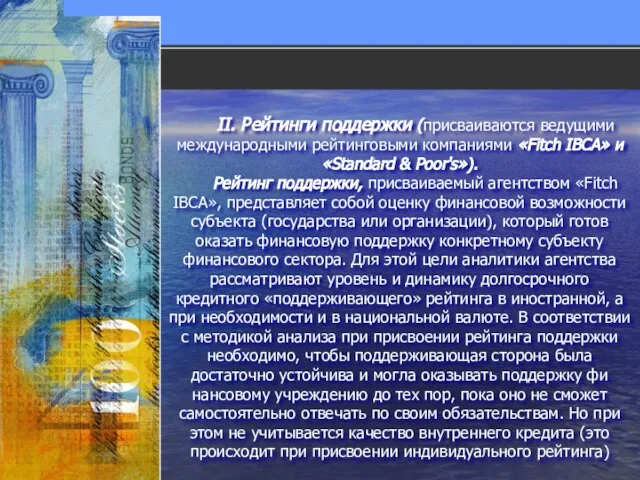

- 8. Виды рейтингов. продолжение II. Рейтинги поддержки (присваиваются ведущими международными рейтинговыми компаниями «Fitch IBCA» и «Standard &

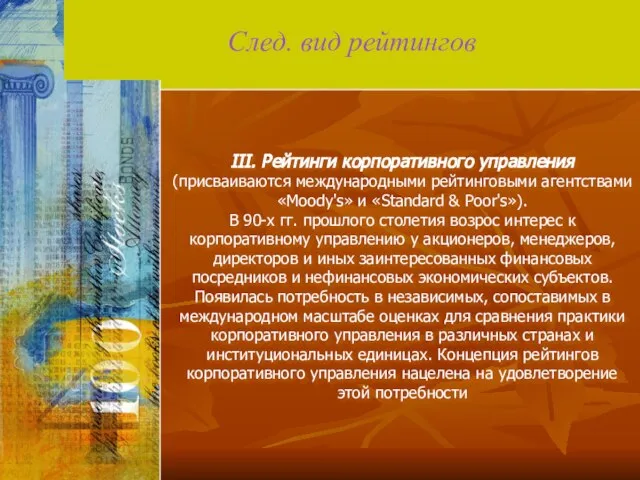

- 9. След. вид рейтингов III. Рейтинги корпоративного управления (присваиваются международными рейтинговыми агентствами «Moody's» и «Standard & Poor's»).

- 10. И ещё один вид рейтинга IV. Индивидуальные рейтинги (присваиваются международным рейтинговым агентством «Fitch IBCA»). Индивидуальный рейтинг

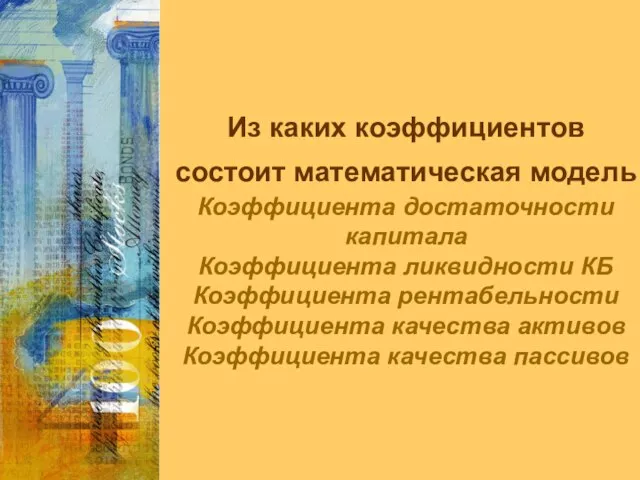

- 11. Из каких коэффициентов состоит математическая модель Коэффициента достаточности капитала Коэффициента ликвидности КБ Коэффициента рентабельности Коэффициента качества

- 12. Процедура присвоения рейтинга Этапы типовой процедуры присвоения рейтинга: 1. Запрос на присвоение рейтинга. 2. Формирование аналитической

- 13. При получении от эмитента запроса на присвоение рейтинга рейтинговое агентство формирует аналитическую группу, состоящую из аналитиков,

- 14. Динамика суверенных рейтингов России

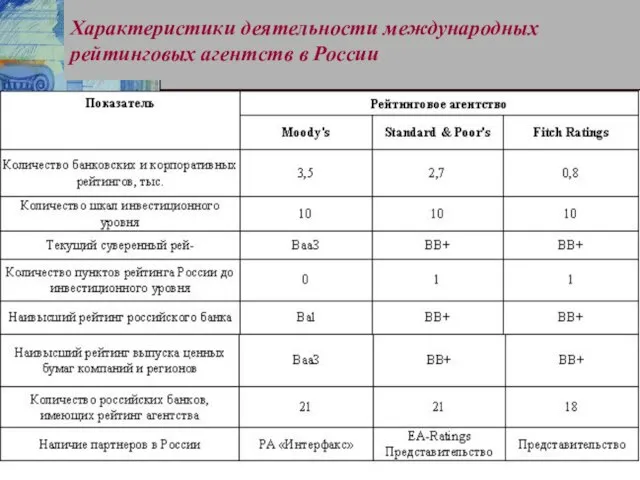

- 15. Характеристики деятельности международных рейтинговых агентств в России

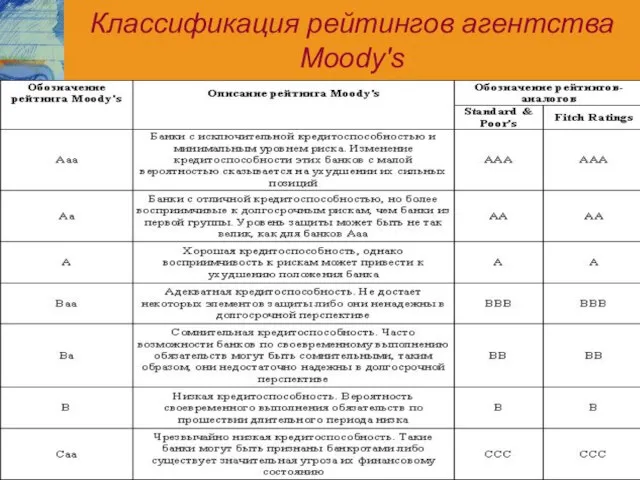

- 16. Классификация рейтингов агентства Moody's

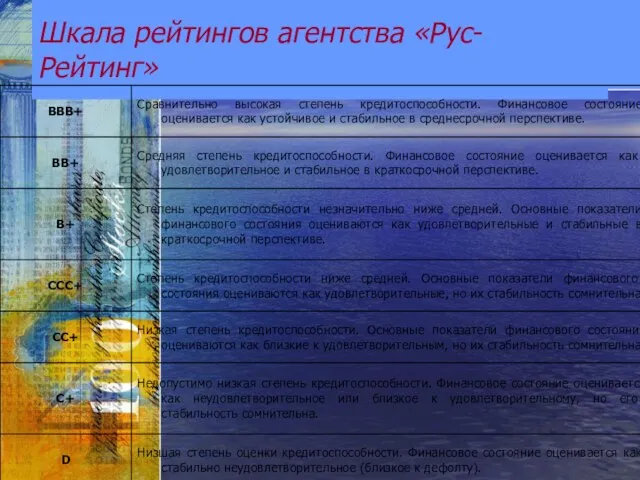

- 17. Шкала рейтингов агентства «Рус-Рейтинг»

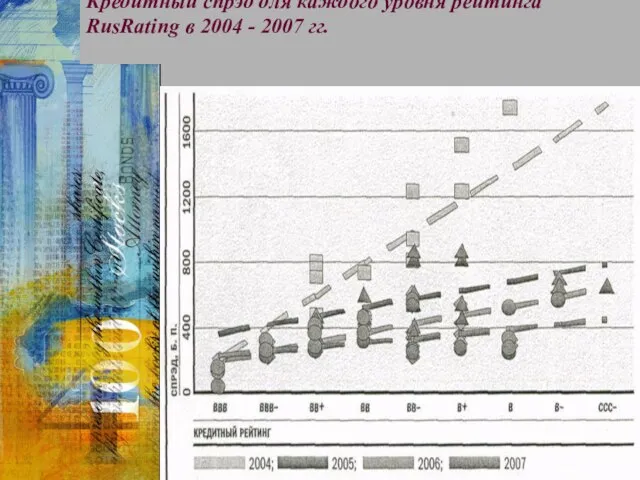

- 18. Кредитный спрэд для каждого уровня рейтинга RusRating в 2004 - 2007 гг.

- 19. Формирование в России рейтинговой системы На сегодняшний день наиболее развитым сектором рейтинговых продуктов является сектор банковских

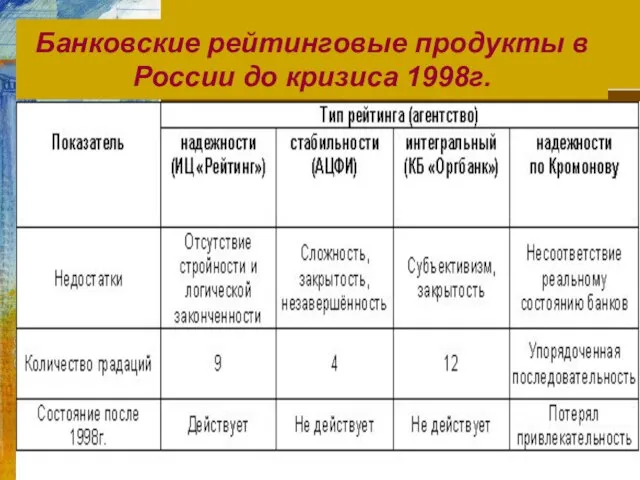

- 20. Банковские рейтинговые продукты в России до кризиса 1998г.

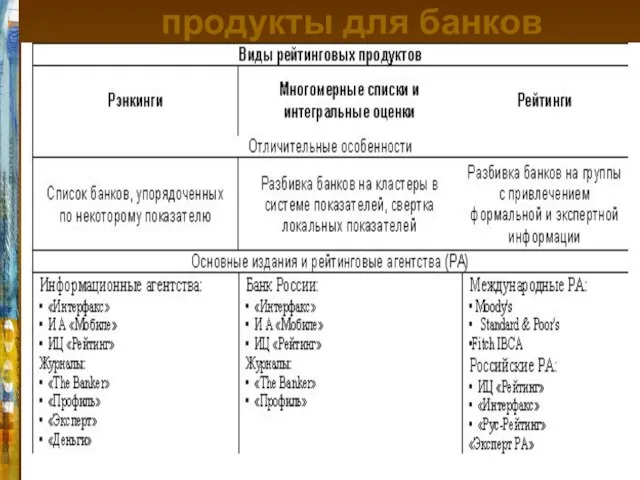

- 21. Основные рейтинговые продукты для банков

- 22. Некоторые достижения... Летом 2004г. британский журнал «The Banker» опубликовал очередной рейтинг 1000 крупнейших банков мира. Банки

- 23. Заключение Рейтинги стран, региональных и муниципальных образований, субъектов финансового сектора экономики, нефинансовых организаций и предприятий стали

- 24. Дополнительная информация!!!

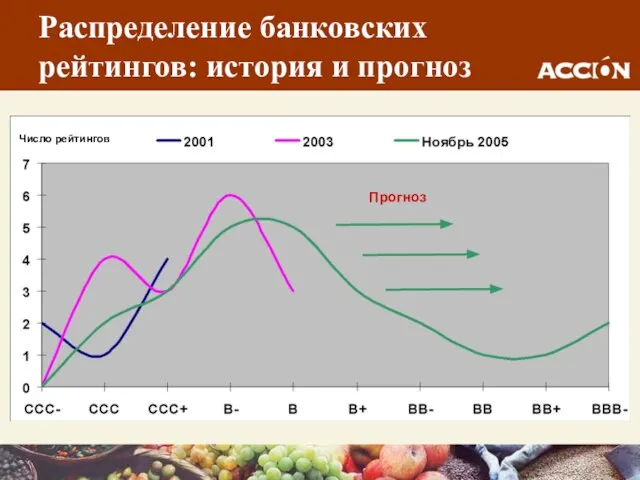

- 25. Распределение банковских рейтингов: история и прогноз Прогноз Число рейтингов

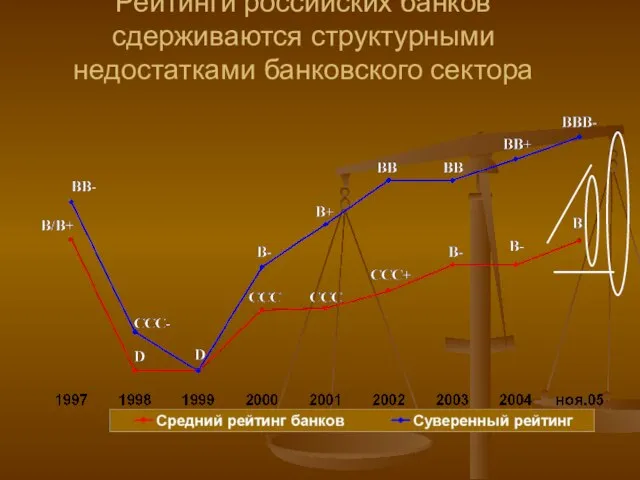

- 26. Рейтинги российских банков сдерживаются структурными недостатками банковского сектора

- 27. Позитивные факторы, влияющие на рейтинги банков Экономический рост Рост ВВП: 7,3% в 2003 г., прогноз 6,8%

- 28. Негативные факторы, влияющие на рейтинги банков Концентрация экономики Доминирующее положение Сбербанка (более 60% рынка частных депозитов

- 29. Рейтинги Standard & Poor’s российских финансовых институтов На 1 сентября 2004 г.

- 30. Использование кредитных рейтингов в деятельности коммерческого банка: Опыт АКБ «Союз» Банковские рейтинги и анализ финансового состояния

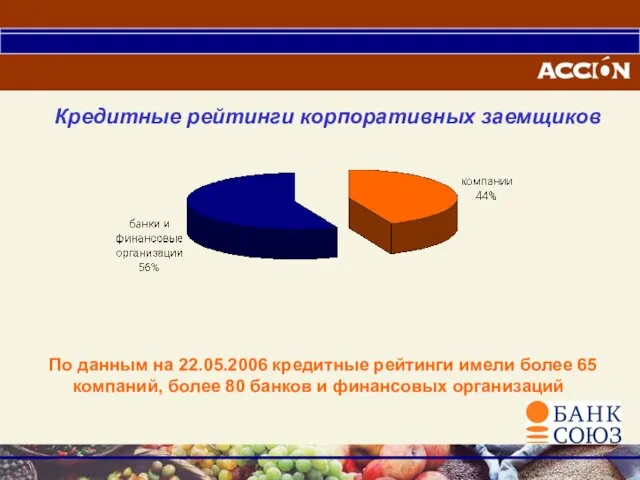

- 31. Кредитные рейтинги корпоративных заемщиков По данным на 22.05.2006 кредитные рейтинги имели более 65 компаний, более 80

- 32. 1. Ограниченное число заемщиков, получивших кредитные рейтинги 2. Актуальность кредитных рейтингов 3. Сложности сопоставления оценок различных

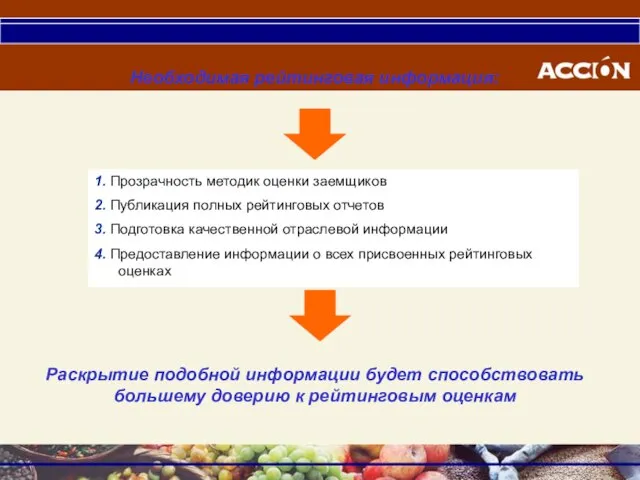

- 33. 1. Прозрачность методик оценки заемщиков 2. Публикация полных рейтинговых отчетов 3. Подготовка качественной отраслевой информации 4.

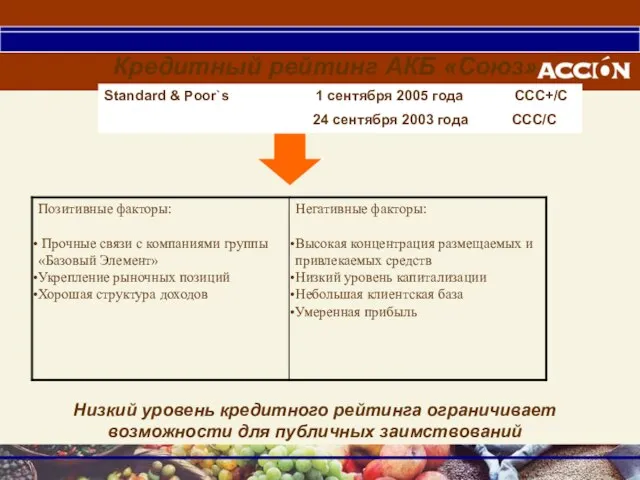

- 34. Standard & Poor`s 1 сентября 2005 года ССС+/С 24 сентября 2003 года ССС/С Кредитный рейтинг АКБ

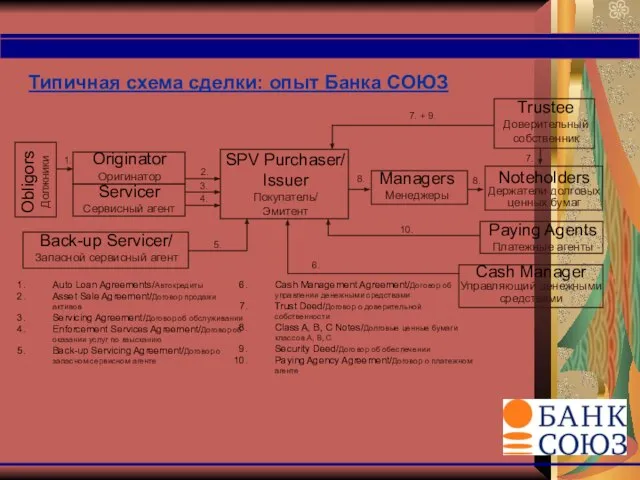

- 35. Типичная схема сделки: опыт Банка СОЮЗ 6. 5. 3. 4. 2. 8. 8. 7. Auto Loan

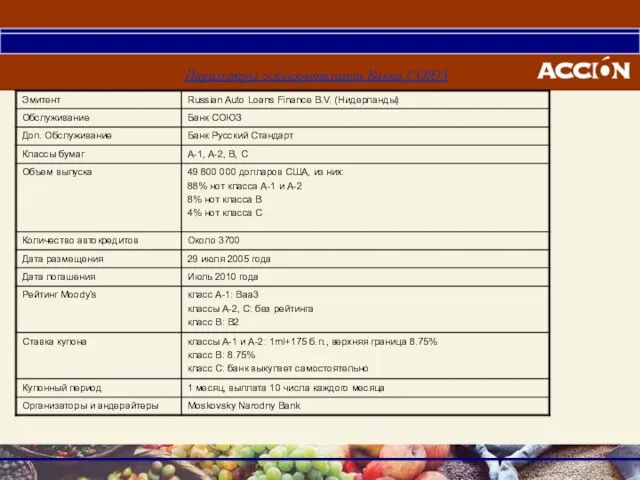

- 36. Параметры секьюритизации Банка СОЮЗ

- 38. Десять повышений за семь лет!

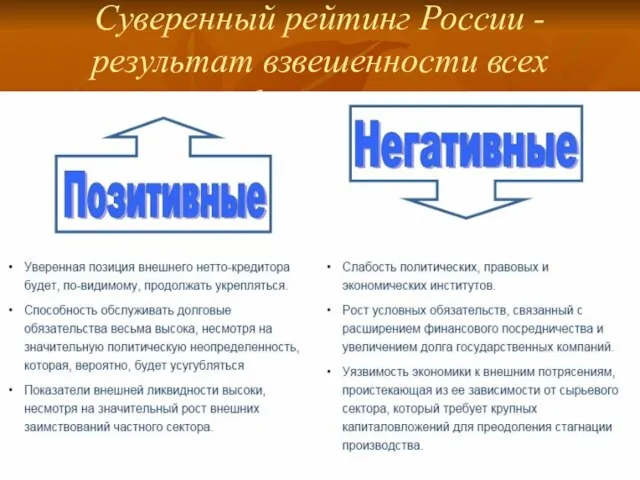

- 39. Суверенный рейтинг России -результат взвешенности всех факторов

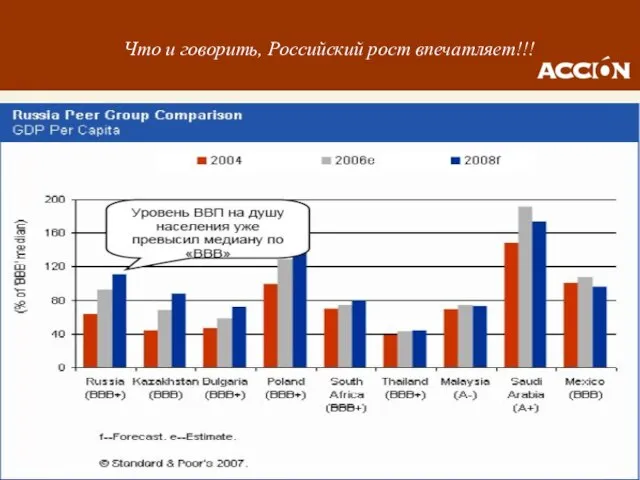

- 40. Что и говорить, Российский рост впечатляет!!!

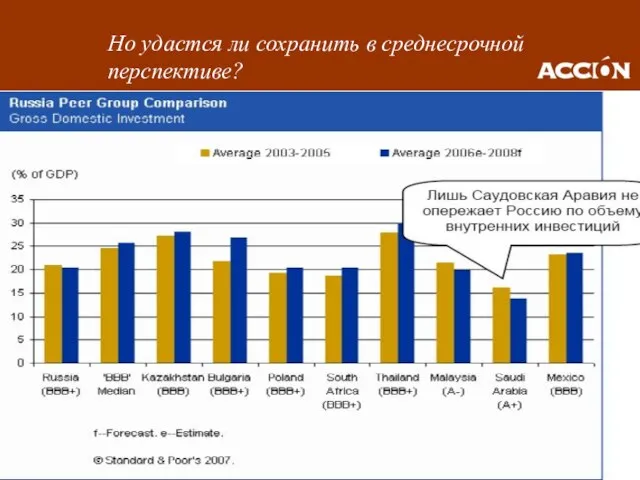

- 41. Но удастся ли сохранить в среднесрочной перспективе?

- 42. Не исключено, что опасная «голландская болезнь» ещё даст знать о себе

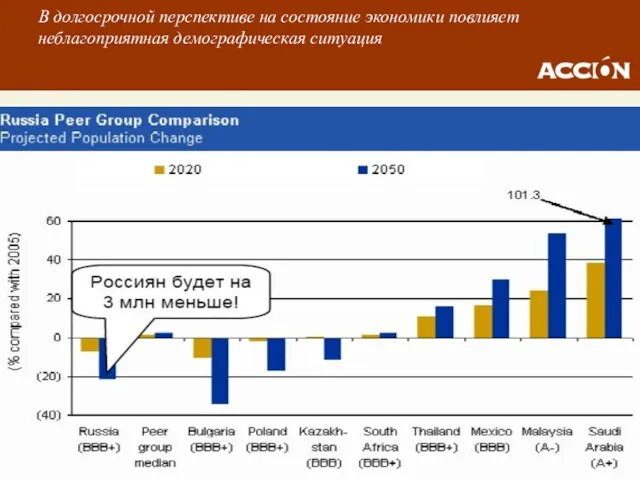

- 43. В долгосрочной перспективе на состояние экономики повлияет неблагоприятная демографическая ситуация

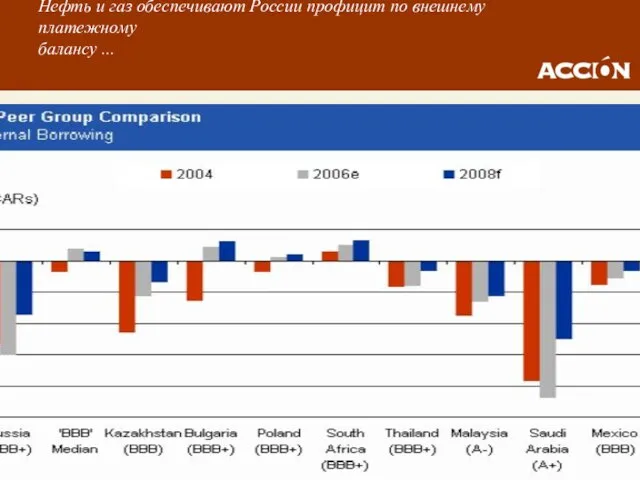

- 44. Нефть и газ обеспечивают России профицит по внешнему платежному балансу ...

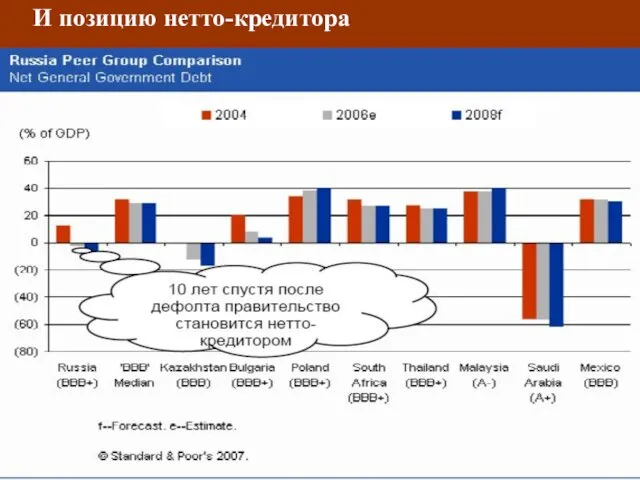

- 45. И позицию нетто-кредитора

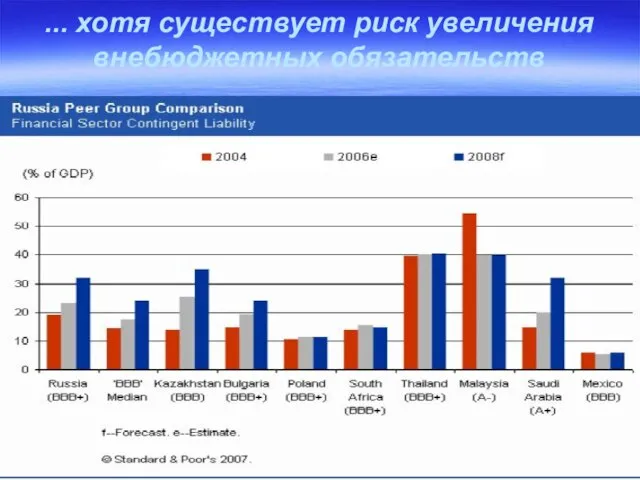

- 46. ... хотя существует риск увеличения внебюджетных обязательств

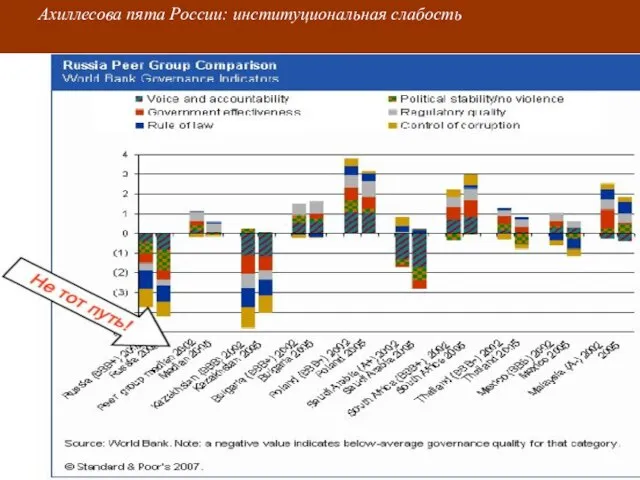

- 47. Ахиллесова пята России: институциональная слабость

- 48. Чего ждать после выборов 2008 г.

- 49. Приложение: Некоторые показатели суверенного риска

- 51. Какие факторы способствуют росту рейтингов российских банков

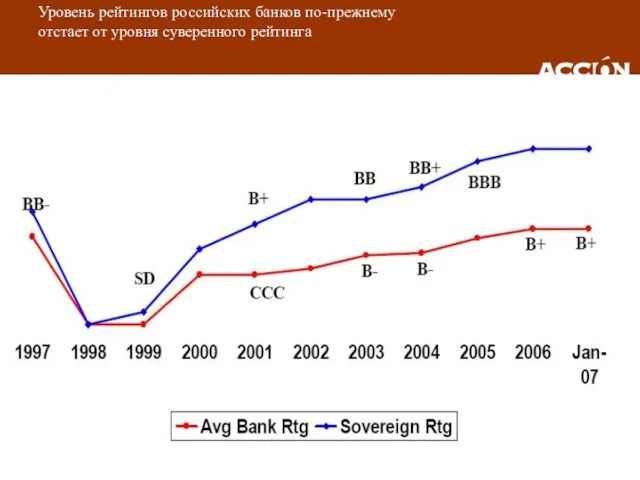

- 52. Уровень рейтингов российских банков по-прежнему отстает от уровня суверенного рейтинга

- 53. Распределение рейтингов банков России, Казахстана и Украины

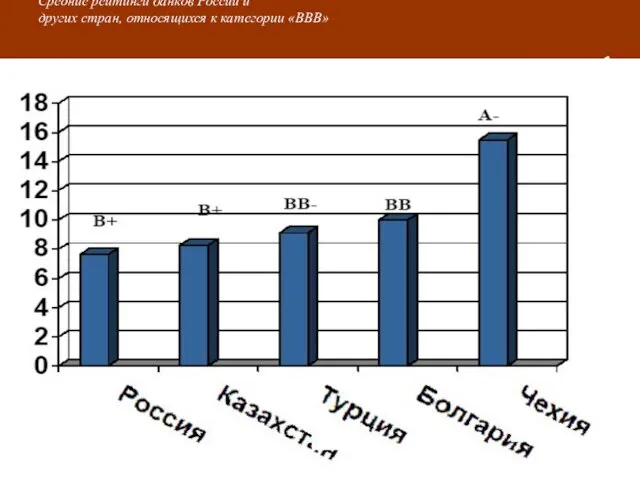

- 54. Средние рейтинги банков России и других стран, относящихся к категории «ВВВ»

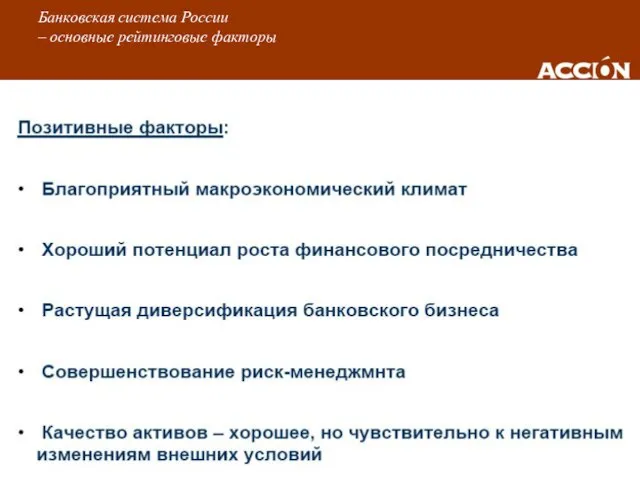

- 55. Банковская система России – основные рейтинговые факторы

- 56. Экономический прогресс в России, Казахстане и Украине

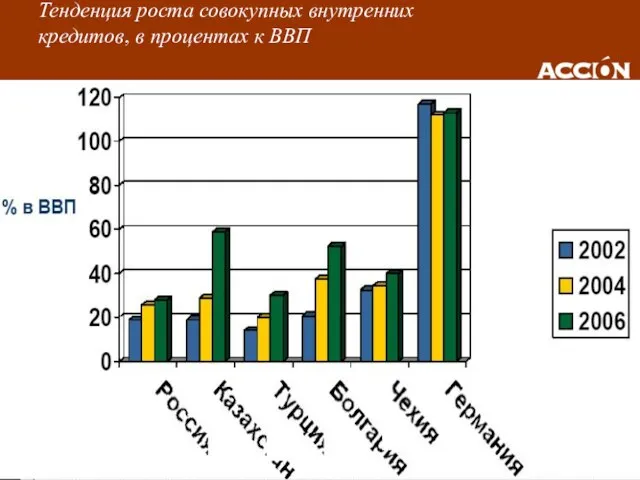

- 57. Тенденция роста совокупных внутренних кредитов, в процентах к ВВП

- 58. Рост финансового посредничества

- 59. Доходность активов банковской системы России в сравнении со странами «группы равных»

- 60. Классифицированные ссуды, в % от совокупной ссудной задолженности в банковской системе России

- 61. Банковская система России: основные рейтинговые факторы

- 62. Российские банки подвергаются рискам из-за слабости системы банковского регулирования и надзора

- 63. Доминирование банков, контролируемых государством

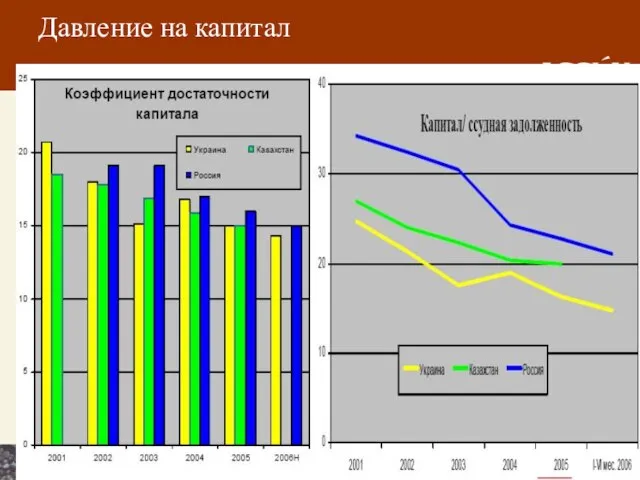

- 64. Давление на капитал

- 65. Среднесрочные перспективы российских банков

- 67. Структурные сделки, отрейтингованные в 2006 г.

- 68. Пример трансграничной структуры

- 69. В 2007 г. ожидается рост рынка секьюритизации

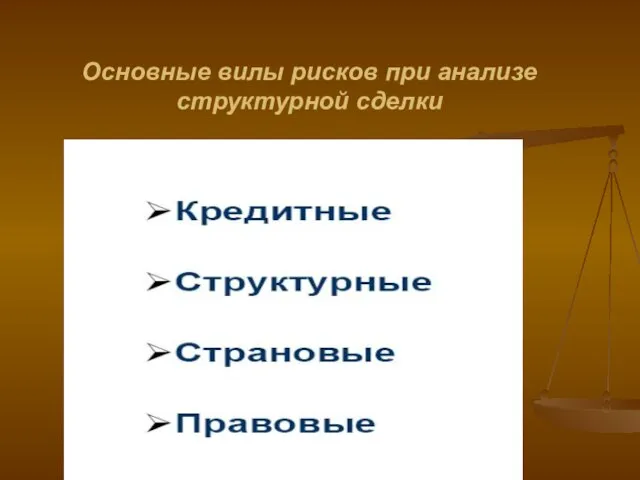

- 70. Основные вилы рисков при анализе структурной сделки

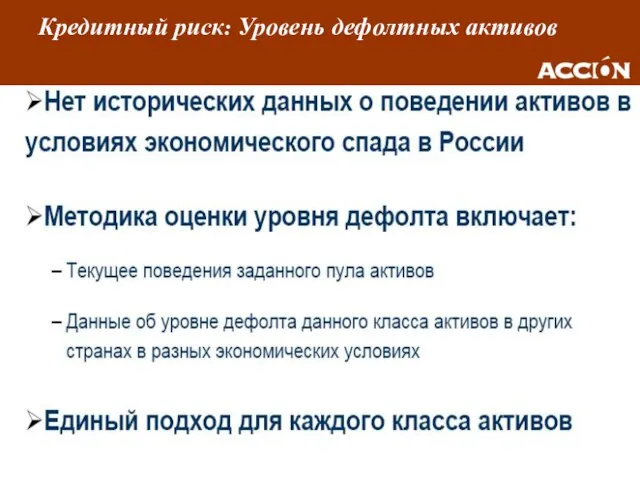

- 71. Кредитный риск: Уровень дефолтных активов

- 72. Кредитный риск: Влияние риска обесценения рубля

- 73. Кредитный риск: Возврат по дефолтным активам

- 74. Структурные риски: Риск смешения

- 75. Стурктурные риски: Валютный и процентный риски

- 76. Страновые риски

- 77. Правовые риски

- 78. Более 30 лет опыта в области микрофинансов Отдел финансового управления: Автономный отдел, основной целью которого является

- 79. ACCION CAMEL (первые буквы английских слов) C (достаточность капитала) A (качество активов) M (руководство) E (доходы)

- 80. ACCION CAMEL: Что это такое? Инструмент внутреннего контроля и финансовой оценки для микрофинансовых организаций (МФО) Углубленный

- 81. 1978 Создание традиционного инструмента CAMEL Федеральным Резервным Банком США 1980s Фонд ACCION Латинская Америка 1992 Создание

- 82. Для изучения рейтинга финансовых показателей и возможных рисков, с которыми сталкиваются МФО в среднесрочной перспективе Чтобы

- 83. Определение ключевых переменных Включая определение того, как их измерять Определение стандартов Доступность необходимой информации Деликатное отношение

- 84. ACCION CAMEL: Версии

- 85. ACCION CAMEL: Целевой рынок Третья сторона: Коммерческие банки Частные инвесторы Кредитные организации второго уровня Агентства надзора

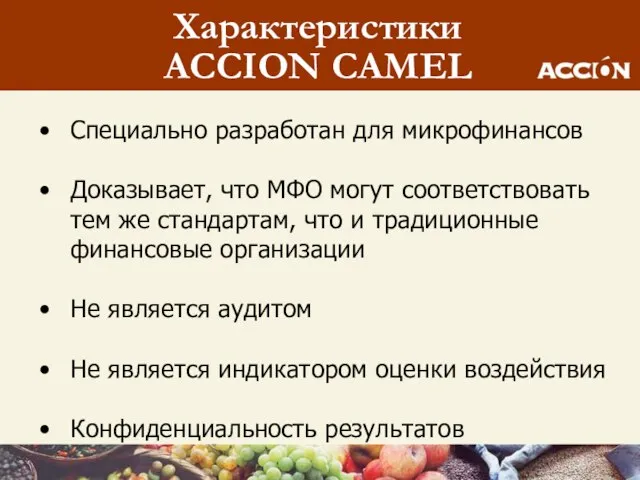

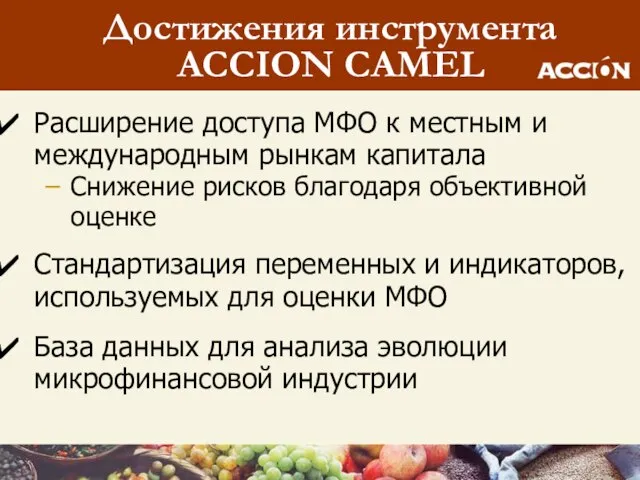

- 86. Специально разработан для микрофинансов Доказывает, что МФО могут соответствовать тем же стандартам, что и традиционные финансовые

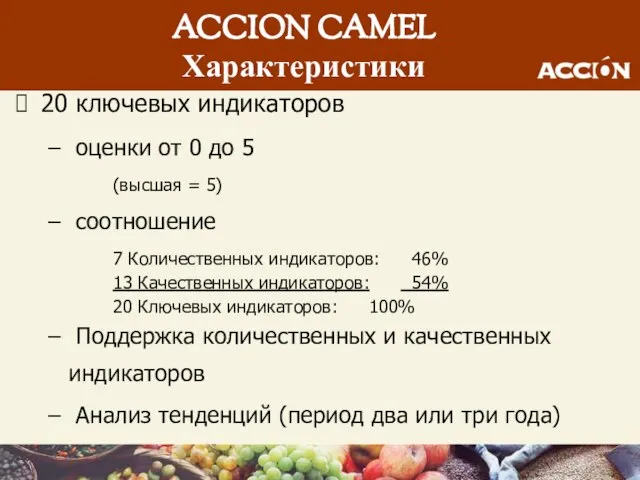

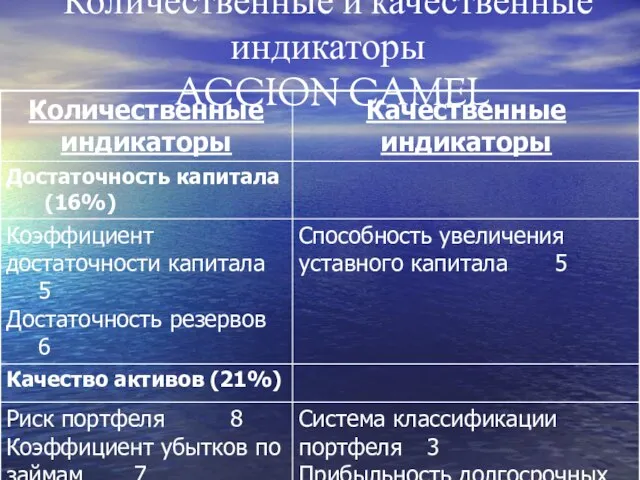

- 87. 20 ключевых индикаторов оценки от 0 до 5 (высшая = 5) соотношение 7 Количественных индикаторов: 46%

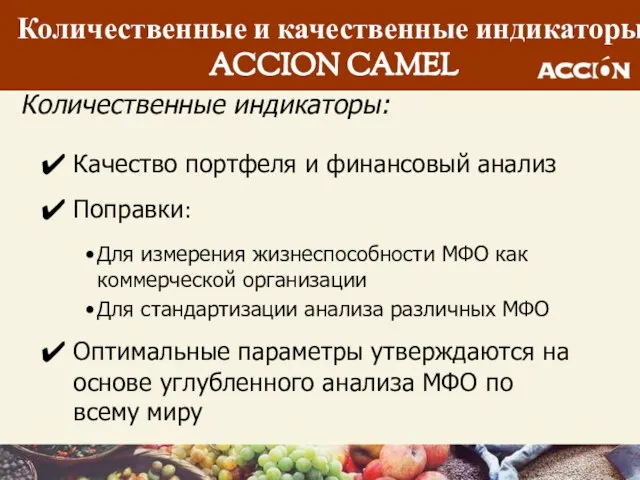

- 88. Количественные и качественные индикаторы ACCION CAMEL Количественные индикаторы: Качество портфеля и финансовый анализ Поправки: Для измерения

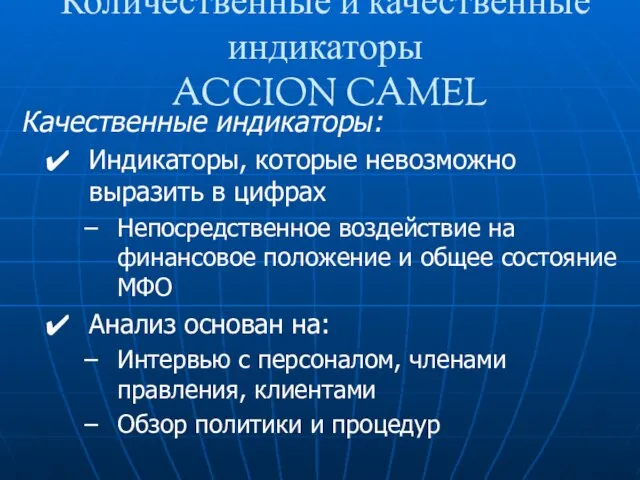

- 89. Качественные индикаторы: Индикаторы, которые невозможно выразить в цифрах Непосредственное воздействие на финансовое положение и общее состояние

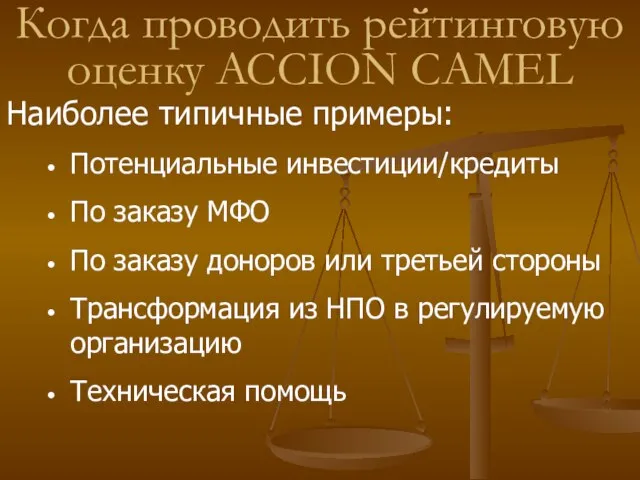

- 90. Когда проводить рейтинговую оценку ACCION CAMEL Наиболее типичные примеры: Потенциальные инвестиции/кредиты По заказу МФО По заказу

- 91. Количественные и качественные индикаторы ACCION CAMEL

- 92. Количественные и качественные индикаторы ACCION CAMEL

- 93. Количественные и качественные индикаторы ACCION CAMEL

- 94. Расширение доступа МФО к местным и международным рынкам капитала Снижение рисков благодаря объективной оценке Стандартизация переменных

- 96. Скачать презентацию

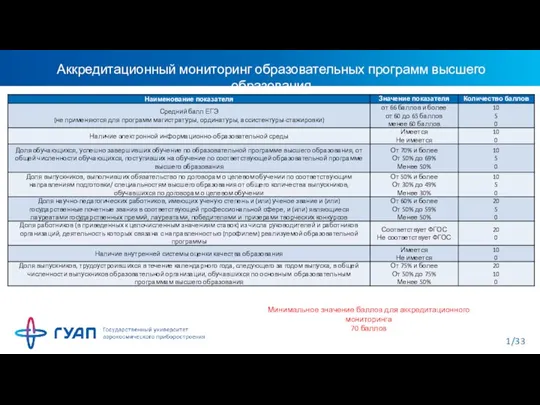

Ректорат_26092022

Ректорат_26092022 Готовимся к ЕГЭ Задание А18

Готовимся к ЕГЭ Задание А18 О деятельности Аркалыкского отдела Филиала РГП “ЦОН” по Костанайской области за период 2008-2011 г.г. и задачи на 2012 год в свете Посал

О деятельности Аркалыкского отдела Филиала РГП “ЦОН” по Костанайской области за период 2008-2011 г.г. и задачи на 2012 год в свете Посал Внутриорганизационные принципы

Внутриорганизационные принципы Надзор за исполнением законов органами государственного управления, предприятиями (общий надзор)

Надзор за исполнением законов органами государственного управления, предприятиями (общий надзор) «Реализация программы развития школы в свете итогов работы в 2009-2010 учебном году»

«Реализация программы развития школы в свете итогов работы в 2009-2010 учебном году» Жизнь и быт советских людей

Жизнь и быт советских людей Путь к творчеству

Путь к творчеству Наталья Брагина

Наталья Брагина Выполнение каменных работ. Отчёт по производственной практике

Выполнение каменных работ. Отчёт по производственной практике Влияние природы на жизнь жителей края, города

Влияние природы на жизнь жителей края, города Устройство и принцип работы жесткого диска

Устройство и принцип работы жесткого диска На берегу Нового 2020 года…

На берегу Нового 2020 года… Лучший ученик года

Лучший ученик года Школа молодого педагога

Школа молодого педагога «Традиции вилегодского народа»

«Традиции вилегодского народа» Юридическое бюро Зориной Екатерины

Юридическое бюро Зориной Екатерины Виды кадровой политики

Виды кадровой политики Формула полной вероятности, Байес, Бернулли

Формула полной вероятности, Байес, Бернулли Презентация

Презентация Средства коллективной и индивидуальной защиты

Средства коллективной и индивидуальной защиты Детский мобильный интернет -опыт развития, предпочтения пользователей

Детский мобильный интернет -опыт развития, предпочтения пользователей Мост через ручеек

Мост через ручеек Портфолио по композиции. Слово-образ

Портфолио по композиции. Слово-образ «Есть в озере Псковском три острова чудных…»

«Есть в озере Псковском три острова чудных…» Презентация на тему Заимствованные слова Урок русского языка в 6 классе

Презентация на тему Заимствованные слова Урок русского языка в 6 классе Реновация гарнизонного манежа лейб-гвардии гусарского полка

Реновация гарнизонного манежа лейб-гвардии гусарского полка MAcc_Lecture 1_2022-2023

MAcc_Lecture 1_2022-2023