Содержание

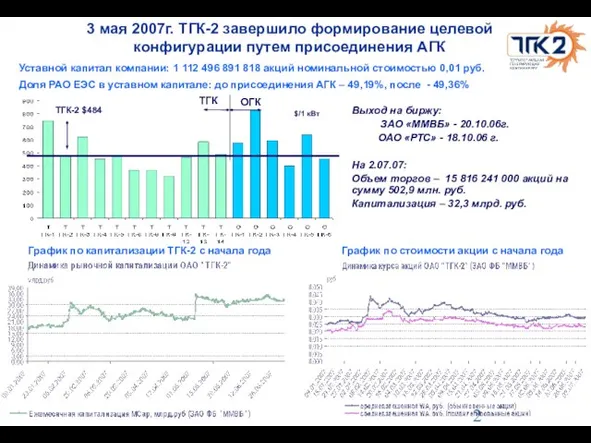

- 2. 3 мая 2007г. ТГК-2 завершило формирование целевой конфигурации путем присоединения АГК ТГК-2 $484 ТГК ОГК $/1

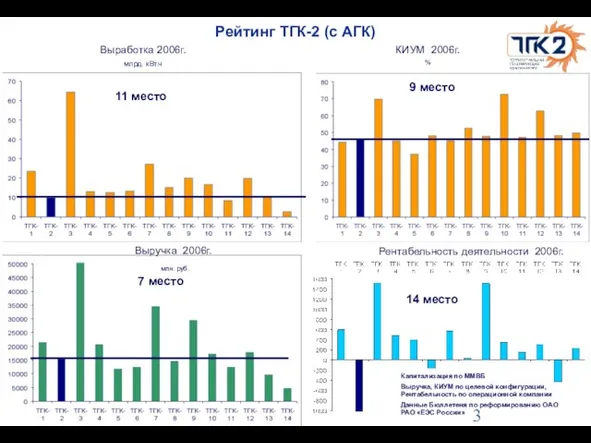

- 3. Рейтинг ТГК-2 (с АГК) Выработка 2006г. млрд. кВт.ч КИУМ 2006г. % Рентабельность деятельности 2006г. Выручка 2006г.

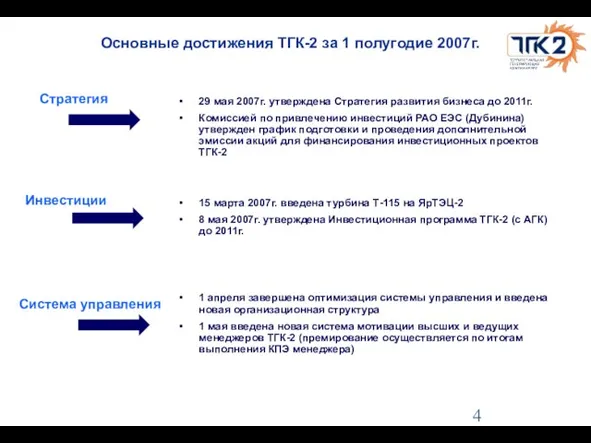

- 4. Основные достижения ТГК-2 за 1 полугодие 2007г. 29 мая 2007г. утверждена Стратегия развития бизнеса до 2011г.

- 5. Текущие позиции ТГК-2

- 6. ТГК- 2 в декабре 2006г. запустила детальный анализ Текущего позиционирования компании на рынках тепловой и электрической

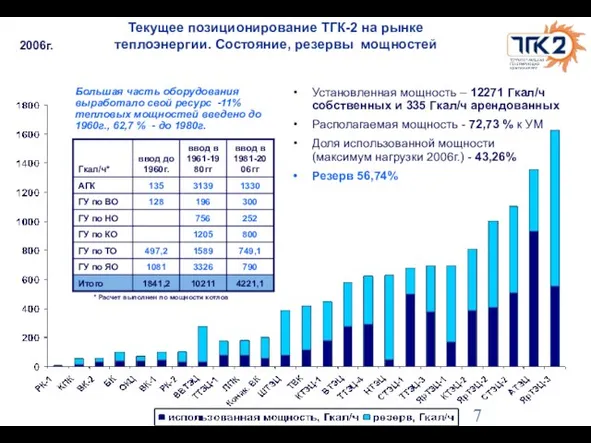

- 7. Текущее позиционирование ТГК-2 на рынке теплоэнергии. Состояние, резервы мощностей Установленная мощность – 12271 Гкал/ч собственных и

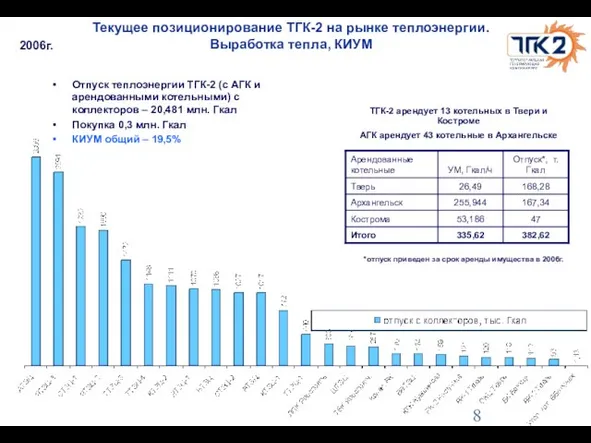

- 8. Текущее позиционирование ТГК-2 на рынке теплоэнергии. Выработка тепла, КИУМ Отпуск теплоэнергии ТГК-2 (с АГК и арендованными

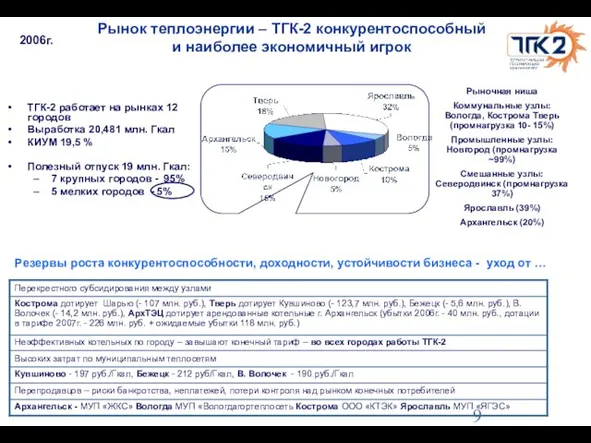

- 9. Рынок теплоэнергии – ТГК-2 конкурентоспособный и наиболее экономичный игрок ТГК-2 работает на рынках 12 городов Выработка

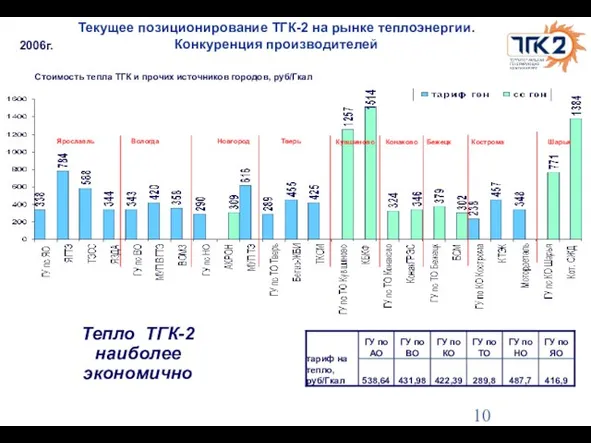

- 10. Текущее позиционирование ТГК-2 на рынке теплоэнергии. Конкуренция производителей 2006г. Стоимость тепла ТГК и прочих источников городов,

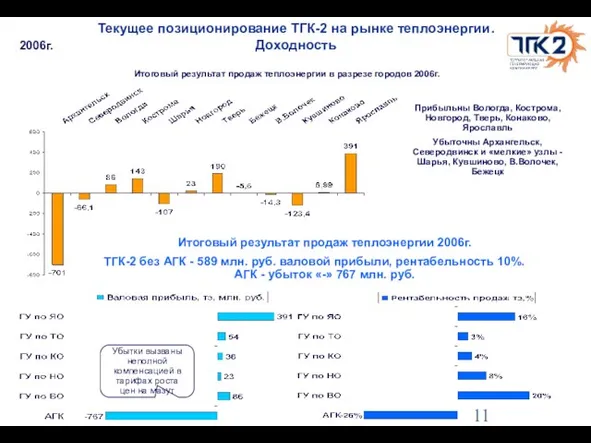

- 11. Текущее позиционирование ТГК-2 на рынке теплоэнергии. Доходность Итоговый результат продаж теплоэнергии 2006г. ТГК-2 без АГК -

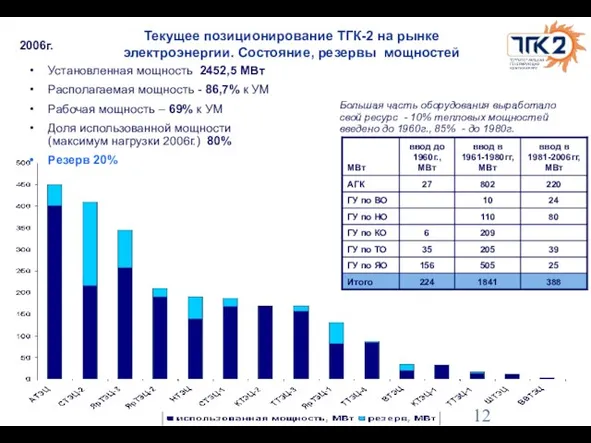

- 12. Текущее позиционирование ТГК-2 на рынке электроэнергии. Состояние, резервы мощностей Установленная мощность 2452,5 МВт Располагаемая мощность -

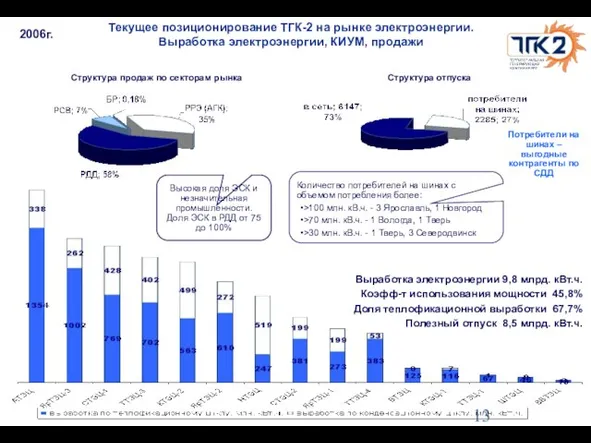

- 13. Выработка электроэнергии 9,8 млрд. кВт.ч. Коэфф-т использования мощности 45,8% Доля теплофикационной выработки 67,7% Полезный отпуск 8,5

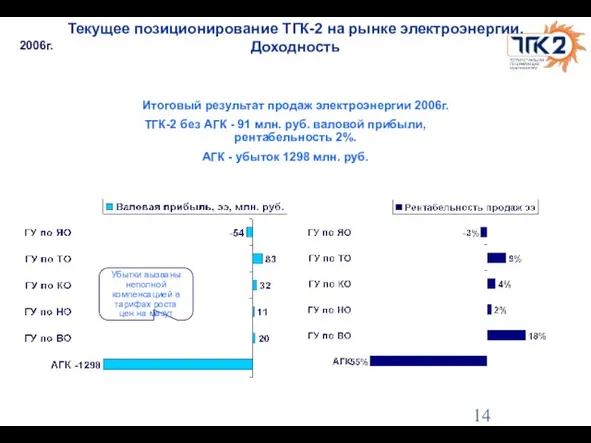

- 14. Текущее позиционирование ТГК-2 на рынке электроэнергии. Доходность 2006г. Убытки вызваны неполной компенсацией в тарифах роста цен

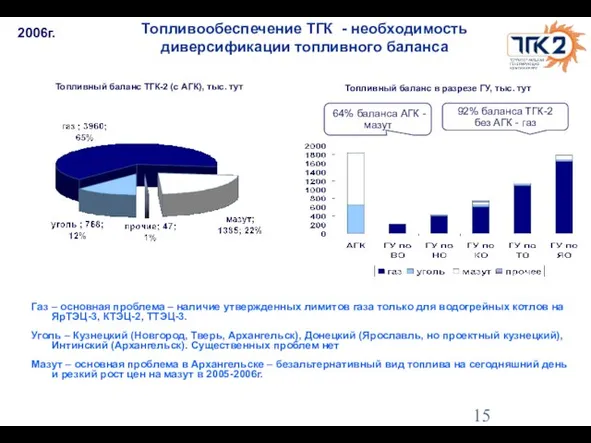

- 15. Топливообеспечение ТГК - необходимость диверсификации топливного баланса Газ – основная проблема – наличие утвержденных лимитов газа

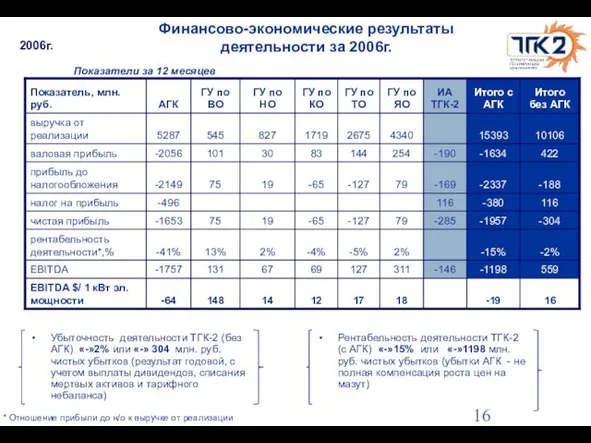

- 16. Финансово-экономические результаты деятельности за 2006г. 2006г. * Отношение прибыли до н/о к выручке от реализации Рентабельность

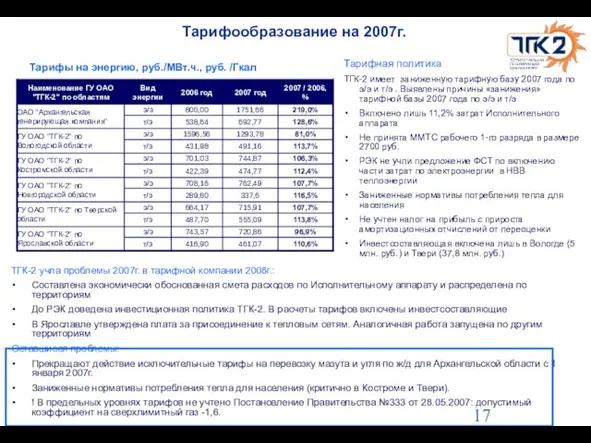

- 17. Тарифообразование на 2007г. Тарифы на энергию, руб./МВт.ч., руб. /Гкал Тарифная политика ТГК-2 имеет заниженную тарифную базу

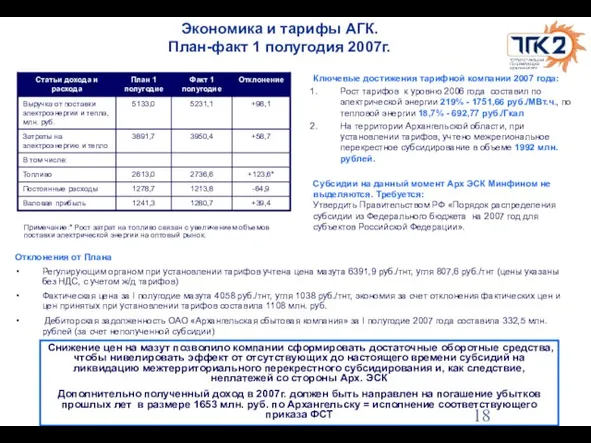

- 18. Ключевые достижения тарифной компании 2007 года: Рост тарифов к уровню 2006 года составил по электрической энергии

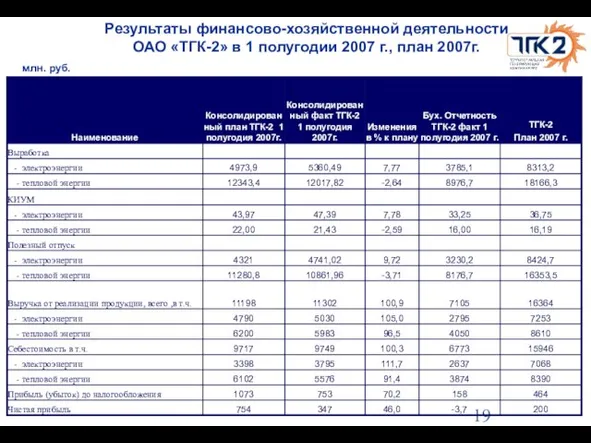

- 19. Результаты финансово-хозяйственной деятельности ОАО «ТГК-2» в 1 полугодии 2007 г., план 2007г. млн. руб.

- 20. Ключевые тенденции внешнего окружения

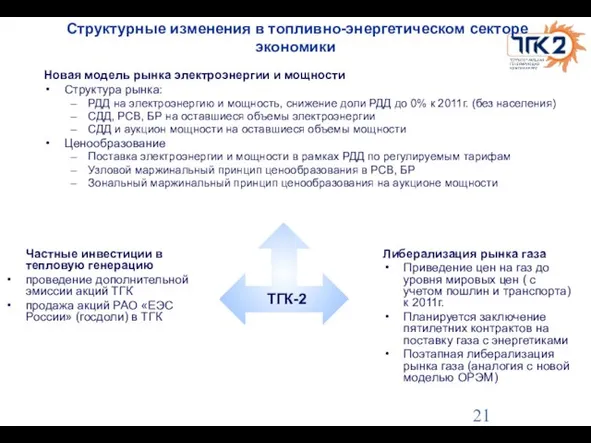

- 21. Структурные изменения в топливно-энергетическом секторе экономики Частные инвестиции в тепловую генерацию проведение дополнительной эмиссии акций ТГК

- 22. Рынок топлива. Изменение цен на природный газ Цена определяется по формуле, основанной на равной экономической эффективности

- 23. Рынок топлива. Динамика цен на топливо Рост цен на топливо ежегодный, % Уголь становится более экономичным

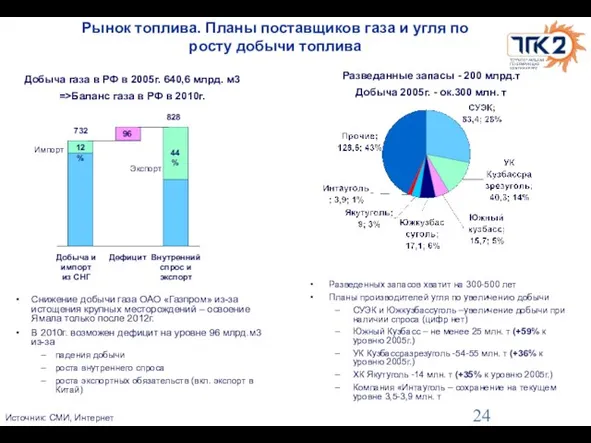

- 24. Рынок топлива. Планы поставщиков газа и угля по росту добычи топлива Разведенных запасов хватит на 300-500

- 25. Рынок топлива. Объемы доступного топлива Наличие газа – дополнительная потребность в газе холдинга ОАО РАО «ЕЭС

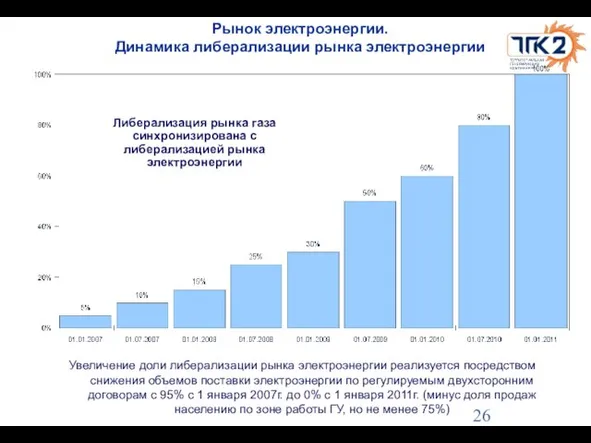

- 26. Рынок электроэнергии. Динамика либерализации рынка электроэнергии Увеличение доли либерализации рынка электроэнергии реализуется посредством снижения объемов поставки

- 27. Динамика теплопотребления – наличие городов с активным ростом тепловых нагрузок Тыс.Гкал Основной рост тепловых нагрузок ожидается

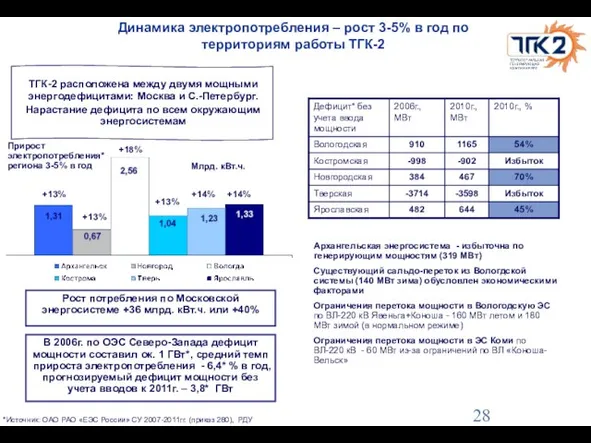

- 28. Динамика электропотребления – рост 3-5% в год по территориям работы ТГК-2 Прирост электропотребления* региона 3-5% в

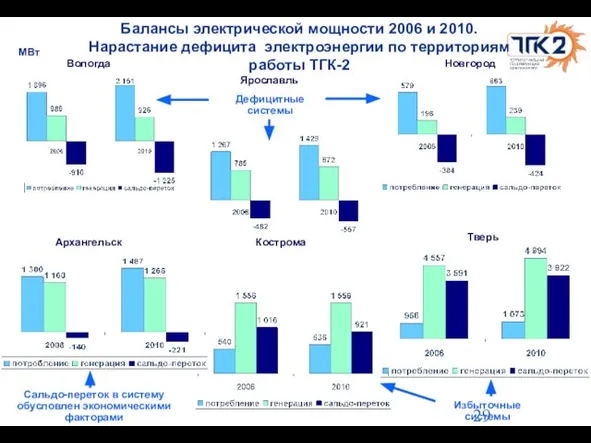

- 29. Балансы электрической мощности 2006 и 2010. Нарастание дефицита электроэнергии по территориям работы ТГК-2 Вологда Ярославль Новгород

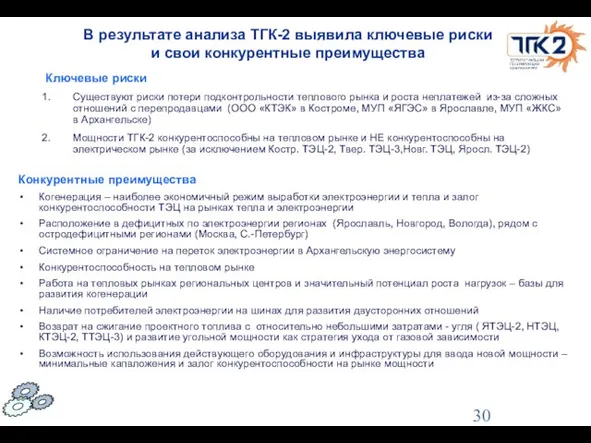

- 30. В результате анализа ТГК-2 выявила ключевые риски и свои конкурентные преимущества Конкурентные преимущества Когенерация – наиболее

- 31. Миссия Видение Стратегические цели Стратегия

- 32. Долгосрочный рост денежных потоков Долгосрочный рост прибыли - Эффективная экономика Рост оборотов - Масштаб деятельности на

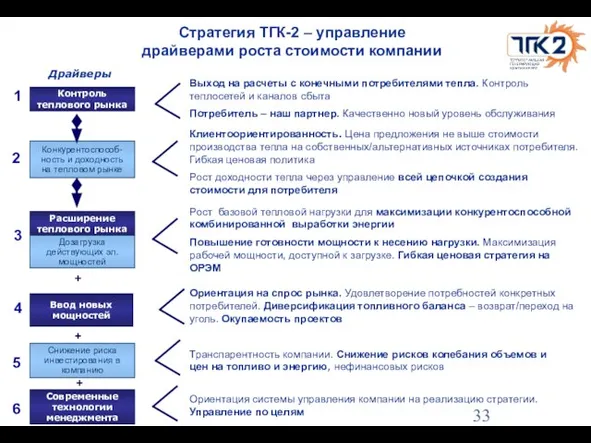

- 33. Стратегия ТГК-2 – управление драйверами роста стоимости компании Конкурентоспособ- ность и доходность на тепловом рынке Расширение

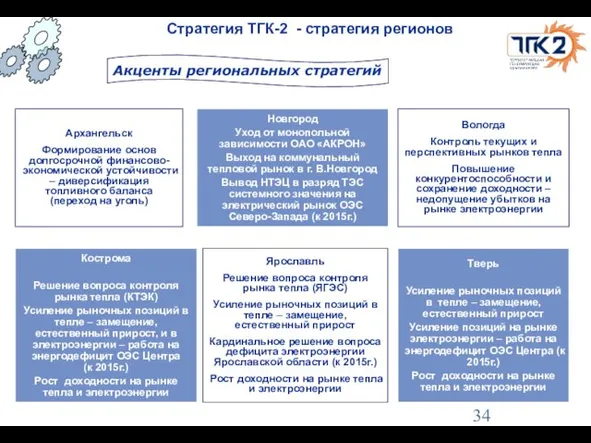

- 34. Архангельск Формирование основ долгосрочной финансово-экономической устойчивости – диверсификация топливного баланса (переход на уголь) Стратегия ТГК-2 -

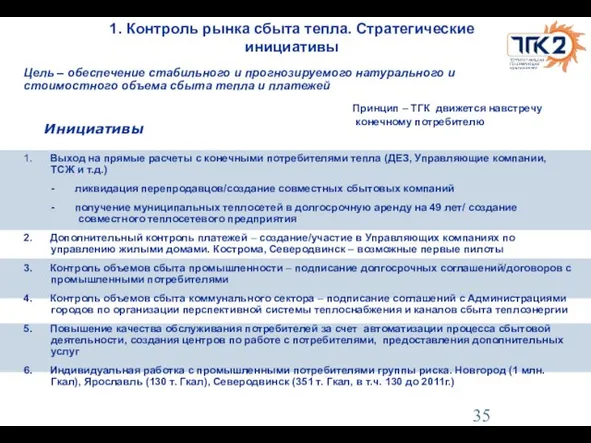

- 35. 1. Контроль рынка сбыта тепла. Стратегические инициативы Инициативы Цель – обеспечение стабильного и прогнозируемого натурального и

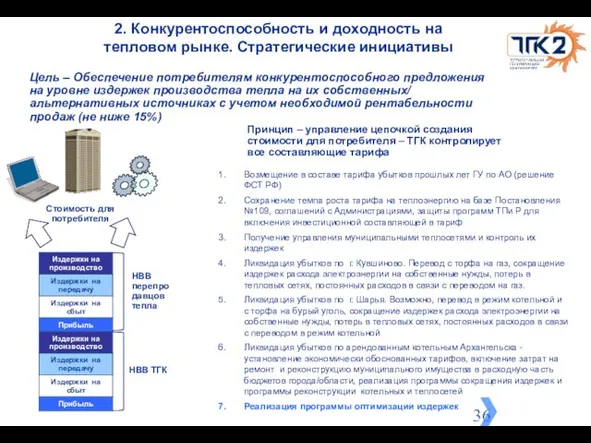

- 36. 2. Конкурентоспособность и доходность на тепловом рынке. Стратегические инициативы Цель – Обеспечение потребителям конкурентоспособного предложения на

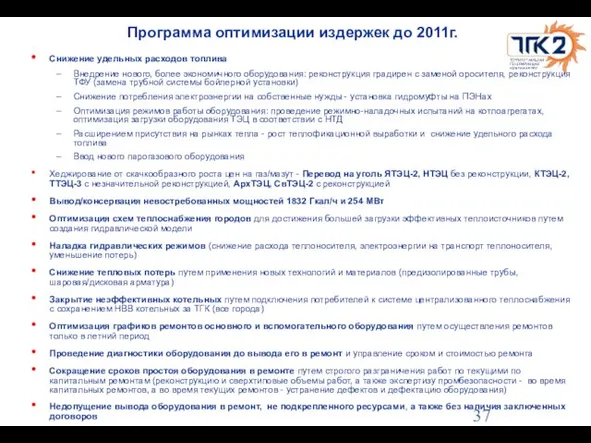

- 37. Программа оптимизации издержек до 2011г. Снижение удельных расходов топлива Внедрение нового, более экономичного оборудования: реконструкция градирен

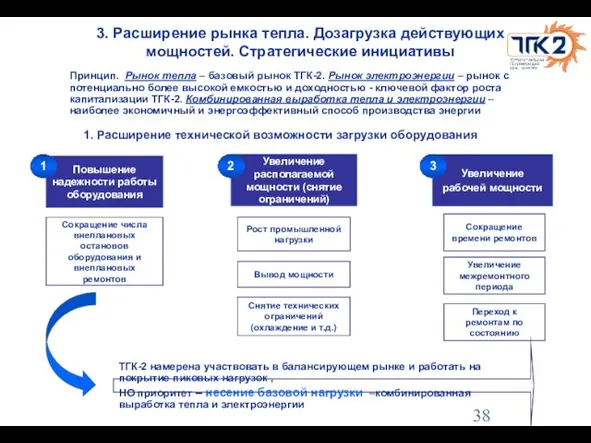

- 38. 3. Расширение рынка тепла. Дозагрузка действующих мощностей. Стратегические инициативы Увеличение располагаемой мощности (снятие ограничений) Увеличение рабочей

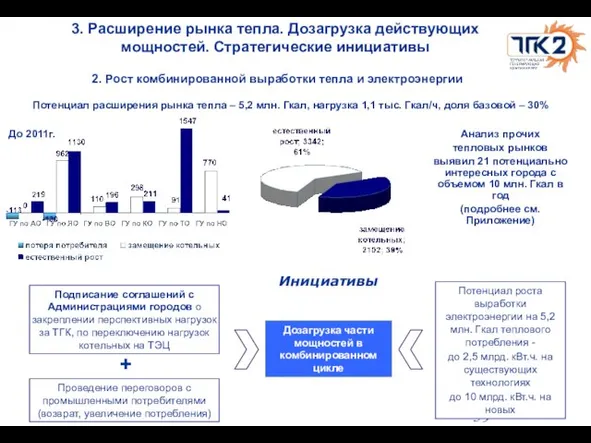

- 39. 3. Расширение рынка тепла. Дозагрузка действующих мощностей. Стратегические инициативы Потенциал расширения рынка тепла – 5,2 млн.

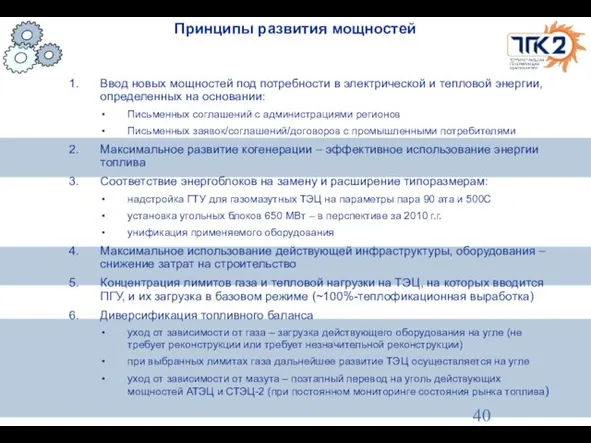

- 40. Принципы развития мощностей Ввод новых мощностей под потребности в электрической и тепловой энергии, определенных на основании:

- 41. Динамика развития генерирующих мощностей ТГК-2 Вводы до 2010г. - 1145 МВт Вводы до 2015г. - 4060

- 42. Структура финансирования инвестиционной программы Бюджет проектов до 2011г. 38,4 млрд. руб. Источники, млн. руб. 26% от

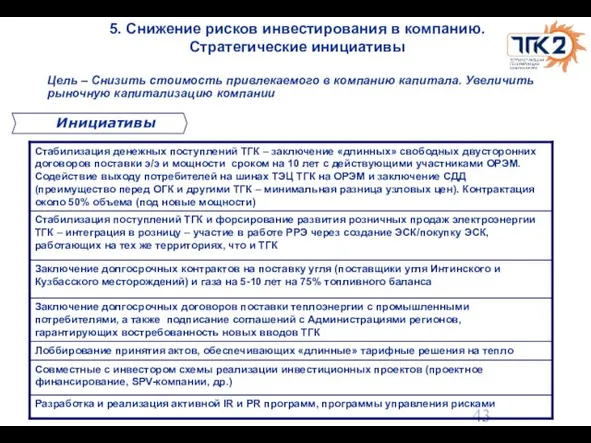

- 43. 5. Снижение рисков инвестирования в компанию. Стратегические инициативы Цель – Снизить стоимость привлекаемого в компанию капитала.

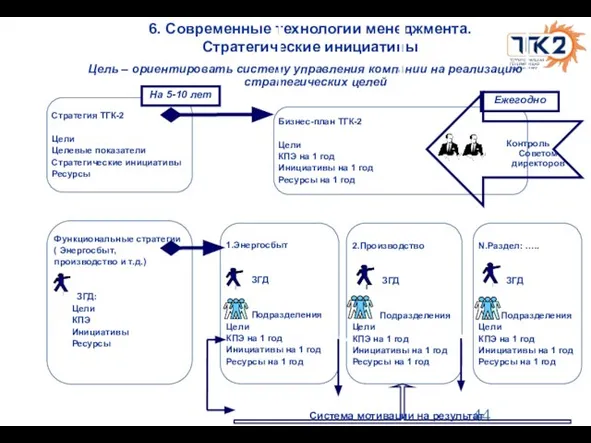

- 44. 6. Современные технологии менеджмента. Стратегические инициативы Цель – ориентировать систему управления компании на реализацию стратегических целей

- 45. Целевое позиционирование компании на 2011г.

- 46. Целевое позиционирование ТГК-2 2011г. Рынки. Клиенты. РЫНОК ТЕПЛА Архангельской, Вологодской, Костромской, Новгородской, Псковской, Тверской, Ярославской областей

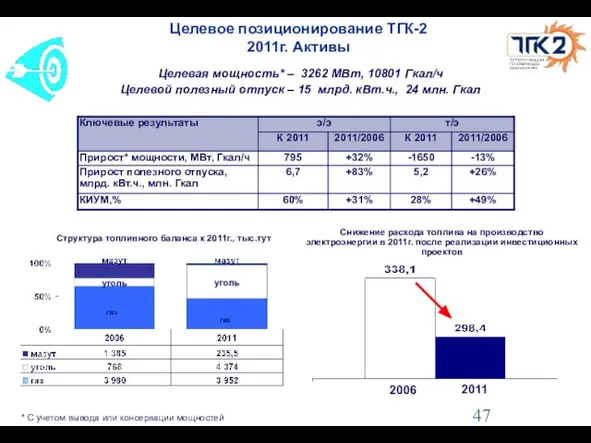

- 47. Целевая мощность* – 3262 МВт, 10801 Гкал/ч Целевой полезный отпуск – 15 млрд. кВт.ч., 24 млн.

- 48. EBITDA $/1 кВт эл. мощности Эмиссия 26% текущего и 21% целевого УК 9 млрд. руб. Целевое

- 49. Риски реализации стратегии

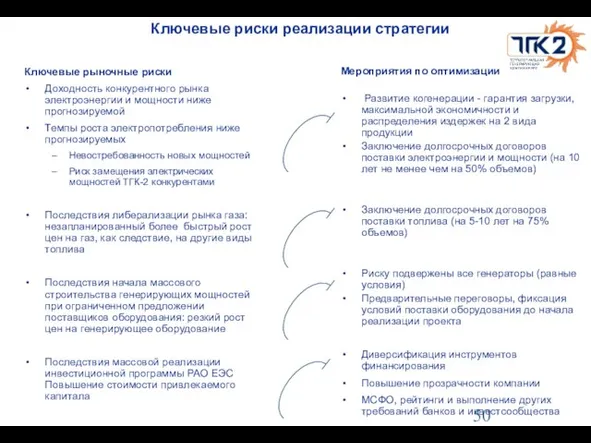

- 50. Ключевые риски реализации стратегии Ключевые рыночные риски Доходность конкурентного рынка электроэнергии и мощности ниже прогнозируемой Темпы

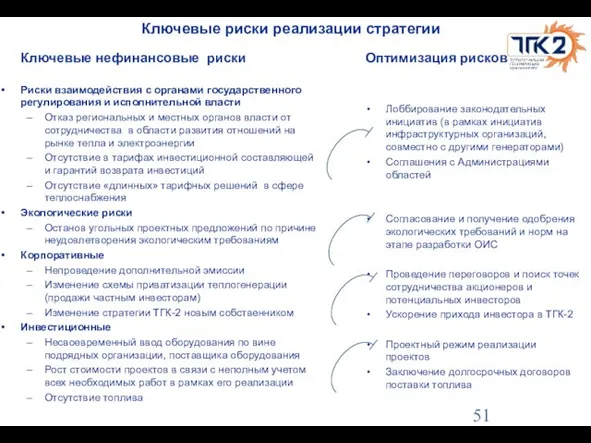

- 51. Ключевые риски реализации стратегии Ключевые нефинансовые риски Риски взаимодействия с органами государственного регулирования и исполнительной власти

- 52. Графики реализации стратегии Первые итоги реализации стратегии

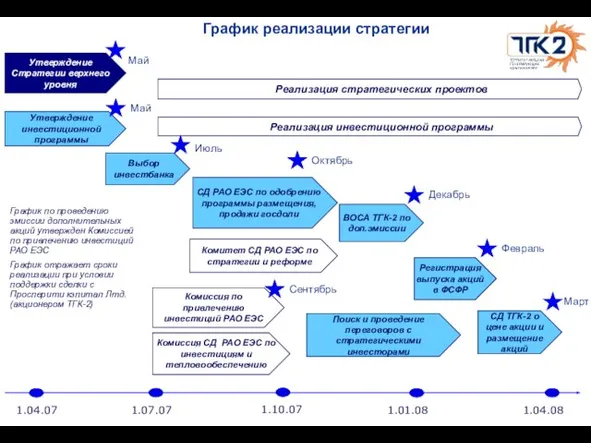

- 53. График реализации стратегии Утверждение Стратегии верхнего уровня Утверждение инвестиционной программы Поиск и проведение переговоров с стратегическими

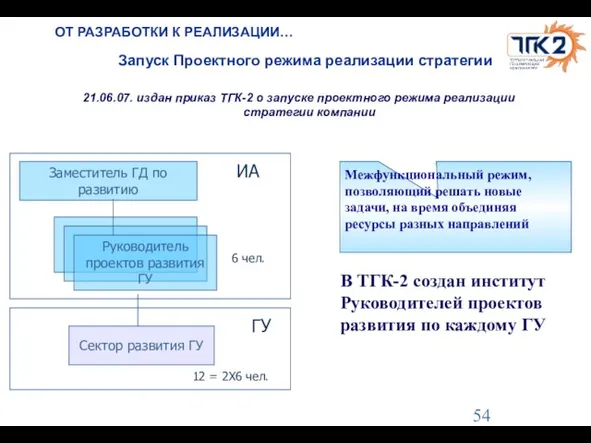

- 54. ОТ РАЗРАБОТКИ К РЕАЛИЗАЦИИ… Запуск Проектного режима реализации стратегии Межфункциональный режим, позволяющий решать новые задачи, на

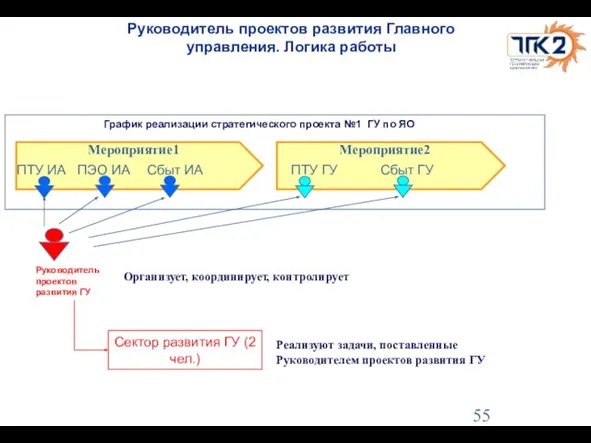

- 55. Руководитель проектов развития Главного управления. Логика работы Мероприятие1 Мероприятие2 Организует, координирует, контролирует График реализации стратегического проекта

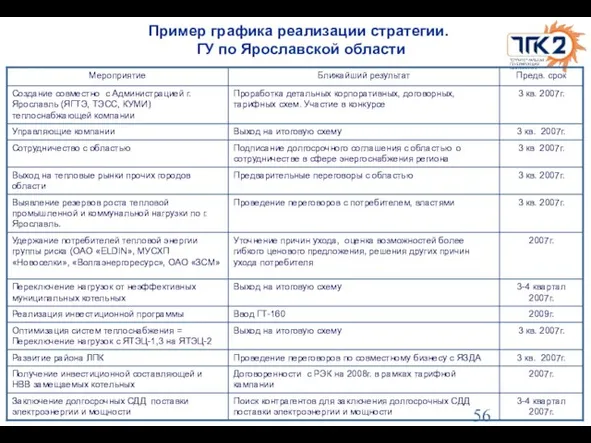

- 56. Пример графика реализации стратегии. ГУ по Ярославской области

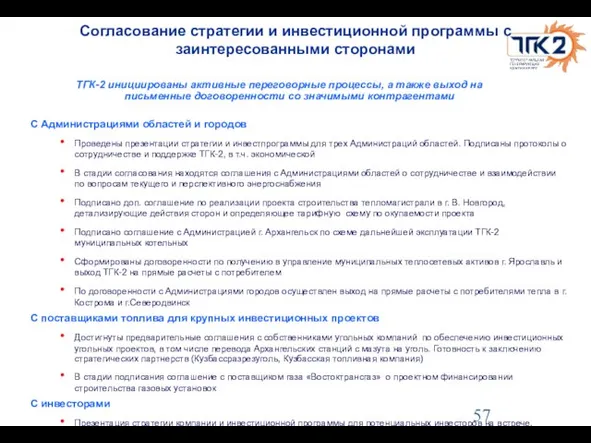

- 57. Согласование стратегии и инвестиционной программы с заинтересованными сторонами С Администрациями областей и городов Проведены презентации стратегии

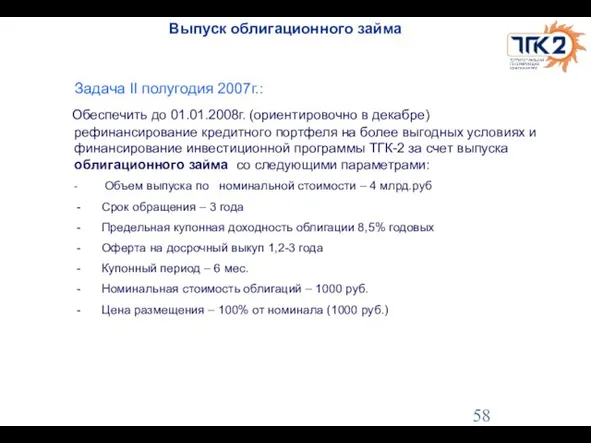

- 58. Выпуск облигационного займа Задача II полугодия 2007г.: Обеспечить до 01.01.2008г. (ориентировочно в декабре) рефинансирование кредитного портфеля

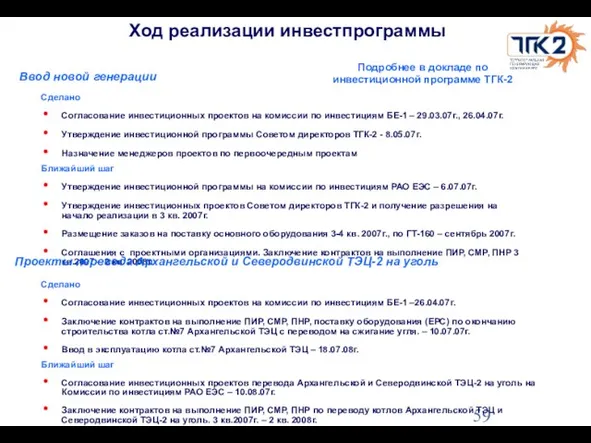

- 59. Ход реализации инвестпрограммы Сделано Согласование инвестиционных проектов на комиссии по инвестициям БЕ-1 – 29.03.07г., 26.04.07г. Утверждение

- 60. Приложение Потенциальные тепловые рынки ТГК-2

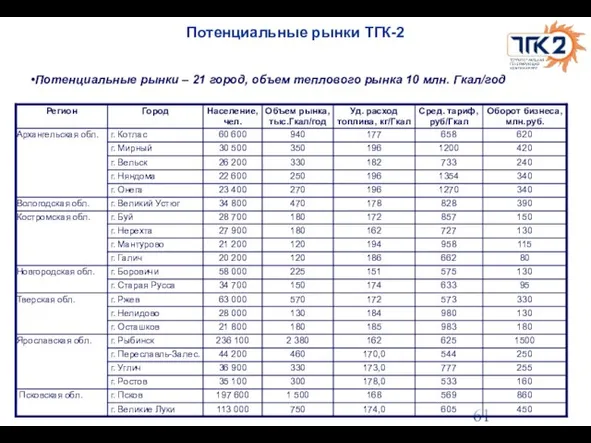

- 61. Потенциальные рынки ТГК-2 Потенциальные рынки – 21 город, объем теплового рынка 10 млн. Гкал/год

- 63. Скачать презентацию

Ход реализации пилотных проектов Росреестра на территории республики, а также создание региональной модели инфраструктуры прост

Ход реализации пилотных проектов Росреестра на территории республики, а также создание региональной модели инфраструктуры прост Пройдём с тобой по школьным этажам …

Пройдём с тобой по школьным этажам … Бал во дворце. Урок изобразительного искусства (5 класс)

Бал во дворце. Урок изобразительного искусства (5 класс) Биоинформатика

Биоинформатика Новоладожская детская школа искусств. Обучение детей росписи по ткани в технике холодного батика

Новоладожская детская школа искусств. Обучение детей росписи по ткани в технике холодного батика Кофейня «Blanco y negro»

Кофейня «Blanco y negro» ИНФОРМАЦИЯ О КОМПАНИИ

ИНФОРМАЦИЯ О КОМПАНИИ Презентация на тему Животный мир Арктики и Антарктиды

Презентация на тему Животный мир Арктики и Антарктиды  День полиции

День полиции Должностная инструкция

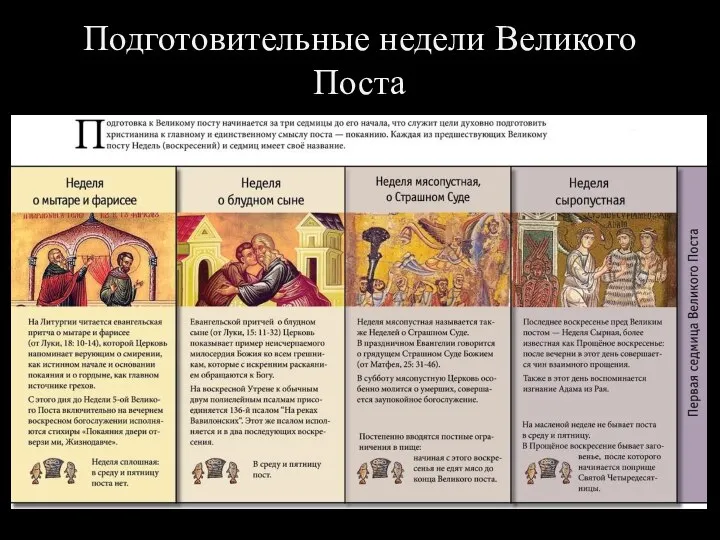

Должностная инструкция Подготовительные недели Великого Поста

Подготовительные недели Великого Поста Легко ли быть изобретателем?

Легко ли быть изобретателем? Итоговая аттестация выпускников старшей школы. ГОУСОШ №820

Итоговая аттестация выпускников старшей школы. ГОУСОШ №820 28-я Международная специализированная выставка Реклама 2021

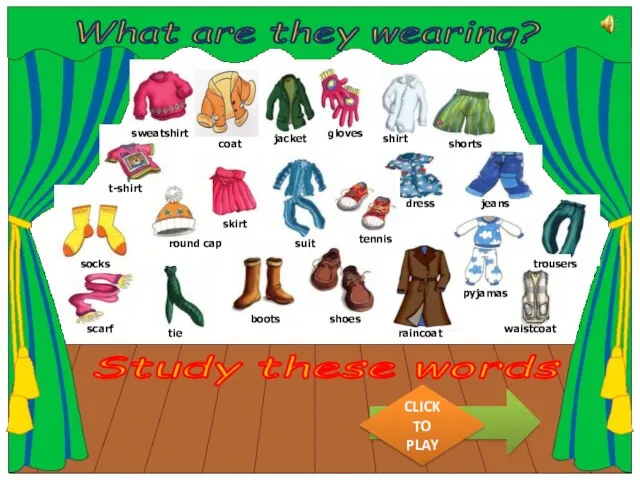

28-я Международная специализированная выставка Реклама 2021 What are they wearing gtame

What are they wearing gtame Спешите стать терпимей и добрей

Спешите стать терпимей и добрей Презентация на тему Слово Предложение

Презентация на тему Слово Предложение Политическая система общества

Политическая система общества  Презентация на тему Любовная лирика Пушкина

Презентация на тему Любовная лирика Пушкина  «Алфавит - животные» (в загадках и картинках)

«Алфавит - животные» (в загадках и картинках) Палеозой

Палеозой Игра «Знатоки квадратных уравнений»

Игра «Знатоки квадратных уравнений» Ledeco – профессиональный партнер в сфере реализации инженерно-строительных проектов

Ledeco – профессиональный партнер в сфере реализации инженерно-строительных проектов дз

дз Риски информационной безопасности при передаче систем на аутсорсинг

Риски информационной безопасности при передаче систем на аутсорсинг Политический анализ

Политический анализ Штефан Кукс Stephan Kux Отдел Экономики Economic Development Кантон Цюрих Canton of Zurich

Штефан Кукс Stephan Kux Отдел Экономики Economic Development Кантон Цюрих Canton of Zurich  Стажировка в АО Сибур-Нефтехим (специалист планово-экономического отдела)

Стажировка в АО Сибур-Нефтехим (специалист планово-экономического отдела)