СТРАХОВАНИЕ ВЭД ТЕМА: Страхование в России: основные этапы развития страхового дела ВЫПОЛНИЛА: Э.Ф. ПРОЗОРОВА

- Главная

- Разное

- СТРАХОВАНИЕ ВЭД ТЕМА: Страхование в России: основные этапы развития страхового дела ВЫПОЛНИЛА: Э.Ф. ПРОЗОРОВА

Содержание

- 2. ПОНЯТИЕ СТРАХОВАНИЕ Страхование — это экономическая категория, система экономических отношений, которые включают совокупность форм и методов

- 3. Функции страхования Первая функция — это формирование специализированного страхового фонда денежных средств как платы за риски,

- 4. ОТРАСЛИ СТРАХОВАНИЯ Личное страхование трактуется как отрасль страхования, где в качестве объектов страхования выступают жизнь, здоровье

- 5. Участниками страховых отношений являются: Страхователи - это юридические и физические лица, имеющие страховые интересы и вступающие

- 6. Основные этапы развития страхового дела в России страхование в царской России 1786-1917 гг.: 1-ый этап: крушение

- 7. Страхование в Советской России 1917 - 1991 гг. (имеется в виду территория бывшего СССР); национализация страхового

- 8. ПЕРСПЕКТИВЫ РАЗВИТИЯ СТРАХОВАНИЯ Прогнозы в условиях мирового кризиса не утешительные. Так главы Федеральной службы страхового надзора

- 9. ЗАКЛЮЧЕНИЕ Дело в том, что происходящие в России преобразования экономики и политической структуры обостряют многие проблемы.

- 11. Скачать презентацию

Слайд 2ПОНЯТИЕ СТРАХОВАНИЕ

Страхование — это экономическая категория, система экономических отношений, которые включают совокупность

ПОНЯТИЕ СТРАХОВАНИЕ

Страхование — это экономическая категория, система экономических отношений, которые включают совокупность

Различают личное, имущественное страхование и страхование ответственности. По форме проведения может быть акционерное, взаимное и государственное страхование. Особую группу отношений составляет медицинское страхование.

Слайд 3Функции страхования

Первая функция — это формирование специализированного страхового фонда денежных средств

Функции страхования

Первая функция — это формирование специализированного страхового фонда денежных средств

Вторая функция страхования — возмещение ущерба и личное материальное обеспечение граждан.

Третья функция страхования — предупреждение страхового случая и минимизация ущерба — предполагает широкий комплекс мер, в том числе финансирование мероприятий по недопущению или уменьшению негативных последствий несчастных случаев, стихийных бедствий.

Слайд 4ОТРАСЛИ СТРАХОВАНИЯ

Личное страхование трактуется как отрасль страхования, где в качестве объектов страхования

ОТРАСЛИ СТРАХОВАНИЯ

Личное страхование трактуется как отрасль страхования, где в качестве объектов страхования

Имущественное страхование трактуется как отрасль страхования, в которой объектом страховых правоотношений выступает имущество в различных видах; его экономическое назначение — возмещение ущерба, возникшего вследствие страхового случая. Застрахованным может быть имущество как являющееся собственностью страхователя, так и находящееся в его владении, пользовании, распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность.

Слайд 5Участниками страховых отношений являются:

Страхователи - это юридические и физические лица, имеющие

Участниками страховых отношений являются:

Страхователи - это юридические и физические лица, имеющие

Страховщик - юридическое лицо, определенной законодательством организационно-правовой формы, имеющее лицензию на ведение операций в области страхования и имеющее возможность создавать и использовать средства страховых фондов;

Страховой агент - физическое или юридическое лицо, действующее от имени и по поручению страховщика в соответствии с предоставленными ему полномочиями;

Страховой брокер - физическое или юридическое лицо, которое работает от своего имени, но представляет интересы страховой кампании.

Страхование может быть обязательным и добровольным.

Слайд 6Основные этапы развития страхового дела в России страхование в царской России 1786-1917

Основные этапы развития страхового дела в России страхование в царской России 1786-1917

1-ый этап: крушение принципа государственной страховой монополии и идей государственного страхования.

2-ой этап: становление страхования в России, связанное с началом формирования национального страхового рынка, появлением частных акционерных компаний.

3-ий этап: зарождение национального страхового рынка.

4-ый этап: возникновение новых видов взаимного страхования - в среде землевладельцев и фабрикантов.

Слайд 7Страхование в Советской России 1917 - 1991 гг. (имеется в виду территория

Страхование в Советской России 1917 - 1991 гг. (имеется в виду территория

1-ый этап: установление государственного контроля над всеми видами страхования

2-ой этап: объявление страхования во всех видах и формах государственной страховой монополией.

- страхование в Российской Федерации после 1991 г. (имеются в виду крупные геополитические изменения новейшего времени).

Слайд 8ПЕРСПЕКТИВЫ РАЗВИТИЯ СТРАХОВАНИЯ

Прогнозы в условиях мирового кризиса не утешительные. Так главы Федеральной

ПЕРСПЕКТИВЫ РАЗВИТИЯ СТРАХОВАНИЯ

Прогнозы в условиях мирового кризиса не утешительные. Так главы Федеральной

Сегодня на рынке присутствует достаточно много страховых компаний, платежеспособность которых уже в ближайшем будущем окажется под вопросом. Одна из стратегий развития страховщиков, которые в последние годы прижилась в России, заключалась в "жизни на продажу". То есть компания активно набирала портфель, не заботясь о своей финансовой устойчивости, с целью своей последующей продажи. По мнению экспертов, таким компаниям предстоит непростой выбор "либо умереть сегодня, либо завтра"

Слайд 9ЗАКЛЮЧЕНИЕ

Дело в том, что происходящие в России преобразования экономики и политической структуры

ЗАКЛЮЧЕНИЕ

Дело в том, что происходящие в России преобразования экономики и политической структуры

Представляют определенный интерес основные направления деятельности компаний. В последнее время структура операций российских страховщиков выглядит следующим образом:

- обязательные виды страхования, а это, главным образом, обязательное медицинское страхование, составили 28% всех поступлений;

- наибольший удельный вес занимает добровольное личное страхование - 53% поступлений;

- на долю страхования имущества и ответственности приходится около 19% всех операций.

Значительный удельный вес операций добровольного личного страхования в условиях высокой инфляции может вызвать удивление, если не учитывать, что главным образом это следствие популярности краткосрочных видов страхования жизни.

Отдел по делам молодежи Администрации г. Таганрога

Отдел по делам молодежи Администрации г. Таганрога Родителям о федеральном государственном образовательном стандарте дошкольного образования (ФГОС ДО)

Родителям о федеральном государственном образовательном стандарте дошкольного образования (ФГОС ДО) Тонга

Тонга Презентация на тему Дисперсные системы и растворы

Презентация на тему Дисперсные системы и растворы Муниципальное бюджетное учреждение Кутеминский сельский дом культуры

Муниципальное бюджетное учреждение Кутеминский сельский дом культуры Эффективные решения в обслуживания промышленного оборудования

Эффективные решения в обслуживания промышленного оборудования Организация и управление инновационной деятельностью ТЕМА СЕМИНАРА: Автор-составитель: С.М.Конюшенко, доктор педагогических наук,

Организация и управление инновационной деятельностью ТЕМА СЕМИНАРА: Автор-составитель: С.М.Конюшенко, доктор педагогических наук, Флейта

Флейта Позирование

Позирование Архитектура Древней Греции

Архитектура Древней Греции Технические кодексы установившейся практики в области охраны окружающей среды и природопользования

Технические кодексы установившейся практики в области охраны окружающей среды и природопользования قراءة كلمات بالتنوين

قراءة كلمات بالتنوين Правила поведения в школе и на улице

Правила поведения в школе и на улице  ИЗОБРАЗИТЕЛЬНАЯ ДЕЯТЕЛЬНОСТЬ И ИГРЫ

ИЗОБРАЗИТЕЛЬНАЯ ДЕЯТЕЛЬНОСТЬ И ИГРЫ Эпоха Великих Реформ

Эпоха Великих Реформ Новые модели образования в лицее №9 «Лидер»город Красноярск

Новые модели образования в лицее №9 «Лидер»город Красноярск Презентация на тему Методы селекции растений

Презентация на тему Методы селекции растений День Деда Мороза и Снегурочки

День Деда Мороза и Снегурочки Я и мои права

Я и мои права Инвентарь горничной

Инвентарь горничной Михайловскоевыполнила Семёнова Ю.И.учитель русского языка и литературы

Михайловскоевыполнила Семёнова Ю.И.учитель русского языка и литературы Oscar Wilde

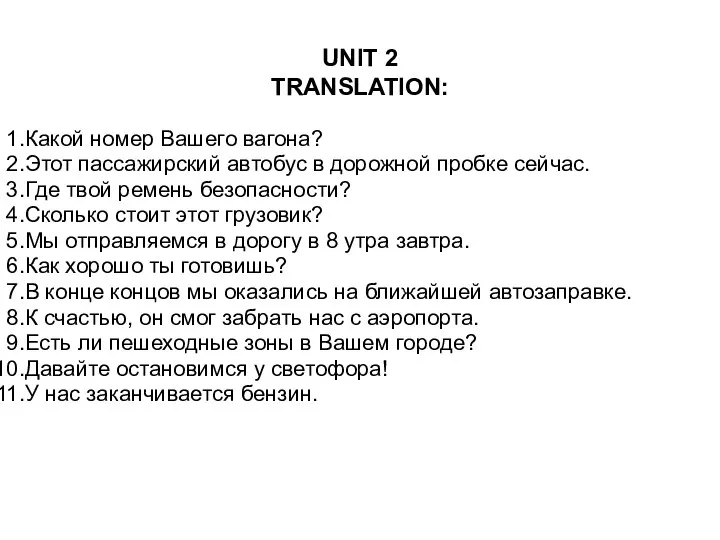

Oscar Wilde  Unit 2 translation

Unit 2 translation 6. Термическая обработка

6. Термическая обработка От реформы судебнойсистемы к реформесудебной власти

От реформы судебнойсистемы к реформесудебной власти «Опыт внедрения автоматизированного учета социальных услуг в МУ «ЦСО» г.Таганрога»

«Опыт внедрения автоматизированного учета социальных услуг в МУ «ЦСО» г.Таганрога» Мы поздравляем наших мам!

Мы поздравляем наших мам! Об особенностях государственной (итоговой) аттестации обучающихся 11 классов 2010 – 2011 учебный год

Об особенностях государственной (итоговой) аттестации обучающихся 11 классов 2010 – 2011 учебный год