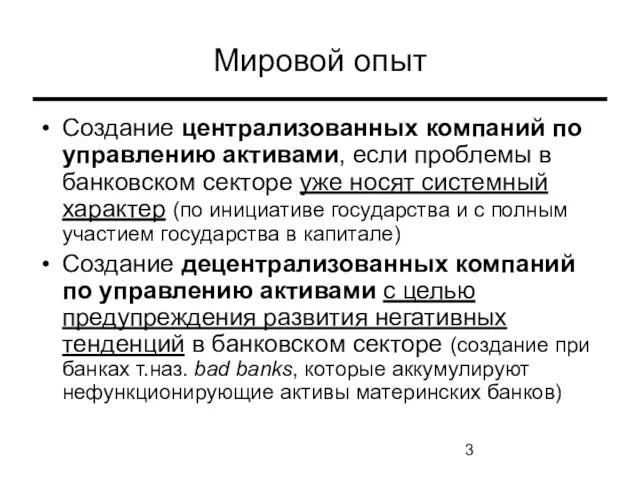

Слайд 3Мировой опыт

Создание централизованных компаний по управлению активами, если проблемы в банковском секторе

уже носят системный характер (по инициативе государства и с полным участием государства в капитале)

Создание децентрализованных компаний по управлению активами с целью предупреждения развития негативных тенденций в банковском секторе (создание при банках т.наз. bad banks, которые аккумулируют нефункционирующие активы материнских банков)

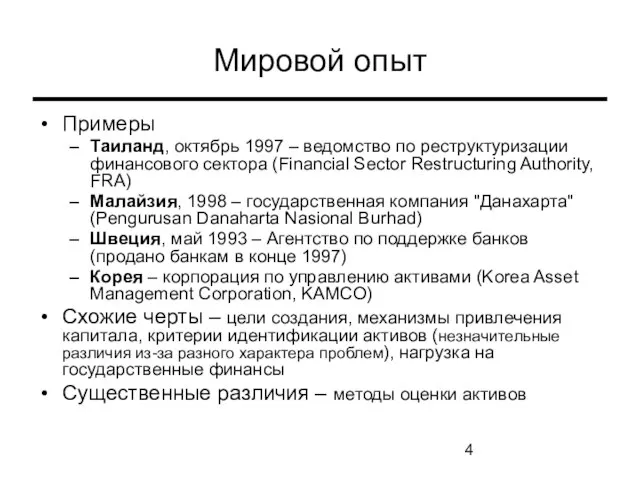

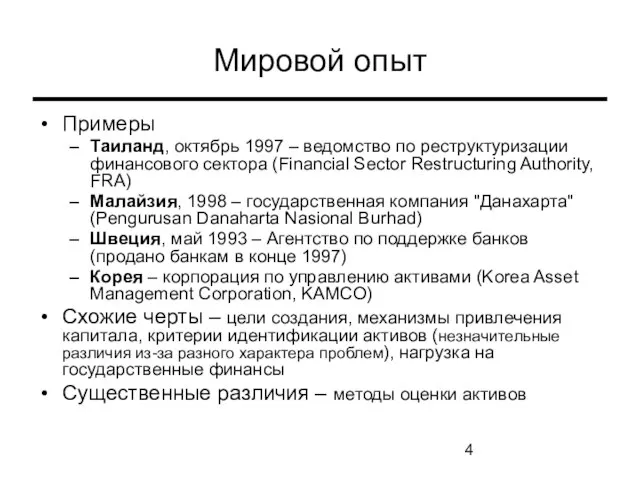

Слайд 4Мировой опыт

Примеры

Таиланд, октябрь 1997 – ведомство по реструктуризации финансового сектора (Financial Sector

Restructuring Authority, FRA)

Малайзия, 1998 – государственная компания "Данахарта" (Pengurusan Danaharta Nasional Burhad)

Швеция, май 1993 – Агентство по поддержке банков (продано банкам в конце 1997)

Корея – корпорация по управлению активами (Korea Asset Management Corporation, KAMCO)

Схожие черты – цели создания, механизмы привлечения капитала, критерии идентификации активов (незначительные различия из-за разного характера проблем), нагрузка на государственные финансы

Существенные различия – методы оценки активов

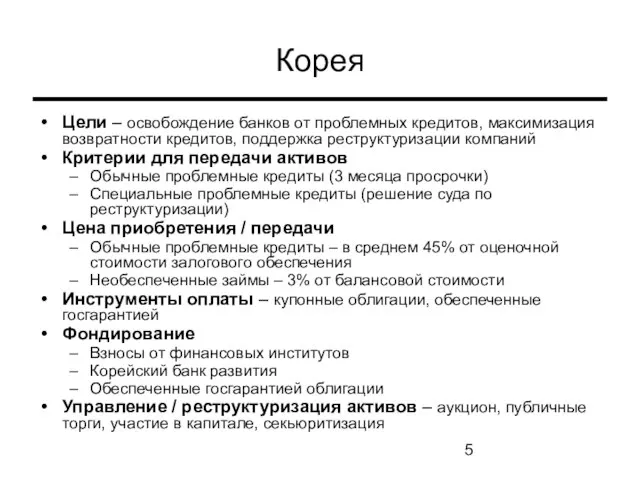

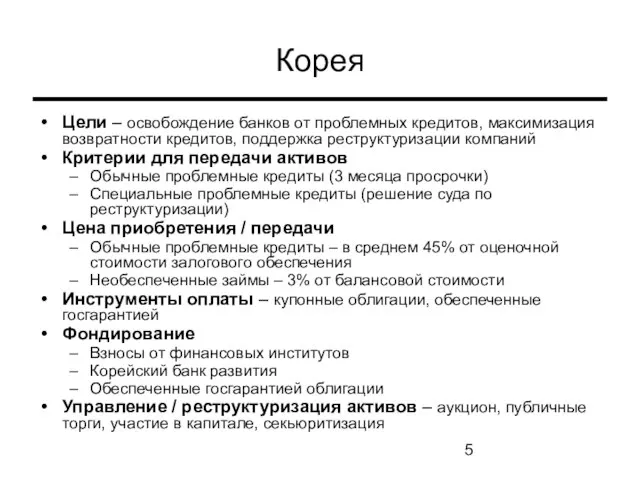

Слайд 5Корея

Цели – освобождение банков от проблемных кредитов, максимизация возвратности кредитов, поддержка реструктуризации

компаний

Критерии для передачи активов

Обычные проблемные кредиты (3 месяца просрочки)

Специальные проблемные кредиты (решение суда по реструктуризации)

Цена приобретения / передачи

Обычные проблемные кредиты – в среднем 45% от оценочной стоимости залогового обеспечения

Необеспеченные займы – 3% от балансовой стоимости

Инструменты оплаты – купонные облигации, обеспеченные госгарантией

Фондирование

Взносы от финансовых институтов

Корейский банк развития

Обеспеченные госгарантией облигации

Управление / реструктуризация активов – аукцион, публичные торги, участие в капитале, секьюритизация

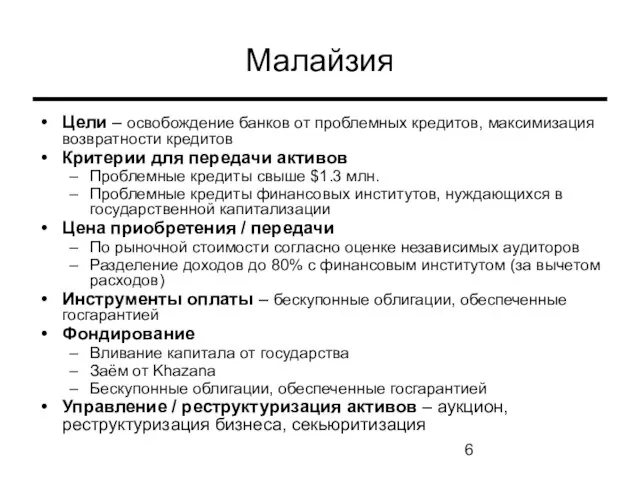

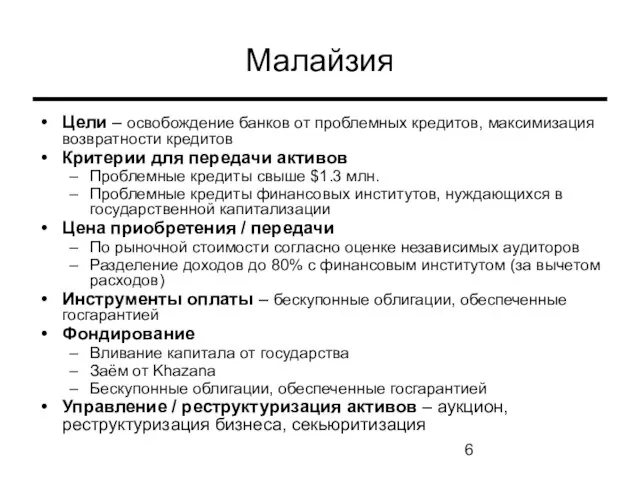

Слайд 6Малайзия

Цели – освобождение банков от проблемных кредитов, максимизация возвратности кредитов

Критерии для передачи

активов

Проблемные кредиты свыше $1.3 млн.

Проблемные кредиты финансовых институтов, нуждающихся в государственной капитализации

Цена приобретения / передачи

По рыночной стоимости согласно оценке независимых аудиторов

Разделение доходов до 80% с финансовым институтом (за вычетом расходов)

Инструменты оплаты – бескупонные облигации, обеспеченные госгарантией

Фондирование

Вливание капитала от государства

Заём от Khazana

Бескупонные облигации, обеспеченные госгарантией

Управление / реструктуризация активов – аукцион, реструктуризация бизнеса, секьюритизация

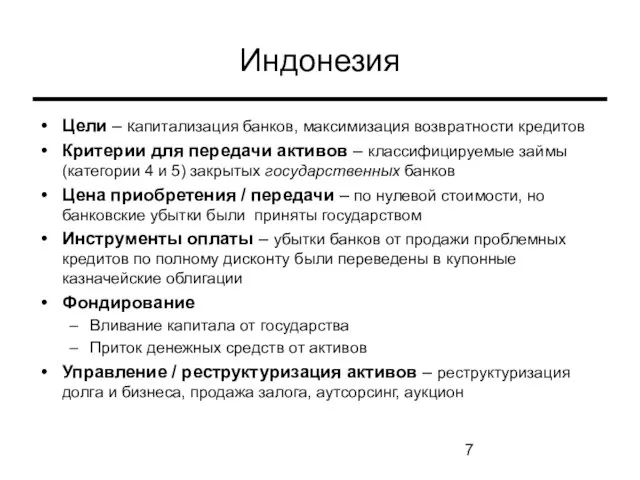

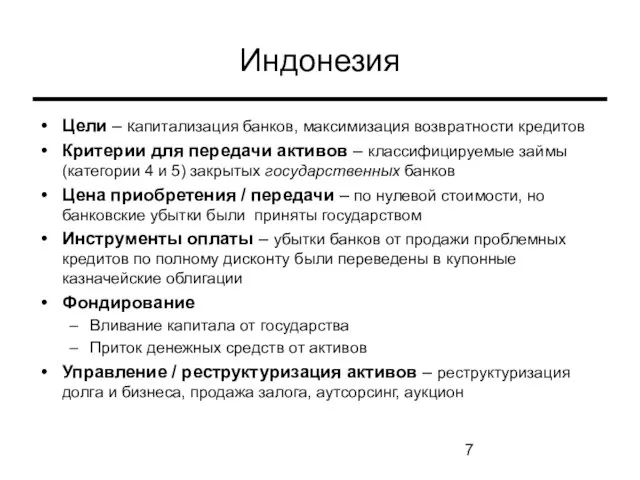

Слайд 7Индонезия

Цели – капитализация банков, максимизация возвратности кредитов

Критерии для передачи активов – классифицируемые

займы (категории 4 и 5) закрытых государственных банков

Цена приобретения / передачи – по нулевой стоимости, но банковские убытки были приняты государством

Инструменты оплаты – убытки банков от продажи проблемных кредитов по полному дисконту были переведены в купонные казначейские облигации

Фондирование

Вливание капитала от государства

Приток денежных средств от активов

Управление / реструктуризация активов – реструктуризация долга и бизнеса, продажа залога, аутсорсинг, аукцион

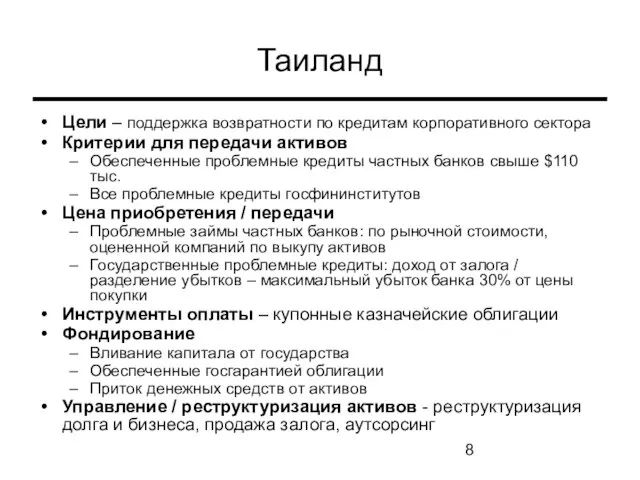

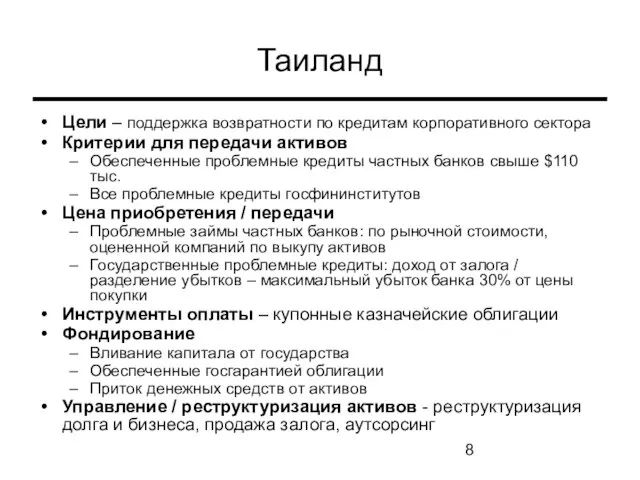

Слайд 8Таиланд

Цели – поддержка возвратности по кредитам корпоративного сектора

Критерии для передачи активов

Обеспеченные проблемные

кредиты частных банков свыше $110 тыс.

Все проблемные кредиты госфининститутов

Цена приобретения / передачи

Проблемные займы частных банков: по рыночной стоимости, оцененной компаний по выкупу активов

Государственные проблемные кредиты: доход от залога / разделение убытков – максимальный убыток банка 30% от цены покупки

Инструменты оплаты – купонные казначейские облигации

Фондирование

Вливание капитала от государства

Обеспеченные госгарантией облигации

Приток денежных средств от активов

Управление / реструктуризация активов - реструктуризация долга и бизнеса, продажа залога, аутсорсинг

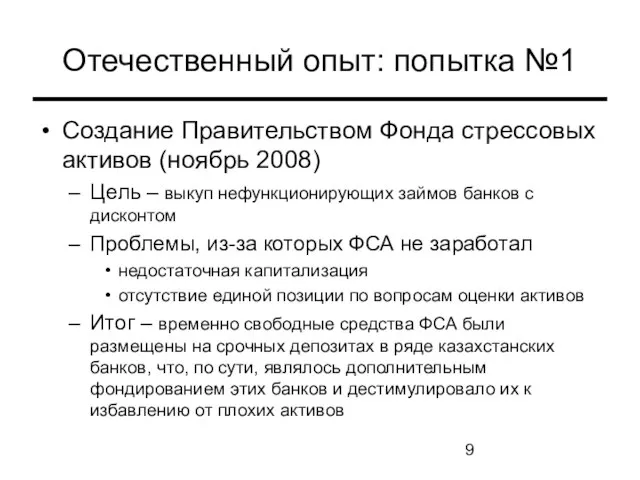

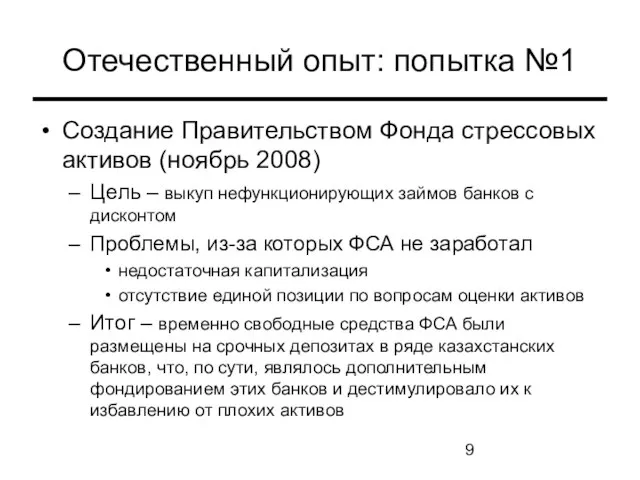

Слайд 9Отечественный опыт: попытка №1

Создание Правительством Фонда стрессовых активов (ноябрь 2008)

Цель – выкуп

нефункционирующих займов банков с дисконтом

Проблемы, из-за которых ФСА не заработал

недостаточная капитализация

отсутствие единой позиции по вопросам оценки активов

Итог – временно свободные средства ФСА были размещены на срочных депозитах в ряде казахстанских банков, что, по сути, являлось дополнительным фондированием этих банков и дестимулировало их к избавлению от плохих активов

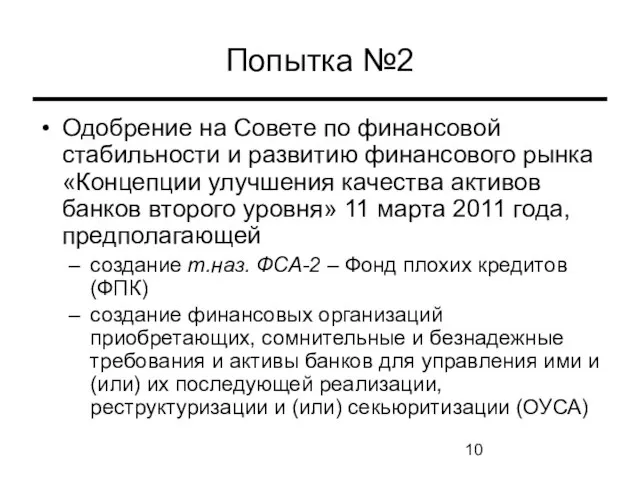

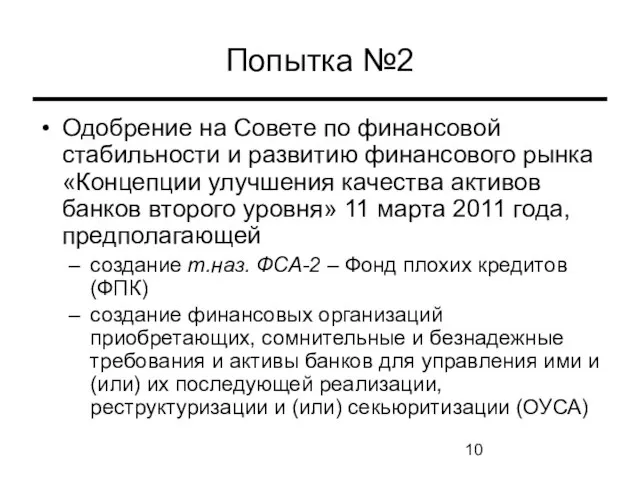

Слайд 10Попытка №2

Одобрение на Совете по финансовой стабильности и развитию финансового рынка «Концепции

улучшения качества активов банков второго уровня» 11 марта 2011 года, предполагающей

создание т.наз. ФСА-2 – Фонд плохих кредитов (ФПК)

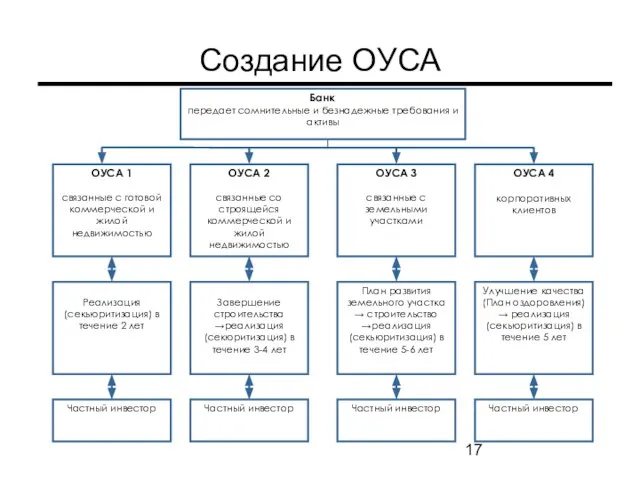

создание финансовых организаций приобретающих, сомнительные и безнадежные требования и активы банков для управления ими и (или) их последующей реализации, реструктуризации и (или) секьюритизации (ОУСА)

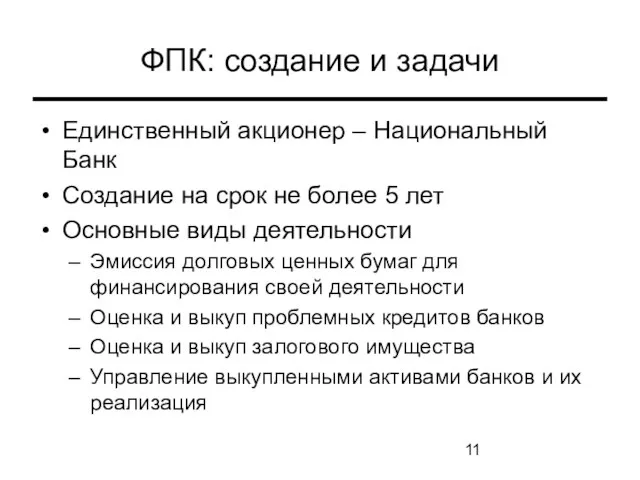

Слайд 11ФПК: создание и задачи

Единственный акционер – Национальный Банк

Создание на срок не более

5 лет

Основные виды деятельности

Эмиссия долговых ценных бумаг для финансирования своей деятельности

Оценка и выкуп проблемных кредитов банков

Оценка и выкуп залогового имущества

Управление выкупленными активами банков и их реализация

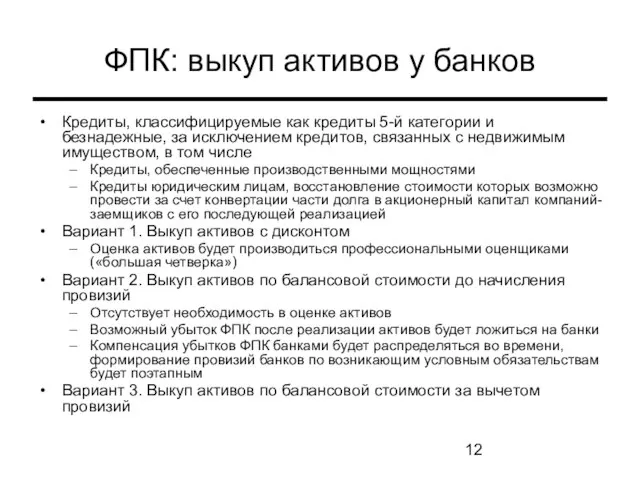

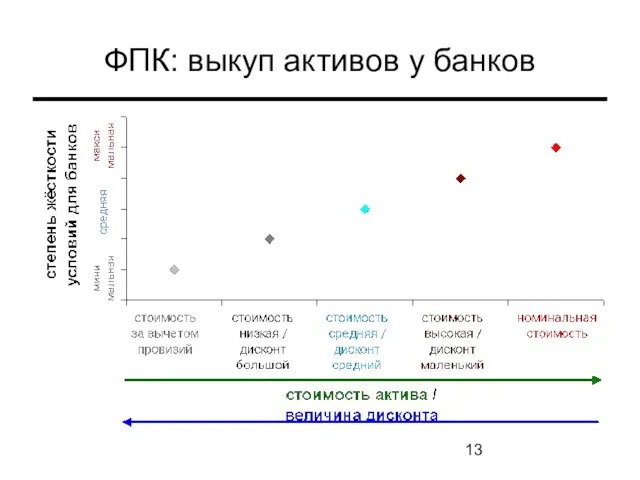

Слайд 12ФПК: выкуп активов у банков

Кредиты, классифицируемые как кредиты 5-й категории и безнадежные,

за исключением кредитов, связанных с недвижимым имуществом, в том числе

Кредиты, обеспеченные производственными мощностями

Кредиты юридическим лицам, восстановление стоимости которых возможно провести за счет конвертации части долга в акционерный капитал компаний-заемщиков с его последующей реализацией

Вариант 1. Выкуп активов с дисконтом

Оценка активов будет производиться профессиональными оценщиками («большая четверка»)

Вариант 2. Выкуп активов по балансовой стоимости до начисления провизий

Отсутствует необходимость в оценке активов

Возможный убыток ФПК после реализации активов будет ложиться на банки

Компенсация убытков ФПК банками будет распределяться во времени, формирование провизий банков по возникающим условным обязательствам будет поэтапным

Вариант 3. Выкуп активов по балансовой стоимости за вычетом провизий

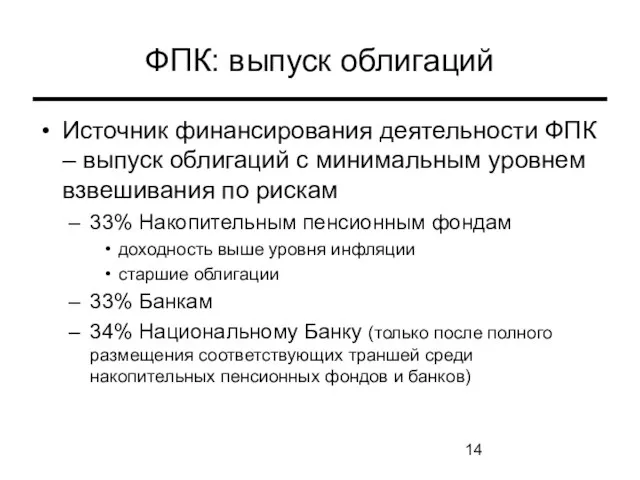

Слайд 14ФПК: выпуск облигаций

Источник финансирования деятельности ФПК – выпуск облигаций с минимальным уровнем

взвешивания по рискам

33% Накопительным пенсионным фондам

доходность выше уровня инфляции

старшие облигации

33% Банкам

34% Национальному Банку (только после полного размещения соответствующих траншей среди накопительных пенсионных фондов и банков)

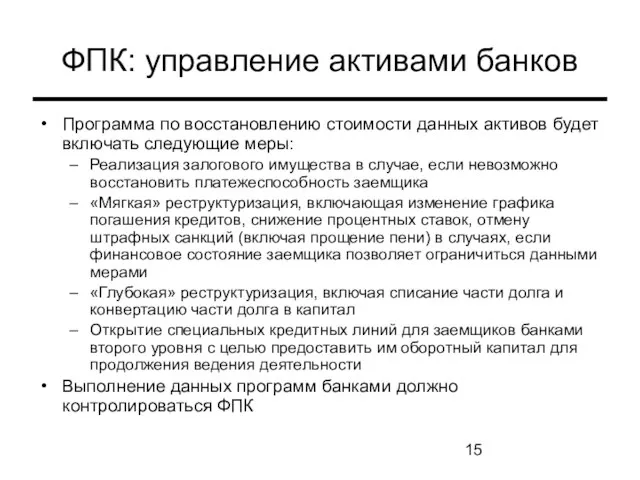

Слайд 15ФПК: управление активами банков

Программа по восстановлению стоимости данных активов будет включать следующие

меры:

Реализация залогового имущества в случае, если невозможно восстановить платежеспособность заемщика

«Мягкая» реструктуризация, включающая изменение графика погашения кредитов, снижение процентных ставок, отмену штрафных санкций (включая прощение пени) в случаях, если финансовое состояние заемщика позволяет ограничиться данными мерами

«Глубокая» реструктуризация, включая списание части долга и конвертацию части долга в капитал

Открытие специальных кредитных линий для заемщиков банками второго уровня с целью предоставить им оборотный капитал для продолжения ведения деятельности

Выполнение данных программ банками должно контролироваться ФПК

Слайд 16Управление ФПК

Управление будет осуществлять профессиональный квалифицированным менеджмент, который имеет соответствующий опыт и

не является связанным ни с одной из сторон (равноудален от банков, государства, заемщиков)

Национальный Банк будет принимать минимальное участие в деятельности организации путем введения в совет директоров ограниченного числа своих представителей

Создается инфраструктура для управления выкупленными активами, в том числе

Для оценки и реализации залогового имущества, перешедшего на баланс организации после дефолтов заемщиков

Для управления долями участия в капитале компаний, перешедшими к организации в результате конвертации долга в акции, и реализации данных акций на рынке

Слайд 18Создание ОУСА: базовые принципы

Банк создает или приобретает акции (доли участия) ОУСА для

управления ими и (или) их последующей реализации, реструктуризации и (или) секьюритизации, функционирующих в одной из следующих форм:

ОУСА как дочерняя организация Банка

ОУСА как организация в которой доля каждого Банка в уставном капитале менее 20%

ОУСА как организация созданная Банком, управление акциями (долями участия) которой переданы неаффилиированному трастовому управляющему в соответствии с гражданским законодательством и осуществляющему контроль над ОУСА

ОУСА как дочерняя специальная финансовая компания, созданная в соответствии с законом «О секьюритизации»

Слайд 19Создание ОУСА: условия

Обязательным условием передачи активов в ОУСА является наличие мероприятий (плана),

которые согласно независимой оценке (обзору) профессиональных экспертов или международных аудиторов обеспечивают улучшение качества активов:

выделенное управление ОУСА, в рамках организационной структуры Банка или в каждой ОУСА, обеспечивающее управление проблемными требованиями/активами, при условии обязательного участия в ежегодном мониторинге управления ОУСА на предмет прогресса деятельности в соответствии с планом

действие по оздоровлению заемщиков, в том числе путем реструктуризации сомнительного (безнадежного) требования, дополнительного финансирования и т.д.

действие в рамках претенизионно-исковых мероприятий

прогноз финансовых потоков ОУСА в течение ее деятельности для погашения/обслуживания обязательств перед Банком

Слайд 20Создание ОУСА: ограничения

Сомнительные и безнадежные требования и активы Банка передаются ОУСА до

1 июля 2012 года, при этом Банк в рамках указанных в схеме четырех направлений может создавать несколько дочерних Организаций отдельно под определенное сомнительное (безнадежное) право требования / актив или под пул однородных сомнительных (безнадежных) прав требования / активов

Объем переданных ОУСА кредитов не должен превышать одного размера собственного капитала Банка, а совокупный объем требований, переданных ОУСА 1-4, не должен превышать размера трех капиталов Банка

Возможность конвертации безнадежной задолженности в акции или иные капитальные инструменты должника в рамках и на период реализации Плана оздоровления активов

Слайд 21Предполагаемые эффекты

Санация кредитных портфелей банков

Увеличение кредитной активности банков

Общее оживление экономики, в

том числе кластера недвижимости

Слайд 22Меры, предусмотренные в рамках законопроекта по минимизации рисков

Предоставлена возможность создания, приобретения банком

дочерних организаций – резидентов и юридических лиц, приобретающие сомнительные и безнадежные активы родительского банка

Установлен срок реализации принятых от родительского банка сомнительных и безнадежных активов равный сроку деятельности дочерней организации, а также срок ликвидации дочерней организации

Предоставлена возможность дочерней организации банка, приобретающей сомнительные и безнадежные активы

приобретать сомнительные и безнадежные требования родительского банка

приобретать недвижимое имущество, перешедшее в собственность родительского банка, в случае принятия его в качестве залога или отступного в соответствии с гражданским законодательством

приобретать акции или доли участия в капитале юридических лиц, в случаях принятия их в качестве залога в соответствии с гражданским законодательством

сдавать в аренду или использовать иную форму возмездного временного пользования полученного актива в виде имущества

осуществлять иную предпринимательскую деятельность, предусмотренную бизнес-планом и планом мероприятий по улучшению качества сомнительных и безнадежных активов

Политика и власть

Политика и власть Конференция, посвященная 250-летию со дня рождения Николая Михайловича Карамзина

Конференция, посвященная 250-летию со дня рождения Николая Михайловича Карамзина Февральская буржуазно-демократическая революция 1917 г. в России

Февральская буржуазно-демократическая революция 1917 г. в России Мифы Древней Греции. Подвиги Геракла

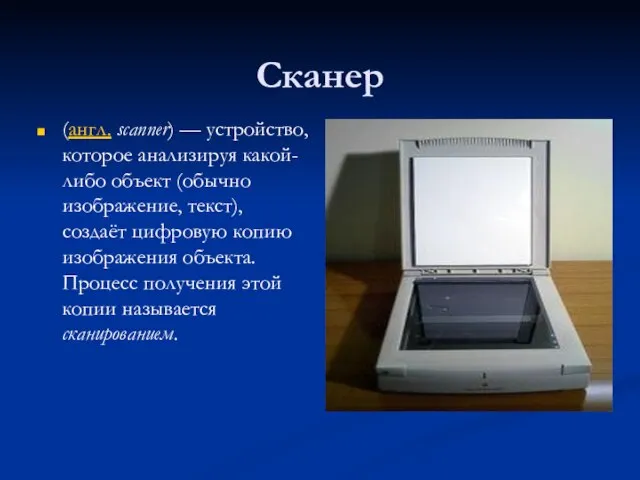

Мифы Древней Греции. Подвиги Геракла Сканер

Сканер Popular music of America

Popular music of America Обеспечение диагностирования радиоэлектронных средств

Обеспечение диагностирования радиоэлектронных средств Организация работы приемной комиссии на 2020-2021 учебный год

Организация работы приемной комиссии на 2020-2021 учебный год Treatment of animals in Russia

Treatment of animals in Russia Zeen Special платформа для ваших онлайн - мероприятий

Zeen Special платформа для ваших онлайн - мероприятий АпробацияЕГЭ по английскому языку в Республике Татарстан

АпробацияЕГЭ по английскому языку в Республике Татарстан Профилактика вредных привычек и пропаганда здорового образа жизни МОУ «СОШ №3 г. Ершова»

Профилактика вредных привычек и пропаганда здорового образа жизни МОУ «СОШ №3 г. Ершова» «Система взаимодействия школа-вуз. Университетский преподаватель в лицейской среде» ГБОУ СОШ № 136 15.03.2012

«Система взаимодействия школа-вуз. Университетский преподаватель в лицейской среде» ГБОУ СОШ № 136 15.03.2012 Презентация на тему Взаимоотношения Руси и Золотой Орды

Презентация на тему Взаимоотношения Руси и Золотой Орды  Противораковое питание от BBG

Противораковое питание от BBG Новые возможности1С:Свод отчетов 8 ПРОФ

Новые возможности1С:Свод отчетов 8 ПРОФ Информация по международным стажировкам

Информация по международным стажировкам Добывающая промышленность

Добывающая промышленность Книжное дело

Книжное дело Секция: Стратегия МИРПАЛ и реализация регионального плана действий(страновая презентация)16 – 18 мая 2011 года, г. Москва

Секция: Стратегия МИРПАЛ и реализация регионального плана действий(страновая презентация)16 – 18 мая 2011 года, г. Москва Презентация на тему Конвенция о правах ребенка. Основные положения

Презентация на тему Конвенция о правах ребенка. Основные положения  Деловая игра для учащихся Притобольной средней школы

Деловая игра для учащихся Притобольной средней школы Презентация на тему Конкурентоспособность государств на мировом рынке

Презентация на тему Конкурентоспособность государств на мировом рынке Анализ результатов государственной (итоговой) аттестации в независимой форме в 2011 году

Анализ результатов государственной (итоговой) аттестации в независимой форме в 2011 году Волны в океане

Волны в океане Файловый ввод вывод

Файловый ввод вывод Особенности работы с лицевыми счетами. Расчеты и перерасчеты по 307 постановлению. Льготы

Особенности работы с лицевыми счетами. Расчеты и перерасчеты по 307 постановлению. Льготы Олимпийский урок

Олимпийский урок