Содержание

- 2. ОБЩЕЕ ПОНЯТИЕ О РЕФИНАНСИРОВАНИИ Рефинансирование (англ. refinancing, refinance) – замена существующего долгового обязательства на новое долговое

- 3. УЧЕТНАЯ СТАВКА РЕФИНАНСИРОВАНИЯ Процентная ставка рефинансирования (учетная ставка) - ставка процента при предоставлении Центральным банком кредитов

- 4. МЕХАНИЗМ ИСПОЛЬЗОВАНИЯ Понижение ставки приводит к стимулированию экономики. Займы становятся дешевле сначала для банков, потом для

- 5. С 1 января 2016 года значение ставки рефинансирования приравнивается к значению ключевой. Во всех правительственных документах,

- 6. ЛИМИТ КРЕДИТОВАНИЯ Лимит кредитования – это специальное ограничение, которое предусматривают банки для снижения рисков невозврата заемных

- 8. Скачать презентацию

Слайд 2ОБЩЕЕ ПОНЯТИЕ О РЕФИНАНСИРОВАНИИ

Рефинансирование (англ. refinancing, refinance) – замена существующего долгового обязательства

ОБЩЕЕ ПОНЯТИЕ О РЕФИНАНСИРОВАНИИ

Рефинансирование (англ. refinancing, refinance) – замена существующего долгового обязательства

на новое долговое обязательство на рыночных условиях. Порядок и условия рефинансирования значительно отличаются в зависимости от юрисдикции и экономических факторов, включая банковское регулирование, валютный и процентный риск, а также кредитоспособность заемщика.

Рефинансирование в денежно-кредитной политике

Согласно статье 40 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», под рефинансированием понимается кредитование Банком России кредитных организаций. Это краткосрочное кредитование коммерческих банков Центробанком. Обязательным условием для получения такого кредита коммерческим банком является его финансовая стабильность. Рефинансирование является финансовым инструментом, регулирующим ликвидность коммерческих банков Центральным банком, выступающим в роли гаранта финансовой системы в целом.

Рефинансирование в денежно-кредитной политике

Согласно статье 40 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», под рефинансированием понимается кредитование Банком России кредитных организаций. Это краткосрочное кредитование коммерческих банков Центробанком. Обязательным условием для получения такого кредита коммерческим банком является его финансовая стабильность. Рефинансирование является финансовым инструментом, регулирующим ликвидность коммерческих банков Центральным банком, выступающим в роли гаранта финансовой системы в целом.

Слайд 3УЧЕТНАЯ СТАВКА РЕФИНАНСИРОВАНИЯ

Процентная ставка рефинансирования (учетная ставка) - ставка процента при

УЧЕТНАЯ СТАВКА РЕФИНАНСИРОВАНИЯ

Процентная ставка рефинансирования (учетная ставка) - ставка процента при

предоставлении Центральным банком кредитов коммерческим банкам. В том числе используется в целях налогообложения и расчета пеней и штрафов. Впервые как инструмент регулирования политики Центробанка ставка рефинансирования была введена в действие с 1 января 1992 года. Ею была определена стоимость кредитов Банка России для всех коммерческих банков страны. С тех пор ставка рефинансирования стала отражать уровень платы за кредитные ресурсы, предоставленные ЦБ РФ другим банкам.

Слайд 4МЕХАНИЗМ ИСПОЛЬЗОВАНИЯ

Понижение ставки приводит к стимулированию экономики. Займы становятся дешевле сначала для банков,

МЕХАНИЗМ ИСПОЛЬЗОВАНИЯ

Понижение ставки приводит к стимулированию экономики. Займы становятся дешевле сначала для банков,

потом для корпораций и в конечном счете для потребителей. Спрос на товары и услуги растет. Происходит экономический рост. Однако мировая экономика развивается циклами. И на определенном этапе экономического подъема происходит перегрев рынка. Для того чтобы избежать обвальных падений, контролирующие органы предпринимают меры сглаживания циклических колебаний. И первая из них – затормаживание экономических процессов при помощи поднятия ставки рефинансирования. В такой ситуации происходит обратный процесс: объем заимствований уменьшается, так как кредиты становятся дороже. Соответственно, корпорации берут в долг меньше на развитие производства. Сокращается и потребительское кредитование. Экономика в целом затормаживается. Считается, что таким образом удается избежать глобальных экономических кризисов или по меньшей мере сгладить их последствия.

Слайд 5С 1 января 2016 года значение ставки рефинансирования приравнивается к значению ключевой.

С 1 января 2016 года значение ставки рефинансирования приравнивается к значению ключевой.

Во всех правительственных документах, где была упомянута ставка рефинансирования ЦБ, будет использоваться ключевая ставка. Изменение ставки рефинансирования будет происходить одновременно с изменением ключевой ставки Банка России на ту же величину.

Слайд 6ЛИМИТ КРЕДИТОВАНИЯ

Лимит кредитования – это специальное ограничение, которое предусматривают банки для снижения

ЛИМИТ КРЕДИТОВАНИЯ

Лимит кредитования – это специальное ограничение, которое предусматривают банки для снижения

рисков невозврата заемных средств. Лимит кредита устанавливается банковским учреждением на выдачу займа отдельным клиентам, на кредитный портфель или определенную группу кредитов.

Лимит кредитования, как правило, указывается в абсолютных параметрах, для конкретного вида валюты и с учетом показателей текущей деятельности банковского учреждения.

Лимит кредитования для наиболее крупных займов рассматривается отдельно и проходит стадию согласования кредитным комитетом кредитора. Для обычных услуг может устанавливаться фиксированный лимит кредита, который утверждается на определенный период и действует для конкретной группы клиентов.

Лимит кредитования, как правило, указывается в абсолютных параметрах, для конкретного вида валюты и с учетом показателей текущей деятельности банковского учреждения.

Лимит кредитования для наиболее крупных займов рассматривается отдельно и проходит стадию согласования кредитным комитетом кредитора. Для обычных услуг может устанавливаться фиксированный лимит кредита, который утверждается на определенный период и действует для конкретной группы клиентов.

- Предыдущая

Меры информации в системеСледующая -

164972_1 (1) Модерн

Модерн Художественные работы

Художественные работы www.marketing.rbc.ru

www.marketing.rbc.ru ИТ инфраструктура колледжа (для студентов)

ИТ инфраструктура колледжа (для студентов) Размеры и оборудование баскетбольной площадки

Размеры и оборудование баскетбольной площадки Рынок ценных бумаг

Рынок ценных бумаг Знаю, что горцам, Хоть нравы их строги,В облачном крае скалистых земельПесня нужна, словно лошадь В дороге,Песня н

Знаю, что горцам, Хоть нравы их строги,В облачном крае скалистых земельПесня нужна, словно лошадь В дороге,Песня н Каша - радость наша

Каша - радость наша Khudozhestvennaya_obrabotka_dereva

Khudozhestvennaya_obrabotka_dereva Введение стандартов ISO на системы менеджмента в практику российской компанииКейс в продолжение доклада «Международные ст

Введение стандартов ISO на системы менеджмента в практику российской компанииКейс в продолжение доклада «Международные ст Однофазные линейные электрические цепи синусоидального тока. Электродвижущие силы, напряжения и токи

Однофазные линейные электрические цепи синусоидального тока. Электродвижущие силы, напряжения и токи Рациональный потребительский бюджет

Рациональный потребительский бюджет Интегрированное производство шприцев III поколения с усовершенствованной иглой для внутримышечных инъекций

Интегрированное производство шприцев III поколения с усовершенствованной иглой для внутримышечных инъекций Социально-значимое проектирование в формировании метапредметных компетенций в условиях перехода к ФГОС ООО

Социально-значимое проектирование в формировании метапредметных компетенций в условиях перехода к ФГОС ООО Развитие творческого мышления на урокахинформатики.

Развитие творческого мышления на урокахинформатики. Presentation Title Here

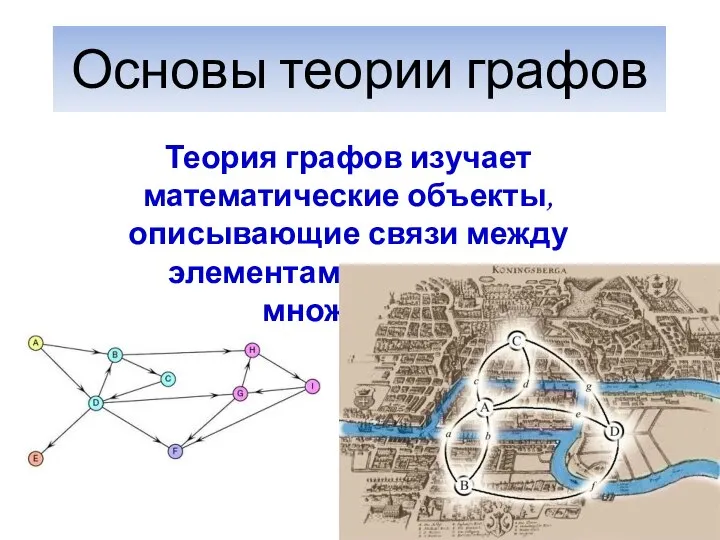

Presentation Title Here  Основы теории графов

Основы теории графов source(3)

source(3) «1С:Подрядчик строительства 3.0. Управление строительным производством»

«1С:Подрядчик строительства 3.0. Управление строительным производством» Газгольдеры. Газгольдеры для нефтебаз

Газгольдеры. Газгольдеры для нефтебаз Особенности проведения государственной (итоговой) аттестации выпускников общеобразовательных учреждений в 2012 году

Особенности проведения государственной (итоговой) аттестации выпускников общеобразовательных учреждений в 2012 году Символические образы в романе И.А. Гончарова «Обломов»

Символические образы в романе И.А. Гончарова «Обломов» Деление

Деление  Венера в знаках Зодиака

Венера в знаках Зодиака Fairy Pairs. Площадки для рекламы

Fairy Pairs. Площадки для рекламы Автоматизация водоснабжения

Автоматизация водоснабжения Презентация на тему КВН по сказкам Пушкина

Презентация на тему КВН по сказкам Пушкина Разбор статьи 7 нестандартных решений в бизнесе

Разбор статьи 7 нестандартных решений в бизнесе