Содержание

- 2. Управление публичным долгом Выкуп облигаций Обмен облигаций Изменение условий облигаций Продление срока погашения Тендерное предложение Тендерное

- 3. Реструктуризация Еврооблигаций российскими заемщиками Изменение ковенантов Падение выручки и рентабельности может привести к нарушению ковенантов долговой

- 4. Структура и обоснование сделки 16 марта 2009 года, УРСА Банк («УРСА»), провел Обратный Голландский Аукцион для

- 5. Июль 2008 Получение согласия £2.8млрд. и €2.5млрд. Сити - опыт управления обязательствами: 2006-2009 Май 2008 Тендерное

- 7. Скачать презентацию

Слайд 2Управление публичным долгом

Выкуп

облигаций

Обмен облигаций

Изменение условий облигаций

Продление

срока погашения

Тендерное

предложение

Тендерное предло-

жение с обязательным

Управление публичным долгом

Выкуп

облигаций

Обмен облигаций

Изменение условий облигаций

Продление

срока погашения

Тендерное

предложение

Тендерное предло-

жение с обязательным

выкупом

Выкуп с рынка

Согласие

держателей облигаций

на изменение

ковенантов

Замена эмитента

облигаций в процессе

реорганизации

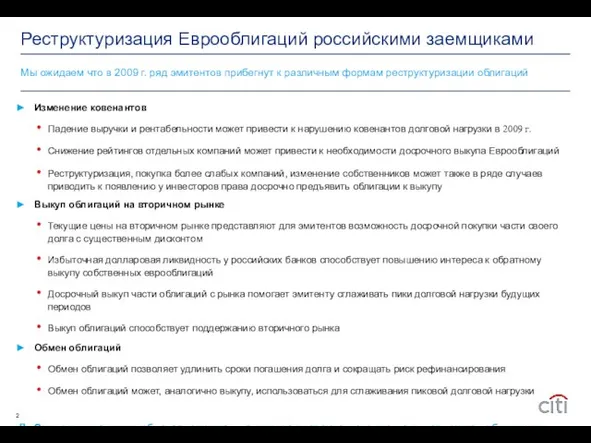

Слайд 3Реструктуризация Еврооблигаций российскими заемщиками

Изменение ковенантов

Падение выручки и рентабельности может привести к нарушению

Реструктуризация Еврооблигаций российскими заемщиками

Изменение ковенантов

Падение выручки и рентабельности может привести к нарушению

Снижение рейтингов отдельных компаний может привести к необходимости досрочного выкупа Еврооблигаций

Реструктуризация, покупка более слабых компаний, изменение собственников может также в ряде случаев приводить к появлению у инвесторов права досрочно предъявить облигации к выкупу

Выкуп облигаций на вторичном рынке

Текущие цены на вторичном рынке представляют для эмитентов возможность досрочной покупки части своего долга с существенным дисконтом

Избыточная долларовая ликвидность у российских банков способствует повышению интереса к обратному выкупу собственных еврооблигаций

Досрочный выкуп части облигаций с рынка помогает эмитенту сглаживать пики долговой нагрузки будущих периодов

Выкуп облигаций способствует поддержанию вторичного рынка

Обмен облигаций

Обмен облигаций позволяет удлинить сроки погашения долга и сокращать риск рефинансирования

Обмен облигаций может, аналогично выкупу, использоваться для сглаживания пиковой долговой нагрузки

Эмитенты должны заблаговременно продумывать свою стратегию по управлению публичным долгом

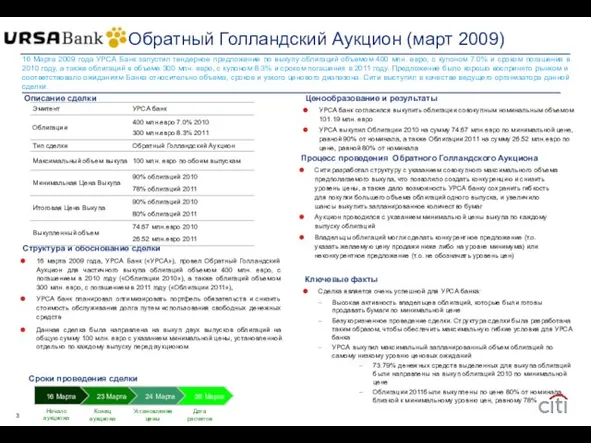

Слайд 4Структура и обоснование сделки

16 марта 2009 года, УРСА Банк («УРСА»), провел Обратный

Структура и обоснование сделки

16 марта 2009 года, УРСА Банк («УРСА»), провел Обратный

УРСА банк планировал оптимизировать портфель обязательств и снизить стоимость обслуживания долга путем использования свободных денежных средств

Данная сделка была направлена на выкуп двух выпусков облигаций на общую сумму 100 млн. евро с указанием минимальной цены, установленной отдельно по каждому выпуску перед аукционом

Ключевые факты

Сделка является очень успешной для УРСА банка:

Высокая активность владельцев облигаций, которые были готовы продавать бумаги по минимальной цене

Безукоризненное проведение сделки. Структура сделки была разработана таким образом, чтобы обеспечить максимальную гибкие условия для УРСА банка

УРСА выкупил максимальный запланированный объем облигаций по самому низкому уровню ценовых ожиданий

73.79% денежных средств выделенных для выкупа облигаций были направлены на выкуп облигаций 2010 по минимальной цене

Облигации 2011были выкуплены по цене 80% от номинала, близкой к минимальному уровню цен, равному 78%

Обратный Голландский Аукцион (март 2009)

Описание сделки

Процесс проведения Обратного Голландского Аукциона

Сити разработал структуру с указанием совокупного максимального объема предполагаемого выкупа, что позволило создать конкуренцию и снизить уровень цены, а также дало возможность УРСА банку сохранить гибкость для покупки большего объема облигаций одного выпуска, и увеличило шансы выкупить запланированное количество бумаг

Аукцион проводился с указанием минимальной цены выкупа по каждому выпуску облигаций

Владельцы облигаций могли сделать конкурентное предложение (т.о. указать желаемую цену продажи ниже либо на уровне минимума) или неконкурентное предложение (т.о. не обозначать уровень цен)

Ценообразование и результаты

УРСА банк согласился выкупить облигации совокупным номинальным объемом 101.19 млн. евро

УРСА выкупил Облигации 2010 на сумму 74.67 млн.евро по минимальной цене, равной 90% от номинала, а также Облигации 2011 на сумму 26.52 млн.евро по цене, равной 80% от номинала

Сроки проведения сделки

Слайд 5Июль 2008

Получение согласия

£2.8млрд. и €2.5млрд.

Сити - опыт управления обязательствами: 2006-2009

Май 2008

Тендерное

Июль 2008

Получение согласия

£2.8млрд. и €2.5млрд.

Сити - опыт управления обязательствами: 2006-2009

Май 2008

Тендерное

€400млн. и $270млн.

Материалы для подготовки к контрольной работе по теме Греция

Материалы для подготовки к контрольной работе по теме Греция Управление человеческими ресурсами

Управление человеческими ресурсами Администрирование почтового сервера

Администрирование почтового сервера Загробная жизнь в Древнем Египте: гробницы и саркофаги.

Загробная жизнь в Древнем Египте: гробницы и саркофаги. Учимся письменному пересказу

Учимся письменному пересказу ОБЩЕСТВЕННАЯ ПАЛАТА ОМСКОЙ ОБЛАСТИ ОБЩЕСТВЕННЫЕ СЛУШАНИЯ «ОБ УСТАНОВКЕ ПАМЯТНИКА А.В. КОЛЧАКУ В г. ОМСКЕ» 19 июля 2012 года

ОБЩЕСТВЕННАЯ ПАЛАТА ОМСКОЙ ОБЛАСТИ ОБЩЕСТВЕННЫЕ СЛУШАНИЯ «ОБ УСТАНОВКЕ ПАМЯТНИКА А.В. КОЛЧАКУ В г. ОМСКЕ» 19 июля 2012 года  2.1.1. Содержание и последствия промышленного переворота для мировой экономики. 2.1.2. Англия – родина промышленной революции. 2.1.3. Кап

2.1.1. Содержание и последствия промышленного переворота для мировой экономики. 2.1.2. Англия – родина промышленной революции. 2.1.3. Кап Отношение к красоте человеческого тела как к великой ценности, данной природой, на протяжении многовековой истории человеческого

Отношение к красоте человеческого тела как к великой ценности, данной природой, на протяжении многовековой истории человеческого  Михаил Тариелович Лорис-Меликов

Михаил Тариелович Лорис-Меликов 11. Четвертый шаг – планирование исследования. Во всяком деле, чтобы добиться успеха, нужна некоторая доля безумия. Шекспир Уилья

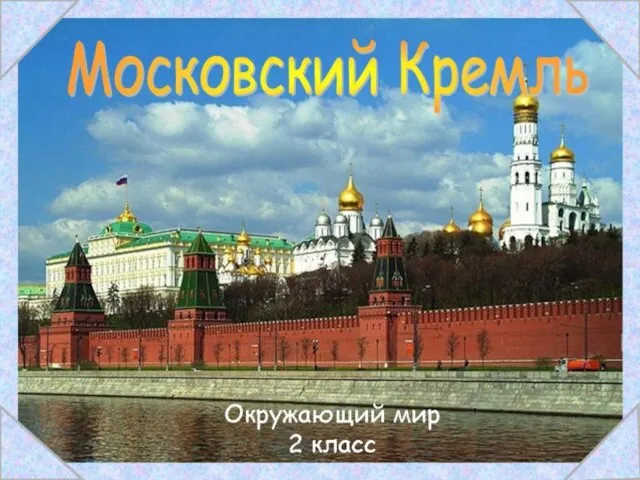

11. Четвертый шаг – планирование исследования. Во всяком деле, чтобы добиться успеха, нужна некоторая доля безумия. Шекспир Уилья Презентация на тему Московский Кремль

Презентация на тему Московский Кремль  МК-Малая академия-2019 (новые филиалы без ЛЛ) (4)

МК-Малая академия-2019 (новые филиалы без ЛЛ) (4) Спирты и фенолы

Спирты и фенолы Что такое биомеханика

Что такое биомеханика  Презентация на тему Природная зональность

Презентация на тему Природная зональность  Урок-олимпиада «Кто хочет стать грамотным?»

Урок-олимпиада «Кто хочет стать грамотным?» Анализ социального института собеседования при приеме на работу

Анализ социального института собеседования при приеме на работу Nightrider

Nightrider Г.Цыферов «Как цыплёнок впервые сочинил сказку»

Г.Цыферов «Как цыплёнок впервые сочинил сказку» Якутское национальное блюдо саламат

Якутское национальное блюдо саламат Wildlife of the UK

Wildlife of the UK Что мы знаем о Солнце?

Что мы знаем о Солнце? Роль баскетбола в развитии физического качества ловкость у учащихся среднего школьного возраста

Роль баскетбола в развитии физического качества ловкость у учащихся среднего школьного возраста САПР

САПР Компонентная среда разработки инструментария нагрузочного тестирования

Компонентная среда разработки инструментария нагрузочного тестирования Компетентность, универсальные учебные действия и практика проектирования учебного процесса

Компетентность, универсальные учебные действия и практика проектирования учебного процесса Изменение климата

Изменение климата Тема 2.2 Поводження із психічно хворими людьми

Тема 2.2 Поводження із психічно хворими людьми