Содержание

- 2. УСН При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения: доходы или доходы,

- 3. Как перейти на упрощенку? Законодательство позволяет каждой фирме и предпринимателю добровольно сменить режим налогообложения, который они

- 5. На УСН не могут перейти следующие организации: Банки и микрофинансовые организации; страховые компании; негосударственные пенсионные и

- 6. Налоговые ставки для УСН Налоговая ставка для варианта УСН. Доходы в общем случае равна 6%, но

- 7. Налоговый и отчетный периоды на УСН Расчет единого налога различается на УСН Доходы и УСН Доходы

- 9. Скачать презентацию

Слайд 2УСН

При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения:

УСН

При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения:

доходы или доходы, уменьшенные на величину расходов: Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

Слайд 3Как перейти на упрощенку?

Законодательство позволяет каждой фирме и предпринимателю добровольно сменить режим

Как перейти на упрощенку?

Законодательство позволяет каждой фирме и предпринимателю добровольно сменить режим

налогообложения, который они применяют.

1) Подать уведомление о переходе на упрощенную систему.

2) Правильно заполнить заявление. Для этого нужно указать верно:

Объект — объект налогообложения, который вы будете применять — «доходы» — код 1, «доходы минус расходы» — код 2.

Доходы за 9 месяцев — сумма доходов по данным налогового учета за 9 месяцев 2016 года. Максимум 59 805 000 руб. Этот лимит действует для перехода на спецрежим с 2017 года. Важно учесть доходы от реализации и внереализационные доходы из регистров налогового учета.

Основные средства — остаточная стоимость основных средств на 1 октября 2017 года. Максимальный лимит — 100 млн. руб. Возьмите стоимость всех амортизируемых основных средств из бухгалтерского учета.

При желании можно обратиться в налоговую инспекцию с просьбой о предоставлении письменного подтверждения применения упрощенки. И чиновники обязаны выдать его о возможности применения упрощенки.

1) Подать уведомление о переходе на упрощенную систему.

2) Правильно заполнить заявление. Для этого нужно указать верно:

Объект — объект налогообложения, который вы будете применять — «доходы» — код 1, «доходы минус расходы» — код 2.

Доходы за 9 месяцев — сумма доходов по данным налогового учета за 9 месяцев 2016 года. Максимум 59 805 000 руб. Этот лимит действует для перехода на спецрежим с 2017 года. Важно учесть доходы от реализации и внереализационные доходы из регистров налогового учета.

Основные средства — остаточная стоимость основных средств на 1 октября 2017 года. Максимальный лимит — 100 млн. руб. Возьмите стоимость всех амортизируемых основных средств из бухгалтерского учета.

При желании можно обратиться в налоговую инспекцию с просьбой о предоставлении письменного подтверждения применения упрощенки. И чиновники обязаны выдать его о возможности применения упрощенки.

Слайд 5На УСН не могут перейти следующие организации:

Банки и микрофинансовые организации;

страховые

На УСН не могут перейти следующие организации:

Банки и микрофинансовые организации;

страховые

компании;

негосударственные пенсионные и инвестиционные фонды;

профессиональные участники рынка ценных бумаг и ломбарды;

организации, занимающиеся производством подакцизных товаров, добычей и реализацией полезных ископаемых;

организации,отвечающие за организацию и проведение азартных игр;

Частные нотариусы, адвокаты;

организации — участники соглашений о разделе продукции;

организации, перешедшие на уплату ЕСХН;

казенные и бюджетные учреждения;

иностранные организации.

негосударственные пенсионные и инвестиционные фонды;

профессиональные участники рынка ценных бумаг и ломбарды;

организации, занимающиеся производством подакцизных товаров, добычей и реализацией полезных ископаемых;

организации,отвечающие за организацию и проведение азартных игр;

Частные нотариусы, адвокаты;

организации — участники соглашений о разделе продукции;

организации, перешедшие на уплату ЕСХН;

казенные и бюджетные учреждения;

иностранные организации.

Слайд 6Налоговые ставки для УСН

Налоговая ставка для варианта УСН.

Доходы в общем случае равна

Налоговые ставки для УСН

Налоговая ставка для варианта УСН.

Доходы в общем случае равна

6%, но не все таким правом пользуются.

Обычная ставка для варианта УСН «Доходы минус расходы» равна 15%.

Региональные законы субъектов РФ могут для привлечения инвестиций или развития определенных видов деятельности снизить налоговую ставку до 5%.

Впервые зарегистрированные ИП на УСН могут получить налоговые каникулы, т.е. право работать по нулевой налоговой ставке, если в их регионе принят соответствующий закон.

Обычная ставка для варианта УСН «Доходы минус расходы» равна 15%.

Региональные законы субъектов РФ могут для привлечения инвестиций или развития определенных видов деятельности снизить налоговую ставку до 5%.

Впервые зарегистрированные ИП на УСН могут получить налоговые каникулы, т.е. право работать по нулевой налоговой ставке, если в их регионе принят соответствующий закон.

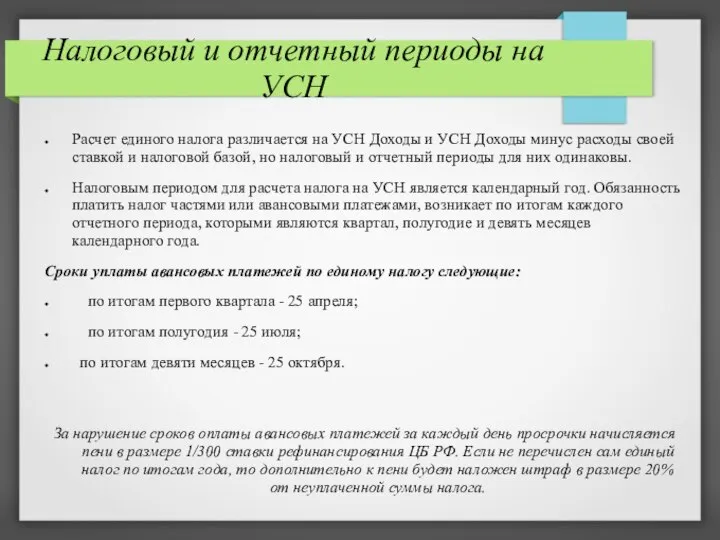

Слайд 7Налоговый и отчетный периоды на УСН

Расчет единого налога различается на УСН Доходы

Налоговый и отчетный периоды на УСН

Расчет единого налога различается на УСН Доходы

и УСН Доходы минус расходы своей ставкой и налоговой базой, но налоговый и отчетный периоды для них одинаковы.

Налоговым периодом для расчета налога на УСН является календарный год. Обязанность платить налог частями или авансовыми платежами, возникает по итогам каждого отчетного периода, которыми являются квартал, полугодие и девять месяцев календарного года.

Сроки уплаты авансовых платежей по единому налогу следующие:

по итогам первого квартала - 25 апреля;

по итогам полугодия - 25 июля;

по итогам девяти месяцев - 25 октября.

За нарушение сроков оплаты авансовых платежей за каждый день просрочки начисляется пени в размере 1/300 ставки рефинансирования ЦБ РФ. Если не перечислен сам единый налог по итогам года, то дополнительно к пени будет наложен штраф в размере 20% от неуплаченной суммы налога.

Налоговым периодом для расчета налога на УСН является календарный год. Обязанность платить налог частями или авансовыми платежами, возникает по итогам каждого отчетного периода, которыми являются квартал, полугодие и девять месяцев календарного года.

Сроки уплаты авансовых платежей по единому налогу следующие:

по итогам первого квартала - 25 апреля;

по итогам полугодия - 25 июля;

по итогам девяти месяцев - 25 октября.

За нарушение сроков оплаты авансовых платежей за каждый день просрочки начисляется пени в размере 1/300 ставки рефинансирования ЦБ РФ. Если не перечислен сам единый налог по итогам года, то дополнительно к пени будет наложен штраф в размере 20% от неуплаченной суммы налога.

- Предыдущая

Собери букет из первоцветовСледующая -

Спортзал будущего

Воспоминания из лагеря

Воспоминания из лагеря Конечные автоматы и преобразователи

Конечные автоматы и преобразователи  Иконы Богоматерь Донская XIV век

Иконы Богоматерь Донская XIV век Russian A 1 programme

Russian A 1 programme Райх. Вегетотерапия и телесный анализ

Райх. Вегетотерапия и телесный анализ Русскоговорящая диаспора в политическом процессе Израиля

Русскоговорящая диаспора в политическом процессе Израиля  Prezentatsia_k_dokladu_APV

Prezentatsia_k_dokladu_APV Культурология как наука

Культурология как наука Аппаратная и программная отладка модели робота Движение по линии

Аппаратная и программная отладка модели робота Движение по линии ОБЗОР рынка купли-продажи, слияний и поглощений российских банков. Тенденции. Цены. Факторы, влияющие на стоимость. Сроки прохожд

ОБЗОР рынка купли-продажи, слияний и поглощений российских банков. Тенденции. Цены. Факторы, влияющие на стоимость. Сроки прохожд Хронический панкреатит

Хронический панкреатит СТРОЕНИЕ КЛЕТКИ

СТРОЕНИЕ КЛЕТКИ Мир глазами географа (4 класс)

Мир глазами географа (4 класс) Приглашение на бизнес-завтрак (1)

Приглашение на бизнес-завтрак (1) Технология проблемного обучения на уроках географии

Технология проблемного обучения на уроках географии Этнокультурный центр как фактор развития социума на основе интеграции образования и культурного туризма

Этнокультурный центр как фактор развития социума на основе интеграции образования и культурного туризма Россия - родина моя (1 класс)

Россия - родина моя (1 класс) Полуфабрикаты из рыбы натуральные

Полуфабрикаты из рыбы натуральные Абстрактный пейзаж

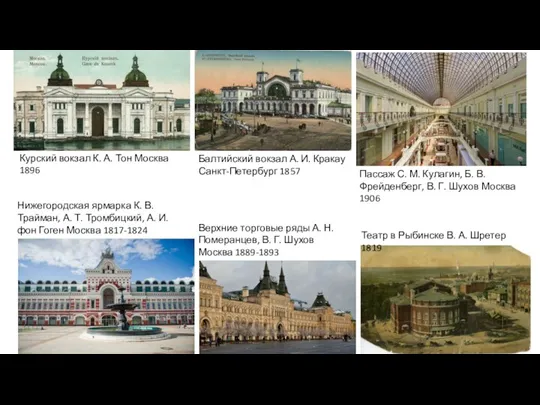

Абстрактный пейзаж Архитектура XIX века в России. Тест

Архитектура XIX века в России. Тест Федеральный государственный образовательный стандарт (ФГОС)

Федеральный государственный образовательный стандарт (ФГОС) Системы счисления (9 класс)

Системы счисления (9 класс) Объекты и их имена

Объекты и их имена Christopher Marlowe

Christopher Marlowe Узнай зверя по описанию

Узнай зверя по описанию К н я з ь В л а д и м и р и к р е щ е н и е Р у с и

К н я з ь В л а д и м и р и к р е щ е н и е Р у с и Финансовое мышление

Финансовое мышление Компания ООО Кристи

Компания ООО Кристи