Содержание

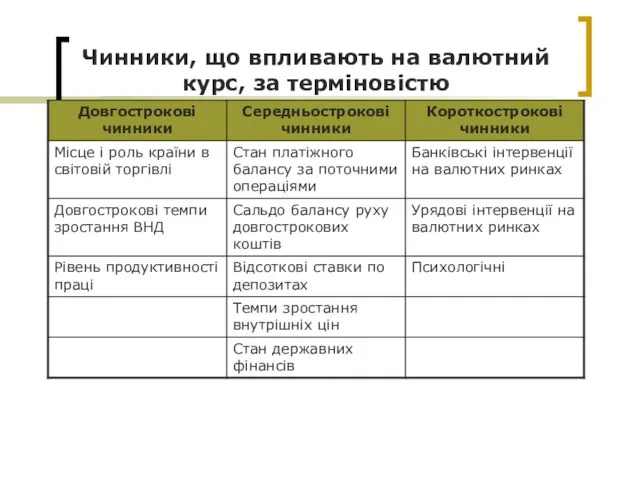

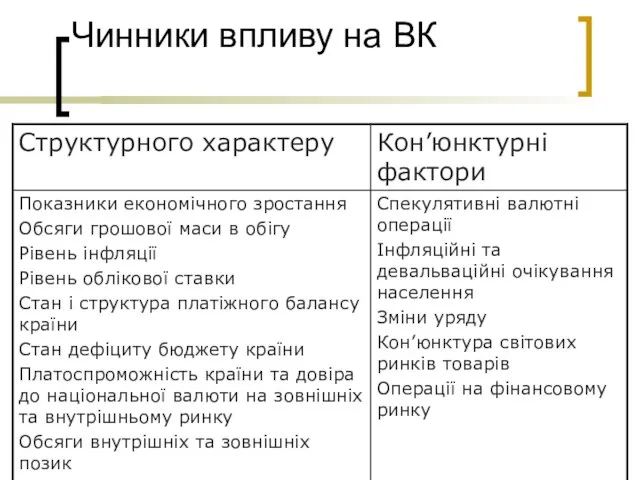

- 3. Чинники впливу на ВК

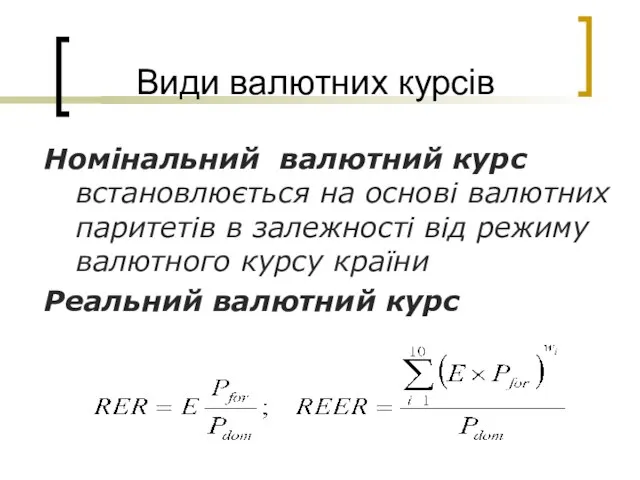

- 4. Види валютних курсів Номінальний валютний курс встановлюється на основі валютних паритетів в залежності від режиму валютного

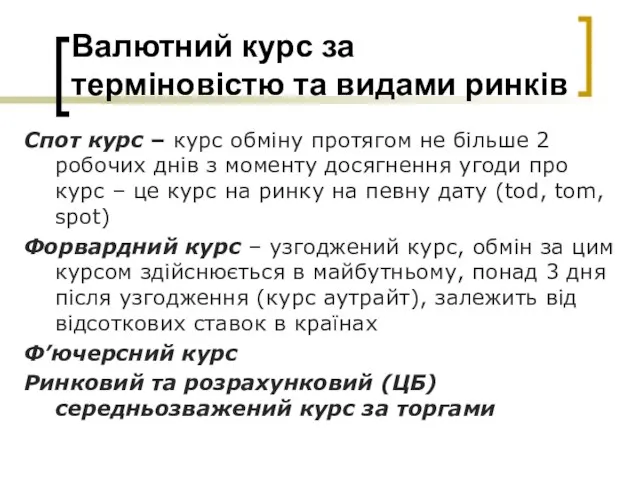

- 5. Валютний курс за терміновістю та видами ринків Спот курс – курс обміну протягом не більше 2

- 6. Міжнародна валютна ліквідність Здатність країни (чи групи країн) забезпечити своєчасне погашення своїх міжнародних зобов’язань прийнятними для

- 7. 1. Валютний ринок і його структура Як економічна категорія - це система стійких економічних та організаційних

- 8. Функції валютних ринків Забезпечення виконання міжнародних розрахунків Забезпечення умов для функціонування зовнішньої торгівлі країн, визначення еквіваленту

- 9. Особливості валютного ринку Нематеріальний; Не має єдиного центру; 24-годинний характер функціонування; Є переважно міжбанківським; Гнучка система

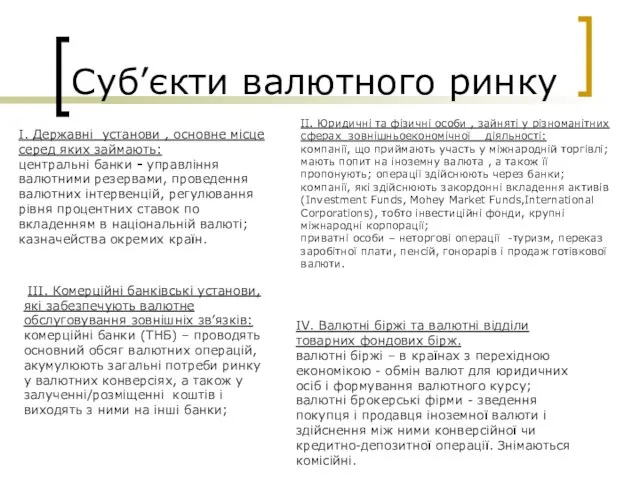

- 10. Суб’єкти валютного ринку I. Державні установи , основне місце серед яких займають: центральні банки - управління

- 11. Структура валютного ринку

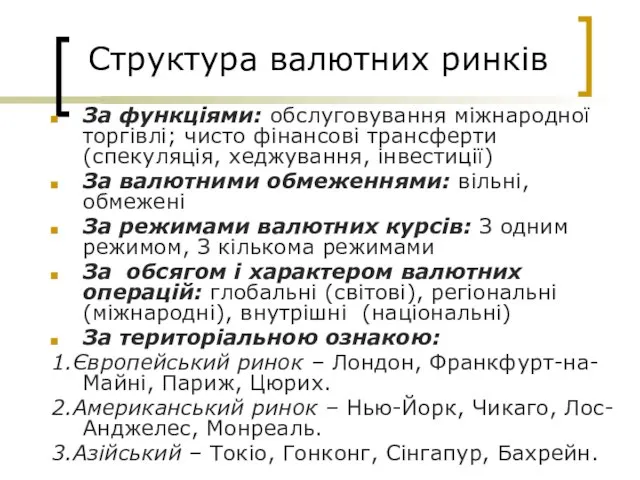

- 12. Структура валютних ринків За функціями: обслуговування міжнародної торгівлі; чисто фінансові трансферти (спекуляція, хеджування, інвестиції) За валютними

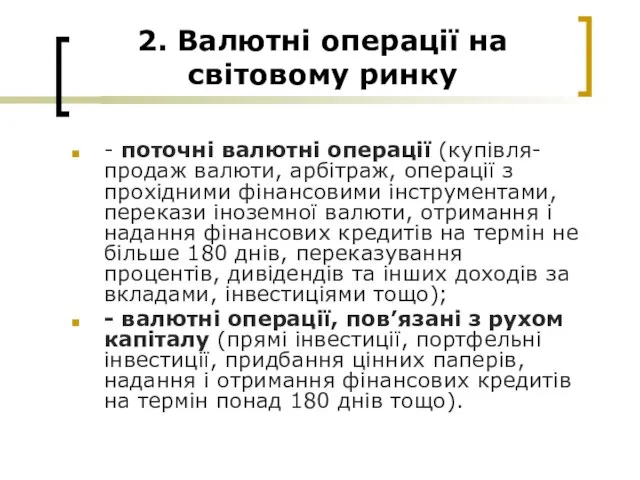

- 13. 2. Валютні операції на світовому ринку - поточні валютні операції (купівля-продаж валюти, арбітраж, операції з прохідними

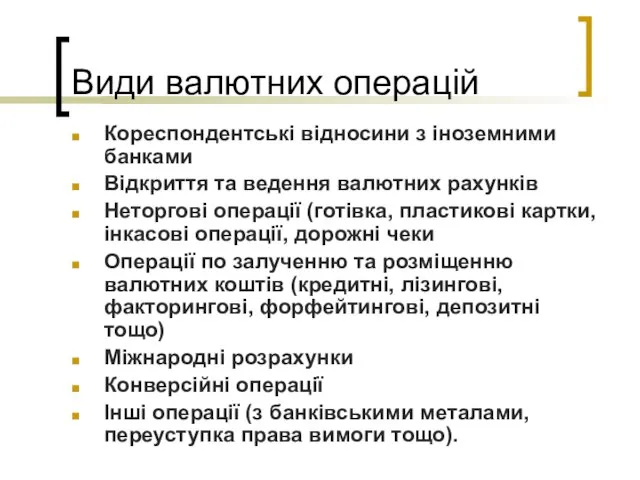

- 14. Види валютних операцій Кореспондентські відносини з іноземними банками Відкриття та ведення валютних рахунків Неторгові операції (готівка,

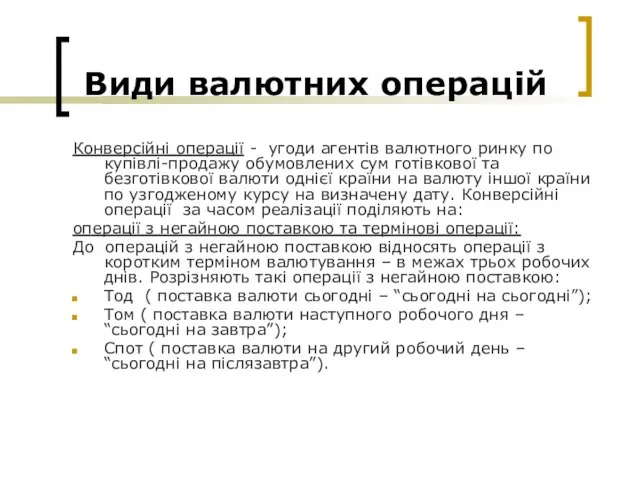

- 15. Види валютних операцій Конверсійні операції - угоди агентів валютного ринку по купівлі-продажу обумовлених сум готівкової та

- 16. Види валютних операцій До термінових валютних операцій відносять : Форвардні операції; Ф’ючерсні операції; Опціони; Свопи; Комбінації

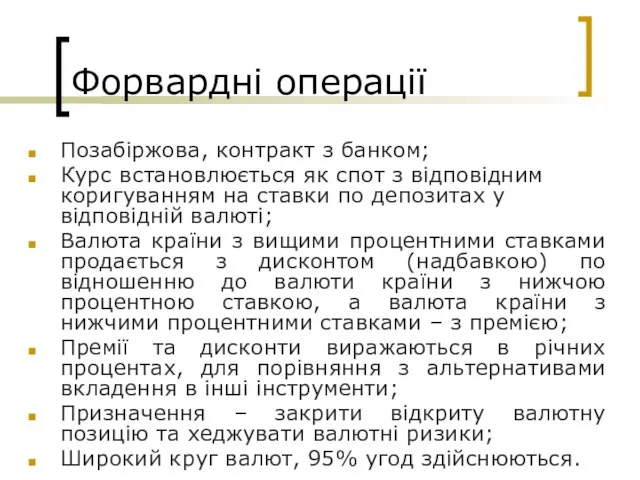

- 17. Форвардні операції Позабіржова, контракт з банком; Курс встановлюється як спот з відповідним коригуванням на ставки по

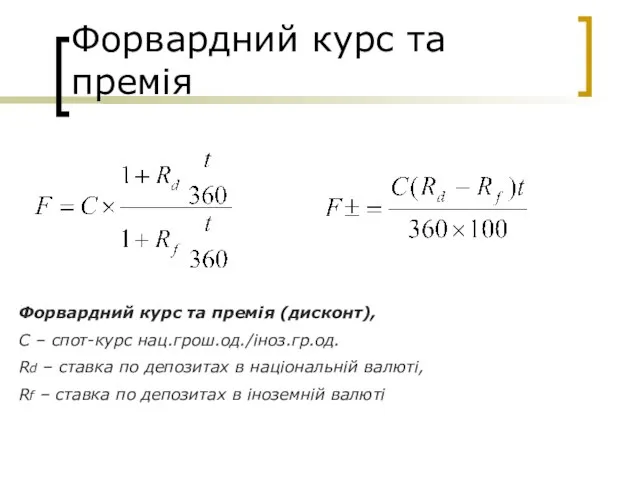

- 18. Форвардний курс та премія Форвардний курс та премія (дисконт), С – спот-курс нац.грош.од./іноз.гр.од. Rd – ставка

- 19. Ф’ючерсні контракти Біржова операція, укладення контракту з біржею, обов’язкова депозитна маржа та встановлення ліміту ціни базового

- 20. Ф’ючерси (продовження) Ефективність ф‘ючерсної угоди визначається спредом після кожного робочого сеансу на біржі: М=р*К*(С-Ст), де М

- 21. Опціони з валютою Опціон з валютою — операція, яка за умови сплати встановленої комісії (премії) надає

- 22. Розрахунки по опціонах Американська компанія «LTD» замовила у Великобританії товарів на суму 500 000 британських фунтів

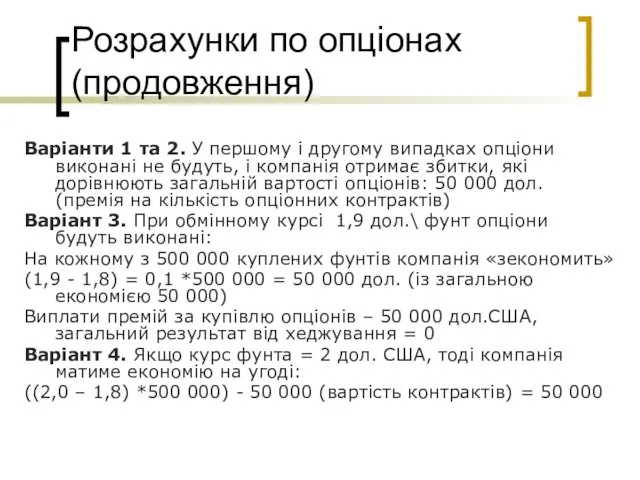

- 23. Розрахунки по опціонах (продовження) Варіанти 1 та 2. У першому і другому випадках опціони виконані не

- 24. Своп «Своп» (англ. swар — міна, обмін) — це валютна операція, що сполучить купівлю-продаж двох валют

- 25. Валютний своп Обмін номіналу та фіксованої процентної ставки в одній валюті на номінал та фіксований процент

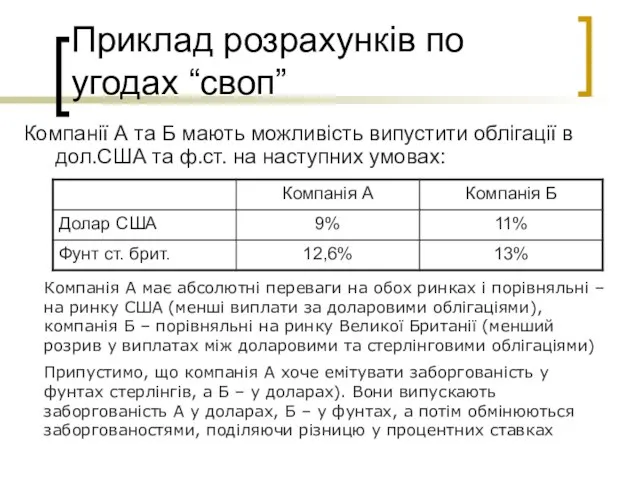

- 26. Приклад розрахунків по угодах “своп” Компанії А та Б мають можливість випустити облігації в дол.США та

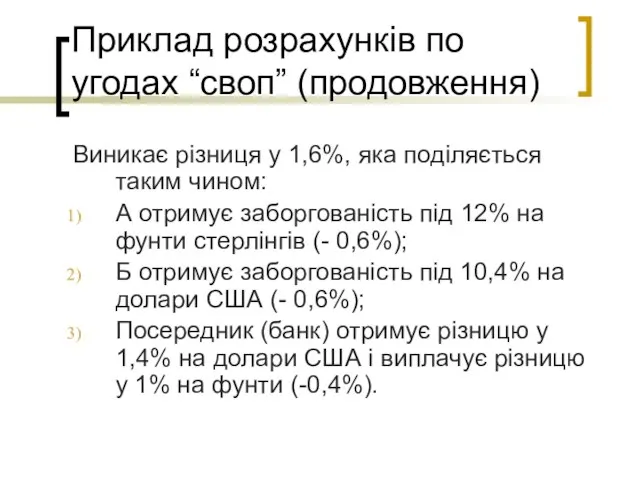

- 27. Приклад розрахунків по угодах “своп” (продовження) Виникає різниця у 1,6%, яка поділяється таким чином: А отримує

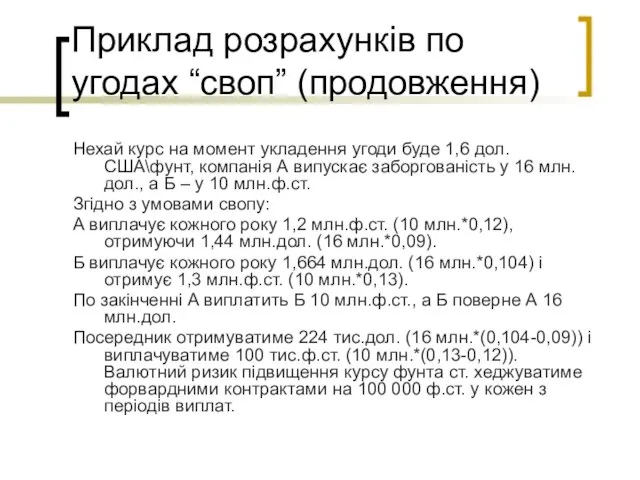

- 28. Приклад розрахунків по угодах “своп” (продовження) Нехай курс на момент укладення угоди буде 1,6 дол.США\фунт, компанія

- 29. Денний обіг світового валютного ринку, млрд. дол. США httphttp://http://wwwhttp://www.http://www.worldhttp://www.world-http://www.world-exchangeshttp://www.world-exchanges.http://www.world-exchanges.orghttp://www.world-exchanges.org/

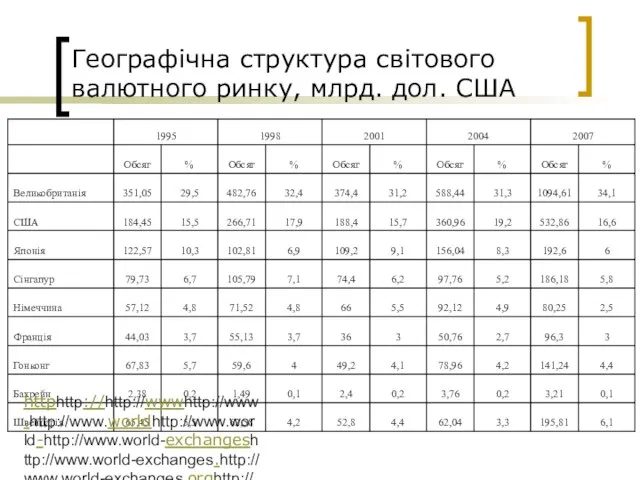

- 30. Географічна структура світового валютного ринку, млрд. дол. США httphttp://http://wwwhttp://www.http://www.worldhttp://www.world-http://www.world-exchangeshttp://www.world-exchanges.http://www.world-exchanges.orghttp://www.world-exchanges.org/

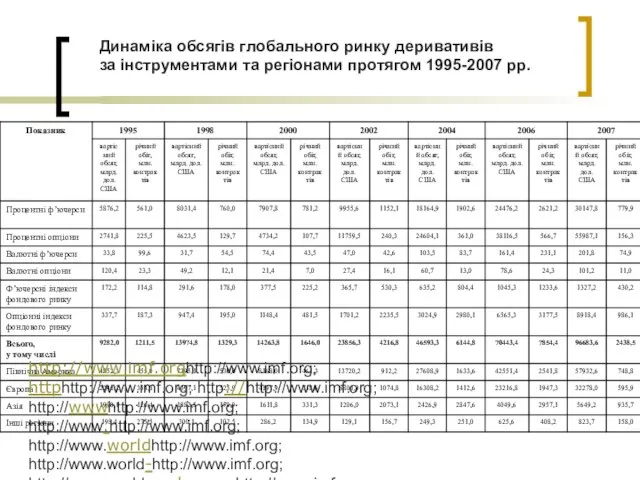

- 31. Динаміка обсягів глобального ринку деривативів за інструментами та регіонами протягом 1995-2007 рр. http://www.imf.orghttp://www.imf.org; httphttp://www.imf.org; http://http://www.imf.org; http://wwwhttp://www.imf.org;

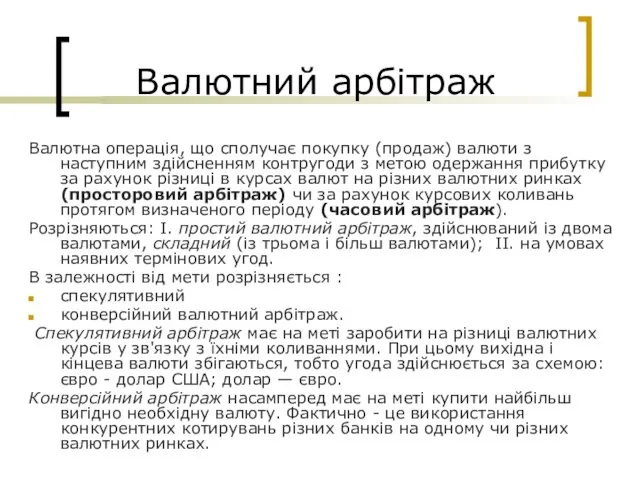

- 32. Валютний арбітраж Валютна операція, що сполучає покупку (продаж) валюти з наступним здійсненням контругоди з метою одержання

- 33. Приклад арбітражних розрахунків У трьох світових валютних центрах встановлено наступні обмінні курси валют: У Нью-Йорку 2

- 34. Приклад арбітражних розрахунків (продовження) Здійснимо наступну послідовність операцій: 1) Продаж американських доларів за британські фунти стерлінгів:

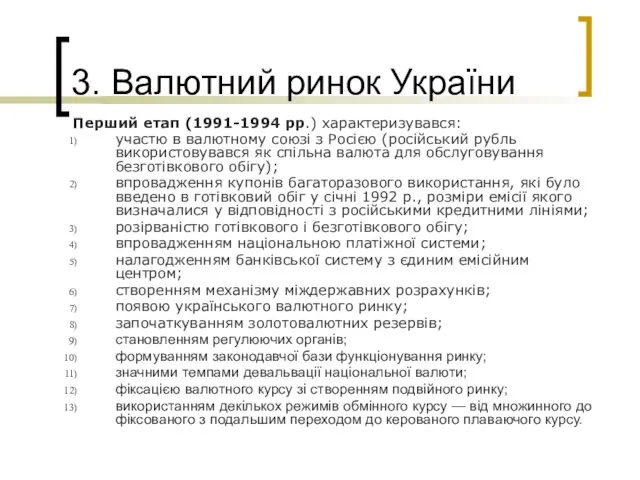

- 35. 3. Валютний ринок України Перший етап (1991-1994 рр.) характеризувався: участю в валютному союзі з Росією (російський

- 36. Другий етап (1995-1998 рр.) характеризувався: лібералізацією проведення валютних операцій; стабілізацією інфляційних процесів національної грошової одиниці і,

- 37. Третій етап (1999 – 2008 рр.) характеризувався: скасуванням валютного коридору і введення режиму керованого плаваючого курсу

- 38. Четвертий етап (2009 р. – по теперішній час) : Фінансова криза та рейдерські атаки на ряд

- 39. Динаміка курсу гривні у 2009 – 2011 рр. (звіт НБУ)

- 40. Тенденції розвитку валютного ринку України у 2010 р. Суттєве зниження волатильності валютних курсів та деяка ревальвація

- 41. Валютна структура операцій з іноземними валютами

- 43. Скачать презентацию

Системы лояльности: современные тенденции развития

Системы лояльности: современные тенденции развития Теорема Виета доказательство

Теорема Виета доказательство Словообразовательные гнёзда полисемантичных имён существительных в русском и белорусском языках

Словообразовательные гнёзда полисемантичных имён существительных в русском и белорусском языках СМАЗКИ КАНАТНЫЕ

СМАЗКИ КАНАТНЫЕ Приемы рисования геометрических фигур

Приемы рисования геометрических фигур Metal-Insulator-Semiconductor and Metal-Insulator-Metal Structures

Metal-Insulator-Semiconductor and Metal-Insulator-Metal Structures "Я ЛЮБЛЮ ТЕБЯ,РОССИЯ!" Игра "Звездный час" (для учащихся 3-4классов)

"Я ЛЮБЛЮ ТЕБЯ,РОССИЯ!" Игра "Звездный час" (для учащихся 3-4классов) Три кита в музыке

Три кита в музыке Сбор изображений для тренировки системы распознавания номеров машин

Сбор изображений для тренировки системы распознавания номеров машин Презентация на тему Состав ядра. Ядерные силы (11 класс)

Презентация на тему Состав ядра. Ядерные силы (11 класс) Понятие мотивации. Мотивация по Риссу. Нейрологические уровни Дилтса. Модель ценностей Грейвза

Понятие мотивации. Мотивация по Риссу. Нейрологические уровни Дилтса. Модель ценностей Грейвза Финансовая политика РФ

Финансовая политика РФ Дециметр

Дециметр Материки и океаны

Материки и океаны Конституционное право - ведущая отрасль в правовой системе Российской Федерации. Лекция 1

Конституционное право - ведущая отрасль в правовой системе Российской Федерации. Лекция 1 Александр Родченко

Александр Родченко Спектры.Спектральный анализОткрытый урок

Спектры.Спектральный анализОткрытый урок Лепка фигуры человека

Лепка фигуры человека ОПСиП_ Семенова ПО-3

ОПСиП_ Семенова ПО-3 Градусная сеть на глобусе и географической карте

Градусная сеть на глобусе и географической карте Международный Юридический институт приглашает всех желающих на День Открытых дверей!

Международный Юридический институт приглашает всех желающих на День Открытых дверей! Страхование непредвиденных расходов автовладельцев полис «РЕСОавто ПОМОЩЬ»

Страхование непредвиденных расходов автовладельцев полис «РЕСОавто ПОМОЩЬ» Бюджет доходов и расходов БДР/P&L

Бюджет доходов и расходов БДР/P&L Лексика

Лексика אילו המצאות חדשות הומצאו בישראל ובעולם ?במאה ה?21 -במה תרומתם לאנושות

אילו המצאות חדשות הומצאו בישראל ובעולם ?במאה ה?21 -במה תרומתם לאנושות Главные и второстепенные члены предложения

Главные и второстепенные члены предложения Основные причины ухудшения зрения школьника

Основные причины ухудшения зрения школьника Качество и качества Власти: восприятие населения

Качество и качества Власти: восприятие населения