налогового учета, является правильное отражение хозяйственных операций в аналитических налоговых регистрах. Чтобы верно классифицировать хозяйственные операции для целей налогового учета, бухгалтер, занимающийся регистрацией хозяйственных операций, должен иметь высокую квалификацию и хорошо разбираться в часто меняющемся налоговом законодательстве.

2. На небольшом сельскохозяйственном предприятии, где регистрацией хозяйственных операций занимается бухгалтер, ведущих не один участок учета — это вряд ли выполнимо. Что приводит к появлению большого количества ошибок. Поэтому автоматизированная система должна позволять контролировать правильность отражения в налоговом учете той или иной операции.

3. Что бы усовершенствовать организацию учета на предприятии и упрощения работы бухгалтера можно рекомендовать предприятию установить программу «1С: Упрощенка 8», которая предназначена для организаций и индивидуальных предпринимателей, переведенных на упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации.

.

Самое главное на земле - это жизнь

Самое главное на земле - это жизнь Жизнь и творчество Ивана Александровича Гончарова

Жизнь и творчество Ивана Александровича Гончарова НКО И СМИ:ЕСТЬ КОНТАКТ!

НКО И СМИ:ЕСТЬ КОНТАКТ! Выразительные возможности графических материалов. Изобразительное искусство. 2 класс

Выразительные возможности графических материалов. Изобразительное искусство. 2 класс Козятинське залізничне училище – перший навчальний заклад в м. Козятині

Козятинське залізничне училище – перший навчальний заклад в м. Козятині Прояви свою индивидуальность. Уникальный дизайн

Прояви свою индивидуальность. Уникальный дизайн Олимпиада 2011 по программированию и математике

Олимпиада 2011 по программированию и математике Вещь как объект права. Классификация вещей

Вещь как объект права. Классификация вещей  Массовая миграция населения как источник контрабанды и других таможенных преступлений

Массовая миграция населения как источник контрабанды и других таможенных преступлений Презентация на тему Детская агрессивность и её причины

Презентация на тему Детская агрессивность и её причины Искусства различны – тема едина.

Искусства различны – тема едина. ООО МПК «СОАР»

ООО МПК «СОАР» Развязка «Интриги-2008».Политическая ситуация в России между парламентскими и президентскими выборами

Развязка «Интриги-2008».Политическая ситуация в России между парламентскими и президентскими выборами Предварительный контроль в управляющих компаниях Москва, Холидей Инн Сокольники Наталия Плугарь

Предварительный контроль в управляющих компаниях Москва, Холидей Инн Сокольники Наталия Плугарь Презентация на тему Япония после II Мировой войны

Презентация на тему Япония после II Мировой войны  Типы речи в русском языке

Типы речи в русском языке Соединительные и краевые швы

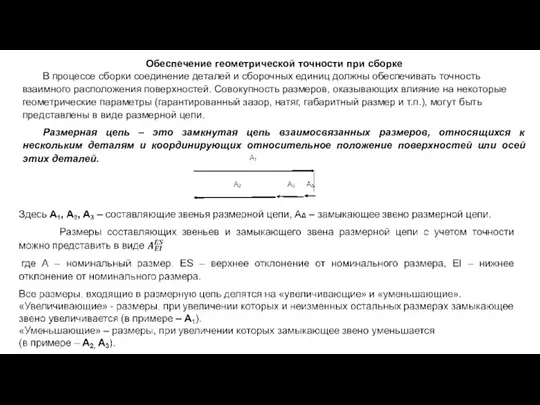

Соединительные и краевые швы ЗАДАНИЕ 4 Разм. цепи

ЗАДАНИЕ 4 Разм. цепи Молодежные гранты и стипендии

Молодежные гранты и стипендии  Народы Северного Кавказа

Народы Северного Кавказа ОБЩЕСТВЕННОЕ УЧАСТИЕ В УПРАВЛЕНИИ ШКОЛОЙ: ПУТЬ К ИЗМЕНЕНИЮ ОБРАЗОВАТЕЛЬНОЙ ПОЛИТИКИ ШКОЛЫ

ОБЩЕСТВЕННОЕ УЧАСТИЕ В УПРАВЛЕНИИ ШКОЛОЙ: ПУТЬ К ИЗМЕНЕНИЮ ОБРАЗОВАТЕЛЬНОЙ ПОЛИТИКИ ШКОЛЫ Б - Д

Б - Д Взаимосвязь и взаимодействие понятий стимул, стимулирование, мотив, мотивация в процессе трудовой деятельности персонала

Взаимосвязь и взаимодействие понятий стимул, стимулирование, мотив, мотивация в процессе трудовой деятельности персонала Кабырга казысы эшлау тартибе

Кабырга казысы эшлау тартибе Речевой этикет

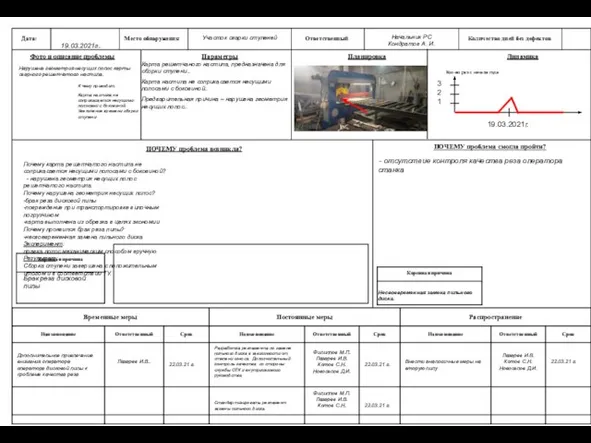

Речевой этикет Участок сварки ступеней

Участок сварки ступеней Оптимизация GPS трека

Оптимизация GPS трека Земноводные

Земноводные