Содержание

- 2. Банки – это древнее экономическое явление. Первыми банкирами в истории стали ювелиры. Им приходилось всегда хранить

- 3. Банки – это древнее экономическое явление. Так появились первые банкиры. А банки стали посредниками между предпринимателями

- 4. История банков в России В России банки появились лишь в XVIII веке. В 1733 г. императрица

- 5. История банков в России В 1758 г. был учрежден Медный Банк и две "Банковские конторы вексельного

- 6. История банков в России В 1786 г. был учрежден Государственный Заемный Банк. В 1797 г. был

- 7. История банков в России В 1860 г. Государственный коммерческий банк был преобразован в Государственный банк Российской

- 8. Виды банков Центральные банки, осуществляющие государственное регулирование банковской сферы и денежную эмиссию. Коммерческие банки, осуществляющие предпринимательскую

- 9. Функции банков Исторически первой функцией банков было безопасное хранение денег клиентов. Так как у банка есть

- 10. Доходы банков Считается, что основным источником доходов банка является доход, получаемый от разницы между процентами по

- 11. Расходы банка Каждая коммерческая организация имеет как доходы так и расходы, банки не являются исключением. Расходы

- 12. Функции Центрального банка России Комплекс основных функций Банка России закреплен в статье 4 Федерального закона "О

- 13. Функции Центрального банка России устанавливает правила осуществления расчетов в Российской Федерации; устанавливает правила проведения банковских операций,

- 14. Функции Центрального банка России организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки

- 15. Задание: Составьте задание в тестовой форме уровня А,Б

- 16. Ассигнационный рубль — сначала расчётная, вспомогательная, а затем — основная денежная единица Российской империи с 1769-го

- 17. Депози́т (банковский вклад) — сумма денег, переданная лицом кредитному учреждению с целью получить доход в виде

- 18. Дефо́лт (англ. default — невыполнение обязательств) — невыполнение договора займа, то есть неоплата своевременно процентов или

- 21. Скачать презентацию

Презентация на тему Тела и вещества Урок по окружающему миру 2 класс

Презентация на тему Тела и вещества Урок по окружающему миру 2 класс  Фенолформальдегидная смола

Фенолформальдегидная смола День Матери

День Матери Смотр-конкурс«Лучшая подготовительная группа детского сада по плаванию»

Смотр-конкурс«Лучшая подготовительная группа детского сада по плаванию» 20140108_formiruyushchee_otsenivanie

20140108_formiruyushchee_otsenivanie Правовые основы противодействия коррупции. Лекция 2

Правовые основы противодействия коррупции. Лекция 2 Презентация на тему Тундра и лесотундра России

Презентация на тему Тундра и лесотундра России История письменности на Руси

История письменности на Руси лекция 1. Введение в УЧР

лекция 1. Введение в УЧР Зима 2009/2010:пробный шар

Зима 2009/2010:пробный шар Типы конденсаторов. Применение конденсаторов

Типы конденсаторов. Применение конденсаторов Строим пирамиду

Строим пирамиду Мамин платок

Мамин платок Воспитательная система «Школьные годы чудесные» Классный руководитель: Яна Станиславовна Галеева.

Воспитательная система «Школьные годы чудесные» Классный руководитель: Яна Станиславовна Галеева. Формирование этнической толерантности как нравственного аспекта на уроках географии

Формирование этнической толерантности как нравственного аспекта на уроках географии Презентация на тему Хлеб – всему голова

Презентация на тему Хлеб – всему голова  Фритьоф Нансен – полярный исследователь и учёный.

Фритьоф Нансен – полярный исследователь и учёный. RUS-01 Compensation plan Wantage One 2.4 Euro

RUS-01 Compensation plan Wantage One 2.4 Euro Фелтинг

Фелтинг Материалы по гигиене и санитарии

Материалы по гигиене и санитарии Проектирование электрооборудования автономных объектов

Проектирование электрооборудования автономных объектов Подготовительная группа «Солнышко»

Подготовительная группа «Солнышко» Система нравственного воспитания через курс «Этическая грамматика»

Система нравственного воспитания через курс «Этическая грамматика» Презентация на тему Первые печатные книги на Руси

Презентация на тему Первые печатные книги на Руси  Кислоты

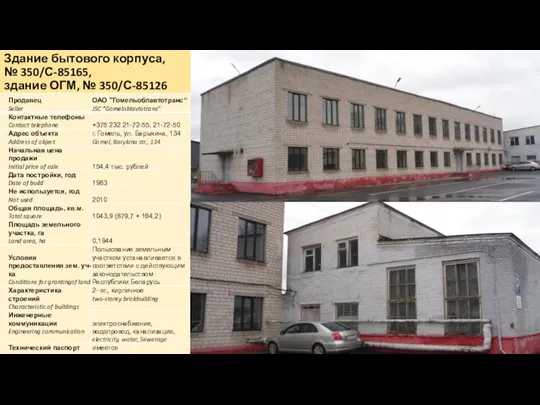

Кислоты Продажа недвижимого имущества

Продажа недвижимого имущества Т

Т Определение емкости рынка товаров народного потребления (на примере Красноярского края)

Определение емкости рынка товаров народного потребления (на примере Красноярского края)