Содержание

- 2. Банкострахование в Казахстане Банк – финансовый институт, инвестирующий свои денежные средства, оценивает риски не возврата при

- 3. Акредитация Аккредитация (лат. accredo, «доверять») — процесс, в результате которого приобретается официальное подтверждение соответствия качества предоставляемых

- 4. Текущая ситуация В 2011 году приняты поправки в Законе Республики Казахстан «О банках и банковской деятельности»,

- 5. Преимущества Защищены интересы Страхователей; Снижение страховых тарифов; Исчезновение практики навязывания банком страховых компаний страхователям; У Страховщика

- 6. Недостатки Демпинг – игроки страхового рынка стали необоснованно снижать стоимость продуктов страхования Слабо защищены интересы самих

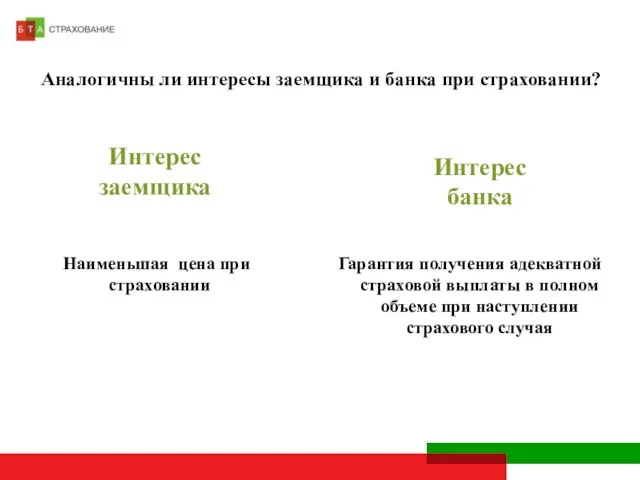

- 7. Аналогичны ли интересы заемщика и банка при страховании? Наименьшая цена при страховании Гарантия получения адекватной страховой

- 8. Как сделать выбор «правильного» страховщика Рейтинги надежности – хотя данный вопрос является спорным, особенно после событий

- 9. Кто сможет сделать правильный выбор банк или клиент? Страхователь может сделать выбор опираясь на рейтинги и/

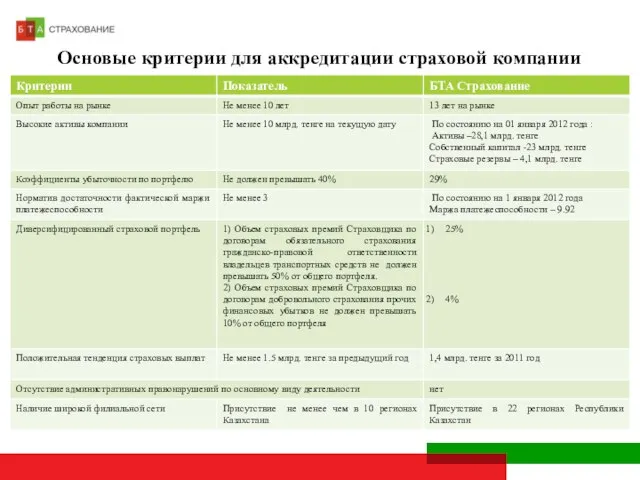

- 10. Основые критерии для аккредитации страховой компании

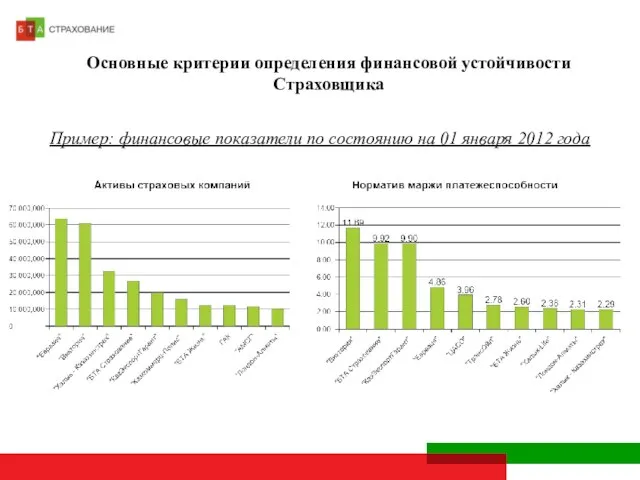

- 11. Пример: финансовые показатели по состоянию на 01 января 2012 года Основные критерии определения финансовой устойчивости Страховщика

- 12. Дополнительные аргументы в пользу выбора Страховщика На мой взгляд, дополнительными критериями для аккредитации страховых компаний является

- 13. Рейтинг надежности Рейтинг – это числовая величина, представляющая показатель оценки популярности, авторитета конкретной страховой компании. Пример

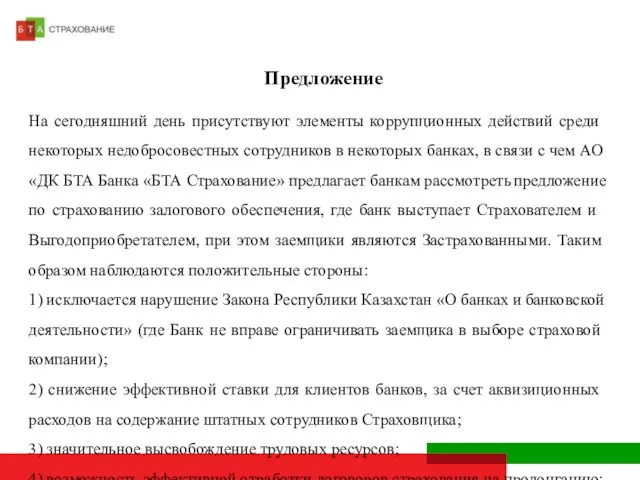

- 14. Предложение На сегодняшний день присутствуют элементы коррупционных действий среди некоторых недобросовестных сотрудников в некоторых банках, в

- 16. Скачать презентацию

Природоохранное законодательство штата Аляска:Требования для предприятий отрасли по разливам

Природоохранное законодательство штата Аляска:Требования для предприятий отрасли по разливам Презентация на тему Гипотезы о происхождении жизни

Презентация на тему Гипотезы о происхождении жизни Правовой статус депутата

Правовой статус депутата История походно-туристического клуба ТюмГУ. Фотоальбом

История походно-туристического клуба ТюмГУ. Фотоальбом Презентация на тему Вред мобильных телефонов

Презентация на тему Вред мобильных телефонов Деление

Деление BlackBerry® от МТС

BlackBerry® от МТС А.М.Ковалев e-mail:

А.М.Ковалев e-mail:  Физическая культура в детском саду

Физическая культура в детском саду Евгений Онегин — образ лишнего человека

Евгений Онегин — образ лишнего человека Финансовое мошенничество

Финансовое мошенничество Комплексное управление целевыми программами, государственными и муниципальными услугами

Комплексное управление целевыми программами, государственными и муниципальными услугами 14360da85f9f4b758e26e58f38426def

14360da85f9f4b758e26e58f38426def Палетирование упаковок

Палетирование упаковок Декоративный столик

Декоративный столик Работа с мышлением

Работа с мышлением Знаешь, как имеет тебя твоя лень?

Знаешь, как имеет тебя твоя лень? Стиль в дебатах

Стиль в дебатах О формировании предпринимательских способностей. №70

О формировании предпринимательских способностей. №70 Д.Б.Кабалевский - музыкант и педагог

Д.Б.Кабалевский - музыкант и педагог Модернизация технологического оборудования в условиях нового агрегатного участка АРМ МУП НПОПАТ

Модернизация технологического оборудования в условиях нового агрегатного участка АРМ МУП НПОПАТ Транспортный налог

Транспортный налог Вода - символ жизни. Опыты с водой

Вода - символ жизни. Опыты с водой Проект сертификата №1(автор Татьяна Кудрявцева, Рига-2006)

Проект сертификата №1(автор Татьяна Кудрявцева, Рига-2006) Мебельный магазин “Инкубатор”

Мебельный магазин “Инкубатор” How to write a personal letter Морозова Светлана Николаевна, учитель английского языка МОУ СОШ с.Балтай Балтайского района Саратовской области

How to write a personal letter Морозова Светлана Николаевна, учитель английского языка МОУ СОШ с.Балтай Балтайского района Саратовской области Гитара. История и современность

Гитара. История и современность Петто Валентина. Немного обо мне

Петто Валентина. Немного обо мне