Содержание

- 2. Банковская система – это совокупность различных видов банков, осуществляющих целый комплекс банковских операций. Банковская система в

- 3. Банковская система представляет собой не просто сумму банков, а именно их совокупность, которая насквозь пронизана внутренними

- 4. На развитие банковской системы любой страны влияют следующие факторы: степень развитости товарно-денежных отношений, развитости торговли, денежного

- 5. Современная банковская система Российской Федерации Принцип двухуровневой структуры банковской системы реализуется путем четкого законодательного разделения функций

- 6. Главными задачами ЦБ являются: Поддержание стабильности денежной системы государства, Обеспечение покупательской стабильности национальной валюты, Влияние на

- 7. Важнейшими функциями коммерческих банков являются: аккумуляция временно свободных денежных средств, сбережений и накоплений; кредитование предприятий, организаций,

- 8. Важнейшей функцией центрального банка является разработка и осуществление совместно с правительством единой денежно-кредитной политики. Центральный Банк

- 9. Банк России может осуществлять следующие операции с российскими и иностранными кредитными организациями, а также Правительством России:

- 10. Методы контроля и регулирования денежной массы включают: установление процентных ставок по операциям ЦБ РФ; определение нормативов

- 11. Значение этого инструмента состоит в следующем: регулируя уровень процентных ставок по своим операциям, ЦБ влияет на

- 12. Банковские операции по законодательству Российской Федерации входят в закрытый список операций, право выполнения которых принадлежит кредитным

- 13. К специализированным кредитно-финансовым учреждениям относятся: Инвестиционные банки занимаются эмиссионно-учредительской деятельностью, т. е. проводят операции по выпуску

- 14. Инвестиционные компании выполняют роль промежуточного звена между индивидуальным денежным капиталом и корпорациями, функционирующими в нефинансовой сфере.

- 15. В настоящее время структура кредитной системы состоит из: Банковской и Парабанковской системы. Парабанковская система образована специализированными

- 16. Кредитные организации – это ЮЛ, которые для излечения прибыли как основной цели своей деятельности осуществляют кредитные

- 18. Скачать презентацию

Слайд 2Банковская система – это совокупность различных видов банков, осуществляющих целый комплекс банковских

Банковская система – это совокупность различных видов банков, осуществляющих целый комплекс банковских

Банк – это финансово-кредитная организация, имеющая исключительное право осуществлять в совокупности следующие банковские операции:

привлечение денежных средств физических и/или юридических лиц во вклады (депозиты);

размещение привлеченных денежных средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

открытие и ведение банковских счетов физических и юридических лиц (ст. 8 Банковского кодекса РБ).

Основные виды банков – это центральный банк и коммерческие банки. В зависимости от наличия центрального банка в банковской системе страны, последняя может быть:

одноуровневая (представлена либо коммерческими банками либо одним центральным банком);

двухуровневая (состоит из центрального банка и сети коммерческих банков).

Слайд 3Банковская система представляет собой не просто сумму банков, а именно их совокупность,

Банковская система представляет собой не просто сумму банков, а именно их совокупность,

иерархичность построения;

наличие отношений и связей, которые являются системообразующими, т.е. обеспечивают целостность системы;

упорядоченность ее элементов, отношений и связей;

динамичность банковской системы;

«закрытость» банковской системы;

наличие процессов управления.

Каждое государство имеет свою структуру кредитной и банковской системы, свою организацию кредитного дела, банковской деятельности. Основой любой кредитной системы являются банки, степень развития специализированных кредитно-финансовых организаций в разных государствах различна.

Слайд 4На развитие банковской системы любой страны влияют следующие факторы:

степень развитости товарно-денежных отношений,

На развитие банковской системы любой страны влияют следующие факторы:

степень развитости товарно-денежных отношений,

общественный и экономический порядок;

законодательная база;

общие представления о сущности и роли банка в экономике;

фаза экономического цикла (на фазе подъема – бурное развитие, в условиях экономического кризиса, особенно сопровождающегося инфляцией – спад);

политические факторы;

текущая экономическая политика государства;

межбанковская конкуренция;

степень налогового давления.

Исторически сформировалось несколько типов банковских систем:

– централизованная (распределительная);

– рыночная;

– переходного типа (от централизованной к рыночной).

Слайд 5Современная банковская система Российской Федерации

Принцип двухуровневой структуры банковской системы реализуется путем четкого

Современная банковская система Российской Федерации

Принцип двухуровневой структуры банковской системы реализуется путем четкого

Современная банковская система России включает в себя Банк России, кредитные организации, филиалы и представительства иностранных банков.

Центральный банк Российской Федерации (Банк России) как верхний уровень банковской системы, который выполняет функции

денежно-кредитного регулирования, банковского надзора и управления системой расчетов в стране не имеет права осуществлять банковские операции с юридическими лицами, не являющимися кредитными организациями, и с физическими лицами (кроме военнослужащих и служащих Банка России). Он не может прямо выходить на банковский рынок, предоставлять кредиты непосредственно предприятиям и организациям и не должен участвовать в конкуренции с коммерческими банками.

Коммерческие банки и другие кредитные организации образуют второй, нижний, уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, процентных ставок, темпов инфляции и т. п. В процессе функционирования они должны выполнять нормативы и требования Банка России по уровню капитала, созданию резервов и др.

Слайд 6Главными задачами ЦБ являются:

Поддержание стабильности денежной системы государства,

Обеспечение покупательской стабильности национальной валюты,

Влияние

Главными задачами ЦБ являются:

Поддержание стабильности денежной системы государства,

Обеспечение покупательской стабильности национальной валюты,

Влияние

Достижение целей – эмиссия, которая осуществляется через следующие функции ЦБ:

эмиссия наличных денег и контроль за денежным обращением,

аккумуляция и хранение резервов кредитных учреждений,

хранение официальных золотых и валютных резервов страны,

исполнение государственного бюджета и управление гос.долгом,

кредитование коммерческих банков, выполнение роли кредитора,

организация и осуществление межбюджетных отношений,

денежное кредитное регулирование экономики,

регулирование и контроль за деятельностью кредитных учреждений.

Это обеспечивается через следующие операции ЦБ:

Выдача лицензий на банковскую деятельность

Проверка отчетности в коммерческих банках

Банк устанавливает нормативы деятельности коммерческого банка и контролирует их выполнение.

Слайд 7Важнейшими функциями коммерческих банков являются:

аккумуляция временно свободных денежных средств, сбережений и накоплений;

кредитование

Важнейшими функциями коммерческих банков являются:

аккумуляция временно свободных денежных средств, сбережений и накоплений;

кредитование

организация и осуществление расчетов в хозяйстве;

учет векселей и операций с ними;

операции с ценными бумагами;

хранение финансовых и материальных ценностей;

управление имуществом клиентов по доверенности (трастовые операции).

Центральные эмиссионные банки возглавляют кредитную систему. Основные функции центральных эмиссионных банков: 1)эмиссионный центр страны; 2)банк банков; 3)банкир правительства; 4)орган денежно-кредитного регулирования.

Центральный банк владеет такими ресурсами, которыми не в состоянии обладать ни один коммерческий банк. Это объясняется тем, что он обладает монопольным правом выпуска банкнот (что обеспечивает ему постоянную ликвидность), а также организует их обращение.

Центральный банк выступает кредитором в последней инстанции для коммерческих банков. Коммерческие банки получают кредиты в центральном банке, когда не имеют возможности пополнить свои ресурсы из других источников.

Центральный банк является банкиром правительства, что означает взаимные права и взаимные обязанности. В качестве банкира правительства центральный банк выступает как его кассир и кредитор, в центральном банке открыты счета правительства и правительственных ведомств, в большинстве стран центральный банк осуществляет кассовое исполнение государственного бюджета. Центральный банк от имени правительства управляет государственным долгом, т.е. размещает, погашает и проводит другие операции с государственными ценными бумагам, выпущенными правительством. От имени правительства центральный банк регулирует резервы иностранной валюты и золота, а также является традиционным хранителем государственных золотовалютных резервов. Центральный банк осуществляет регулирование международных расчетов, платежных балансов, участвует в операциях мирового рынка ссудных капиталов и золота, представляет свою страну в международных валютно-кредитных организациях.

Слайд 8Важнейшей функцией центрального банка является разработка и осуществление совместно с правительством единой

Важнейшей функцией центрального банка является разработка и осуществление совместно с правительством единой

Центральный Банк Российской Федерации (или Банк России) является главным банком стран. В своей деятельности он руководствуется Законом от 2 декабря 1990 года "О Центральном банке Российской Федерации (Банке России)" в редакции от 26 апреля 1995 года, а также другими федеральными законами.

Основными целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы РФ; обеспечение эффективного и бесперебойного функционирования системы расчетов. денежно-кредитного регулирования центральный банк может влиять на банковские ресурсы и через них на величину денежной массы. Например, в целях борьбы с инфляцией центральный банк:

1)повышает учетную ставку, в связи с чем кредиты становятся дороже;

2)продает государственные ценные бумаги коммерческим банкам;

3)повышает норму обязательных резервов.

Эти действия приводят к тому, что денежных средств в коммерческих банках становится меньше. Ограничивая таким образом ресурсы коммерческих банков, центральный банк ограничивает возможности кредитования ими клиентов. В результате денег в экономике становится меньше, что способствует снижению темпов инфляции. Этот метод борьбы с инфляцией называется политикой "дорогих" денег.

В целях борьбы с безработицей, напротив, проводится политика "дешевых" денег. Учетная ставка снижается, в связи с чем кредиты становятся дешевле и доступнее. Центральный банк выкупает государственные ценные бумаги у коммерческих банков, в связи с чем ресурсы банков увеличиваются. Центральный банк снижает норму обязательных резервов, и ресурсы банков увеличиваются. Увеличение ресурсов банка и расширяет возможности кредитования ими клиентов.

Рост предложения денег ведет к снижению ставки процента, что, в свою очередь, создает благоприятные условия для роста инвестиций. Рост инвестиций приводит к оживлению и расширению производства и, соответственно, к сокращению безработицы.

Сильными сторонами денежно-кредитной политики являются ее оперативность, гибкость и относительная независимость от политических структур.

Слайд 9Банк России может осуществлять следующие операции с российскими и иностранными кредитными организациями,

Банк России может осуществлять следующие операции с российскими и иностранными кредитными организациями,

предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами;

покупать и продавать чеки, простые и переводные векселя, имеющие товарное происхождение, со срокам погашения не более шести месяцев;

покупать и продавать государственные ценные бумаги на открытом рынке;

покупать и продавать облигации, депозитные сертификаты и иные ценные бумаги со сроками погашения не более одного года;

покупать и продавать иностранную валюту, а также платежные обязательств в иностранной валюте, выставленные российскими и иностранными кредитными организациями;

покупать, хранить и продавать драгоценные металлы и другие виды валютных ценностей;

проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и иные ценности;

выдавать гарантии и поручительства;

осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

открывать счета в российских и иностранных кредитных организациях на территории РФ и иностранных государств;

выставлять чеки и векселя в любой валюте;

осуществлять другие банковские операции от своего имени, если это не запрещено законом.

Слайд 10Методы контроля и регулирования денежной массы включают:

установление процентных ставок по операциям ЦБ

Методы контроля и регулирования денежной массы включают:

установление процентных ставок по операциям ЦБ

определение нормативов обязательных резервов, депонируемых коммерческими банками в ЦБ РФ (резервные требования);

операции на открытом рынке;

рефинансирование банков и кредиты правительству;

валютные интервенции;

операции с государственными ценными бумагами в рамках обслуживания государственного долга;

установление целевых ориентиров роста денежной массы;

количественные кредитные ограничения;

эмиссию облигаций от своего имени (от имени Банка России).

Официальная процентная ставка предполагает регулирование рынка ссудных капиталов путем установления и пересмотра официальной (базовой) процентной ставки. В зарубежной банковской практике она существует в двух формах:

1) ставка учетного процента – условия, на которых ЦБ покупает (переучитывает) коммерческие векселя у коммерческих банков. Переучет векселей носит характер кредита для коммерческих банков, т.к. векселя покупаются до наступления срока платежа по ним. Поскольку векселя выкупаются со скидкой от вексельной суммы – эти кредиты называют дисконтными, а операцию по переучету – редисконтированием;

2) процентная ставка по ломбардным операциям – кредитам под залог ценных бумаг. Такой кредит, как правило, краткосрочный (3-6 месяцев); объект регулирования в данном случае – не только уровень процента, но и перечень ценных бумаг, которые могут стать предметом залога, а также минимальный размер покрытия предоставленного кредита (в процентах от стоимости ценных бумаг).

Слайд 11Значение этого инструмента состоит в следующем:

регулируя уровень процентных ставок по своим операциям,

Значение этого инструмента состоит в следующем:

регулируя уровень процентных ставок по своим операциям,

официальная процентная ставка оказывает косвенное влияние на рыночные процентные ставки, устанавливаемые коммерческими банками самостоятельно в соответствии с рынком кредитных ресурсов. При этом официальная процентная ставка может отклоняться от рыночных в ту или иную сторону.

Банковские операции – это операции, отражающие банковскую деятельность, которые направлены на реализацию функций банка. Банковские операции – операции по осуществлению расчетов, размещению и привлечению ценных бумаг, финансов. Банковские операции делят на: активные, при помощи которых банки размещают собственные финансовые ресурсы (предоставление кредита, покупка ценных бумаг); пассивные, при помощи которых формируют финансовые ресурсы банков (привлечение вкладов, продажа ценных бумаг); посреднические или комиссионные – оказание услуг, исполнение поручений; консалтинговые.

Слайд 12Банковские операции по законодательству Российской Федерации входят в закрытый список операций, право

Банковские операции по законодательству Российской Федерации входят в закрытый список операций, право

размещение указанных привлеченных средств за свой счет и от своего имени;

привлечение денежных средств юридических и физических лиц во вклады (на определенный срок и до востребования);

осуществление расчетов по поручению юридических и физических лиц, в том числе банков-корреспондентов, по их банковским счетам;

открытие и ведение банковских счетов юридических и физических лиц;

купля-продажа иностранной валюты в безналичной и наличной формах;

инкассация векселей, денежных средств, расчетных и платежных документов и кассовое обслуживание юридических и физических лиц;

выдача банковских гарантий;

размещение драгоценных металлов и привлечение во вклады;

осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (кроме почтовых переводов).

Все банковские операции и другие сделки осуществляют в рублях, а если есть соответствующая лицензия Банка России — и в иностранной валюте. Правила осуществления банковских операций, включая правила их материально-технического обеспечения, устанавливает Банк России.

Слайд 13К специализированным кредитно-финансовым учреждениям относятся:

Инвестиционные банки занимаются эмиссионно-учредительской деятельностью, т. е. проводят

К специализированным кредитно-финансовым учреждениям относятся:

Инвестиционные банки занимаются эмиссионно-учредительской деятельностью, т. е. проводят

Сберегательные учреждения (взаимно-сберегательные банки, ссудно-сберегательные ассоциации, кредитные союзы) аккумулируют сбережения населения и вкладывают денежный капитал в основном в финансирование коммерческого и жилищного строительства.

Страховые компании, главная функция которых — страхование жизни, имущества и ответственности, превратились в настоящее время в важнейший канал аккумуляции денежных сбережений населения и долгосрочного финансирования экономики. Основное внимание страховые общества сосредоточили на финансировании крупнейших корпораций в области промышленности, транспорта и торговли.

Пенсионные фонды, как и страховые компании, активно формирует страховой фонд экономики, который приобретает все большую роль в процессе расширенного воспроизводства. Пенсионные фонды вкладывают свои накопленные денежные резервы в облигации и акции частных компаний и ценные бумаги государства, осуществляя, таким образом, финансирование, как правило, долгосрочное, экономики и государства.

Слайд 14Инвестиционные компании выполняют роль промежуточного звена между индивидуальным денежным капиталом и корпорациями,

Инвестиционные компании выполняют роль промежуточного звена между индивидуальным денежным капиталом и корпорациями,

Традиционно кредитная система рассматривалась в функциональном и институциональном аспектах.

С точки зрения функцион. аспекта, под кредитной системой понимается совокупность кредитных отношений, форм и методов кредитования. С точки зрения институционального аспекта, кредитная система это совокупность различных кредитных институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Слайд 15В настоящее время структура кредитной системы состоит из:

Банковской и Парабанковской системы.

Парабанковская система

В настоящее время структура кредитной системы состоит из:

Банковской и Парабанковской системы.

Парабанковская система

Банковская система состоит из:

1. Цб

2. Кредитные организации и представительства иностранных банков.

Центральный банк- главной банк страны. Наиболее важные задачи- обеспечение устойчивости национальной валюты, снижение темпов роста инфляции, разработка единой денежно-кредитной политики.

Эмиссия банкнот

Проведение денежно-кредитной политики

Изменение нормы обязательных резервов ( 4.25%)

Регулирование учетной ставки

Хранение золото-валютных резервов

Кредитование КБ

Контроль за деятельностью кредитных учреждений.

Слайд 16Кредитные организации – это ЮЛ, которые для излечения прибыли как основной цели

Кредитные организации – это ЮЛ, которые для излечения прибыли как основной цели

1. Банк - кредитная организация, которая имеет исключительное право осуществлять следующие операции: привлечение во вклады ДС ФЛ и ЮЛ, размещение от своего имени и за свой счет дс, ведение банковских счетов ЮЛ и ФЛ.

2. Небанковские организации - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные настоящим Федеральным законом.

НКО бывают:

Расчетные НКО (открытие и ведение счетов, осуществление расчетов, Купля-продажа ин валюты)

Платежные НКО (переводы без открытия банковских счетов)

Депозитарно-кредитные НКО ( привлечение ДС во вклады только на определенный срок, размещение этих средств, выдача банковских кредитов).

Проблемы кредитной системы России:

1. Большинство банков – мелкие и средние банки

2. Монопольное положение крупных банков

3. Неразвитость специализированных банков

4. Неразвитость рынка корпоративных ценных бумаг

5. Отсутствие законодательной основы, регламентирующей деятельность спец не банковских инс-тов.

Краткий курс по подготовке проекта

Краткий курс по подготовке проекта Традиции русского чаепития

Традиции русского чаепития История в ЮГУ

История в ЮГУ Роботы в современном мире

Роботы в современном мире Коммерческое предложение по строительству стандартных деревянных домиков для

Коммерческое предложение по строительству стандартных деревянных домиков для Тема проекта:Влияние наркотиков на современное поколение.

Тема проекта:Влияние наркотиков на современное поколение. Выпускная работа: Самостоятельная организация и проведение фотосессии

Выпускная работа: Самостоятельная организация и проведение фотосессии Tema-România-în-Primul-Război-Mondial

Tema-România-în-Primul-Război-Mondial Совершенствование организационно-управленческой структуры

Совершенствование организационно-управленческой структуры Книга как инструмент роста вашего бизнеса

Книга как инструмент роста вашего бизнеса Колонны Египта

Колонны Египта Актуальные модели, методы и технологии оценивания параметров при обработке данных

Актуальные модели, методы и технологии оценивания параметров при обработке данных С.Я.Лемешев 1902—1977

С.Я.Лемешев 1902—1977 АВСТРАЛИЯ

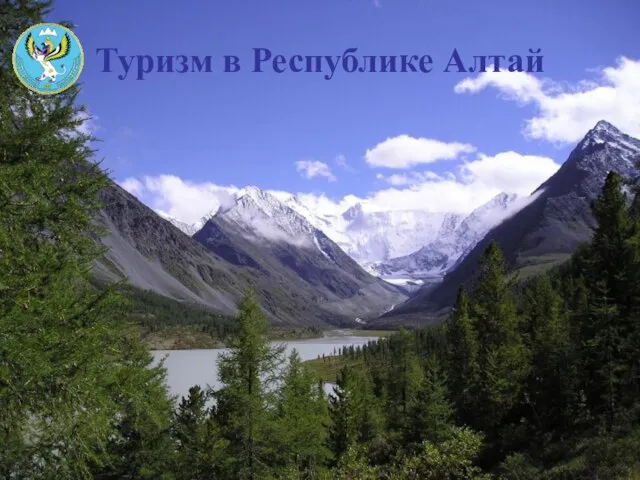

АВСТРАЛИЯ Презентация на тему Туризм в Республике Алтай

Презентация на тему Туризм в Республике Алтай  Аудит

Аудит  Лекция 6

Лекция 6 Интересы России в Арктическом макрорегионе в контексте современной геополитической ситуации

Интересы России в Арктическом макрорегионе в контексте современной геополитической ситуации Презентация на тему Береги елочку

Презентация на тему Береги елочку ФГОС: внеурочная воспитывающая деятельность

ФГОС: внеурочная воспитывающая деятельность Фенолы

Фенолы Презентация на тему Древнерусская литература

Презентация на тему Древнерусская литература  UE w polityce bezpieczeństwa RP

UE w polityce bezpieczeństwa RP Боги Древнего Египта (5 классе)

Боги Древнего Египта (5 классе) Computers are necessary part of modern life

Computers are necessary part of modern life Инициативное бюджетирование 2021

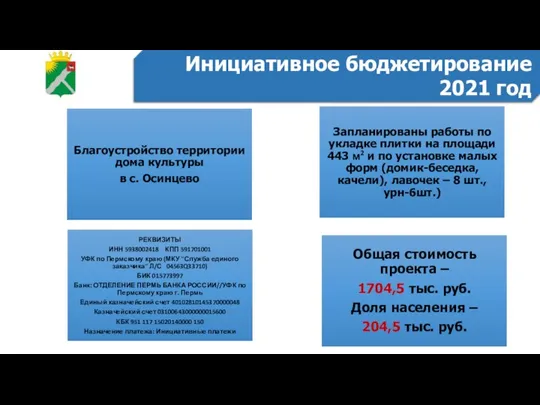

Инициативное бюджетирование 2021 Презентация на тему Новые педагогические технологии

Презентация на тему Новые педагогические технологии Причины детской агрессии

Причины детской агрессии