Содержание

- 2. Общая информация Российским обществом оценщиков организована подготовка членов РОО к квалификационному экзамену. Общая информация - http://sroroo.ru/evaluators/exam/

- 3. Общая информация Портал #оценщикивместе! - http://kvalexam.ru/ - народная база вопросов квалификационного экзамена с ответами на них;

- 4. Базовая кафедра оценки ТГУ создала on-line версию тестирования пробной сдачи экзамена для всех желающих https://moodle.ido.tsu.ru Для

- 5. Помощь РОО в получении квалаттестата в ФРЦ Если Вы успешно сдали квалификационный экзамен, сотрудники Юридической службы

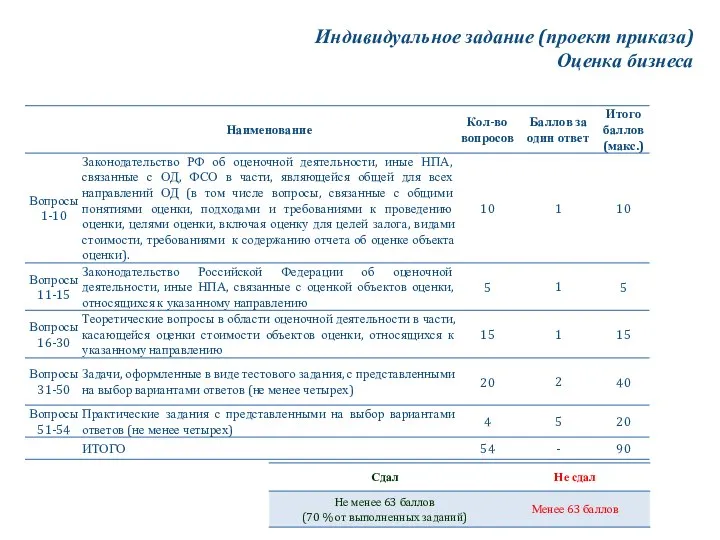

- 6. Индивидуальное задание (проект приказа) Оценка бизнеса

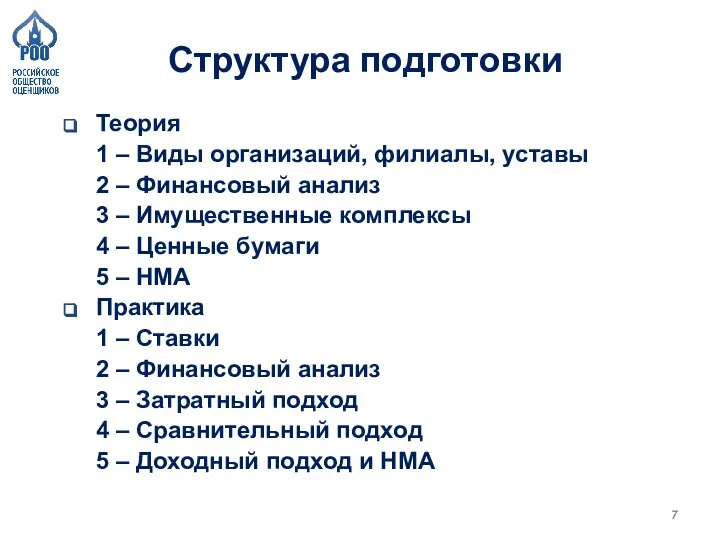

- 7. Структура подготовки Теория 1 – Виды организаций, филиалы, уставы 2 – Финансовый анализ 3 – Имущественные

- 8. Теория 1 – Виды организаций, филиалы, уставы 2 - Финансовый анализ 3 – Имущественные комплексы 4

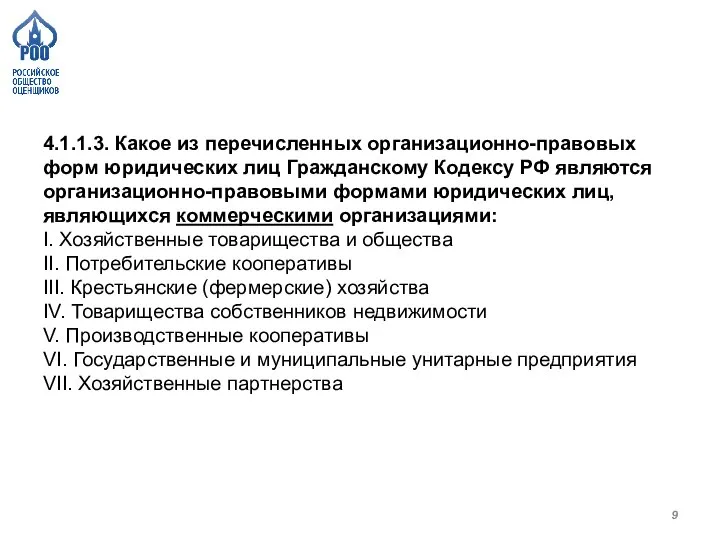

- 9. 4.1.1.3. Какое из перечисленных организационно-правовых форм юридических лиц Гражданскому Кодексу РФ являются организационно-правовыми формами юридических лиц,

- 10. 4.1.1.3. Какое из перечисленных организационно-правовых форм юридических лиц Гражданскому Кодексу РФ являются организационно-правовыми формами юридических лиц,

- 11. 4.1.1.4. Что из нижеперечисленного признается дивидендами в соответствии с Налоговым Кодексом РФ? I. Выплаты при ликвидации

- 12. 4.1.1.4. Что из нижеперечисленного признается дивидендами в соответствии с Налоговым Кодексом РФ? I. Выплаты при ликвидации

- 13. 4.1.1.5. По какой ценной бумаге исполнение обязательств может требовать владелец? I. Предъявительская II. Ордерная III. Бездокументарная

- 14. 4.1.1.5. По какой ценной бумаге исполнение обязательств может требовать владелец? I. Предъявительская II. Ордерная III. Бездокументарная

- 15. 4.1.1.6. Определение филиала юридического лица. Другое юридическое лицо, которое представляет интересы юридического лица Обособленное подразделение юридического

- 16. 4.1.1.6. Определение филиала юридического лица. Другое юридическое лицо, которое представляет интересы юридического лица Обособленное подразделение юридического

- 17. 4.1.1.27. Что такое представительство: Варианты ответа: Обособленное подразделение юридического лица, расположенное вне места его нахождения и

- 18. 4.1.1.27. Что такое представительство: Варианты ответа: Обособленное подразделение юридического лица, расположенное вне места его нахождения и

- 19. 4.1.1.9. Каков минимальный размер уставного капитала в публичном акционерном обществе (ПАО)? 10 000 рублей 20 000

- 20. 4.1.1.9. Каков минимальный размер уставного капитала в публичном акционерном обществе (ПАО)? 10 000 рублей 20 000

- 21. 4.1.1.30. Какой минимальный размер уставного фонда государственного унитарного предприятия в России? Варианты ответа: 10000 р. 500000

- 22. 4.1.1.30. Какой минимальный размер уставного фонда государственного унитарного предприятия в России? Варианты ответа: 10000 р. 500000

- 23. 4.1.1.21. Чем определяется количество и номинальная стоимость акций, приобретенных акционерами (размещенные акции)? Варианты ответов: Решением об

- 24. 4.1.1.21. Чем определяется количество и номинальная стоимость акций, приобретенных акционерами (размещенные акции)? Варианты ответов: Решением об

- 25. 4.1.1.8. Что в соответствии с Гражданским Кодексом РФ входит в состав предприятия как имущественного комплекса? Здания,

- 26. 4.1.1.8. Что в соответствии с Гражданским Кодексом РФ входит в состав предприятия как имущественного комплекса? Здания,

- 27. 4.1.1.26. Что должно дополнительно указываться в задании на оценку при оценке имущественного комплекса по ФСО-8? описание

- 28. 4.1.1.26. Что должно дополнительно указываться в задании на оценку при оценке имущественного комплекса по ФСО-8? описание

- 29. 4.1.1.32. Что может являться объектом оценки согласно ФСО-8? I. Акции II. Паи III. Доли IV. Имущественный

- 30. 4.1.1.32. Что может являться объектом оценки согласно ФСО-8? I. Акции II. Паи III. Доли IV. Имущественный

- 31. 4.1.1.10. В случае, когда имеется совместное поручительство, к кому могут предъявить претензии кредиторы?

- 32. 4.1.1.10. В случае, когда имеется совместное поручительство, к кому могут предъявить претензии кредиторы? Ко всем поручителям!

- 33. 4.1.1.12. На основании каких из нижеперечисленных учредительных документов согласно Гражданскому кодексу РФ могут действовать юридические лица

- 34. 4.1.1.12. На основании каких из нижеперечисленных учредительных документов согласно Гражданскому кодексу РФ могут действовать юридические лица

- 35. 4.1.1.24. На основании каких из нижеперечисленных учредительных документов согласно Гражданскому кодексу РФ могут действовать хозяйственные товарищества?

- 36. 4.1.1.24. На основании каких из нижеперечисленных учредительных документов согласно Гражданскому кодексу РФ могут действовать хозяйственные товарищества?

- 37. 4.1.1.15. Что в соответствии с Федеральным стандартом оценки «Оценка бизнеса» (ФСО № 8)» является бизнесом? Варианты

- 38. 4.1.1.15. Что в соответствии с Федеральным стандартом оценки «Оценка бизнеса» (ФСО № 8)» является бизнесом? Варианты

- 39. 4.1.1.31. Что определяется при оценке бизнеса? Варианты ответа: наиболее вероятная цена, по которой бизнес может быть

- 40. 4.1.1.31. Что определяется при оценке бизнеса? Варианты ответа: наиболее вероятная цена, по которой бизнес может быть

- 41. Акция – получение дивидендов, участие в управлении и часть имущества, остающегося после его ликвидации Облигация –

- 42. 4.1.1.13. Что из нижеперечисленного согласно Федеральному закону от 22.04.1996 № З9-ФЗ «О рынке ценных бумаг» является

- 43. 4.1.1.13. Что из нижеперечисленного согласно Федеральному закону от 22.04.1996 № З9-ФЗ «О рынке ценных бумаг» является

- 44. 4.1.1.20. Что такое опцион эмитента согласно ФЗ «О рынке ценных бумаг»? Варианты ответов: Ценная бумага, закрепляющая

- 45. 4.1.1.20. Что такое опцион эмитента согласно ФЗ «О рынке ценных бумаг»? Варианты ответов: Ценная бумага, закрепляющая

- 46. 4.1.1.25. Что из нижеперечисленного согласно Федеральному закону от 22.04.1996 № З9-ФЗ «О рынке ценных бумаг» является

- 47. 4.1.1.25. Что из нижеперечисленного согласно Федеральному закону от 22.04.1996 № З9-ФЗ «О рынке ценных бумаг» является

- 48. 4.1.1.23. Что из нижеперечисленного является ценной бумагой: I. Акция II. Доля в ООО III. Инвестиционный пай

- 49. 4.1.1.23. Что из нижеперечисленного является ценной бумагой: I. Акция II. Доля в ООО III. Инвестиционный пай

- 50. 4.1.1.17. Согласно Федеральному стандарту оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)» объектами оценки

- 51. 4.1.1.22. Общество с ограниченной ответственностью признается дочерним если другое (основное) хозяйственное общество или товарищество имеет возможность

- 52. 4.1.1.22. Общество с ограниченной ответственностью признается дочерним если другое (основное) хозяйственное общество или товарищество имеет возможность

- 53. 4.1.1.17. Согласно Федеральному стандарту оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)» объектами оценки

- 54. 4.1.1.17. Согласно Федеральному стандарту оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО № 11)» объектами оценки

- 55. 4.1.1.28. Каким условиям удовлетворяют нематериальные активы? I. Возможность идентификации от другого имущества II. Использование только до

- 56. 4.1.1.28. Каким условиям удовлетворяют нематериальные активы? I. Возможность идентификации от другого имущества II. Использование только до

- 57. 4.1.1.33. Какие права на нематериальные активы подлежат оценке в соответствии с ФСО 11: I. исключительные права

- 58. ТЕОРИЯ ОЦЕНКИ

- 59. 4.1.2.102. Что из нижеперечисленного уменьшает денежный поток от финансовой деятельности? Варианты ответа: допэмиссия акций покупка основных

- 60. 4.1.2.102. Что из нижеперечисленного уменьшает денежный поток от финансовой деятельности? Варианты ответа: допэмиссия акций покупка основных

- 61. 4.1.2.103. Что из нижеперечисленного увеличивает денежный поток на собственный капитал? Варианты ответа: Увеличение дебиторской задолженности Выплата

- 62. 4.1.2.103. Что из нижеперечисленного увеличивает денежный поток на собственный капитал? Варианты ответа: Увеличение дебиторской задолженности Выплата

- 63. 4.1.2.1. Что такое трансформация бухгалтерской отчетности? инфляционные корректировки корректировки нетипичных доходов и расходов обязательна при оценке

- 64. 4.1.2.1. Что такое трансформация бухгалтерской отчетности? инфляционные корректировки корректировки нетипичных доходов и расходов обязательна при оценке

- 65. 4.1.2.2. Что из перечисленного влияет на увеличение денежного потока от операционной деятельности (CFO): Варианты ответа: Увеличение

- 66. 4.1.2.2. Что из перечисленного влияет на увеличение денежного потока от операционной деятельности (CFO): Варианты ответа: Увеличение

- 67. 4.1.2.3. Что не относится к финансовым активам? Банковские депозиты Государственные облигации Помещения Векселя, в которых дата

- 68. 4.1.2.3. Что не относится к финансовым активам? Банковские депозиты Государственные облигации Помещения Векселя, в которых дата

- 69. 4.1.2.4. В какую из статей баланса обычно не вносятся поправки при применении метода чистых активов? Варианты

- 70. 4.1.2.5. Разница в доходности каких бумаг отражает страновой риск РФ? Варианты ответов: Еврооблигации России и государственные

- 71. 4.1.2.6. Какие корректировки к стоимости бизнеса компании, рассчитанной на основе метода дисконтированных денежных потоков на инвестированный

- 72. 4.1.2.6. Какие корректировки к стоимости бизнеса компании, рассчитанной на основе метода дисконтированных денежных потоков на инвестированный

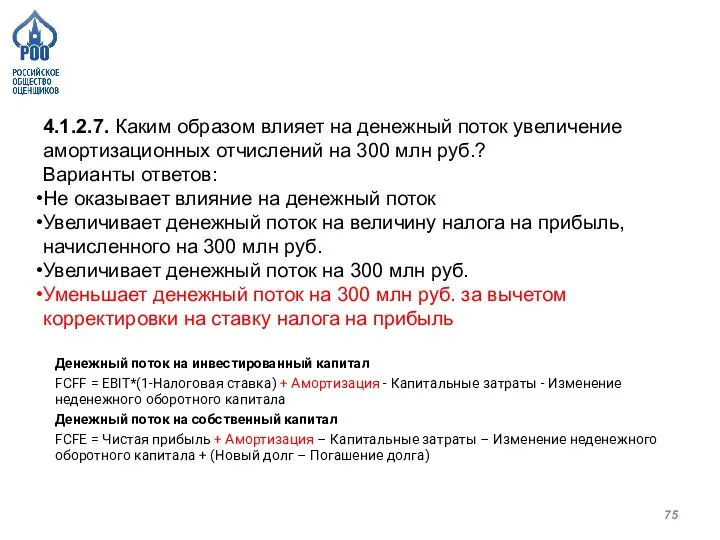

- 73. 4.1.2.7. Каким образом влияет на денежный поток увеличение амортизационных отчислений на 300 млн руб.? Варианты ответов:

- 75. 4.1.2.7. Каким образом влияет на денежный поток увеличение амортизационных отчислений на 300 млн руб.? Варианты ответов:

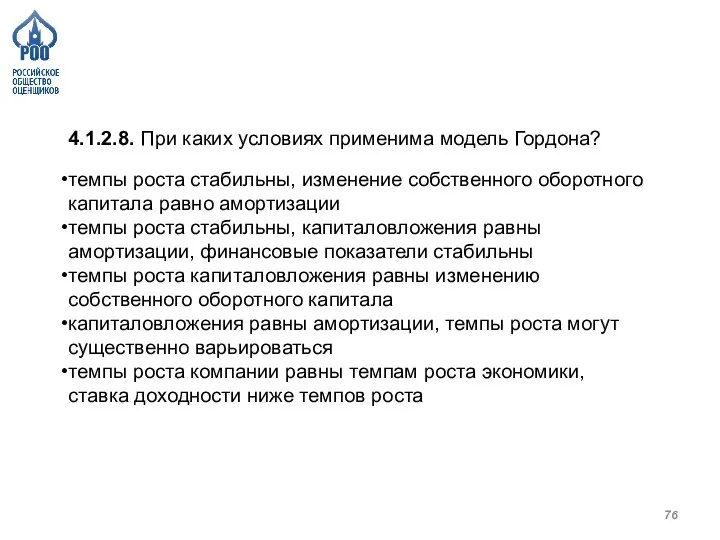

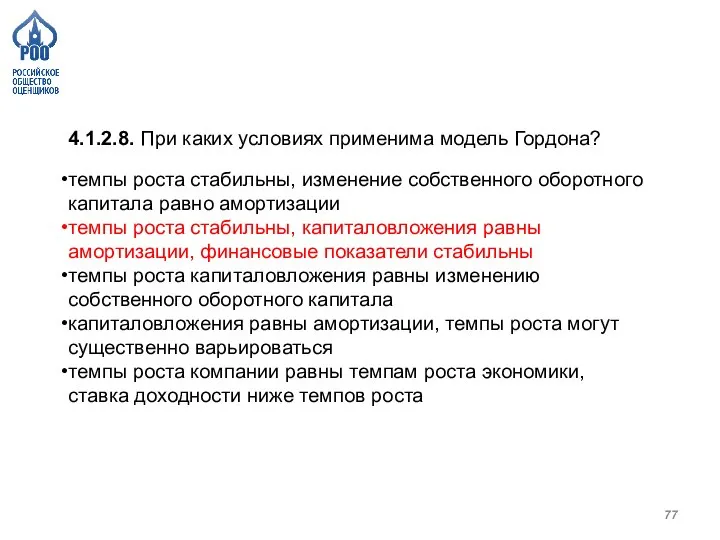

- 76. 4.1.2.8. При каких условиях применима модель Гордона? темпы роста стабильны, изменение собственного оборотного капитала равно амортизации

- 77. 4.1.2.8. При каких условиях применима модель Гордона? темпы роста стабильны, изменение собственного оборотного капитала равно амортизации

- 78. 4.1.2.9 Каким образом выкуп компанией акций у акционеров влияет на денежный поток на инвестированный капитал (FCFF)?

- 79. 4.1.2.9 Каким образом выкуп компанией акций у акционеров влияет на денежный поток на инвестированный капитал (FCFF)?

- 80. 4.1.2.10. Какой мультипликатор при оценке сравнительным подходом используется для уменьшения погрешности по уровню задолженности оцениваемого предприятия

- 81. 4.1.2.10. Какой мультипликатор при оценке сравнительным подходом используется для уменьшения погрешности по уровню задолженности оцениваемого предприятия

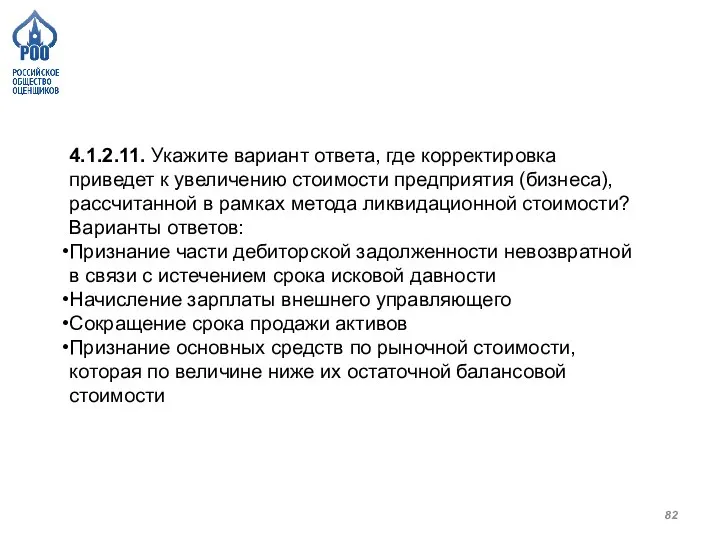

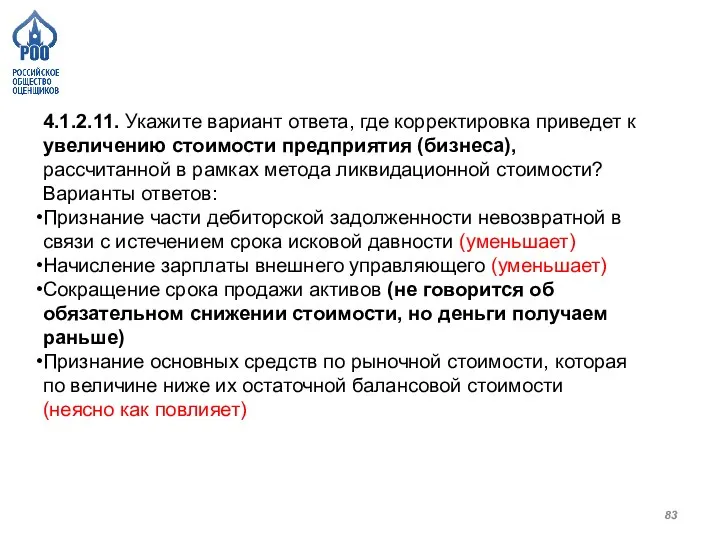

- 82. 4.1.2.11. Укажите вариант ответа, где корректировка приведет к увеличению стоимости предприятия (бизнеса), рассчитанной в рамках метода

- 83. 4.1.2.11. Укажите вариант ответа, где корректировка приведет к увеличению стоимости предприятия (бизнеса), рассчитанной в рамках метода

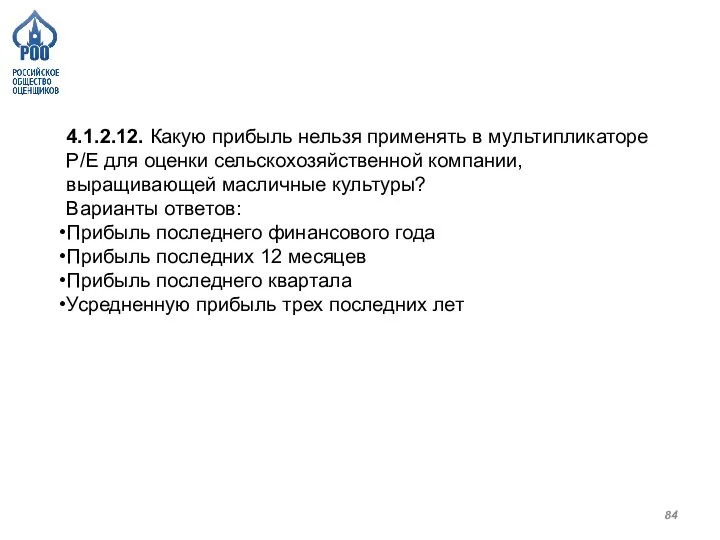

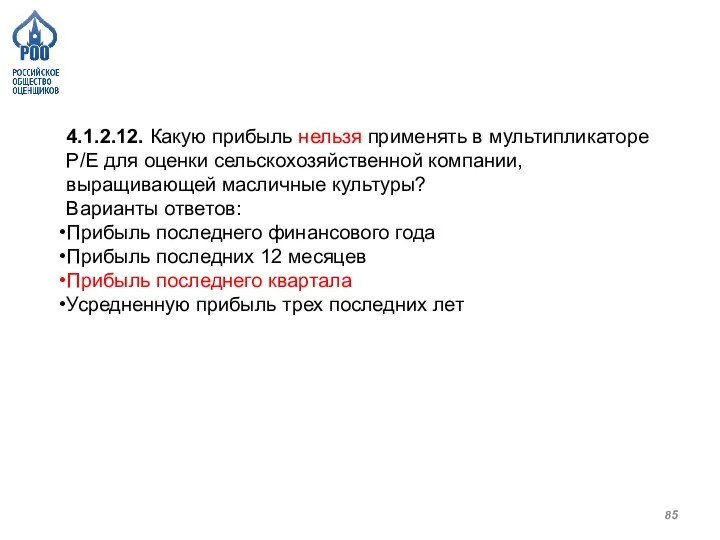

- 84. 4.1.2.12. Какую прибыль нельзя применять в мультипликаторе P/E для оценки сельскохозяйственной компании, выращивающей масличные культуры? Варианты

- 85. 4.1.2.12. Какую прибыль нельзя применять в мультипликаторе P/E для оценки сельскохозяйственной компании, выращивающей масличные культуры? Варианты

- 86. 4.1.2.13. Что из нижеперечисленного влияет на чистый денежный поток от операционной деятельности в сторону снижения? Варианты

- 87. 4.1.2.13. Что из нижеперечисленного влияет на чистый денежный поток от операционной деятельности в сторону снижения? Варианты

- 88. Практика Темы 1 - Ставки 2 - Финансовый анализ 3 - Затратный подход 4 - Сравнительный

- 89. ТЕМА 1 СТАВКИ

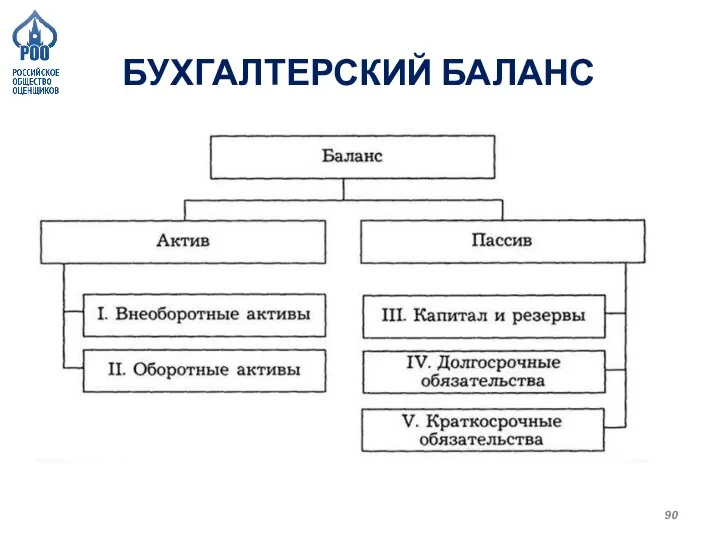

- 90. БУХГАЛТЕРСКИЙ БАЛАНС

- 91. АКТИВ БАЛАНСА

- 92. ПАССИВ БАЛАНСА

- 93. Структура бухгалтерского баланса предприятия Инвестированный капитал (D) Собственный капитал (E)

- 94. Бухгалтерский баланс (E) (инв капитал) (D)

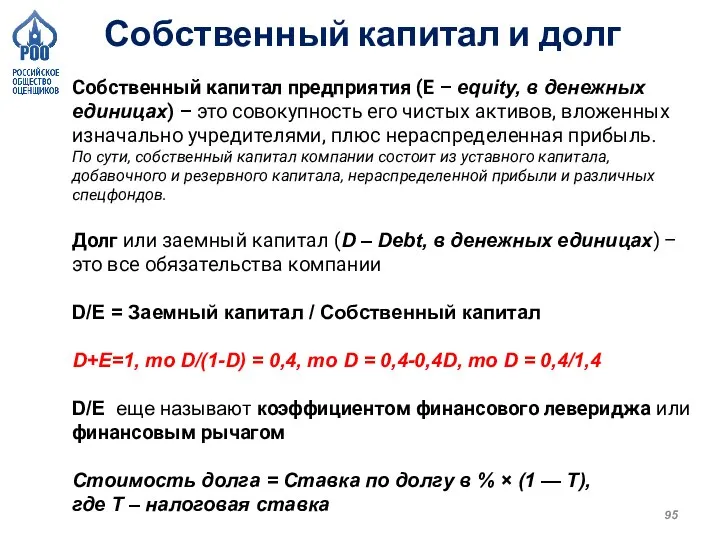

- 95. Собственный капитал предприятия (E – equity, в денежных единицах) – это совокупность его чистых активов, вложенных

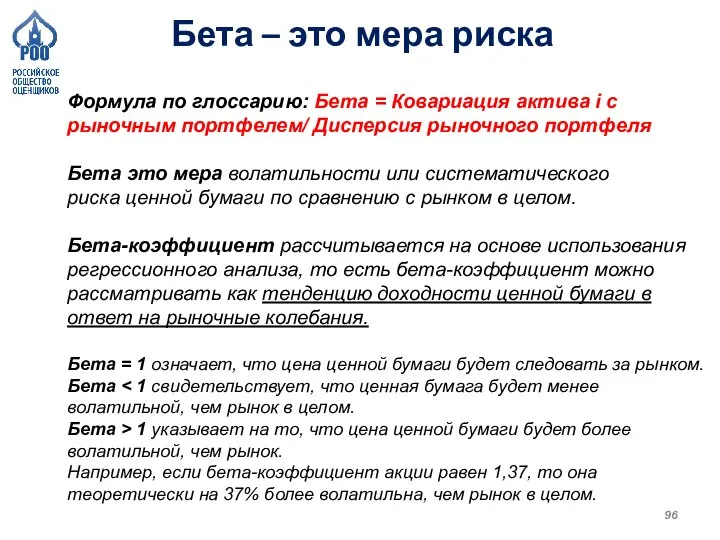

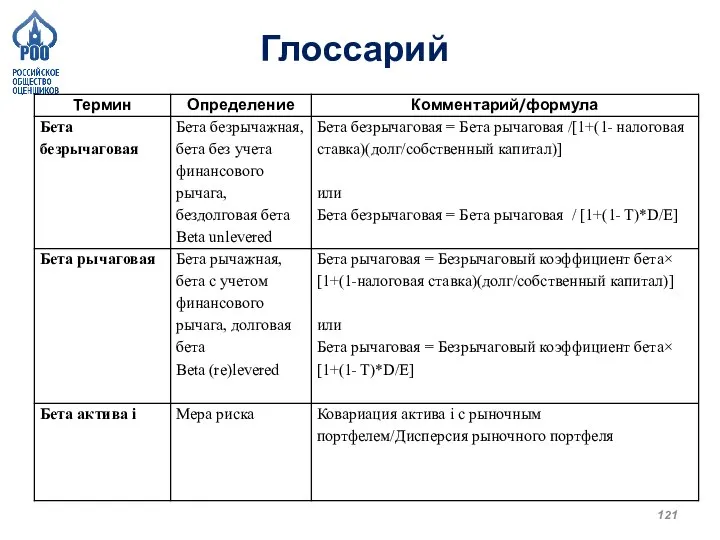

- 96. Бета – это мера риска Формула по глоссарию: Бета = Ковариация актива i с рыночным портфелем/

- 97. Бета и финансовый рычаг Бета безрычаговая = Бета рычаговая / [1+(1˗ T)*D/E] Бета рычаговая = Безрычаговая

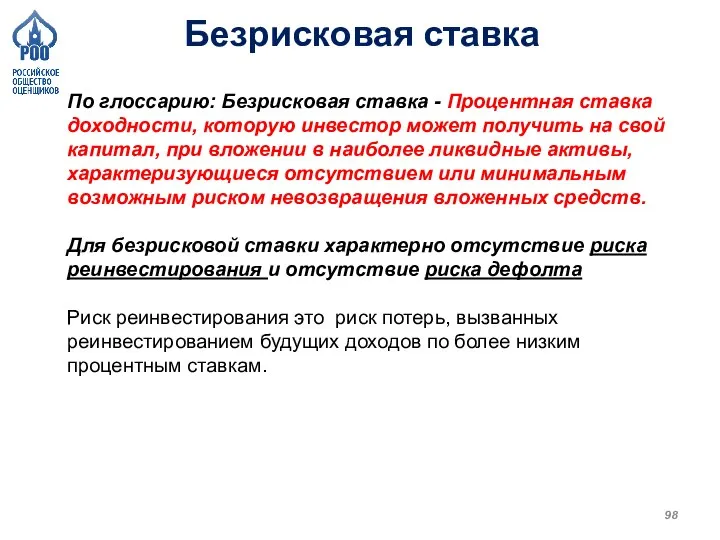

- 98. Безрисковая ставка По глоссарию: Безрисковая ставка - Процентная ставка доходности, которую инвестор может получить на свой

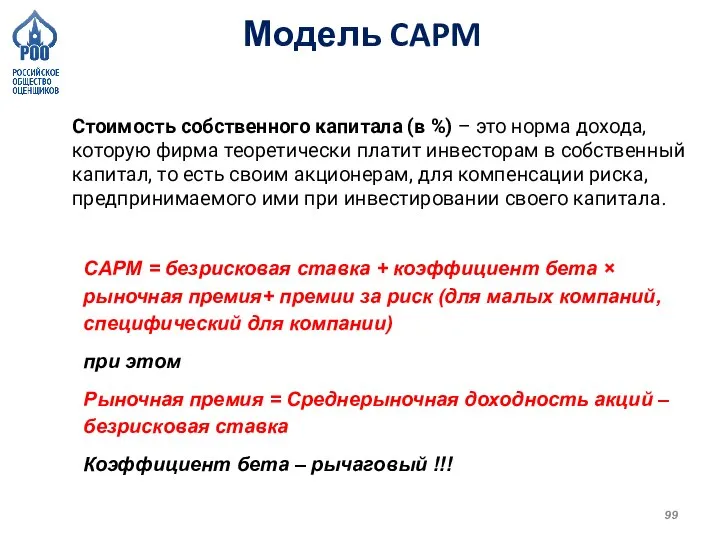

- 99. Модель CAPM Стоимость собственного капитала (в %) – это норма дохода, которую фирма теоретически платит инвесторам

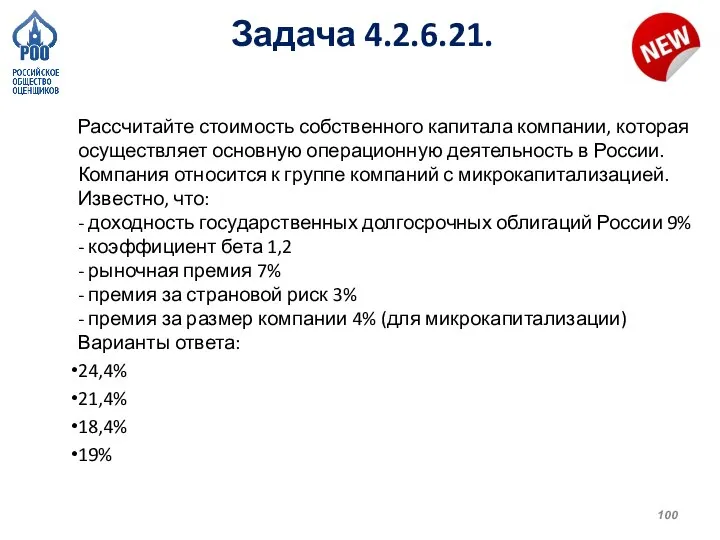

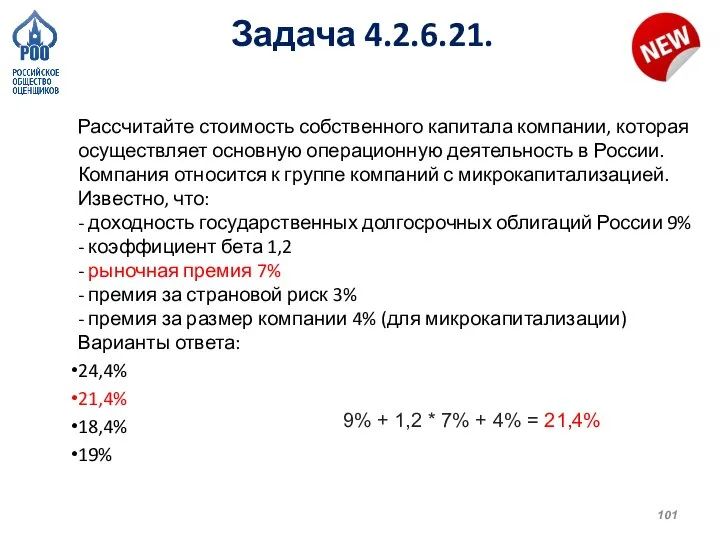

- 100. Задача 4.2.6.21. Рассчитайте стоимость собственного капитала компании, которая осуществляет основную операционную деятельность в России. Компания относится

- 101. Задача 4.2.6.21. Рассчитайте стоимость собственного капитала компании, которая осуществляет основную операционную деятельность в России. Компания относится

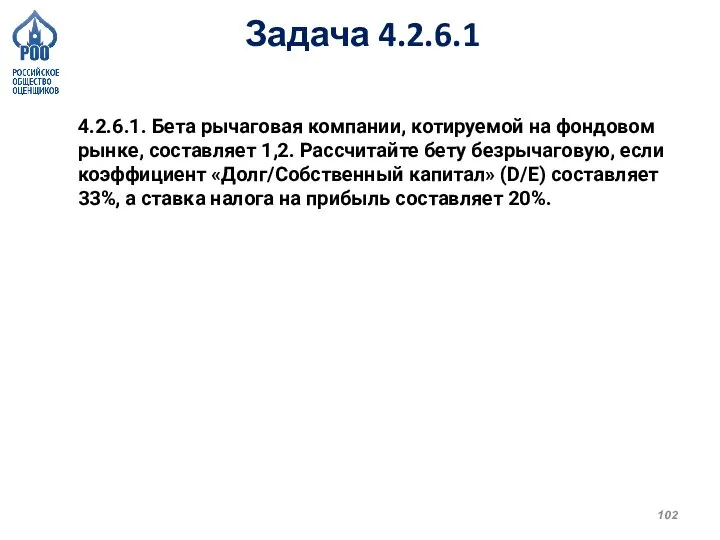

- 102. Задача 4.2.6.1 4.2.6.1. Бета рычаговая компании, котируемой на фондовом рынке, составляет 1,2. Рассчитайте бету безрычаговую, если

- 103. Задача 4.2.6.1 4.2.6.1. Бета рычаговая компании, котируемой на фондовом рынке, составляет 1,2. Рассчитайте бету безрычаговую, если

- 104. Задача 4.2.6.5 4.2.6.5. Как изменится доходность ценной бумаги, если бета 0,7, а изменение рыночной премии 10%?

- 105. Задача 4.2.6.5 4.2.6.5. Как изменится доходность ценной бумаги, если бета 0,7, а изменение рыночной премии 10%?

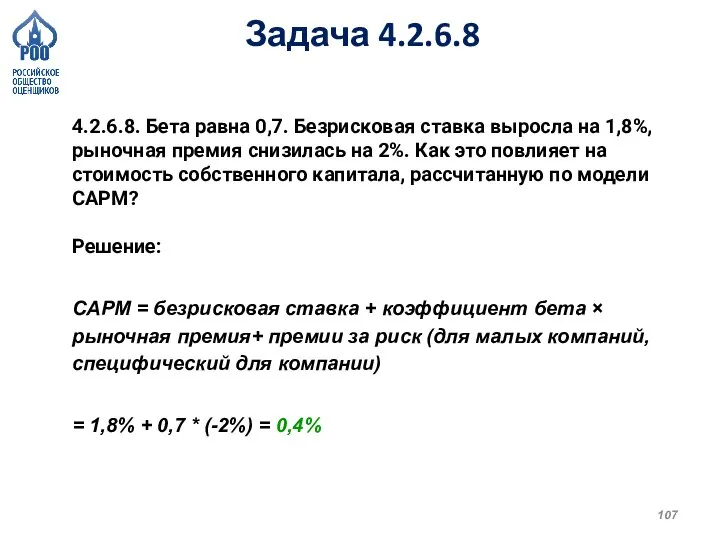

- 106. Задача 4.2.6.8 4.2.6.8. Бета равна 0,7. Безрисковая ставка выросла на 1,8%, рыночная премия снизилась на 2%.

- 107. Задача 4.2.6.8 4.2.6.8. Бета равна 0,7. Безрисковая ставка выросла на 1,8%, рыночная премия снизилась на 2%.

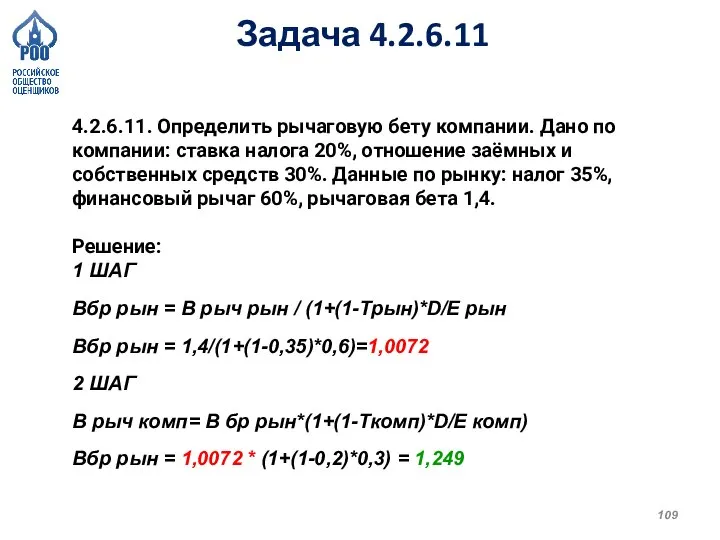

- 108. Задача 4.2.6.11 4.2.6.11. Определить рычаговую бету компании. Дано по компании: ставка налога 20%, отношение заёмных и

- 109. Задача 4.2.6.11 4.2.6.11. Определить рычаговую бету компании. Дано по компании: ставка налога 20%, отношение заёмных и

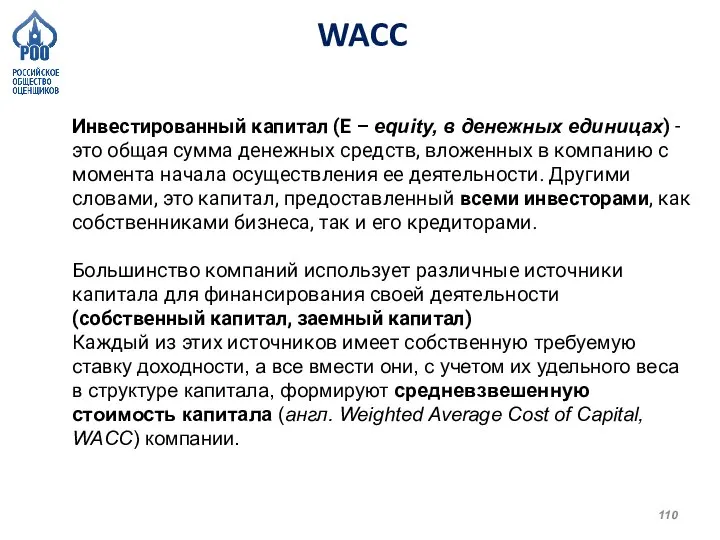

- 110. WACC Инвестированный капитал (E – equity, в денежных единицах) - это общая сумма денежных средств, вложенных

- 111. WACC WACC= Стоимость собственного капитала × [собственный капитал/(долг + собственный капитал)] + стоимость долга × [долг/(долг

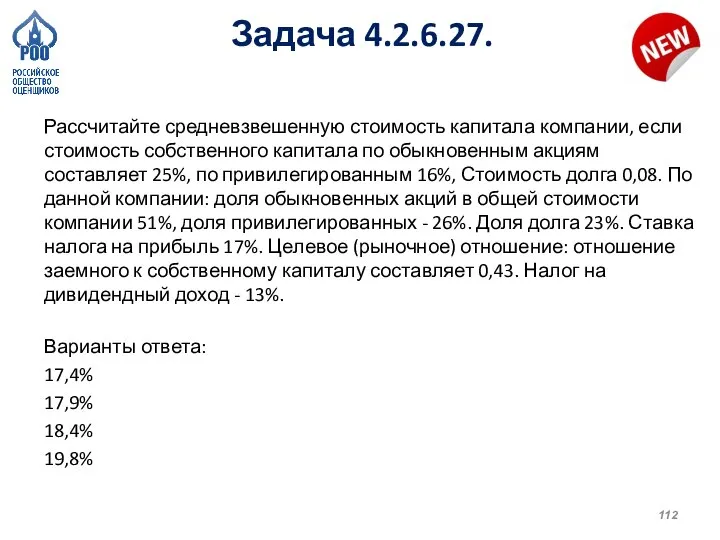

- 112. Задача 4.2.6.27. Рассчитайте средневзвешенную стоимость капитала компании, если стоимость собственного капитала по обыкновенным акциям составляет 25%,

- 113. Задача 4.2.6.27. Рассчитайте средневзвешенную стоимость капитала компании, если стоимость собственного капитала по обыкновенным акциям составляет 25%,

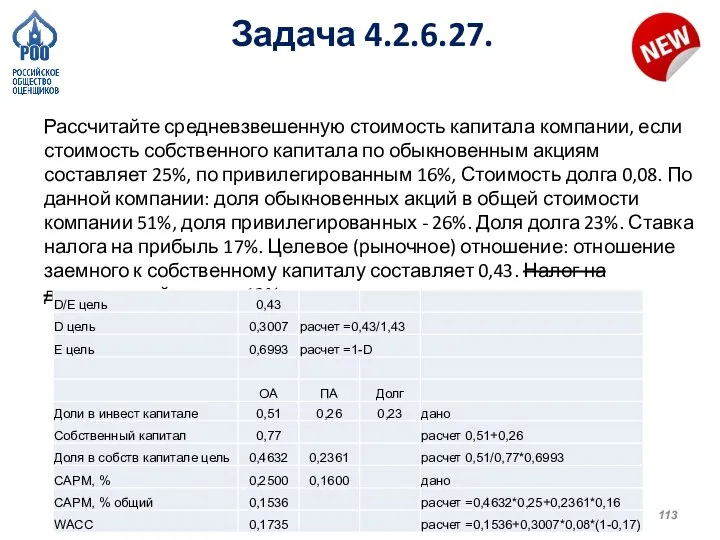

- 114. Задача 4.2.6.2 4.2.6.2.Рассчитайте средневзвешенную стоимость капитала, если стоимость собственного капитала составляет 12%, безрисковая ставка составляет 3%,

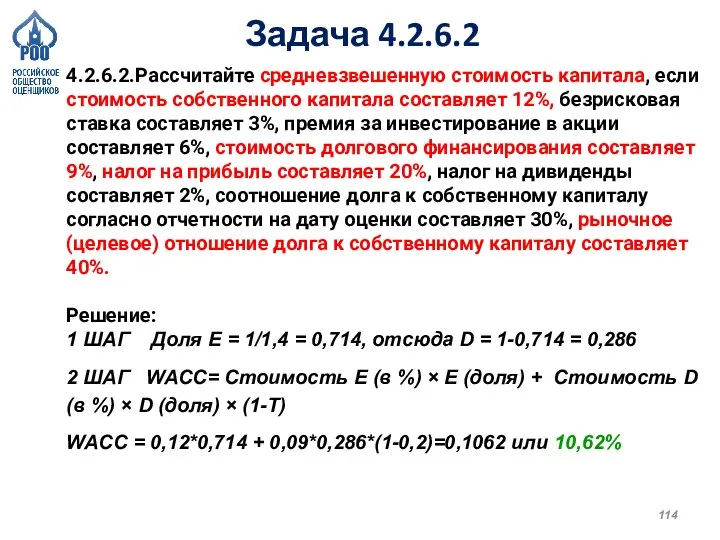

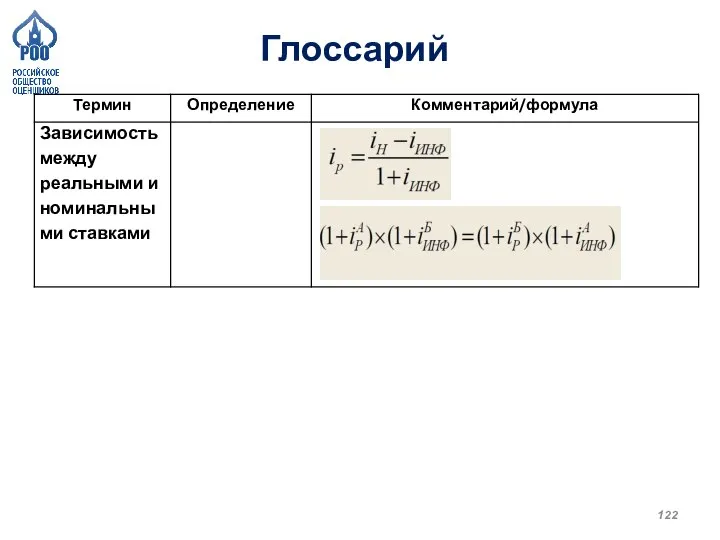

- 115. Номинальные и реальные ставки Номинальная ставка процента (Nominal interest rate) — это рыночная процентная ставка. Реальная

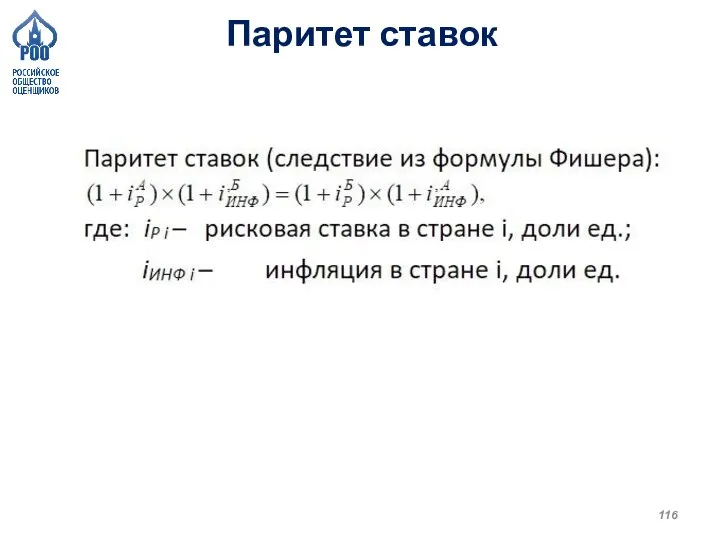

- 116. Паритет ставок

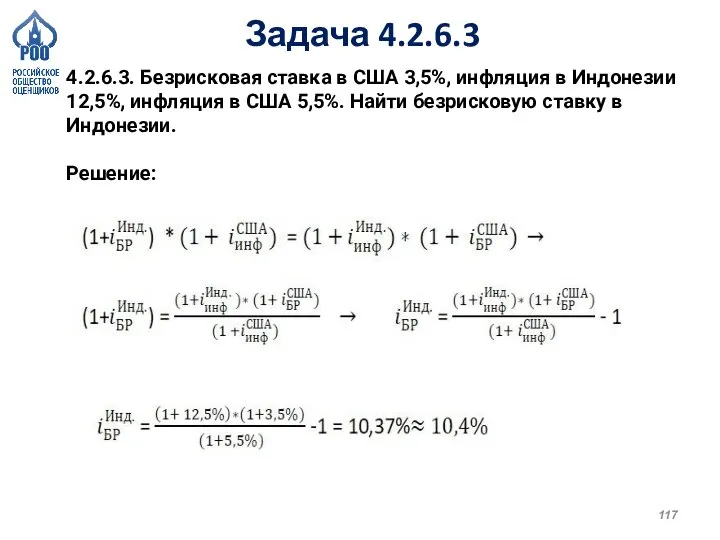

- 117. Задача 4.2.6.3 4.2.6.3. Безрисковая ставка в США 3,5%, инфляция в Индонезии 12,5%, инфляция в США 5,5%.

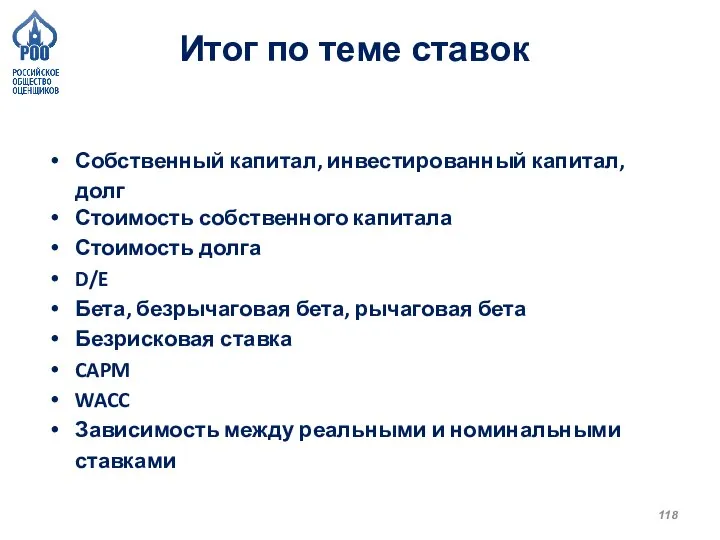

- 118. Итог по теме ставок

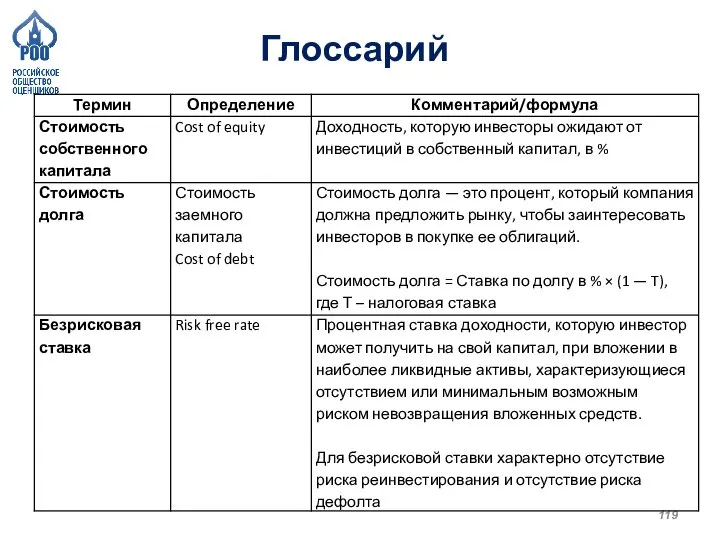

- 119. Глоссарий

- 120. Глоссарий

- 121. Глоссарий

- 122. Глоссарий

- 123. ТЕМА 2 ФИНАНСОВЫЙ АНАЛИЗ

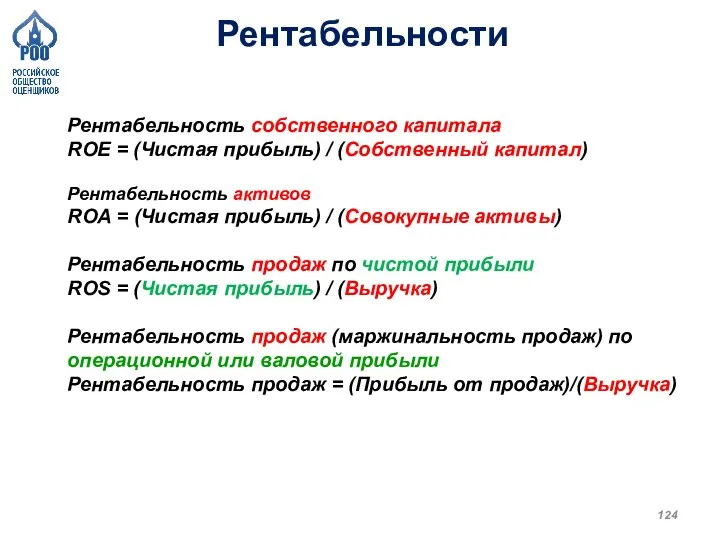

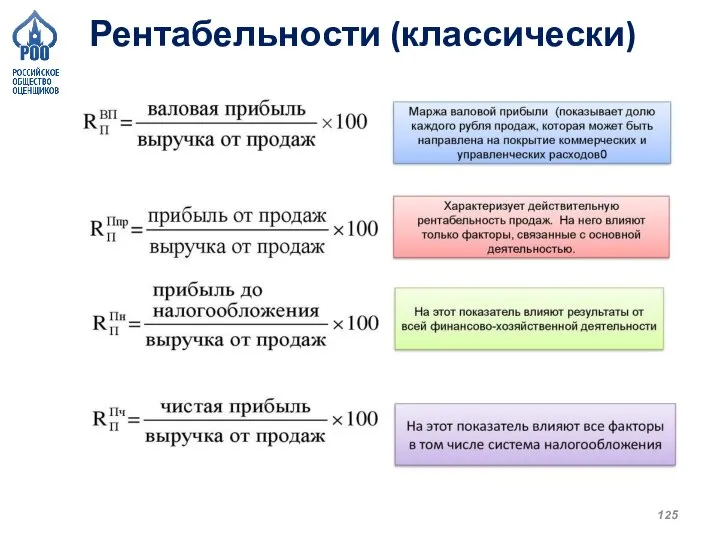

- 124. Рентабельности Рентабельность собственного капитала ROE = (Чистая прибыль) / (Собственный капитал) Рентабельность активов ROA = (Чистая

- 125. Рентабельности (классически)

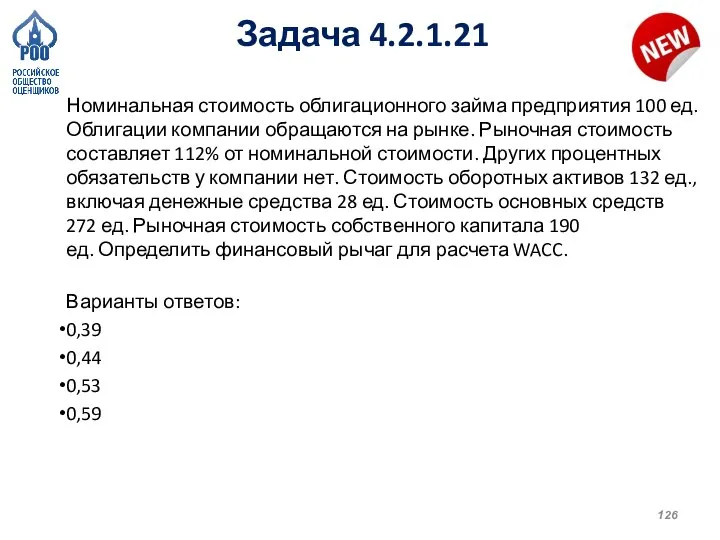

- 126. Задача 4.2.1.21 Номинальная стоимость облигационного займа предприятия 100 ед. Облигации компании обращаются на рынке. Рыночная стоимость

- 127. Задача 4.2.1.21 Номинальная стоимость облигационного займа предприятия 100 ед. Облигации компании обращаются на рынке. Рыночная стоимость

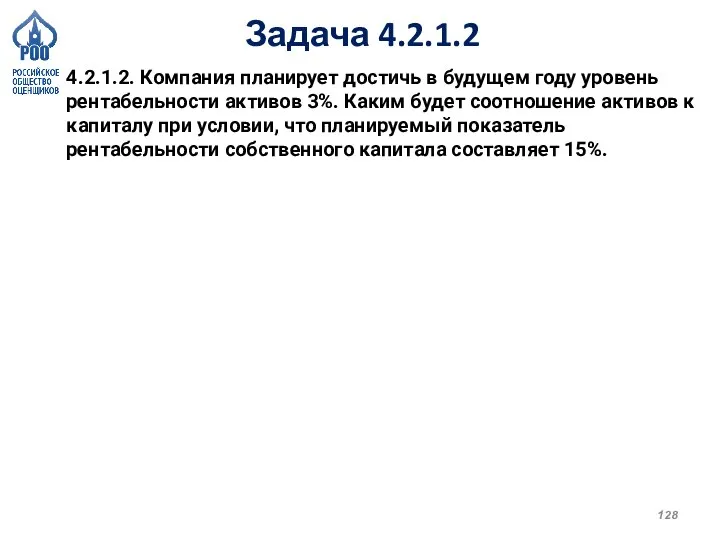

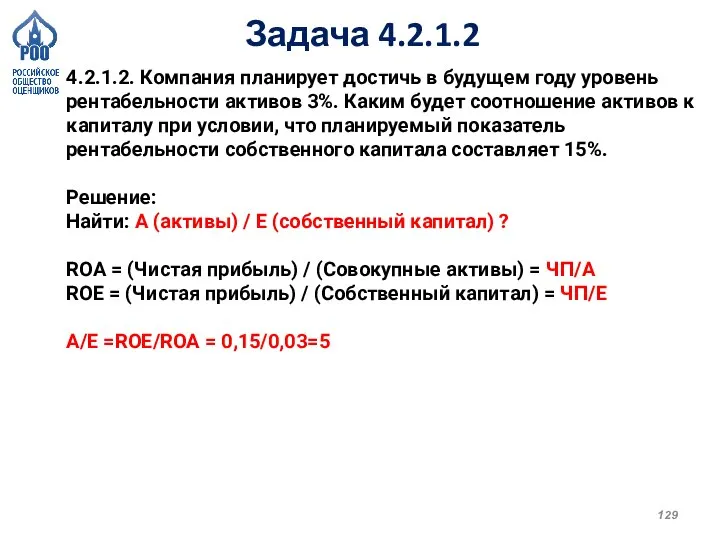

- 128. Задача 4.2.1.2 4.2.1.2. Компания планирует достичь в будущем году уровень рентабельности активов 3%. Каким будет соотношение

- 129. Задача 4.2.1.2 4.2.1.2. Компания планирует достичь в будущем году уровень рентабельности активов 3%. Каким будет соотношение

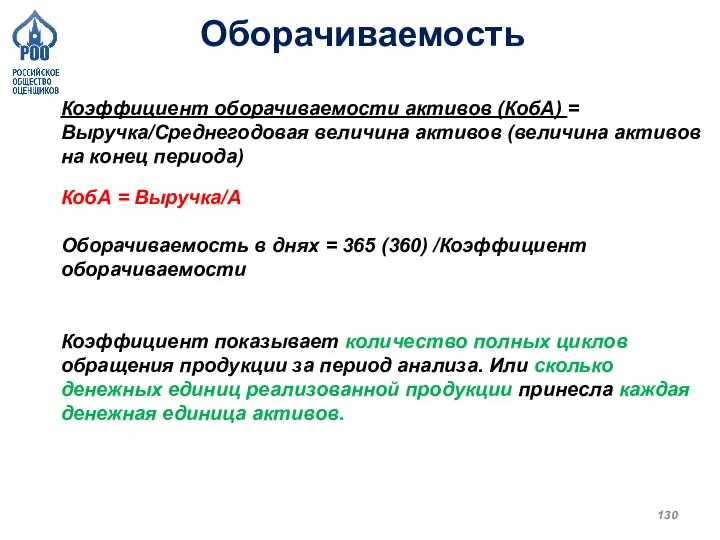

- 130. Оборачиваемость Коэффициент оборачиваемости активов (КобА) = Выручка/Среднегодовая величина активов (величина активов на конец периода) КобА =

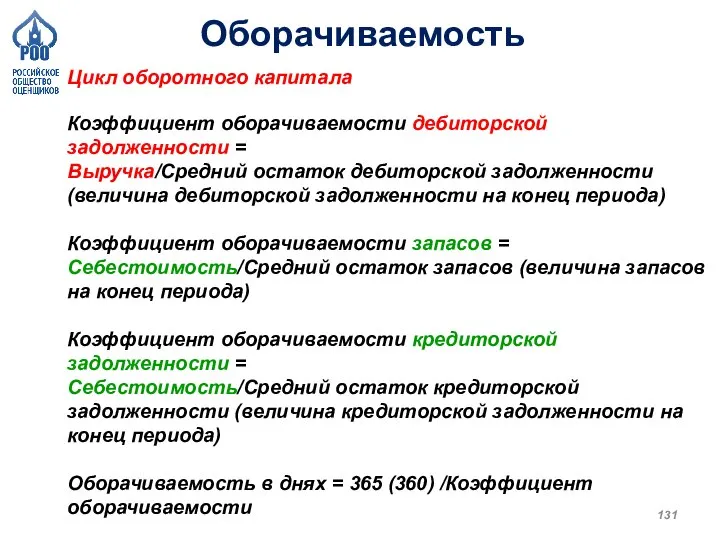

- 131. Оборачиваемость Цикл оборотного капитала Коэффициент оборачиваемости дебиторской задолженности = Выручка/Средний остаток дебиторской задолженности (величина дебиторской задолженности

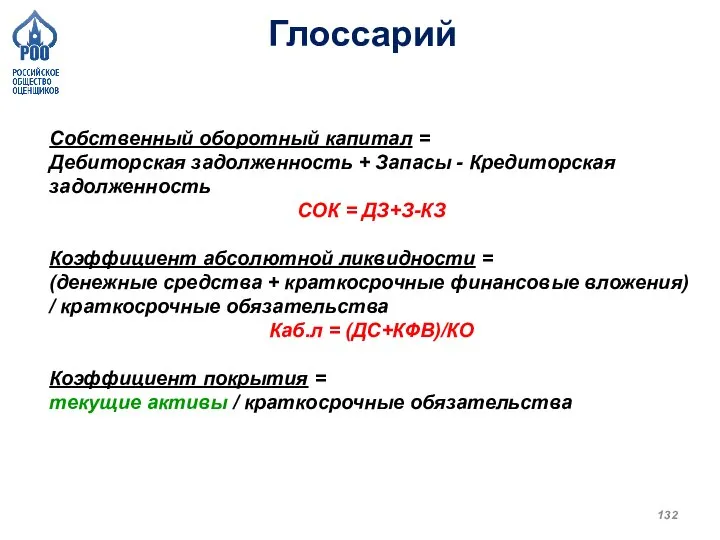

- 132. Глоссарий Собственный оборотный капитал = Дебиторская задолженность + Запасы - Кредиторская задолженность СОК = ДЗ+З-КЗ Коэффициент

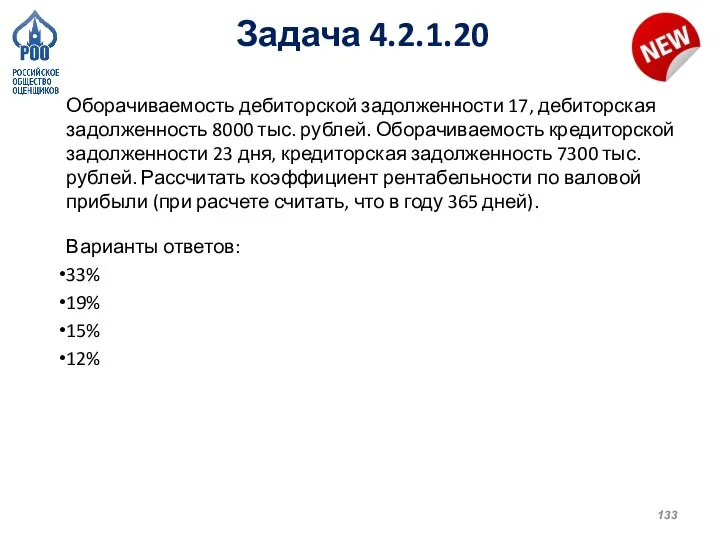

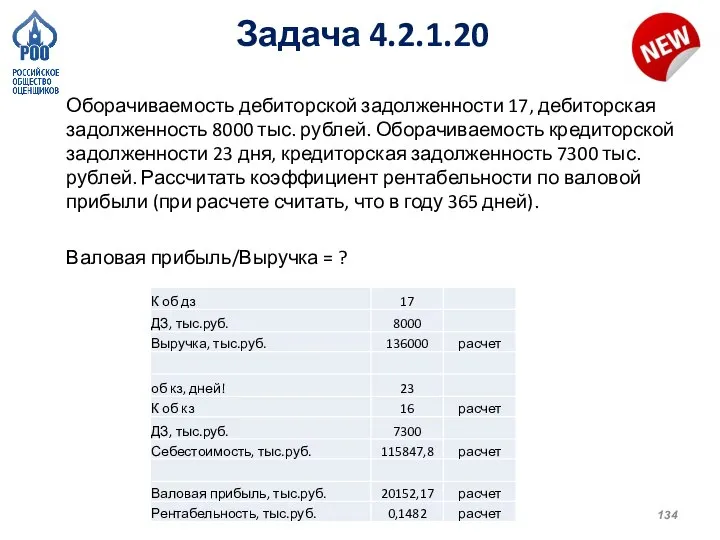

- 133. Задача 4.2.1.20 Оборачиваемость дебиторской задолженности 17, дебиторская задолженность 8000 тыс. рублей. Оборачиваемость кредиторской задолженности 23 дня,

- 134. Задача 4.2.1.20 Оборачиваемость дебиторской задолженности 17, дебиторская задолженность 8000 тыс. рублей. Оборачиваемость кредиторской задолженности 23 дня,

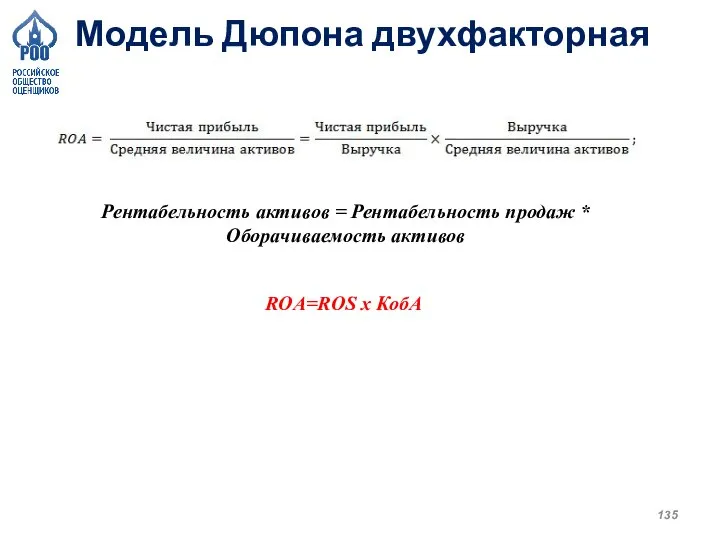

- 135. Модель Дюпона двухфакторная Рентабельность активов = Рентабельность продаж * Оборачиваемость активов ROА=ROS х КобА

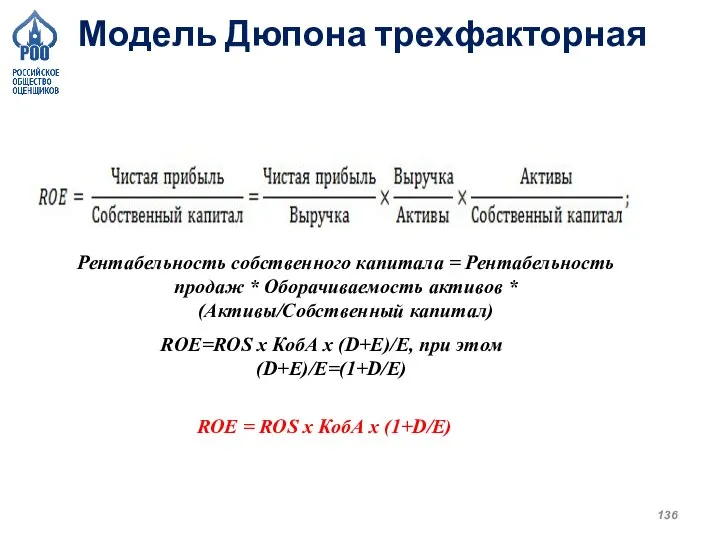

- 136. Модель Дюпона трехфакторная ROE = ROS х КобА х (1+D/E) Рентабельность собственного капитала = Рентабельность продаж

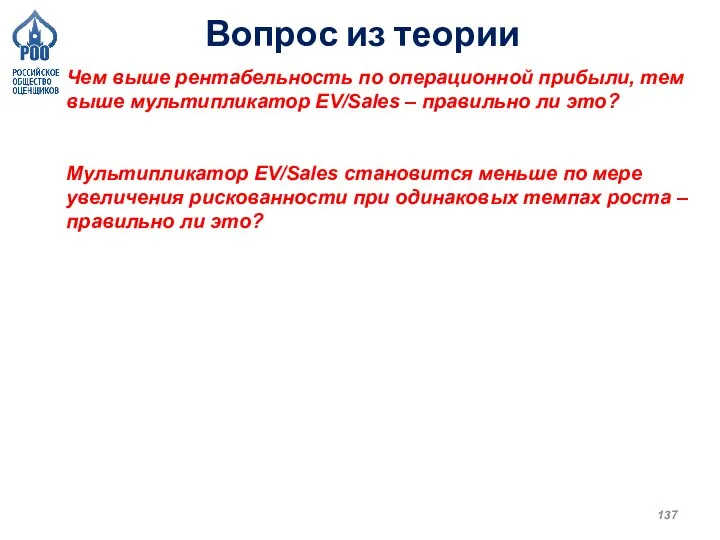

- 137. Вопрос из теории Чем выше рентабельность по операционной прибыли, тем выше мультипликатор EV/Sales – правильно ли

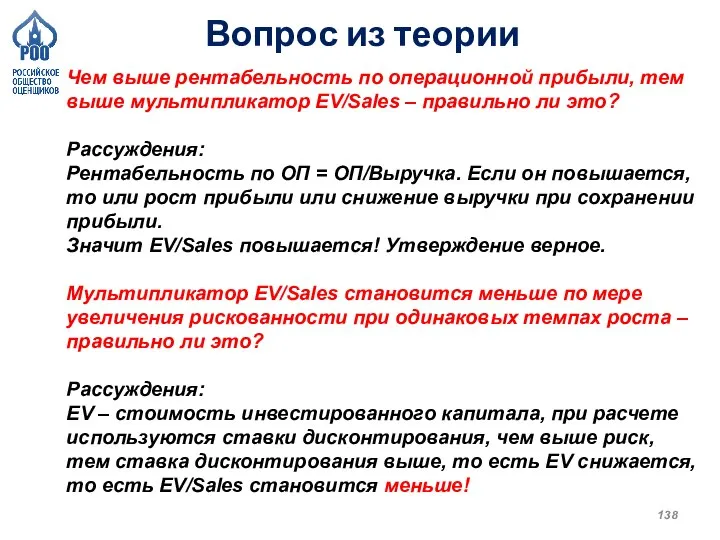

- 138. Вопрос из теории Чем выше рентабельность по операционной прибыли, тем выше мультипликатор EV/Sales – правильно ли

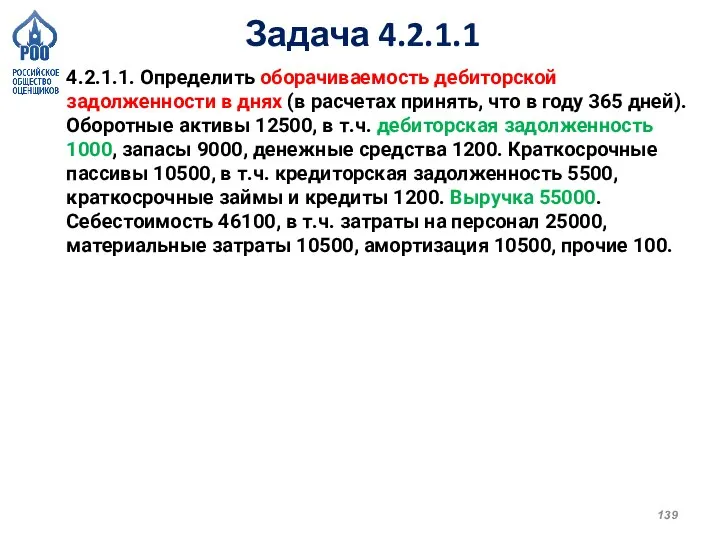

- 139. Задача 4.2.1.1 4.2.1.1. Определить оборачиваемость дебиторской задолженности в днях (в расчетах принять, что в году 365

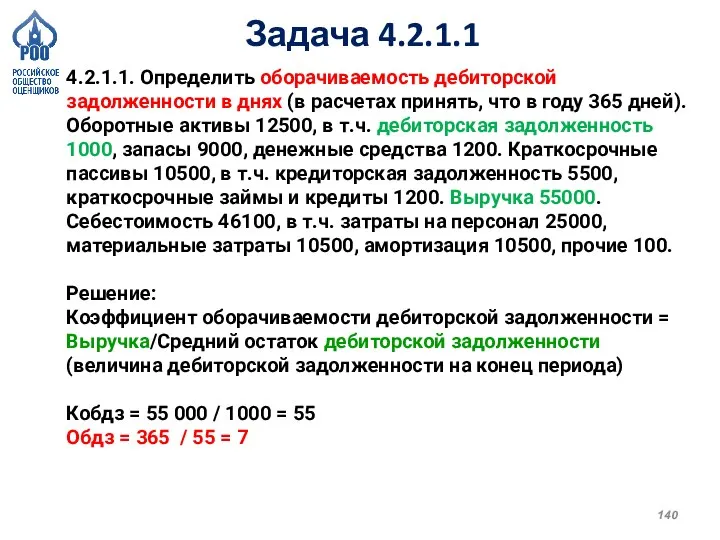

- 140. Задача 4.2.1.1 4.2.1.1. Определить оборачиваемость дебиторской задолженности в днях (в расчетах принять, что в году 365

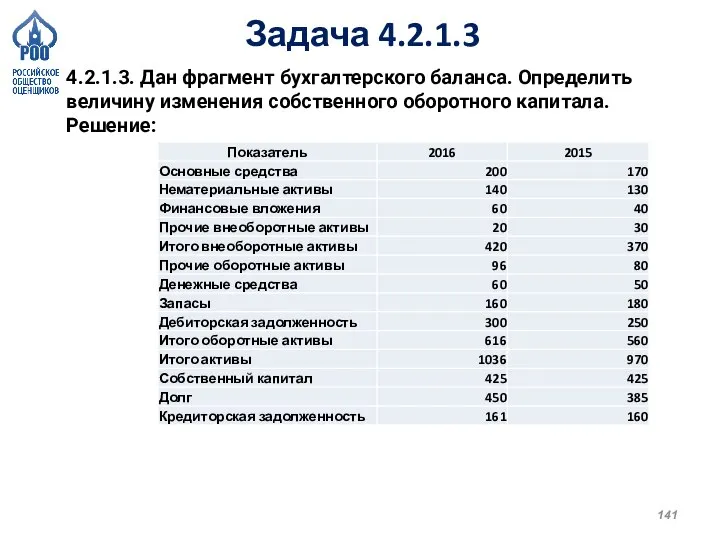

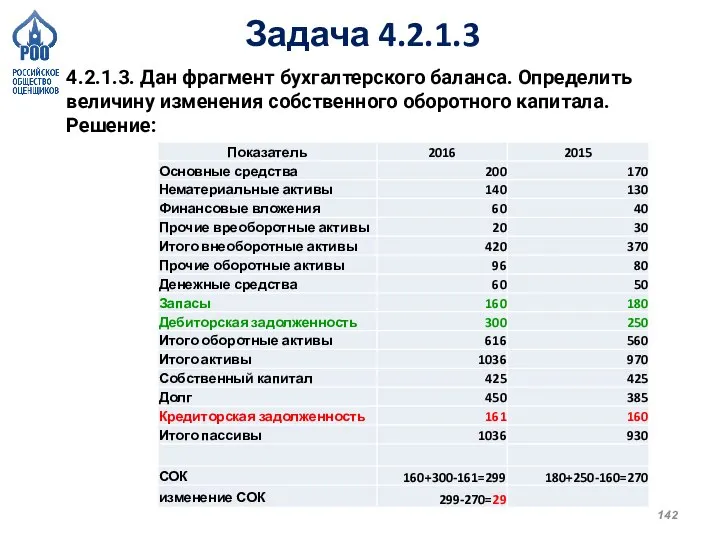

- 141. Задача 4.2.1.3 4.2.1.3. Дан фрагмент бухгалтерского баланса. Определить величину изменения собственного оборотного капитала. Решение:

- 142. Задача 4.2.1.3 4.2.1.3. Дан фрагмент бухгалтерского баланса. Определить величину изменения собственного оборотного капитала. Решение:

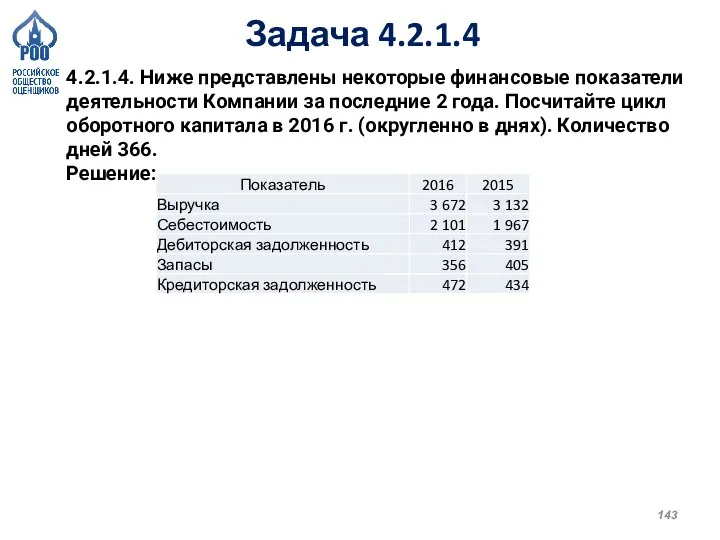

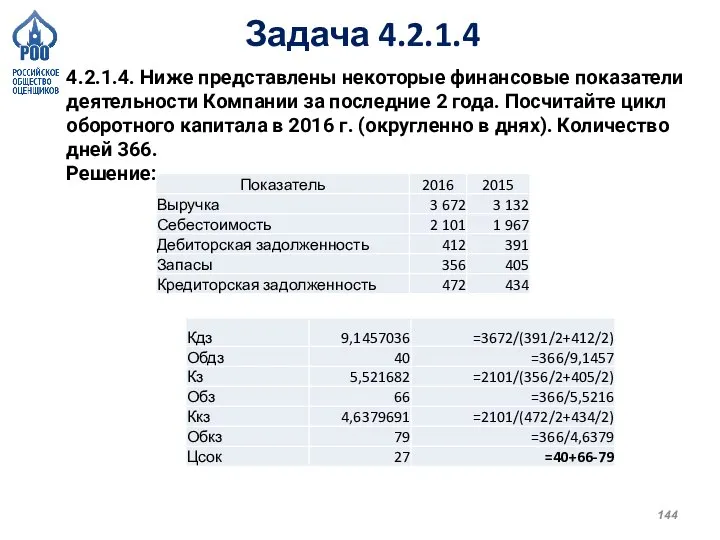

- 143. Задача 4.2.1.4 4.2.1.4. Ниже представлены некоторые финансовые показатели деятельности Компании за последние 2 года. Посчитайте цикл

- 144. Задача 4.2.1.4 4.2.1.4. Ниже представлены некоторые финансовые показатели деятельности Компании за последние 2 года. Посчитайте цикл

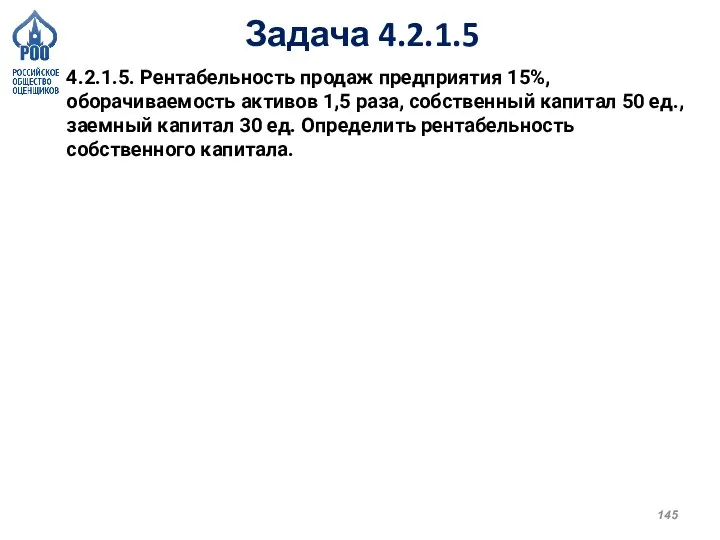

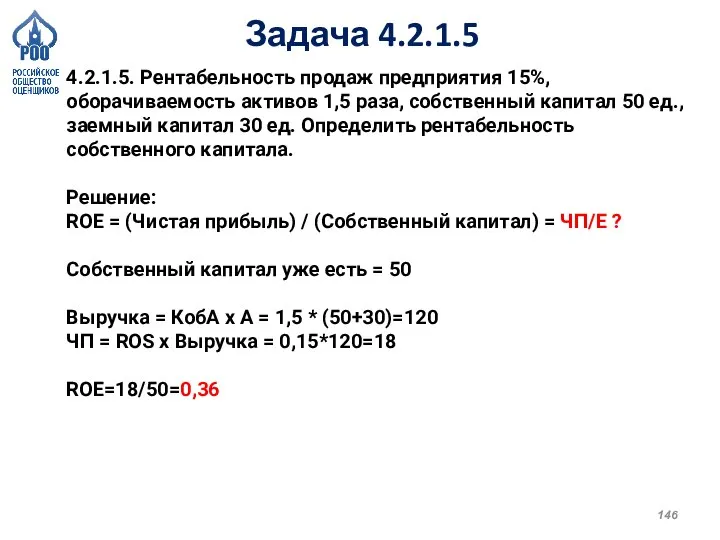

- 145. Задача 4.2.1.5 4.2.1.5. Рентабельность продаж предприятия 15%, оборачиваемость активов 1,5 раза, собственный капитал 50 ед., заемный

- 146. Задача 4.2.1.5 4.2.1.5. Рентабельность продаж предприятия 15%, оборачиваемость активов 1,5 раза, собственный капитал 50 ед., заемный

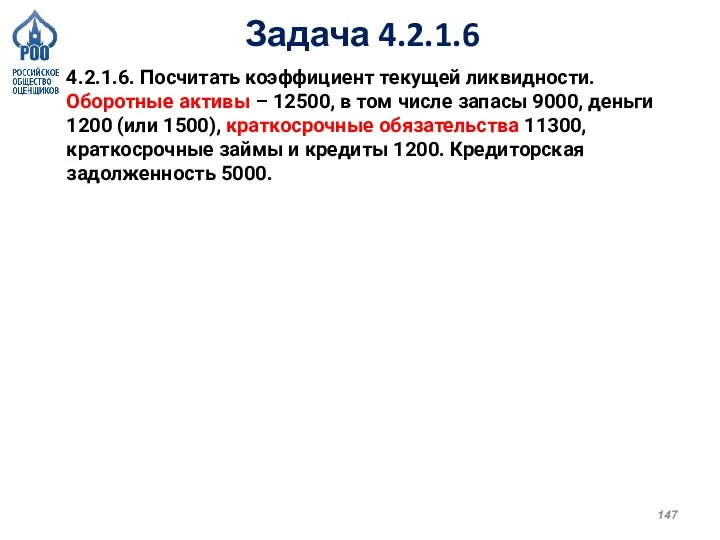

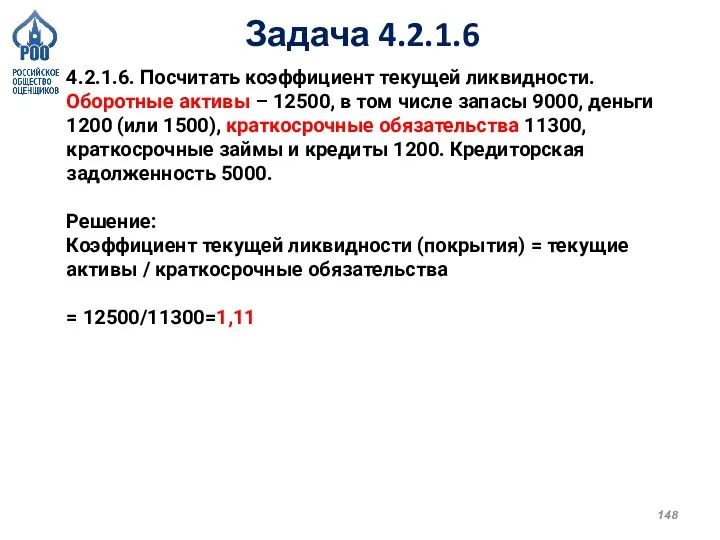

- 147. Задача 4.2.1.6 4.2.1.6. Посчитать коэффициент текущей ликвидности. Оборотные активы – 12500, в том числе запасы 9000,

- 148. Задача 4.2.1.6 4.2.1.6. Посчитать коэффициент текущей ликвидности. Оборотные активы – 12500, в том числе запасы 9000,

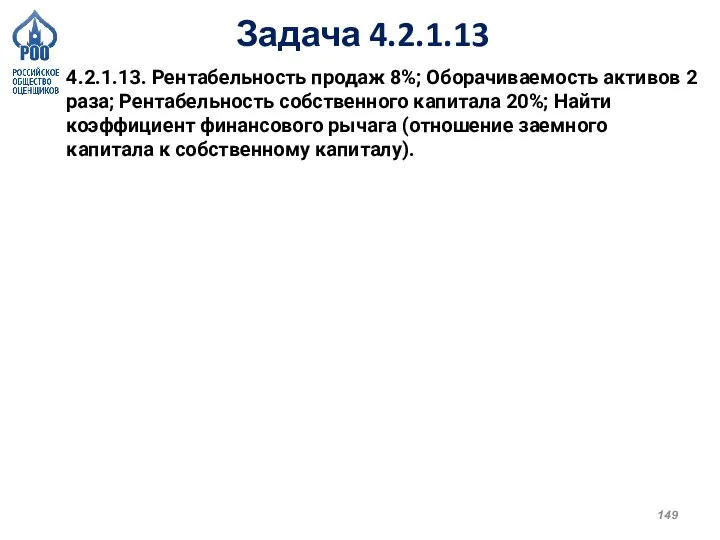

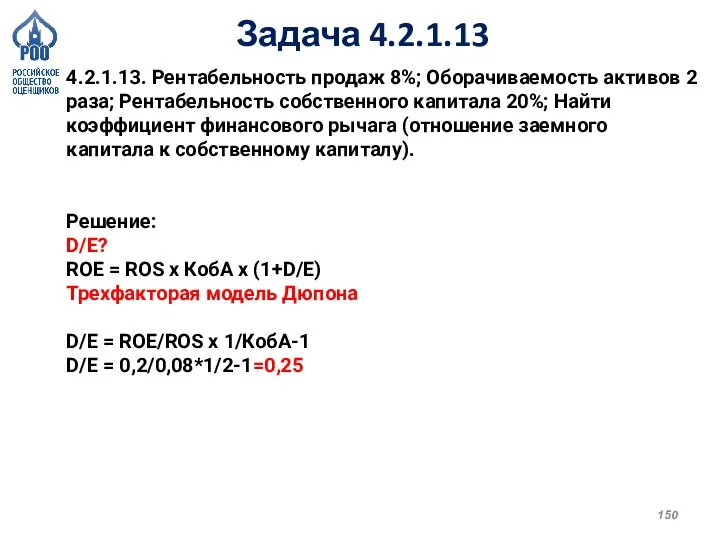

- 149. Задача 4.2.1.13 4.2.1.13. Рентабельность продаж 8%; Оборачиваемость активов 2 раза; Рентабельность собственного капитала 20%; Найти коэффициент

- 150. Задача 4.2.1.13 4.2.1.13. Рентабельность продаж 8%; Оборачиваемость активов 2 раза; Рентабельность собственного капитала 20%; Найти коэффициент

- 151. ТЕМА 3 ЗАТРАТНЫЙ ПОДХОД

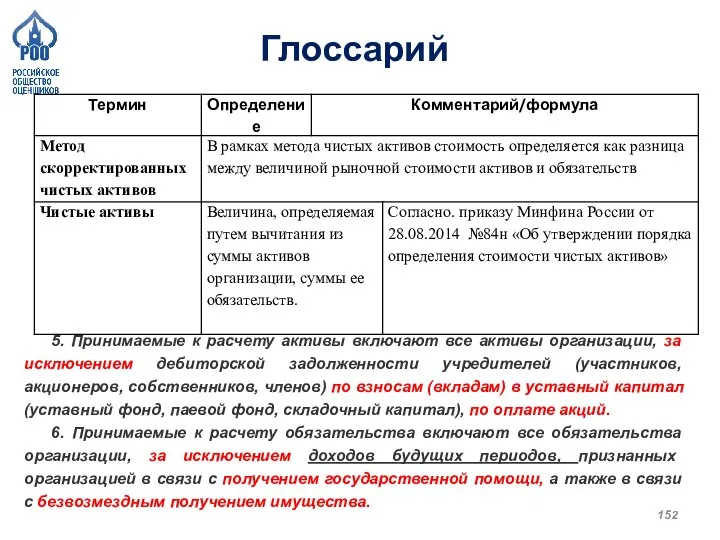

- 152. Глоссарий 5. Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей (участников,

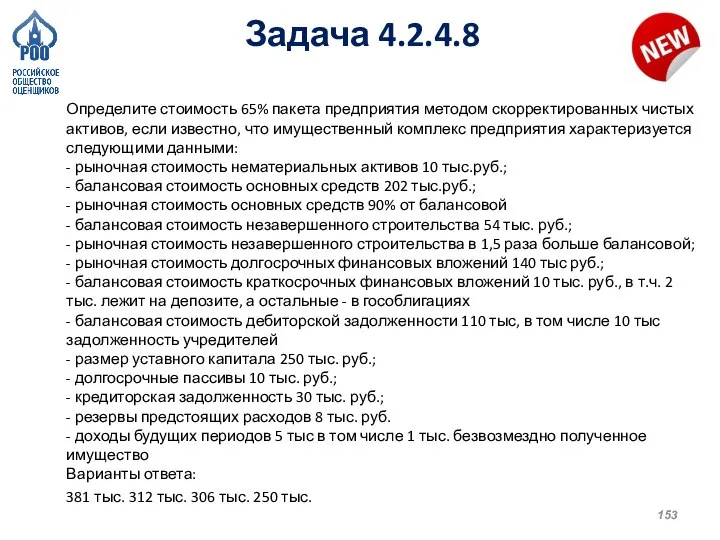

- 153. Задача 4.2.4.8 Определите стоимость 65% пакета предприятия методом скорректированных чистых активов, если известно, что имущественный комплекс

- 154. Задача 4.2.4.8 Определите стоимость 65% пакета предприятия методом скорректированных чистых активов, если известно, что имущественный комплекс

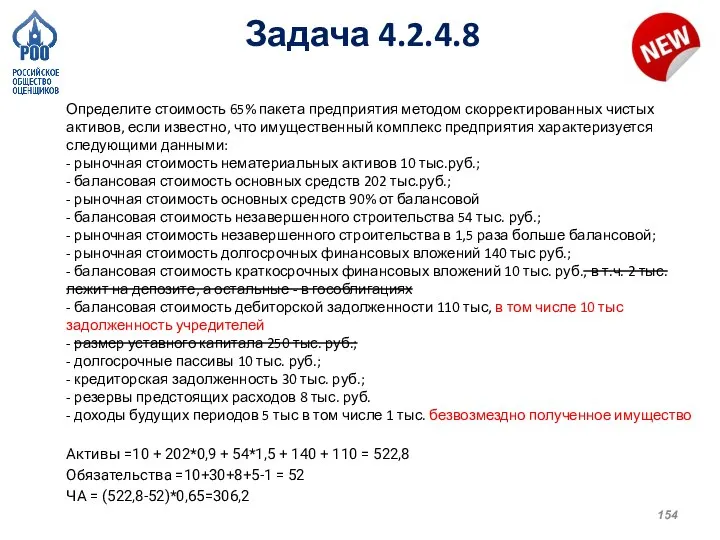

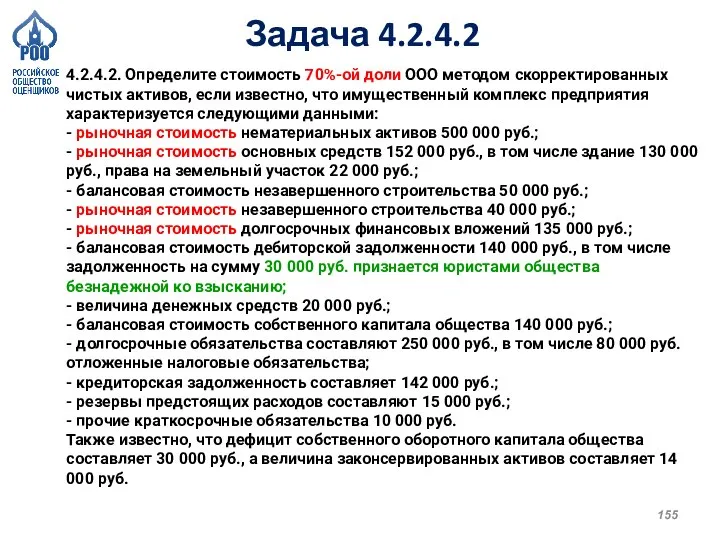

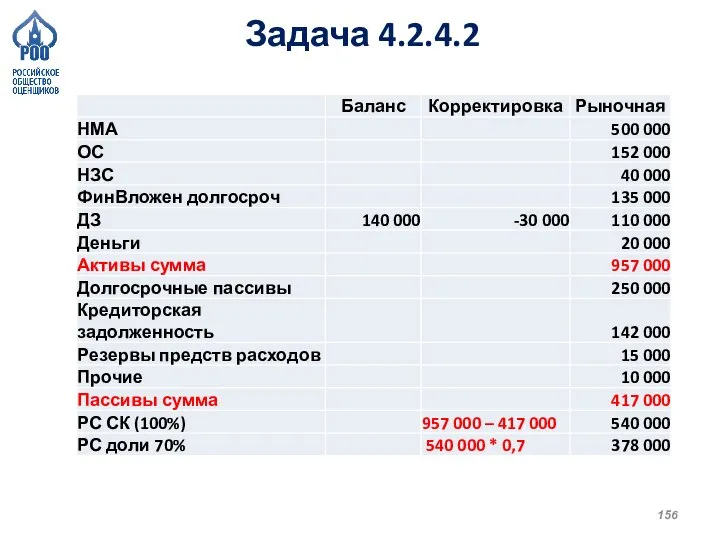

- 155. Задача 4.2.4.2 4.2.4.2. Определите стоимость 70%-ой доли ООО методом скорректированных чистых активов, если известно, что имущественный

- 156. Задача 4.2.4.2

- 157. ТЕМА 4 Сравнительный подход

- 158. Структура бухгалтерского баланса предприятия Инвестированный капитал (EV) Собственный капитал (E)

- 159. Бухгалтерский баланс (E) (инвестированный капитал) (D)

- 160. Рыночная капитализация Market capitalisation (MCap) - рыночная стоимость всех выпущенных в обращение акций компании, рассчитанная на

- 161. Скидка за неконтрольный характер пакета DLOC = 1 - (1 / (1+Премия за контроль)) Скидка за

- 162. Методы сравнительного подхода Метод сравнимых сделок (метод сделок) Основан на информации о продажах пакетов акций или

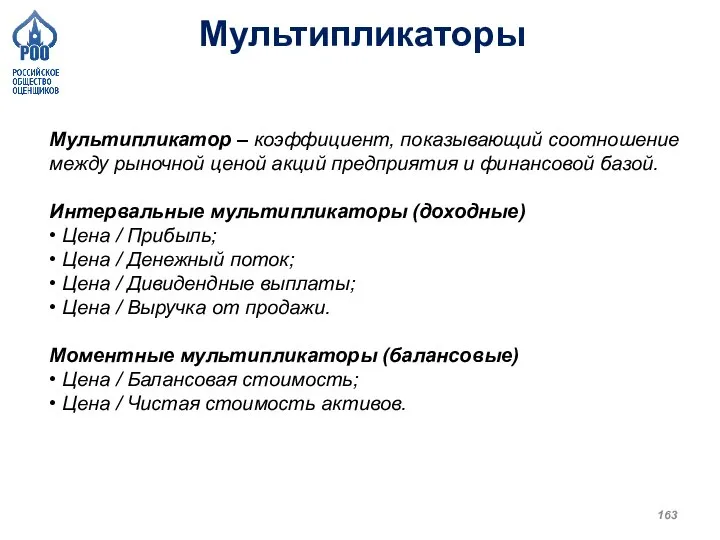

- 163. Мультипликаторы Мультипликатор – коэффициент, показывающий соотношение между рыночной ценой акций предприятия и финансовой базой. Интервальные мультипликаторы

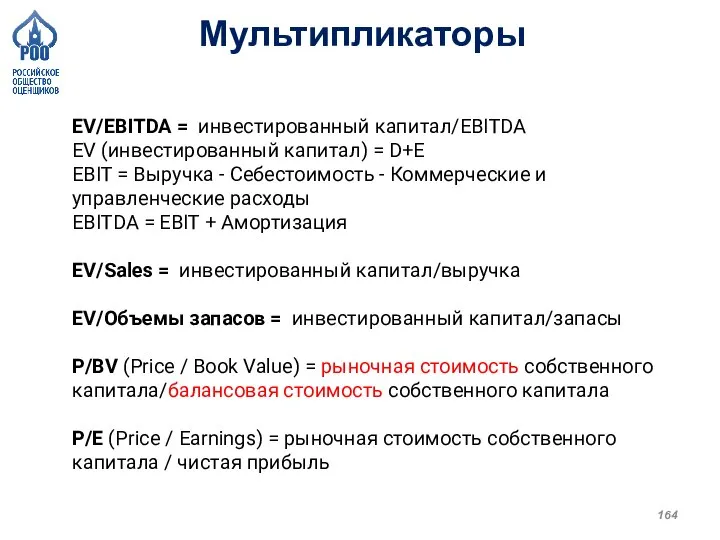

- 164. EV/EBITDA = инвестированный капитал/EBITDA EV (инвестированный капитал) = D+E EBIT = Выручка - Себестоимость - Коммерческие

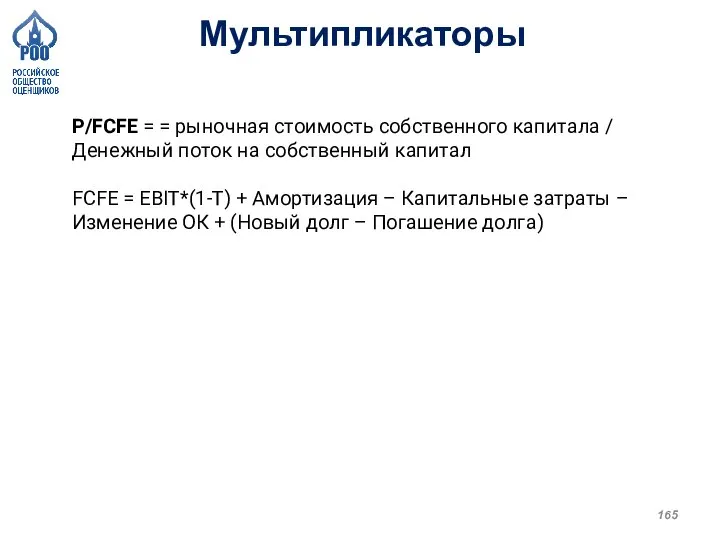

- 165. P/FCFE = = рыночная стоимость собственного капитала / Денежный поток на собственный капитал FCFE = EBIT*(1-Т)

- 166. ТЕМА 5 Доходный подход

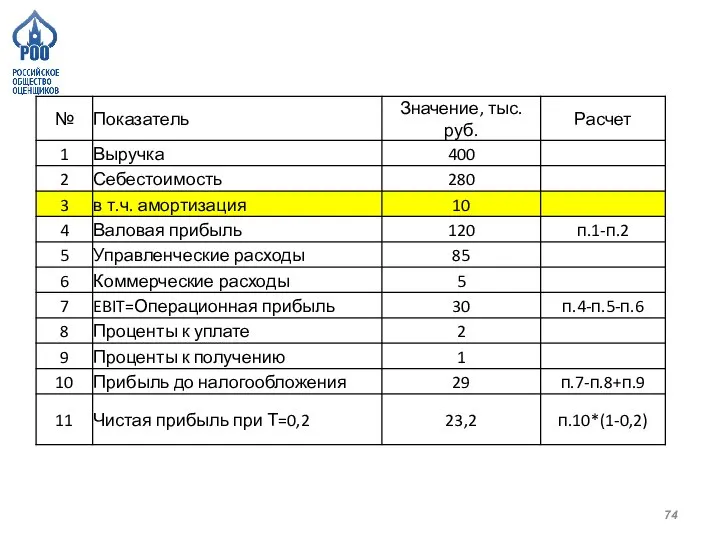

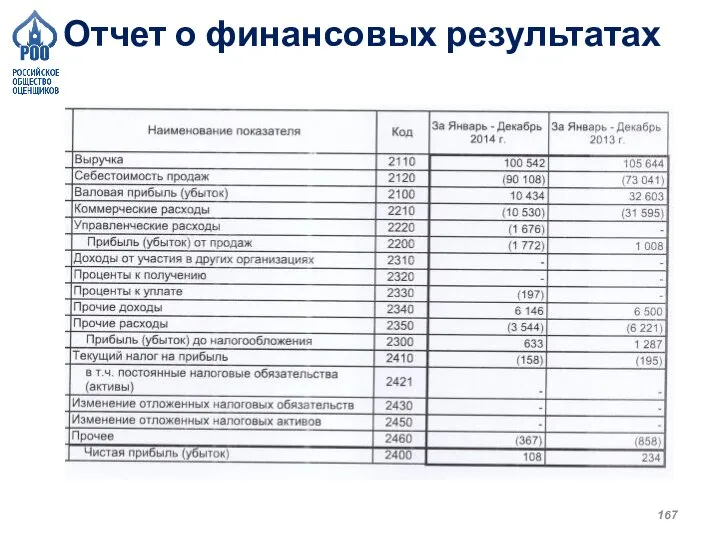

- 167. Отчет о финансовых результатах

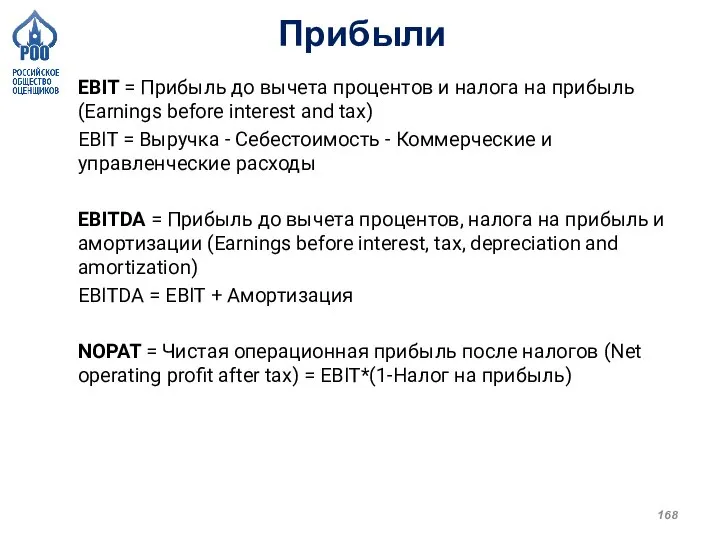

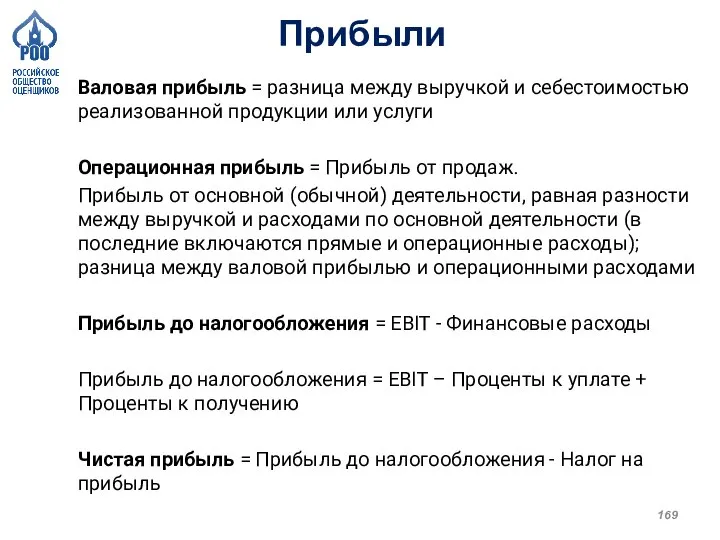

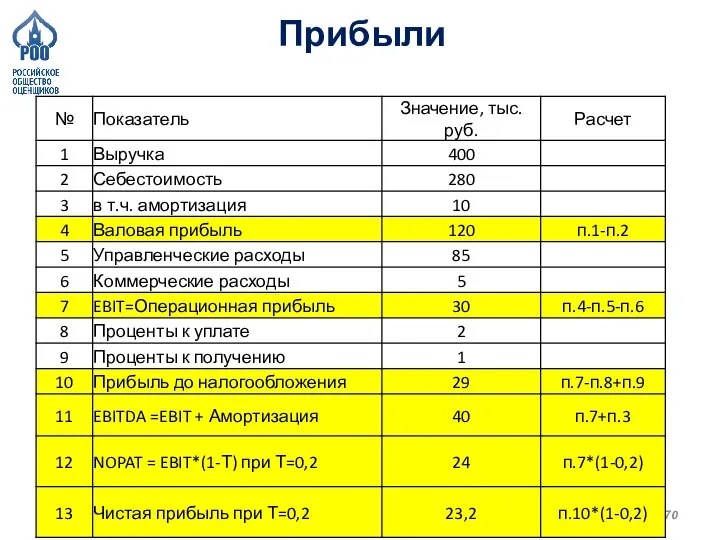

- 168. EBIT = Прибыль до вычета процентов и налога на прибыль (Earnings before interest and tax) EBIT

- 169. Валовая прибыль = разница между выручкой и себестоимостью реализованной продукции или услуги Операционная прибыль = Прибыль

- 170. Прибыли

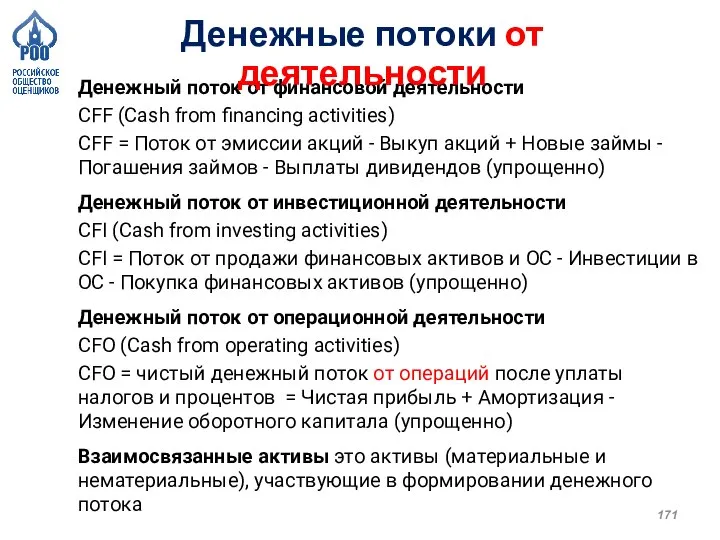

- 171. Денежный поток от финансовой деятельности CFF (Cash from financing activities) CFF = Поток от эмиссии акций

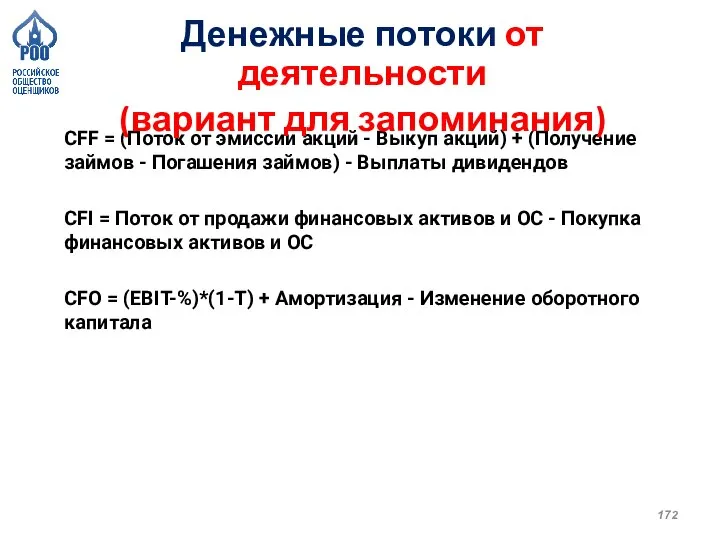

- 172. CFF = (Поток от эмиссии акций - Выкуп акций) + (Получение займов - Погашения займов) -

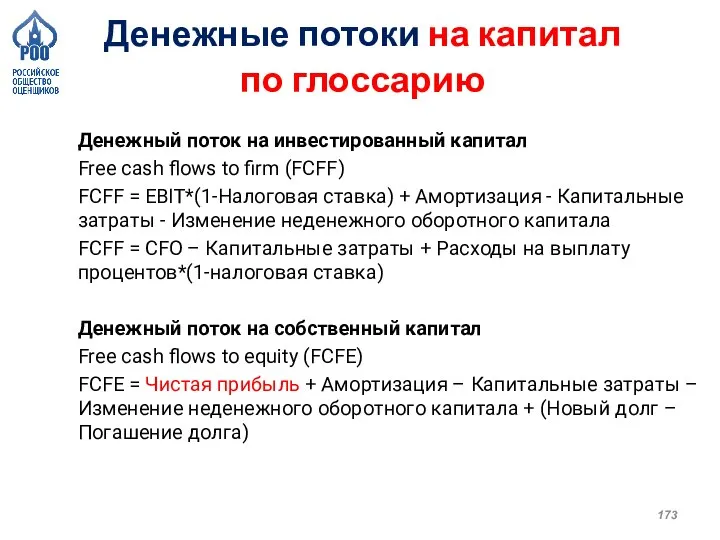

- 173. Денежный поток на инвестированный капитал Free cash flows to firm (FCFF) FCFF = EBIT*(1-Налоговая ставка) +

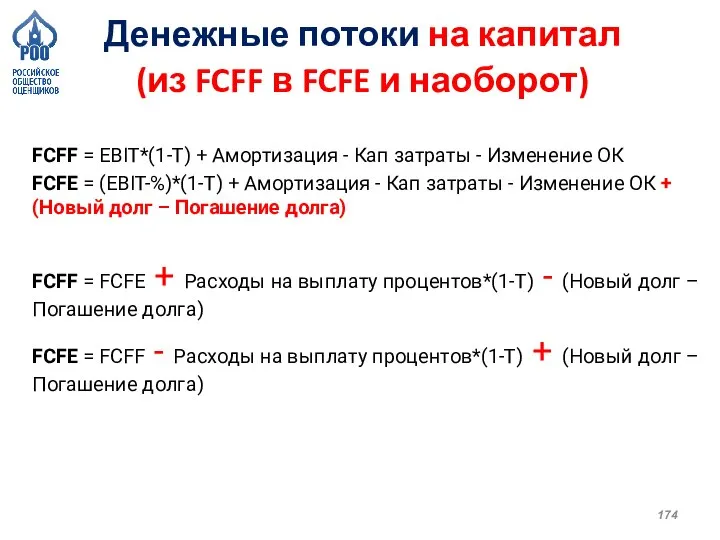

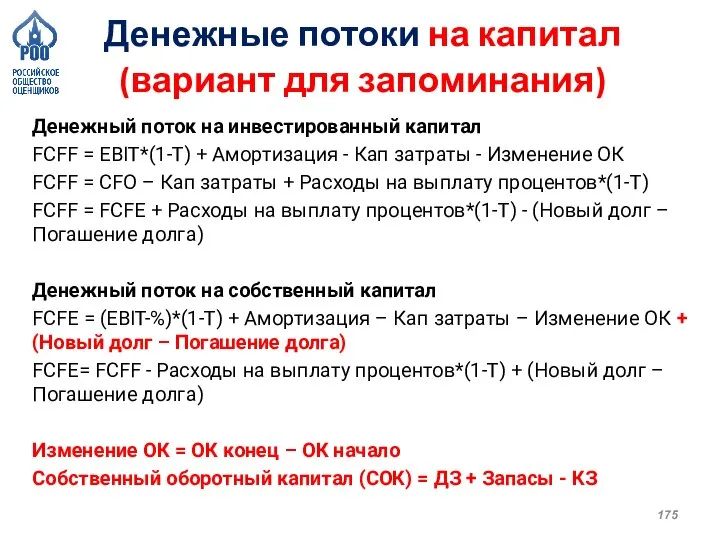

- 174. FCFF = EBIT*(1-Т) + Амортизация - Кап затраты - Изменение ОК FCFE = (EBIT-%)*(1-Т) + Амортизация

- 175. Денежный поток на инвестированный капитал FCFF = EBIT*(1-Т) + Амортизация - Кап затраты - Изменение ОК

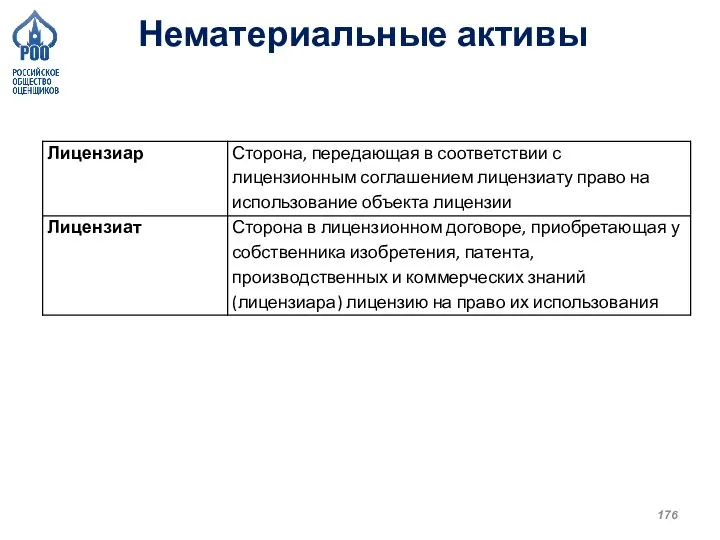

- 176. Нематериальные активы

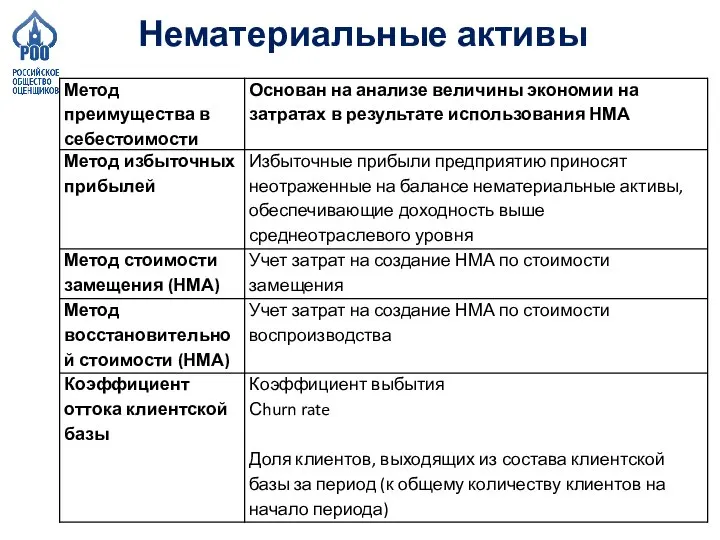

- 177. Нематериальные активы

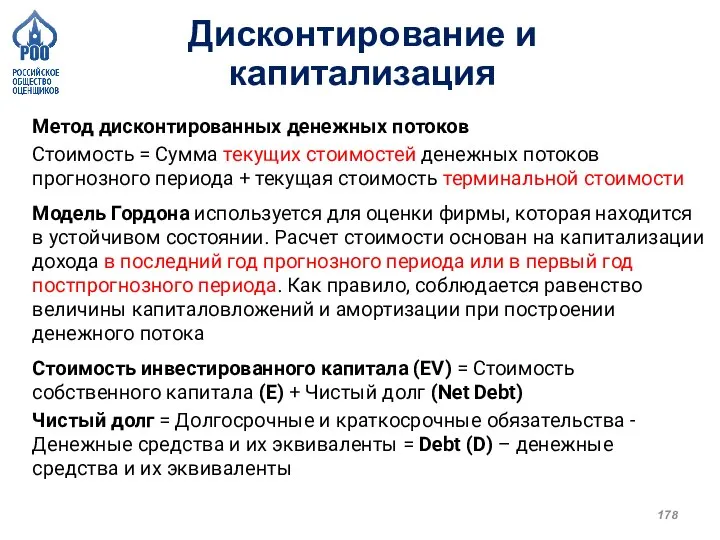

- 178. Метод дисконтированных денежных потоков Стоимость = Сумма текущих стоимостей денежных потоков прогнозного периода + текущая стоимость

- 179. ЗАДАЧИ Доходный подход

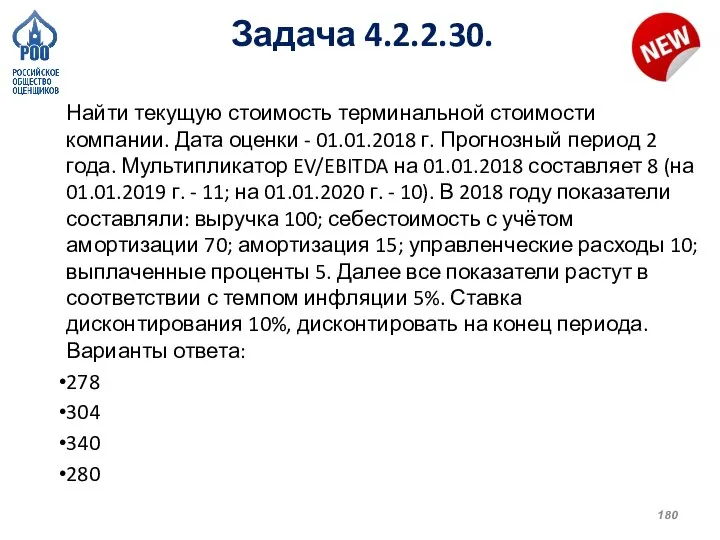

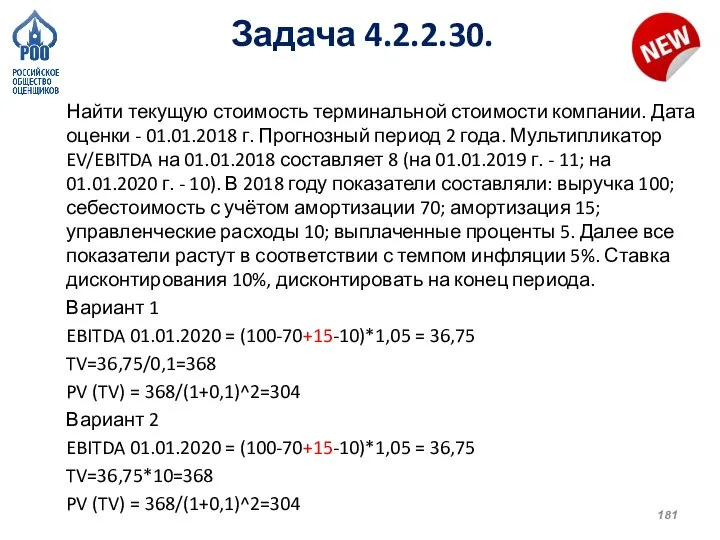

- 180. Задача 4.2.2.30. Найти текущую стоимость терминальной стоимости компании. Дата оценки - 01.01.2018 г. Прогнозный период 2

- 181. Задача 4.2.2.30. Найти текущую стоимость терминальной стоимости компании. Дата оценки - 01.01.2018 г. Прогнозный период 2

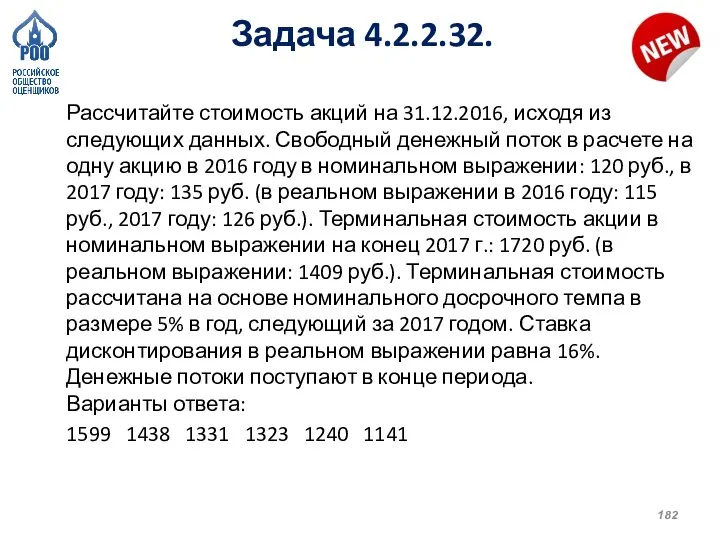

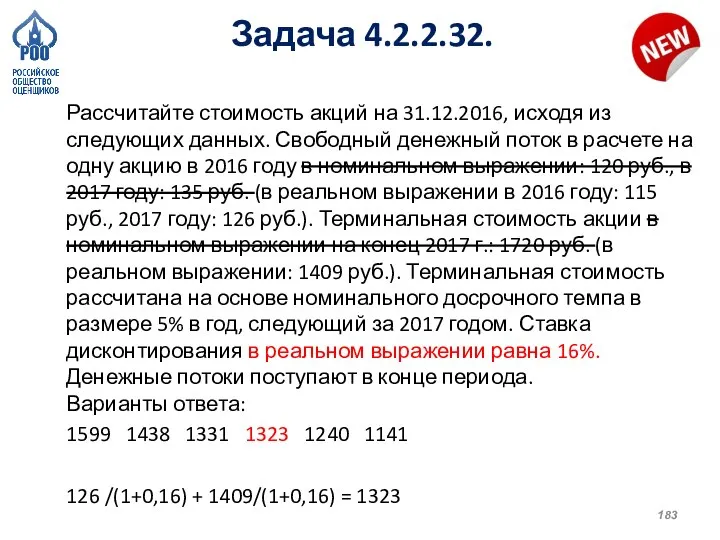

- 182. Задача 4.2.2.32. Рассчитайте стоимость акций на 31.12.2016, исходя из следующих данных. Свободный денежный поток в расчете

- 183. Задача 4.2.2.32. Рассчитайте стоимость акций на 31.12.2016, исходя из следующих данных. Свободный денежный поток в расчете

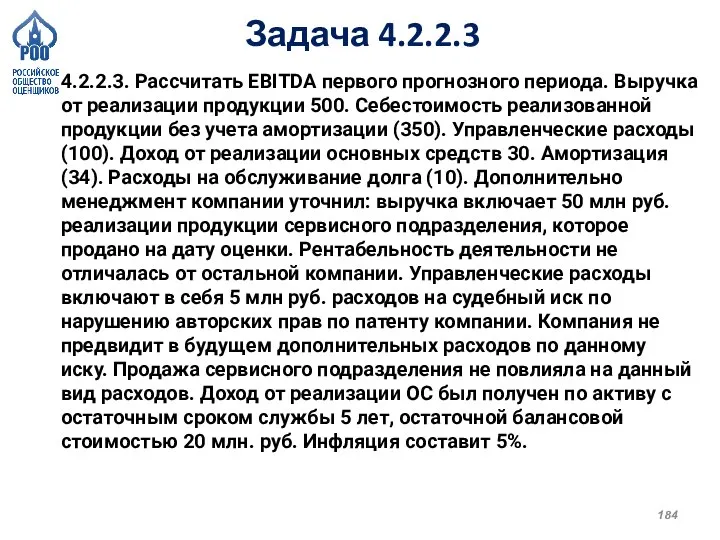

- 184. Задача 4.2.2.3 4.2.2.3. Рассчитать ЕВIТDA первого прогнозного периода. Выручка от реализации продукции 500. Себестоимость реализованной продукции

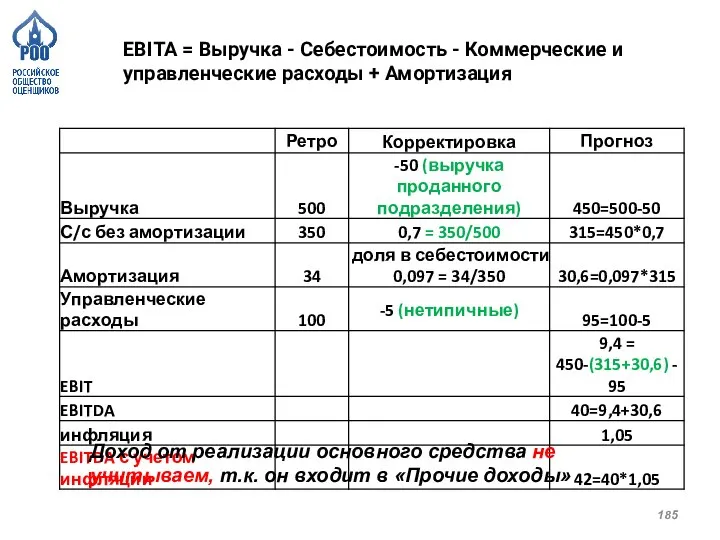

- 185. EBITA = Выручка - Себестоимость - Коммерческие и управленческие расходы + Амортизация Доход от реализации основного

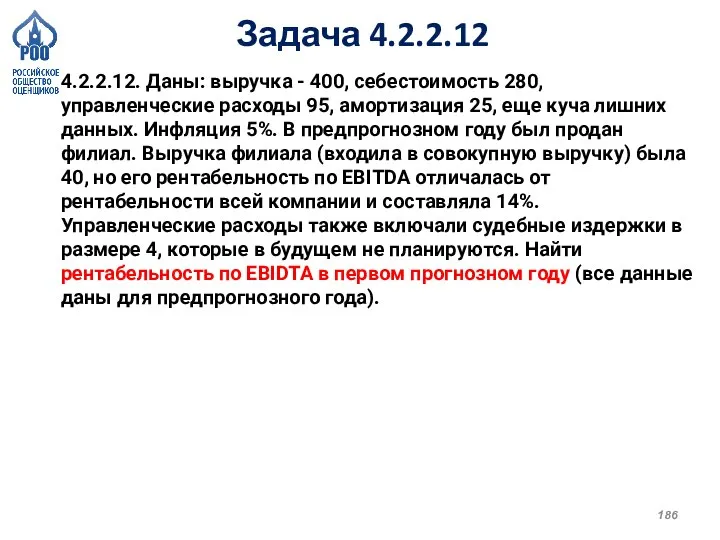

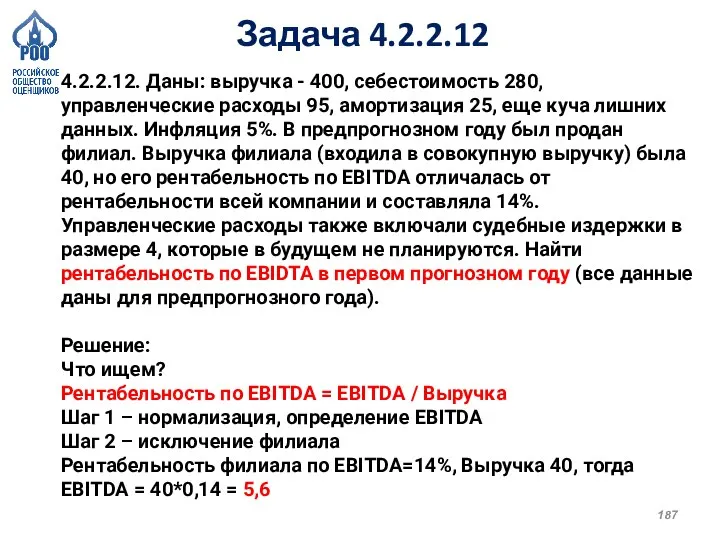

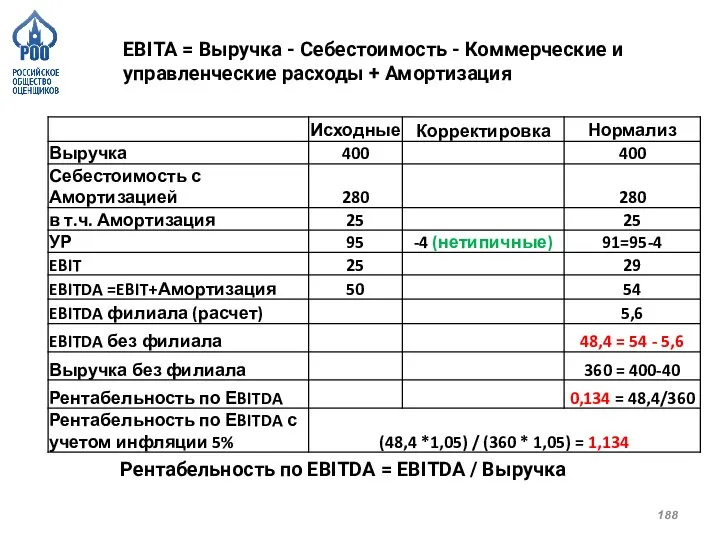

- 186. Задача 4.2.2.12 4.2.2.12. Даны: выручка - 400, себестоимость 280, управленческие расходы 95, амортизация 25, еще куча

- 187. Задача 4.2.2.12 4.2.2.12. Даны: выручка - 400, себестоимость 280, управленческие расходы 95, амортизация 25, еще куча

- 188. EBITA = Выручка - Себестоимость - Коммерческие и управленческие расходы + Амортизация Рентабельность по EBITDA =

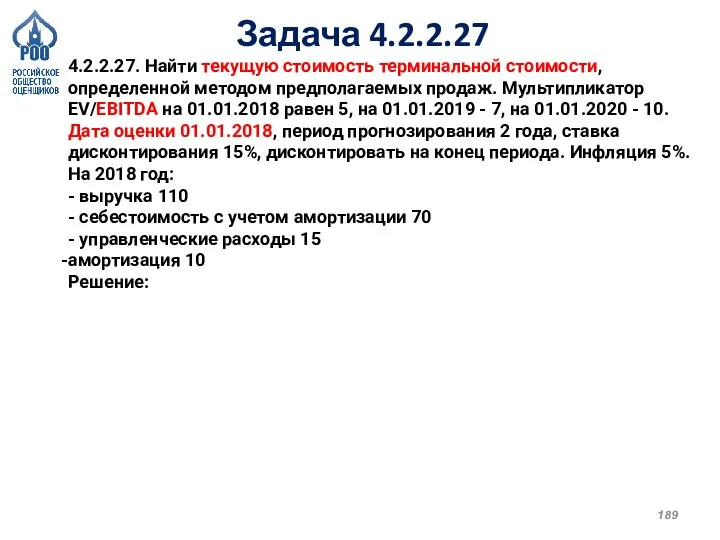

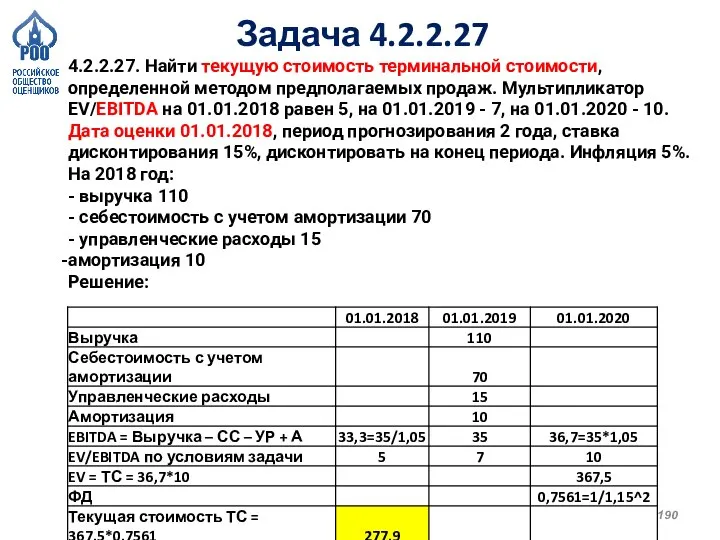

- 189. Задача 4.2.2.27 4.2.2.27. Найти текущую стоимость терминальной стоимости, определенной методом предполагаемых продаж. Мультипликатор EV/EBITDA на 01.01.2018

- 190. Задача 4.2.2.27 4.2.2.27. Найти текущую стоимость терминальной стоимости, определенной методом предполагаемых продаж. Мультипликатор EV/EBITDA на 01.01.2018

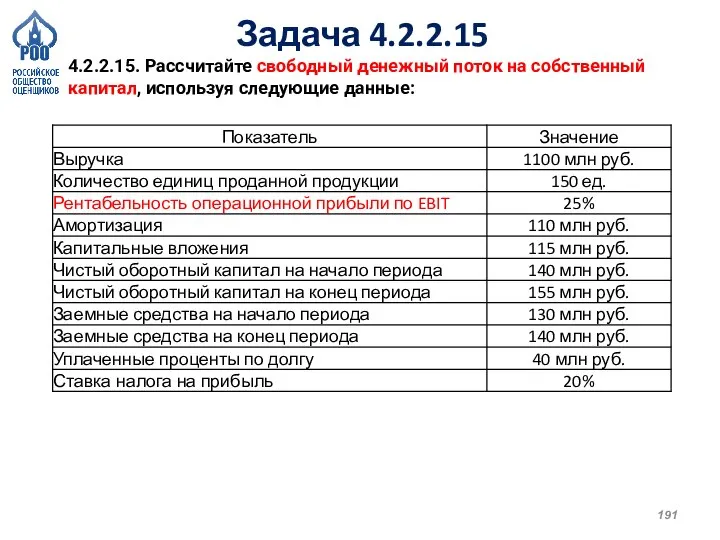

- 191. Задача 4.2.2.15 4.2.2.15. Рассчитайте свободный денежный поток на собственный капитал, используя следующие данные:

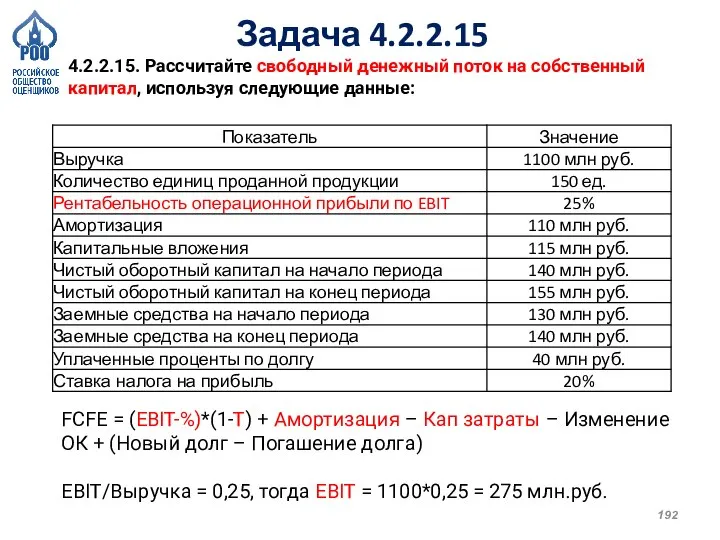

- 192. Задача 4.2.2.15 4.2.2.15. Рассчитайте свободный денежный поток на собственный капитал, используя следующие данные: FCFE = (EBIT-%)*(1-Т)

- 193. FCFE = (EBIT-%)*(1-Т) + Амортизация – Кап затраты – Изменение ОК + (Новый долг – Погашение

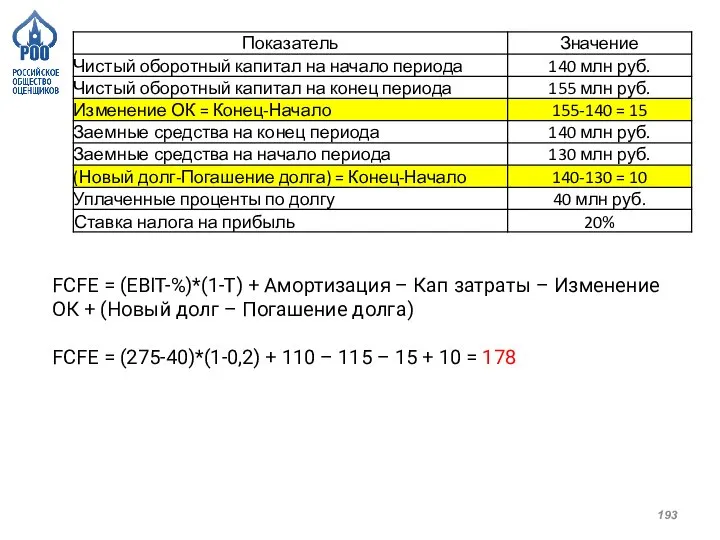

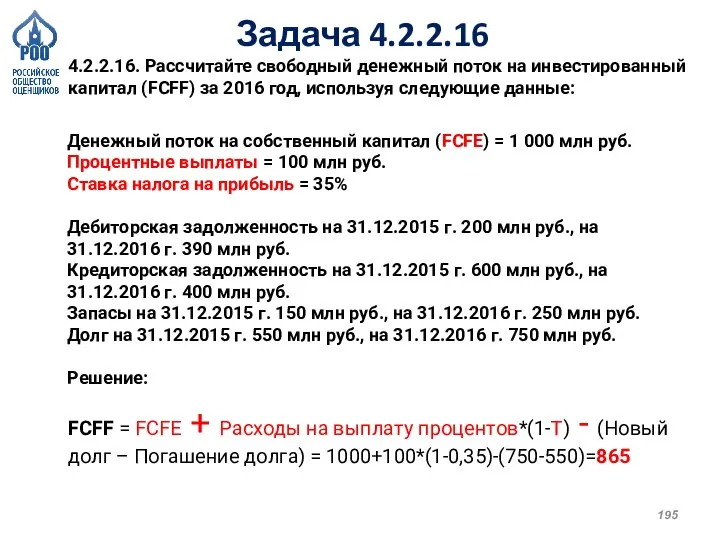

- 194. Задача 4.2.2.16 4.2.2.16. Рассчитайте свободный денежный поток на инвестированный капитал (FCFF) за 2016 год, используя следующие

- 195. Задача 4.2.2.16 4.2.2.16. Рассчитайте свободный денежный поток на инвестированный капитал (FCFF) за 2016 год, используя следующие

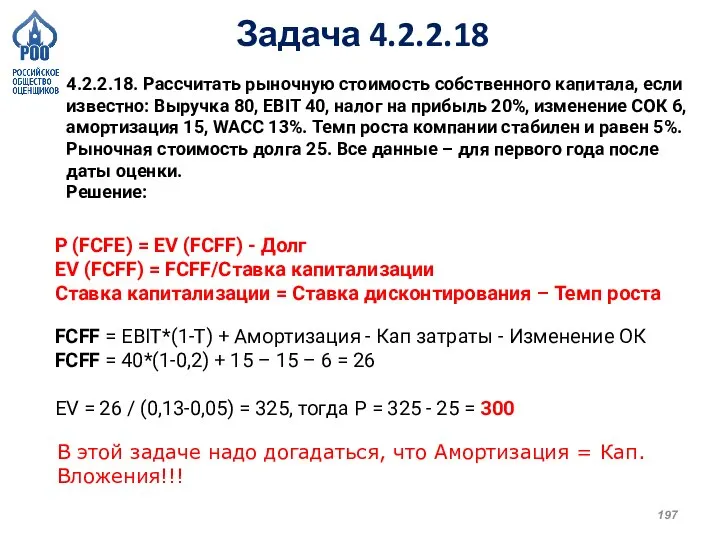

- 196. Задача 4.2.2.18 4.2.2.18. Рассчитать рыночную стоимость собственного капитала, если известно: Выручка 80, EBIT 40, налог на

- 197. Задача 4.2.2.18 4.2.2.18. Рассчитать рыночную стоимость собственного капитала, если известно: Выручка 80, EBIT 40, налог на

- 198. ЗАДАЧИ Сравнительный подход

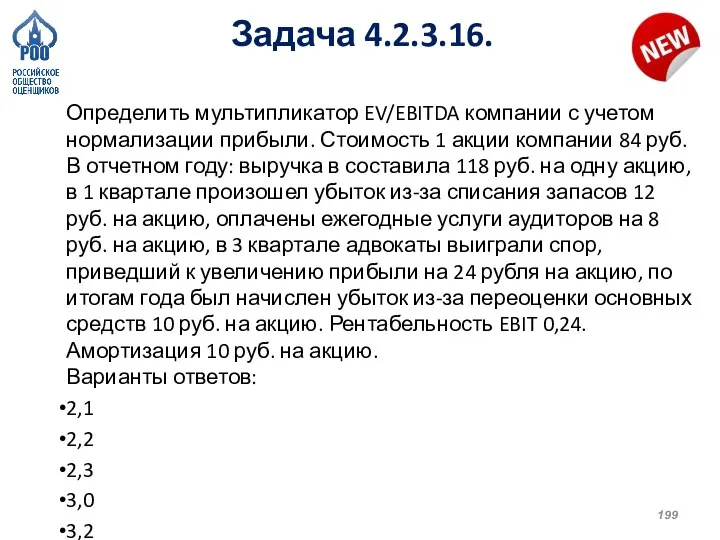

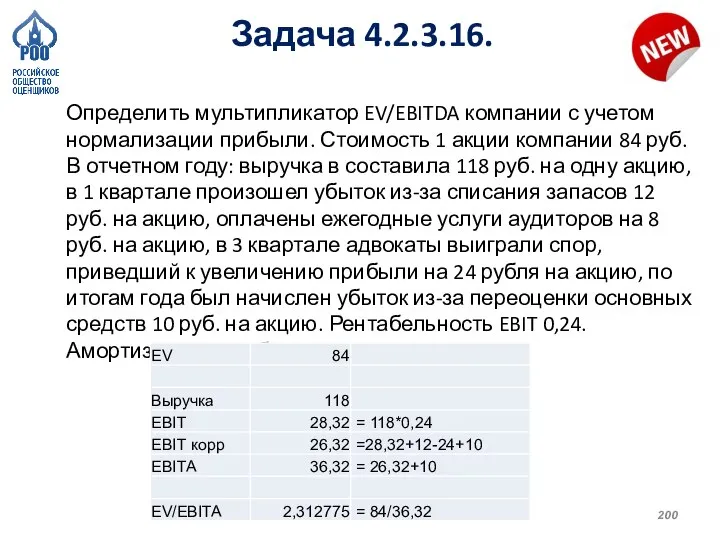

- 199. Задача 4.2.3.16. Определить мультипликатор EV/EBITDA компании с учетом нормализации прибыли. Стоимость 1 акции компании 84 руб.

- 200. Задача 4.2.3.16. Определить мультипликатор EV/EBITDA компании с учетом нормализации прибыли. Стоимость 1 акции компании 84 руб.

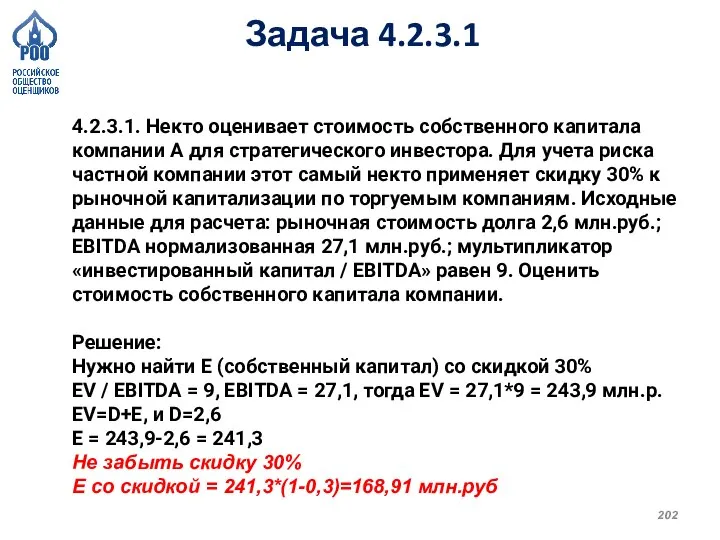

- 201. Задача 4.2.3.1 4.2.3.1. Некто оценивает стоимость собственного капитала компании А для стратегического инвестора. Для учета риска

- 202. Задача 4.2.3.1 4.2.3.1. Некто оценивает стоимость собственного капитала компании А для стратегического инвестора. Для учета риска

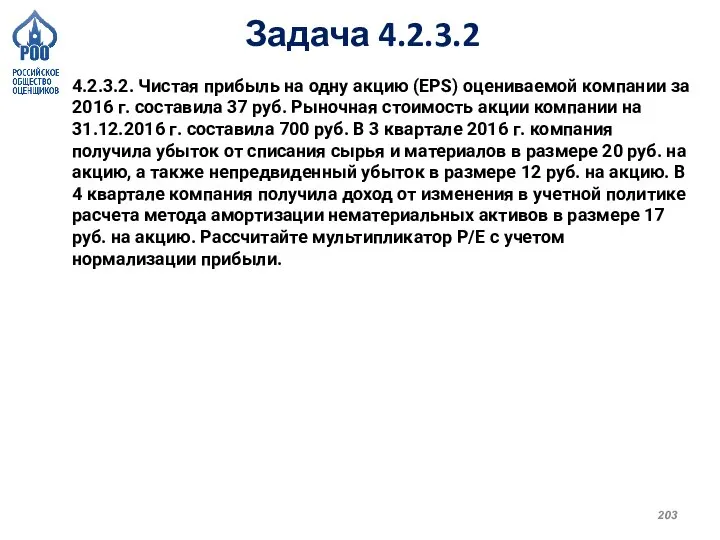

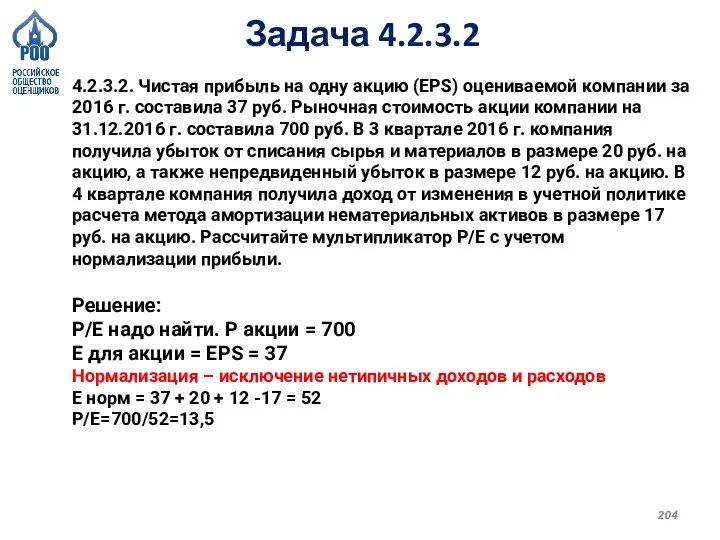

- 203. Задача 4.2.3.2 4.2.3.2. Чистая прибыль на одну акцию (EPS) оцениваемой компании за 2016 г. составила 37

- 204. Задача 4.2.3.2 4.2.3.2. Чистая прибыль на одну акцию (EPS) оцениваемой компании за 2016 г. составила 37

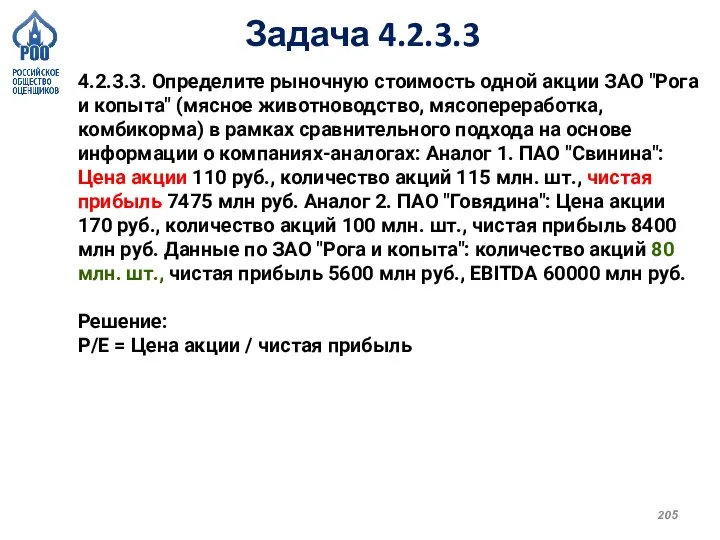

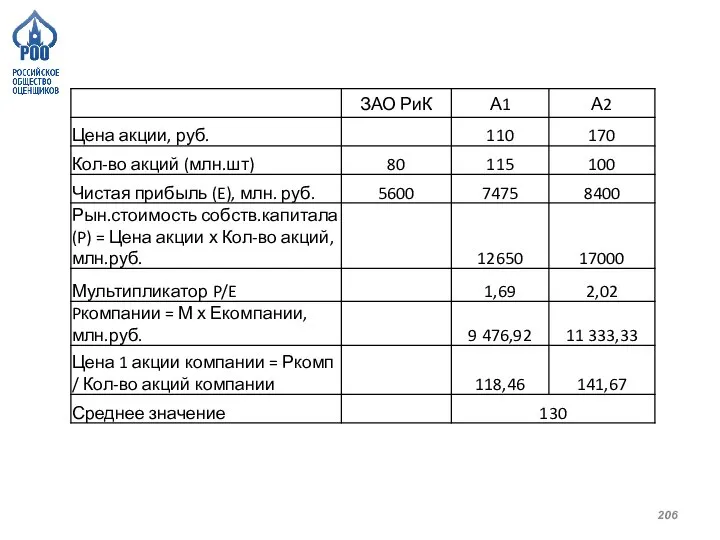

- 205. Задача 4.2.3.3 4.2.3.3. Определите рыночную стоимость одной акции ЗАО "Рога и копыта" (мясное животноводство, мясопереработка, комбикорма)

- 207. Задача 4.2.3.4 4.2.3.4. Определите итоговую корректировку для оценки 10% пакета акций, если известны данные по рыночной

- 208. Задача 4.2.3.4 4.2.3.4. Определите итоговую корректировку для оценки 10% пакета акций, если известны данные по рыночной

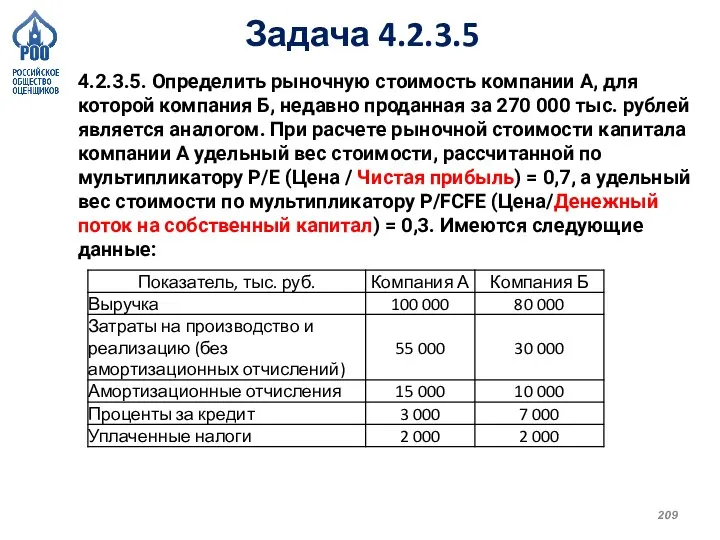

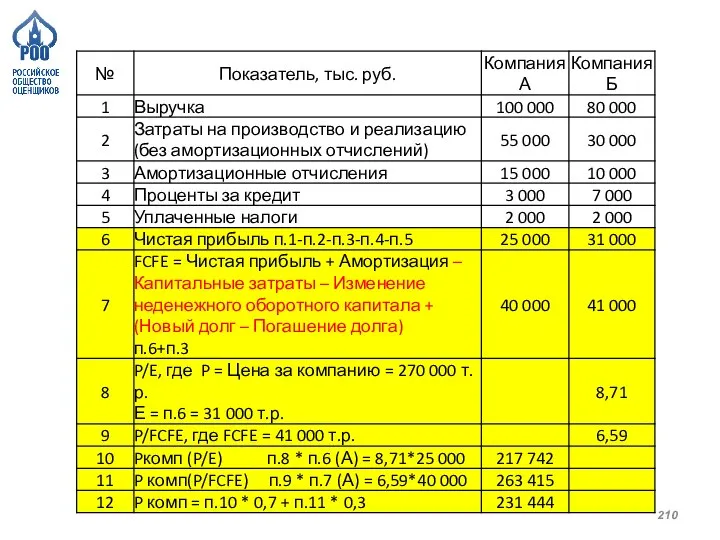

- 209. Задача 4.2.3.5 4.2.3.5. Определить рыночную стоимость компании А, для которой компания Б, недавно проданная за 270

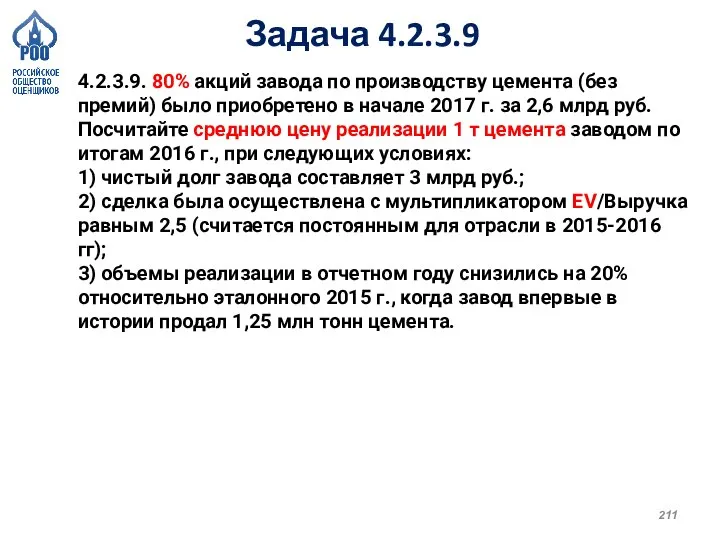

- 211. Задача 4.2.3.9 4.2.3.9. 80% акций завода по производству цемента (без премий) было приобретено в начале 2017

- 212. Задача 4.2.3.9 4.2.3.9. 80% акций завода по производству цемента (без премий) было приобретено в начале 2017

- 213. ЗАДАЧИ НМА

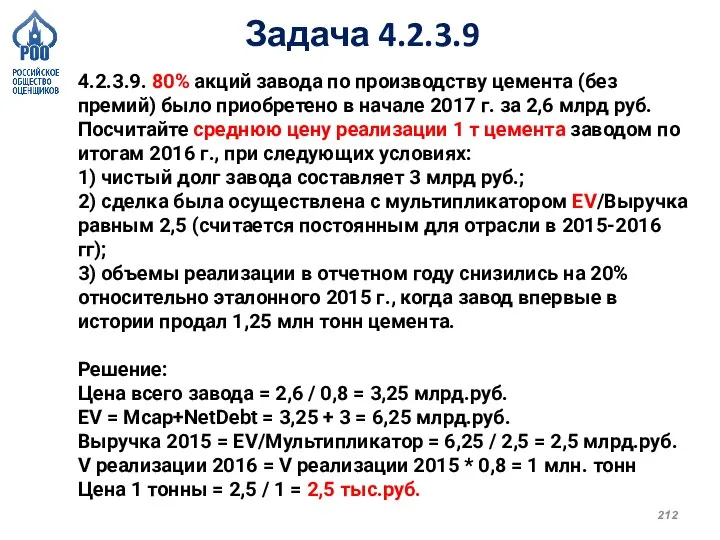

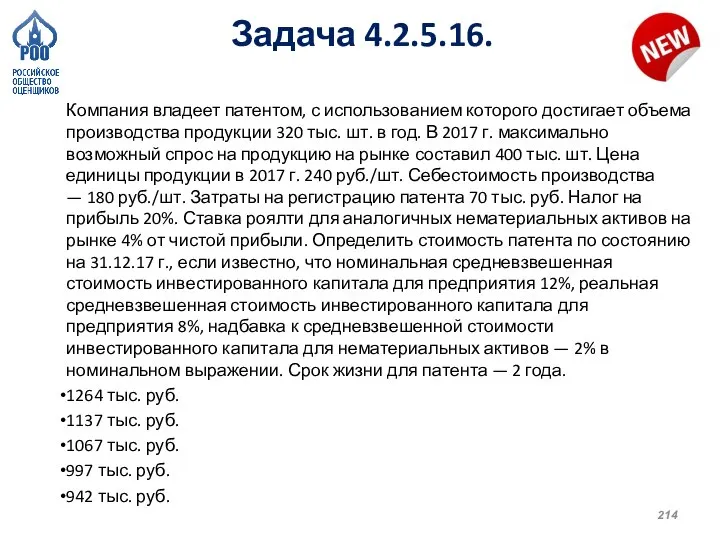

- 214. Задача 4.2.5.16. Компания владеет патентом, с использованием которого достигает объема производства продукции 320 тыс. шт. в

- 215. Задача 4.2.5.16.

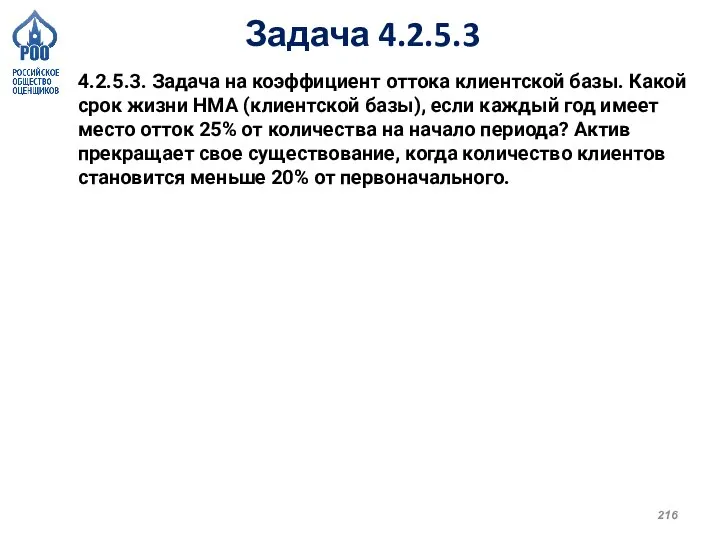

- 216. Задача 4.2.5.3 4.2.5.3. Задача на коэффициент оттока клиентской базы. Какой срок жизни НМА (клиентской базы), если

- 217. Задача 4.2.5.3 4.2.5.3. Задача на коэффициент оттока клиентской базы. Какой срок жизни НМА (клиентской базы), если

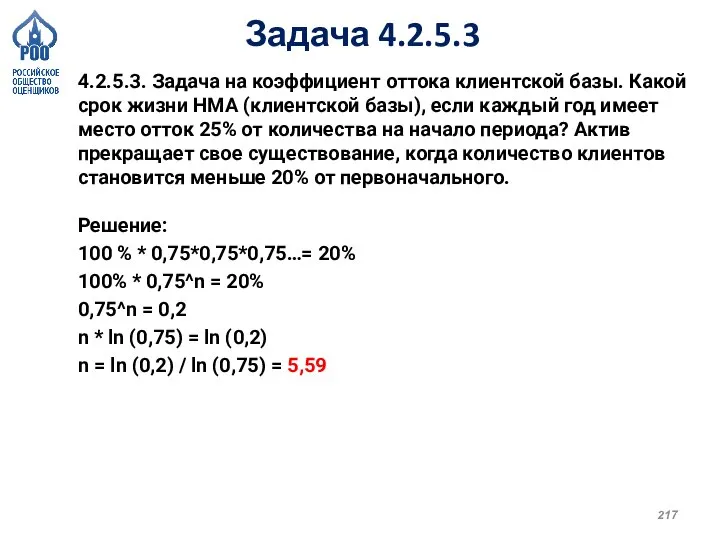

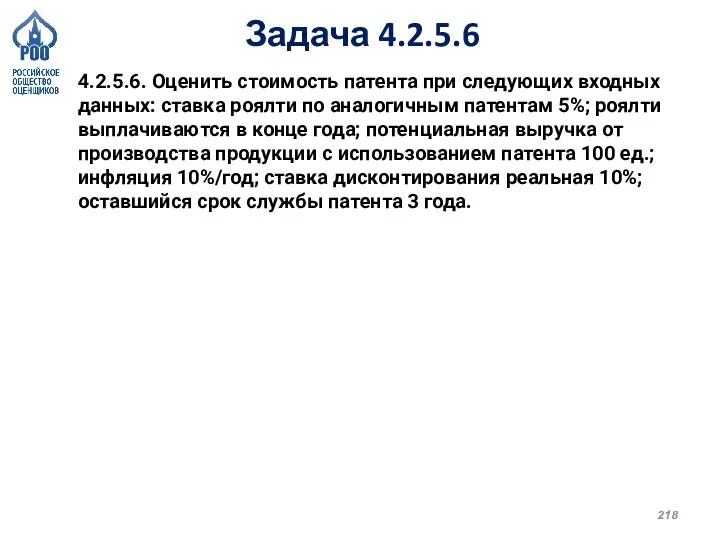

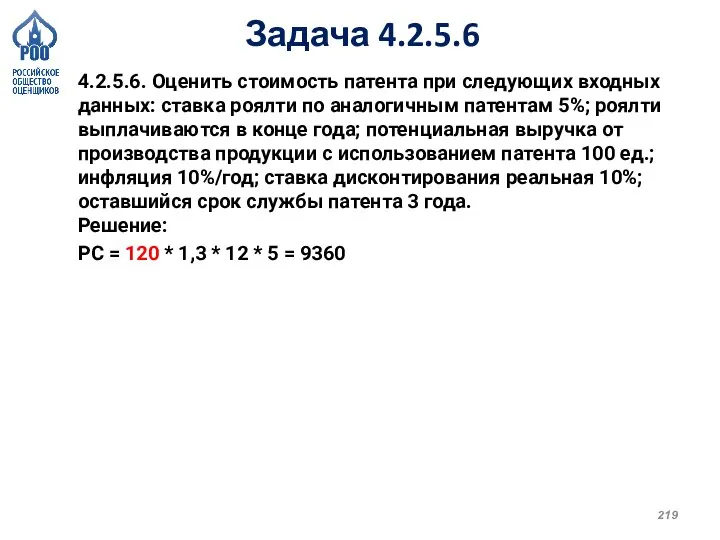

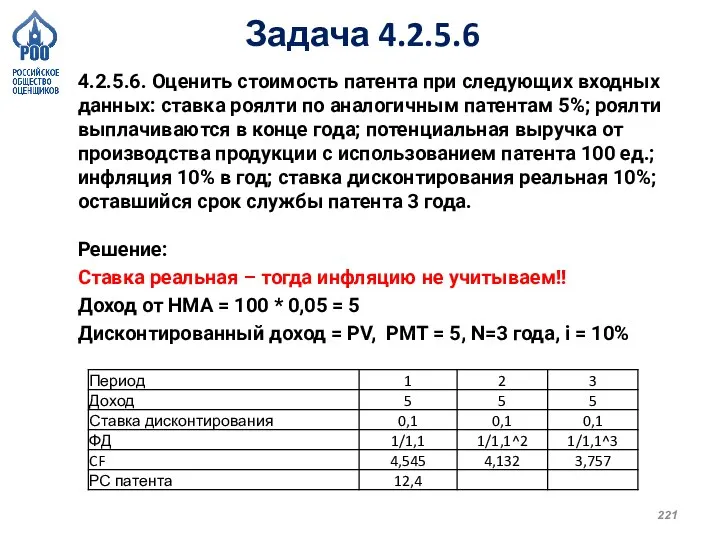

- 218. Задача 4.2.5.6 4.2.5.6. Оценить стоимость патента при следующих входных данных: ставка роялти по аналогичным патентам 5%;

- 219. Задача 4.2.5.6 4.2.5.6. Оценить стоимость патента при следующих входных данных: ставка роялти по аналогичным патентам 5%;

- 220. Задача 4.2.5.6 4.2.5.6. Оценить стоимость патента при следующих входных данных: ставка роялти по аналогичным патентам 5%;

- 221. Задача 4.2.5.6 4.2.5.6. Оценить стоимость патента при следующих входных данных: ставка роялти по аналогичным патентам 5%;

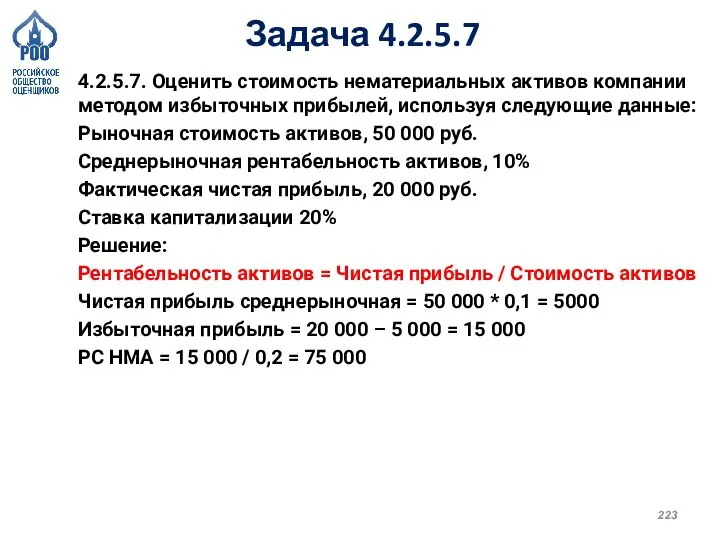

- 222. Задача 4.2.5.7 4.2.5.7. Оценить стоимость нематериальных активов компании методом избыточных прибылей, используя следующие данные: Рыночная стоимость

- 223. Задача 4.2.5.7 4.2.5.7. Оценить стоимость нематериальных активов компании методом избыточных прибылей, используя следующие данные: Рыночная стоимость

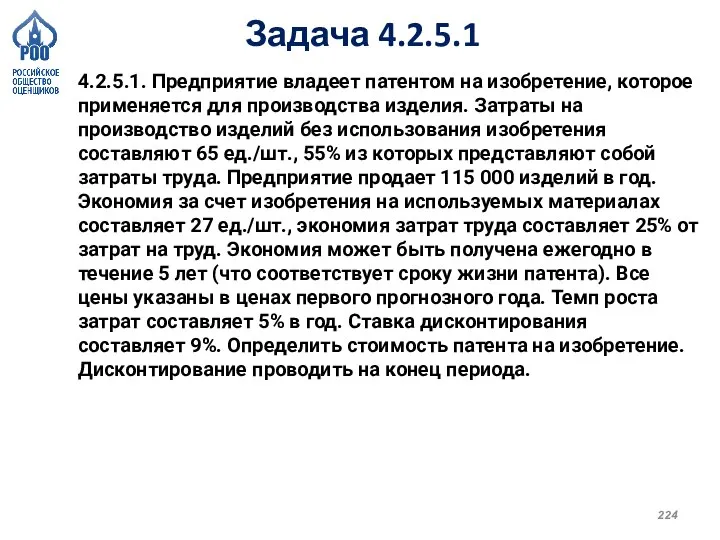

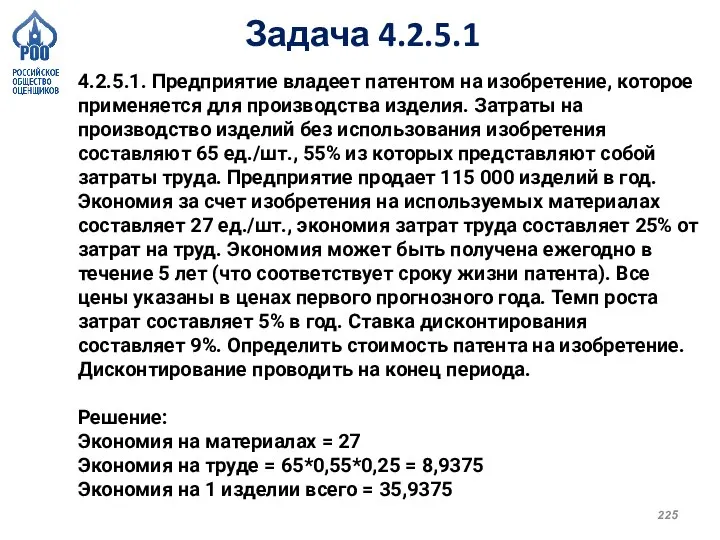

- 224. Задача 4.2.5.1 4.2.5.1. Предприятие владеет патентом на изобретение, которое применяется для производства изделия. Затраты на производство

- 225. Задача 4.2.5.1 4.2.5.1. Предприятие владеет патентом на изобретение, которое применяется для производства изделия. Затраты на производство

- 228. Скачать презентацию

![Бета и финансовый рычаг Бета безрычаговая = Бета рычаговая / [1+(1˗ T)*D/E]](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/1006013/slide-96.jpg)

![WACC WACC= Стоимость собственного капитала × [собственный капитал/(долг + собственный капитал)] +](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/1006013/slide-110.jpg)

Презентация на тему Фирмы в экономике (11 класс)

Презентация на тему Фирмы в экономике (11 класс) Музей леса

Музей леса Plants and Arthropods Friends or Foes

Plants and Arthropods Friends or Foes ___ ____ ___ __________ ___ _____ ___ _____ _____ ______ ______ _______ ____ _______ _____ _______ Fare clic per modificare gli stili del testo dello schema.

___ ____ ___ __________ ___ _____ ___ _____ _____ ______ ______ _______ ____ _______ _____ _______ Fare clic per modificare gli stili del testo dello schema. Europa plus TV

Europa plus TV Самые опасные обитатели Красного Моря

Самые опасные обитатели Красного Моря Народы мира Узбеки

Народы мира Узбеки Древние мыслители о мире и человеке

Древние мыслители о мире и человеке Красные в Гражданской войне

Красные в Гражданской войне Влияние национального менталитета Финляндии на психологию менеджмента

Влияние национального менталитета Финляндии на психологию менеджмента Презентация на тему Жанры в искусстве

Презентация на тему Жанры в искусстве  Программа деятельности летнего оздоровительного лагеря с дневным пребыванием детей Правнуки Победы

Программа деятельности летнего оздоровительного лагеря с дневным пребыванием детей Правнуки Победы Новая технология азеотропной осушки углеводородного конденсата Докладчик Карпо Е.Н.

Новая технология азеотропной осушки углеводородного конденсата Докладчик Карпо Е.Н. Презентация по теме «Страны мира» Ученика 7 «Б» Чередника Александра

Презентация по теме «Страны мира» Ученика 7 «Б» Чередника Александра Основные понятия стилистики

Основные понятия стилистики History of cinema

History of cinema «Экслибрис» Библиотечный урок для учащихся 7-9 кл.

«Экслибрис» Библиотечный урок для учащихся 7-9 кл. Интегративная деятельность мозга

Интегративная деятельность мозга Роман Масленников «PR-специалист с широкими полномочиями» директор PR-агентства автор книг блогер-тысячник. - презентация

Роман Масленников «PR-специалист с широкими полномочиями» директор PR-агентства автор книг блогер-тысячник. - презентация Биотехнологии в производстве текстильных волокон (9 класс)

Биотехнологии в производстве текстильных волокон (9 класс) Октябрь 1917 года

Октябрь 1917 года Организация научно-методической работы в МОУ «Гимназия N 18 с татарским языком обучения» Приволжского района г. Казани

Организация научно-методической работы в МОУ «Гимназия N 18 с татарским языком обучения» Приволжского района г. Казани Любовь и влюбленность

Любовь и влюбленность  Презентация на тему Хронический гепатит

Презентация на тему Хронический гепатит  ОРГАНИЗАЦИЯ ИНДИВИДУАЛЬНОЙ РАБОТЫ УЧАЩИХСЯ ПО УСТРАНЕНИЮ ПРОБЕЛОВ В ЗНАНИЯХ ПО МАТЕМАТИКЕ

ОРГАНИЗАЦИЯ ИНДИВИДУАЛЬНОЙ РАБОТЫ УЧАЩИХСЯ ПО УСТРАНЕНИЮ ПРОБЕЛОВ В ЗНАНИЯХ ПО МАТЕМАТИКЕ Политология

Политология © 2007-2008, ProLAN SLA-ON Monitoring 360° Экономичная альтернатива «тяжелым» системам управления Время Экономичных Решений Всё Лучшее Вместе.

© 2007-2008, ProLAN SLA-ON Monitoring 360° Экономичная альтернатива «тяжелым» системам управления Время Экономичных Решений Всё Лучшее Вместе. Презентация на тему РУСЬ И ЗОЛОТАЯ ОРДА

Презентация на тему РУСЬ И ЗОЛОТАЯ ОРДА