Francisco Vazquez and Pablo Federico Bank Funding Structures and Risk: Evidence from the Global Financial Crisis

Содержание

- 2. 1.ВВЕДЕНИЕ 2.ЭМПИРИЧЕСКАЯ ГИПОТЕЗА И КРАТКИЙ АНАЛИЗ ЛИТЕРАТУРЫ 3.ОПИСАНИЕ ДАННЫХ 4.ОПИСАНИЕ КОЛИЧЕСТВЕННЫХ РЕЗУЛЬТАТОВ РЕГРЕССИЙ 5.ОПИСАНИЕ ПРОВЕРКИ «НАДЕЖНОСТИ»

- 3. ЛИКВИДНОСТЬ – СПОСОБНОСТЬ АКТИВОВ БЫТЬ БЫСТРО ПРОДАННЫМИ ПО ЦЕНЕ, БЛИЗКОЙ К РЫНОЧНОЙ ЛИКВИДНОСТЬ БАНКА - ЭТО

- 4. ЗАДАЧИ ИССЛЕДОВАНИЯ Анализ связи между структурной ликвидностью и финансовым рычагом банков в предкризисный период и соответствующий

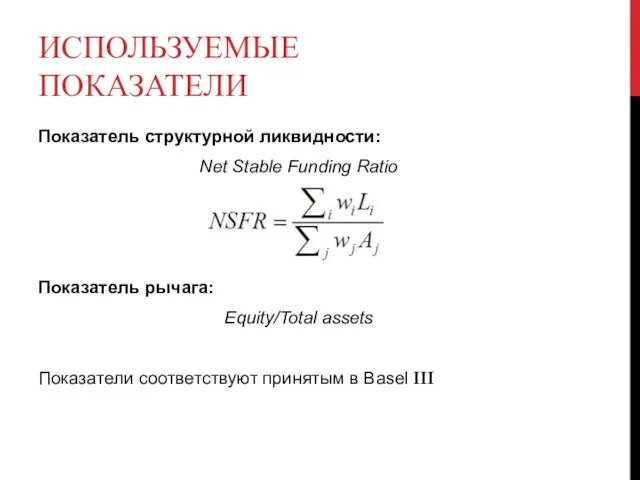

- 5. ИСПОЛЬЗУЕМЫЕ ПОКАЗАТЕЛИ Показатель структурной ликвидности: Net Stable Funding Ratio Показатель рычага: Equity/Total assets Показатели соответствуют принятым

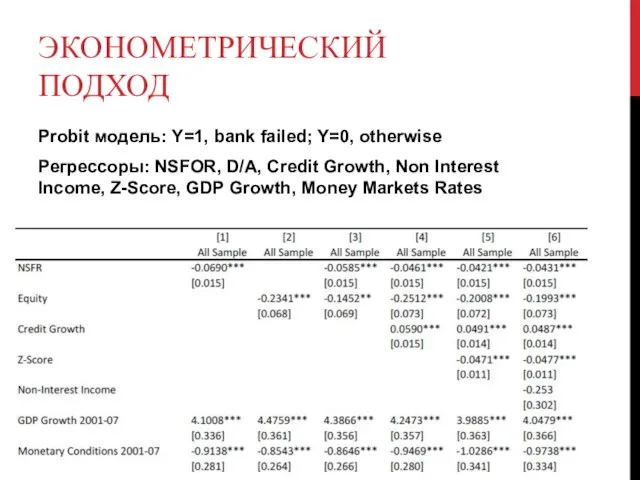

- 6. ЭКОНОМЕТРИЧЕСКИЙ ПОДХОД Probit модель: Y=1, bank failed; Y=0, otherwise Регрессоры: NSFOR, D/A, Credit Growth, Non Interest

- 7. ОПИСАНИЕ РЕЗУЛЬТАТОВ NSFR и D/A отрицательно влияют на вероятность дефолта Меры рискованности деятельности повышают вероятность банкротства

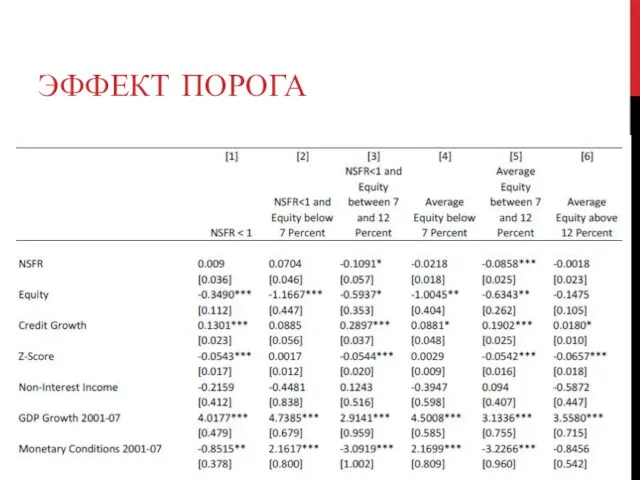

- 8. ЭФФЕКТ ПОРОГА

- 9. РАЗЛИЧИЯ МЕЖДУ МЕЖДУНАРОДНЫМИ И ВНУТРЕННИМИ БАНКАМИ Для международных банков основной причиной банкротства является недостаток капитала. Кроме

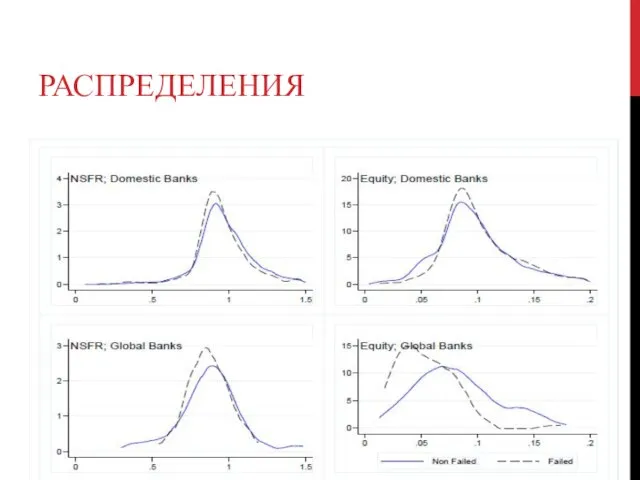

- 10. РАСПРЕДЕЛЕНИЯ

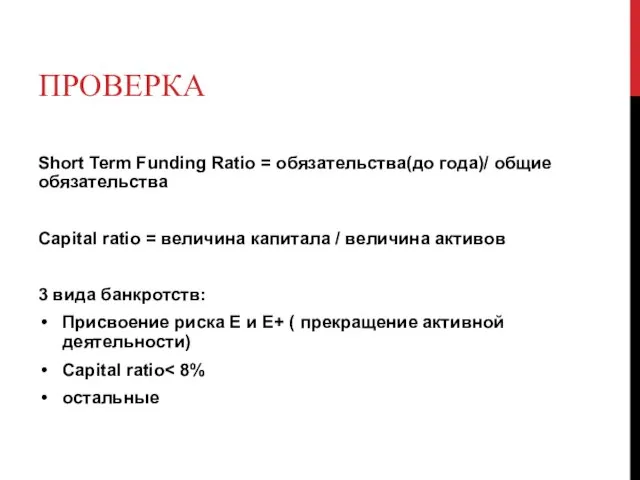

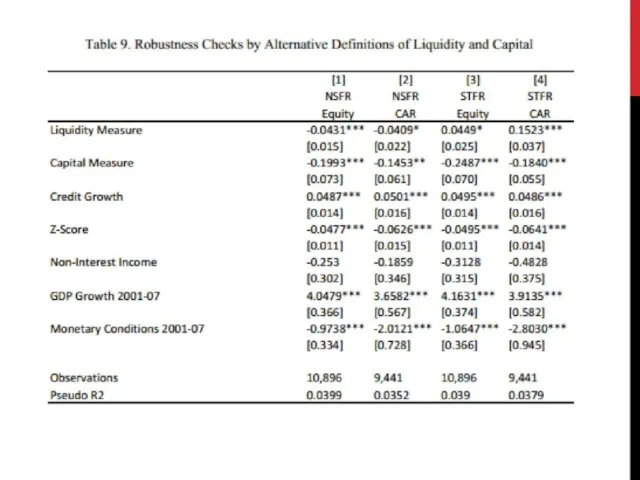

- 11. ПРОВЕРКА Short Term Funding Ratio = обязательства(до года)/ общие обязательства Capital ratio = величина капитала /

- 14. Скачать презентацию

Презентация на тему Андропов

Презентация на тему Андропов  Создание индивидуального образа

Создание индивидуального образа Логопсихологическое обследование

Логопсихологическое обследование Презентация

Презентация Тема урока:Решение неравенств второй степени с одной переменной

Тема урока:Решение неравенств второй степени с одной переменной Генерация идей. Принципы и необходимость брейнсторминга

Генерация идей. Принципы и необходимость брейнсторминга Сладкие супы

Сладкие супы Российские железные дороги. Аналитическое исследование. Анализ действующего прейскуранта №10-01 на перевозки грузов

Российские железные дороги. Аналитическое исследование. Анализ действующего прейскуранта №10-01 на перевозки грузов Умные каникулы в музее

Умные каникулы в музее Пушкин Сказки

Пушкин Сказки Поэтическая мастерская

Поэтическая мастерская ПОП-АРТ

ПОП-АРТ Плюсы и минусы верховой езды

Плюсы и минусы верховой езды Рестайлинг Darrio

Рестайлинг Darrio Турецкий Язык. Урок № 1, часть 1. Введение в турецкий язык

Турецкий Язык. Урок № 1, часть 1. Введение в турецкий язык Present Simple

Present Simple Пример структуры презентации

Пример структуры презентации Тема: Страхование убытков от перерывов в производстве

Тема: Страхование убытков от перерывов в производстве Презентация для гильдии маркетологовМосква, 26.09.2011

Презентация для гильдии маркетологовМосква, 26.09.2011 Промоушены к экстраваганзе сентябрь 2021

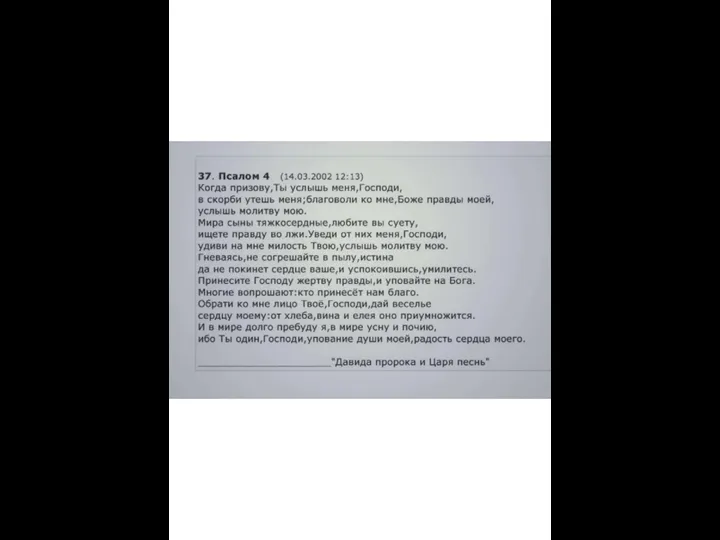

Промоушены к экстраваганзе сентябрь 2021 Псалом 4. Вечнозаветная псалтирь на святорусском языке

Псалом 4. Вечнозаветная псалтирь на святорусском языке Социально-демографический портрет студента Школы педагогики ДВФУ

Социально-демографический портрет студента Школы педагогики ДВФУ Портфолио

Портфолио Порядок прохождения тестовых испытаний

Порядок прохождения тестовых испытаний ИТОГИ 2006 ГОДА.ГОД ЛИКВИДАЦИИ

ИТОГИ 2006 ГОДА.ГОД ЛИКВИДАЦИИ Мир начинается с мамы

Мир начинается с мамы Тария и Тёрн. Роды Норта

Тария и Тёрн. Роды Норта От Золотого слова Святослава к политике ХХ I века

От Золотого слова Святослава к политике ХХ I века