Содержание

- 2. Финансирование “ГОЭЛРО-2” Кредитоспособность энергокомпаний по видам деятельности Финансовая стратегия для ГенК, СетевыхК и РаспредСетевыхК Финансирование с

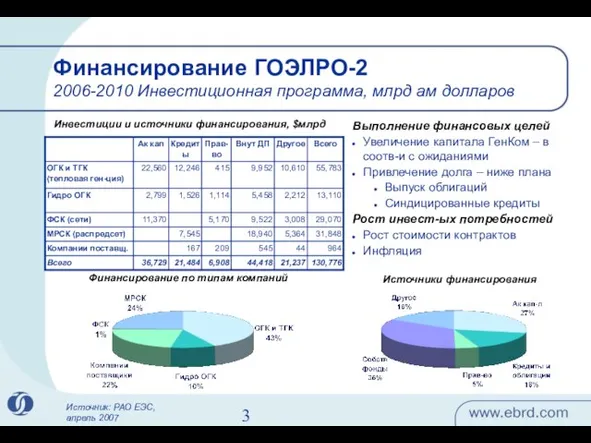

- 3. Финансирование ГОЭЛРО-2 2006-2010 Инвестиционная программа, млрд ам долларов Инвестиции и источники финансирования, $млрд Финансирование по типам

- 4. Варианты финансирования Ак. Кап-л (доп капитал) ДС кредит - ??? Короткий срок Средний срок 1-5 лет

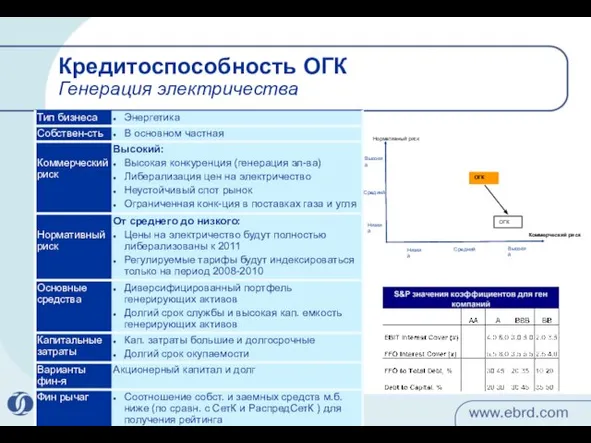

- 5. Кредитоспособность ОГК Генерация электричества Коммерческий риск Нормативный риск ОГК Низкий Средний Высокий Высокий Срединй Низкий OГК

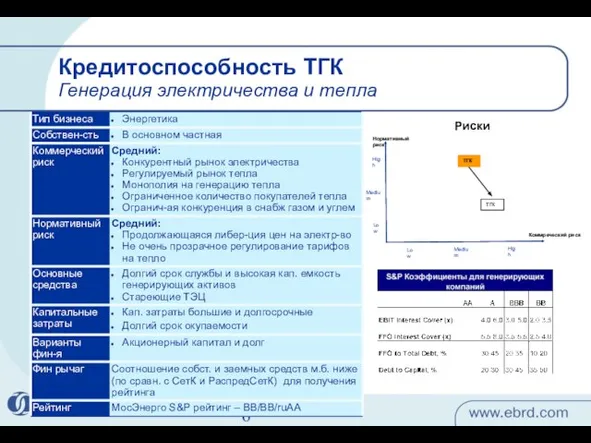

- 6. Кредитоспособность ТГК Генерация электричества и тепла Коммреческий риск Нормативный риск ТГК Low Medium High High Medium

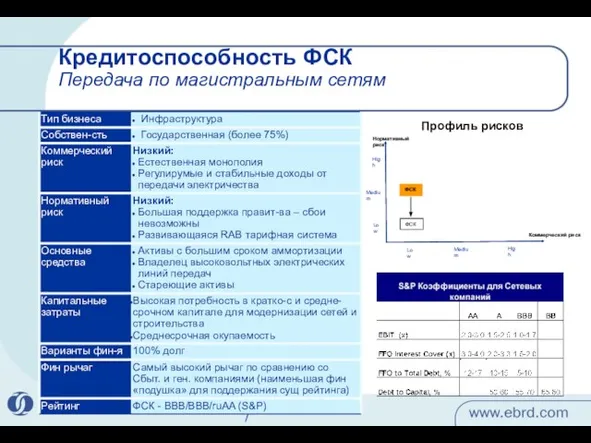

- 7. Кредитоспособность ФСК Передача по магистральным сетям Коммерческий риск Нормативный риск ФСК Low Medium High High Medium

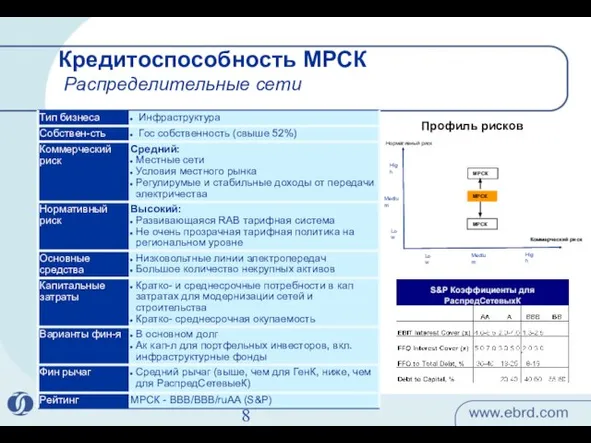

- 8. Кредитоспособность МРСК Распределительные сети Коммерческий риск Нормативный риск МРСК Low Medium High High Medium Low МРСК

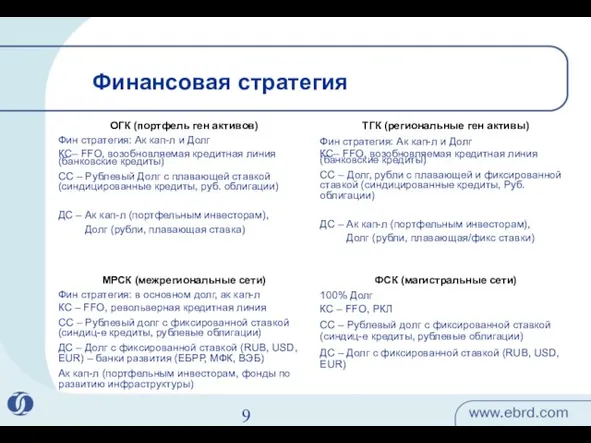

- 9. Финансовая стратегия

- 10. Коммерческий риск Нормативный риск МРСК ФСК Низкий Средний Высокий Высокий Средний Низкий ТГК Коммерческий и нормативный

- 11. Стратегия ЕБРР в энергетическом секторе в России «… с началом третьего этапа реформирования энергетики, ЕБРР будет

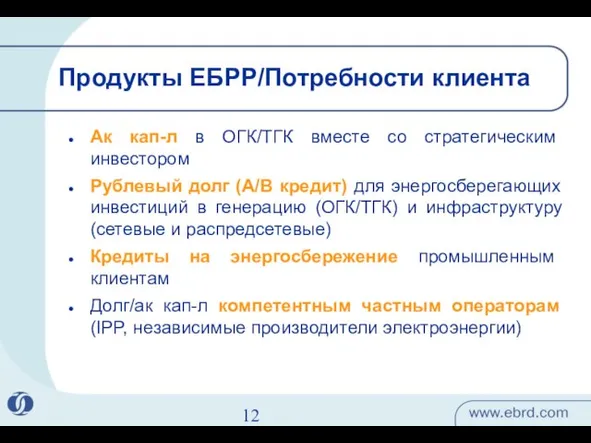

- 12. Продукты ЕБРР/Потребности клиента Ак кап-л в ОГК/ТГК вместе со стратегическим инвестором Рублевый долг (A/B кредит) для

- 13. Финансирование ЕБРР – создавая стоимость Собств.кап-л акционеров Добавленная стоимость от ЕБРР Долгосроч. руб фин-е Синдикация под

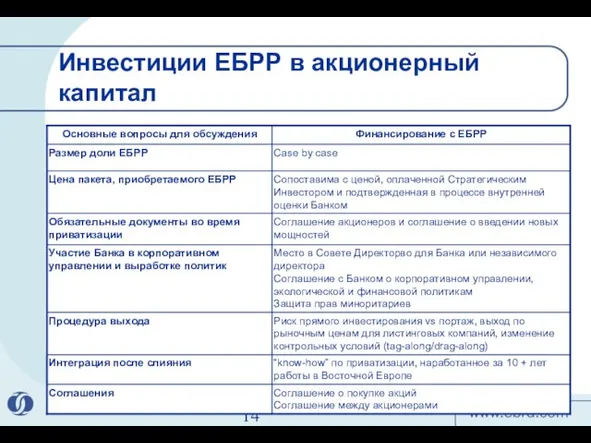

- 14. Инвестиции ЕБРР в акционерный капитал

- 15. Кредит с ЕБРР Основные условия: Срок 10-15 лет Моспрайм+Маржа Возможность фиксирования ставки С обеспечением или без

- 16. ЕБРР – долгосрочный кредитор Портфель ЕБРР по срокам на конец 2007 Средневзвешеная срочность 10.5 лет Менее

- 17. ЕБРР – 16 лет работы $43.9 млрд инвестиций в 2,250 пректов Акц.капитал $8.5млрд Кредиты $35.4млрд Общий

- 18. Пример: ГидроОГК - Модернизация Проект: восстановление нескольких подразделений 10.000-мегаваттного Волго-Камского гидрокаскада и разработка возобновляемых источников энергии

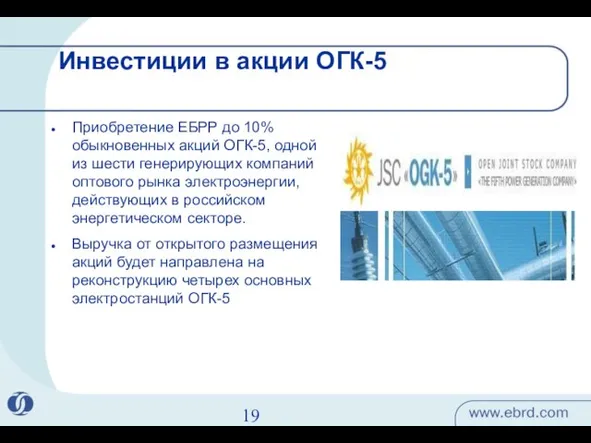

- 19. Инвестиции в акции ОГК-5 Приобретение ЕБРР до 10% обыкновенных акций ОГК-5, одной из шести генерирующих компаний

- 20. Финансирование нового российского пассажирского самолета «Суперджет 100» Кредит компании «Гражданские самолеты Сухого» в размере 100 млн.

- 22. Скачать презентацию

Денежные переводы физических лиц: состояние и тенденции развития (на примере ПАО Сбербанк)

Денежные переводы физических лиц: состояние и тенденции развития (на примере ПАО Сбербанк) Особенности истории информатики

Особенности истории информатики Мотивирование топ-менеджеров в банковской сфере: подходы и инструменты

Мотивирование топ-менеджеров в банковской сфере: подходы и инструменты = 1

= 1 Изустная среда мордовского села

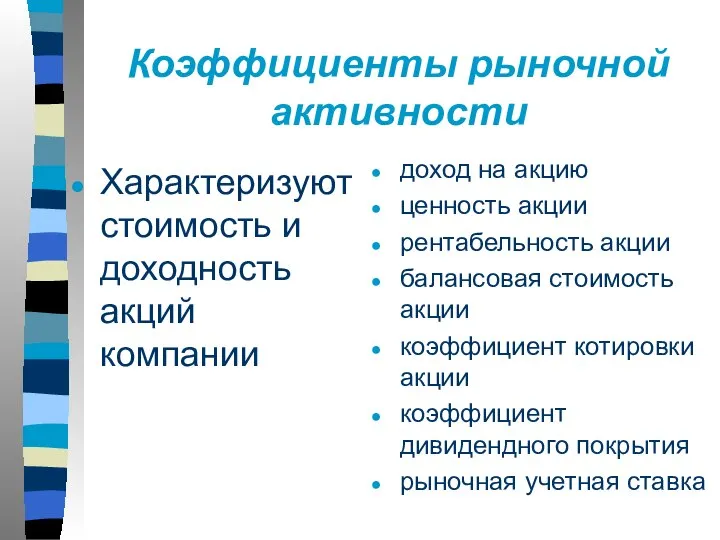

Изустная среда мордовского села Показатели рыночной активности

Показатели рыночной активности Выхухоль. Красная книга

Выхухоль. Красная книга Обработка текстовой и графической информации. Создаём комбинированный документ

Обработка текстовой и графической информации. Создаём комбинированный документ Телевидение: я выбираю или меня выбирают. Автор и руководитель проекта: Симонова Ольга Владимировна 2004 год

Телевидение: я выбираю или меня выбирают. Автор и руководитель проекта: Симонова Ольга Владимировна 2004 год Что я сделаю, чтобы доверенный мне магазин стал лучшим на рынке

Что я сделаю, чтобы доверенный мне магазин стал лучшим на рынке Туалетная вода для мужчин Faberlic Intense

Туалетная вода для мужчин Faberlic Intense Межпроцедурные анализы и оптимизации

Межпроцедурные анализы и оптимизации Внешняя политика СССР в 1930-е гг. и накануне Великой Отечественной войны

Внешняя политика СССР в 1930-е гг. и накануне Великой Отечественной войны Урок 3 Человек и Бог в православии-повторение

Урок 3 Человек и Бог в православии-повторение 17 век

17 век ПЕРЕГОВОРЫ

ПЕРЕГОВОРЫ Изготовление вечернего платья

Изготовление вечернего платья Теорiя iгор

Теорiя iгор  Презентация на тему Роль гормонов в обмене веществ, росте и развитии организма биология 8 класс

Презентация на тему Роль гормонов в обмене веществ, росте и развитии организма биология 8 класс аня хочет санчо панчо

аня хочет санчо панчо Создание таблиц в Microsoft Word

Создание таблиц в Microsoft Word Teenagers’ society problems

Teenagers’ society problems Воля познавать

Воля познавать Любимое блюдо моей семьи

Любимое блюдо моей семьи Ладья. Урок №8

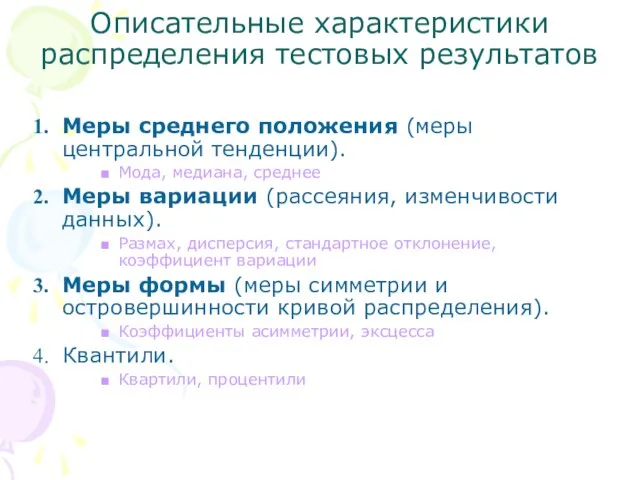

Ладья. Урок №8 Описательные характеристики распределения тестовых результатов

Описательные характеристики распределения тестовых результатов Презентация на тему Одиночество

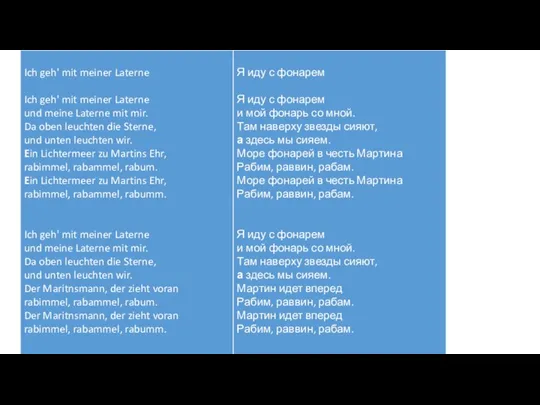

Презентация на тему Одиночество Ich gehe mit meine Laterne

Ich gehe mit meine Laterne