Содержание

- 2. Источники собственных средств 1) сбережения инвестора; 2) амортизационный фонд (денежные средства, накопленные инвестором специально на обновление

- 3. Заемные источники Заемные источники получают на заемно-возвратной основе. Третьи лица, дающие на заемно-возвратной основе денежные средства

- 4. Финансовое кредитование Финансовое кредитование - это форма заимствования средств на срок и на условиях, которые установлены

- 5. Имущественно-финансовое кредитование (лизинг) Финансовый лизинг является одной из разновидностей арендных финансовых отношений. При краткосрочной и среднесрочной

- 6. Акционерная капитализация Специальная капитализация Акционерная капитализация предполагает сбор инвестиций в форме акционерного капитала за счет создания

- 7. Критерии оценки экономической эффективности инвестиций, их виды Оценка эффективности инвестиционных проектов или мероприятий представляет собой соизмерение

- 8. Жизненный цикл Все перечисленные показатели оценки стоимости проекта характеризуют какой-либо аспект эффективности проекта. Единственным интегрально-суммарным показателем

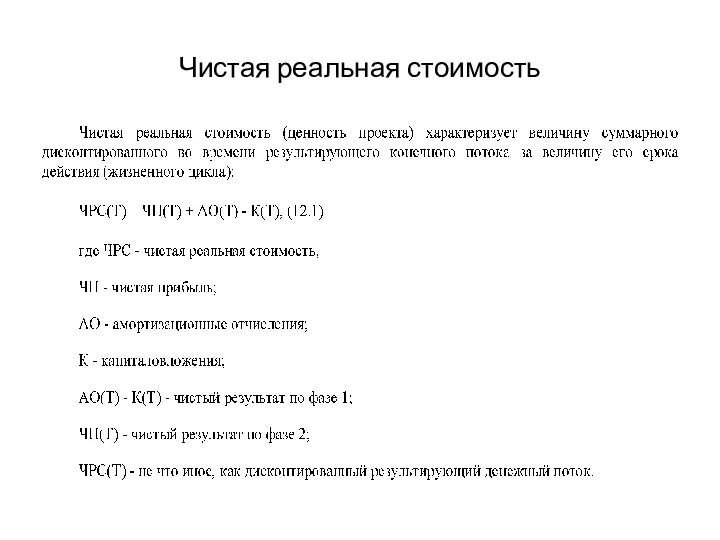

- 9. Чистая реальная стоимость Чистая реальная стоимость (ценность проекта) характеризует величину суммарного дисконтированного во времени результирующего конечного

- 10. Чистая реальная стоимость

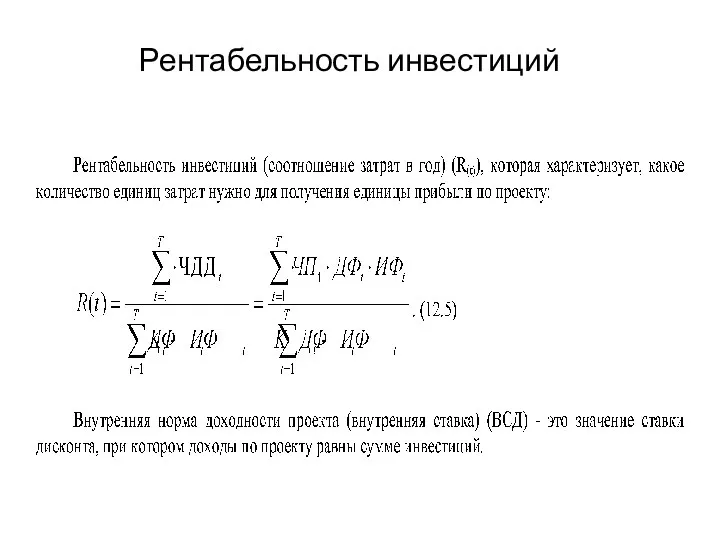

- 11. Рентабельность инвестиций

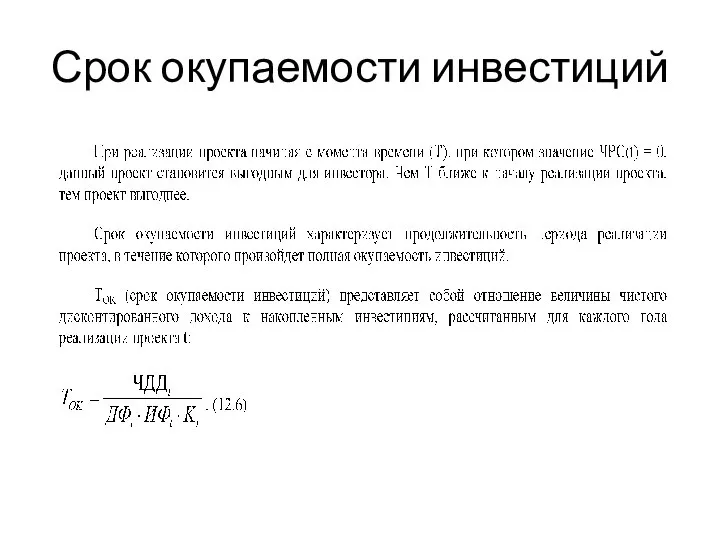

- 12. Срок окупаемости инвестиций

- 13. Учет фактора времени в оценке проектов и мероприятий (дисконтирующий фактор). Учет инфляции в оценке проектов и

- 14. Дисконтированный поток наличности, схема формирования cash flow Схема формирования дисконтированного потока наличности включает следующие элементы: 1)

- 15. Схема формирования cash flow Во 2-м блоке осуществляются расчеты: 1) прогнозной величины объема реализации продукции по

- 16. Схема формирования cash flow В 3-м блоке, блоке расчета затрат (текущих), осуществляется: 1) определение постоянных затрат

- 17. Схема формирования cash flow В 4-м блоке осуществляется определение операционных расходов по годам: 1) определение размеров

- 18. Схема формирования cash flow В 5-м блоке осуществляется определение изменений потребности в оборотных средствах: 1) определение

- 19. Оценка экономической эффективности программ и мероприятий на автомобильном транспорте Основной оценочный показатель - суммарный по годам

- 20. Расчет экономического эффекта Расчет экономического эффекта проводится с обязательным использованием приведения разновременных затрат и результатов к

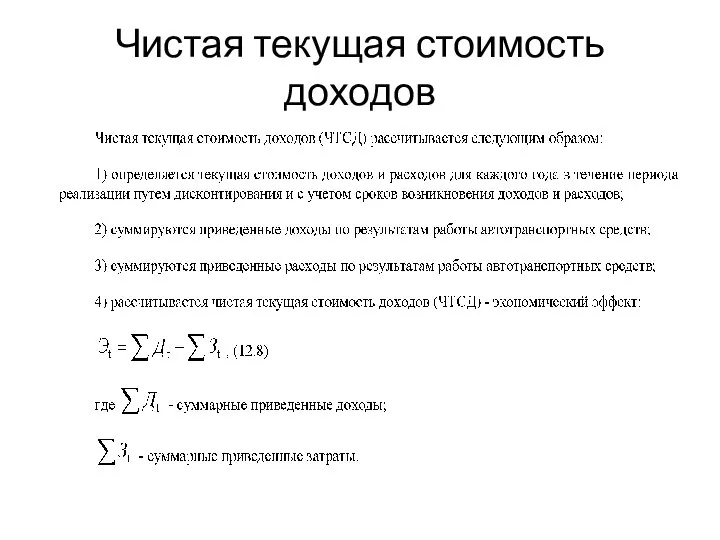

- 21. Чистая текущая стоимость доходов

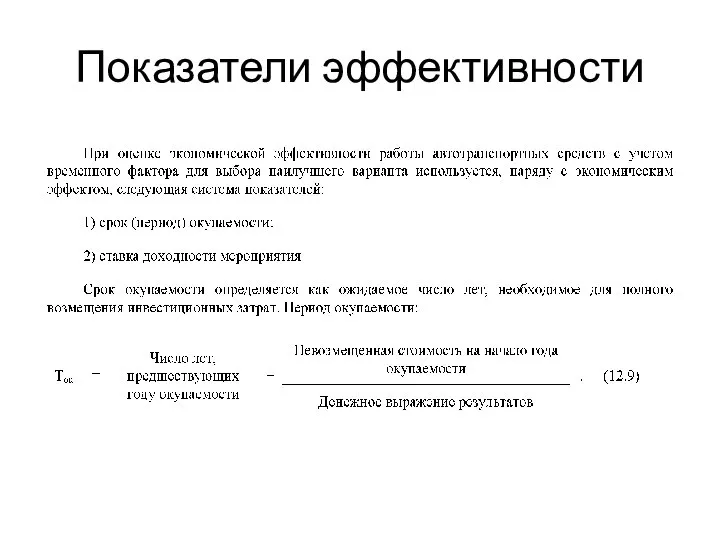

- 22. Показатели эффективности

- 23. Определение срока окупаемости Определение срока окупаемости осуществляется следующим образом: - рассчитывается дисконтированный поток доходов (результативность) по

- 24. Показатели оценки эффективности Данный показатель определяет срок, в течение которого инвестиции будут "заморожены", так как реальный

- 25. Показатели оценки эффективности В первом случае коэффициент эффективности измеряется в процентах и показывает уровень чистого приведенного

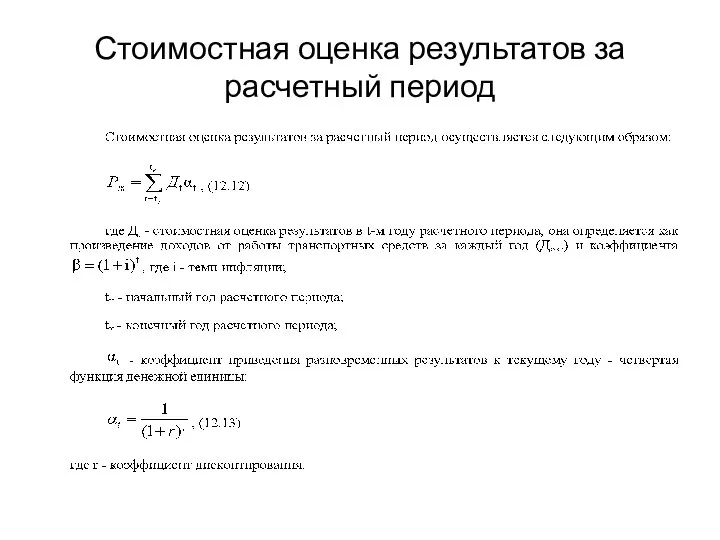

- 26. Стоимостная оценка результатов за расчетный период

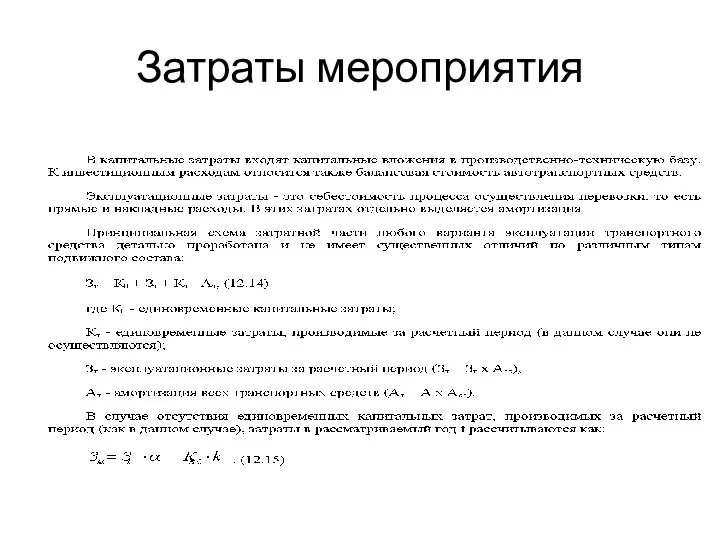

- 27. Затраты мероприятия

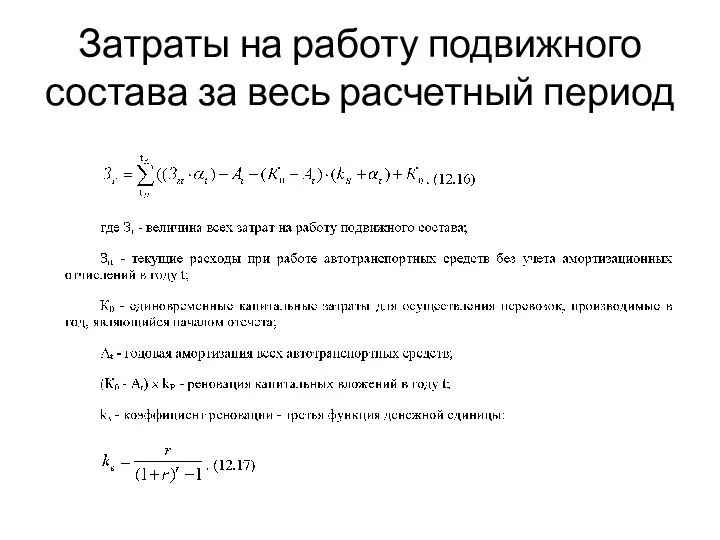

- 28. Затраты на работу подвижного состава за весь расчетный период

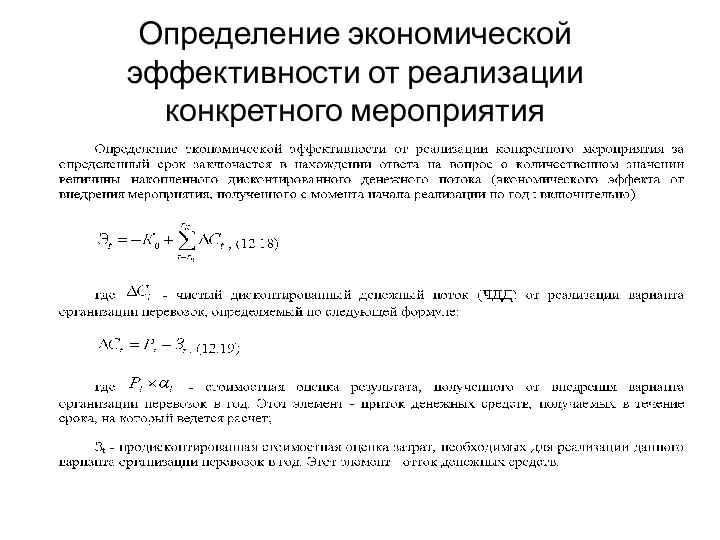

- 29. Определение экономической эффективности от реализации конкретного мероприятия

- 31. Скачать презентацию

Система контроля качества лекарственных средств и других товаров аптечного ассортимента Лекция № 10

Система контроля качества лекарственных средств и других товаров аптечного ассортимента Лекция № 10 Коммерциализация образования

Коммерциализация образования Теория перевода как научная и учебная дисциплина

Теория перевода как научная и учебная дисциплина SPE Annual Technical Conference and Exhibition (ATCE)

SPE Annual Technical Conference and Exhibition (ATCE) Архитектура современного Екатеринбурга

Архитектура современного Екатеринбурга Изготовление и реализация индивидуальных чехлов для смартфонов

Изготовление и реализация индивидуальных чехлов для смартфонов Парк-музей имени А.К. Толстого

Парк-музей имени А.К. Толстого КИОСК __ Адрес: г. Калининград; Ленинградский р-н; ул. Горького - ул. Озерова Ориентир: м-н "Семья" Телефон: 8 911 475 95 45 Сменность: 2-х сменны

КИОСК __ Адрес: г. Калининград; Ленинградский р-н; ул. Горького - ул. Озерова Ориентир: м-н "Семья" Телефон: 8 911 475 95 45 Сменность: 2-х сменны «Обо мне дети отечества пожалеют»

«Обо мне дети отечества пожалеют» Храмы Курганской области

Храмы Курганской области Презентация на тему Спартанская и Афинская системы обучения и воспитания в Древней Греции

Презентация на тему Спартанская и Афинская системы обучения и воспитания в Древней Греции  таблицы ПРОЕКТ ПЧС

таблицы ПРОЕКТ ПЧС Создание ядра экспертной системы

Создание ядра экспертной системы Зачисление в 1 класс через портал государственных и муниципальных услуг. Памятка

Зачисление в 1 класс через портал государственных и муниципальных услуг. Памятка Softline Cloud Services

Softline Cloud Services Робота з файлами та папками

Робота з файлами та папками Магазин Первомайский

Магазин Первомайский Государственные праздники

Государственные праздники Ustalar Birliyi - Sobsan

Ustalar Birliyi - Sobsan Преодоление воздействий стресса

Преодоление воздействий стресса Душевный нетворкинг

Душевный нетворкинг Учет расчетов с поставщиками ООО ”Ульяновская пищевая компания”

Учет расчетов с поставщиками ООО ”Ульяновская пищевая компания” Теория движения крутильных весов в эксперименте по измерениюНьютоновской гравитационной постоянной

Теория движения крутильных весов в эксперименте по измерениюНьютоновской гравитационной постоянной Русакова Анастасия Генеральный директор МСЦ WWW.ICCRUSSIA.RU

Русакова Анастасия Генеральный директор МСЦ WWW.ICCRUSSIA.RU Отчёт о проделанной работе в СНТ Дружба

Отчёт о проделанной работе в СНТ Дружба Водород

Водород Архитектура ЭВМ. Логические основы ЭВМ

Архитектура ЭВМ. Логические основы ЭВМ Размышление о Луне

Размышление о Луне