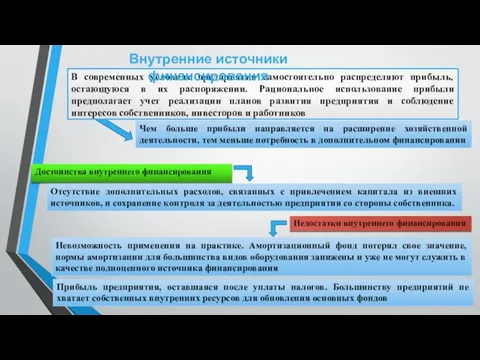

использование прибыли предполагает учет реализации планов развития предприятия и соблюдение интересов собственников, инвесторов и работников

ЗЕМЛЕТРЯСЕНИЯ

ПОЖАРЫ

ОПОЛЗНИ

извержение

ВУЛКАНОВ

НАВОДНЕНИЯ

тропические

ЦИКЛОНЫ

УРАГАНЫ

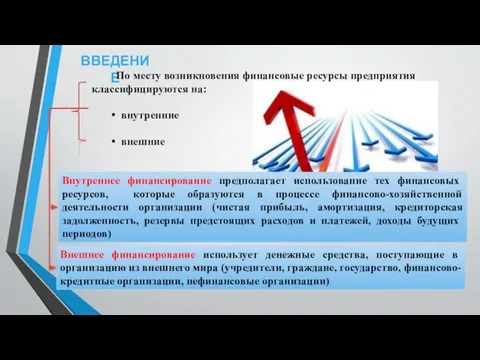

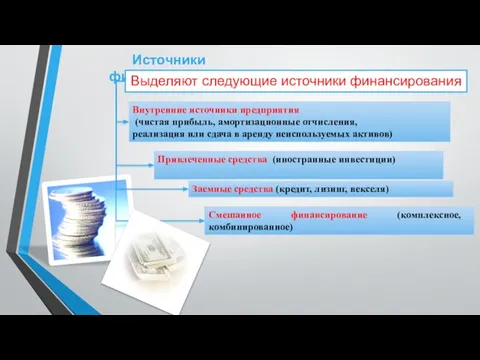

Внутренние источники финансирования

Чем больше прибыли направляется на расширение хозяйственной деятельности, тем меньше потребность в дополнительном финансировании

Достоинства внутреннего финансирования

Недостатки внутреннего финансирования

Отсутствие дополнительных расходов, связанных с привлечением капитала из внешних источников, и сохранение контроля за деятельностью предприятия со стороны собственника.

Невозможность применения на практике. Амортизационный фонд потерял свое значение, нормы амортизации для большинства видов оборудования занижены и уже не могут служить в качестве полноценного источника финансирования

Прибыль предприятия, оставшаяся после уплаты налогов. Большинству предприятий не хватает собственных внутренних ресурсов для обновления основных фондов

Построение изометрической проекции усечённых конусов

Построение изометрической проекции усечённых конусов Revision

Revision Презентация на тему Основные положения эволюционного учения Дарвина

Презентация на тему Основные положения эволюционного учения Дарвина

ЛОБАНОВА ГОРА

ЛОБАНОВА ГОРА Презентация на тему по картине Попова "Первый снег"

Презентация на тему по картине Попова "Первый снег" Приобретение необходимого опыта для дальнейшего роста в компании

Приобретение необходимого опыта для дальнейшего роста в компании ПРИМЕНЕНИЕ МЕТОДОВ КИСЛОТНО-ОСНОВНОГО ТИТРОВАНИЯ В НЕВОДНЫХ СРЕДАХ

ПРИМЕНЕНИЕ МЕТОДОВ КИСЛОТНО-ОСНОВНОГО ТИТРОВАНИЯ В НЕВОДНЫХ СРЕДАХ  Современные подходы к обучению грамоте первоклассников.

Современные подходы к обучению грамоте первоклассников. Петр+1+народные+выступления

Петр+1+народные+выступления ПРЕЖДЕВРЕМЕННАЯ ЭЯКУЛЯЦИЯ

ПРЕЖДЕВРЕМЕННАЯ ЭЯКУЛЯЦИЯ  Детям о детях

Детям о детях Тема: «Апробация и внедрение гендерного подхода в обучении физической культуре».

Тема: «Апробация и внедрение гендерного подхода в обучении физической культуре». Риски инвестиционного банка

Риски инвестиционного банка In a restaurant complaint

In a restaurant complaint Диагностика деятельности предприятия

Диагностика деятельности предприятия Итоги работы МОУ гимназии №3 г.Пролетарска за 2009-2010 учебный год

Итоги работы МОУ гимназии №3 г.Пролетарска за 2009-2010 учебный год Архитектурные элементы здания

Архитектурные элементы здания ГОСТ 17359-82 Порошковая металлургия. Термины и определения

ГОСТ 17359-82 Порошковая металлургия. Термины и определения МЕРОПРИЯТИЕ ДЛЯ УЧАЩИХСЯ НАЧАЛЬНЫХ КЛАССОВ

МЕРОПРИЯТИЕ ДЛЯ УЧАЩИХСЯ НАЧАЛЬНЫХ КЛАССОВ Строение атома

Строение атома Проект благоустройства «Зеленый островок»

Проект благоустройства «Зеленый островок» Образовательные ресурсы сети Интернет

Образовательные ресурсы сети Интернет Презентация на тему М.М. Зощенко Елка

Презентация на тему М.М. Зощенко Елка Поэзия Великой Отечественной войны

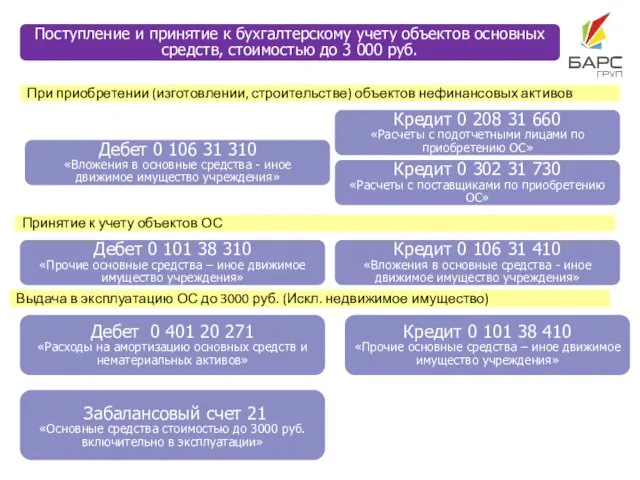

Поэзия Великой Отечественной войны Дебет 0 106 31 310 «Вложения в основные средства - иное движимое имущество учреждения»

Дебет 0 106 31 310 «Вложения в основные средства - иное движимое имущество учреждения» «я помню чудное мгновенье...»

«я помню чудное мгновенье...» Образовательные приложения для уроков

Образовательные приложения для уроков Наследование гемофилии- признака, сцепленного с полом.

Наследование гемофилии- признака, сцепленного с полом.