Слайд 2 Источники финансирования бизнес-плана – это средства, которые могут быть использованы для финансирования

бизнес-проектов.

В экономической теории выделяется 3 вида ресурсов для финансирования бизнес-планов и бизнес-проектов:

1. Собственные средства.

2. Заемные средства.

3. Привлеченные средства.

Под собственными средствами понимается использование собственного капитала корпорации, руководства компании или инвестора, открывающего новое дело.

Слайд 3 Заемные источники финансирования инвестиционных проектов предполагают:

- банковские, коммерческие, бюджетные или целевые кредиты;

- инвестиционные ресурсы иностранных инвесторов;

- международные финансовые институты;

- институциональные инвесторы или предприятия.

Долговое финансирование предполагает привлечение финансовых ресурсов на условиях срочности, платности, возвратности. Центральным вопросом для просящего кредит заключается в расчете предельной ставки, при которой кредит становится эффективным.

Слайд 4 К привлеченным ресурсам предприятия относятся:

- взносы;

- пожертвования;

- продажа и дополнительная

эмиссия акций;

- инвестиционные ресурсы компаний резидентов (в т.ч. паевых инвестиционных фондов);

- инвестиционные ресурсы страховых компаний-резидентов;

- инвестиционные ресурсы негосударственных пенсионных фондов-резидентов.

Слайд 5 Методы финансирования – механизм привлечения денежных средств, которые могут быть использованы в

качестве источников финансирования бизнес-планов.

Методы финансирования:

1. Самофинансирование заключается в том, что после исключения из прибыли налогов и других обязательных платежей в бюджет все остальные денежные накопления остаются в распоряжении предприятия (организации).

При самофинансировании за счет собственных источников обеспечивается расширенное воспроизводство, а также решение социальных задач предприятия. Создание системы самофинансирования предполагает увеличение доли собственных источников (прибыли и амортизационных отчислений) в финансировании инвестиционных программ предприятий.

Уровень самофинансирования считается высоким, если удельный вес собственных источников достигает 60 % и более от общего объема финансирования инвестиционных проектов.

Слайд 6 2. Кредитное финансирование может выступать в следующих формах:

кредит;

облигационные займы;

привлечение заемных средств населения

(для организаций потребительской кооперации).

Кредиты как источники финансирования инвестиционных проектов имеют как положительные, так и отрицательные стороны:

1. положительные —

высокий объем возможного их привлечения;

значительный внешний контроль за эффективностью их использования;

2. отрицательные —

сложность привлечения и оформления, необходимость предоставления соответствующих гарантий или залога имущества;

повышение риска банкротства в связи с несвоевременностью погашения полученных ссуд и потерь части прибыли от инвестиционной деятельности в связи с необходимостью уплаты ссудного процента.

Слайд 7 3. Проектное финансирование — это финансирование бизнес-проектов, при котором источником обслуживания долговых обязательств

являются денежные потоки, генерируемые проектом. Специфика этого вида инвестирования состоит в том, что оценка затрат и доходов осуществляется с учетом распределения риска между участниками проекта.

Проектное финансирование рассматривается как метод привлечения долгосрочного заемного финансирования для крупных проектов, посредством «Финансового инжиниринга», основанный на займе под денежные потоки, создаваемые только самим проектом, и является сложным организационным и финансовым мероприятием по финансированию и контролю исполнения проекта его участниками.

Слайд 8 Проектное финансирование имеет свои определенные преимущества, тем оно и отличается от других форм финансирования.

Черты

проектного финансирования:

- имеет адресно-целевой характер.

- не сопровождается большими рисками, которые всегда сопровождают разработку и внедрение новых технологий и новых продуктов.

Проектное финансирование имеет дело с более-менее известными технологиями. Реализация таких проектов более предсказуема, чем реализация инновационных.

Но и здесь имеются риски, которые имеют специфический характер, обусловленный задачами реализации проектов (задержка ввода объекта в эксплуатацию, повышение цен на сырье и материалы, превышение сметы строительства и др.).

Слайд 9 По доле риска, принимаемой на себя кредитором, в банковской практике выделяют следующие

виды проектного финансирования:

с полным регрессом на заемщика. Регресс означает обратное требование о возмещении предоставленной суммы денежных средств, предъявляемое одним лицом другому. При проектном финансировании с полным регрессом на заемщика банк не принимает на себя риски, связанные с проектом, ограничивая свое участие предоставлением средств против определенных гарантий;

с ограниченным регрессом на заемщика. При проектном финансировании с ограниченным регрессом кредитор частично берет на себя проектные риски;

без регресса на заемщика. При проектном финансировании с ограниченным регрессом кредитор полностью берет на себя проектные риски.

Слайд 10 Общие принципы, лежащие в основе метода проектного финансирования:

- Проектное финансирование используется для финансирования

относительно «обособленного» проекта через юридическое лицо, специализирующееся на реализации этого проекта;

- проектное финансирование применяется для нового проекта, чем для уже созданного бизнеса (обычно используют при реструктуризации задолженности);

Слайд 11 - Источник возврата вложенных средств — прибыль от реализации инвестиционного проекта.

- Доля привлеченного капитала

в общем объеме финансирования проекта составляет 70-80% (большой «финансовый рычаг»);

- Для заемного капитала проектного финансирования инвесторы не предоставляют обеспечение или гарантии, либо обеспечение или гарантии не полностью покрывают финансовые риски по проекту;

- Заимодавцы, при выплате процентов и долгов, рассчитывают, в основном, на поступление денежных средств от реализации проекта (будущую прибыль), а не на стоимость активов и финансовые показатели компании.

Слайд 12 - Основными гарантиями для заимодавцев являются контракты компании, лицензии и исключительные права использования

и разработки ценных активов, или технологии и производство конкурентоспособной продукции.

- Проект имеет ограниченный срок жизни — срок действия контракта или лицензии на виды работ или разработку активов, срок ввода в эксплуатацию объектов или сооружений, начало серийного выпуска продукции.

Слайд 13 4. Акционерное финансирование

Применять данный метод финансирования могут лишь акционерные общества. Акционерное финансирование

инвестиций используется обычно для реализации крупномасштабных инвестиций при отраслевой или региональной диверсификации инвестиционной деятельности. Применение данного метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь большими объемами привлеченных средств.

Акционерное финансирование обычно является альтернативой кредитному финансированию. И хотя использование дополнительной эмиссии обыкновенных акций в качестве альтернативы кредиту связано с меньшими затратами (при большом объеме привлекаемых средств), кредит как метод финансирования инвестиций на практике используют чаще.

Слайд 14 Причина состоит в том, что при частом применении акционерного финансирования, как метода

финансирования инвестиций может возникнуть ряд препятствий, которые ограничивают его применение на практике.

Первое препятствие состоит в том, что инвестиционные ресурсы акционерное общество получает лишь по завершении размещения выпуска акций, а такое размещение,

во-первых, требует времени,

во-вторых, выпуск не всегда размещается в полном объеме.

Второе препятствие применения акционирования в качестве часто используемого источника финансирования инвестиций состоит в том, что обыкновенная акция — это не долговая, а долевая ценная бумага.

Это происходит по той причине, что дополнительная эмиссия обыкновенных акций ведет к увеличению уставного капитала, что в свою очередь может увеличивать количество акционеров и уменьшать размер дивиденда на акцию. Подобная перспектива вызывает опасения у прежних акционеров, а свои опасения акционеры выражают продажей акций.

Слайд 15 Однако акционерное финансирование как метод финансирования инвестиций обладает рядом достоинств:

при больших объемах

эмиссии низкая цена привлекаемых средств;

выплаты за пользование привлеченными ресурсами не носят безусловный характер, а выплачиваются в зависимости от финансового результата акционерного общества;

использование привлеченных инвестиционных ресурсов не ограничено по срокам.

Недостатком данного метода является то, что для зрелых, давно работающих предприятий; новая эмиссия акций расценивается обычно инвесторами как негативный сигнал, что в свою очередь, может неблагоприятно сказаться на курсе акций предприятия.

Слайд 16 5. Бюджетное финансирование бизнес-проектов осуществляется в формах:

1. финансовой поддержки высокоэффективных инвестиционных

проектов на условиях размещения выделенных бюджетных средств на конкурсной основе;

2. централизованного финансирования (частичного или полного) федеральных инвестиционных программ.

Эта форма осуществляется через целевые инвестиционные программы. Федеральные целевые программы - это комплекс научно-исследовательских, опытно-конструкторских, производственных, социально-экономических, организационно-хозяйственных и других мероприятий, который обеспечивает эффективное решение задач в области государственного, экономического, экологического развития РФ.

Слайд 17 Утвержденные целевые программы могут реализовываться за счет средств федерального бюджета, внебюджетных источников,

средств бюджетов субъектов РФ.

Средства федерального бюджета предоставляются на безвозвратной, возвратной и смешанной основе. Кроме того, инвестор имеет возможность предоставления государственных гарантий для инвестиционных проектов. Обычно такое инвестирование осуществляется в виде кредитования.

Существует четыре основных вида финансирования в рамках государственных программ федерального и муниципального уровней, осуществляющих поддержку предпринимательства:

- прямое (целевое) кредитование - выделение государством ссуды непосредственно предприятию с условием возвратности этих денег. В этом случае государство, как и коммерческий банк, устанавливает процентные ставки, срок и механизм возврата;

- гранты и дотации - субсидии на конкретный проект обычно выделяются безвозмездно;

Слайд 18 - долевое участие - государство через делегированные органы выступает долевым вкладчиком в

проект, остальная часть вклада осуществляется обычно коммерческими структурами;

- гарантии по кредитам - в этом случае предприятие получает кредит от коммерческой структуры, а правительство через министерства, специально созданные фонды выступает гарантом предприятия и выплачивает сумму кредита коммерческой структуре в случае невозврата.

Предоставляемые на конкурс инвестиционные проекты классифицировались по категориям:

категория А — проекты, обеспечивающие производство продукции, не имеющей зарубежных аналогов, при условии защищенности ее отечественными патентами или аналогичными зарубежными документами;

Слайд 19 категория Б — проекты, обеспечивающие производство экспортных товаров несырьевых отраслей, имеющих спрос на

внешнем рынке, на уровне лучших мировых образцов;

категория В — проекты, обеспечивающие производство импортозамещающей продукции с более низким уровнем цен;

категория Г — проекты, обеспечивающие производство продукции, пользующейся спросом на внутреннем рынке.

Решения об оказании государственной поддержки принимались Комиссией по инвестиционным конкурсам при Министерстве экономического развития и торговли РФ и направлялись в Министерство финансов РФ для включения в проект федерального бюджета на следующий финансовый год. Размер государственной поддержки устанавливался в зависимости от категории проекта и не мог превышать соответственно 50, 40, 30 и 20% заемных средств.

«Мастер и Маргарита»В. Лакшин отмечал, что, «выбирая посмертную судьбу Мастеру, Булгаков выбирал судьбу себе». Это его изм

«Мастер и Маргарита»В. Лакшин отмечал, что, «выбирая посмертную судьбу Мастеру, Булгаков выбирал судьбу себе». Это его изм Я выбираю здоровый образ жизни

Я выбираю здоровый образ жизни Информация вокруг нас

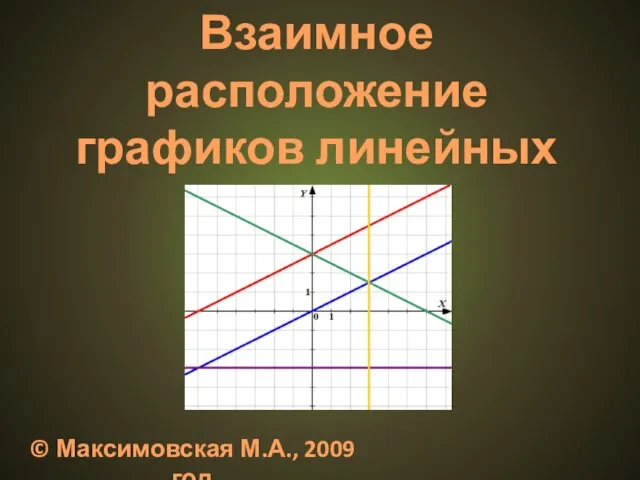

Информация вокруг нас Взаимное расположение графиков линейных функций

Взаимное расположение графиков линейных функций Все люди любят праздники

Все люди любят праздники Wether

Wether Тема: «Тайны древних пирамид» Маркова Марина Валерьевна 2009 – 2010 учебный год

Тема: «Тайны древних пирамид» Маркова Марина Валерьевна 2009 – 2010 учебный год Прохождение производственной практики в Департаменте образования и науки Брянской области

Прохождение производственной практики в Департаменте образования и науки Брянской области Нейропсихологический аспект в речевой и познавательной деятельности

Нейропсихологический аспект в речевой и познавательной деятельности Русский Иерусалим Патриарха Никона

Русский Иерусалим Патриарха Никона Путешествие в Древнюю Индию

Путешествие в Древнюю Индию Как правильно презентовать стартап

Как правильно презентовать стартап Организация финансирования инвестиционной деятельности

Организация финансирования инвестиционной деятельности Книги про Новый год и Рождество

Книги про Новый год и Рождество Деловая игра Слалом

Деловая игра Слалом Различные способы решения квадратных уравнений

Различные способы решения квадратных уравнений Текст и его признаки

Текст и его признаки Управление проектамиЛекция 2.Структурное планирование

Управление проектамиЛекция 2.Структурное планирование Буклет ВМПИ

Буклет ВМПИ Команда Приморские Медведи

Команда Приморские Медведи Число-буквенный код. Техника запоминания картин

Число-буквенный код. Техника запоминания картин Кухар-кондитер

Кухар-кондитер  Система школьного мониторинга в управлении качеством образования

Система школьного мониторинга в управлении качеством образования Проект Evrikum. Стеклянный лабиринт

Проект Evrikum. Стеклянный лабиринт Реализация PR и IR стратегий: особенности национального информационного поля

Реализация PR и IR стратегий: особенности национального информационного поля КРИСТАЛЛИЧЕСКИЕ РЕШЕТКИ

КРИСТАЛЛИЧЕСКИЕ РЕШЕТКИ Правомерно ли Выделять категорию состояния, Как самостоятельную часть речи?

Правомерно ли Выделять категорию состояния, Как самостоятельную часть речи? Государственное учреждение образования Новосёлковский ясли – сад Пуховичского района

Государственное учреждение образования Новосёлковский ясли – сад Пуховичского района