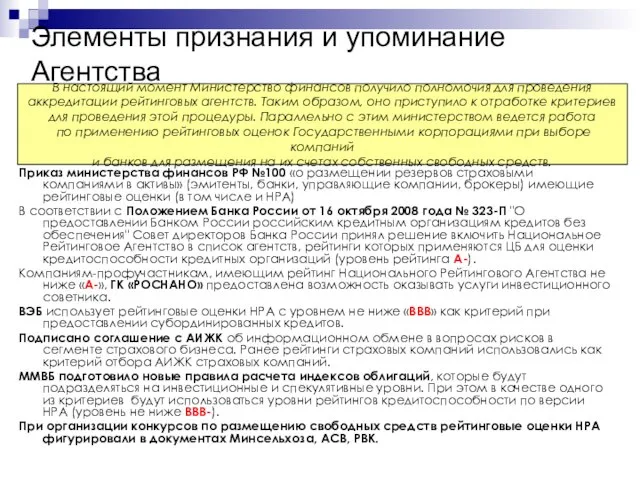

страховыми компаниями в активы» (эмитенты, банки, управляющие компании, брокеры) имеющие рейтинговые оценки (в том числе и НРА)

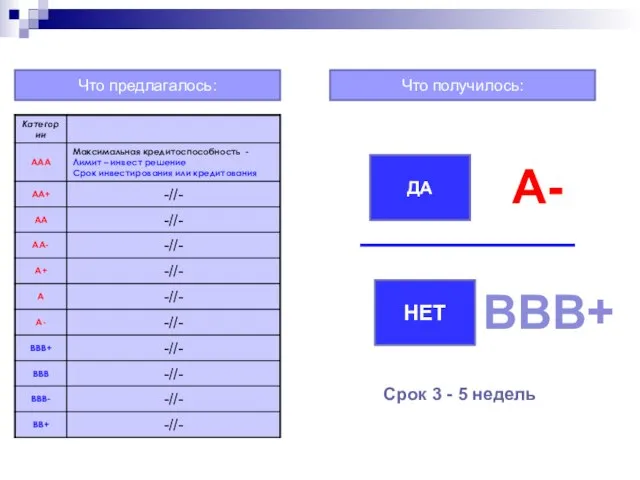

В соответствии с Положением Банка России от 16 октября 2008 года № 323-П "О предоставлении Банком России российским кредитным организациям кредитов без обеспечения" Совет директоров Банка России принял решение включить Национальное Рейтинговое Агентство в список агентств, рейтинги которых применяются ЦБ для оценки кредитоспособности кредитных организаций (уровень рейтинга А-).

Компаниям-профучастникам, имеющим рейтинг Национального Рейтингового Агентства не ниже «А-», ГК «РОСНАНО» предоставлена возможность оказывать услуги инвестиционного советника.

ВЭБ использует рейтинговые оценки НРА с уровнем не ниже «ВВВ» как критерий при предоставлении субординированных кредитов.

Подписано соглашение с АИЖК об информационном обмене в вопросах рисков в сегменте страхового бизнеса. Ранее рейтинги страховых компаний использовались как критерий отбора АИЖК страховых компаний.

ММВБ подготовило новые правила расчета индексов облигаций, которые будут подразделяться на инвестиционные и спекулятивные уровни. При этом в качестве одного из критериев будут использоваться уровни рейтингов кредитоспособности по версии НРА (уровень не ниже ВВВ-).

При организации конкурсов по размещению свободных средств рейтинговые оценки НРА фигурировали в документах Минсельхоза, АСВ, РВК.

В настоящий момент Министерство финансов получило полномочия для проведения

аккредитации рейтинговых агентств. Таким образом, оно приступило к отработке критериев

для проведения этой процедуры. Параллельно с этим министерством ведется работа

по применению рейтинговых оценок Государственными корпорациями при выборе компаний

и банков для размещения на их счетах собственных свободных средств.

Размножение растений 8 класс

Размножение растений 8 класс Как сохранять эффективность, не забывать об ответственности и не терять связи с коллегами

Как сохранять эффективность, не забывать об ответственности и не терять связи с коллегами Критерии достижения образовательной цели

Критерии достижения образовательной цели Я - иллюстратор детских книг

Я - иллюстратор детских книг Презентация на тему Средневековая философия. Патристика

Презентация на тему Средневековая философия. Патристика Недопустимость вмешательства в осуществление прокурорского надзора

Недопустимость вмешательства в осуществление прокурорского надзора Welcome to our Employee Representatives: Clock Tower - Manchester

Welcome to our Employee Representatives: Clock Tower - Manchester Владимиро- Суздальская земля

Владимиро- Суздальская земля Droga krzyżowa. STACJA I. - Jezus na śmierć skazany

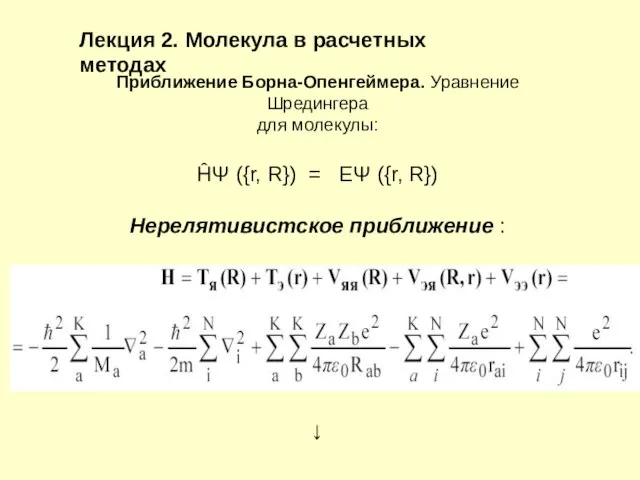

Droga krzyżowa. STACJA I. - Jezus na śmierć skazany Молекула в расчетных методах

Молекула в расчетных методах ОРГАНИЗАЦИЯ ПИТАНИЯ В МОУ ООШ 110 Контроль бракеражной комиссии.

ОРГАНИЗАЦИЯ ПИТАНИЯ В МОУ ООШ 110 Контроль бракеражной комиссии. Java Script Examples

Java Script Examples Сколько информации может хранить лазерный диск

Сколько информации может хранить лазерный диск Дружины Твери

Дружины Твери Методы научного познания

Методы научного познания История фотографии

История фотографии Где живут белые медведи и пингвины

Где живут белые медведи и пингвины Демографический и трудовой потенциалы Беларуси Подготовила: Клеутина С.А. Группа МЭ-092

Демографический и трудовой потенциалы Беларуси Подготовила: Клеутина С.А. Группа МЭ-092 GS-Пинсеттер

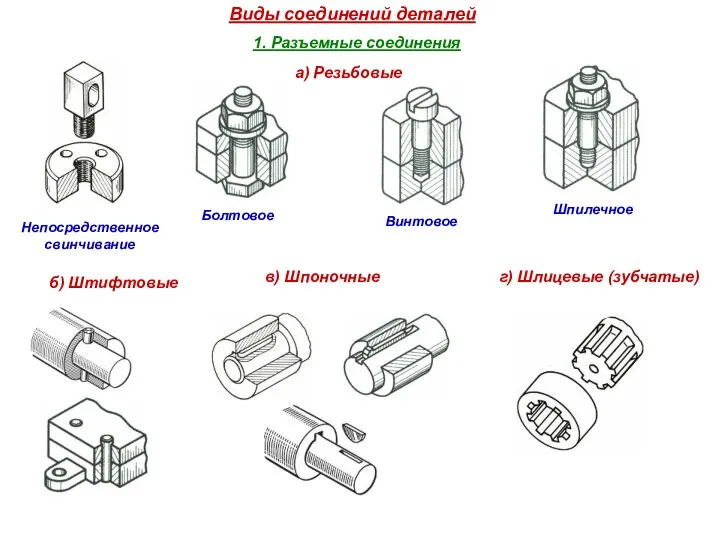

GS-Пинсеттер Виды соединений деталей

Виды соединений деталей Презентация на тему Таможенная процедура «Выпуск для внутреннего потребления»

Презентация на тему Таможенная процедура «Выпуск для внутреннего потребления»  Влюбленные. Чувство самоотверженной и глубокой привязанности

Влюбленные. Чувство самоотверженной и глубокой привязанности Квартирный портал ГК Первый Строительный Фонд,

Квартирный портал ГК Первый Строительный Фонд, slide8

slide8 ПАРОВАЯ ВИНТОВАЯ МАШИНА (ПВМ): ОПЫТ ЭКСПЛУАТАЦИИ И ПЕРСПЕКТИВЫ ПРИМЕНЕНИЯ

ПАРОВАЯ ВИНТОВАЯ МАШИНА (ПВМ): ОПЫТ ЭКСПЛУАТАЦИИ И ПЕРСПЕКТИВЫ ПРИМЕНЕНИЯ Метаболизм

Метаболизм  Учёт и анализ операций на счетах в банке

Учёт и анализ операций на счетах в банке