Содержание

Слайд 2Марженальное кредитование

Маржина́льная торговля (Margin trading) — это проведение спекулятивных торговых операций с

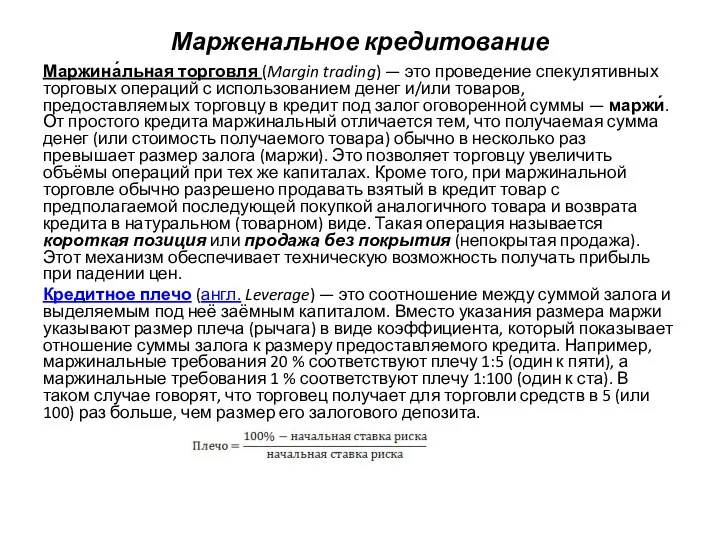

Марженальное кредитование

Маржина́льная торговля (Margin trading) — это проведение спекулятивных торговых операций с

использованием денег и/или товаров, предоставляемых торговцу в кредит под залог оговоренной суммы — маржи́. От простого кредита маржинальный отличается тем, что получаемая сумма денег (или стоимость получаемого товара) обычно в несколько раз превышает размер залога (маржи). Это позволяет торговцу увеличить объёмы операций при тех же капиталах. Кроме того, при маржинальной торговле обычно разрешено продавать взятый в кредит товар с предполагаемой последующей покупкой аналогичного товара и возврата кредита в натуральном (товарном) виде. Такая операция называется короткая позиция или продажа без покрытия (непокрытая продажа). Этот механизм обеспечивает техническую возможность получать прибыль при падении цен.

Кредитное плечо (англ. Leverage) — это соотношение между суммой залога и выделяемым под неё заёмным капиталом. Вместо указания размера маржи указывают размер плеча (рычага) в виде коэффициента, который показывает отношение суммы залога к размеру предоставляемого кредита. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец получает для торговли средств в 5 (или 100) раз больше, чем размер его залогового депозита.

Кредитное плечо (англ. Leverage) — это соотношение между суммой залога и выделяемым под неё заёмным капиталом. Вместо указания размера маржи указывают размер плеча (рычага) в виде коэффициента, который показывает отношение суммы залога к размеру предоставляемого кредита. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец получает для торговли средств в 5 (или 100) раз больше, чем размер его залогового депозита.

Слайд 3Long — Длинная позиция

В момент времени «А» Вы купили акции по цене

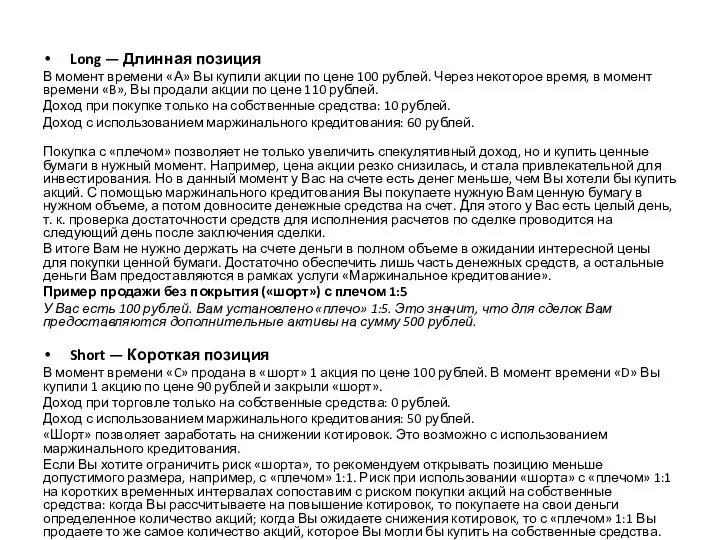

Long — Длинная позиция

В момент времени «А» Вы купили акции по цене

100 рублей. Через некоторое время, в момент времени «B», Вы продали акции по цене 110 рублей.

Доход при покупке только на собственные средства: 10 рублей.

Доход с использованием маржинального кредитования: 60 рублей.

Покупка с «плечом» позволяет не только увеличить спекулятивный доход, но и купить ценные бумаги в нужный момент. Например, цена акции резко снизилась, и стала привлекательной для инвестирования. Но в данный момент у Вас на счете есть денег меньше, чем Вы хотели бы купить акций. С помощью маржинального кредитования Вы покупаете нужную Вам ценную бумагу в нужном объеме, а потом довносите денежные средства на счет. Для этого у Вас есть целый день, т. к. проверка достаточности средств для исполнения расчетов по сделке проводится на следующий день после заключения сделки.

В итоге Вам не нужно держать на счете деньги в полном объеме в ожидании интересной цены для покупки ценной бумаги. Достаточно обеспечить лишь часть денежных средств, а остальные деньги Вам предоставляются в рамках услуги «Маржинальное кредитование».

Пример продажи без покрытия («шорт») с плечом 1:5

У Вас есть 100 рублей. Вам установлено «плечо» 1:5. Это значит, что для сделок Вам предоставляются дополнительные активы на сумму 500 рублей.

Short — Короткая позиция

В момент времени «C» продана в «шорт» 1 акция по цене 100 рублей. В момент времени «D» Вы купили 1 акцию по цене 90 рублей и закрыли «шорт».

Доход при торговле только на собственные средства: 0 рублей.

Доход с использованием маржинального кредитования: 50 рублей.

«Шорт» позволяет заработать на снижении котировок. Это возможно с использованием маржинального кредитования.

Если Вы хотите ограничить риск «шорта», то рекомендуем открывать позицию меньше допустимого размера, например, с «плечом» 1:1. Риск при использовании «шорта» с «плечом» 1:1 на коротких временных интервалах сопоставим с риском покупки акций на собственные средства: когда Вы рассчитываете на повышение котировок, то покупаете на свои деньги определенное количество акций; когда Вы ожидаете снижения котировок, то с «плечом» 1:1 Вы продаете то же самое количество акций, которое Вы могли бы купить на собственные средства.

Доход при покупке только на собственные средства: 10 рублей.

Доход с использованием маржинального кредитования: 60 рублей.

Покупка с «плечом» позволяет не только увеличить спекулятивный доход, но и купить ценные бумаги в нужный момент. Например, цена акции резко снизилась, и стала привлекательной для инвестирования. Но в данный момент у Вас на счете есть денег меньше, чем Вы хотели бы купить акций. С помощью маржинального кредитования Вы покупаете нужную Вам ценную бумагу в нужном объеме, а потом довносите денежные средства на счет. Для этого у Вас есть целый день, т. к. проверка достаточности средств для исполнения расчетов по сделке проводится на следующий день после заключения сделки.

В итоге Вам не нужно держать на счете деньги в полном объеме в ожидании интересной цены для покупки ценной бумаги. Достаточно обеспечить лишь часть денежных средств, а остальные деньги Вам предоставляются в рамках услуги «Маржинальное кредитование».

Пример продажи без покрытия («шорт») с плечом 1:5

У Вас есть 100 рублей. Вам установлено «плечо» 1:5. Это значит, что для сделок Вам предоставляются дополнительные активы на сумму 500 рублей.

Short — Короткая позиция

В момент времени «C» продана в «шорт» 1 акция по цене 100 рублей. В момент времени «D» Вы купили 1 акцию по цене 90 рублей и закрыли «шорт».

Доход при торговле только на собственные средства: 0 рублей.

Доход с использованием маржинального кредитования: 50 рублей.

«Шорт» позволяет заработать на снижении котировок. Это возможно с использованием маржинального кредитования.

Если Вы хотите ограничить риск «шорта», то рекомендуем открывать позицию меньше допустимого размера, например, с «плечом» 1:1. Риск при использовании «шорта» с «плечом» 1:1 на коротких временных интервалах сопоставим с риском покупки акций на собственные средства: когда Вы рассчитываете на повышение котировок, то покупаете на свои деньги определенное количество акций; когда Вы ожидаете снижения котировок, то с «плечом» 1:1 Вы продаете то же самое количество акций, которое Вы могли бы купить на собственные средства.

Команда Борцы Экологического Движения

Команда Борцы Экологического Движения ДИПЛОМНАЯ РАБОТА на тему: «Учет и анализ формирования и использования прибыли (на материалах ПЧУП «Светоприбор» ОО «БелТИЗ», г. Мин

ДИПЛОМНАЯ РАБОТА на тему: «Учет и анализ формирования и использования прибыли (на материалах ПЧУП «Светоприбор» ОО «БелТИЗ», г. Мин Задачи на построение являются одними из основных задач школьного курса геометрии, которые формируют необходимые практические нав

Задачи на построение являются одними из основных задач школьного курса геометрии, которые формируют необходимые практические нав Время как ресурс

Время как ресурс Величины, характеризующие колебательное движение

Величины, характеризующие колебательное движение Топ 5 людей, которые могут заменить Макса

Топ 5 людей, которые могут заменить Макса Психология патриотизма

Психология патриотизма Влияние радиации на человека

Влияние радиации на человека Презентация на тему Техника безопасности в школе на уроке информатики Общие правила

Презентация на тему Техника безопасности в школе на уроке информатики Общие правила  Эвритмия как знаковая система

Эвритмия как знаковая система Построение регрессионных моделей и решение задачи предсказания

Построение регрессионных моделей и решение задачи предсказания Подготовка к сочинению-описанию по картине И.Е Грабаря "Февральский лазурь"

Подготовка к сочинению-описанию по картине И.Е Грабаря "Февральский лазурь" Успешные кейсы развития бизнеса с помощью интернета Константин Миска 24.11.2011. - презентация

Успешные кейсы развития бизнеса с помощью интернета Константин Миска 24.11.2011. - презентация Ранние формы религии

Ранние формы религии Наглядное пособие по грудному вскармливанию для мам. По материалам ВОЗ ЮНИСЕФ. Составитель – Пастухова Е.В., врач неонатолог ОНА

Наглядное пособие по грудному вскармливанию для мам. По материалам ВОЗ ЮНИСЕФ. Составитель – Пастухова Е.В., врач неонатолог ОНА Муравьишка

Муравьишка Творчество В.Ф. Тендрякова

Творчество В.Ф. Тендрякова Банк Хоум Кредит. Ярмарка вакансий

Банк Хоум Кредит. Ярмарка вакансий Алгебра вкусовщины Андрей Сикорский

Алгебра вкусовщины Андрей Сикорский Развитие институтов государственного контроля и надзора в современной России

Развитие институтов государственного контроля и надзора в современной России Простые дроби. Повторение и обобщение

Простые дроби. Повторение и обобщение РАЗРАБОТКА ИГР НА С++ ПРИЕМЫ И ПРАКТИКИ

РАЗРАБОТКА ИГР НА С++ ПРИЕМЫ И ПРАКТИКИ  СШОР Кузбасса по спортивной гимнастике имени И.И. Маметьева – кузница олимпийских спортсменов

СШОР Кузбасса по спортивной гимнастике имени И.И. Маметьева – кузница олимпийских спортсменов Varieties of Spoken English

Varieties of Spoken English  Акторы. Государства, межгосударственные объединения

Акторы. Государства, межгосударственные объединения УРОК РУССКОЙ ЛИТЕРАТУРЫ В 9 «А» КЛАССЕ

УРОК РУССКОЙ ЛИТЕРАТУРЫ В 9 «А» КЛАССЕ Презентация на тему Про воздух 2 класс

Презентация на тему Про воздух 2 класс Автомат Калашникова - мировое оружие

Автомат Калашникова - мировое оружие