Содержание

- 2. Международные валютные отношения как форма МЭО. Понятие валюты. Конвертируемость валюты. Валютный курс. Валютные рынки. Национальная валютная

- 3. 4. Понятие платежного и расчетного баланса. Основные разделы и статьи платежного баланса. Методы регулирования платежного баланса.

- 4. Валютные отношения – это совокупность общественных отношений, возникающих при осуществлении международных расчетов, валютных и кредитно-финансовых операций.

- 5. Участники международных валютных отношений (МВО): Коммерческие и инвестиционные банки; (в том числе ТНБ) Citigroup, Bank of

- 6. Участники международных валютных отношений (МВО): 5. Международные валютно-кредитные и финансовые организации; (принимают участие в операциях на

- 7. ВАЛЮТНЫЕ РЫНКИ Валютный рынок — это сфера экономических отношений, возникающих при осуществлении операций по купле-продаже иностранной

- 8. Крупнейшие мировые валютные рынки, выделяют: Европейский валютный рынок – Лондон, Цюрих, Франкфурт-на-Майне, Париж, Милан; Североамериканский валютный

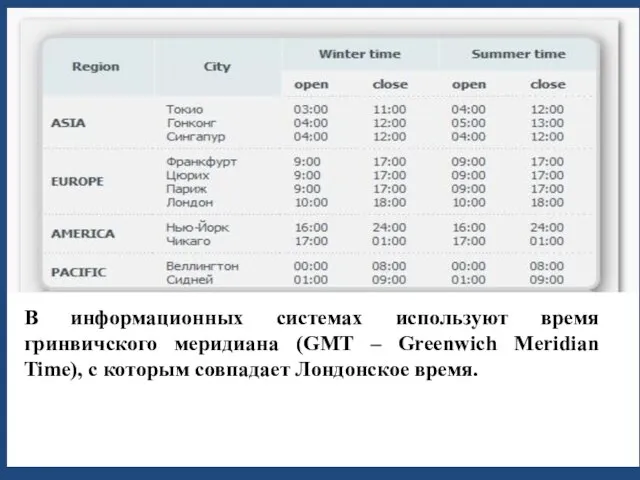

- 9. В информационных системах используют время гринвичского меридиана (GMT – Greenwich Meridian Time), с которым совпадает Лондонское

- 10. REUTERS – дилинговая система (торговля валютой) СВИФТ – доставка и обработка финансовой информации SWIFT – Society

- 11. Валютные рынки различают: (с точки зрения вмешательства государства в регулирование валютного рынка и контроля за валютными

- 12. Валютный рынок с одним режимом валютного курса; Характерно: плавающий валютный курс, котировка которого осуществляется на основе

- 13. «серый» валютный рынок; существует на валютных биржах стран, где осуществляются операции с неконвертируемыми или частично конвертируемыми

- 14. Движение валютных и финансовых потоков на валютных рынках осуществляется через: Валютные операции; Валютно-кредитное и расчетное обслуживание

- 15. Операции на валютном рынке предполагают обмен одной валюты на другу в определенной пропорции. Валютные операции подразделяют

- 16. Валютные операции по срокам исполнения валютной операции (т.е. поставки валюты – дата валютирования (value date)) делятся

- 17. Валютная система – форма организации и регулирования валютных отношений, закрепленной национальным законодательством и межгосударственными соглашениями. Различают:

- 18. Мировая валютная система – это форма организации валютных отношений, регулируемых национальным законодательством и межгосударственными соглашениями. Основные

- 19. Парижская (1867) – это первая мировая валютная система, основана на золотомонетном стандарте. Фиксированное золотое содержание нац.

- 20. Специальные права заимствования (англ. Special Drawing Rights, SDR, SDRs) — искусственное резервное и платёжное средство, эмитируемое

- 21. Национальная валютная система – это форма организации валютных отношений страны, закрепленная национальным законодательством. Является частью денежной

- 22. Режим валютного курса (фиксированный, плавающий, привязанный) и их разновидности (валютное управление (currency board), валютные коридоры, регулируемое

- 23. 3. Международные расчетные отношения, формы международных расчетов, их классификация.

- 24. Международные расчеты объединяют в 2 группы: Торговые; Неторговые. Торговые включают платежи и поступления: По внешнеторговым операциям;

- 25. Такое деление обусловлено различиями в ценах, на основе которых строятся те или иные платежи. Торговые расчеты

- 26. Банки устанавливают корреспондентские отношения между собой и становятся банками-корреспондентами. Банки-корреспонденты – это банки, которые, устанавливая корреспондентские

- 27. Ностро-счет может быть номинирован в следующих типах валют: в валюте иностранного государства, в банке которого открыт

- 28. В России проведением международных расчетов по экспортным, импортным и неторговым операциям с зарубежными странами занимаются уполномоченные

- 29. Международные расчеты имеют следующие особенности: Носят, как правило, документарный характер, т.е. осуществляются по предъявлении документов: финансовых

- 30. Международная торговая палата (МТП) (англ. International Chamber of Commerce — ICC) — независимая некоммерческая международная организация,

- 31. Формы расчетов: Документарный аккредитив; Отзывной аккредитив; Безотзывной аккредитив; Неподтвержденный аккредитив; Подтвержденный аккредитив; Покрытый аккредитив; Непокрытый аккредитив;

- 32. Международные кредитные отношения Международный кредит – движение ссудного капитала в сфере международных экономических отношений, связанное с

- 33. Происходит постоянное развитие и совершенствование форм международного кредита (вследствие процесса интернационализации хозяйственной жизни и расширения форм

- 34. Классификация форм международного кредита По срокам краткосрочные кредиты (от 1 дня до 1 года); среднесрочные (1

- 35. Валютная интервенция — значительное разовое целенаправленное воздействие центрального банка страны на валютный рынок и валютный курс,

- 36. Классификация форм международного кредита По технике предоставления наличные кредиты (зачисляются на счет заемщика и являются важным

- 37. Тратта (от итал. tratta) или переводной вексель — финансовый документ, составленный в строго упорядоченной форме, который

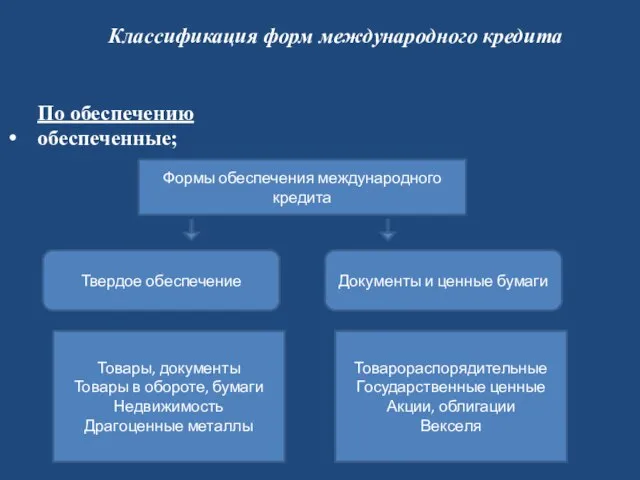

- 38. Классификация форм международного кредита По обеспечению обеспеченные; Формы обеспечения международного кредита Твердое обеспечение Документы и ценные

- 39. Классификация форм международного кредита По обеспечению обеспеченные; бланковые (выдаются под обязательство (соло-весель) должника погасить его в

- 40. Классификация форм международного кредита По тому, кто выступает в качестве кредитора фирменные кредиты (частные) (это форма

- 41. 4. Понятие платежного и расчетного баланса. Основные разделы и статьи платежного баланса. Методы регулирования платежного баланса.

- 42. МЭО, субъектом которых являются в той или иной степени все страны мира, проявляются в различных формах

- 43. Платежный баланс (по методике МВФ) Платежный баланс есть статистическая система, в которой отражаются все экономические операции

- 44. 1. Счёт текущих операций A. Торговый баланс B. Баланс услуг C. Текущие трансферты 2. Счёт операций

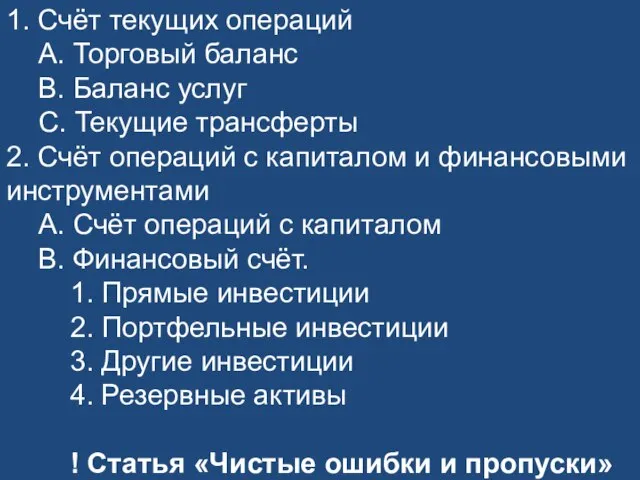

- 46. Скачать презентацию

Принципы работы ЦСКО

Принципы работы ЦСКО Религия. Виды религий

Религия. Виды религий Двадесети век на Балканите

Двадесети век на Балканите Виды. Разрезы. Сечения

Виды. Разрезы. Сечения Ринкова економіка

Ринкова економіка Организация проектной деятельности в СамГТУ. Учебная практика

Организация проектной деятельности в СамГТУ. Учебная практика Всемирное наследие России

Всемирное наследие России Задача для знатоков монет и математики

Задача для знатоков монет и математики Albert Einstein - Альберт Эйнштейн

Albert Einstein - Альберт Эйнштейн Виды и свойства тканей. Состав ткани

Виды и свойства тканей. Состав ткани В гостях у местоимения

В гостях у местоимения Пьер Огюст Ренуар

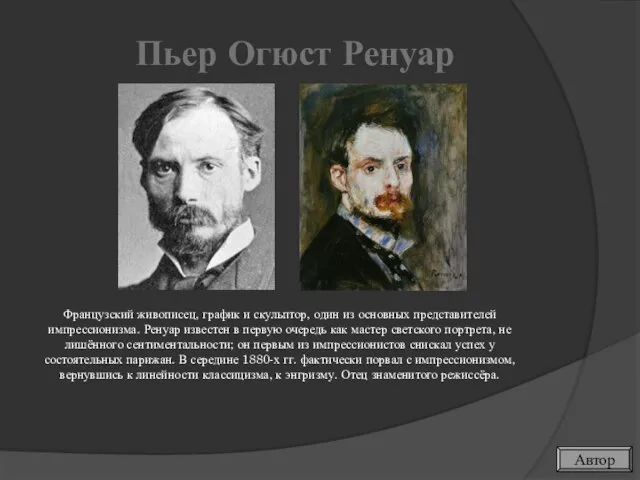

Пьер Огюст Ренуар Основные положения Государственной программы энергосбережения и повышения энергетической эффективности на период до 2020 года

Основные положения Государственной программы энергосбережения и повышения энергетической эффективности на период до 2020 года Презентация на тему Способы теплопередачи

Презентация на тему Способы теплопередачи  Особенности развития личности в подростковом возрасте

Особенности развития личности в подростковом возрасте Устройство наноиндентер

Устройство наноиндентер Презентация на тему Культурные ценности семьи

Презентация на тему Культурные ценности семьи Презентация на тему Эконометрика

Презентация на тему Эконометрика МАРКЕТИНГ ИННОВАЦИЙ

МАРКЕТИНГ ИННОВАЦИЙ Урок мужества «города – герои России»

Урок мужества «города – герои России» Презентация на тему Любовная лирика Пушкина

Презентация на тему Любовная лирика Пушкина  Определение оптимального плана замены оборудования

Определение оптимального плана замены оборудования Котирование ценной бумаги на интервальном промежутке времени. Инвестиционный договор

Котирование ценной бумаги на интервальном промежутке времени. Инвестиционный договор Конкурентное предложение и издержки фирмы

Конкурентное предложение и издержки фирмы Ручной труд – средство развития волевых качеств личности у детей с общим недоразвитием речи.

Ручной труд – средство развития волевых качеств личности у детей с общим недоразвитием речи. Арифметическая и геометрическая прогрессия

Арифметическая и геометрическая прогрессия Смыслы человеческой жизни

Смыслы человеческой жизни Мой прибор по физике

Мой прибор по физике