Содержание

- 2. Российский Микрофинансовый Центр В выступлении на Президиуме Госсовета РФ 14 ноября 2006 года, Президент РФ В.В.

- 3. Российский Микрофинансовый Центр Для улучшения ситуации необходимы комплексные подходы, ориентация на многовекторную модель развития инфраструктуры финансового

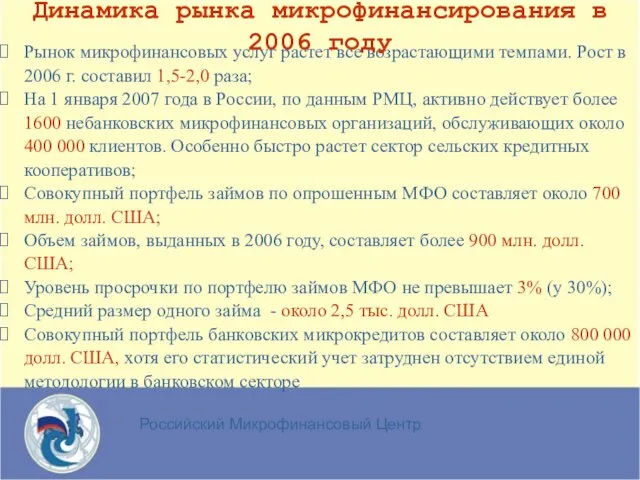

- 4. Российский Микрофинансовый Центр Рынок микрофинансовых услуг растет все возрастающими темпами. Рост в 2006 г. составил 1,5-2,0

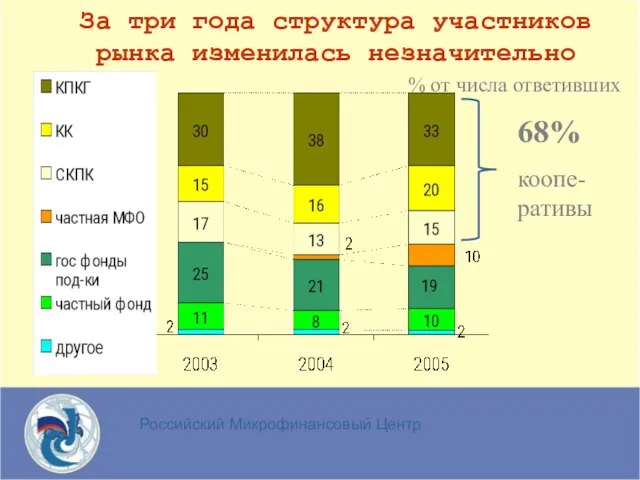

- 5. Российский Микрофинансовый Центр За три года структура участников рынка изменилась незначительно % от числа ответивших 68%

- 6. Российский Микрофинансовый Центр Базовые подходы к регулированию микрофинансовой деятельности Регулирование микрофинансовой деятельности не должно быть избыточным

- 7. Российский Микрофинансовый Центр Поддержка роста на федеральном уровне Межведомственный совет по микрофинансовому законодательству при Минфине РФ

- 8. Российский Микрофинансовый Центр Значение микрофинансирования для развития регионов Развитие кредитной кооперации порождает эффект самовоспроизводства денежной массы

- 9. Российский Микрофинансовый Центр Региональные модели микрофинансирования Кредитная кооперация (Волгоград, Кемерово, Ростов, Алтай…) Некоммерческие микрофинансовые организации (Екатеринбург,

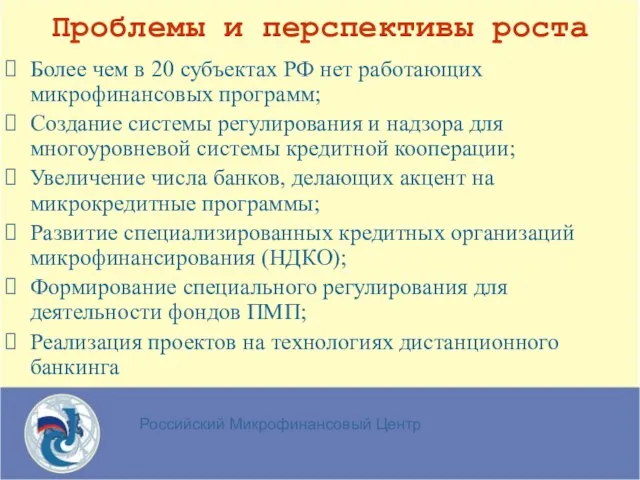

- 10. Российский Микрофинансовый Центр Проблемы и перспективы роста Более чем в 20 субъектах РФ нет работающих микрофинансовых

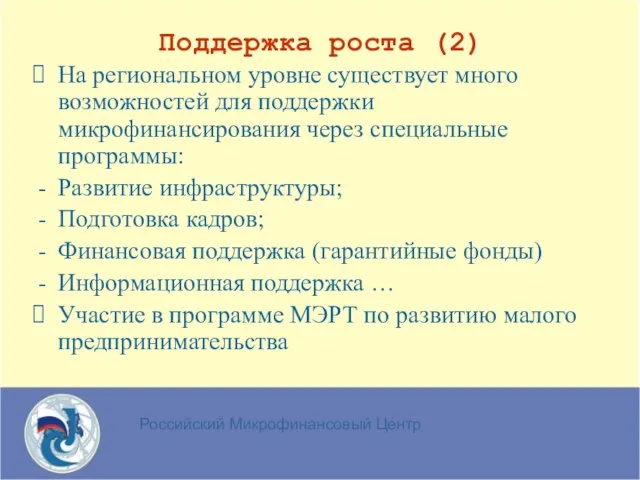

- 11. Российский Микрофинансовый Центр Поддержка роста (2) На региональном уровне существует много возможностей для поддержки микрофинансирования через

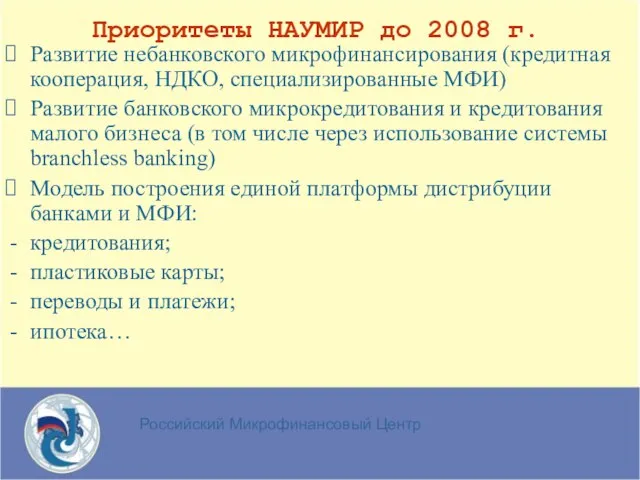

- 12. Российский Микрофинансовый Центр Приоритеты НАУМИР до 2008 г. Развитие небанковского микрофинансирования (кредитная кооперация, НДКО, специализированные МФИ)

- 14. Скачать презентацию

Поколение молодости REV 7-2014

Поколение молодости REV 7-2014 Взаимодействие агентов в многоагентных системах

Взаимодействие агентов в многоагентных системах ФАКТОГРАФИЧЕСКИЕ БАЗЫ ДАННЫХ НАЦИОНАЛЬНОЙ БИБЛИОТЕКИ БЕЛАРУСИ КАК ИСТОЧНИК ИНФОРМАЦИИ О НАЦИОНАЛЬНЫХ ОБЪЕКТАХ Кузьминич Т. Нац

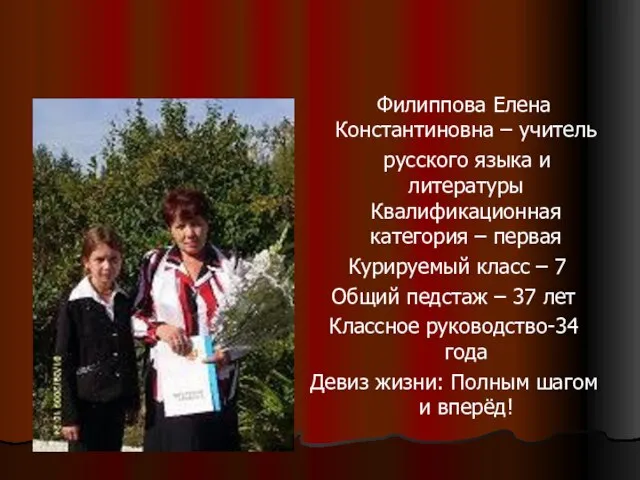

ФАКТОГРАФИЧЕСКИЕ БАЗЫ ДАННЫХ НАЦИОНАЛЬНОЙ БИБЛИОТЕКИ БЕЛАРУСИ КАК ИСТОЧНИК ИНФОРМАЦИИ О НАЦИОНАЛЬНЫХ ОБЪЕКТАХ Кузьминич Т. Нац Филиппова Елена Константиновна – учитель Филиппова Елена Константиновна – учитель русского языка и литературы Квалификационная

Филиппова Елена Константиновна – учитель Филиппова Елена Константиновна – учитель русского языка и литературы Квалификационная Новости недели. Новосибирск

Новости недели. Новосибирск Художники Сенгилеевского района

Художники Сенгилеевского района ПрезентацияРаздел 2.2

ПрезентацияРаздел 2.2 Международные модели управления персоналом

Международные модели управления персоналом Цели внедрения системы бюджетирования

Цели внедрения системы бюджетирования Деление плоскости на четыре части, в зарисовке

Деление плоскости на четыре части, в зарисовке Месторасположение сдаваемых в аренду зданий, находящихся по адресу: г. Москва, ул. Волгоградский проспект, д. 36

Месторасположение сдаваемых в аренду зданий, находящихся по адресу: г. Москва, ул. Волгоградский проспект, д. 36 Филимоновская игрушка. Фотоотчет

Филимоновская игрушка. Фотоотчет Фридрих Шиллер

Фридрих Шиллер Презентация на тему Особые экономические зоны стран мира

Презентация на тему Особые экономические зоны стран мира  Фотоэлектрические модули. (Лекция 5)

Фотоэлектрические модули. (Лекция 5) The Victorian Era 1837 -1901

The Victorian Era 1837 -1901 Династический кризис 1825 г. Выступление декабристов

Династический кризис 1825 г. Выступление декабристов ВЕЛИКАЯ ОТЕЧЕСТВЕННАЯ ВОЙНА СОВЕТСКОГО СОЮЗА.

ВЕЛИКАЯ ОТЕЧЕСТВЕННАЯ ВОЙНА СОВЕТСКОГО СОЮЗА. Электронное взаимодействие между организациями ислужбой занятости населения

Электронное взаимодействие между организациями ислужбой занятости населения Порядок подачи заявления о преступлении

Порядок подачи заявления о преступлении Избушка

Избушка Сказочный мир Шарля Перро

Сказочный мир Шарля Перро ПОП-АРТ

ПОП-АРТ Осенние поделки

Осенние поделки Управление эмоциями

Управление эмоциями КОТЕЛЬНАЯ 4 Х 15 МВт

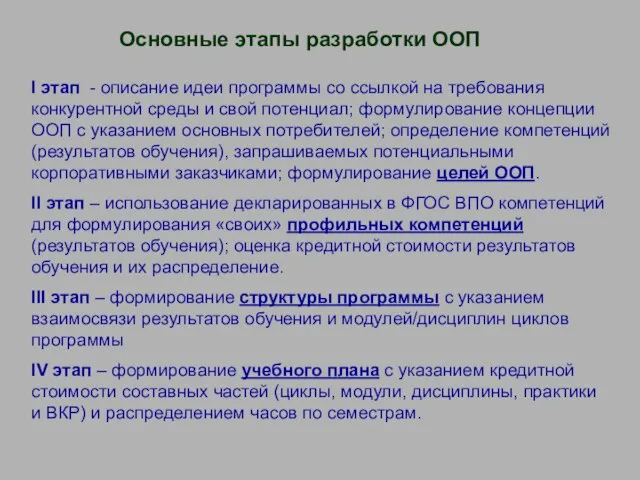

КОТЕЛЬНАЯ 4 Х 15 МВт Основные этапы разработки ООП

Основные этапы разработки ООП «Свирель серебряного века»

«Свирель серебряного века»