Слайд 2Налог на доходы физических лиц (НДФЛ) – это прямой налог, взимаемый государством с

доходов граждан (физических лиц). НДФЛ также часто называют "подоходным налогом" (старое название этого налога в российском законодательстве). Основной налог с физических лиц, формирующий значительную часть доходов бюджета.

Рассчитывается по формуле: Размер налога = Ставка налога*Налоговая база

Слайд 3Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения

подразделяемые на две группы:

лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

Слайд 4НДФЛ уплачивается двумя способами. Обычно этот налог удерживает с работника работодатель в

момент выплаты ему заработной платы. Но если у работника есть другие источники дохода (например, имела место продажа имущества), ему необходимо самостоятельно отчитаться перед налоговыми органами по итогам года (до 30 апреля следующего года) и при необходимости доплатить налог (или наоборот, получить переплату из бюджета)

Слайд 5Не облагаются НДФЛ доходы:

от продажи имущества, находившегося в собственности более трех лет;

доходы,

полученные в порядке наследования;

доходы, полученные по договору дарения от члена семьи.

Слайд 6Обязаны самостоятельно декларировать доходы:

ИП;

нотариусы, адвокаты;

доходы в виде гонораров.

Слайд 7Важный момент при расчете НДФЛ – налоговые вычеты, т.е. суммы, на которые налогоплательщик может

уменьшить налоговую базу. Вычеты бывают:

стандартные - ежемесячный фиксированный вычет некоторым категориям льготников, а также вычет на детей;

социальные - вычеты на сумму благотворительных пожертвования, расходов на обучение, вычеты на лечение;

имущественные - вычеты, связанные с куплей продажей имущества, в т. ч. вычет при покупке жилья;

Профессиональные - расходы, возникающие при занятии предпринимательской деятельностью, получении авторских вознаграждений и т.п..

Например, если вы продаете квартиру, которая была у вас в собственности более трех лет, с таких доходов платить НДФЛ не придется – вычет равняется полученному доходу, налог равен нулю.

Государство, бизнес, люди: антикризисное взаимодействие

Государство, бизнес, люди: антикризисное взаимодействие Атеросклероз

Атеросклероз ЭФФЕКТИВНАЯ РЕКЛАМА: Синергия медийной рекламы и размещения в классифайдах

ЭФФЕКТИВНАЯ РЕКЛАМА: Синергия медийной рекламы и размещения в классифайдах Народные ремесла России

Народные ремесла России Графический интерфейс LINUX

Графический интерфейс LINUX Foreign kanguages in our life

Foreign kanguages in our life Консультация тренера по плаванию

Консультация тренера по плаванию Уголовная ответственность за взяточничество в Республике Корея

Уголовная ответственность за взяточничество в Республике Корея ?????

????? Безопасность молодежи в Интернетe

Безопасность молодежи в Интернетe Общество с ограниченной ответственностью Региональный центр «Лидер»

Общество с ограниченной ответственностью Региональный центр «Лидер» Электронные библиотеки в Интернете и их роль для палеонтологии и стратиграфии: текущее состояние дел и перспективы дальнейшего ра

Электронные библиотеки в Интернете и их роль для палеонтологии и стратиграфии: текущее состояние дел и перспективы дальнейшего ра Рельеф дна мирового океана

Рельеф дна мирового океана Методология Менеджмента, Контроля и Сопровождения Информационных Cистем

Методология Менеджмента, Контроля и Сопровождения Информационных Cистем Критерии коррозионной стойкости. Коррозионно-стойкие материалы

Критерии коррозионной стойкости. Коррозионно-стойкие материалы Минск, 2007

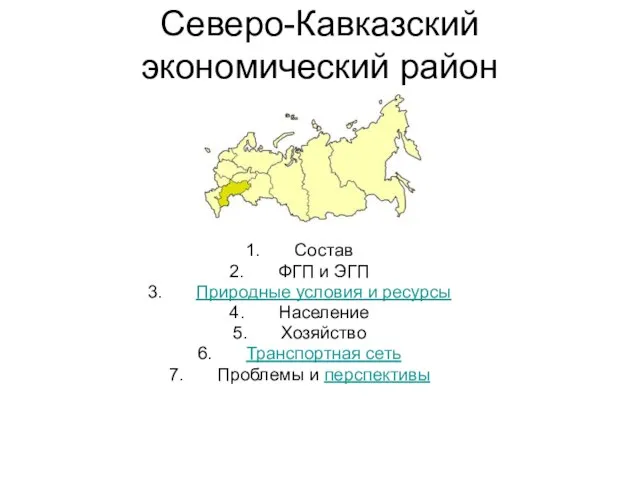

Минск, 2007 Северо-Кавказский экономический район

Северо-Кавказский экономический район Портфоліо 9-А класу

Портфоліо 9-А класу День Земли

День Земли Presentation Title

Presentation Title  Содружество православной молодежи

Содружество православной молодежи diplomy_za_osennie_konkursy

diplomy_za_osennie_konkursy Блок WELL-being на сайте ФСК ЖК Сидней Сити

Блок WELL-being на сайте ФСК ЖК Сидней Сити Микропроцессорные системы

Микропроцессорные системы Нежилое помещение в торговом доме ЛИНН

Нежилое помещение в торговом доме ЛИНН Водопоровод

Водопоровод Без этого элемента вы не проживете и десяти минут.

Без этого элемента вы не проживете и десяти минут. в неврологии

в неврологии