Слайд 2Каждый гражданин нашей страны, который устраивается на официальную работу, сталкивается с понятием

НДФЛ, и тогда у него неизменно возникают вопросы:

что это такое?

какие могут быть вычеты?

какие могут быть ставки?

когда НДФЛ может быть не нужен?

какие могут быть льготы и что это такое?

сроки уплаты НДФЛ

Слайд 3Налог на доходы физических лиц (НДФЛ) является одним из видов прямых налогов

в РФ. Исчисляется он в процентах от совокупного дохода физических лиц без включения в налоговую базу налоговых вычетов и сумм, освобожденных от налогообложения. НДФЛ уплачивается со всех видов доходов, полученных в календарном году, как в денежной, так и в натуральной форме. Это, например, заработная плата и премиальные выплаты, доходы от продажи имущества, гонорары за интеллектуальную деятельность, подарки и выигрыши, выплаты по больничным листам (в том числе при выплате пособия по временной нетрудоспособности нотариусам налоговым агентом признается нотариальная палата. Она обязана исчислить, удержать и внести в бюджет НДФЛ). Исключение составляют доходы, не облагаемые налогом.

Слайд 4Стандартные вычеты фиксированы и предоставляются ежемесячно. На получение таких вычетов могут рассчитывать

семьи с детьми, родители детей-инвалидов, люди, которые получили болезни по причине радиационных катастроф, инвалиды ВОВ, Герои СССР и РФ, люди, имеющие орден Славы и другие.

Социальные вычеты – это вычеты на обучение, лечение, пенсионное обеспечение или покупку лекарств. Эти вычеты не фиксированы и зависят от затраченной суммы. Имущественные вычеты предоставляются при продаже имущества, при покупке жилья и при оплате процентов по ипотеке.

Профессиональные вычеты используются авторами или изобретателями, нотариусами, адвокатами или индивидуальными предпринимателями. Кроме того, на вычет могут претендовать работники по гражданско-правовому договору.

Слайд 5В России существует 5 видов ставок, по которым рассчитывается налог.

Основной ставкой считается

ставка 13 % — именно по такой ставке облагаются налогом основные доходы человека, такие как заработная плата, доход от сдачи в аренду жилья и так далее.

Ставка ниже существует лишь для резидентов по налогам, которые получили доход в форме дивидендов, такой вид доходов облагается 9 %.

Остальные ставки значительно выше: 15 % — доход дивидендами для нерезидентов; 30 % — доход от расположенных в России источников для нерезидентов; 35 % — доход от выигрышей и призов, которые получены от лотерей.

Слайд 6Физические лица, пребывающие на территории нашей страны не менее 183 дней в

течение года. При этом они могут быть гражданами других государств.

Такие люди, также как и наши соотечественники, называются налоговыми резидентами.

Физические лица, граждане России и других государств вне зависимости от нахождения в РФ, если доход они получают от источников в нашей стране.

Слайд 7Налоговые льготы – полное или частичное освобождение налогоплательщиков от уплаты налога в

соответствии с действующим законодательством.

Изъятие – это значит, что из всех объектов налогообложения одного физического лица изымается предмет налогообложения, за который не нужно будет платить налог.

Освобождение, данный вид почти аналогичен первому, с той лишь разницей, что термин освобождение обычно применяется для государственных пособий (пенсиям, субсидиям и т.д.), и носит постоянный характер.

Скидка – это возможность снизить ставку налога, чаще применяется к юридическим, а не физическим лицам.

Отсрочка – возможность заплатить налог в более поздний сок, чем предусматривает налоговое законодательство

Налоговая амнистия – предоставляется, тем, кто просрочил платеж без оснований. Она разрешает заплатить налоги без последствий в виде штрафов и пеней

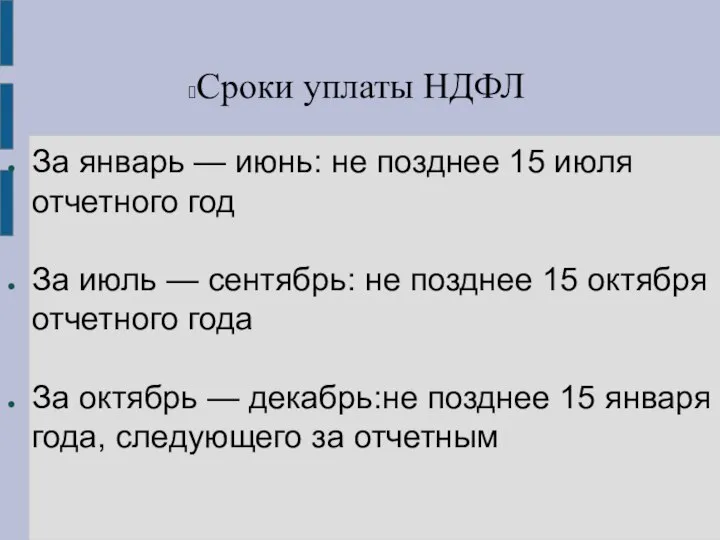

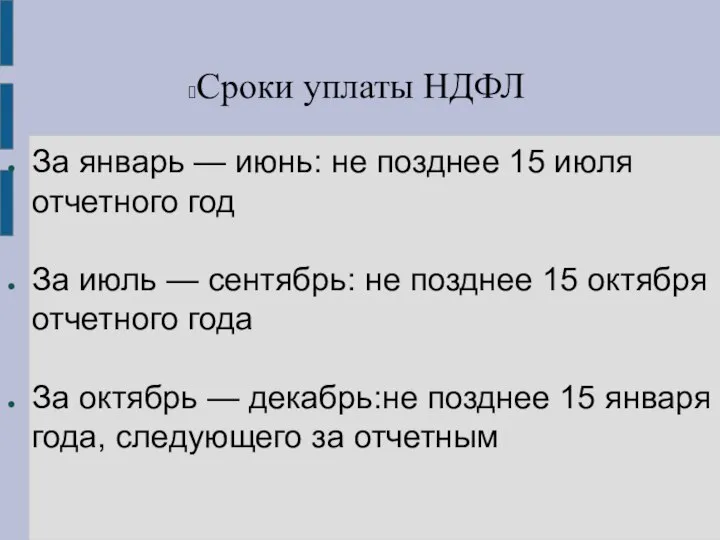

Слайд 8Сроки уплаты НДФЛ

За январь — июнь: не позднее 15 июля отчетного год

За

июль — сентябрь: не позднее 15 октября отчетного года

За октябрь — декабрь:не позднее 15 января года, следующего за отчетным

Слайд 9кто такие налогоплательщики?

что такое объект налогообложения?

что такое налоговая база?

Слайд 10Налогоплательщик - это лицо (физическое лицо или организация), на которое законом возложена

обязанность уплачивать соответствующие налоги. В порядке, предусмотренном НК РФ, филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов по местонахождению этих филиалов и иных обособленных подразделений.

Слайд 11Объе́кт нало́гообложе́ния — реализация товаров (работ, услуг), имущество, прибыль, доход, расход или

иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Является одним из обязательных элементов налога. При этом каждый налог должен иметь самостоятельный объект налогообложения, определяемый в соответствии с частью второй и с учётом положений главы 146.

Слайд 12

Налоговая база – это понятие, которое определяет количественную характеристику предмета налогооблажения.

Другими словами

это общая сумма доходов, с которой уплачивается налог. Именно по налоговой базе рассчитывается величина налога.

Налоговая база нужна для того, чтобы выразить объект налогооблажения количественно, т. е. его измерить.

Организационно-технологическая подготовка к строительству высокоскоростных магистралей

Организационно-технологическая подготовка к строительству высокоскоростных магистралей Художественное воплощение образов Достоевского

Художественное воплощение образов Достоевского Культура Индии

Культура Индии Теория личности. Общение. Стиль общения, качество и культура общения

Теория личности. Общение. Стиль общения, качество и культура общения Бухгалтерский учет. Хозяйственные средства предприятия

Бухгалтерский учет. Хозяйственные средства предприятия Арабские цифры

Арабские цифры «Совершенствование методического сопровождения образовательного процесса в начальной школе на основе опыта реализации современ

«Совершенствование методического сопровождения образовательного процесса в начальной школе на основе опыта реализации современ Расчет фрактальных антенн

Расчет фрактальных антенн Влияние творчества Джона Рональда Руэла Толкина на современную молодежь

Влияние творчества Джона Рональда Руэла Толкина на современную молодежь ОПРОГ1-1

ОПРОГ1-1 Презентация

Презентация Prezentatsia_Microsoft_PowerPoint (3)

Prezentatsia_Microsoft_PowerPoint (3) Новые возможности увеличения дохода РА и повышения лояльности клиентов за счёт использования партнёрских программ

Новые возможности увеличения дохода РА и повышения лояльности клиентов за счёт использования партнёрских программ Аланин

Аланин Новый год и РусЭйр

Новый год и РусЭйр Подготовка педагога к исследовательскому обучению

Подготовка педагога к исследовательскому обучению Эксплуатация рулевого электропривода судна РМС “Капитан Евсеев” ПАО Океанрыбфлот

Эксплуатация рулевого электропривода судна РМС “Капитан Евсеев” ПАО Океанрыбфлот Государства и народы доколумбовой Америки

Государства и народы доколумбовой Америки Информация и цивилизация

Информация и цивилизация Интерьер который мы создаём. 8 класс

Интерьер который мы создаём. 8 класс Исследовательская работа ученицы 3 класса МОУ СОШ №1 ЛОРАЙ ЕЛЕНЫ на тему «ВЫРАЩИВАНИЕ МОЖЖЕВЕЛЬНИКА В УСЛОВИЯХ ТУЛЬСКОЙ

Исследовательская работа ученицы 3 класса МОУ СОШ №1 ЛОРАЙ ЕЛЕНЫ на тему «ВЫРАЩИВАНИЕ МОЖЖЕВЕЛЬНИКА В УСЛОВИЯХ ТУЛЬСКОЙ  Презентация на тему ОБЩАЯ И ОСОБЕННАЯ ЧАСТИ ГРАЖДАНСКОГО ПРАВА

Презентация на тему ОБЩАЯ И ОСОБЕННАЯ ЧАСТИ ГРАЖДАНСКОГО ПРАВА  Новоиерусалимский монастырь

Новоиерусалимский монастырь Как прекрасен этот мир

Как прекрасен этот мир Права и свободы человека и гражданина

Права и свободы человека и гражданина Профилактика артрита

Профилактика артрита Презентация на тему Декабристы. Первые русские революционеры (10 класс)

Презентация на тему Декабристы. Первые русские революционеры (10 класс) Результаты участия выпускников школы «Премьер» в независимых тестированиях (ЕГЭ; ГИА)

Результаты участия выпускников школы «Премьер» в независимых тестированиях (ЕГЭ; ГИА)