Содержание

- 2. НДФЛ: общая характеристика Налогоплательщики, объект налогообложения и налоговая база. Налоговые вычеты НДФЛ Ставки и налоговый период

- 3. Регулируется - 23 главой НК РФ 1. НДФЛ: общая характеристика - по уровню управления – федеральный

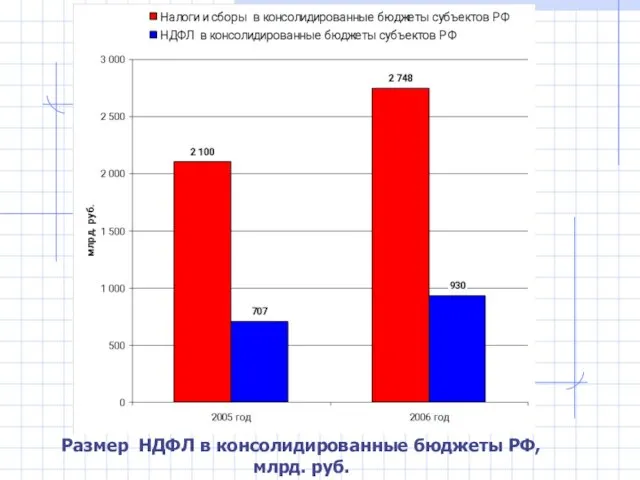

- 4. Размер НДФЛ в консолидированные бюджеты РФ, млрд. руб.

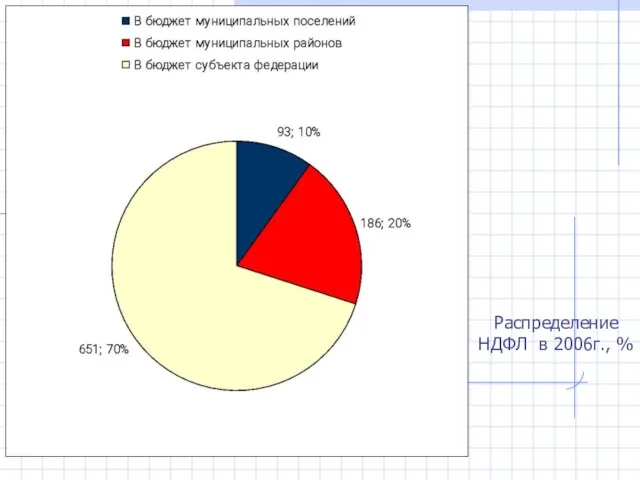

- 5. Распределение НДФЛ в 2006г., %

- 6. Налогоплательщики 2. Объект налогообложения и налогоплательщики - признаются физические лица, являющиеся налоговыми резидентами РФ, а также

- 7. - дивиденды и проценты Виды доходов (ст. 208 НК РФ) - доходы от реализации недвижимого имущества,

- 8. - вознаграждения донорам Не подлежат налогообложению (ст. 217 НК РФ) - доходы КФХ (первые 5 лет)

- 9. - доходы от источников в РФ и от источников за пределами РФ - для физических лиц,

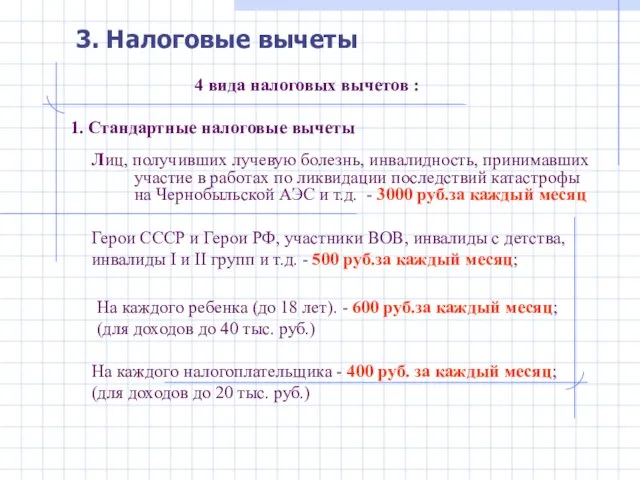

- 10. 3. Налоговые вычеты 4 вида налоговых вычетов : 1. Стандартные налоговые вычеты Лиц, получивших лучевую болезнь,

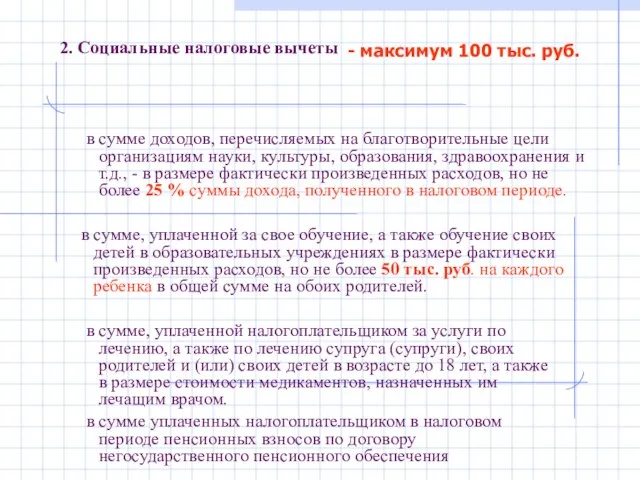

- 11. 2. Социальные налоговые вычеты в сумме доходов, перечисляемых на благотворительные цели организациям науки, культуры, образования, здравоохранения

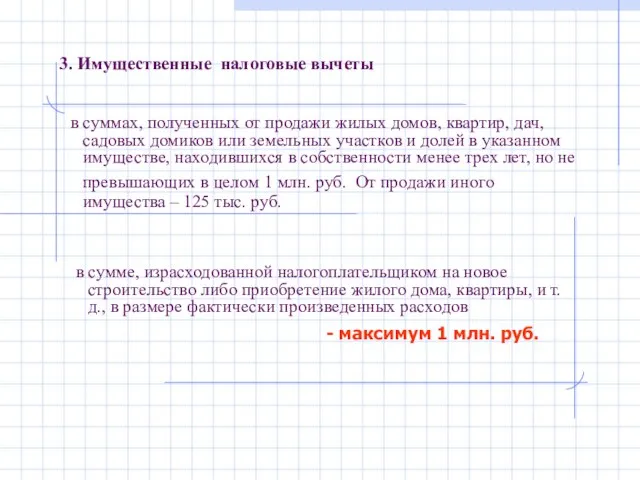

- 12. 3. Имущественные налоговые вычеты в суммах, полученных от продажи жилых домов, квартир, дач, садовых домиков или

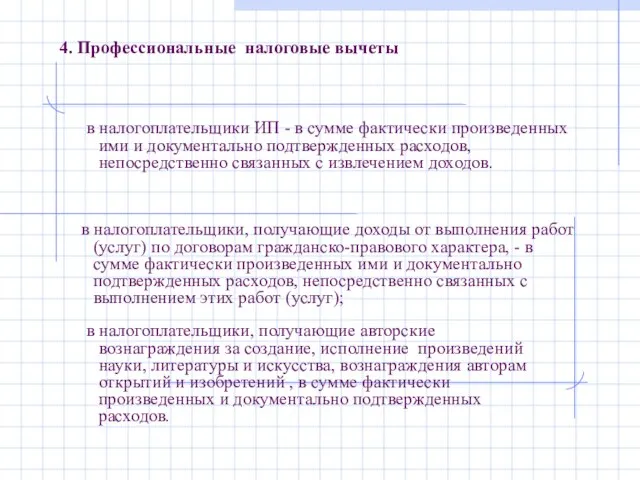

- 13. 4. Профессиональные налоговые вычеты в налогоплательщики ИП - в сумме фактически произведенных ими и документально подтвержденных

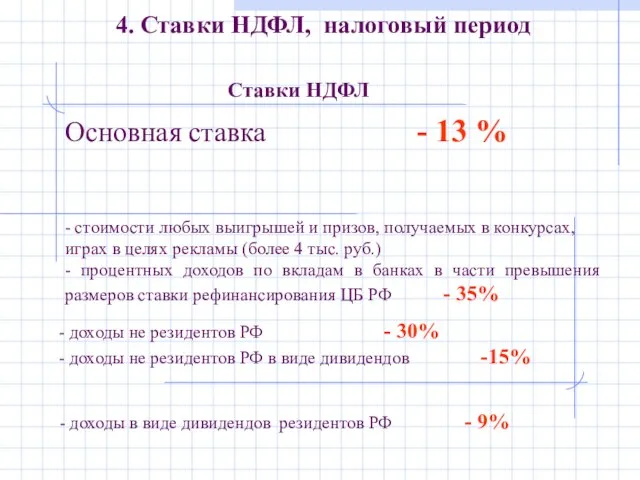

- 14. Основная ставка - 13 % - стоимости любых выигрышей и призов, получаемых в конкурсах, играх в

- 15. Налоговый период - год Налоговая декларация - не позднее 30 апреля, следующего за истекшим налоговым периодом

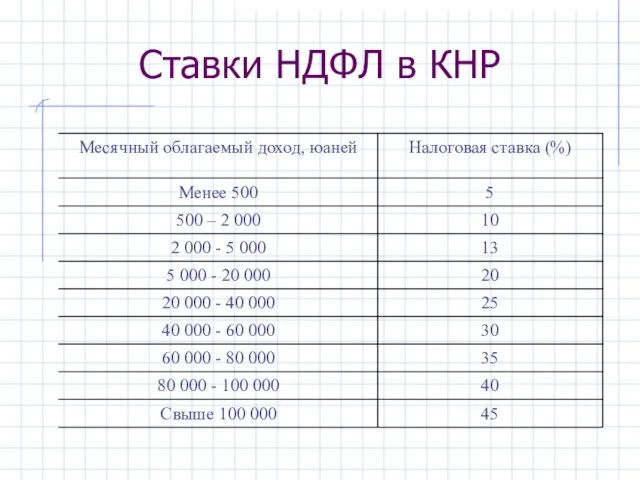

- 17. Ставки НДФЛ в КНР

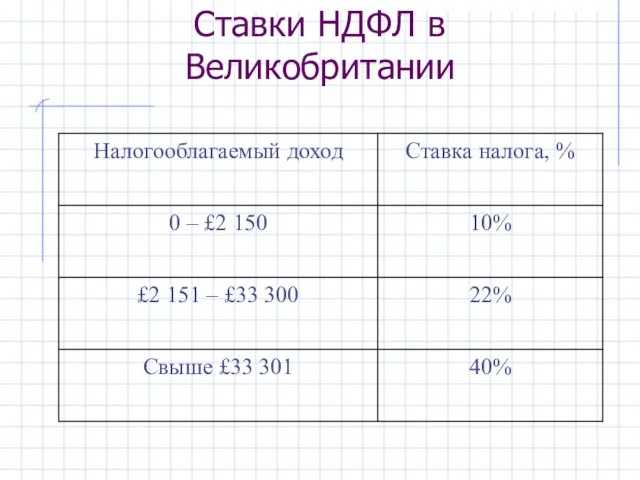

- 18. Ставки НДФЛ в Великобритании

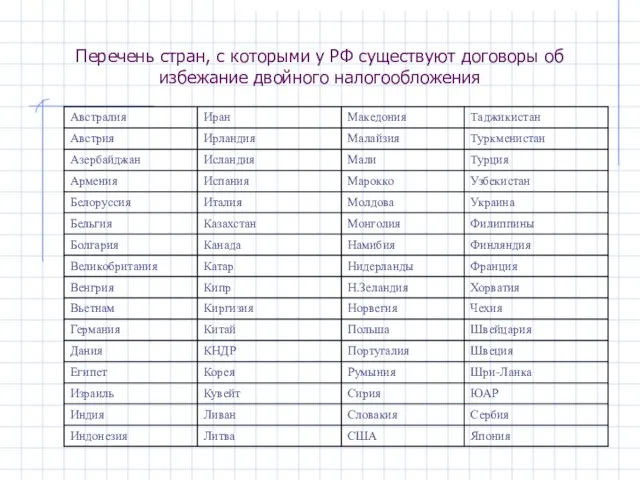

- 19. Перечень стран, с которыми у РФ существуют договоры об избежание двойного налогообложения

- 20. Камалян А.К., д.э.н., профессор, зав. кафедрой налогов и права ВГАУ Налоги и налогообложение E-mail: [email protected] URL:

- 22. Скачать презентацию

Размножение на клеточном и организменном уровне

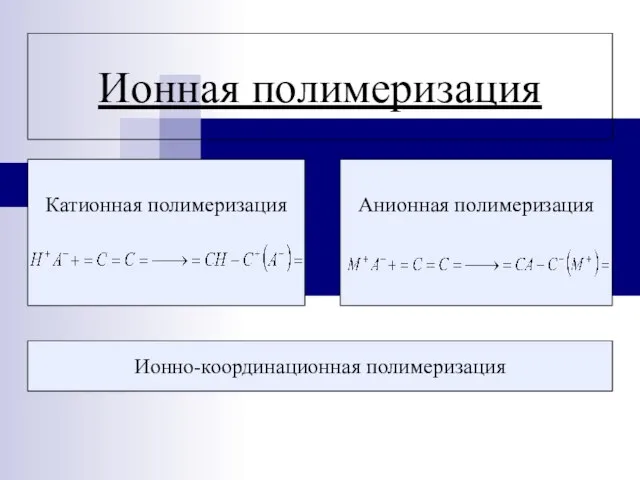

Размножение на клеточном и организменном уровне Ионная полимеризация

Ионная полимеризация Кадры Общая численность сотрудников ЦКП – 29 человек Среди них: 2 главных научных сотрудника, 2 ведущих научных сотрудника, 3 старших

Кадры Общая численность сотрудников ЦКП – 29 человек Среди них: 2 главных научных сотрудника, 2 ведущих научных сотрудника, 3 старших Презентация на тему Наш город в творчестве художников

Презентация на тему Наш город в творчестве художников  Проект: Cross-Border Road Traffic SafetyБезопасность трансграничного дорожного движения

Проект: Cross-Border Road Traffic SafetyБезопасность трансграничного дорожного движения Ароматерапия для здоровья человека

Ароматерапия для здоровья человека О мерах по совершенствованию деятельности территориальных органов федеральных органов исполнительной власти

О мерах по совершенствованию деятельности территориальных органов федеральных органов исполнительной власти Проблема и позиция автора

Проблема и позиция автора Возвращаясь домой в большом городе

Возвращаясь домой в большом городе Банки Китая

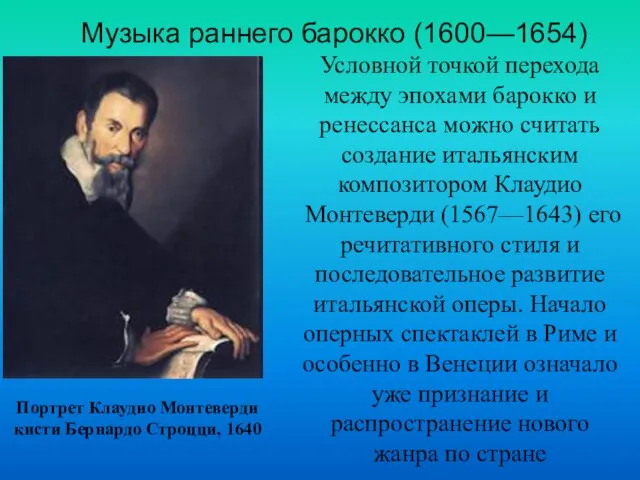

Банки Китая Презентация на тему Музыка раннего барокко (1600—1654)

Презентация на тему Музыка раннего барокко (1600—1654)  Отдел покрытосеменные растения

Отдел покрытосеменные растения Хоккейная викторина

Хоккейная викторина СЛАВЬСЯ, ОТЕЧЕСТВО!

СЛАВЬСЯ, ОТЕЧЕСТВО! Общие положения ЭК строевая подготовка

Общие положения ЭК строевая подготовка Продукция пантового оленеводства и функциональные средства для здоровья

Продукция пантового оленеводства и функциональные средства для здоровья Презентация на тему Олигосахариды ПОЛИСАХАРИДЫ.

Презентация на тему Олигосахариды ПОЛИСАХАРИДЫ.  Подготовка к ЕГЭ Задание А12

Подготовка к ЕГЭ Задание А12 Виды случайных событий

Виды случайных событий Презентация на тему Вид: критерии и структура

Презентация на тему Вид: критерии и структура  Логистические схемы маркетплейсов

Логистические схемы маркетплейсов Стандарты ГОСТ 34

Стандарты ГОСТ 34 Услуги ООО Машаудит

Услуги ООО Машаудит Транспорт в моем городе

Транспорт в моем городе Античный атомизм обоснование материализма

Античный атомизм обоснование материализма Семьи для подростков группы риска.

Семьи для подростков группы риска. Әжетқана сызбасы (жуалы)

Әжетқана сызбасы (жуалы) Пословицы и поговорки о труде

Пословицы и поговорки о труде