Содержание

- 2. Цели урока: • Описывать понятие налогов и их значение для государства. • Различать особенности налоговых режимов.

- 3. Государство — это сложный механизм. Ему необходимо заботиться обо всех своих гражданах, управлять делами внутри страны,

- 4. Налоги позволяют государству контролировать финансовую деятельность всех его граждан, чтобы затем использовать эти средства на поддержание

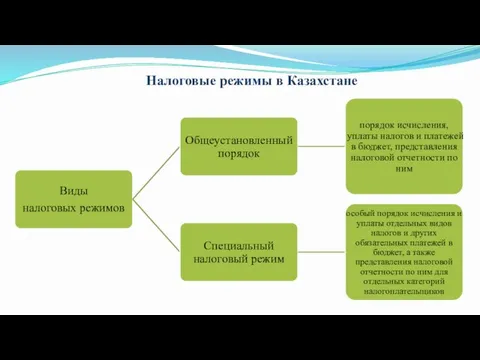

- 5. Налоговые режимы в Казахстане

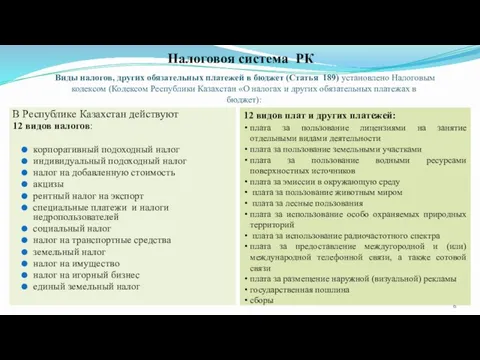

- 6. Виды налогов, других обязательных платежей в бюджет (Статья 189) установлено Налоговым кодексом (Кодексом Республики Казахстан «О

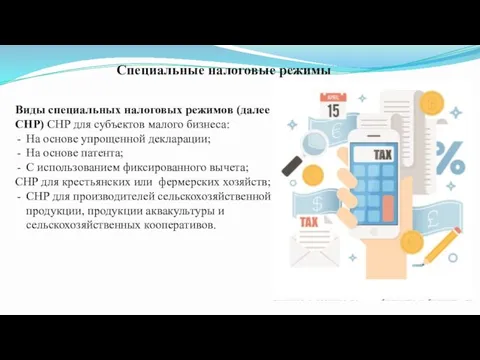

- 7. Специальные налоговые режимы Виды специальных налоговых режимов (далее СНР) СНР для субъектов малого бизнеса: На основе

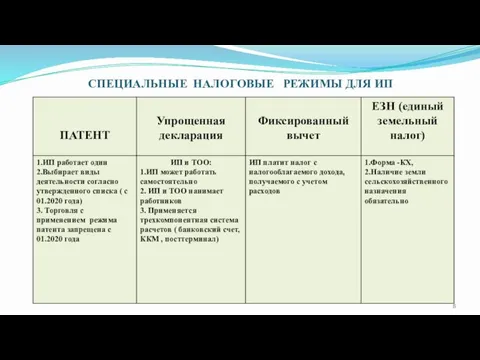

- 8. СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ ИП

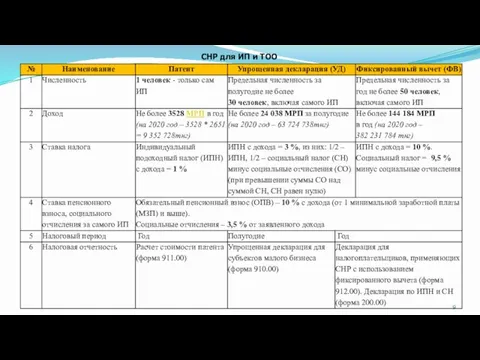

- 9. СНР для ИП и ТОО

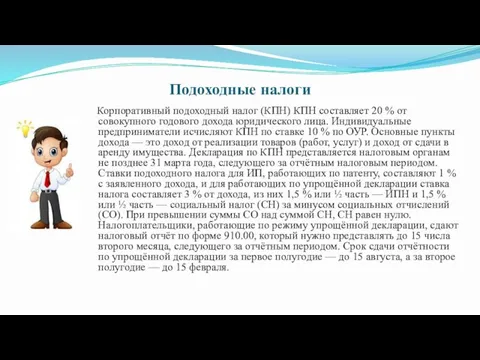

- 10. Подоходные налоги Корпоративный подоходный налог (КПН) КПН составляет 20 % от совокупного годового дохода юридического лица.

- 11. Пример (с 2020 года по 2023 год малый и микробизнес освобожден от уплаты налога на доход!!!)

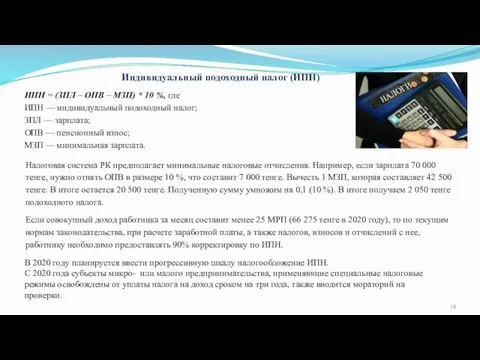

- 12. Индивидуальный подоходный налог (ИПН) ИПН = (ЗПЛ – ОПВ – МЗП) * 10 %, где ИПН

- 13. Задание 1 Рассчитайте подоходный налог для вашего стартапа. Допустим, вы работаете по упрощённой декларации. Для этого

- 15. Скачать презентацию

Слайд 2Цели урока:

• Описывать понятие налогов и их значение для государства.

• Различать

Цели урока:

• Описывать понятие налогов и их значение для государства.

• Различать

Слайд 3Государство — это сложный механизм. Ему необходимо заботиться обо всех своих гражданах, управлять

Государство — это сложный механизм. Ему необходимо заботиться обо всех своих гражданах, управлять

Слайд 4Налоги позволяют государству контролировать финансовую деятельность всех его граждан, чтобы затем использовать

Налоги позволяют государству контролировать финансовую деятельность всех его граждан, чтобы затем использовать

В нашей стране корпоративный подоходный налог для юридических лиц составляет 20 % от дохода, а подоходный налог для индивидуальных предпринимателей — 10 %, социальный налог — 9,5 %, обязательное медицинское страхование — за ИП 5 % от объекта исчисления взносов (1,4 МЗП) и 2 % за наёмных работников от исчисления отчислений.

В России на каждого сотрудника компании отдают в налоговую казну 47 % прибыли. Большинство британцев отчисляют государству 20 % своего дохода. Богатые англичане, зарабатывающие больше 10 800 фунтов в месяц, платят 40 %. Если доход ещё выше, то налог повышается до 45 %. Минимальная ставка налога в Германии — 14 %, максимальная — 42 %. Подоходные налоги в США рассчитываются по сложной системе и зависят от множества факторов. Колеблется она в пределах от 10 до 35 %. Далее с американцев снимают налог штата. Он тоже зависит от региона и колеблется до 10 %.

Налоги и государство

Слайд 5Налоговые режимы в Казахстане

Налоговые режимы в Казахстане

Слайд 6Виды налогов, других обязательных платежей в бюджет (Статья 189) установлено Налоговым кодексом

Виды налогов, других обязательных платежей в бюджет (Статья 189) установлено Налоговым кодексом

В Республике Казахстан действуют

12 видов налогов:

корпоративный подоходный налог

индивидуальный подоходный налог

налог на добавленную стоимость

акцизы

рентный налог на экспорт

специальные платежи и налоги недропользователей

социальный налог

налог на транспортные средства

земельный налог

налог на имущество

налог на игорный бизнес

единый земельный налог

Налоговоя система РК

12 видов плат и других платежей:

плата за пользование лицензиями на занятие отдельными видами деятельности

плата за пользование земельными участками

плата за пользование водными ресурсами поверхностных источников

плата за эмиссии в окружающую среду

плата за пользование животным миром

плата за лесные пользования

плата за использование особо охраняемых природных территорий

плата за использование радиочастотного спектра

плата за предоставление междугородной и (или) международной телефонной связи, а также сотовой связи

плата за размещение наружной (визуальной) рекламы

государственная пошлина

сборы

Слайд 7Специальные налоговые режимы

Виды специальных налоговых режимов (далее СНР) СНР для субъектов малого

Специальные налоговые режимы

Виды специальных налоговых режимов (далее СНР) СНР для субъектов малого

На основе упрощенной декларации;

На основе патента;

С использованием фиксированного вычета;

СНР для крестьянских или фермерских хозяйств;

СНР для производителей сельскохозяйственной продукции, продукции аквакультуры и сельскохозяйственных кооперативов.

Слайд 8СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ ИП

СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ ИП

Слайд 9СНР для ИП и ТОО

СНР для ИП и ТОО

Слайд 10Подоходные налоги

Корпоративный подоходный налог (КПН) КПН составляет 20 % от совокупного

Подоходные налоги

Корпоративный подоходный налог (КПН) КПН составляет 20 % от совокупного

Слайд 11Пример

(с 2020 года по 2023 год малый и микробизнес освобожден

Пример

(с 2020 года по 2023 год малый и микробизнес освобожден

Доход от предпринимательской деятельности за 2 полугодие 2019 года составил 6 000 000 тенге

Средняя заработная плата работников за 2 полугодие 2019 года составила 70 000 тенге

Средняя численность работников (без учета самого ИП) 2 человек

Расчет:

Сумма налога = 6 000 000 * 3 % = 180 000 тенге.

Так как в случае, когда среднемесячная заработная плата работников за полугодие составляет более 23 МРП (у ИП – 58 075 тенге в 2019 году) и более 29 МРП (у юридического лица – 73 225 тенге в 2019 году), исчисленную сумму налога можно уменьшить.

Уменьшение производится за каждого работника, исходя из среднесписочной численности работников за полугодие, по 1,5 % от рассчитанной суммы налога. В расчете среднесписочной численности работников сам ИП не учитывается.

Итак, в нашем примере 70 000 тенге – это больше 23 МРП (23 * 2525 = 58 075 тенге), значит, предприниматель может уменьшить начисленную сумму налога на 1,5 % * 2 чел. = 3 %.

Сумма корректировки: 180 000 * 3 % = 5400 тенге.

Сумма налога после корректировки: 180 000 – 5400 = 174 600 тенге.

ИПН = 174 600 / 2 = 87 300 тенге.

СН = 174 600 / 2 – СО за ИП – СО за работников.

Если сумма социальных отчислений за полугодие окажется больше суммы социального налога, то социальный налог считается равным нулю.

Слайд 12Индивидуальный подоходный налог (ИПН)

ИПН = (ЗПЛ – ОПВ – МЗП) * 10

Индивидуальный подоходный налог (ИПН)

ИПН = (ЗПЛ – ОПВ – МЗП) * 10

ИПН — индивидуальный подоходный налог;

ЗПЛ — зарплата;

ОПВ — пенсионный взнос;

МЗП — минимальная зарплата.

Налоговая система РК предполагает минимальные налоговые отчисления. Например, если зарплата 70 000 тенге, нужно отнять ОПВ в размере 10 %, что составит 7 000 тенге. Вычесть 1 МЗП, которая составляет 42 500 тенге. В итоге остается 20 500 тенге. Полученную сумму умножим на 0,1 (10 %). В итоге получаем 2 050 тенге подоходного налога.

Если совокупный доход работника за месяц составит менее 25 МРП (66 275 тенге в 2020 году), то по текущим нормам законодательства, при расчете заработной платы, а также налогов, взносов и отчислений с нее, работнику необходимо предоставлять 90% корректировку по ИПН.

В 2020 году планируется ввести прогрессивную шкалу налогообложение ИПН.

С 2020 года субьекты микро- или малого предпринимательства, применяющие специальные налоговые режимы освобождены от уплаты налога на доход сроком на три года, также вводится мораторий на проверки.

Слайд 13Задание 1

Рассчитайте подоходный налог для вашего стартапа. Допустим, вы работаете по

Задание 1

Рассчитайте подоходный налог для вашего стартапа. Допустим, вы работаете по

Задание 2

Вспомните все трудовые ресурсы (работников) вашего стартапа. Высчитайте ИПН с заработной платы для всех участников вашего стартапа. Вы можете взять за основу среднюю заработную плату в вашем регионе для каждой указанной вами позиции.

Исконно русская и заимствованная лексика.

Исконно русская и заимствованная лексика. Сатирические образы человека

Сатирические образы человека Шарль Бодлер

Шарль Бодлер  Северная война 7 класс

Северная война 7 класс “Чимээ анирг?йхэн туулай”

“Чимээ анирг?йхэн туулай” Стереотип о глупых блондинках

Стереотип о глупых блондинках Конституция РФ. Правовое государство, 9 класс

Конституция РФ. Правовое государство, 9 класс Отчёт учителя английского языка Полуэктовой Е.С. за март- июнь 2012г.

Отчёт учителя английского языка Полуэктовой Е.С. за март- июнь 2012г. Корпоративный портал

Корпоративный портал Критерии эффективности профилактики суицидов среди обучающихся

Критерии эффективности профилактики суицидов среди обучающихся Презентация на тему Малая родина Бунина

Презентация на тему Малая родина Бунина Гематогенный остеомиелит

Гематогенный остеомиелит  Предпринимательское право

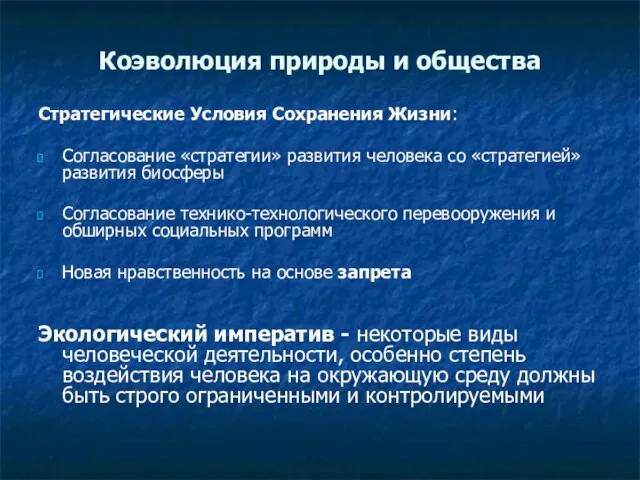

Предпринимательское право Коэволюция природы и общества

Коэволюция природы и общества Cambridge academic english

Cambridge academic english Знатоки естествознания

Знатоки естествознания Курение

Курение PRODUCT PLACEMENT Продакт плейсмент - размещение определенной торговой марки или самого товара/услуги в кинофильме, телевизионном фильме

PRODUCT PLACEMENT Продакт плейсмент - размещение определенной торговой марки или самого товара/услуги в кинофильме, телевизионном фильме  Система управления

Система управления Признаки текста. Анализ текста

Признаки текста. Анализ текста Всемирное наследие России

Всемирное наследие России ГДЕ СКРЫТЫ ВОЗМОЖНОСТИ СНИЖЕНИЯ ИЗДЕРЖЕК В ВЫРАЩИВАНИИ И ПЕРЕРАБОТКЕ СЕЛЬСКОХОЗЯЙСТВЕННОЙ ПРОДУКЦИИ 03.02.2011

ГДЕ СКРЫТЫ ВОЗМОЖНОСТИ СНИЖЕНИЯ ИЗДЕРЖЕК В ВЫРАЩИВАНИИ И ПЕРЕРАБОТКЕ СЕЛЬСКОХОЗЯЙСТВЕННОЙ ПРОДУКЦИИ 03.02.2011 Учебная программа. Правила проектирования и условия реализации учебной программы в основной общеобразовательной школе

Учебная программа. Правила проектирования и условия реализации учебной программы в основной общеобразовательной школе Обязанности и ответственность несовершеннолетних

Обязанности и ответственность несовершеннолетних Есть ли жизнь после клика?

Есть ли жизнь после клика? Гостиница Wave

Гостиница Wave «Организация исследовательской работы с детьми старшего дошкольного возраста»

«Организация исследовательской работы с детьми старшего дошкольного возраста» Величие слова православного

Величие слова православного