Слайд 2Оптимизация налоговой нагрузки

за счет выбора формы организации бизнеса

за счет выбора системы

налогообложения

за счет использования налоговых льгот

Слайд 3Основные документы

Гражданский кодекс Российской Федерации (далее ГК РФ) – документ регулирующий формы

организации предпринимательской деятельности.

Налоговый кодекс РФ (далее НК РФ) - основной документ, регулирующий налогообложение бизнеса.

Федеральный закон "О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 N 129-ФЗ - регламентирует государственную регистрацию индивидуальных предпринимателей и юридических лиц

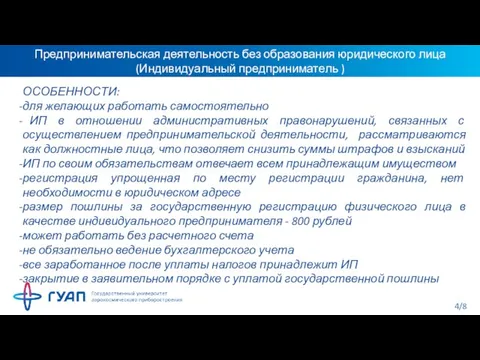

Слайд 4Предпринимательская деятельность без образования юридического лица (Индивидуальный предприниматель )

ОСОБЕННОСТИ:

для желающих работать самостоятельно

ИП в отношении административных правонарушений, связанных с осуществлением предпринимательской деятельности, рассматриваются как должностные лица, что позволяет снизить суммы штрафов и взысканий

ИП по своим обязательствам отвечает всем принадлежащим имуществом

регистрация упрощенная по месту регистрации гражданина, нет необходимости в юридическом адресе

размер пошлины за государственную регистрацию физического лица в качестве индивидуального предпринимателя - 800 рублей

может работать без расчетного счета

не обязательно ведение бухгалтерского учета

все заработанное после уплаты налогов принадлежит ИП

закрытие в заявительном порядке с уплатой государственной пошлины

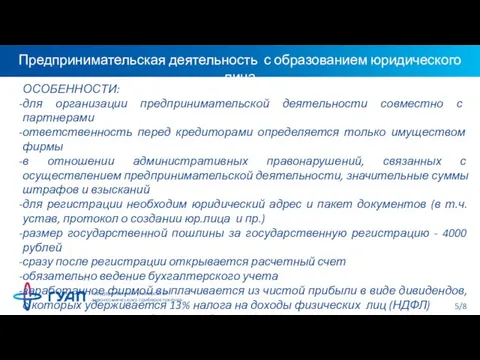

Слайд 5Предпринимательская деятельность с образованием юридического лица

ОСОБЕННОСТИ:

для организации предпринимательской деятельности совместно с партнерами

ответственность

перед кредиторами определяется только имуществом фирмы

в отношении административных правонарушений, связанных с осуществлением предпринимательской деятельности, значительные суммы штрафов и взысканий

для регистрации необходим юридический адрес и пакет документов (в т.ч. устав, протокол о создании юр.лица и пр.)

размер государственной пошлины за государственную регистрацию - 4000 рублей

сразу после регистрации открывается расчетный счет

обязательно ведение бухгалтерского учета

заработанное фирмой выплачивается из чистой прибыли в виде дивидендов, с которых удерживается 13% налога на доходы физических лиц (НДФЛ)

закрытие через процедуру ликвидации, банкротство

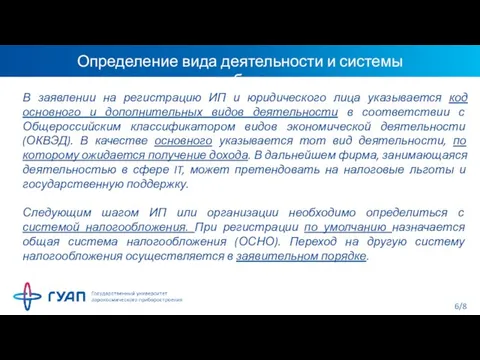

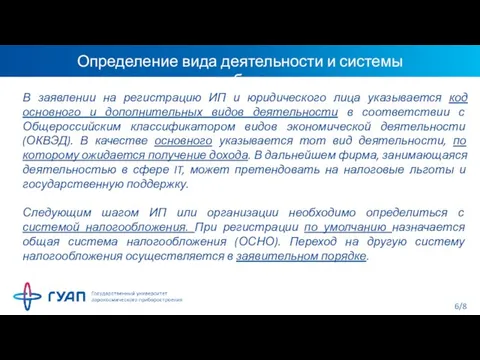

Слайд 6Определение вида деятельности и системы налогообложения

В заявлении на регистрацию ИП и юридического

лица указывается код основного и дополнительных видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД). В качестве основного указывается тот вид деятельности, по которому ожидается получение дохода. В дальнейшем фирма, занимающаяся деятельностью в сфере IT, может претендовать на налоговые льготы и государственную поддержку.

Следующим шагом ИП или организации необходимо определиться с системой налогообложения. При регистрации по умолчанию назначается общая система налогообложения (ОСНО). Переход на другую систему налогообложения осуществляется в заявительном порядке.

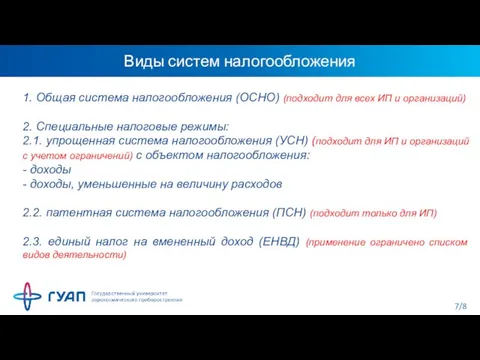

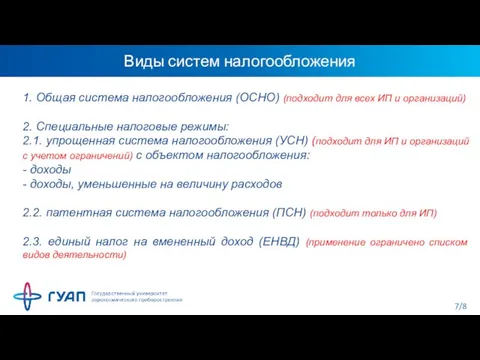

Слайд 7Виды систем налогообложения

1. Общая система налогообложения (ОСНО) (подходит для всех ИП и

организаций)

2. Специальные налоговые режимы:

2.1. упрощенная система налогообложения (УСН) (подходит для ИП и организаций с учетом ограничений) с объектом налогообложения:

- доходы

- доходы, уменьшенные на величину расходов

2.2. патентная система налогообложения (ПСН) (подходит только для ИП)

2.3. единый налог на вмененный доход (ЕНВД) (применение ограничено списком видов деятельности)

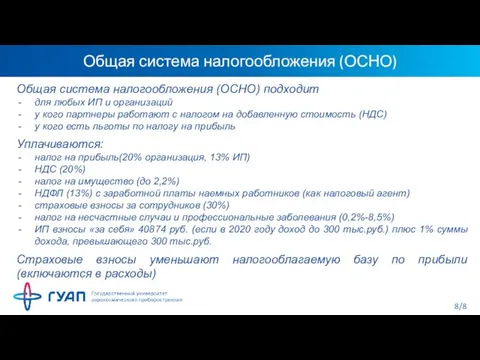

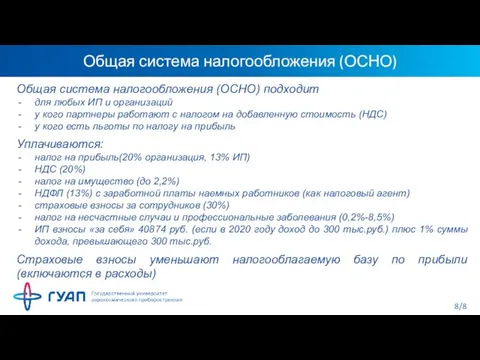

Слайд 8Общая система налогообложения (ОСНО)

Общая система налогообложения (ОСНО) подходит

для любых ИП и организаций

у

кого партнеры работают с налогом на добавленную стоимость (НДС)

у кого есть льготы по налогу на прибыль

Уплачиваются:

налог на прибыль(20% организация, 13% ИП)

НДС (20%)

налог на имущество (до 2,2%)

НДФЛ (13%) с заработной платы наемных работников (как налоговый агент)

страховые взносы за сотрудников (30%)

налог на несчастные случаи и профессиональные заболевания (0,2%-8,5%)

ИП взносы «за себя» 40874 руб. (если в 2020 году доход до 300 тыс.руб.) плюс 1% суммы дохода, превышающего 300 тыс.руб.

Страховые взносы уменьшают налогооблагаемую базу по прибыли (включаются в расходы)

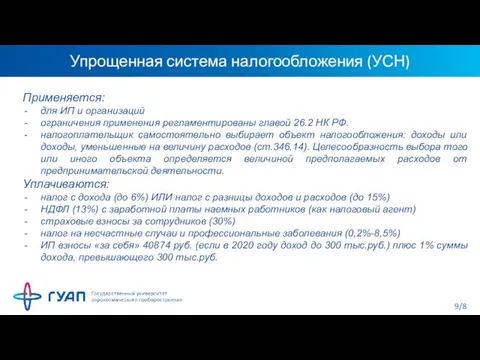

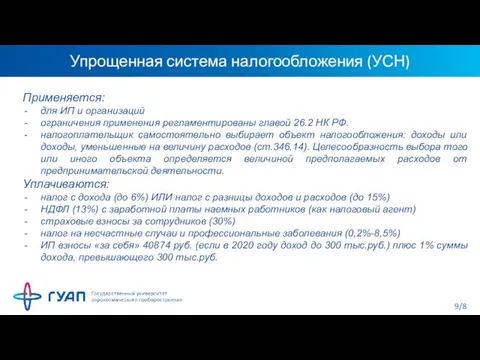

Слайд 9Упрощенная система налогообложения (УСН)

Применяется:

для ИП и организаций

ограничения применения регламентированы главой 26.2 НК

РФ.

налогоплательщик самостоятельно выбирает объект налогообложения: доходы или доходы, уменьшенные на величину расходов (ст.346.14). Целесообразность выбора того или иного объекта определяется величиной предполагаемых расходов от предпринимательской деятельности.

Уплачиваются:

налог с дохода (до 6%) ИЛИ налог с разницы доходов и расходов (до 15%)

НДФЛ (13%) с заработной платы наемных работников (как налоговый агент)

страховые взносы за сотрудников (30%)

налог на несчастные случаи и профессиональные заболевания (0,2%-8,5%)

ИП взносы «за себя» 40874 руб. (если в 2020 году доход до 300 тыс.руб.) плюс 1% суммы дохода, превышающего 300 тыс.руб.

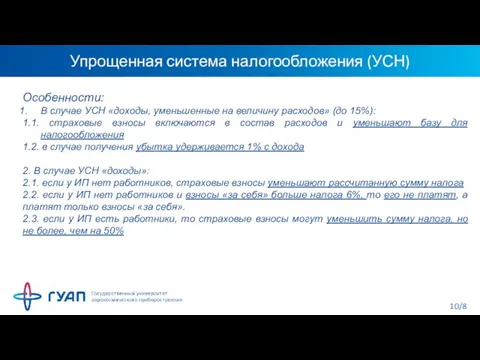

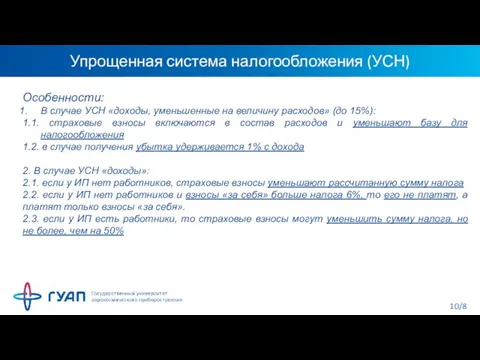

Слайд 10Упрощенная система налогообложения (УСН)

Особенности:

В случае УСН «доходы, уменьшенные на величину расходов» (до

15%):

1.1. страховые взносы включаются в состав расходов и уменьшают базу для налогообложения

1.2. в случае получения убытка удерживается 1% с дохода

2. В случае УСН «доходы»:

2.1. если у ИП нет работников, страховые взносы уменьшают рассчитанную сумму налога

2.2. если у ИП нет работников и взносы «за себя» больше налога 6%, то его не платят, а платят только взносы «за себя».

2.3. если у ИП есть работники, то страховые взносы могут уменьшить сумму налога, но не более, чем на 50%

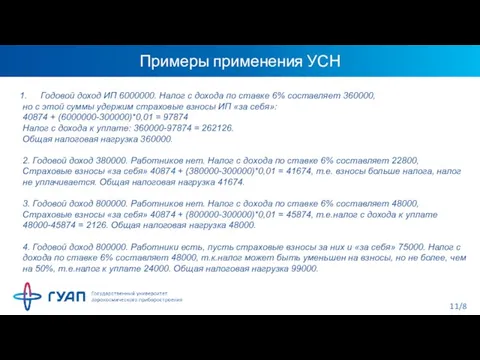

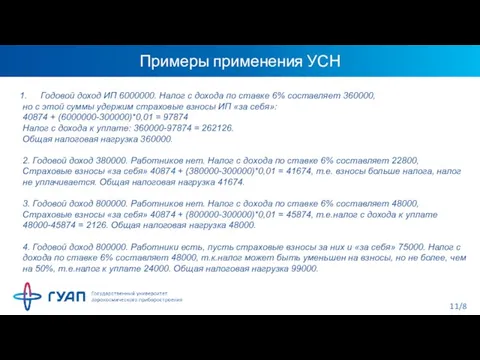

Слайд 11Примеры применения УСН

Годовой доход ИП 6000000. Налог с дохода по ставке 6%

составляет 360000,

но с этой суммы удержим страховые взносы ИП «за себя»:

40874 + (6000000-300000)*0,01 = 97874

Налог с дохода к уплате: 360000-97874 = 262126.

Общая налоговая нагрузка 360000.

2. Годовой доход 380000. Работников нет. Налог с дохода по ставке 6% составляет 22800,

Страховые взносы «за себя» 40874 + (380000-300000)*0,01 = 41674, т.е. взносы больше налога, налог не уплачивается. Общая налоговая нагрузка 41674.

3. Годовой доход 800000. Работников нет. Налог с дохода по ставке 6% составляет 48000,

Страховые взносы «за себя» 40874 + (800000-300000)*0,01 = 45874, т.е.налог с дохода к уплате

48000-45874 = 2126. Общая налоговая нагрузка 48000.

4. Годовой доход 800000. Работники есть, пусть страховые взносы за них и «за себя» 75000. Налог с дохода по ставке 6% составляет 48000, т.к.налог может быть уменьшен на взносы, но не более, чем на 50%, т.е.налог к уплате 24000. Общая налоговая нагрузка 99000.

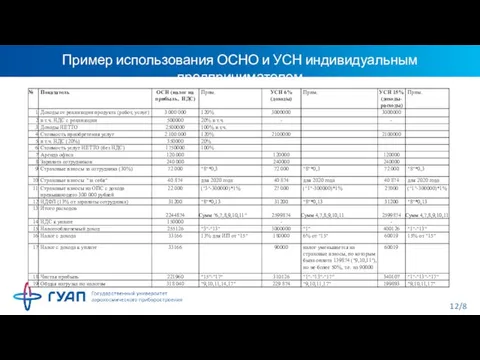

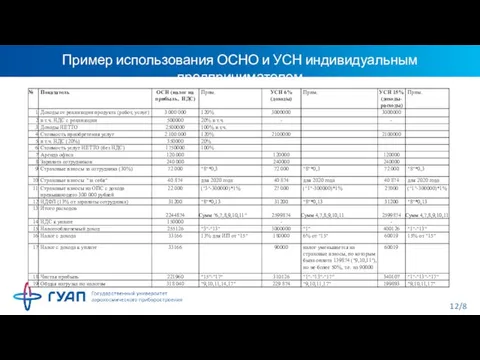

Слайд 12Пример использования ОСНО и УСН индивидуальным предпринимателем

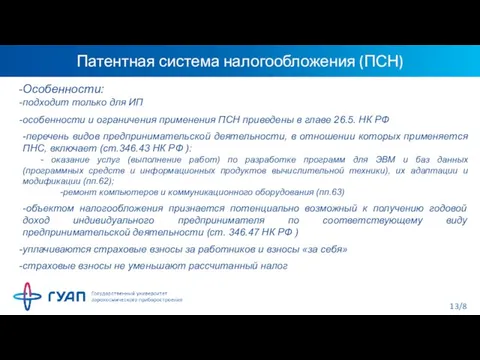

Слайд 13Патентная система налогообложения (ПСН)

Особенности:

подходит только для ИП

особенности и ограничения применения ПСН приведены

в главе 26.5. НК РФ

-перечень видов предпринимательской деятельности, в отношении которых применяется ПНС, включает (ст.346.43 НК РФ ):

- оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации (пп.62);

ремонт компьютеров и коммуникационного оборудования (пп.63)

-объектом налогообложения признается потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности (ст. 346.47 НК РФ )

уплачиваются страховые взносы за работников и взносы «за себя»

страховые взносы не уменьшают рассчитанный налог

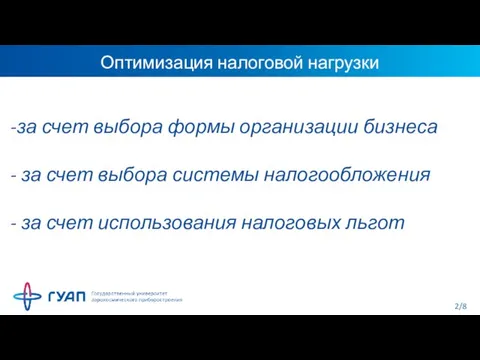

Слайд 14Налоговые льготы (по тарифам страховых взносов)

Применяются для российских организаций, осуществляющих деятельность в

области информационных технологий …. в течение 2017-2023 годов при выполнении ряда условий:

государственная аккредитация …;

доля доходов от реализации программ для ЭВМ … составляет не менее 90% в сумме всех доходов

среднесписочная численность работников … не менее 7 человек.

Размер пониженных тарифов страховых взносов (ст.427 НК РФ):

на обязательное пенсионное страхование - 8% (обычно 22%)

на обязательное социальное страхование – 2% (обычно 2,9%)

на обязательное медицинское страхование – 4% (обычно 5,1%)

Итого: 14% (обычно 30%)

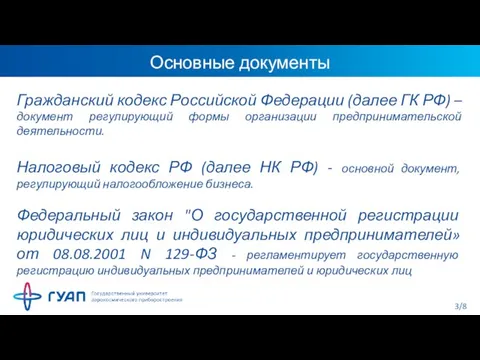

Слайд 15Налоговые льготы (по налогооблагаемой прибыли)

Применяются для российских организаций, осуществляющих деятельность в области

информационных технологий …. при выполнении ряда условий:

государственная аккредитация,

доля доходов от реализации информационных продуктов не менее 90 процентов в сумме всех доходов организации, в том числе от иностранных лиц не менее 70 процентов,

среднесписочная численность работников за отчетный (налоговый) период составляет не менее 50 человек.

Организации, осуществляющие деятельность в области информационных технологий, имеют право не применять установленный общий порядок амортизации в отношении электронно-вычислительной техники (ст.259 НК РФ)

Расходы указанных организаций на приобретение электронно-вычислительной техники признаются материальными расходами налогоплательщика.

походами ходили

походами ходили МОУ Андрейковская средняя школаВяземского района Смоленской области«Внедрение инновационных образовательных проектов в практ

МОУ Андрейковская средняя школаВяземского района Смоленской области«Внедрение инновационных образовательных проектов в практ Методы антропологических исследование

Методы антропологических исследование Административное право

Административное право muhazire 1

muhazire 1 Биотические связи в природе.

Биотические связи в природе. Война в истории моей семьи.

Война в истории моей семьи. Франция

Франция Культура Руси

Культура Руси XI Международная научная конференция по проблемам развития экономики и общества, Москва, 6-8 апреля 2010 года

XI Международная научная конференция по проблемам развития экономики и общества, Москва, 6-8 апреля 2010 года Закономерности изменчивости

Закономерности изменчивости Команда Tartma. Изготовление съедобных открыток на все случаи жизни

Команда Tartma. Изготовление съедобных открыток на все случаи жизни The best job in the world

The best job in the world  ГЕОЛОГО-ЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ РЕСУРСНОГО ОБЕСПЕЧЕНИЯ И ВОСПРОИЗВОДСТВА МИНЕРАЛЬНО-СЫРЬЕВОЙ БАЗЫ НЕФТЕДОБЫВАЮЩИХ ЦЕНТРОВ РОС

ГЕОЛОГО-ЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ РЕСУРСНОГО ОБЕСПЕЧЕНИЯ И ВОСПРОИЗВОДСТВА МИНЕРАЛЬНО-СЫРЬЕВОЙ БАЗЫ НЕФТЕДОБЫВАЮЩИХ ЦЕНТРОВ РОС Игрушки Тильды

Игрушки Тильды Что это такое? Исследовательская работа

Что это такое? Исследовательская работа Стоматолог

Стоматолог Посвящается: священный долг перед родиной и верой

Посвящается: священный долг перед родиной и верой Адвокатура Республики Беларусь. Нотариат. Тема № 12-13

Адвокатура Республики Беларусь. Нотариат. Тема № 12-13 Литературный обзор и практическая часть

Литературный обзор и практическая часть Внеклассная работа по химии

Внеклассная работа по химии ВРЕДНЫЕ СОВЕТЫ ОТ ПСИХОЛОГА

ВРЕДНЫЕ СОВЕТЫ ОТ ПСИХОЛОГА "Память благодарных потомков"

"Память благодарных потомков" СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ в сфере саморегулирования строительной, проектной деятельности и инженерных изысканий

СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ в сфере саморегулирования строительной, проектной деятельности и инженерных изысканий история олимпийских игр

история олимпийских игр Изготовление значка из металла методом литья

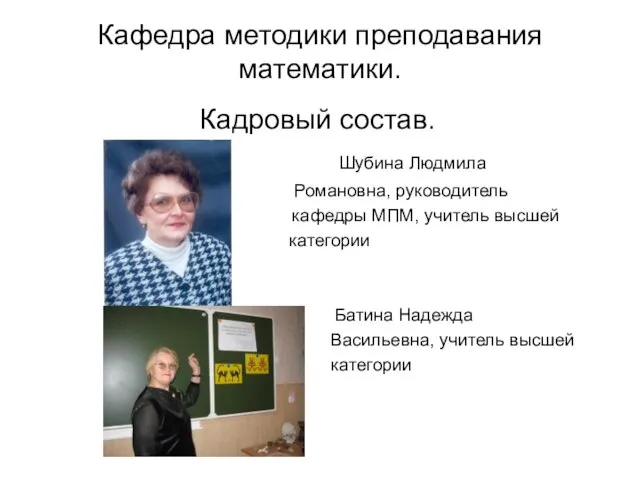

Изготовление значка из металла методом литья Кафедра методики преподавания математики.

Кафедра методики преподавания математики. Человек - личность

Человек - личность