Слайд 2Налоговое право

(tax law) — это система общеобязательных, формально определенных правовых норм,

которые

устанавливаются публичной властью и ею гаранти-руются с целью регулирования налоговых отношений

Слайд 3Налоговое право

(taxpayers’ and tax officers’ rights)

-мера юридически возможного поведения участника налоговых правоотношений,

установленная на основе и в пределах объективного налогового права (действующих налоговых норм).

Слайд 4Налог

- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц

в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований

(ст. 8 НК РФ).

Слайд 5Признаки налога

1) обязательный характер налогового платежа;

2) его индивидуальная безвозмездность;

3) денежная форма уплаты;

4)

публичные цели налогообложения.

Слайд 6Установление и введение налога

Законно установленный налог:

-налогии сборы должны быть установлены представительными органами

государственной власти и местного самоуправления и облечены в соответствующие законодательные акты (федеральные или региональные) или решения представительных органов местного самоуправления, принятые в соответствии с установленной процедурой.

Слайд 7Установление и введение налога

2. должны быть четко определены все основные элементы

налога или сбора, без которых оказывается невозможным исчислить и уплатить этот обязательный публично-правовой платеж;

3. налог должен быть введен в действие

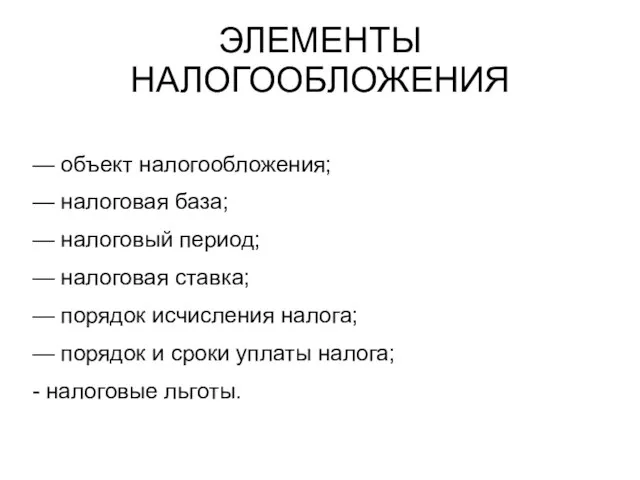

Слайд 8ЭЛЕМЕНТЫ НАЛОГООБЛОЖЕНИЯ

— объект налогообложения;

— налоговая база;

— налоговый период;

— налоговая ставка;

— порядок исчисления

налога;

— порядок и сроки уплаты налога;

- налоговые льготы.

Слайд 9ЭЛЕМЕНТЫ НАЛОГООБЛОЖЕНИЯ

НАЛОГОПЛАТЕЛЬЩИКИ— организации и физические лица, на которых в соответствии с Налоговым

кодексом РФ возлагается обязанность уплачивать налоги.

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ — юридические факты (действия, состояния, события),с наличием которых законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога

Слайд 10ЭЛЕМЕНТЫ НАЛОГООБЛОЖЕНИЯ

НАЛОГОВАЯ БАЗА- стоимостная, физическая или иная характеристика объекта налогообложения. Налоговая база

измеряет объект налогообложения, выражает его количественно.

НАЛОГОВЫЙ ПЕРИОД- календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Слайд 11ЭЛЕМЕНТЫ НАЛОГООБЛОЖЕНИЯ

НАЛОГОВАЯ СТАВКА — величина налоговых начислений на единицу измерения налоговой базы.

Налоговые ставки могут выражаться в :

- процентах к налоговой базе;

- в твердой денежной сумме на единицу налогообложения;

- комбинированной (смешанной) форме, предусматривающей сочетание процентной и твердой налоговых ставок (комбинированные ставки устанавливаются применительно к отдельным подакцизным товарам).

Слайд 12ВИДЫ НАЛОГОВЫХ СТАВОК

1) пропорциональные — с постоянной процентной величиной;

2) прогрессивные — с

процентной ставкой, увеличивающейся с возрастанием налоговой базы;

3) регрессивные — с процентной ставкой, уменьшающейся с увеличением налоговой базы.

Слайд 13ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГА

-элемент налогообложения, закрепляемый в законе при установлении налога, определяющий, кто

и как исчисляет налоги.

Субъекты исчисляющие налог:

- налогоплательщик;

- налоговые органы;

- налоговые агенты.

Слайд 14ПОРЯДОК И СРОК УПЛАТЫ НАЛОГА

1. действия, которыми опосредуется налоговый платеж(однократная оплата или

авансовым платежом);

2.способ налогового платежа (наличный/ безналичный платеж, оплаты налога через банк, кассу местной администрации, т.д.) ;

3. сроки налогового платежа ( календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами и днями, указанием на событие, которое должно наступить или произойти, либо на

действие, которое должно быть совершено).

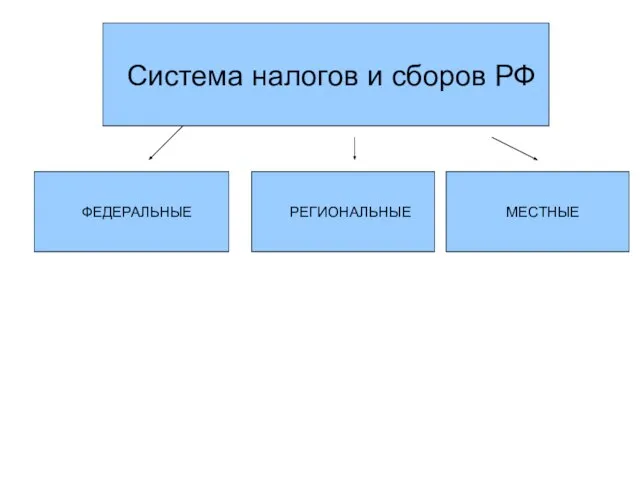

Слайд 15Система налогов и сборов РФ

ФЕДЕРАЛЬНЫЕ

РЕГИОНАЛЬНЫЕ

МЕСТНЫЕ

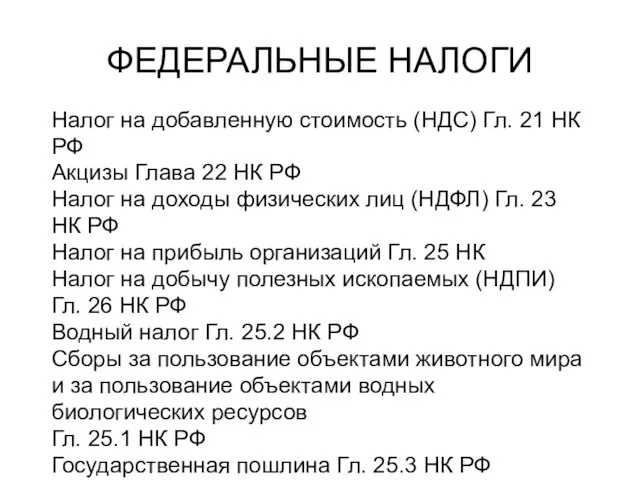

Слайд 16ФЕДЕРАЛЬНЫЕ НАЛОГИ

Налог на добавленную стоимость (НДС) Гл. 21 НК РФ

Акцизы Глава 22

НК РФ

Налог на доходы физических лиц (НДФЛ) Гл. 23 НК РФ

Налог на прибыль организаций Гл. 25 НК

Налог на добычу полезных ископаемых (НДПИ) Гл. 26 НК РФ

Водный налог Гл. 25.2 НК РФ

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

Гл. 25.1 НК РФ

Государственная пошлина Гл. 25.3 НК РФ

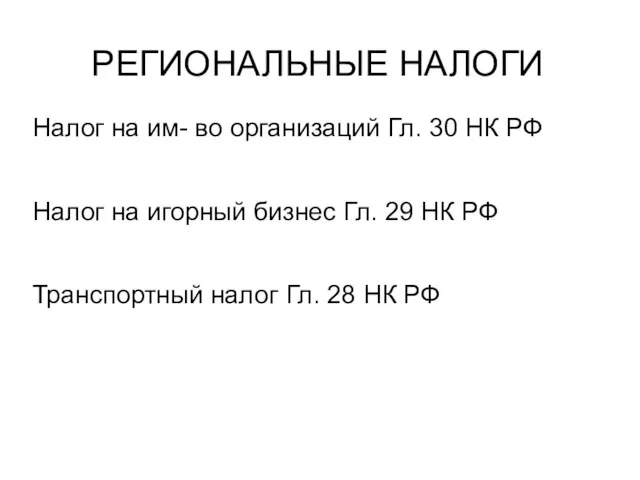

Слайд 17РЕГИОНАЛЬНЫЕ НАЛОГИ

Налог на им- во организаций Гл. 30 НК РФ

Налог на игорный

бизнес Гл. 29 НК РФ

Транспортный налог Гл. 28 НК РФ

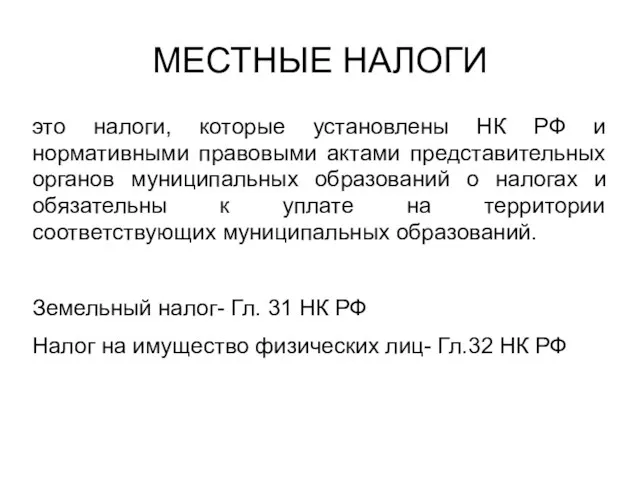

Слайд 18МЕСТНЫЕ НАЛОГИ

это налоги, которые установлены НК РФ и нормативными правовыми актами

представительных органов муниципальных образований о налогах и обязательны к уплате на территории соответствующих муниципальных образований.

Земельный налог- Гл. 31 НК РФ

Налог на имущество физических лиц- Гл.32 НК РФ

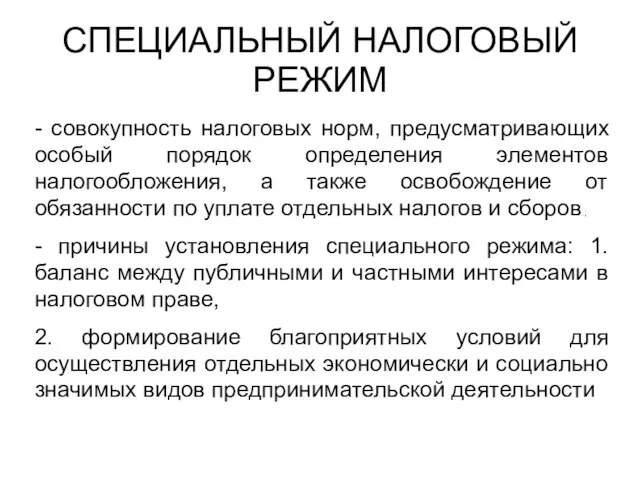

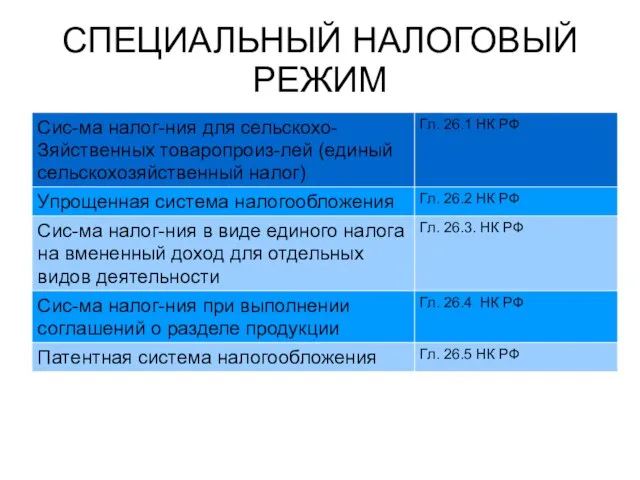

Слайд 19СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РЕЖИМ

- совокупность налоговых норм, предусматривающих особый порядок определения элементов налогообложения,

а также освобождение от обязанности по уплате отдельных налогов и сборов.;

- причины установления специального режима: 1.баланс между публичными и частными интересами в налоговом праве,

2. формирование благоприятных условий для осуществления отдельных экономически и социально значимых видов предпринимательской деятельности

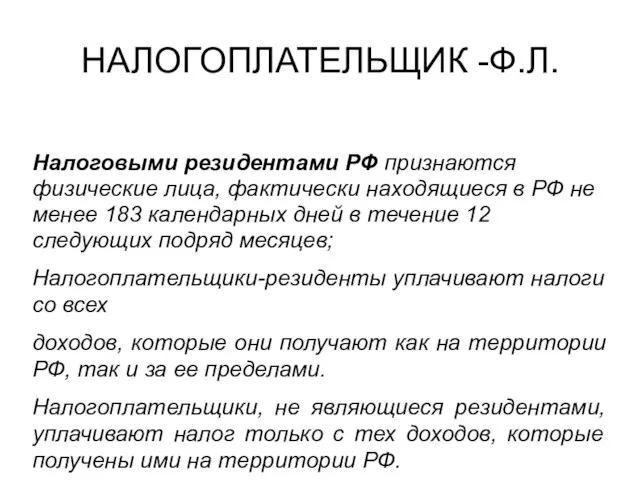

Слайд 21НАЛОГОПЛАТЕЛЬЩИК -Ф.Л.

Налоговыми резидентами РФ признаются физические лица, фактически находящиеся в РФ не

менее 183 календарных дней в течение 12 следующих подряд месяцев;

Налогоплательщики-резиденты уплачивают налоги со всех

доходов, которые они получают как на территории РФ, так и за ее пределами.

Налогоплательщики, не являющиеся резидентами, уплачивают налог только с тех доходов, которые получены ими на территории РФ.

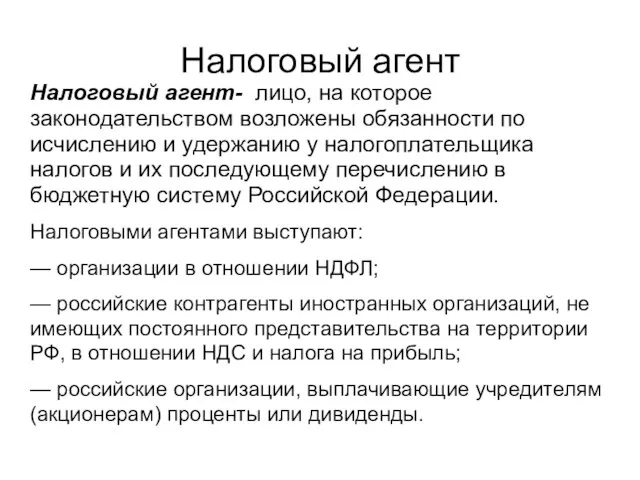

Слайд 22Налоговый агент

Налоговый агент- лицо, на которое законодательством возложены обязанности по исчислению и

удержанию у налогоплательщика налогов и их последующему перечислению в бюджетную систему Российской Федерации.

Налоговыми агентами выступают:

— организации в отношении НДФЛ;

— российские контрагенты иностранных организаций, не имеющих постоянного представительства на территории РФ, в отношении НДС и налога на прибыль;

— российские организации, выплачивающие учредителям (акционерам) проценты или дивиденды.

Слайд 23Исчисление налога

- арифметическое действие по применению налоговой ставки к налоговой базе.

Обязанность по

исчислению налога предполагает:

а) установление лица, на которого законом возложена

обязанность по исчислению налога;

б) определение налоговой базы;

в) выбор применимой налоговой ставки;

г) применение налоговых льгот, если они установлены законодательством;

д) расчет суммы налогов, подлежащих уплате.

Слайд 24Модели исчисления налога

1. налогоплательщик самостоятельно исчисляет размер налога,

подлежащего уплате за данный налоговый

период, подает налоговую декларацию;

2. в интересах налогоплательщика исчисление налога производится непосредственно налоговым органом. Данная модель исчисления

налога оформляется через специальный налоговый документ — налоговое уведомление.

3. возложение обязанности по исчислению налога на налогового агента.

Слайд 25Налоговая льгота

- Преимущество, предоставляемое отдельным категориям налогоплательщиков, неиндивидуального характера.

- субъективное право

налогоплательщика, от использования которого он может отказаться или действие которого он может приостановить, если последнее не запрещено законодательством

Слайд 26Формы налоговых льгот

а) освобождение отдельных категорий налогоплательщиков от уплаты налогов, предоставляемое как

на бессрочной основе, так и на определенный период («налоговые каникулы»).

б)освобождение отдельных объектов от налогообложения.

в)налоговые вычеты — суммы, на которые уменьшается налоговая база.

г)снижение налоговой ставки

Слайд 27Добровольное исполнение налоговых обязанностей

- добровольное исполнение налоговой обязанности предполагает ее надлежащее исполнение:

налог-щик должен уплатить налог в полном объеме, в установленные сроки и в соответствии с порядком, закрепленным в налоговом законе.

-самостоятельная уплата налога, за исключениями;

Слайд 28Налог считается уплаченным:

— с момента предъявления в банк поручения на уплату налога

(только при наличии достаточного денежного остатка на счете);

— с момента отражения на лицевом счете Ю.Л. операции по перечислению соответствующих денежных средств в бюджет (для бюджетных организаций);

— с момента внесения соот. денежной суммы в банк, в кассу органа местного самоуправления или организацию связи (для налог-щиков — ф.л.);

— с момента передачи в банк поручения на перечисление в бюджетную систему денежных средств без открытия счета в банке (при условии достаточности электронных денежных средств);

— с момента вынесения налоговым органом или судом решения о зачете излишне уплаченных или излишне взысканных сумм налога;

— с момента удержания налога налоговым агентом.

Слайд 29Принудительное исполнение

Недоимка- налог, не уплаченный в установленный срок (если не получено разрешение

налогового органа на перенос уплаты налога на более поздний срок);

Налоговая задолженность- недоимка и пени, начисленные за просрочку уплаты налога

Процедура принудительного исполнения

1) направление налогоплательщику письменного требования об уплате налогов;

2) взыскание налога за счет денежных средств на счетах

налогоплательщика в банках, а также за счет его электронных денежных средств;

3) взыскание налога за счет иного имущества налогопл-щика.

Понятие о синаксисе и пунктуации

Понятие о синаксисе и пунктуации Работа в МОУ СОШ № 13 комиссии по охране труда

Работа в МОУ СОШ № 13 комиссии по охране труда Меланхолик. Известные меланхолики

Меланхолик. Известные меланхолики ВШГА МГУ

ВШГА МГУ Крымская война

Крымская война Роль материаловедения в графическом дизайне

Роль материаловедения в графическом дизайне writing

writing Решения компании «Электронные архивы Украины»

Решения компании «Электронные архивы Украины» Учимся писать сочинение

Учимся писать сочинение Презентация на тему: Откуда пришли слова

Презентация на тему: Откуда пришли слова Tim Knowles

Tim Knowles Сибирь и Дальний Восток

Сибирь и Дальний Восток Презентация на тему Из детских журналов 2 класс

Презентация на тему Из детских журналов 2 класс Чернобыль

Чернобыль ПРОБЛЕМЫ СПЕЦИФИЧЕСКОЙ ДИАГНОСТИКИ ГЕПАТИТА С д.мед.н., проф. А.Л. Гураль д.мед.н. Т.А. Сергеева д.мед.н. В.Р. Шагинян

ПРОБЛЕМЫ СПЕЦИФИЧЕСКОЙ ДИАГНОСТИКИ ГЕПАТИТА С д.мед.н., проф. А.Л. Гураль д.мед.н. Т.А. Сергеева д.мед.н. В.Р. Шагинян Разрезы. Лекции №3

Разрезы. Лекции №3 Происхождение человека

Происхождение человека Презентация "Малый бизнес и мобильные приложения." - скачать презентации по Экономике

Презентация "Малый бизнес и мобильные приложения." - скачать презентации по Экономике Презентация Пикульников Степан

Презентация Пикульников Степан Презентация "Орфей и Эвридика" - скачать презентации по МХК

Презентация "Орфей и Эвридика" - скачать презентации по МХК Закрепление последовательности движений танца

Закрепление последовательности движений танца Влияние учетной политики на финансовый результат деятельности предприятия

Влияние учетной политики на финансовый результат деятельности предприятия Кровеносная система позвоночных.

Кровеносная система позвоночных. Компания «БизнесФильм»

Компания «БизнесФильм» Моя профессия - тренер

Моя профессия - тренер Обитатели морей и океанов

Обитатели морей и океанов Тема урока: «Графический способ решения систем уравнений».

Тема урока: «Графический способ решения систем уравнений». «Сигнализатор утечки газа»

«Сигнализатор утечки газа»